Cosmos流动性质押生态分析:ATOM流动性质押仅占质押量的1.15%,Stride目前为Cosmos LSD赛道龙头

ATOM的高通胀对仅持有代币而不进行质押的用户非常不利。

原文作者:蒋海波

原文来源:PANews

以太坊的质押从2020年11月开始,直至最近的上海升级才开通赎回功能,随着质押率的上升,质押收益率也在不断下降。截至4月26日,OKLink显示,当前整体质押率为14.54%,质押的年化收益率为3.92%。最大的LSD协议Lido显示,在加上MEV等收益的情况下,过去7天通过Lido质押ETH的APR为5.1%。

与此同时,一些质押收益率较高的公链可能也值得关注,如Cosmos。Staking Rewards数据显示,目前Cosmos Hub(ATOM)的市值为33亿美元,质押市值23亿美元,质押收益率21.92%。

ATOM质押率接近70%,收益来自区块奖励和交易费费用

ATOM高达21.92%的质押收益率在主要的公链原生代币中几乎是最高的,但是根据通胀调整后的收益率(质押收益率-通胀率)只有3.58%,也就意味着ATOM的通胀非常高。在这种情况下,如果不进行质押,那么代币持有人的权益将随着时间的推移被大量稀释。

根据Cosmos的规则,ATOM的质押收益主要来自于以下两个方面。

1、区块奖励。这一部分由Cosmos的链上参数决定,包括预期每年铸造的代币数量和预期的区块时间,决定了每个区块铸造多少代币作为奖励。根据Cosmos的规则,ATOM每年的通胀率在7%~20%之间,旨在将质押率维持在67%。如果质押的ATOM占总量不足67%,通胀率将以每年13%的速度增长,直至20%。如果质押的ATOM占总量超过67%,通胀率将以每年13%的速度降低,直至7%。截至4月26日,ATOM的质押比例为69.75%,那么ATOM的通胀率应该在下降过程中。需要注意,虽然链上参数会指导平均出块时间,但实际运行中出块时间有所差异,这也将使实际的区块奖励和预期可能不完全相等。

2、交易费用。这部分是指包括Cosmos Hub中的交易费用,交易费用带来的质押APR将随着网络的使用情况变化。如果验证器产生的是高手续费区块,那么奖励也会高于低手续费区块。

ATOM的高通胀对仅持有代币而不进行质押的用户非常不利。2022年9月,Cosmos开发商Tendermint在Cosmoverse大会上发布ATOM 2.0版本的白皮书,但随后Cosmos论坛ATOM 2.0:Cosmos Hub新愿景的提案被拒绝。在代币经济学方面,该提案希望在36个月的时间里逐步减少ATOM的发行量,并铸造代币补贴Cosmos Hub Treasury。说明团队有意减少ATOM的通胀,但尚未有能够落实的方案。

4种流动性质押方案介绍

由于ATOM的质押退出需要等待21天,那么可以随时通过交易换回原生资产的流动性质押方案就显得尤为重要,Cosmos中也出现了多个流动性质押项目。Cosmos可以“一健发链”,也造成生态较为分散,几乎都在不同的公链上。

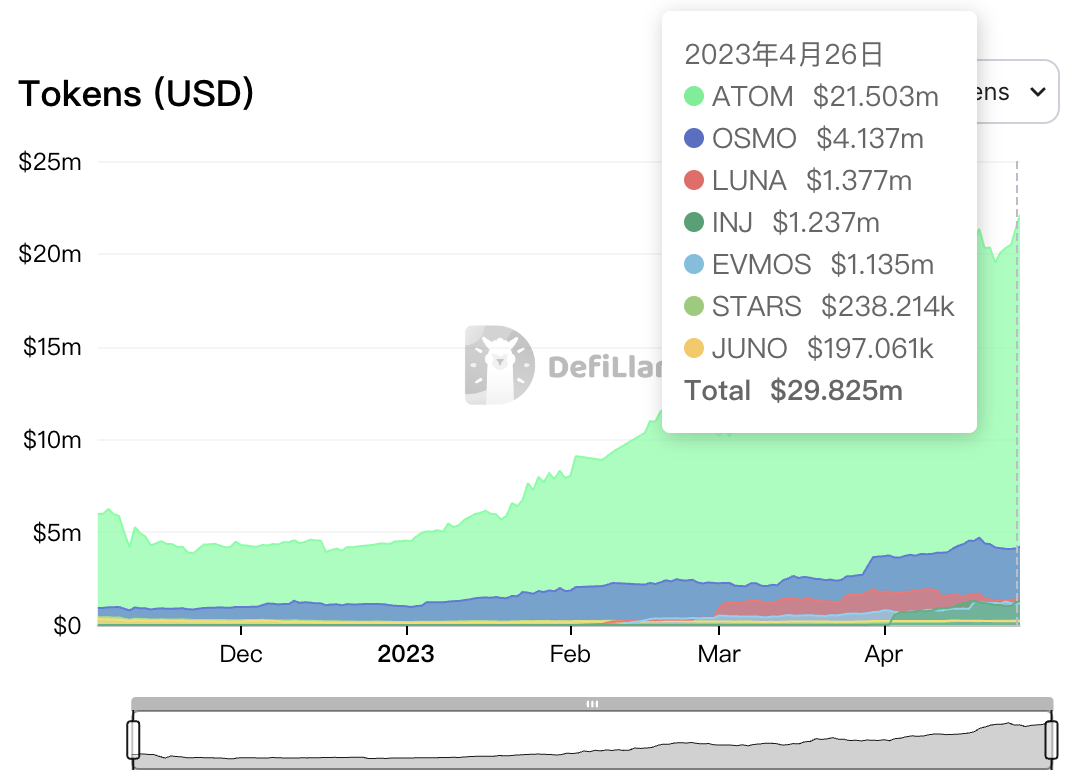

Stride

Stride是专为流动性质押而创建的区块链,目前已支持Cosmos生态ATOM、OSMO、JUNO、STARS、EVMOS、LUNA、INJ的流动性质押,并计划支持所有与IBCv3兼容的Cosmos生态。为了方便用户进行操作,Stride可以在没有原生代币STRD作为Gas费的情况下发起质押。以下是Stride的相关数据。

TVL:目前Stride的TVL为2983万美元,主要为2150万美元的ATOM。

LSD:stToken,奖励积累在代币中。

收费:10%。

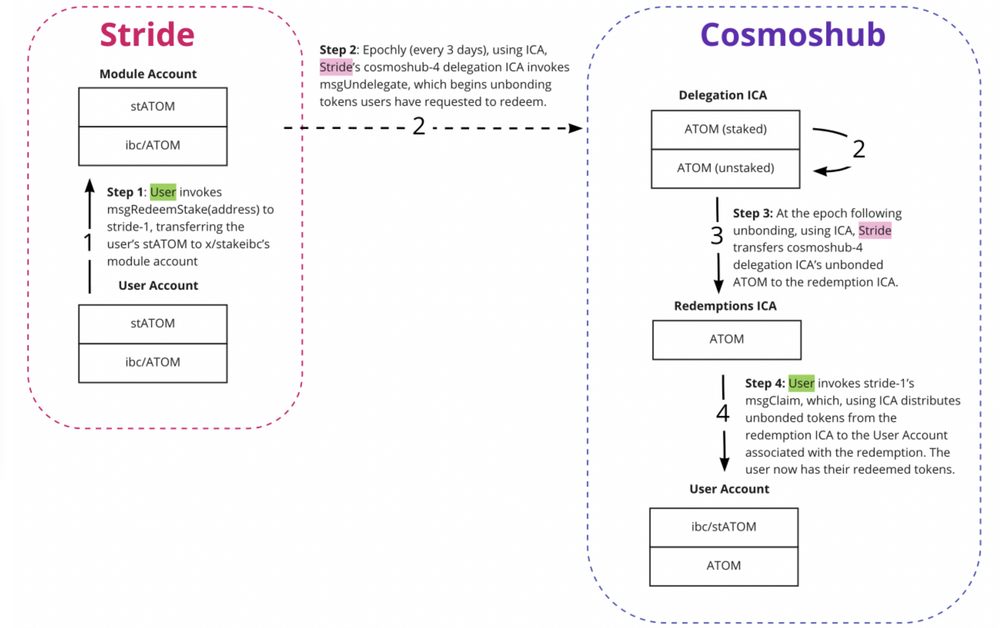

赎回方式:在Osmosis等DEX上卖出或等待21~25天。由于Cosmos的取消质押(Unbonding)需要21天,且规定不能在21天内Unbonding超过7次,因此Stride每4天执行一次Unbonding操作。

流动性和激励措施:Stride这条链目前仅用于提供流动性质押服务,并没有配套的DEX等基础设施,因此需要在Osmosis或其它链的DEX上提供流动性。stATOM的主要流动性在Osmosis上,stATOM/ATOM交易对的流动性为2394万美元,APR为27.3%,挖矿奖励以STRD和stATOM(Stride将一部分STRD提前兑换成了stATOM)的方式发放。

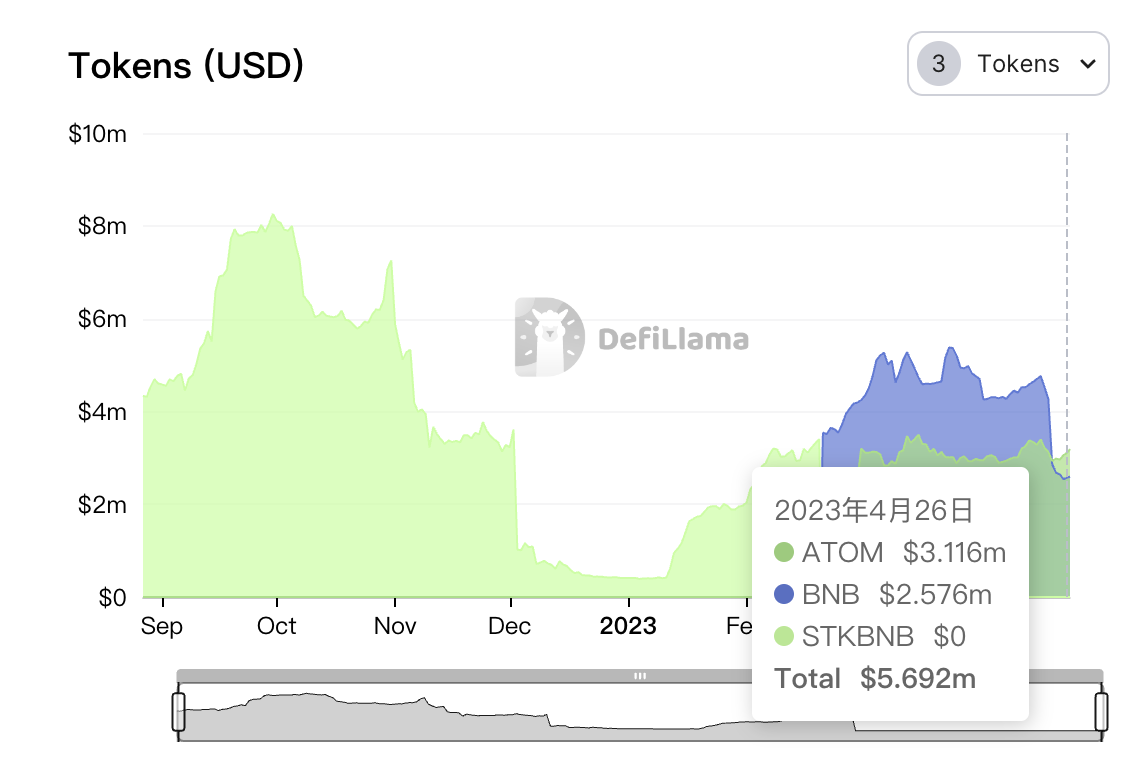

pSTAKE Finance

pSTAKE由Persistence开发,ATOM的质押也发生在Persistence这条链上,pSTAKE和Persistence都发行有自己的原生代币。根据DefiLlama的数据,Persistence链上只有pSTAKE和Dexter(一个DEX)两个项目,而Dexter也仅支持Persistence的原生代币XPRT、ATOM与pSTAKE的质押衍生品stkATOM这三种代币的交易。

支持资产:ATOM、BNB、ETH。

TVL:569万美元,包括312万美元的ATOM和258万美元的BNB,ETH的质押现已暂停。

LSD:stkASSETs。

收费:5%。

关于【Cosmos流动性质押生态分析:ATOM流动性质押仅占质押量的1.15%,Stride目前为Cosmos LSD赛道龙头】的延伸阅读

融合:Cosmos 和以太坊的碰撞

Hasu在Bell Curve播客中谈到了Cosmos和以太坊之间的界限变得模糊,赞扬了以太坊社区的执行能力,同时称赞了Cosmos的技术堆栈。Interop Ventures在ETHDenver举办了「融合:Cosmos和以太坊的碰撞」活动,讨论了两者的共识和一致性。Cosmos的核心哲学是主权,链可以自由选择验证者集,并根据应用需求定制。一致性可以从与以太坊的Gas代币保持一致或与以太坊哲学保持一致两种方式观察。Cosmos的未来在于推出主权L1,但随着市值下跌,许多链都在努力维持运营。Cosmos堆栈解决了冷启动问题,使区块链可以灵活选择执行环境。最终目标是允许开发人员构建与其他加密货币互操作的主权应用,并实现区块空间的可替代性。

观点:为什么高度看涨情绪处于历史低点的 ATOM?

ATOM代币目前不受欢迎,但是它是最好的投资之一。文章介绍了Atom的历史低迷情绪,Cosmos生态系统的增长,以及为什么“这次不同”。ATOM是Cosmos Hub的原生代币,但是社区内部存在内讧。最近,ATOM的价格表现不佳,但是Cosmos已成为顶级Web3生态系统,拥有众多明星项目。ATOM的前景在2023年11月提案848通过后发生了改变,Jae Kwon宣布与忠实追随者分叉Hub。新链AtomOne计划推出,Hub社区决心改善ATOM代币的价值积累和认知。ATOM的情绪处于谷底,但具有吸引力的投资回报比。Hub离重新估值只有一项治理提案的距离。

赎回方式:有立即赎回选项,但流动性不多。

流动性和激励措施:在Dexter上stkATOM/ATOM交易对的流动性为101万美元,APR 44.87%;在Osmosis上stkATOM/ATOM交易对的流动性为104万美元,APR 39.56%。

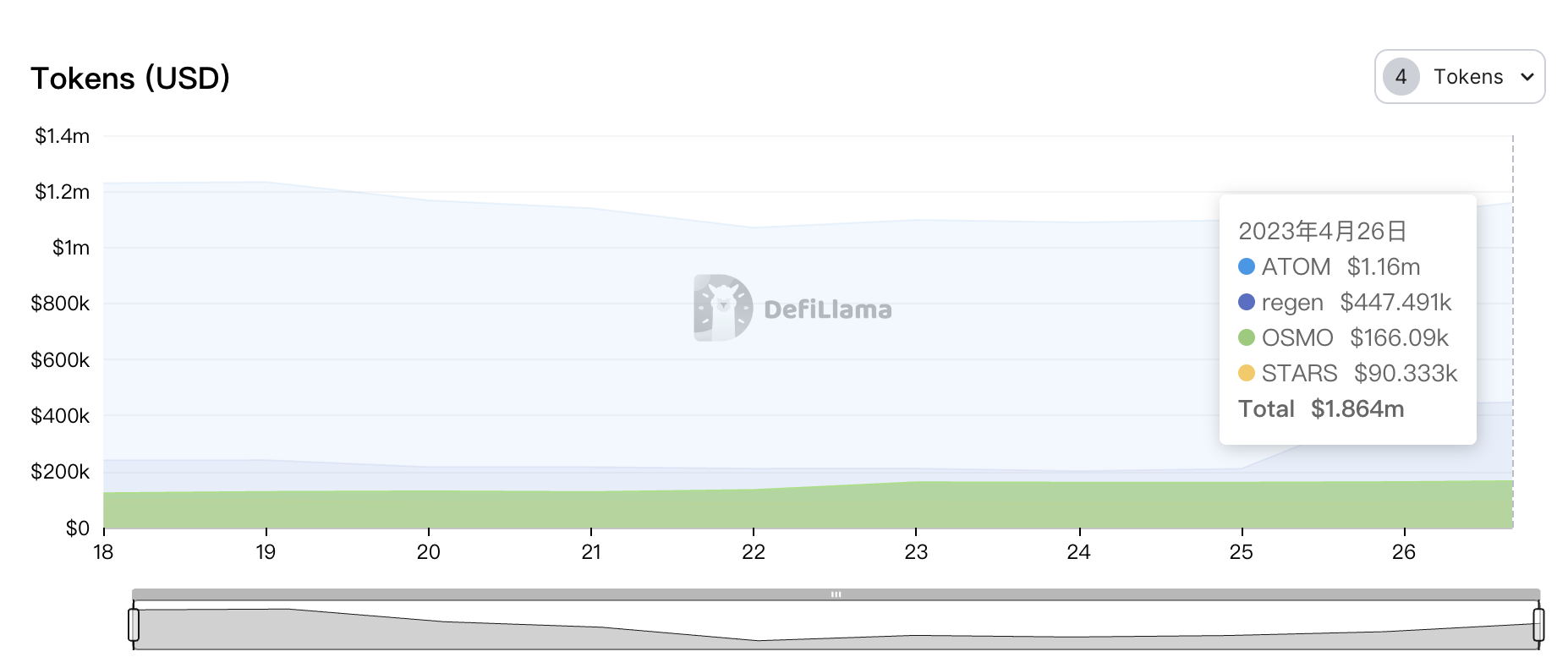

Quicksilver

Quicksilver也是单独的一条链,上面没有其它生态。通过Quicksilver质押可以自己选择委托的验证者,同时保留资金的治理权。

支持资产:Cosmos生态中的ATOM、OSMO、REGEN、STARS的质押。

TVL:186万美元,其中的ATOM价值116万美元。

LSD:qAsset。

收费:3.5%。

赎回方式:只能交易卖出,暂时不允许赎回。

流动性:在Osmosis上无流动性,Canto链上Velocimeter中stATOM/qATOM交易对的流动性约为9000美元,APR 29%。

Stafi

Stafi支持多种公链原生代币的流动性质押,并非特地为Cosmos而做。在Cosmos上,通过Stafi Hub这条链完成ATOM的流动性质押。

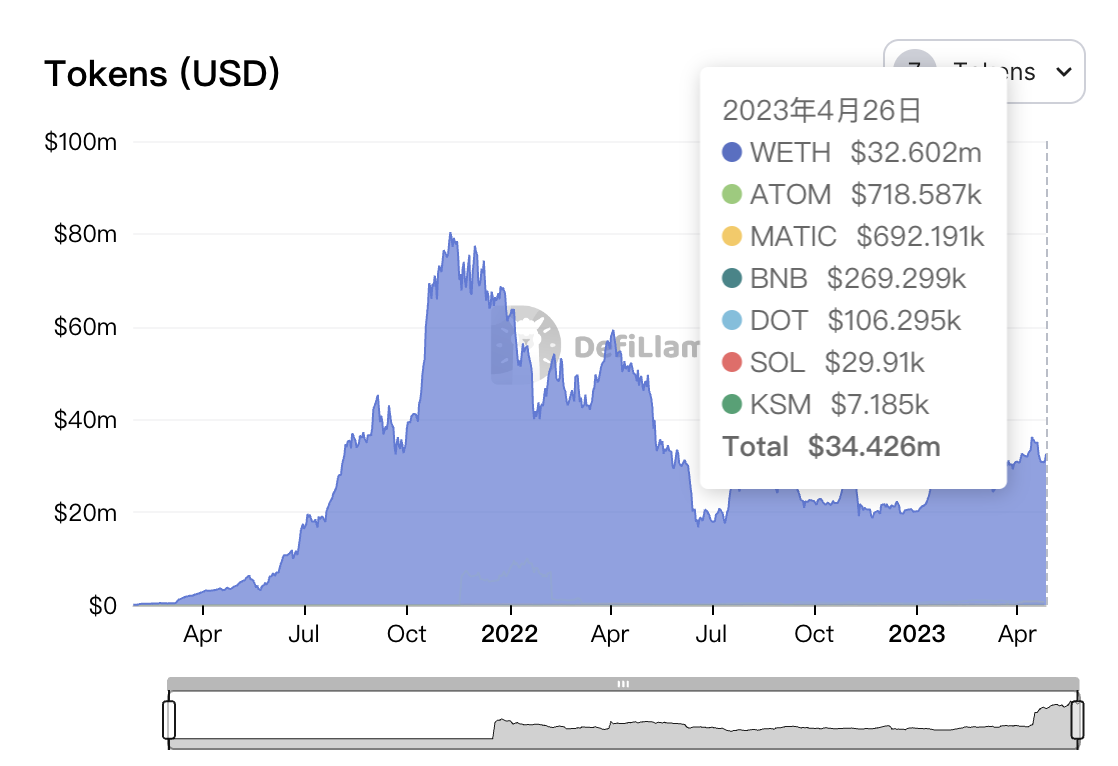

支持资产:ETH、ATOM、MATIC、BNB、FIS、SOL、IRIS、HUAHUA。

TVL:3442万美元,主要为3260万美元ETH,质押的ATOM价值71.9万美元。

LSD:rToken。

收费:5%。

赎回方式:交易卖出。

流动性:在Stafi Hub的rDEX中,rATOM/ATOM交易对有50.8万美元的流动性,但流动性挖矿已结束。

小结

目前Cosmos生态中的四个流动性质押协议Stride、pSTAKE、Quicksilver、Stafi Hub均有自己的链,质押的ATOM价值分别为2150万美元、312万美元、116万美元、71.9万美元。通过流动性质押的ATOM只占质押ATOM的1.15%,与以太坊上Lido自身就占ETH总质押量的30%相比,ATOM的流动性质押还有很大的增长空间,这可能也是因为Cosmos生态的DeFi发展较落后,流动性代币缺乏应用场景。

几个ATOM的流动性质押方案都比较类似,都自动将收益复投,并将价值累积到发行的LSD代币中。根据目前的情况,Stride已成为目前Cosmos生态LSD赛道的龙头,质押量远超其它项目,且业务聚焦于Cosmos生态的质押。但Stride目前的质押量也比较少,未来还可能面临Lido等新玩家的竞争。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:蒋海波,如有侵权请联系删除。转载或引用请注明文章出处!