长推:Curve推出的新版TNG为何或促使交易量超Uniswap?

Curve因较高的交易成本,在交易量的捕获上远不及Uniswap,但新版TNG似乎正在改变这一局面。

原文作者:DeFi Cheetah, 加密KOL

原文来源:twitter

核心观点:Curve Finance近期除了crvUSD最重要的更新之一: Tricrypto New Generation (TNG)或将促使Curve可以超越uniswap的交易量,因为TNG通过优化了Gas费,提供比Uni V3更好的执行价格,从机器人和聚合器中可以捕获大量的交易量。

本文将分为两部分:

- 新版TNG如何通过优化Gas费,潜在促进Curve在波动性资产交易中超越Uniswap

- Curve V2机制的回顾以及与Uni V3的CLMM(集中流动性做市)比较

Uniswap支持者在之前与Curve的辩论中的主要论点之一是,Uni V3在波动性资产上的交易量非常庞大,证明Curve V2是一个彻底的失败。

有了TNG,这个论点就站不住脚了。

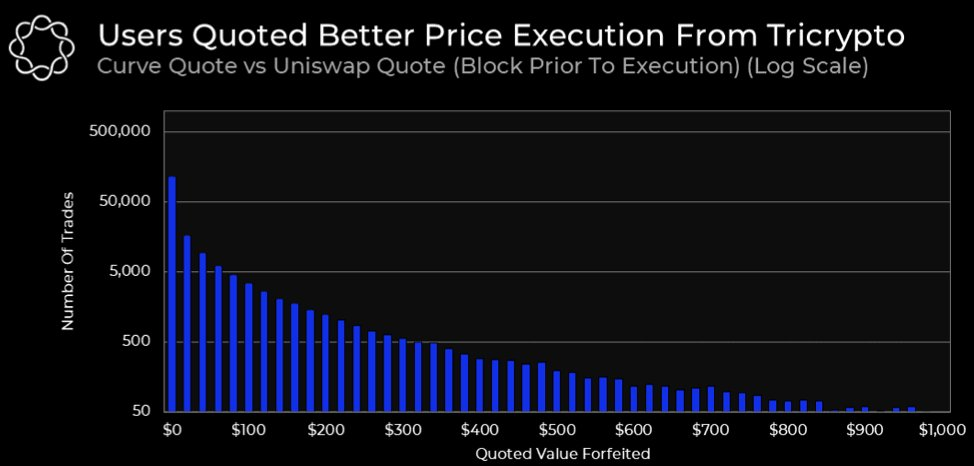

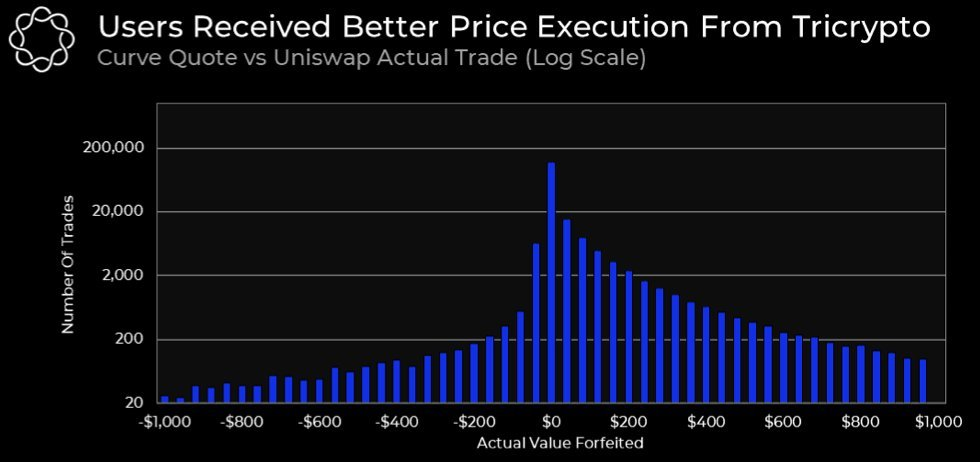

TNG更新的意义基于一点:Curve V2 Tricrypto池(ETH、WBTC和USDT)提供的报价更好,但不包括Gas。

在Uniswap的17.7万笔交易中,每笔交易被罚没的中位数价值为6.22美元。

方法:提取2022年6月22日以太坊主网上,分别在Curve Tricrypto和Uniswap V3上ETH/USDT交易对的每笔交易数据,根据交易执行前区块中的报价(即每笔交易在内存池中时池的报价),模拟对方交易所的所有这些交易。

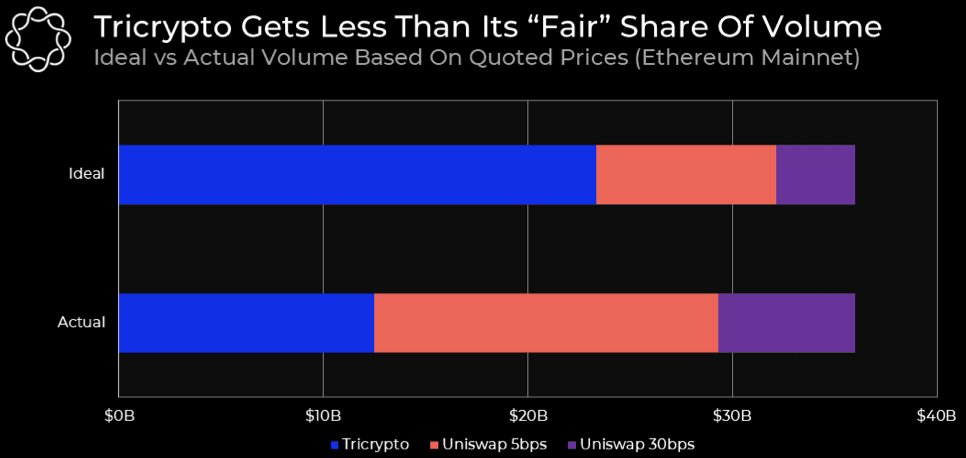

如果将提高Uni V3交易执行的因素考虑在内,Tricrypto池提供的报价比Uni V3便宜5.81美元。那为什么Uniswap在交易量上仍占优势?答案是:Gas费。

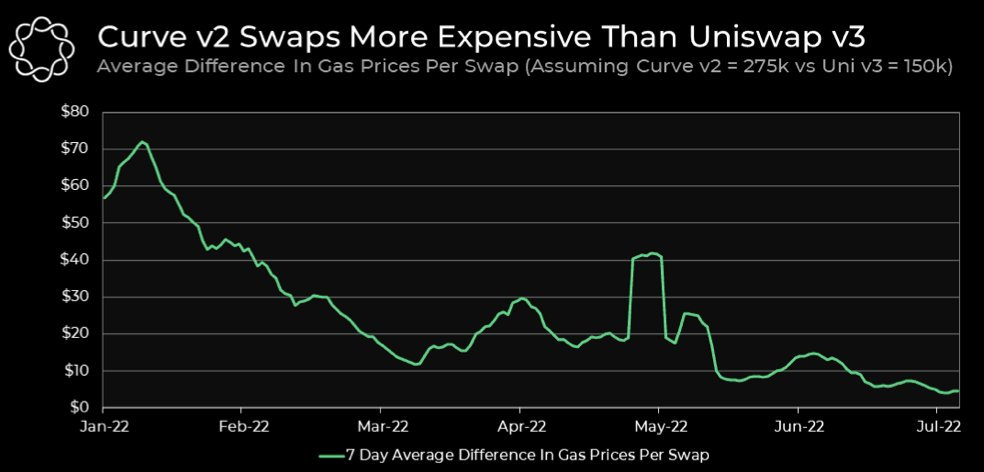

Curve Tricrypto的Gas成本约为250-30万Gwei,而Uni V3的成本为125-17.5万Gwei。这里展示了边际影响对价格执行的影响有多大:每笔交易中,Curve给出的报价比Uniswap节省5-7美元,但Curve上的每笔交易Gas费至少比Uni V3贵10美元。

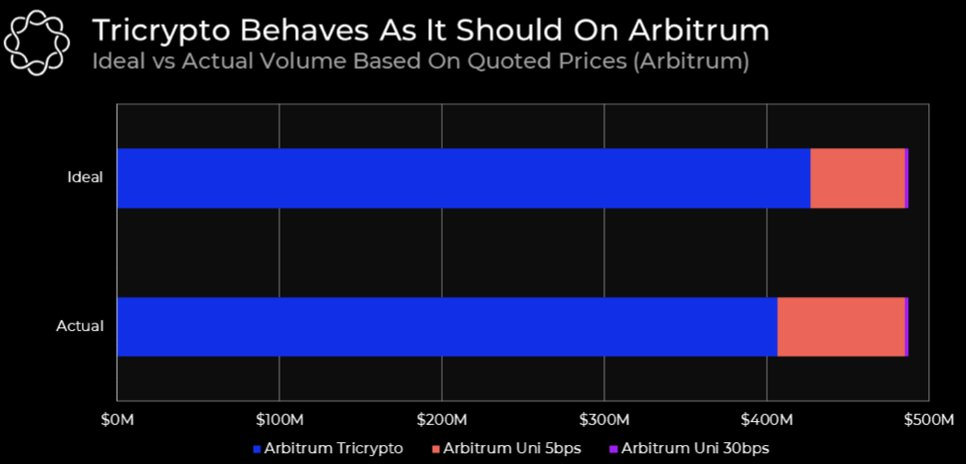

来看看Curve V2与Uniswap V3在低Gas环境中的表现:在Arbitrum上,Tricrypto池捕获的理想和实际交易量均大于80%。由于Arbitrum上的Gas费低,Curve Tricrypto提供比Uni V3更好的执行价格,因此占据了大部分交易量。

但是在以太坊主网上,Tricrypto池所捕获的理想交易量和实际交易量之间存在巨大差异。根据上述提到的Curve报价更优,但Gas费贵的原因,Curve几乎无法超越Uniswap。

为什么CurveTricrypto比Uniswap花费更多的Gas?

原因1:Tricrypto涉及的数学更复杂。为了首先保证正常运行,Tricrypto使用了复杂的数学公式,在将这些公式重构为其最高效的形式上,花费的的时间/精力很少。

原因2:在Tricrypto上,与智能合约交互时所触发的流动性再平衡算法,是由交易者通过执行流动性操作(交易、添加/移除流动性)来实现平衡(交易者承担了再平衡的成本)。而在Uni V3上,是LPs主动重新平衡流动性(LPs承担了再平衡的成本)。

因此,即使在silo(ETH-USDT池)和无Gas中进行比较,Curve V2也无法提供比Uniswap V3更好的执行,后者的Gas效率更高,并且Uniswap的整体执行价格更好。

然而,有了TNG,情况完全变了。

关于【长推:Curve推出的新版TNG为何或促使交易量超Uniswap?】的延伸阅读

Base 链 DEX —— Aerodrome VS Curve

Velodrome是一个成功的DeFi案例,通过改进veCRV模板,实现了更优越的DEX模式。与Curve不同,Velodrome的流动性提供者不收取交易费用,而是通过VELO代币排放获得激励。通过仪表投票,veCRV/veVELO持有者决定每周发行的CRV/VELO代币分配比例。Velodrome避免了其他协议吞噬供应的可能性,并提供了类似于Convex的功能,但更简单。它正在成为超级链的基础流动性中心,可能会改变游戏规则。Velodrome已在Optimism上取得巨大成功,其产品套件包括收取和分配费用的DEX部分。

流动性提供者的博弈,Curve债务难题何解?

当场外交易的CRV变得可流动时,Curve将不得不经历另一次压力测试。

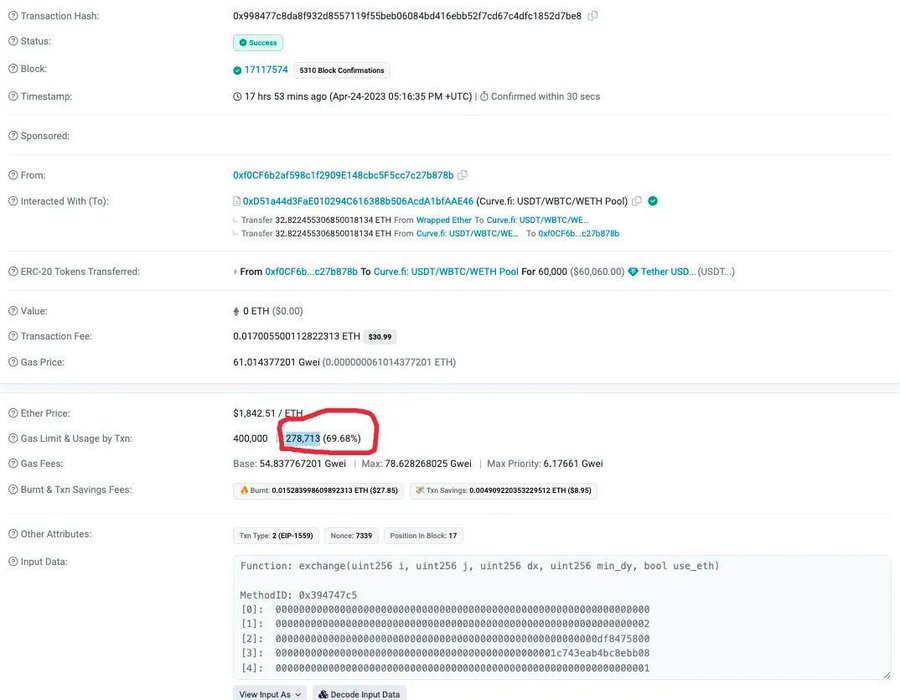

Curvecap.lens(Curve NPC)比较了TNG前后的性能。旧版Tricrypto最近的一笔交易花费了27.9万gwei,但新版减少到18.3万Gwei,便宜了约34%。

简而言之,TNG和UniV3 的Gas费现在在同一起跑线上。

这对crvUSD很重要。在TNG之前,由于Gas费导致“逐步清算”的资金损耗在试运行中非常严重。因此,TNG是成功推出crvUSD的先决条件。

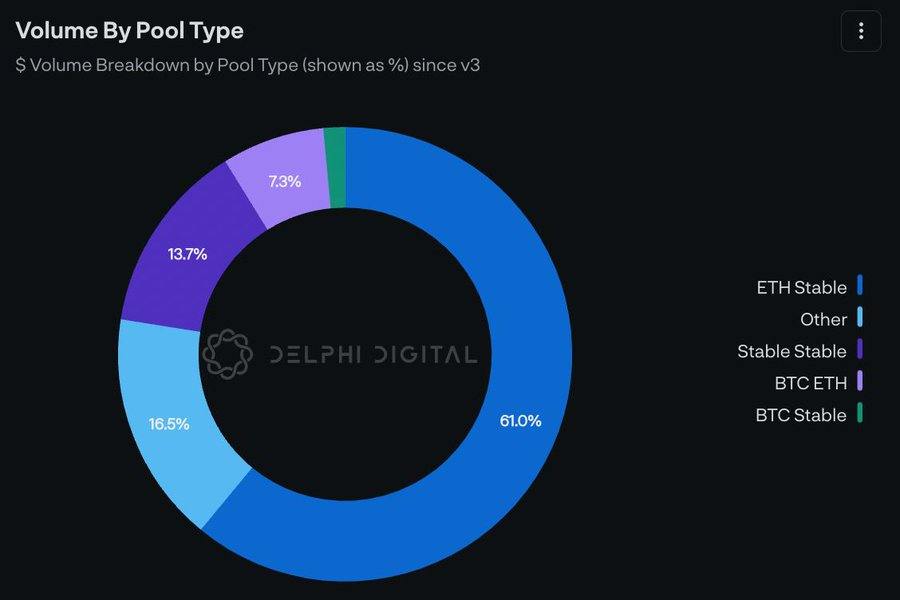

简而言之,由于TNG优化了Curve Tricrypto池的Gas费用,使其与Uni V3相当,加上Tricrypto的算法本质上确保了更高的资本效率和更低的交易滑点,Curve可以从机器人中捕获更多的交易量和聚合器。Trirypto将威胁Uniswap 61%的交易量和40.5%的LP费用。

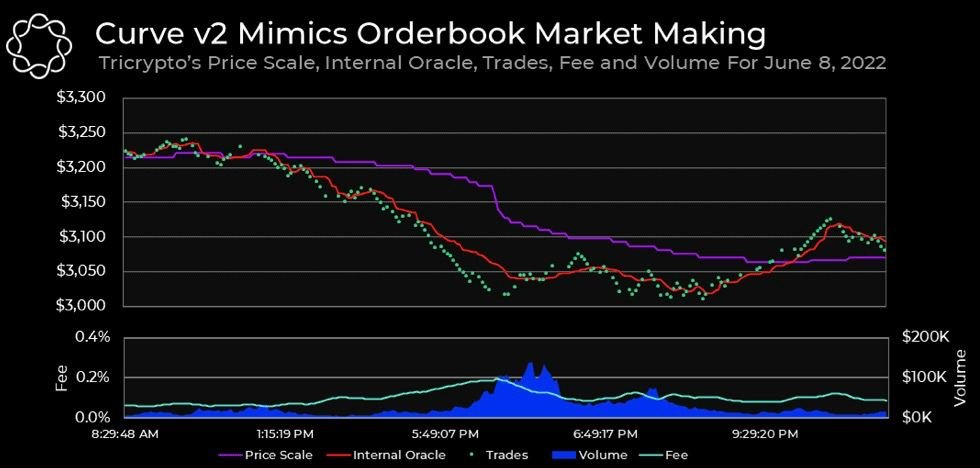

在此回顾一下Curve V2 Tricrypto池用于波动性资产交易的机制。作为CLMM(集中流动性做市),于2021年6月9日推出,但与Uni V3不同的是,Tricrypto采用了内部预言机repegging机制,当价格范围(Price scale)偏离内部预言时,会重新集中流动性。

价格范围是流动性最集中的地方,内部预言机是货币对价格的指数移动平均线。随着价格范围和内部预言机之间的差距扩大,市场波动性更高,Tricrypto池会相应提高动态费用。

动态费用是为了补偿LP产生的较高的无常损失(IL),就像传统做市商(MM)在波动时期增加买卖价差一样。在市场波动较大时,Tricrypto会频繁地进行再平衡,交易量增加以产生更多交易费用,从而抵消再平衡带来的一些无常损失。当现货价格接近价格范围时,联合曲线(Bonding curve)的资本效率非常高,并且随着价格偏离价格范围,联合曲线会表现得像X*Y=K一样。如果现货价格在没有收取足够费用的情况下飞快地偏离价格范围,则该池会提供比UniV2稍差的执行,直到收取足够的费用。

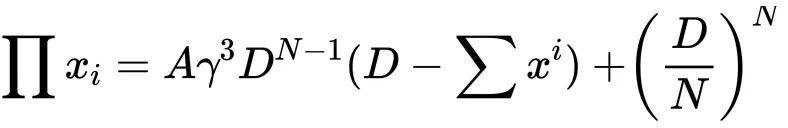

Curve V2表达式如下,其中有两个重要参数:放大系数(A)和Gamma。A表示现货价格接近价格范围(联合曲线中心)时流动性的集中程度,Gamma表示现货价格偏离价格范围(联合曲线尾部)时有多少流动性。

为了模拟A和Gamma如何影响Curve V2 AMM的联合曲线,可以查看以下公式:

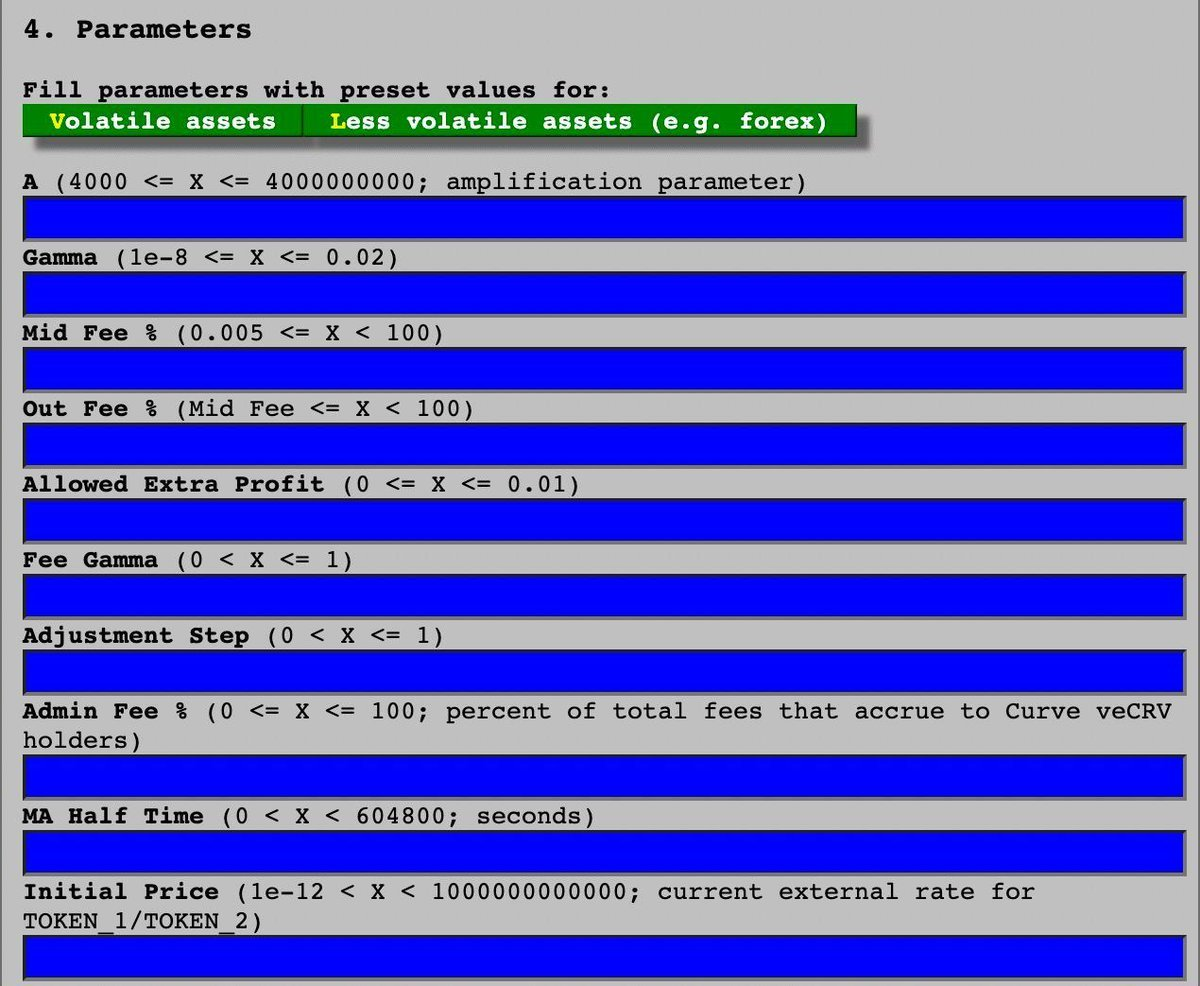

对于在Curve Finance上设置V2池的项目,还有其他8个参数,这些参数可以确保再平衡不会过于频繁地发生,从而节省计算成本。这显示了高度的自定义,允许项目通过调整参数来管理他们的Pool2,而不是主动管理LP头寸并不时锁定无常损失。

总之,与Uni V3 CLMM相比,Curve V2:

1.通过其算法实现流动性自动集中。

2.保留LP可交换性和可组合性(例如Fraxlend计划接受Curve LP代币作为抵押品)。

3.在设置流动性池以适应不同波动性的资产时,具有10个参数的高度自定义。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:DeFi Cheetah,如有侵权请联系删除。转载或引用请注明文章出处!