长推:全面深入分析LSDFi赛道分布

随着ETH上海升级完成,LSD板块热度逐渐衰减,热钱都被Meme币的赚钱效应吸引。

原文作者:CloudY

原文来源:[email protected]

随着ETH上海升级完成,LSD板块热度逐渐衰减,热钱都被Meme币的赚钱效应吸引。那这正是回顾LSD板块的一个时机,上一次提到LSD还是在说 链上国债和Pendle。本文将对不同方向的LSDFi进行介绍:

首先LSD版图的暂时稳定是对研究LSDFi赛道分布的一个契机,而MEV的市场化也给LSD带来了更高的基础收益率会是LSDFi下一次爆发的契机。 我会将LSDFi分成:

借贷/稳定币

ETF

资管

Pendle生态

四个方向来介绍其中项目 最后简述MEV对LSD板块的影响

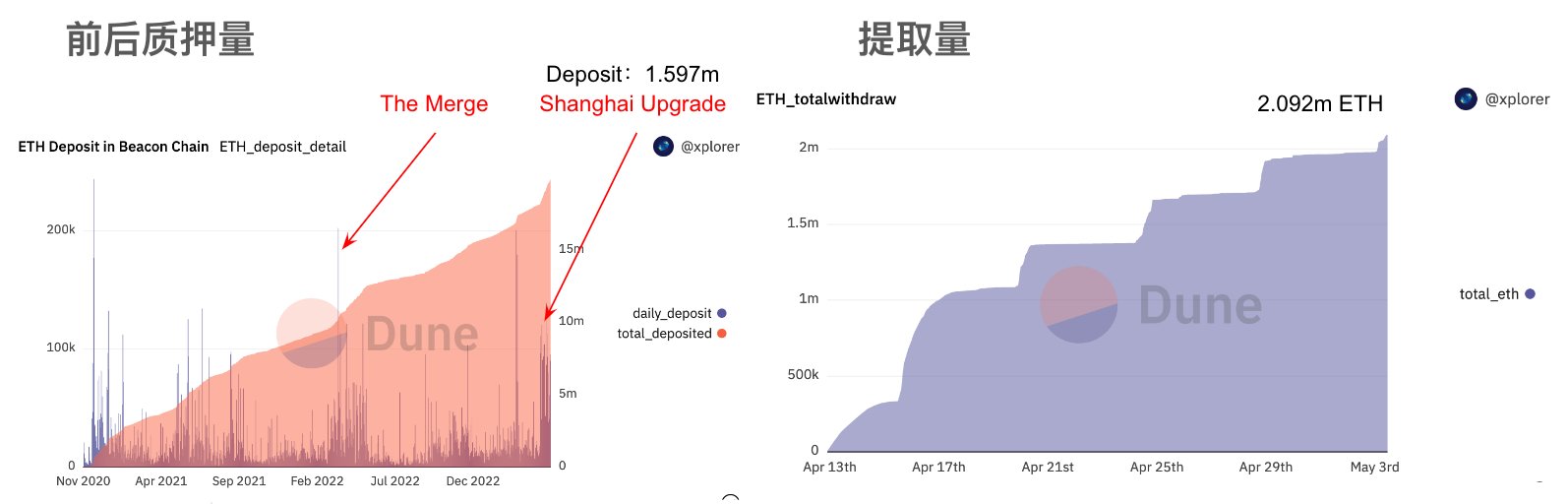

在讲具体项目之前,想分享一下上海升级后的一些数据:

1. ETH质押量保持稳定增长,从4月12号开始到5月1号大约有1.6m ETH被质押

2. ETH提取量到5月1号大约有1.9m ETH

3. ETH质押量整体是净流出,但除去收益提取量后,为净流入

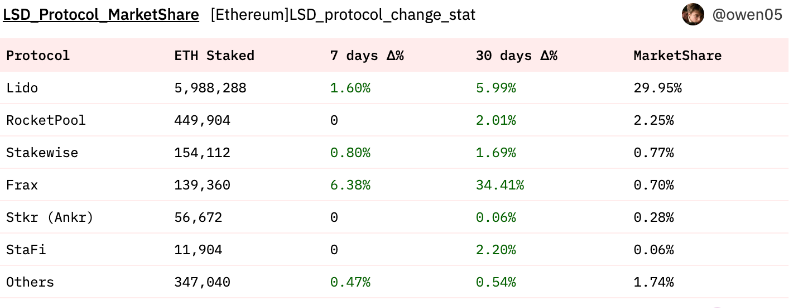

4. LSD协议的ETH质押市场份额不降反增,其中Frax Finance最高

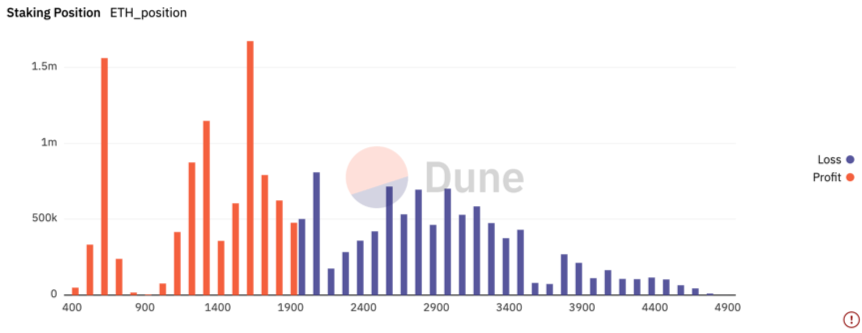

5. 相对现在价格的ETH质押盈亏持仓量相对持平,1600会是一个坎。

6. ETH的质押率也从14.5%来到了16.61%。因此LSD虽然不再那么热门,但是进入了稳步增长的阶段。

7. 实时数据显示今天ETH质押量超过提取量97,586 ETH 价值 $189m

现在我们来介绍具体项目 第一个方向是借贷/稳定币:

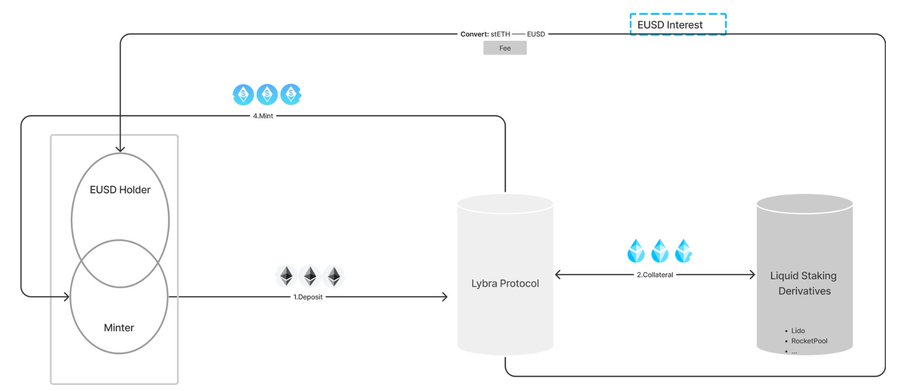

1. @LybraFinanceLSD

Lybra是一个可以用ETH/stETH以150%的抵押率无利息铸造生息稳定币eUSD的协议 用户持有eUSD获得被抵押的stETH产生的ETH质押收益 约为8%APR,这是由原本stETH 5%apr经过150%质押率转化结果,即150块 5% 变成了100块 8%

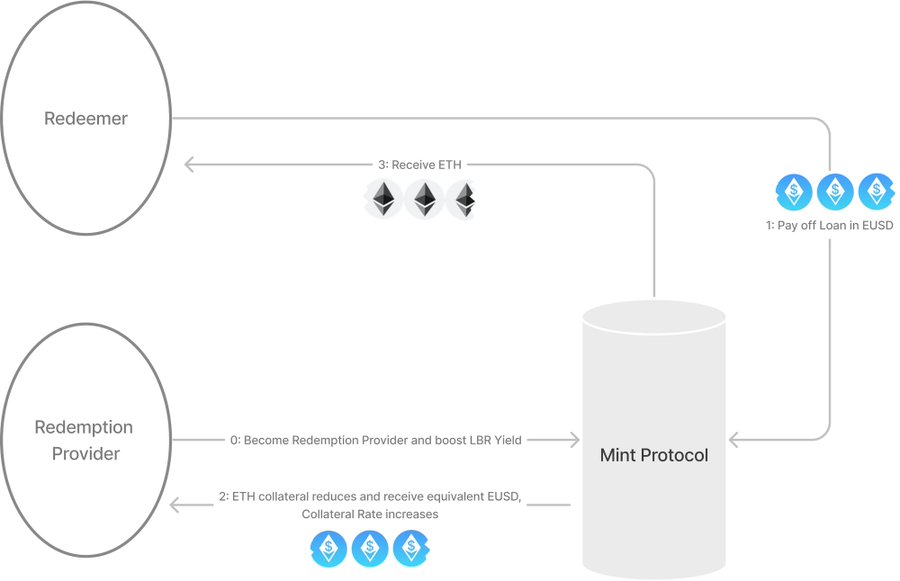

而Lybra用来保持eUSD价格稳定的方式也比较简单 水上使用ETH/stETH以1usd mint eUSD卖出 水下使用eUSD以1usd 偿还债务或 赎回ETH 有趣的是他的刚性赎回 用ETH抵押借出eUSD时可以选择参与刚性赎回,其他用户用eUSD赎回ETH时会用掉你被抵押的ETH,对应的也会减少你的eUSD债务,相当于帮你还了eUSD

$LBR 可以:

1. 锁仓为esLBR参与治理和决定国库分配

2. 锁仓为esLBR获得ETH质押奖励的分发服务费(1.5% - 以eUSD形式)

3. esLBR锁仓时长可以增加的挖矿收益 esLBR会作为激励给到eUSD贷款池和不同LP池 esLBR30天内线性转换为LBR 成为刚性兑付Provider获得挖矿boost和0.5%的刚性兑付服务费

2. @redactedcartel (Dinero)

redactedcartel本身是个LSD项目,LST为:PirexETH/pxETH。 发布白皮书说要做LST稳定币Dinero 用户抵押pxETH借出稳定币 $DINERO ,利息根据抵押物改变 作用: 建立去中心化RPC,使用非ETH付 Gas 保护Dinero 用户不受到MEV攻击 PSM机制保持稳定:允许USDC换取DINERO

3. @ZeroLiquid_xyz

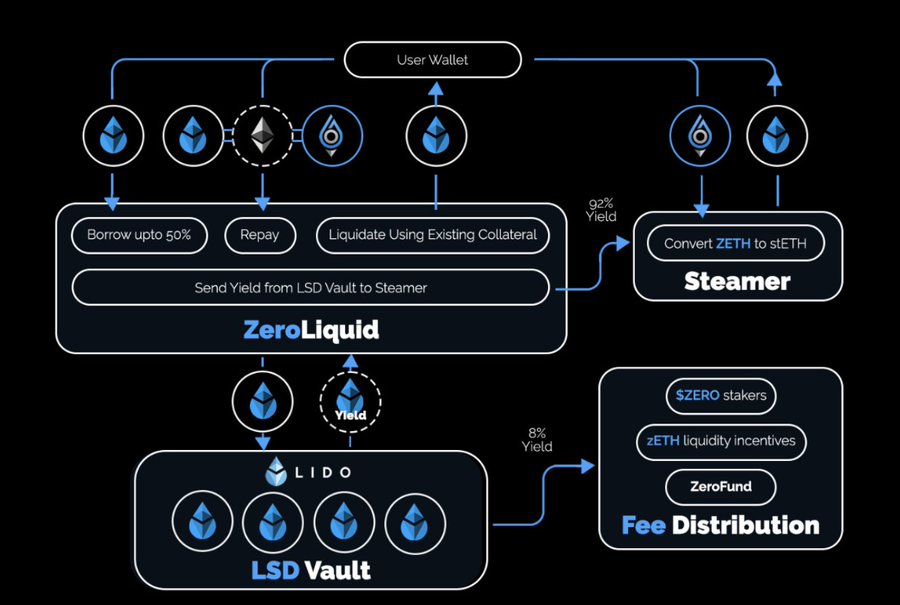

ZeroLiquid产品还没上线 他允许用户用stETH等LSTs 以 50% LTV无息借出 $zETH zETH作用: 通过"Steamer"1:1 转换为stETH,stETH来自于金库收益(ETH质押收益)的92%, 而借款人的债务也根据收益会按比例减少 组成zETH-stETH LP获得部分ETH质押收益

zETH价格机制:

zETH水下,买zETH换成stETH zETH水上,借出zETH 做zETH-stETH LP 可以获得 $ZERO 激励 协议向用户收取10%的服务费 而协议费用的10%会进入国库支持zETH价格 协议拥有的 ZERO-ETH 和 zETH-stETH LP的手续费也会用来支持zETH价格 其主网将与6月上线

第二个方向是LSD ETF:

4. @LSDxfinance

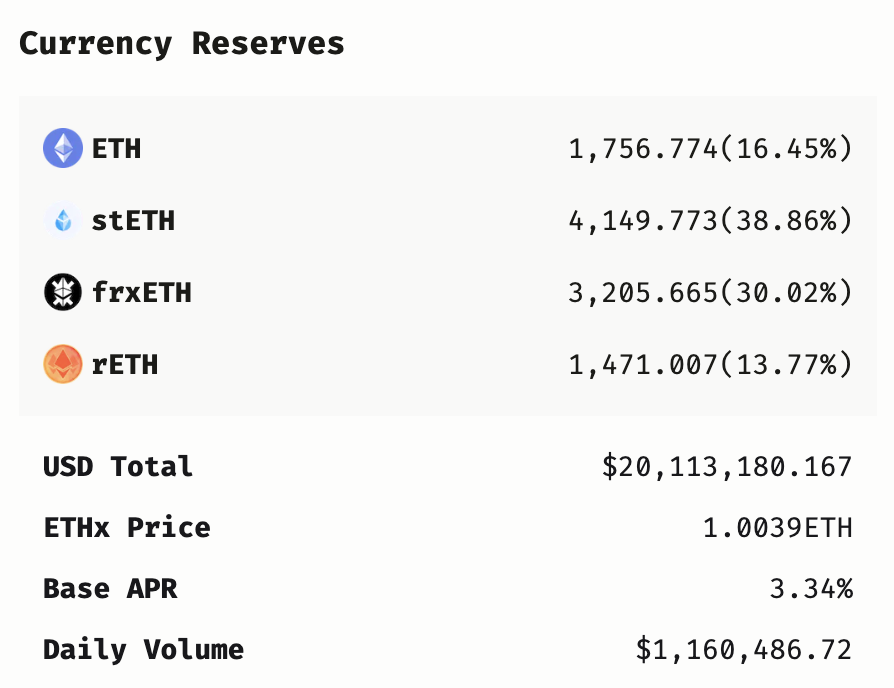

LSDx是做一篮子LSTs ETF & ETH生息稳定币UM LSD指数ETHx: 组成:ETH、stETH、fraxETH、rETH。存入LST/ETH自动转化,并获得ETHx,拥有3.34% APR(存入低占比资产获得额外ETHx),redeem手续费0.1% 并提供LST 低滑点Swap,手续费0.1%

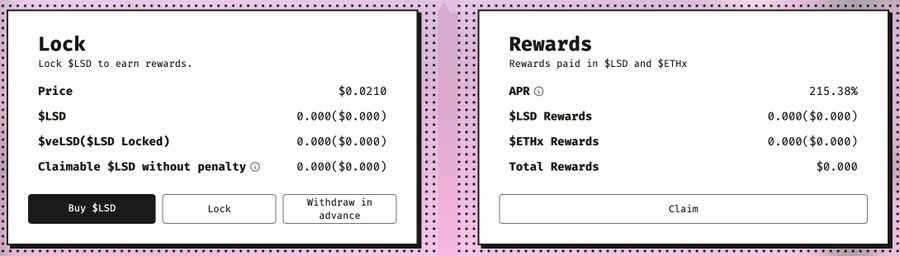

持有ETHx 可以质押获得与质押时长正比 $LSD 激励 ETHx可以作为抵押品以50% LTV铸造 未来发布的稳定币 UM。Mint免费,redeem收1% 持有 $UM 获得 $LSD 形式的 作为抵押品的ETHx产生的收益 锁定LSD获得veLSD,少于1年提取将支付罚款。veLSD holder将获得协议swap手续费的50%、罚款、 LSD激励

5.@unsheth_xyz

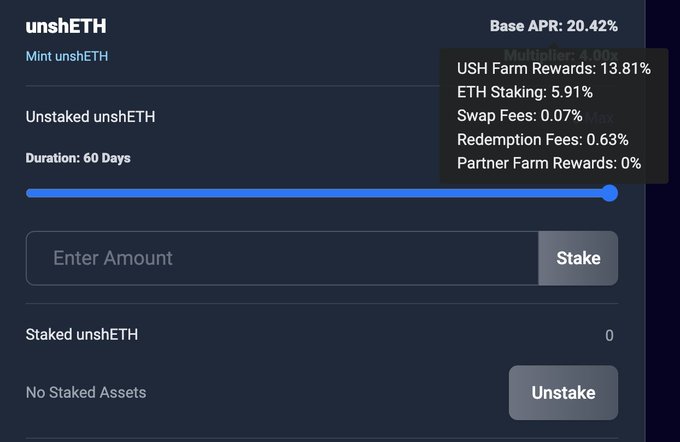

unshETH想做将LST去中心化的协议 & LSD一篮子内置生息ETF unshETH 首先,作为ETF,与LSDx类似,其提供 LST 1:1 Swap(vdAMM)允许LST无摩擦兑换,收0.02%基础手续费和浮动手续费 而质押其ETF unshETH可获得:LST的ETH质押收益+swap手续费+mint/redeem手续费+$USH+合作方激励

为实现LST的去中心化,unshETH做了两个产品: 1.Validator Decentralization Mining(vdMining) 2.Validator Dominance Options(VDOs) vdMining预设了一个LSTs占比,所有导致实际比例趋向预设比例的行为获利,反之受损,例如: Swap浮动手续费 Staking收益率

VDOs 让主导地位的LST holder出售看空其占比的期权,非主导地位LST holder通过UNSH DAO购买,这让LSTs主导与非主导地位双方都有了一个额外的获利渠道 有人可能会疑惑谁会来买呢? 我们通过LSD市场份额变化倒推,可以猜测:Frax Finance。或句话说,有自信抢夺市场份额的协议都可以来买。

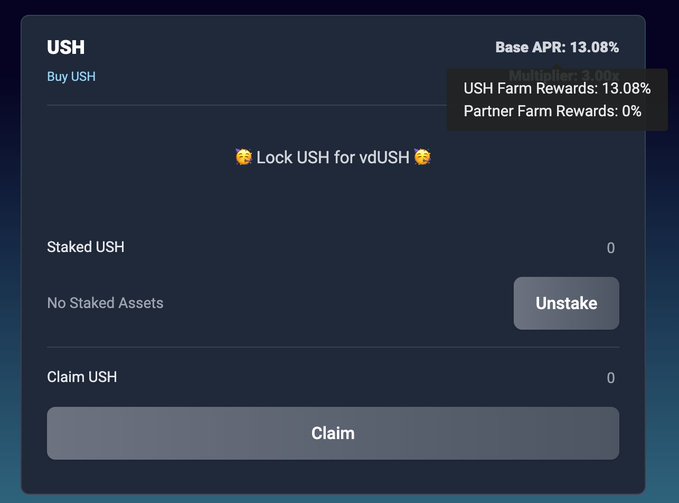

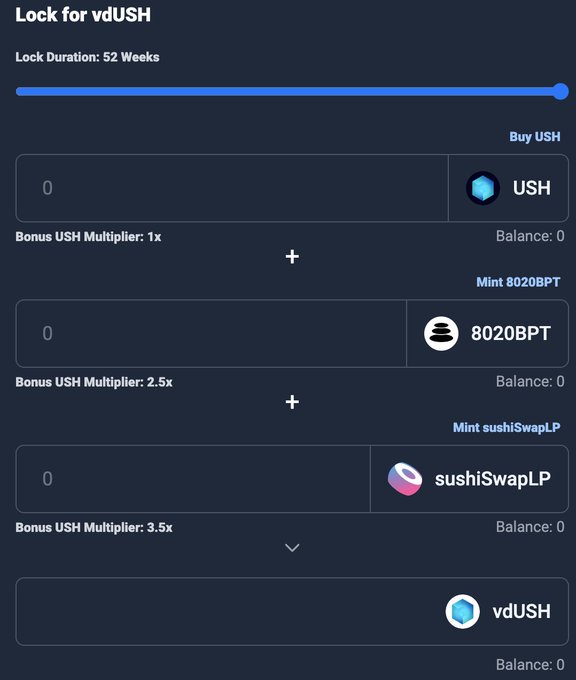

$USH 代币 以及其 USH-unshETH LP 都可以锁仓得到 vdUSH 以获得:

1. 治理投票权

关于【长推:全面深入分析LSDFi赛道分布】的延伸阅读

长推:复盘精彩刺激的 $RCH 大战

昨晚,$RCH与BTW进行了精彩的大战,项目方上线了产品并给LP添加了700ETH,但被聪明钱抢跑。随后,神盘出现,币价从0.2上涨到1u。项目方背景强大,有大机构背书,链上交易活跃。Sofa.org推出了两个产品,Earn和Surge,用户可以利用期权策略进行理财和预测未来走势。产品实力强大,能力超过web3团队。

长推:$RCH 能不能到20亿?无预留、无权限、燃烧通缩、上所才是起点

$RCH是新兴项目,初始加入池子的ETH价值300万,现市值7000万。若跌回1块,市值为2000万,上限无法预测。项目方烧了750ETH,加其他支出,合计400万。预计市值达15M,产品和资方有潜力,交易量高,无VC抛压和项目方币。预计上市后,市值5亿-40亿。

2. USH激励

3. 合作方激励

4. unshETH vdMining boosting

而USH也将作为激励给到unshETH,unshETH LP和 vdUSH Staking pool 为了最大化收益引入 vd(3,3,3) 最长unshETH锁仓 维持最佳比例 治理新的最佳比例

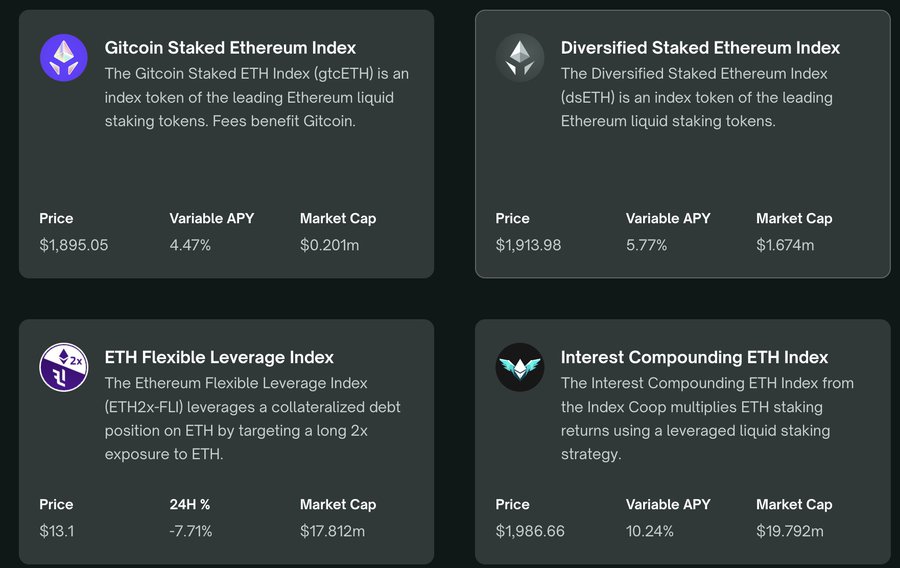

6.@indexcoop

Indexcoop其实是非常简单的LST ETF协议 他有三个LSD产品:

1. Diversified Staked Ethereum Index (dsETH)

2. Interest Compounding ETH Index (icETH)

3. Gitcoin ETH Index (gtcETH)

$dsETH

-组成:rETH、wstETH、sETH2 -5.77% APR

-比例将由系统调整以优化收益 -0.25% fee

$icETH

-杠杆质押

-将stETH存入Aave借出ETH买stETH质押

-APR 10.24%

-0.75% fee

$gtcETH

-将APR分出1.75%给到Gitcoin -APR4.47%

-获得Gitcoin Grants的贡献额度

但是也贵在他的简单易懂,就像meme coin一样。

第三个方向是资管

7. @agility_lsd

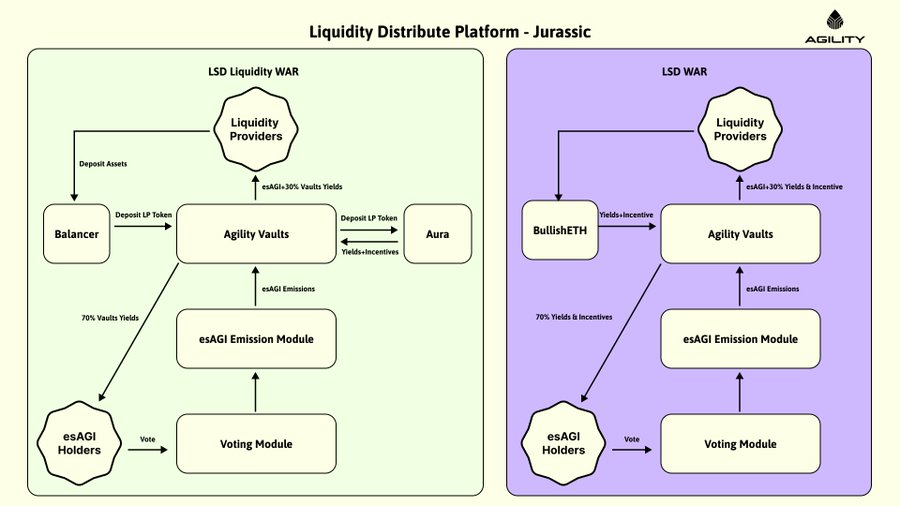

Agility是LSD的Curve 他基于两个产品:

-Liquidity Distribute Platform

-aUSD Trading System Liquidity Distribute Platform

esAGI投票决定释放给到哪个LST Staking Vault Bribe 吸引$esAGI 投票者 新LST建立新LST的Vault 新协议建立旧LST的新Vault

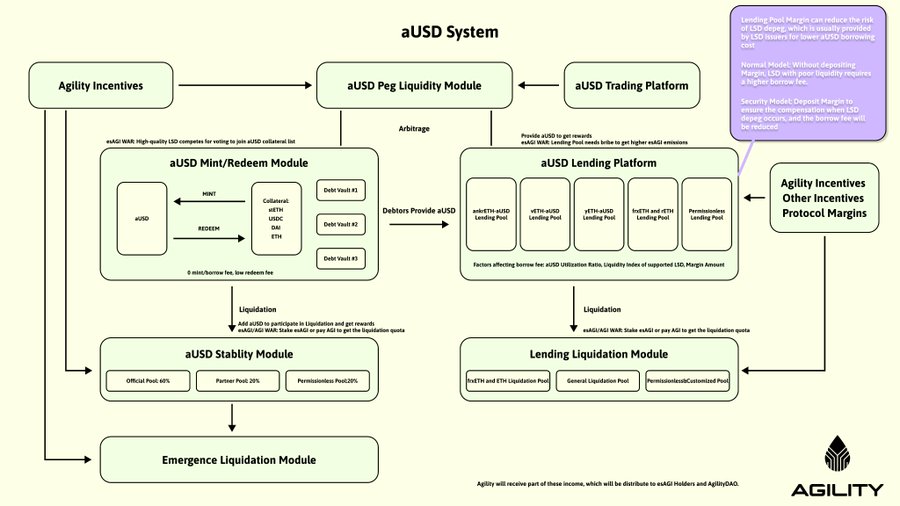

aUSD Trading System

使用ETH/LST/USDC等 超额抵押mint aUSD。aUSD可以存入清算池/借贷清算池获得收益 LSTs 和 LST-ETH LP 都可以抵押借aUSD,为aUSD生息。

利息取决于 aUSD利用率和LST流动性 LST Lending池子也可以通过esAGI来增加AGI激励量

还计划上线perp、期权和菠菜等。这就有点画大饼了

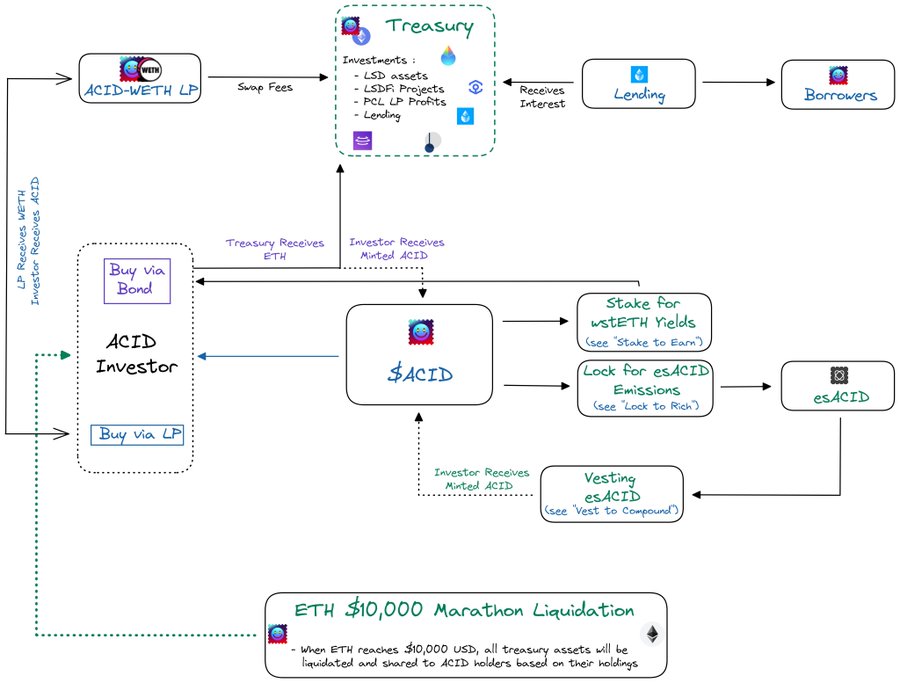

@0xAcidDAO

LSD资管/债券/借贷协议

用ETH / LST 在LP/Bond 购买$Acid并质押

-国库将收到的ETH/ LSD ETH 去其他协议资管增值

-$Acid抵押借出wstETH -协议拥有的Acid和ETH组成LP

- POL/PCV -协议收入分配给$Acid质押者 = LP手续费+LSD生息+借贷利息

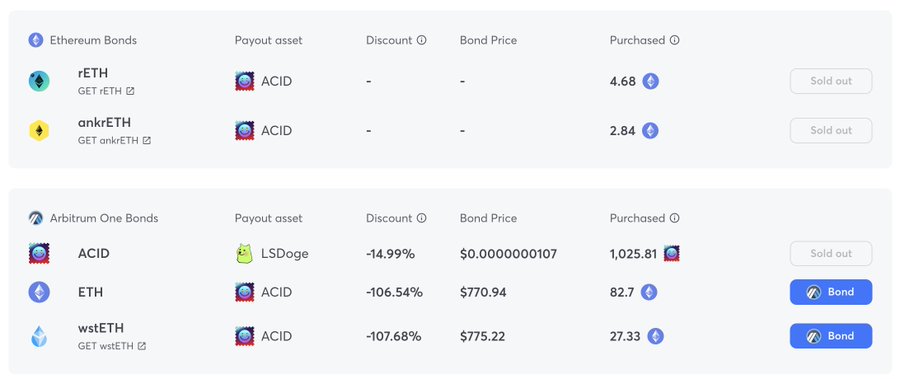

-APR wstETH 32.11% + $esAcid 181.18~1984.93%

实际上现在 $Acid bond的折扣率已经是-100%以上了,说明了供不应求。0xAcid讲了个很好的故事,我协议拥有ETH和LST,以及Acid-ETH LP,我可以获得ETH质押收益、LSDFi收益增幅和LP手续费,是real yield 当发行用Acid购买的Bond后又通缩Acid 最后说,我相信ETH会去 $10,000,到了我就不干了,分红

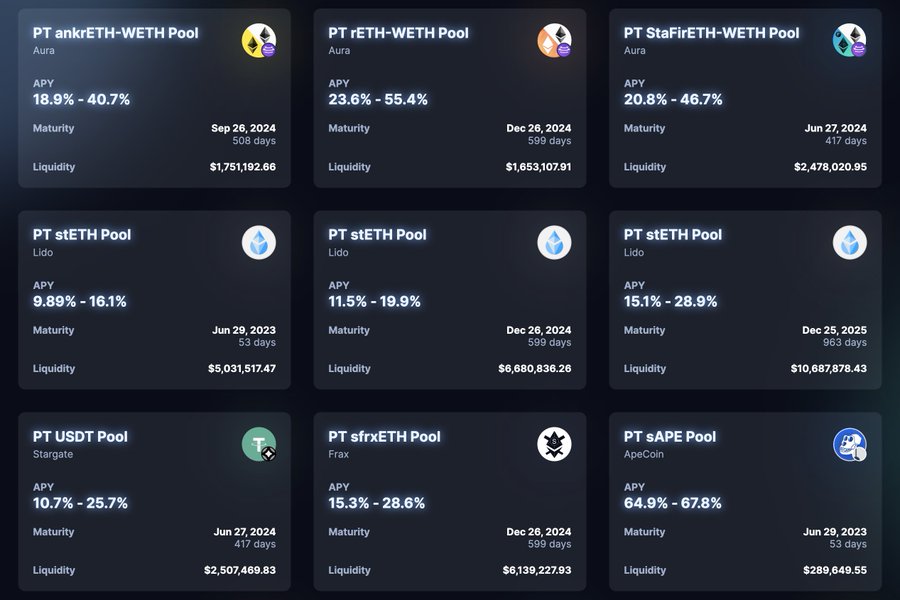

至于之后两个 @pendle_fi 的convex协议 @Equilibriafi 和 @Penpiexyz_io 其实真的是convex的fork了。之所以提及他们,是因为他们是作为曾经的LSDFi Alpha Pendle的生态项目发行的,可见Penlde发展之快。当然,不排除这是Pendle自己发的两个项目。但Pendle有足够多的池子来争份额确实这么做的前提

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:CloudY,如有侵权请联系删除。转载或引用请注明文章出处!