对标Uni V3,日均资本效率达100%以上Maverick是什么来头

“我们的目标是在未来六个月内成为交易量排名前三的去中心化交易所。”核心开发者Bob Baxley在谈及Maverick的未来时说道。

原文作者:Jaleel

原文来源:律动 BlockBeats

上线一个月,以太坊主网交易量一度前三的 Maverick,TVL 仅不到 Uniswap 和 Curve 百分之一。

在以太坊于 4 月 12 日完成上海升级之后,超过 1800 万个 ETH 被解锁,明显地看到了 DeFi 市场的活跃度增加和一些显著的变化。

然而,仍存在一个明显的问题,即当前 AMM 领域的巨大限制。其一是 AMM 的资金利用率偏低,无论是早期的 xy=k 模型还是后来的 Uniswap V3 模型,大部分的交易对在去中心化交易所上的深度都不够。其二是无常损失还是没有得到本质上的解决,依靠 Token 经济学的补偿终究可持续性不佳。

例如,尽管在总锁定价值(TVL)和交易量上占据主导地位,但 Uniswap 上的大多数流动性提供者仍在亏损。交易手续费收益通常不足以抵消无常损失,尤其对于集中和被动流动性而言。

DeFi 行业迫切需要解决这一问题,而 Maverick 协议恰逢其时地进入了用户的视野。

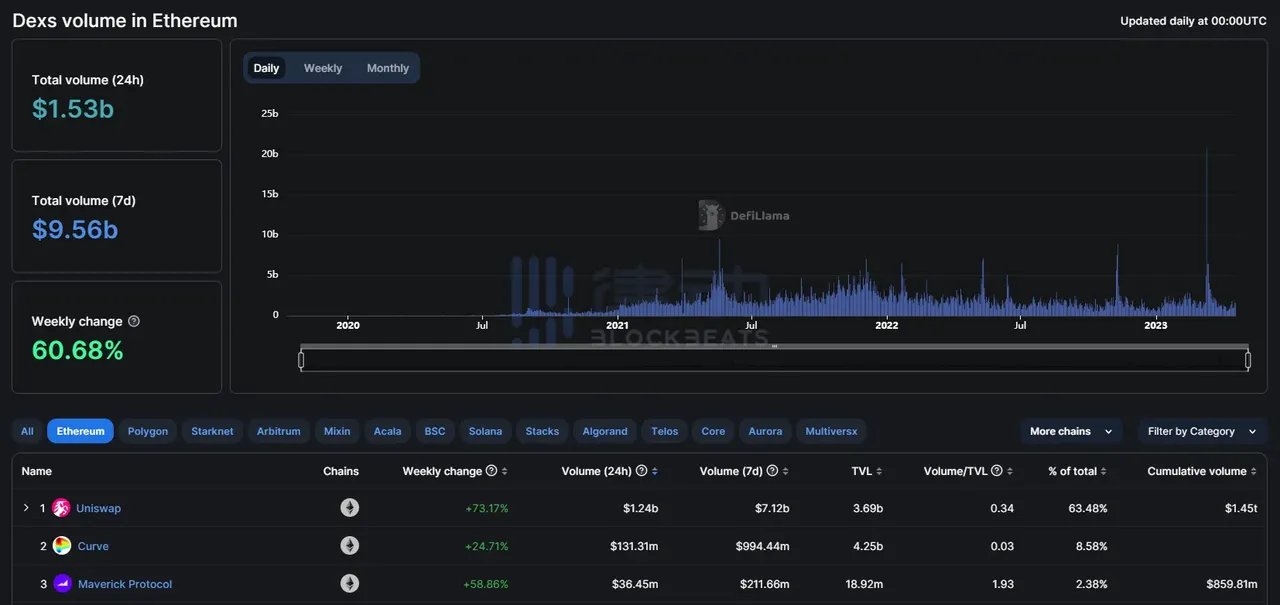

根据 Defillama 的数据,截至 4 月 21 日,在以太坊网络 DEX 排行榜上,Uniswap 位居榜首,24 小时交易量达 12.4 亿美元,周涨幅达 73.17%;紧随其后的是 Curve(1.31 亿美元),周涨幅达 24.71%。

令人瞩目的是,Maverick Protocol 成功跻身第三位,24 小时交易量达到了 3645 万美元,周涨幅达 58.86%。

Maverick AMM 如何提高流动性效率

Maverick Protocol 是一种根据交易价格移动的,动态分布自动做市商(AMM),旨在提供更深的流动性、为去中心化金融市场带来最佳流动性并提高资本效率,在此基础上,提供工具,最大化交易手续费收益,或者减少、规避无偿损失。

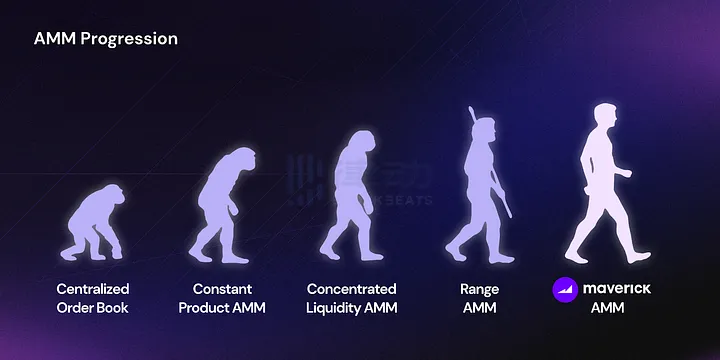

协议的独特之处在于,Maverick AMM 率先推出了 Dynamic Distribution AMM 的设计,其包含了以下三大功能:

1、首个 AMM 具有底层原生的根据交易价格自动移动集中流动性的能力

2、提供工具,赋能 LP 执行不同的流动性做市策略:只跟随价格上涨移动,价格降低则原地不动;只跟随价格下跌移动,价格降低则原地不动;随着价格上涨和下跌都移动;以及固定流动性到某一个/一些价格点。

3、AMM 帮助 LP 实时复利收益

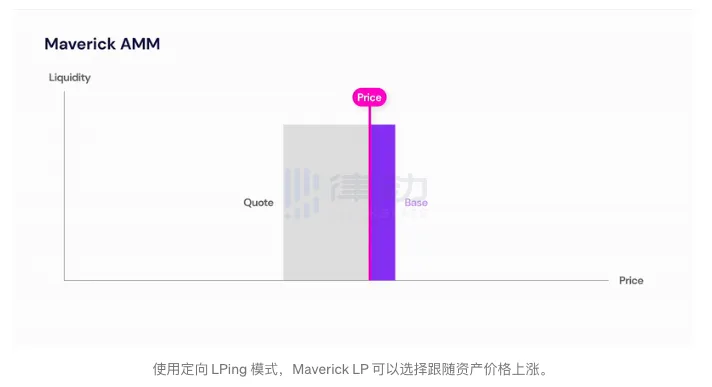

其中四种流动性模式中的向左及向右模式首次引入了 Directional LP 的创新 AMM 概念,允许流动性提供者(LP)跟随交易对价格选择移动流动性方向,在选择正确的情况下获得超额回报,同时避免无常损失。

它允许流动性提供者自由地选择让他们的流动性自动移动,以保持接近当前价格。这种流动性移动可以提高资本效率,为 LP 提供更好的资本利用率,同时允许他们在收取费用的同时进行有力的投注。

Maverick AMM 旨在帮助用户最大限度地提高资本效率,从而创造更多的流动性市场;这意味着交易者可以获得更好的价格,而流动性提供者也可以获得更高的费用。另外,内置的功能还有助于减少因调整头寸而产生的高昂的 GAS 费。

流动性提供者可以选择在一个方向上跟随资产价格,有效地押注特定 Token 的价格轨迹。这些定向押注类可以理解为单边流动性策略,因为流动性提供者将大部分或全部暴露于给定池中的单一资产。Maverick Protocol 的这种灵活性使其成为去中心化金融市场中最具流动性的市场之一,并且方便进阶或者高阶 LP 和其上面的协议进行线性对冲,保证 delta 中立,更安全的赚取收益。

除此之外,Maverick AMM 还允许流动性提供者自定义流动性分布,既可以单边提供流动性,也可以以任意流动性分布形状提供流动性。

AMM 底层自动移动集中原生流动性、自定义集中流动性移动方向、以及 LP 费用自动复利这三项功能,使得 Maverick AMM 为流动性提供者、DAO 财库、以及项目开发团队等 DeFi 用户提供了最大化资本效率的可能以及最精准地流动性管理工具。

单边看涨或看跌的定向 LP

在当前的 AMM 领域,流动性提供者无法在提供流动性时设置单一确定的看涨或看跌。

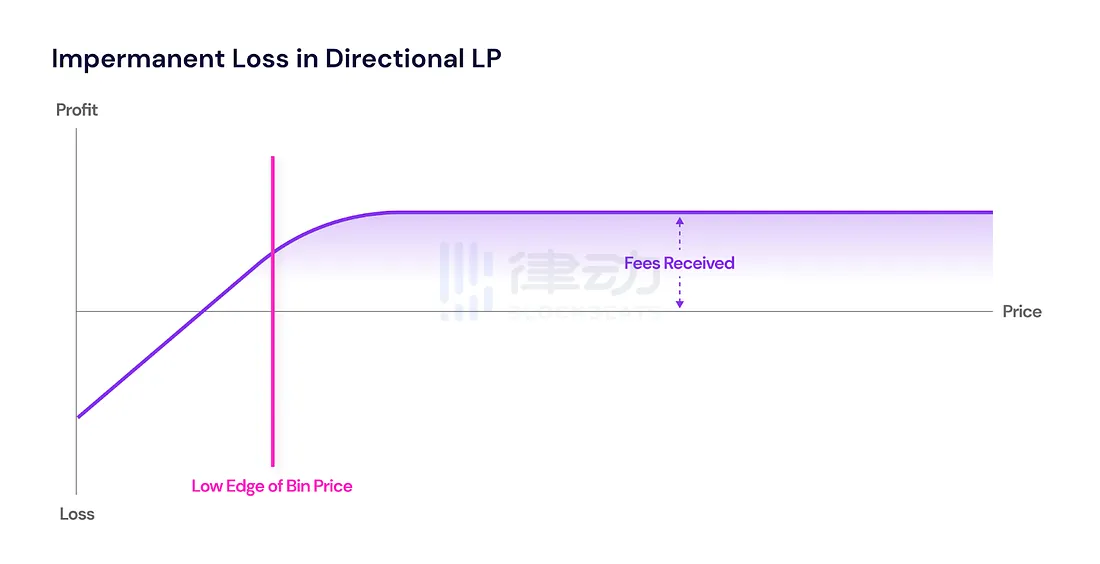

对于 DeFi 领域中的任何现有 AMM,流动性提供者会隐含地押注其池中这对资产的价格将横盘震荡,从而使他们能够收取交易费用,而其存入资产的比率不会发生显着变化。如果这个押注是错误的——也就是说,如果价格向除横盘以外的任何方向移动——流动性提供者将遭受可能超过他们收取的任何费用的无常损失。

在静态流动性 AMM 中,LP 具有双边资产分配是有利的,这样 LP 可以立即接触到交易量并因此收取费用。但双侧 LP 会增加无常损失的可能性。

在类似 Uniswap V2 xy=k 的 AMM 中,甚至不支持单边 LP。在 Uniswap V3 等现有区间 AMM 中,单边 LP 是可能的,但通过单边 LP,随着 AMM 价格偏离你的区间,你的资本可能会停滞不前。如果没有内置机制将其流动性移动到接近价格的水平,单边 LP 的资本效率为零。

在 Maverick 中,由于底层的 Maverick 流动性转移机制,定向 LP 可以为一种资产提供流动性,同时仍保持高资本效率。

流动性提供者现在可以选择在一个方向上跟随资产价格,有效地押注特定 Token 的价格轨迹。这些定向押注类似于单边流动性策略,因为流动性提供者将大部分或全部暴露于给定池中的单一资产。

随着价格朝选定的方向移动,AMM 将自动重新集中流动性以跟随它,以获取更多费用。如果流动性提供者对价格方向做出了正确的押注,他们可以在价格朝他们选定的方向移动时享受围绕价格重新集中的流动性,而不会遭受任何无常损失(IL)。

也就是说,具有单一资产的 Maverick 中的定向 LP(即,使用 Mode Right 或 Mode Left 的 LP)仅在一个方向上暴露于 IL。如果 LP 选择了与价格变动相对应的变动模式(例如,LP 处于 Mode Right 并且价格上涨),LP 将不会经历 IL。这样,IL 只是单向的,即 LP 仅面临一个方向的价格变动风险,而不是两个方向。

关于【对标Uni V3,日均资本效率达100%以上Maverick是什么来头】的延伸阅读

订单簿 vs AMM——利用 Elixir 协议实现做市民主化

Elixir协议是一个无需信任的去中心化协议,将于2024年上线主网,整合新市场供流动性提供者进军,让用户获得更多收益。可以在Twitter上获取最新动态,请点赞并订阅每周研究报告,但不是财务建议。

Grim Forker:AMM协议费用治理中的攻击与机制设计

Lajarre提出了Grim Forker机制,旨在通过分叉和资金合约,迫使AMM治理调整协议费用,但可能损害UNI代币持有者的权益。我们建议创造出一个通过拍卖控制参数的机制,以确保DeFi和以太坊生态系统的可投资性。

4 种流动性转移模式

面对集中流动性并不总是具有资本效率,可能导致配置不当和效率下降的问题。Maverick AMM 通过自动重新集中流动性来帮助用户提高资本效率,流动性提供者可以选择四种流动性转移模式,从而消除因围绕价格自行调整头寸而产生的高额 GAS 费。

这四种模式包括:

静态模式 - 流动性不移动

右模式 - 流动性随着价格上涨而变动,但在价格下跌时不变动

左模式 - 流动性随着价格下跌而变动,但在价格上涨时不变动

双向模式 - 流动性随着价格的增加和减少都移动

经过一年多的研发,Maverick 从零开始,构建了下一代的通用 AMM。基于智能合约的自动做市(AMM)引擎提供支持,将流动性的自动化移动管理集成到智能合约中。Maverick 重新打造了一套全新的智能合约,AMM 帮助用户移动流动性,而无需与界面进行任何交互,从而无需支付高昂的 GAS 费。由于流动性流动是由 AMM 智能合约自动进行的,因此流动性提供者在为他们的流动性提供服务时无需支付 GAS 费。唯一需要支付 GAS 费的时候是他们增加或减少流动性时。

Maverick AMM 旨在成为一套足够复杂的工具,让 LP 设计和自动化个人策略以集中和移动流动性。提供一系列开箱即用的流动性模式——静态和移动——让用户能够执行更多种类的流动性策略。这一创新方案有助于流动性提供者更高效地管理其流动性,从而获得更高收益,同时也为交易者提供更优质的交易体验。

在之前的一次采访中,Maverick 的核心开发者 Bob Baxley 表示:「如果现有 AMM 中的流动性提供者希望尽可能保持他们的资本活跃,他们就被迫每小时调整他们的流动性头寸,这会浪费他们的时间和燃料。」「通过让流动性提供者可以选择他们的流动性是否以及如何随着给定池中的价格变动——这是其他 AMM 本身没有做的——Maverick 使市场能够更有效地运行,从而产生更一致的费用。」

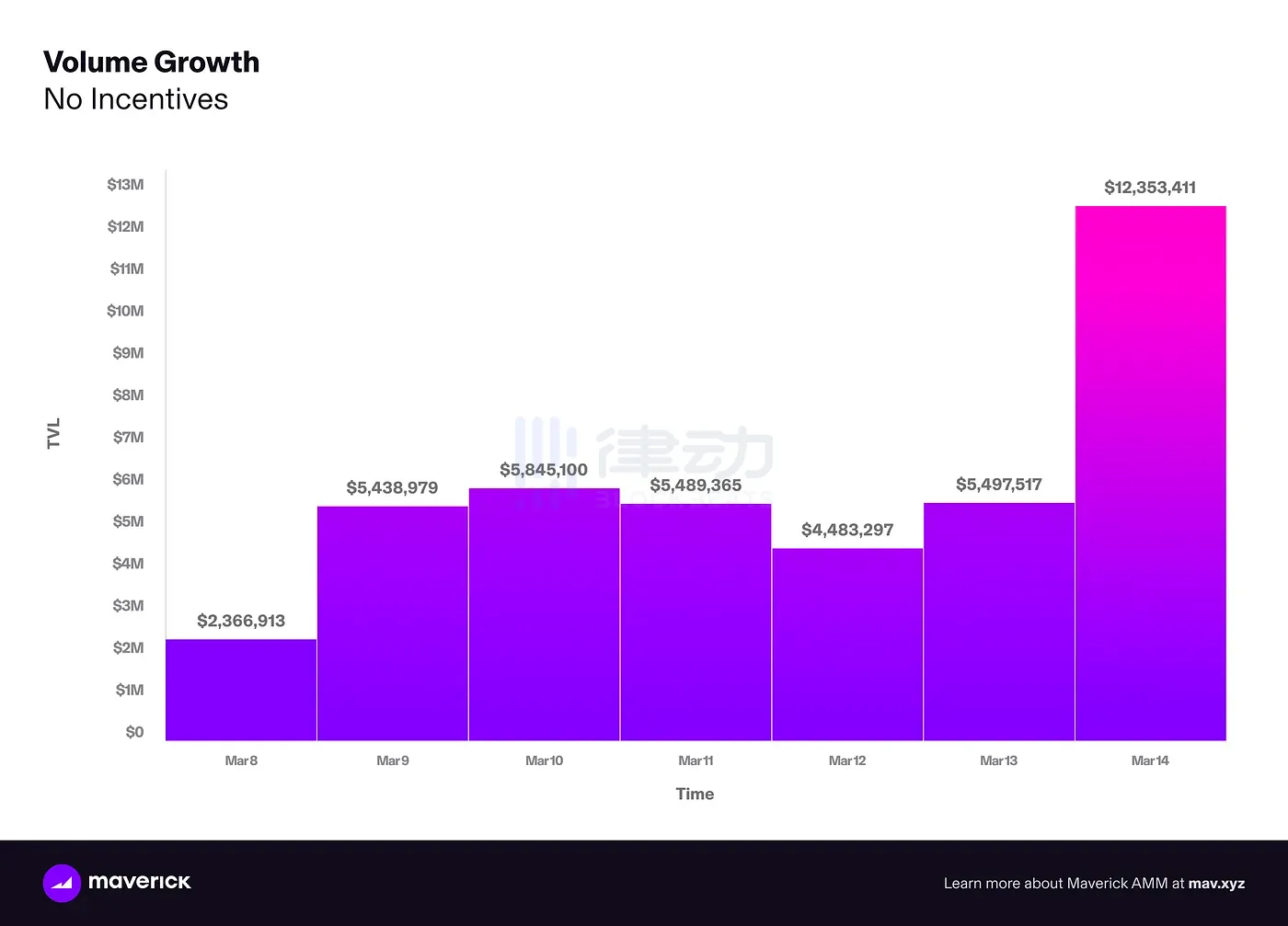

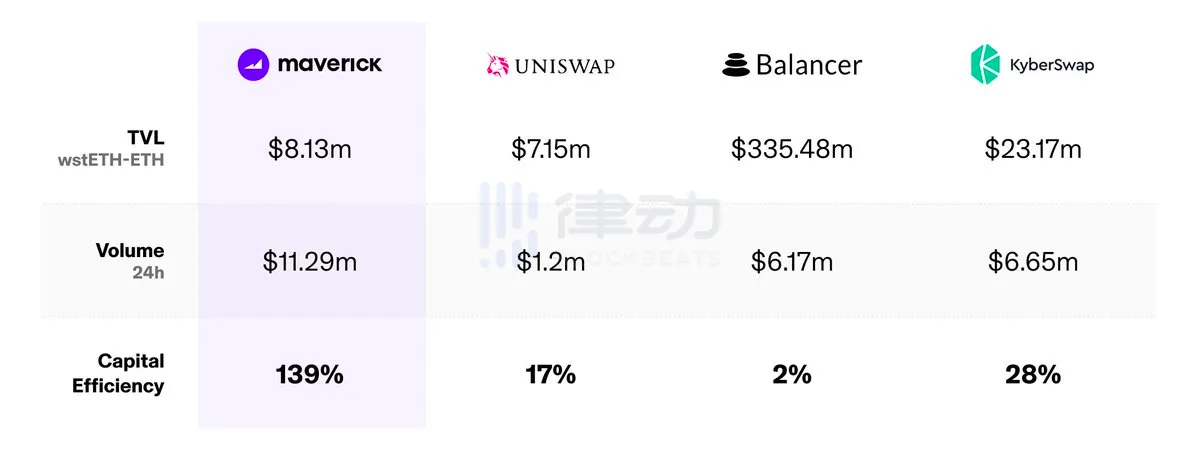

以 Maverick 上的 wstETH-ETH 池为例,自上线以太坊以来,该池在 TVL 稳健增长的情况下,24 小时交易量显著上升。

与此同时,Maverick 的 wstET-ETH 池资本效率(24 小时交易量除以池子 TVL 金额)始终维持市场领先水平。以 4 月 5 日的市场数据来看,其资本效率是 Uni V3 的 8.17 倍:

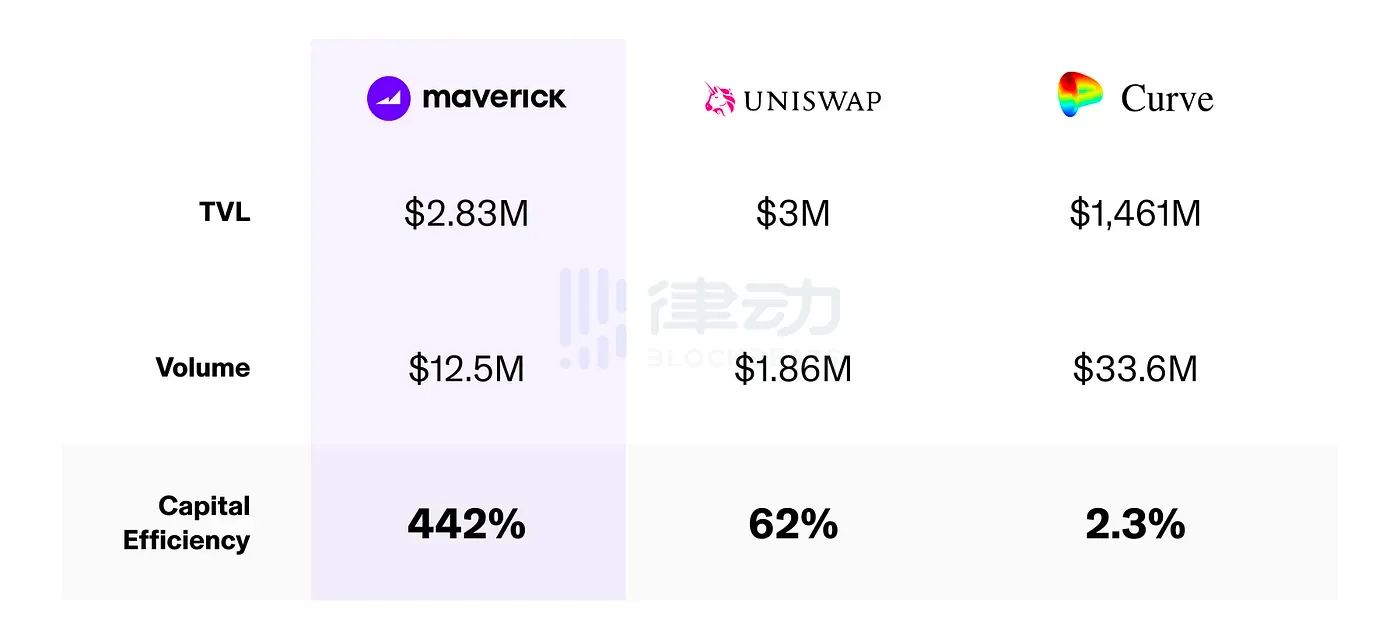

该池资本效率于 3 月 14 日最高达到 442%,远超当日 Uni v3 的 wstETH-ETH 池以及 Curve 的 stETH-ETH 池的数据:

此外,Maverick 于 5 月 2 日上线了「增益头寸 (Boosted Position)」功能,方便项目方通过其 Token 在 Maverick 上的增益头寸精准并灵活地激励任意流动性分布。这一功能为项目方对于流动性激励的把握提供了 :

1、 精确到单个头寸的精准度

2、对任意形状和流动性移动模式的流动性分布进行激励的最大灵活度。

LSD 头部项目 Lido 的 DAO 组织已于 5 月初批准在 Maverick 上 wstETH-ETH 的增益头寸中加入 LDO 激励,该激励将于 5 月上线 Maverick。

Maverick 什么来头?

Maverick Protoco 共计完成了两轮融资,分别由 Jump Crypto 和 Pantera 领投,其他参与的投资机构有:Circle Ventures、Gemini、Spartan Group、Coral Ventures 等。

3 月 9 日,去中心化加密衍生品协议 Maverick Protocol 官方宣布已在以太坊主网推出去中心化交易平台(DEX)Maverick 1.0。在其上线以太坊后,Maverick 基本处于以太坊主网上交易量的前三至前五名。并且已于两周前上线 zkSync Era 主网。

最近,Maverick Protocol 又公布了新消息,与 OKX Web3 钱包达成官方合作,接入 OKX Web3 钱包。用户可通过连接 OKX Web3 插件钱包在 Maverick Protocol 进行低滑点交易和质押等。

目前,Maverick 的智能合约代码已经过三个审计公司和一个审计社区的审计:Zellic、Certik、ADBK 和 Code4rena。此外,投资 Maverick 的公司的专业智能合约开发人员也对该代码进行了外部审计。

谈及 Maverick 的未来,核心开发者 Bob Baxley 表示:「我们的目标是在未来六个月内成为交易量排名前三的去中心化交易所。」相信 Maverick AMM 会作为最新一代的 DeFi 基础设施,继续和前沿的去中心协议整合,包括 LSD,永续期货,量化策略,DeFi 对冲基金,借贷,杠杆交易等赛道。

这表明 Maverick 团队对其发展前景充满信心,并将继续努力为用户提供更优质的服务和体验。随着更多的合作伙伴和投资者的加入,Maverick Protocol 有望在去中心化金融领域取得更大的成功。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Jaleel,如有侵权请联系删除。转载或引用请注明文章出处!