FOO 代币模型——一种实现协议可持续发展的模型设计

解决流动性挖矿的问题并提高代币价格,使用期权代币奖励和LP代币投票权促进治理。

原文作者:Go2Mars Research

原文来源:GO2MARS的WEB3研究

在本文中,farmer指在协议中进行流动性挖矿的群体,他们为协议提供流动性并获取协议的奖励;而LP指的是为协议代币提供流动性的群体,收益来自交易手续费。

引言

传统的流动性挖矿面临着几个主要问题和挑战。首先,流动性挖矿奖励的代币往往在获得后被farmer立即出售,这导致代币价格下降,从而损害了代币持有者的利益。其次,奖励机制会对协议的利率和价格造成扭曲,使得真实用户遭到排挤,协议的实际使用价值因此降低。此外,流动性挖矿奖励的管理机制往往不透明,代币分配和用途不明确,所有权过于集中。最后,奖励机制可能增加协议的安全风险,导致资金被盗或损失,协议的信誉受损。

FOO(Fungible Ownership Optimization)模型是一种新的代币模型,试图通过多种方式解决这些问题。首先,它合并farmer和LP的角色,使他们必须持有代币才能获得奖励,从而减轻奖励代币的销售压力。其次,它将期权代币用作奖励代币,使协议能够收取现金并为代币价格提供支持。此外,FOO模型使用LP代币作为投票权证明,使代币持有者能够参与治理并获得协议收益。最后,FOO模型确保了交易池中代币的高流动性。

从Curve开始

Curve使用Gauge系统来对流动性进行激励

▪️对于每一个周期,都会有CRV代币释放作为奖励

▪️奖励代币在不同的交易池中分布

▪️选民投票来决定奖励代币在不同交易池中的排放比例

其中投票权则来自锁定CRV代币得到的veCRV,投票权与锁定时间和锁定数量成正比,并且随着farmer手中veCRV数量的增加,他们获得的CRV奖励倍数也会随之增加,最高可达2.5倍。

核心机制

在本文接下来的部分中,使用LIT作为协议Token

合并Farmer与LP的身份

为了完全抑制farmer挖提卖的行为,在FOO机制中,一个没有任何投票权的farmer不会获得任何奖励代币,无论其提供多少流动性。

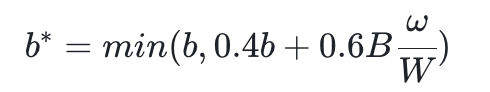

在Curve中,farmer获得代币排放的比例由以下公式决定,

其中

b*是奖励分配时的权重

b是其提供的流动性

B是交易池的总流动性

ω是farmer拥有的veToken数量

W是总的veToken供应量

这意味着,如果farmer没有veToken,在决定他们实际获得奖励时的权重时,他们的流动性份额将被乘0.4倍,当他们由足够的veToken时,他们的权重就会从0.4x增加到1x,反映在实际获得的奖励份额上就是2.5x的提升。

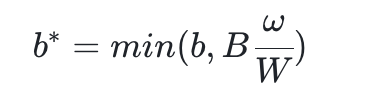

在FOO模型中,公式变为以下形式

这意味着如果farmer没有veToken,那么他们获得的奖励代币数量为0,这迫使farmer成为LIT的持有者,从而抑制了每一轮LIT释放时的抛售。

关于【FOO 代币模型——一种实现协议可持续发展的模型设计】的延伸阅读

Base 链 DEX —— Aerodrome VS Curve

Velodrome是一个成功的DeFi案例,通过改进veCRV模板,实现了更优越的DEX模式。与Curve不同,Velodrome的流动性提供者不收取交易费用,而是通过VELO代币排放获得激励。通过仪表投票,veCRV/veVELO持有者决定每周发行的CRV/VELO代币分配比例。Velodrome避免了其他协议吞噬供应的可能性,并提供了类似于Convex的功能,但更简单。它正在成为超级链的基础流动性中心,可能会改变游戏规则。Velodrome已在Optimism上取得巨大成功,其产品套件包括收取和分配费用的DEX部分。

流动性提供者的博弈,Curve债务难题何解?

当场外交易的CRV变得可流动时,Curve将不得不经历另一次压力测试。

期权代币作为奖励代币

在FOO模型中,使用LIT的看涨期权作为奖励代币,而并非直接使用LIT作为奖励。这样好处是无论市场情况如何,协议能够积累大量收入,并且让忠诚的持有者以折扣价购买协议代币

举例,假如LIT的价格是100$,并有一个看涨期权代币oLIT,它赋予持有者以市场价格 90% 的价格购买 LIT 的永久权利。该协议向farmer Alice 发行 1 个 oLIT,他立即行使以 $ 90 的价格购买 1 LIT 并在 DEX 上以 $ 100 的价格出售的选择权。盈亏统计如下:

▪️协议:-1LIT,+90$

▪️Farmer Alice: +10$

▪️Dex LP: +1LIT,-100$

将此与farmer不向协议支付任何费用的常规流动性挖矿进行比较:

▪️协议:-1LIT

▪️Farmer Alice: +100$

▪️Dex LP: +1LIT,-100$

经过对比可以观察到,FOO模型与常规流动性挖矿模型相比,具有以下特点

▪️现金重新分配:使用 oLIT 代替 LIT 作为奖励代币有效地将现金收益从farmer转移到协议中,代币的 LP 不受影响;

▪️使用激励效率来换协议现金流,在FOO模型中,farmer获得激励较少,但相对的,协议获得了更加强大的现金流

▪️有效激励二级市场:与一次性发放代币相比,发放期权的形式会减少二级抛售的压力。

在FOO中,farmer与LP身份重合,盈亏统计变为:

▪️协议:-1 LIT,+90$

▪️farmer-LP: +1 LIT,-90$

这意味着当farmer获得 oLIT 奖励时,他们有权以折扣价从协议中购买代币并增加他们的所有权。随着时间的推移,协议所有权将从不提供流动性的持有者转移到提供流动性的farmer手中,从而优化协议所有权。

总结

这个模型的优点是它可以有效地抑制farmer的套利行为,增强farmer和代币持有者的利益一致性,为协议提供稳定的流动性和现金流,以及促进协议的长期发展。这个模型的缺点是它可能降低了farmer的激励效率,增加了farmer的复杂度和风险,以及限制了farmer的自由度和灵活性。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Go2Mars,如有侵权请联系删除。转载或引用请注明文章出处!