长推:frxETH v2 如何解决中心化问题?

与其他LSD 协议不同的是,frax finance是用稳定币的架构作为思考切入点的双代币模型。

原文作者:@16131_

原文来源:Twitter

注:原文来自@@16131_发布长推。

过去@fraxfinance的frxETH v1 最常被批评的部分就是节点全由团队运行,中心化程度过高。

简单说,frxETH v2 的更新就是要解决中心化问题,与此同时保持市场上最高的年化收益(利息)。

至于要怎么做到?后面会尝试透过协议设计的脉络来理解这次更新。(以下长推)

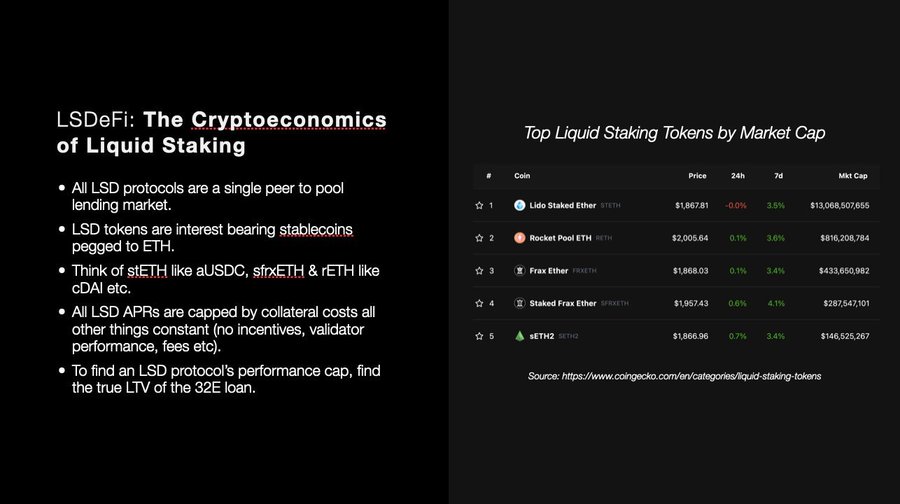

先做一些背景介绍,@samkazemian认为所有LSD Protocols 本质上就是一个点对池(Peer to Pool)借贷协议, LSD Tokens 是存户将ETH 存入池中后,由协议发出的借据。市场上每种借据因为发利息的形式而有所不同,如$stETH这类rebasing token、或是$rETH这类指数增长型。

与其他LSD 协议不同的是,@fraxfinance是用稳定币的架构作为思考切入点的双代币模型。$frxETH是一个挂勾ETH 的稳定币(同时也是借据)本身不会承载利息发放的任务,单纯作为稳定币存在;而将这个稳定币质押变成sfrxETH 后就是ETH 生息稳定币。

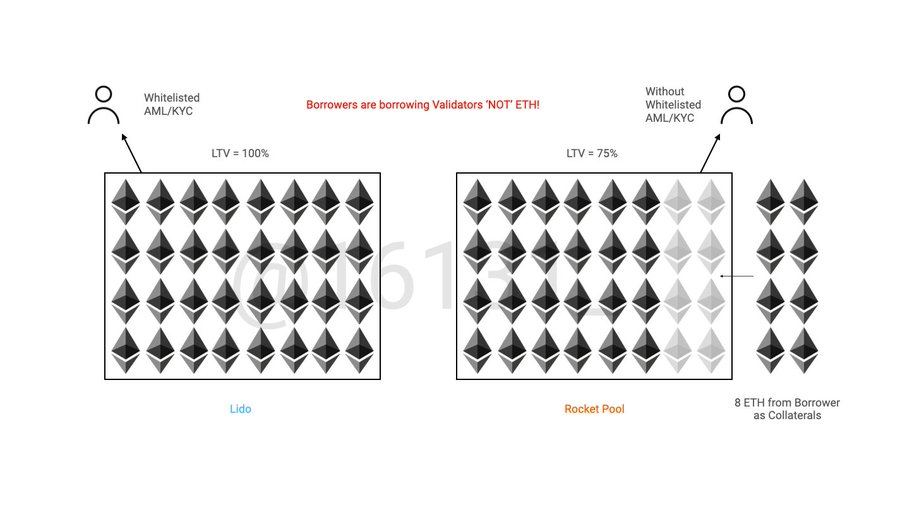

在frxETH v2 里,节点并不是去「借ETH」,而是「借验证者」,有点抽象,因为和过去理解LSD 的方式不同。如@Rocket_Pool一般都是认为节点自备8ETH 借出24ETH 来凑满32颗,在这个情境下被借出来的是「ETH」;但对于frxETH v2 ,节点作为Borrowers,借出来的是「验证者」,以下图说明。

这里用现有最大的两个协议@丽都财经 和 @Rocket_Pool 來解釋這個概念。 以左側 Lido 為例,如果節點想要借用驗證者,就需要通過其白名單,也因此不需要抵押擔保。此機制可以讓驗證節點裡的所有 ETH 都來自 Lending Pool,此時的 LTV = 100%,完全利用了所有資金。

這裡的 LTV = 100% 是什麼意思呢?我自己在看的時候也花了一些時間理解。 過去我所認知的 LTV 很單純,比如我抵押 $100 sfrxETH 最高能夠借到 $75 Frax,那 LTV = 75%。 但在 frxETH v2 的脈絡下,LTV 的概念更像是,「一個 validator 裡面的 ETH 有多少比例是借來的」。

而@Rocket_Pool的机制用frxETH v2 的概念解释的话,可以看右图来理解。NOs 需要先抵押自有的8ETH 才「有资格借用验证者」,这8ETH 会被放进去已有24ETH 的验证者里凑满32 颗以太,因此LTV = 75%,对于存户(收利息者)来说,同样验证节点的收入,只能分到四分之三,因为NOs 自行抵押的ETH 是不需要支付租金给存户的。而换来的好处,就是去中心化程度会比Lido 高很多。亦即「去中心化本身是需要支付成本的」,这个概念后面会再提到。

上述例子可以看出,存户的APR 本质上就是将ETH 存入池中所获得的利息,也是节点去「借用验证者」的成本。既然本质上是借贷,那就有会有LTV 存在。而在所有变数固定的前提下,协议能够给存户多少利息基本上就取决于LTV 的大小,就是资金利用率多高。

@fraxfinance认为这也是为何@丽都财经能够提供用户比@Rocket_Pool更高的年化(利息),因为前者的LTV 大于后者。

而开头提到frxETH v2 是要解决中心化问题,那势必需要为「去中心化付出一定成本」,也就是LTV 不可能等于100%,在这个前提下我们可以将frxETH v2 想要做的事情,理解为「更高效的Rocket Pool」。那该怎么做到更高效又保持去中心化程度? @fraxfinance在这里引入了自由市场博奕的概念。

关于【长推:frxETH v2 如何解决中心化问题?】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

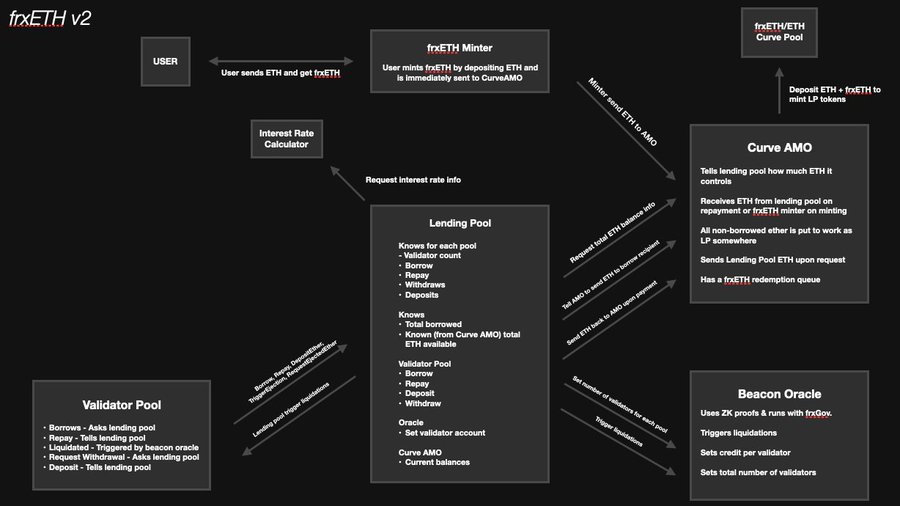

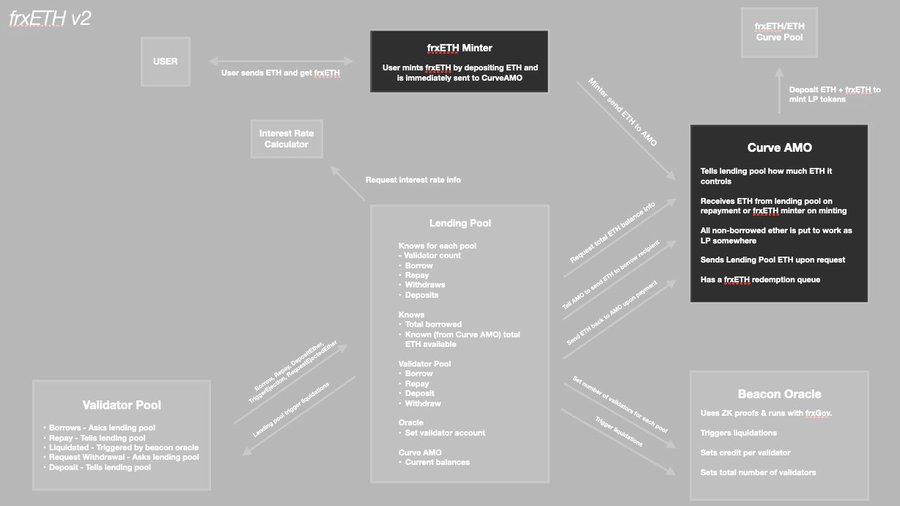

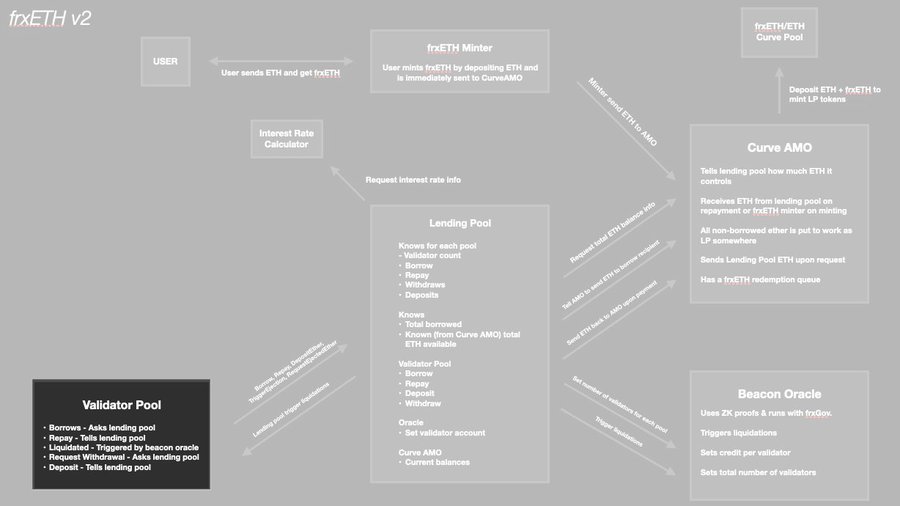

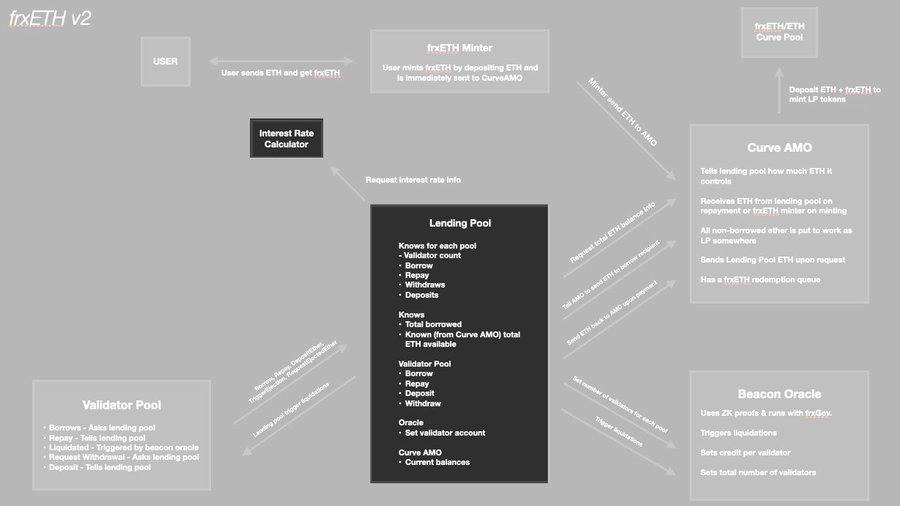

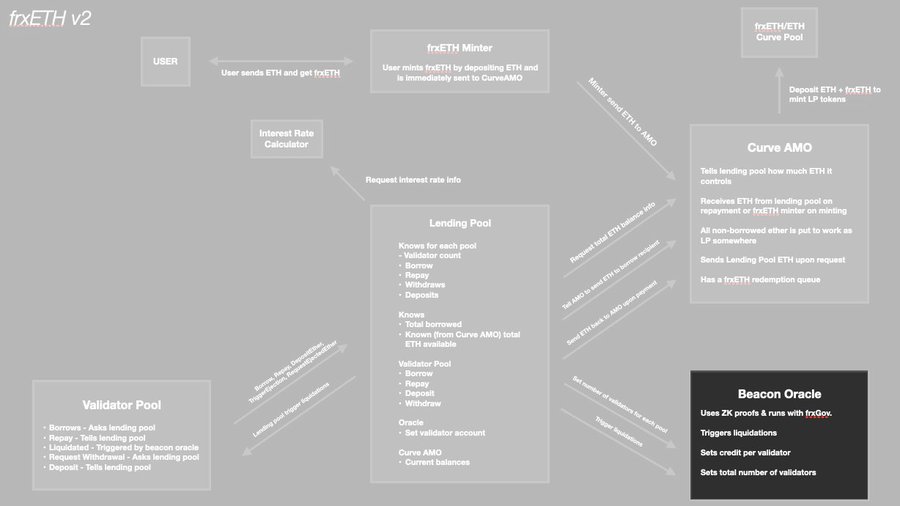

接下来我会试着依照frxETH v2 运作的机制走一遍设计脉络。首先当用户将ETH 借给协议后会收到$frxETH,也就是正上方Minter 的功用。接着重点来了,ETH 会「马上」被送到Curve AMO 里,再由Curve AMO 依照Lending Pool 的需求将ETH 送进去作为验证者的抵押品。

这里的关系要区分清楚,存户存入的ETH 并非直接到Lending Pool 而是先到Curve AMO,这个作法能让整体效益更高。因为Lending Pool 需求以外的ETH 既可以在Curve AMO 里赚取收益和挖矿奖励(aka 贿赂成本),同时能够提高frxETH/ETH 的交易深度,产生更好的交易体验。

要做到上述机制,又要回去看frxETH 本身的「双代币架构」。 $frxETH是目前唯一一个用稳定币概念去设计的LSD Token,也正因为其不承载发利息的任务,同时结合@fraxfinance持有的大量治理资源,单纯以稳定币的角色在Curve AMO 里供用户作为退出渠道,并且藉由AMO 达到维持锚定的效果。

下一步介绍验证者池,当NOs 想要到验证者池「借出验证者」时,需抵押一定数量的ETH,这边就以和@Rocket_Pool同样的8 ETH 作为例子(这个数字可以想成代数X,由$veFXS投票决定,等于由协议控制LTV 大小),一样是要抵押后才能借出验证者。

验证者池会向Lending Pool 要求借出32-X(8) = 24 颗ETH,凑满32ETH。而如何成为和@Rocket_Pool般去中心化、并且更高效的关键,就在左上角的「Interest Rate Calculator」。Interest rates 是由市场力量和资金利用率所决定,没有任何事先设定的收费。如果对NOs 来说借出,验证者池会向Lending Pool 要求借出32-X(8) = 24 颗ETH,凑满32ETH。而如何成为和@Rocket_Pool般去中心化、并且更高效的关键,就在左上角的「Interest Rate Calculator」。Interest rates 是由市场力量和资金利用率所决定,没有任何事先设定的收费。

如果对NOs 来说借出,一个验证节者是便宜的(亦即收入大于支出),他们就会去借出验证者,付利息给存户并且同时尽力提高MEV 效能赚取自身收益,让优秀的节点自行判断来frxETH v2 借验证者是否划算;

反过来说如果interest rate 过高导致没有收益空间时,NOs 可以直接归还停止运作并归还验证节点,取回抵押品,直到他认为利息(成本)够低而有利可图。让市场机制运作去找出最合理的interest rate,可以确保frxETH v2 不需要白名单/KYC,同时为维持市场中运作最高效的节点。

frxETH v1 虽中心化,但其的确是当前市场中运行节点最高效的玩家。在frxETH v2 里原先的团队也会加入(白话= 一起卷),把frxETH v2 的效率卷出来。

此时和一般借贷协议相同,包含提领地址和所有托管都是去中心化、全链上并且不可升级的,且利息会由ETH+POS 所获得的现金流直接支付。同时Beacon Oralce 也是透过zk proof 的技术做到完全去中心化,不需要信任任何admin key/多签/EOA。

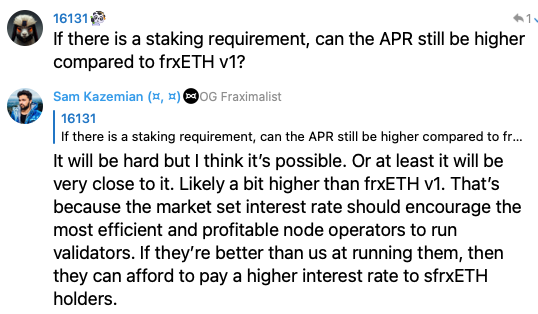

并且@samkazemian本人认为这套机制是有机会维持甚至些微超过frxETH v1 的效益,待上线后可以观察其实际效果。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:@16131_,如有侵权请联系删除。转载或引用请注明文章出处!