长推:加密熊市如何埋伏?一文盘点值得关注的20个“潜力股”

熊市值得埋伏的潜力项目有哪些?

原文作者:slappjakke.eth, 加密KOL

原文来源:twitter

市场正在下行,复制交易(CT)已经失效,是时候开始慢慢囤积优质项目了。本文系加密KOL slappjakke.eth盘点的值得关注的前20个项目。

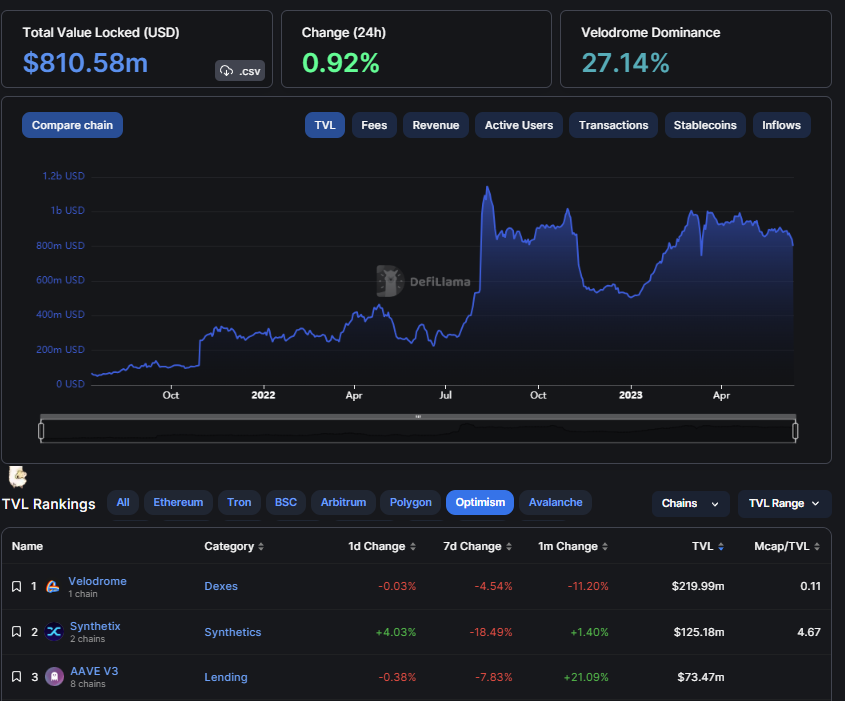

VELO

Velodrome是第一个成功的ve(3,3) DEX,也是唯一一个主导一条链上TVL的DEX,是Optimism的主要流动性中心。即将开启与V2的费用切换,实现集中流动性。未来将空投代币AERO到Base上的veVELO lockers。

相关阅读:Velodrome:利用ve(3,3)机制,在Optimism上打造“流动性飞轮”

ARB

Arbitrum是Layer2的领导者,建立了一个令人印象深刻的生态系统。Arbitrum的用户粘性强,且创新项目更愿意在Arbitrum上启动而不是Etherscan。

相关阅读:万字解析Arbitrum:以太坊后花园,蓬勃发展的生态系统

STG

Stargate Finance基于LayeZero技术的旗舰项目,连接所有链的跨链桥和DEX。随着越来越多的链被采用,Stargate将处于领先地位,全链叙事将会越来越宏大。

相关阅读:PANews实操体验:基于LayerZero建立的跨链桥Stargate有哪些优势?

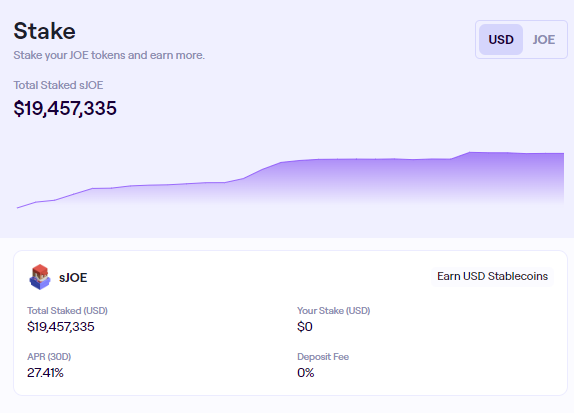

JOE

Trader Joe的Liquidity Book是一种创新的集中流动性DEX,最近发布了Auto Pools(自动再平衡和费用复合)。Joe具有LP的高额费用、质押者的利润分享(APR为27%)、低排放等优势。

相关阅读:分析Trader Joe的后起之势:除了转战Arbitrum,其协议本身具有哪些创新?

FXS

Frax Finance在熊市期间不断建设和交付,凭借着其推出创新的frxETH悄无声息地占据了LSD市场的大量份额。目前推出的产品包括:

- frxETH(流动性质押产品)

- FraxFerry(跨链桥)

- FraxLend(借贷平台)

即将推出:

- frxETH v2

- Frax v3

相关阅读:100天从0到13亿美元,Frax Finance的“高息吸储”模式为何走通了?

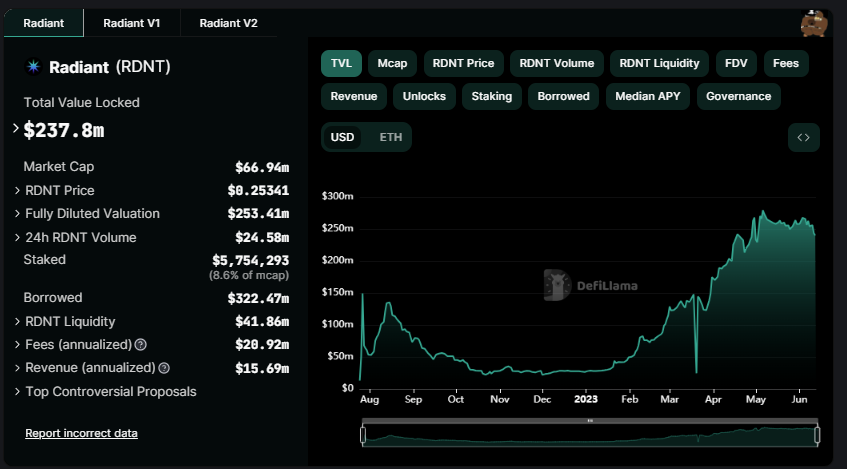

RDNT

RDNT Capital是基于LayerZero技术的全链借贷协议,已部署在Arbitrum和币安智能链上,即将上线更多链。凭借创新的代币经济学,RDNT在熊市期间实现了动态流动性和TVL增长。

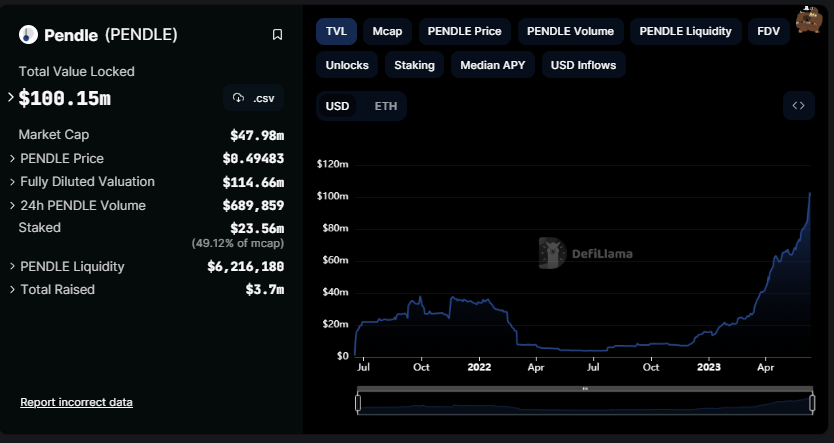

PENDLE

Pendle通过将本金代币PT(principle token)和收益代币YT(yield token)拆分,让利率互换变得更具多样性,这一创新协议席卷LSD市场份额。即便是熊市期间, Pendle的TVL仍处于上涨状态,且在与Equilibria的竞争中,占据了更高的市场份额。

相关阅读:加密利率市场春风将至?深度解析LSD利率市场服务商Pendle

GMX

GMX是一个衍生品DEX协议,交易量和费用收入不断上涨,并通过他们的GLP代币开始了真正的收益叙事,具有创新且一流的代币经济学。

虽然GMX最近费用收入有所下降,代币价格也受到了冲击,但其支持合成资产的V2版本即将到来。

相关阅读:dYdX与GMX对比:谁能引领下轮牛市衍生品DEX叙事?

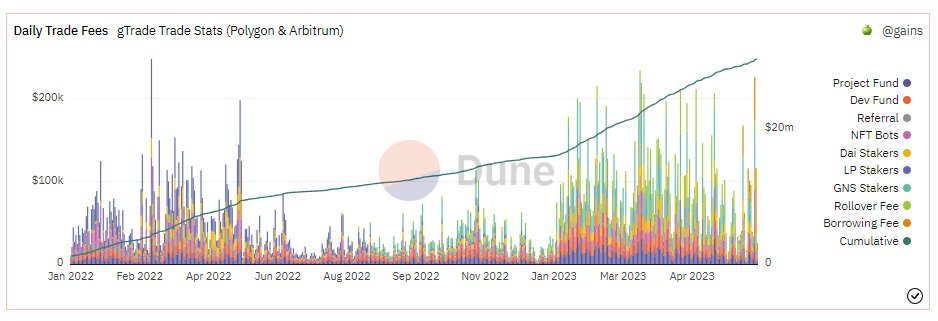

GNS

Gains Network是一个去中心化衍生品交易平台,提供高达100倍杠杆、外汇等交易。在Arbitrum上线后,Gains Network的费用收入大幅上涨。

相关阅读:全面解读Gains Network:走近去中心化杠杆交易的黑暗森林

LYRA

lyra Finance是一个基于AMM的链上期权交易协议,用户可以购买/出售ETH、BTC、ARB、OP的看涨或看跌期权。对冲LP Vaults确保更安全的LP和更低的尾端风险。

在Arbitrum上部署后的lyra Finance主导了链上期权交易量。

THE

Thena是BNBchain上ve(3,3)的领头羊,在功能上先实现集中流动性,并将很快实现与ALPHA的永续交易。所有费用都归于veTHE lockers。

关于【长推:加密熊市如何埋伏?一文盘点值得关注的20个“潜力股”】的延伸阅读

第一个ERC-1919代币,Base上的AIR怎么玩?

Degen是一个新的机制,旨在解决DEX交易中的流动性问题和恶意攻击风险。它采用多级分档机制,消除交易对手风险,每档价格以0.8%的预定Delta值增减。此外,它还可应用于改进后的荷兰式拍卖和基于层级的节点销售等未来的使用案例。使用ERC-1919,无需DEX和LP提供流动性,卖出代币后等级会降低并被销毁。这个机制具有潜力和消除交易对手风险的能力。

一文盘点 2024 年第一季度 TON DeFi 发展状况

TON DeFi领域2024年第一季度,总锁定价值增长7倍,受到去中心化交易平台和流动权益挖矿协议Tonstakers的影响。The Open League推出,奖励用户参与TON项目并提供增强APY的流动性挖矿池。DeDust和STON.fi推出TelegramMini Apps,方便交易者使用基于Telegram的Token研究工具和新闻频道进行交易。Storm Trade允许使用Toncoin作为期货交易抵押品,增加实用性。Whales推出流动型质押池Whale Liquid,EVAA协议上线,提供利息奖励和EVAAXP积分。RedStone是TON上的第一个Oracle解决方案,满足DeFi基础设施需求。随着DeFi的发展,对可靠的Oracle服务的需求将增加,TON在这方面有潜力。

Thena团队的产品交付迅速,且包含密集的路线图和许多即将推出的产品。

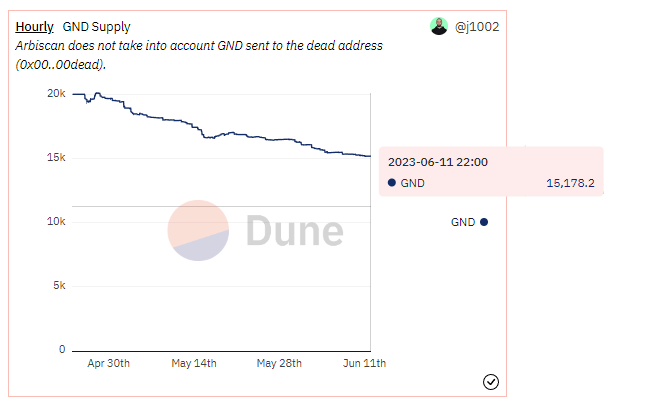

GND

GND Protocol正在创建一个具有高通缩性的收益稳定币gmUSD和uniswap v3 CL农场。

由于回购、OTC回购和xGND锁定,GND供应量正在下降,在2个月内下跌25%。

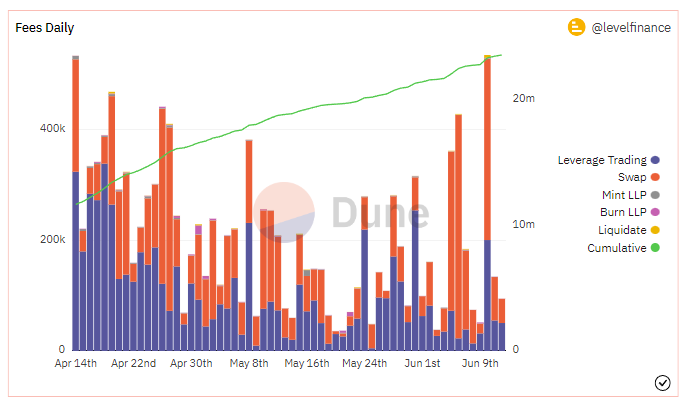

LVL

Level Finance是使用创新的风险管理系统的perp dex。最近一直在收取巨额费用(注意,有人说所有费用都是为了farming激励),该产品计划很快部署到 Arbitrum。

rDPX

dopex_io是一个去中心化的期权协议,包含两个代币$DPX和$rDPX。

rDPX V2 正在开发中,这个版本将引入通过燃烧$rDPX(使其通货紧缩压力)来铸造合成挂钩资产$dpxETH。dopex_io是个Gigabrain(对加密行业的概念有深刻理解的人)团队,DAO资金充足,且具备优秀的Meme基因。

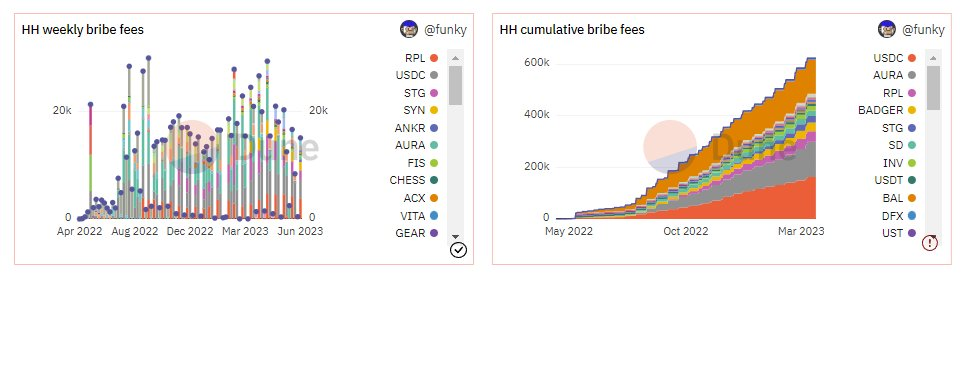

BTRFLY

流动性贿赂市场运营商RedactedCartel正在 Curve、Convex、Frax、Balancer、Aura生态系统之上构建产品,是强大的建设者,有着庞大的DAO资金库并建设优质产品。

包含产品:

- Hidden Hand(贿赂市场)

- Pirex(自动配混)

即将推出:

- Dinero(稳定币)

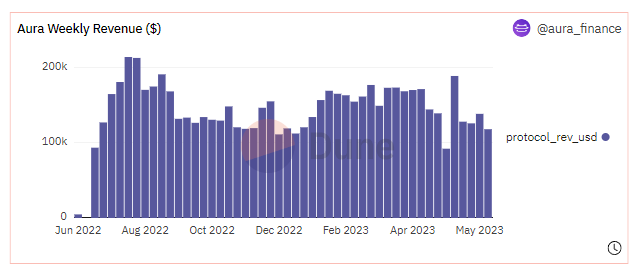

AURA

Aura Finance是Balancer生态的收益聚合器、元治理平台和贿赂市场,控制着31%的veBAL,即将在Arbitrum上发布。

相关阅读:Aura Finance:Balancer生态收益聚合器和元治理平台

STX

Stacks正在为比特币创建L2智能合约层。Stacks之于比特币,就像Arbitrum和Optimism之于以太坊。

Stacks推出了新的共识机制:转移证明(PoX)共识机制。不过,Stacks当前版本的确认时间非常慢,但Nakamoto Release计划修复此问题。

相关阅读:比特币头部Layer2 Stacks未来能走多远?解析Stacks技术特性及生态

BIT (MNT)

Mantle正在以太坊上推出模块化的Layer2 rollup,有着30亿美元Mantle DAO支持,并提供多项赠款和激励措施来吸引建设者和用户。

相关阅读:Mantle详解:最大去中心化Dao组织,BitDAO的转换升级之路

最后两个项目风险较高,注意自身风险管理。

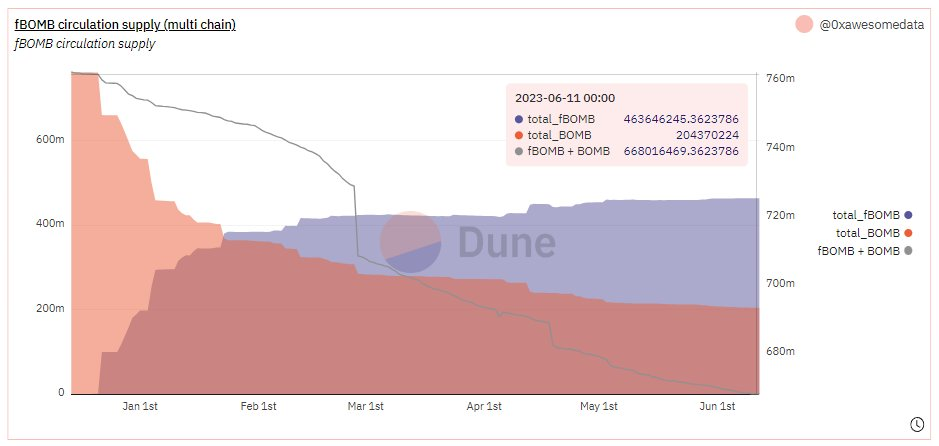

fbomb

fBomb Opera是一种通货紧缩的农场代币,有20多个在不同的 ve (3,3) 上的飞轮和农场,DAO贿赂并积累veNFT。fBomb Opera始终保持100%的APR并能很好地跟随市场。

同时,fBomb Opera的燃烧率稳定,过去6个月燃烧了超过10%的供应量。

UNIBOT

Team Unibot创建了一个电报机器人,用户可以在TG聊天中粘贴合约地址来进行交易。

但为保证安全,请用户使用新钱包,迄今为止,Team Unibot的交易量超过1000万美元。

- 狙击机器人

- 复制鲸鱼交易

此外,Team Unibot的迁移和质押以及费用共享这些功能很快就会上线。

需要注意的是,虽然slappjakke.eth作出以上推荐,但其中一些项目可能无法在熊市中幸存下来。特别是现在是投资的风险时期,我们正处于熊市中,价格可能会继续下跌。DYOR。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:slappjakke.eth,,如有侵权请联系删除。转载或引用请注明文章出处!