面对第 n 次 FUD,USDT 能否再次度过危机?

在市场流动性大不如前和监管不确定性的背景下,这一次 Tether 能跨越危机吗?

原文作者:Karen

原文来源:Foresight News

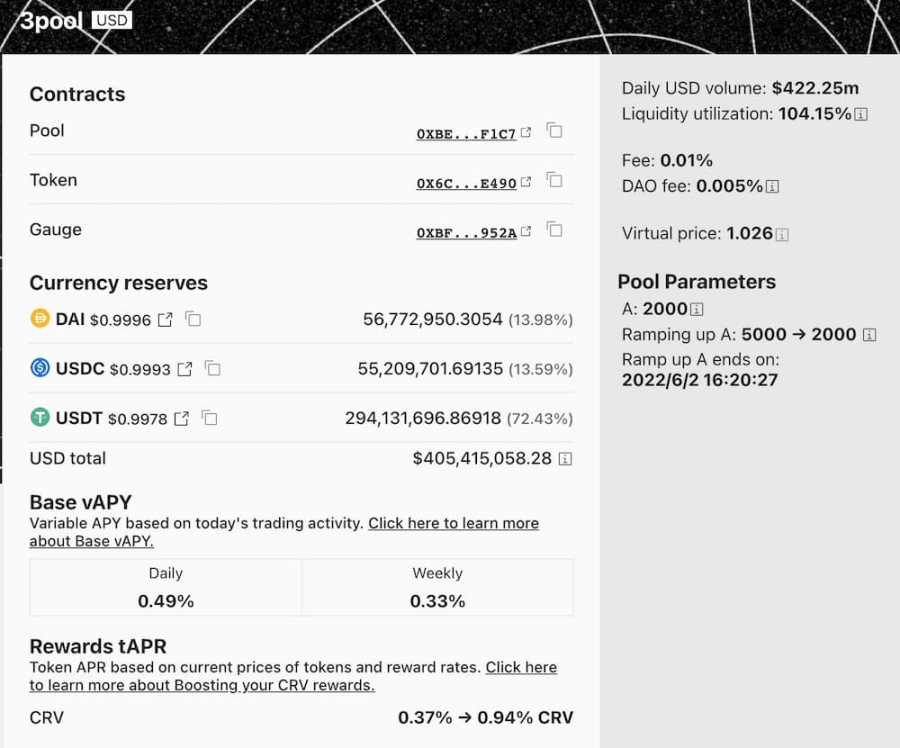

今日 Curve 3pool 资产占比发生严重倾斜,截止撰文时,USDT 的占比达到了 72% 以上,而在 6 月 11 日,这一占比仅为 22%,这意味着最近几日交易员正在抛售 USDT。当前 USDT 价格降至 0.9978 美元,在币安上 USDC价格为1.0025USDT。

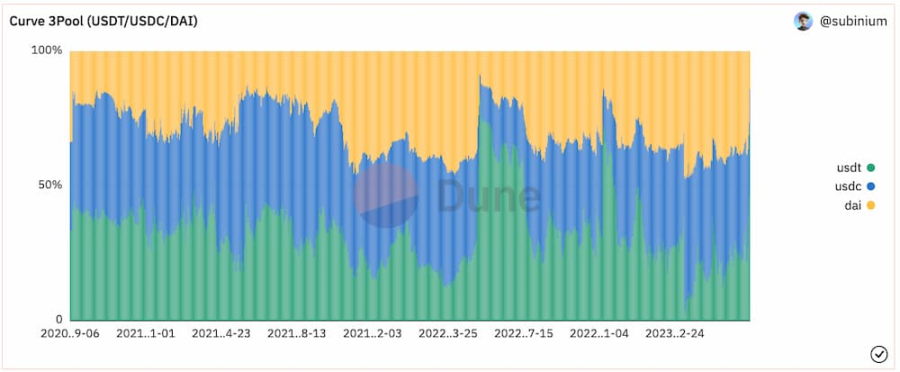

如下图所示,USDT 倾斜率已接近去年 5 月 11 日 UST 脱钩时的 83.4%,并且超过去年 11 月 10 日 FTX 崩盘时的 71%。

来源:Dune,2020 年 9 月份以来 Curve 3pool 资产占比变动情况

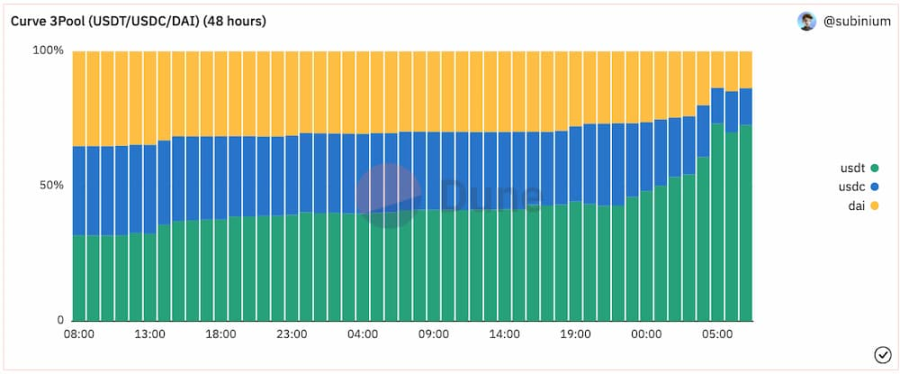

来源:Dune,过去 48 小时 Curve 3pool 资产占比变动情况

6 月 11 日以来,3Pool 中 USDT 的流动性 7900 万美元增加至当前的 2.95 亿美元。根据 Dune 数据,过去 48 小时,Curve 3pool 中净流入了超 1.8 亿枚 USDT,对比之下,DAI 净流出 6860 万枚,USDT 净流出 6213 万枚。

在 Uniswap V3 USDT/USDC 池中的状况也不太乐观,当前有 5794 万美元的锁仓额,其中,USDT 占据 5716 万美元。

交易员如何反应?

随着 USDT 开始出现脱钩迹象,交易员也开始进行套利、对冲或者采取其他的策略,比如:

据 Lookonchain,巨鲸 0xd27 开头地址在 USDT 脱钩后,从 Aave 借了 5000 万枚 USDC,并开始购买 USDT 进行套利。

czsamsunsb.eth 通过在 Aave 上借入 3150 万枚 USDT,并将其兑换为 3180 万枚 USDC。

a16z 0X66B 地址将 301 万 USDT 兑换为 300 万枚 USDC,随后将 99.761 万枚 USDC 换回 100 万枚 USDT。

关于【面对第 n 次 FUD,USDT 能否再次度过危机?】的延伸阅读

从Tether和Ripple“喊话”说起:USDT真有风险吗?

Ripple首席执行官Brad Garlinghouse认为,美国政府可能将Tether作为监管目标,引发市场关注。尽管Tether声称合规,但仍受到质疑。Ripple计划发行稳定币,但Garlinghouse认为美国政府希望控制美元支持的稳定币。USDT官网透明度报告显示,储备资产中有4.87%的比特币,引发争议。分析师认为,Tether是加密货币领域最成功的项目,但也有KOL担心其储备缺乏透明度和监督,可能受到监管压力。

与Ripple爆发“口水战”,强监管趋势下Tether加大游说支出

Tether和Ripple的CEO就美国监管环境对稳定币发行商的影响发生争论。最新的稳定币监管法案可能会削弱Tether的主导地位,Tether也在加大游说力度。两位美国议员提出的新稳定币法案备受关注,预计稳定币市场将超过2.8万亿美元。Tether计划扩展到比特币挖矿、人工智能和教育领域,但仍面临监管带来的风险。USDT仍占据稳定币市场的主导地位,但受到来自Visa和Allium的挑战。为了应对监管压力,Tether母公司iFinex的游说支出增加150%。

今日上午,据 Lookonchain 监测,Curve 创始人地址在 6 小时内用 80 万枚 LDO(133 万美元)、565,579 枚 USDT 和 130 万枚 DOLA 兑换 320 万枚 FRAX,随后在 Fraxlend 偿还 320 万枚 FRAX 以提高健康系数。截至发文时他总共在多个平台存入 4.31 亿枚 CRV (2.46 亿美元),并借入了 1.015 亿美元的稳定币,其中,在 Aave 存入 2.884 亿枚 CRV(约合 1.66 亿美元)并借入 6344 万枚 USDT ,还借入了MIM、RAX、DOLA 等稳定币。

有哪些应对、对冲或套利方式?

尽管当前 USDT 价格仅略微脱钩,远没有去年受硅谷银行倒闭影响的 USDC 脱钩情况严重,但在波动尤为剧烈的加密市场中,若果真遭到监管影响,引发挤兑,那么就会加速脱钩速度并进一步引发流动性危机。

当前的应对、对冲或套利方式主要有:

1、将 USDT 暂时换成其他稳定币。

2、在借贷市场中存入其他比较稳定的稳定币或者 ETH 等资产,借入 USDT,再将借入的 USDT 兑换为另一种稳定币,也可以将此操作循环往复。若 USDT 进一步脱钩可获利了结。

3、在 CEX 上进行对冲,即做多 USDC/USDT,或者在 DEX 上做空 USDT。

USDT 能再次度过危机吗?

当前 USDT 被 FUD 的具体原因我们暂不得而知。Tether 在过去已经历过多轮 FUD。针对本次 FUD,Tether 首席技术官 Paolo Ardoino 回应称,「市场近日波动,攻击者很容易利用这种情绪。但 Tether 已准备好赎回任意数量的代币」。

上个月,Tether 发布了一季度储备证明,USDT 发行量从 660 亿美元增长到超过 820 亿美元,其中担保贷款占 Tether 储备的百分比从 8.7% 减少到 6.5%,Tether 的美国国债直接持有量达到历史新高,超过 530 亿美元,占总储备的 64% 以上,国债连同现金和现金等价物类别中的其他储备(例如隔夜回购、定期回购、货币市场基金、现金和银行存款)占近 85%,达到历史最高水平。此外 Tether 在第一季度还将其银行存款从 53 亿美元减少到 4.81 亿美元,以降低 Tether 面临的交易对手风险。

Tether 此前表示,截至 5 月 9 日,Tether 的总资产至少为 818 亿美元,负债为 794 亿美元。储备资产中,85% 以现金、现金等价物和其他短期存款的形式持有,比特币价值占总储备的 2% 左右。从 5 月份开始,Tether 也宣布会将定期分配高达 15% 的已实现净营业利润用于购买比特币,旨在进一步加强储备并使储备多样化。

Paolo Ardoino 也重申,Tether 的超额准备金有 25 亿美元(在必须覆盖所有未偿代币的最低 100% 储备之上,其中绝大多数是国库券)。虽然这些超额准备金是 Tether 自己股东权益的一部分,但 Tether 此前表示,更愿意优先考虑确保其稳定币产品尽可能具有弹性。

在市场信心不足时 USDT 的价格时常会出现一些波动,如果 Tether 的储备信息是真实的,那么我们暂时无需为赎回问题而担心。然而,会不会出现类似此前 Circle 部分资金被滞留在硅谷银行导致的稳定币集体脱锚的黑天鹅事件,目前仍不得而知。「人类从历史中学到的唯一教训,就是人类无法从历史中学到任何教训」,鉴于当下并不稳定的市场环境,普通用户必须要学会的是及时规避风险,守住本金。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Karen,如有侵权请联系删除。转载或引用请注明文章出处!