比特币 ETF 要打破魔咒?还是「最好的故事,杀最多的人」?

按 CFTC 的说法,证券属性的衍生品归 SEC 监管,如比特币 ETF 等延展出来的金融产品;而商品本身归 CFTC 监管,如比特币等其他商品属性的加密货币。

原文作者:HotairballoonCN

原文来源:medium

今晨比特币迎来了久违的大涨,一度突破 27000 美元,日线重新站上了 MA120 均线,而近期大家的乐观情绪主要便来自于近期贝莱德(Blackrock)ETF 的申请消息的鼓舞。

贝莱德催生的乐观情绪

贝莱德催生的乐观情绪

其实比特币 ETF 是一个长线话题了,自从 2013 年 Winklevoss 兄弟首开比特币 ETF 的滥觞, 10 年间每年美国都有不同的机构提出比特币 ETF 申请,但都无一例外,均以失败告终,甚至都成了一个「通过永远在明年的魔咒」。

其中包括高盛、景顺、Ark Investment 这些传统金融资管巨头:见诸报道的已有美国资管公司 Victory Capital、资管公司 Simply、方舟投资管理公司(Ark Investment Management)、瑞士加密货币 ETP 发行商 21Shares、资管巨头景顺(Invesco)、ETF 发行商 Volt Equity 等等。

那这次贝莱德宣布向美 SEC 提交的现货比特币 ETF 申请,为何大家如此乐观?

一来确实市场苦利空久矣,2022 年以来 Terra、FTX、监管打击潮接连不断,市场几乎难见外部资金流入的正面消息,也缺乏合规的投资渠道,而贝莱德作为总资产规模约 8.6 万亿美元的全球第一资管巨头,影响力不容小觑。

因此其旗下的现货比特币 ETF 一旦通过,意味着为传统金融的海量资金涌入加密世界提供了一个安全有效的「管道」,将对加密市场形成更加深远的影响。

对于 2013 年就开始吹响进攻号角的「比特币 ETF」而言,经过了整整 10 年行业内众人的不断「申请-失败-再申请」循环,2023 年终于看到了曙光。

二来就是 ETF 对标的资产价格的积极潜在影响:我们可以回顾黄金 ETF 的上线对市场的影响,第一个黄金背书的 ETF 于 2004 年 11 月 18 日在纽交所上线,当天黄金的收盘价是 444.3 美元/盎司。随着资金流入,合规、安全的获取黄金敞口,现货价格一路上涨至 2012 年的 1666 美元/盎司。

不过美国之外,早在 2021 年 2 月 18 日,这一“魔咒”被加拿大Purpose投资公司打破,它推出了世界第一支比特币ETF — — Purpose Bitcoin ETF,并在多伦多证券交易所挂牌交易,发行第一天交易量就达到了近4亿美元,足见市场对比特币ETF的期盼。

警惕「最好的故事,杀最多的人」

其实传统金融机构们丝毫不曾掩饰它们对加密资产的染指野望,与之相伴的是一系列从未停歇的的布局,不过我们仍要警惕「最好的故事,杀最多的人」:

要知道 2021 年 9 月 23 日上线的 Bakkt 未曾推出就备受瞩目,被寄予引领牛市归来的厚望 — — 它是第一个实物交割的比特币期货,能直接影响现货市场。

彼时熊市里蛰伏两年的投资者们近乎狂热地视之为「牛市催化剂」,未曾想到,Bakket 上线却是出乎意料地惨淡开盘 — — 最初 24 小时内,共成交 71 份比特币期货合约,前九个交易日亦相当惨淡,只有 865 份合约易手。

关于【比特币 ETF 要打破魔咒?还是「最好的故事,杀最多的人」?】的延伸阅读

Polymarket 与预测市场的去中心化困境|CryptoSnap

Polymarket是最大的链上预测市场,允许使用USDC或ETH下注预测热门话题。它采用UMA预言机确保公平结果。近日,有关$ETH ETF是否通过的争议引发关注,部分交易者认为未真正通过。早期的预测市场概念如Augur也出现,但与Polymarket不同,它使用ChainLink预言机。然而,Polymarket仍存在中心化风险,且区块链基础设施不完善,需要权衡去中心化和效率。投资机构对预测市场前景持乐观态度,但在解决可靠性问题前,链上预测市场的未来仍不确定。

SignalPlus宏观分析(20240606):BTC ETF两日流入超12亿美元

美国经济疲软,ETF流入加速,市场风险偏好持续,加拿大央行降息被视为宽松周期开始,美联储降息预期回归,股市表现强劲,Nvidia主导地位扩大。7月上半月是股市最正面的时期,加密货币ETF流入加速,价格或将创历史新高,空头存活存疑。现在是享受的时候。

现实的骨感及时打醒了市场,2021 年 6 月以来的震荡格局被打破,比特币瞬时大幅下挫 20%,整个市场亦跟随普跌 30% — 40%,市场争相踩踏,全球合约市场的爆仓金额一夕高达数百亿元,人称「925 惨案」。

更为关键的是,彼时比特币反弹所带给投资者的乐观情绪被一扫而空,市场信心重新跌落谷底。最受期待的 Bakkt,最终却「杀」了最多的人。

现在回过头看,时间节点主要是 2020 年:

在 2020 年之前,「比特币ETF」一直都是市场心心念念期盼的「场外增量资金」进场的主要渠道,大家都期待「比特币 ETF」能带来天量规模的增量资金,打通传统主流投资者投资加密货币的道路,并尽可能推动比特币等被华尔街大规模地接受,使得加密资产配置获得更广泛的认可。

不过自从 2020 年以灰度为代表的机构「明牌入场」之后,似乎承接了大家对「比特币 ETF」的期待,甚至在一度扮演了「牛市发动机」的角色。

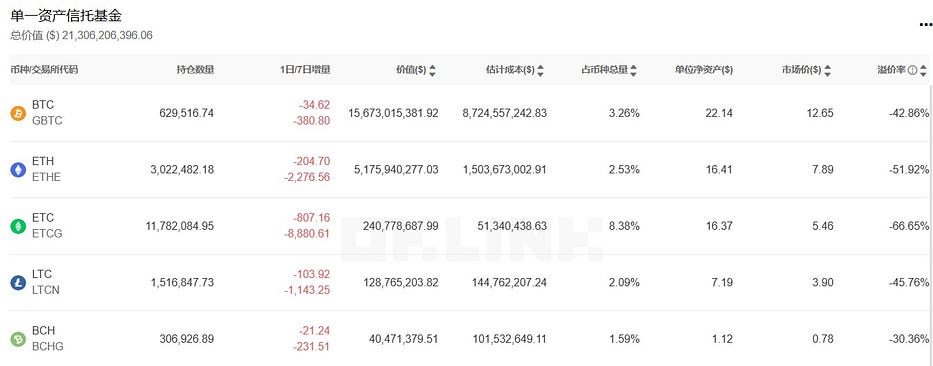

而如今灰度风光不再 — — 截至 6 月 20 日的最新数据,灰度比特币、以太坊等信托产品负溢价仍高到离谱,其中,灰度比特币信托负溢价达 42.86%,以太坊信托更是高达为 51.92%,ETC 信托的负溢价则突破 66%。

监管亟需厘清

监管亟需厘清

不过目前美国监管当局对于加密货币的法律定义及监管权责划分依旧还未有公论,这可能也是 ETF 等加密资产桥接到传统金融的方式迟迟未有突破的关键原因所在:

按 CFTC 的说法,证券属性的衍生品归 SEC 监管,如比特币 ETF 等延展出来的金融产品;而商品本身归 CFTC 监管,如比特币等其他商品属性的加密货币。

但这又存在一个核心问题,就是对证券的定义范围亟需法律厘清 — — 比如比特币之外的其它加密货币,有些未来是否可能直接被定义为证券而非商品。

所以总的来看,对美国的一众比特币 ETF 申请而言,目前最值得关注的其实是监管者的态度,当下的一众比特币 ETF 申请其实也是在等这个最后「监管点」的到来。

可以保持期待,但请谨慎乐观。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:HotairballoonCN,如有侵权请联系删除。转载或引用请注明文章出处!