长推:Uniswap V4的核心是生态、Curve的核心是流动性服务商

uni V4在做一个非常有意义的事情。

原文作者:shaneson.eth

原文来源:[email protected]

今天无意参加了一个关于uni V4的space,非常有意思。因为已经开了蛮久了,我不敢占用大家太多时间,所以,只能很着急去发表。这里稍微展开稍微记录一下:

首先,蛮多人不知道V4的core的代码已经开源,我下面贴一下链接:

https://github.com/Uniswap/v4-core.git…,其实大家可以直接看代码,不用等产品上线。

Dex的发展

Dex发展到现在,算法之间的比拼其实已经到了尽头了。其实大部分就三类:

1. Curve/Curve简化

2. V3/V3的变种

3. PMM类。。。。

(Tips:Wombat等在找梯度下降与swap之间的替代算法,我也认为是curve简化)

算法的比拼已经是白热化了。现在的发展更多是生态的比拼,抢市场流动性占比

我认为Uniswap的PD/PM已经意识到这个情况。

所以,uniswap V4的核心是:希望衍生出依赖uniswap V4的生态/玩法。

关于【长推:Uniswap V4的核心是生态、Curve的核心是流动性服务商】的延伸阅读

Base 链 DEX —— Aerodrome VS Curve

Velodrome是一个成功的DeFi案例,通过改进veCRV模板,实现了更优越的DEX模式。与Curve不同,Velodrome的流动性提供者不收取交易费用,而是通过VELO代币排放获得激励。通过仪表投票,veCRV/veVELO持有者决定每周发行的CRV/VELO代币分配比例。Velodrome避免了其他协议吞噬供应的可能性,并提供了类似于Convex的功能,但更简单。它正在成为超级链的基础流动性中心,可能会改变游戏规则。Velodrome已在Optimism上取得巨大成功,其产品套件包括收取和分配费用的DEX部分。

流动性提供者的博弈,Curve债务难题何解?

当场外交易的CRV变得可流动时,Curve将不得不经历另一次压力测试。

所以,现在的DEX发展已经是通过“生态”的比拼,从而抢占流动性的占比。

我这里发表的我的第一个核心观点:“Curve生态和Uniswap V4的生态发展,并不矛盾。” Uniswap V4的生态发展主要是在于hook合约的设计,V4的单例合约退化成负责结算。这里就可以衍生出很多玩法: 比如杠杠、永续合约、期权、玩出天的土狗旁氏。

然而,Curve的核心业务是:流动性服务商。Curve已经演变成一个为大型Defi提供最优算法,流动性服务的Defi协议。 so, Curve的生态大部分是蓝筹资产:比如LST(stETH, wbeth, wcbETH, wokEth),稳定币(usdt,usdc,dai, crvUsd, frax, susd, ausd ....), 需要大量流动性服务的协议都离不开

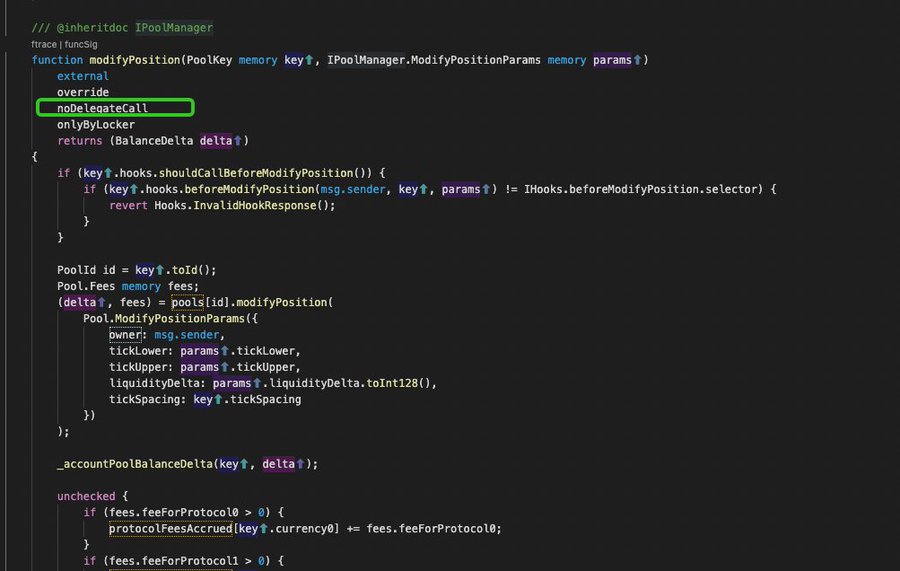

我们可以看到,这两类的生态的玩法其实并不矛盾。而且uni V4不可能抢走curve上的流动性。不管是流动性管理成本,还是算法层面。 And,不要跟我说在hook里可以调整position,从而更有的报价。 你看过代码的modifyPosition上的noDelegateCall,就不会提这个事情。。。我这里发表的我的第一个核心观点:“Curve生态和Uniswap V4的生态发展,并不矛盾。” Uniswap V4的生态发展主要是在于hook合约的设计,V4的单例合约退化成负责结算。这里就可以衍生出很多玩法: 比如杠杠、永续合约、期权、玩出天的土狗旁氏。

然而,Curve的核心业务是:流动性服务商。Curve已经演变成一个为大型Defi提供最优算法,流动性服务的Defi协议。 so, Curve的生态大部分是蓝筹资产:比如LST(stETH, wbeth, wcbETH, wokEth),稳定币(usdt,usdc,dai, crvUsd, frax, susd, ausd ....), 需要大量流动性服务的协议都离不开

我们可以看到,这两类的生态的玩法其实并不矛盾。而且uni V4不可能抢走curve上的流动性。不管是流动性管理成本,还是算法层面。 And,不要跟我说在hook里可以调整position,从而更有的报价。 你看过代码的modifyPosition上的noDelegateCall,就不会提这个事情。

我认为这两者的生态发展其实并不矛盾,

1. Uni V4更多倾向于鼓励项目方衍生出更多乱七八糟的生态玩法;

2. Curve更多是为了给项目方降低流动性成本,成为流动性服务商的角度来吸引生态。

我觉得两者是可以有机融合的,如何有机融合?这也是我很感兴趣做的事情。

最后,我认为uni V4在做一个非常有意义的事情。但我不觉得对$uni币价有用,因为整个玩法生态链和$uni半毛钱关系都没有。 但,我非常喜欢uni V4。他在为项目方提供了一个非常有想象力的事情。举个例子,假如uni V4在op和eth上都有,那么依靠OKX的实力可以简单可以做一个自己跨链桥。非常牛逼。接一下第6点,当然如果项目方希望自己做tradeFi补贴/或者跟进预言机拉高output amount。牺牲lp/项目方的利益,反哺给用户,从而抢占市场,当然也没有问题。 uni V4它就是适合你做这些事情,嗯。尤其特别适合做tradeFi。。 不管怎么样,作为builder,我觉得都要深度关注。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:shaneson.eth,如有侵权请联系删除。转载或引用请注明文章出处!