长推:深度解析半年 10 倍的 LSD 天才项目 —— Pendle

本篇配合案例硬核科普,#DeFi 新手也能读懂。干货浓度高,建议先码后看

原文作者:31 | Trader

原文来源:twitter

注:本文来自@althunter31 推特,CHAINLOOK整理如下:

【半年 10 倍|深度解析 #LSD 天才项目 Pendle】

@pendle_fi 除了半年10倍的币价和快速突破100m的TVL,本身的基本面和模型都是顶级的。

我在Pendle上已经赚了几万U,无论投资还是投机它都可以满足,或许是真的"永赚"标的!

🧵本篇配合案例硬核科普,#DeFi 新手也能读懂。干货浓度高,建议先码后看

1Pendle 是一个建构在 #etherum 和 #arbitrum 上的去中心化「收益率交易协议」,允许用户执行各种收益率管理策略。了解 Pendle,主要需要理解以下 3 个部份:

- 收益代币化

- Pendle 自动做市机制

- $vePENDLE

这些术语看上去很专业,别担心,下面我会一一进行举例讲解。

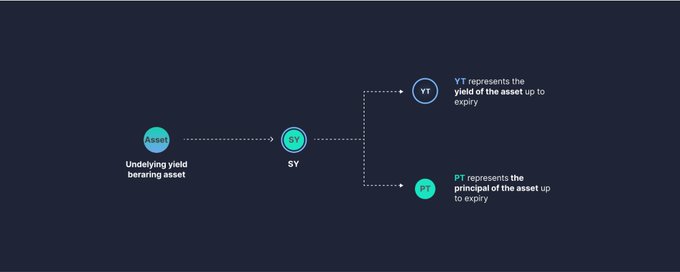

2 收益代币化

首先,Pendle 定义了「生息代币」(yield-bearing token,以下简称 SY),它泛指任何可以产生收益的代币,比如,我们在 Lido 上质押 ETH 所获得的 stETH,在 AAVE 上出借资产所获得的 aToken 等等。

Pendle 经过代码上的封装,使得底层的 SY 将能与 Pendle AMM 兼容

2.1 SY 再被拆分为本金和收益两个组成部分,分别是PT(本金代币)和YT(收益代币)它们都可以在 pendle 上进行交易。

这个过程被称为收益代币化,也就是将收益拆分为独立的代币——SY=PT + YT

以 stETH 举例:stETH 在 pendle 上的生息代币是 SY-stETH,而 SY-stETH=PT-stETH + YT-stETH

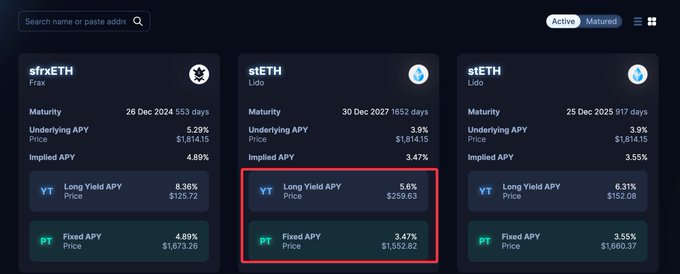

2.2 Principal Token/PT

PT 代表底层生息资产中的本金部分。持有PT代表你握有本金的拥有权。

在到期日及以后,PT可以以 1:1 的比例兑换领回底层资产。由于其收益组成部分的已被分离,所以PT可以按照(与底层资产相比)一定的折扣的价格购买。

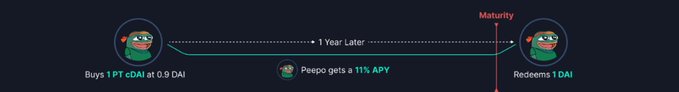

2.3 比如这个🐸。

它现在可以以 0.9 个 DAI 去买 1 个 PT-cDAI,等到期日到了,1 个 PT-cDAI 可以换成 1 DAI,收益率=(1-0.9)/0.9 = 11.1%。

2.4 Yield Token/YT

YT 代表底层生息资产所产生的收益。持有 YT 的用户有权领取底层资产所产生的收益,这个收益率在 Pendle 中显示为「底层年化收益率 (Underlying APY)」。

例如,持有 10 个 YT-stETH 代表着你可以获得在 Lido 存入的 10 个 ETH 的所有收益。

3Pendle AMM (自动做市商)

Pendle V2 中的流动性池设置为 PT/SY,即本金代币与其生息代币组成一个交易对,例如 PT-aUSDC / SY-aUSDC

交易本金代币 PT 是一个简单的过程,只需在池中的两种资产之间进行交换,而通过pendle 所谓的「闪电交换」,也可以实现在同一池中进行收益代币 YT 交易。

3.1 举例解释:

我向 AAVE 中质押了 100 USDC,得到了 100 aUSDC,然后我来到 pendle,将 100 aUSDC 换成了 100 YT-aUSDC,然后将这 100 个 YT-aUSDC 拆成 100 PT-aUSDC 和 100 YT-aUSDC。

假设此时没有别的用户,这时 pendle 上就会有一个 100 SY-aUSDC / 100 PT-aUSDC 的流动性池。

3.2 理论上,本金代币 PT 和 收益代币 YT 的价格相加,应该与这个生息代币本身的价格相等,也就是P(PT)+P(YT)=P(SY)。

关于【长推:深度解析半年 10 倍的 LSD 天才项目 —— Pendle】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

假设以上的例子中,SY 的价格是 1 aUSDC,PT 的价格是 0.9 aUSDC,因此 YT 的价格是 0.1 aUSDC。

3.3 假设用户 A 此时想用 10 aUSDC 购买一些收益代币 YT-aUSDC,他能买 10/0.1=100 YT-aUSDC,如何买呢?智能合约的代码是这么实现的:

-> 首先,由于用户用的是 10 aUSDC,pendle 会将其封装成 10 SY-aUSDC

-> 接着智能合约会从流动性池中借出 90 SY-aUSDC

3.4

-> 将用户 A 的 10 SY-aUSDC 和从池子里取出的 90 SY-aUSDC 进行拆分

-> 拆分从成 100 PT-aUSDC 和 100 YT-aUSDC

-> 将拆出来的 100 YT-aUSDC 全部给用户 A,将拆出来的 100 PT-aUSDC 卖掉换成 100*0.9=90 SY-aUSDC 并重新还给流动性池

3.5 上述例子是买收益代币 YT,若用户想要卖出 10 YT-aUSDC,他能换回 10*0.1=1 SY-aUSDC:

-> 智能合约会从流动性池中借出 10 PT-aUSDC

-> 将 10 YT-aUSDC 和 10 PT-aUSDC 合并,换成 10 SY-aUSDC

-> 给用户 1 SY-aUSDC,剩余的 9 SY-aUSDC 会被换成 9/0/9=10 PT-aUSDC 重新还给流动性池

3.6 是的,这是个很天才的机制,什么好处?

对于流动性提供者 LP*:*由于YT交易和PT/SY交易都在同一个池子,LP可以从单个流动性提供中获得PT和YT两者交易费用,收益翻倍。

对于交易者:将YT和PT集中在一个PT/SY池中,而不是分别放在不同的池中,将带来更好的深度和流动性——降低了滑点。

3.7 团队代币今年 4 月已经全部解锁完了。此后,任何对流通供应量的增加都将来自激励和生态建设。

在2022年10月,每周发行量为667,705,并自此每周减少1.1%,直到2026年4月。

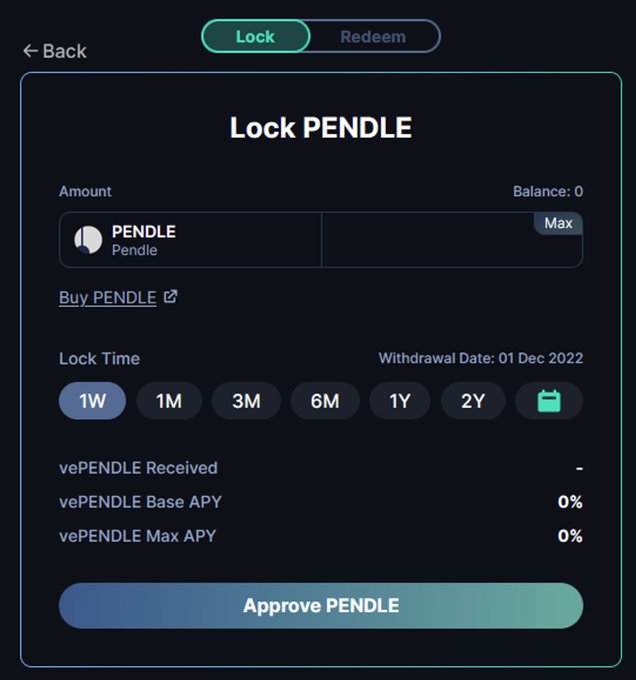

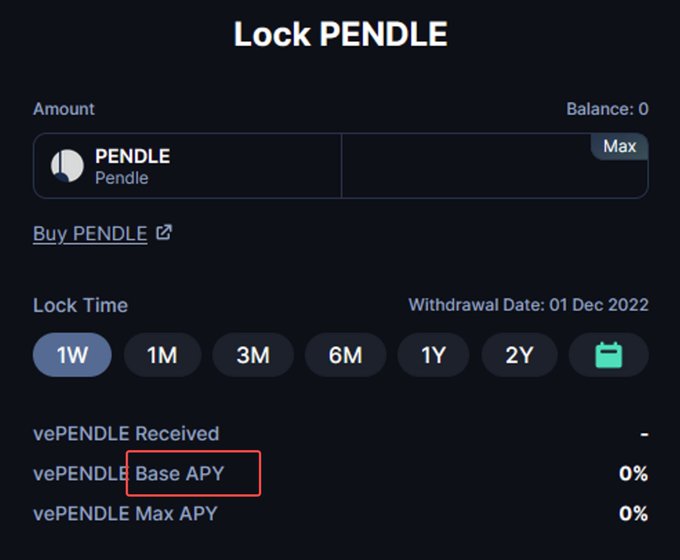

4$vePENDLE

$vePENDLE 是 PENDLE 的治理代币,需要通过质押 $PENDLE 获得,质押的数量越多或者时间越长,获得的 $vePENDLE 越多,到期时,1 $vePENDLE 可以换回 1 $PENDLE。

4.1 $vePENDLE 的用处

投票:类似于 @curve 的机制,pendle 也会给某些池子提供 $PENDLE 奖励,哪些池子可以获得,需要由 $vePENDLE 持有者在每周四 00:00 UTC 投票决定。

奖励:Pendle从YT产生的所有收益中收取3%的费用,目前,该费用的100%分配给vePENDLE持有者。

4.2 另外,已到期但尚未被持有人兑现领回的PT的部分收益,也将按比例分配给vePENDLE持有者。

例如,已到期的PT-aUSDC相当于aUSDC无异。如果持有人不进行兑现,其所有收益将被转换为稳定币并由协议收集作为协议收入,并分配给vePENDLE持有者。

4.3 从YT中收集的利息抽成,加上已到期PT的奖励,构成了$vePENDLE的 “Base APY”(基础收益率),另外,如果投票,还有权获得被投票池子80%的交易费,这构成了 “Voter’s APY”(投票者收益率),Base APY + 「最高可能的 Voter's APY」- 就是一个人可能获得的最高收益奖励(“Max APY”)。

4.4 Pendle 除了会把所有YT费用收入分配给所有vePENDLE持有人,Pendle 还把产生交易手续费分配给相应池子的 vePENDLE 投票者(例如,为「池子X」投票的vePENDLE持有人,将收到来自「池子X」交易费收入)

目前,Pendle协议的全部收入都分给了 vePENDLE 持有人,项目方本身未得到任何分配。

写在后面:

天才机制、慷慨的项目方和分润模型,让Pendle 成为了我最喜欢的项目之一。

之后我会分享为什么Pendle有如此高的预期以及如何使用它扩大你的收益。

这篇肝了挺久,如果能看到这里相信你一定有所收获。码字不易,如果你喜欢这个线程,请关注我并点赞转发。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:31,如有侵权请联系删除。转载或引用请注明文章出处!