衍生品DEX将主导下轮牛市?对比分析六种协议的费用结构、指标、增长潜力

MUX具有最佳的TVL/Volume比率,这表明资本效率很高。

原文作者:MooMs, 加密KOL

原文来源:Twitter

编译:Felix, PANews

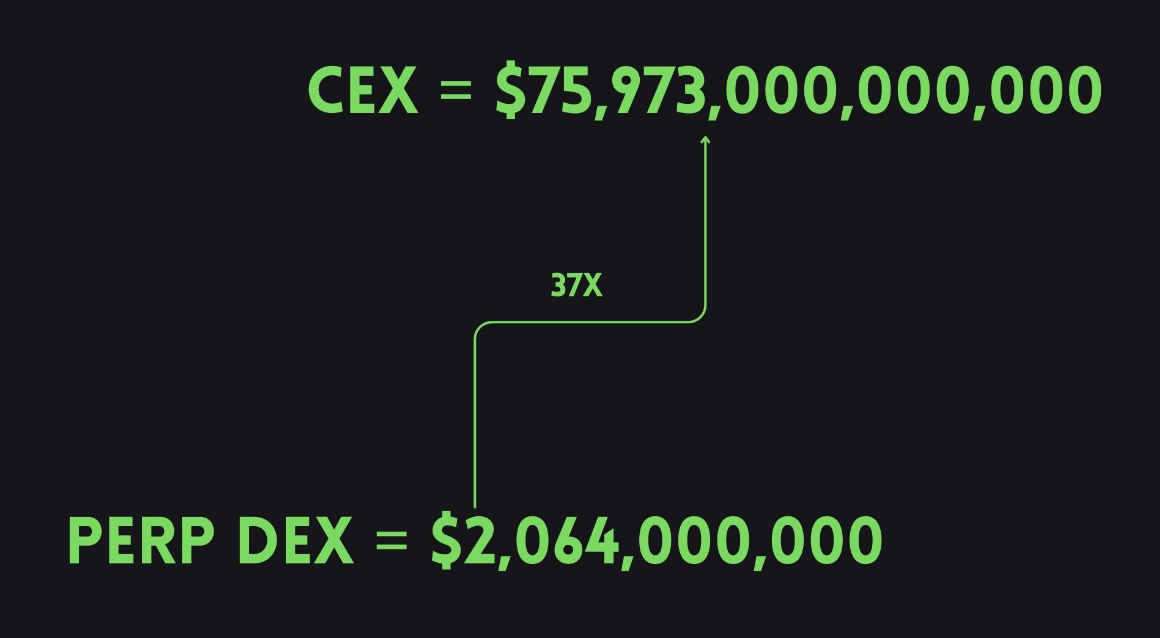

目前超97%的衍生品交易量在CEX上执行。而衍生品DEX仅占总交易量的2.72%,因而衍生品DEX的增长空间巨大,或将主导下一轮牛市。本文是有关衍生品DEX赛道的相关信息。

- 头部项目

- 费用结构比较

- 指标比较

- 增长潜力

- 最有潜力的衍生品DEX

头部项目

GMX

GMX允许用户对GLP池进行交易,提供零滑点的现货和保证金交易。GLP是GMX的资金池,包括BTC、ETH、UNI 、LINK和4种稳定币。该模型的巨大优势在于其可组合性;一些协议开始创建利用GLP及其收益来产生额外收益的投资产品。

上线资产

加密货币:高达50倍杠杆

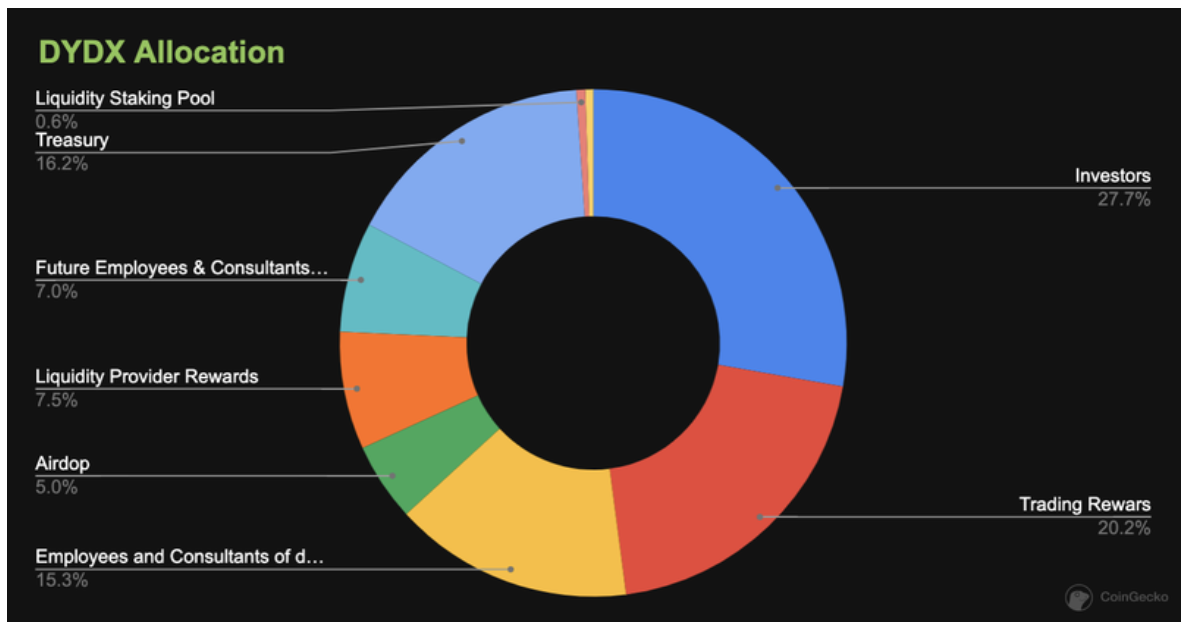

代币经济学

- 供应量: 8,813,076

- XVIX和Gambit Migration:45.3%(注:GMX的匿名团队曾开发过另外两个协议XVIX和Gambit)

- 底价基金(Floor Price Fund):15.1%

- 储备金:15.1%

- 流动性:15.1%:

- 预售轮次:7.6%

- 营销与合作伙伴:1.9%

尽管该平台仅提供四种货币对,但推出的GMX V2引入了合成市场,提供多种新货币对,包括股票和外汇。此外,还引入隔离池和较低的费用,以提供更好的交易用户体验。

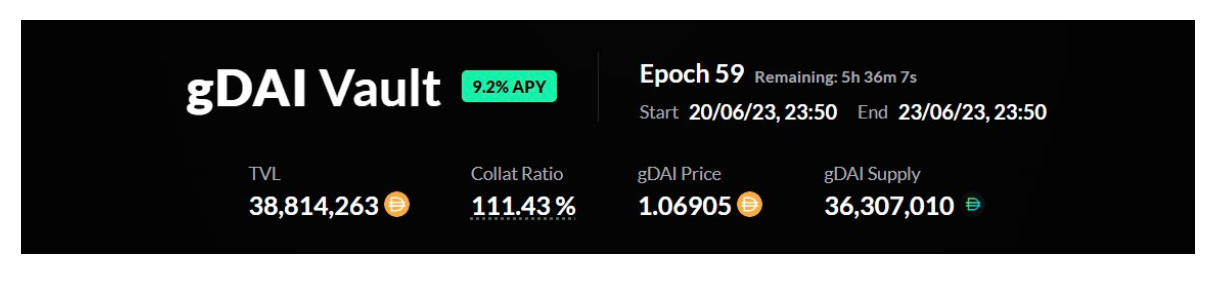

Gains Network

Gains提供了一个具有多种资产类别和高杠杆的交易平台。该平台利用gDAI金库作为交易对手,其中DAI的数量不断变化。

当交易者获胜时,他们将从金库中收到奖金。

当交易者亏损时,他们的损失将被存入金库。

与GMX类似,Gains的模型具有高度可组合性,允许其他协议集成gDAI,并在其上构建产品。

上线资产

- 加密货币:高达150倍的杠杆

- 大宗商品:高达150倍/250倍的杠杆

- 外汇:高达1000倍的杠杆

代币经济学

- 供应总量:1亿

- 初始供应量:3850万

- 开发者:5%

- 治理:5%

- 流通量:90%

没有种子轮,没有风险投资,没有代币锁定。

dYdX

dYdX是第一家衍生品交易平台,提供36个加密货币对的杠杆交易(高达20倍)。dYdX是唯一使用链下订单簿的平台,以牺牲去中心化为代价提高了流动性深度。不过,该团队正在努力尽快发布v4。dYdX v4将在Cosmos上发布,旨在使协议完全去中心化。新版本还将引入一项备受期待的功能:收益分享。DYDX的质押者将赚取一定比例的平台收入。

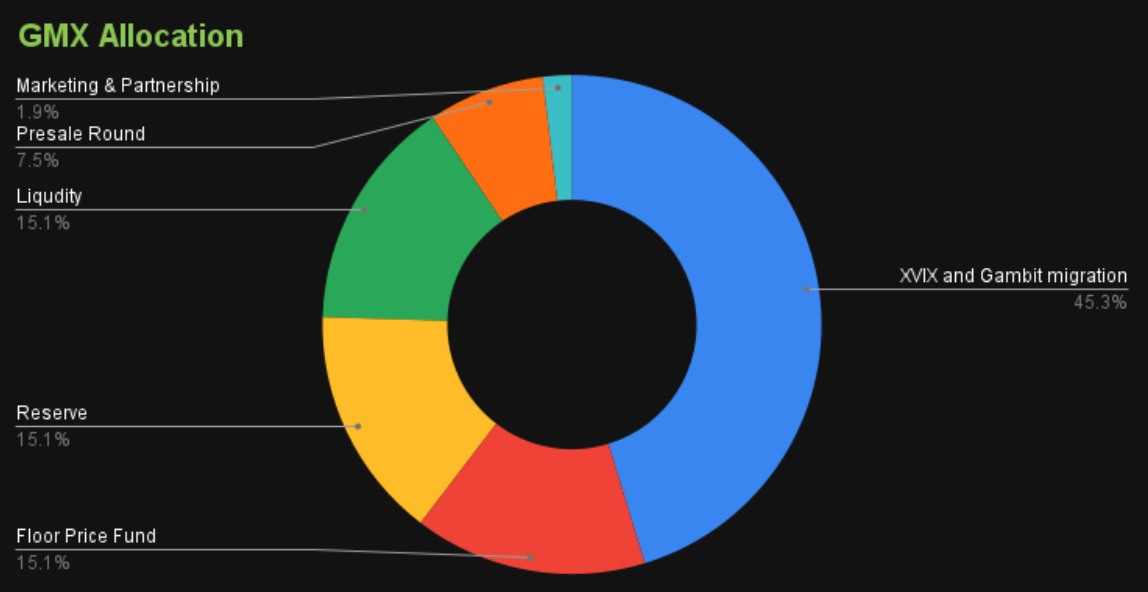

代币经济学

- 总供应量:10亿

- 投资者:27.7%

- 交易奖励:20.2%

- 员工和顾问:15.3%

- 空投:5%

- 流动性提供者奖励:7.5%

- 未来员工:7.0%

- 财政:16.2%

- 流动性质押池:0.6%

- 安全质押池:0.5%

Kwenta

Kwenta是一个去中心化衍生品交易平台,在Optimism上提供永续期货和期权交易。目前,该平台提供超过42对加密货币、外汇和商品,杠杆高达50倍。

Kwenta与Synthetix建立了合作伙伴关系,后者提供了管理流动性和直接提供Perps的底层协议。这种合作关系使Kwenta能够专注于用户体验和界面设计,而Synthetix则专注于流动性机制。

与dYdX和GMX类似,Synthetix将于9月发布该平台的新版本。新版本已经开发了一年多,将提供无许可市场、全仓模式和多抵押质押等功能。

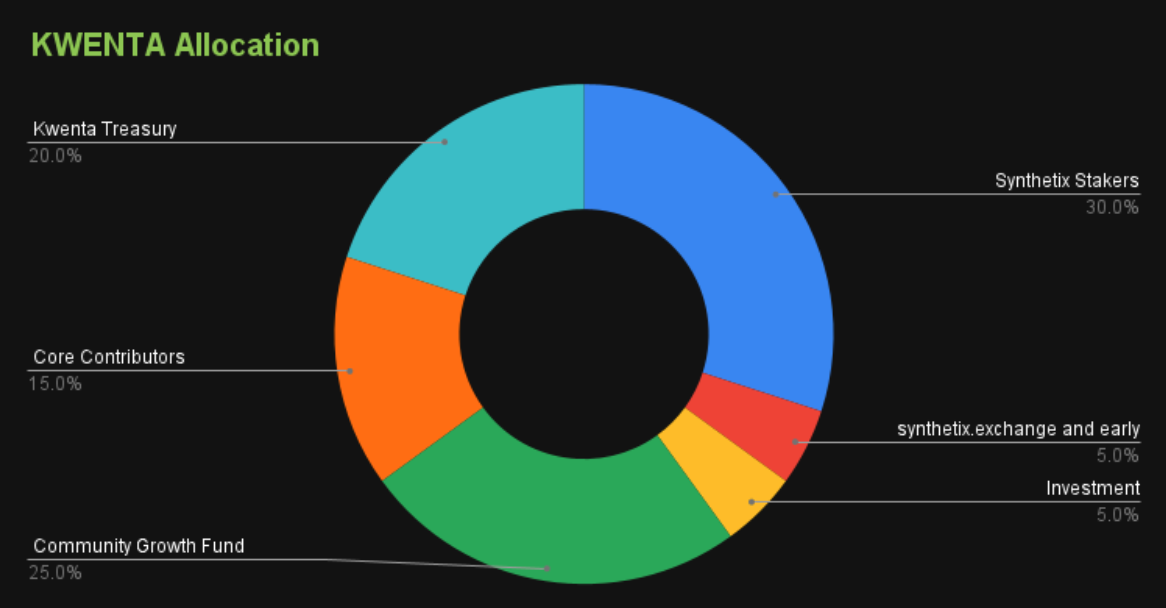

代币经济学

- 总供应量:100万

- Synthetix质押者:30%

- Synthetix +早期Kwenta交易者:5%

- 投资:5%

- 社区发展基金:25%

- 核心贡献者:15%

- Kwenta Treasury:20%

关于【衍生品DEX将主导下轮牛市?对比分析六种协议的费用结构、指标、增长潜力】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

Level Finance

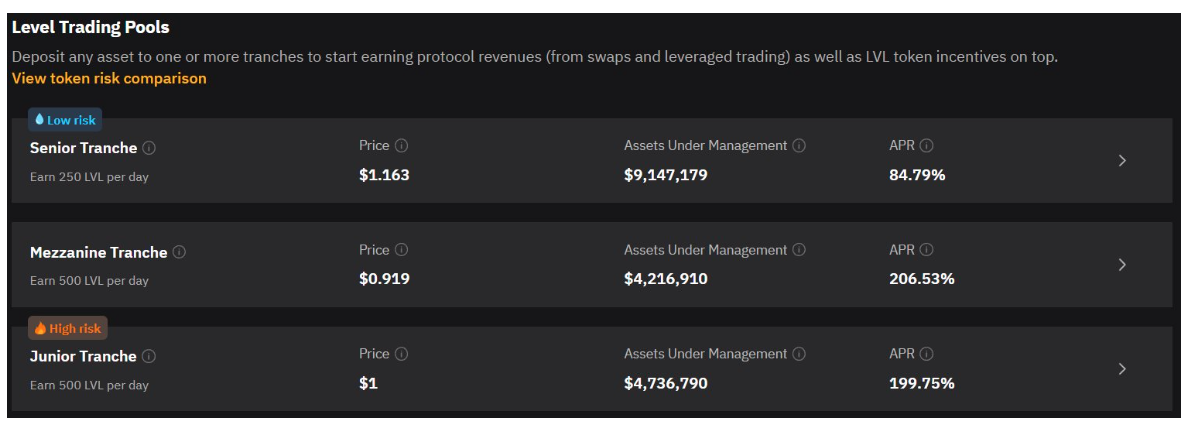

Level于2022年12月推出,提供BTC、ETH和BNB的现货和杠杆交易(高达 50 倍)。Level 获得巨大关注的原因在于其“忠诚度计划”,该计划每天奖励交易者1.6万枚LVL 。许多交易量和费用来自该计划,通过三档模式,用户可以从其资产中赚取85%至206%的年利率。矿工可以选择是否将资产存入风险较低的池中并赚取较少的年利率,反之亦然。

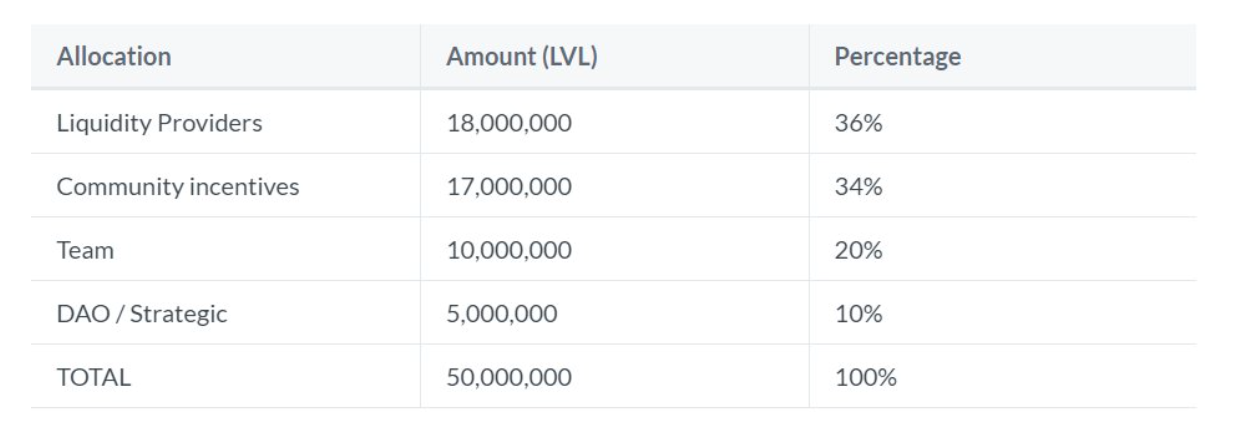

代币经济学

- 总供应量:5000万

- 流动性提供者:36%

- 社区激励:34%

- 团队:20%

- DAO::10%

MUX Protocol

MUX Protocol是部署在五条链上的永续DEX,为交易者提供深度流动性和高达 100 倍的杠杆。

两个主要特点是:

• 杠杆交易:用户与MUXLP进行交易,这与GMX与GLP池采用的模式相同。

• 聚合器:选择最合适的流动性路径来最小化,比较各个 Perp DEX 的交易价格和流动性深度。

代币经济学

该协议涉及四个代币:

- MCB:协议的主要代币

- MUX:不可转让的代币,通过质押veMUX或MUXLP获得

- veMUX:治理代币

- MUXLP“流动性提供商代币

现在已经讨论了六个主要协议及其关键特征,下面探讨衍生品行业的当前格局。

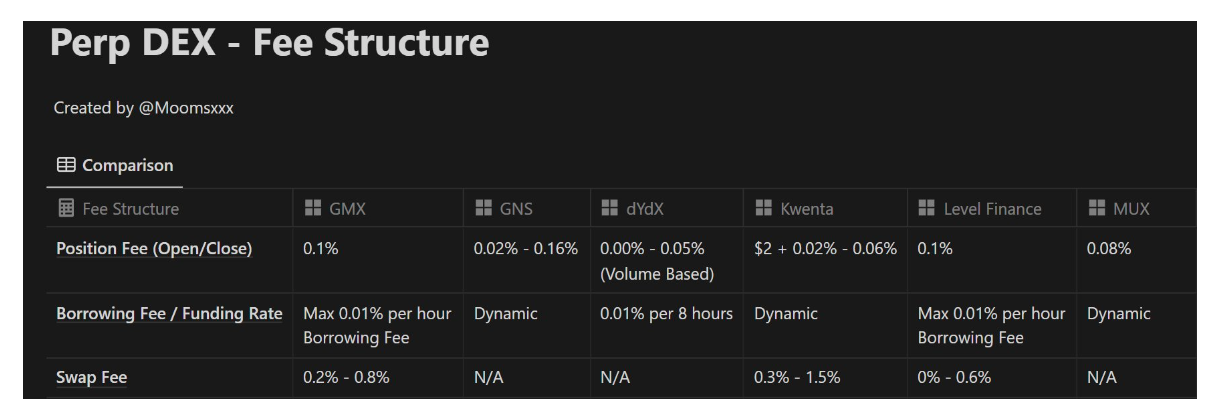

费用结构比较

交易费(开仓/平仓):dYdX交易费用最低,0至0.05%(基于交易量大小);MUX次之,为0.08%;GMX和Level均为0.1%。

资金费率:dYdX为每8小时为0.01%;GMX和Level每小时最大为0.01%;GNS、Kwenta和MUX均为动态。

指标比较

目前,dYdX提供最佳的交易平台,具有最高的流动性和最低的交易费用,目前在排名前6的DEX中占据64.4%的市场份额。然而,dYdX的模型不允许他们像其他协议那样列出合成产品,因此其竞争对手可以利用这一点来夺取市场份额。

如前所述,dYdX正在努力推出一个具有收入共享机制的完全去中心化平台,因此预计未来几个月会有更多用户支持它。

另一方面,GMX目前收取的费用最高,但他们正在努力解决这个问题。然而,有趣的是,GMX的交易量约为dYdX的五分之一,但产生的费用约是dYdX的2倍。

类似情况同样出现在Level和GNS上,Level和GNS的交易量相同,但Level产生的费用约是GNS的2倍。

增长潜力

根据指标,Level Finance是最被低估的平台。此外,Level Finance拥有最好的代币经济学,LVL + LGO动力确实非常强大。

GMX也可以被认为被低估,因为按生成费用(年初至今)计算,它是所有DeFi中排名第三的协议(不考虑公链),按市值计算仅排名第79。

MUX具有最佳的TVL/Volume比率,这表明资本效率很高。

GNS和Kwenta是下一轮牛市的绝佳选择,因为它们产生高收入且拥有中低市值。

最后,dYdX是最安全的选择,因为dYdX是该赛道的领导者,有头部资本支持,而且其即将推出的新版本应该会激励用户持有代币DYDX。

最有潜力的衍生品DEX

下面列出在未来几个月进入市场的顶级 DEX,这些DEX未来可能会占据较大的市场份额。

- Lexer Markets

- El Dorado Exchange(相关阅读:BNB Chain 原生协议EI Dorado Exchange 开启多链布局)

- Tribe3(相关阅读:NFTFi衍生品赛道早期探索:下一个“Blur”在哪里?)

- nftperp.xyz(相关阅读:一文读懂NFTFi新项目nftperp:追踪蓝筹NFT系列的永续合约交易协议)

- NEX_Protocol

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:MooMs,如有侵权请联系删除。转载或引用请注明文章出处!