新加坡金融管理局(MAS)&国际清算银行合作报告:分析数字资产化和DeFi如何在国际标准框架下运作

近日新加坡金融管理局和国际清算银行合作发布了一份报告,探讨数字资产化和去中心化金融(DeFi)如何在国际标准和机构市场基础设施的框架下运作。本文是是报告提到的几个重点。

原文作者:AIying

原文来源:AiYing Compliance

报告链接:https://www.mas.gov.sg/-/media/mas-media-library/development/fintech/project-guardian/project-guardian-open-interoperable-network.pdf

近日新加坡金融管理局(MAS)和国际清算银行(BIS)合作发布了一份报告,探讨数字资产化和去中心化金融(DeFi)如何在国际标准和机构市场基础设施的框架下运作。

这份周一发布的报告重点关注DeFi应用的可行性,以及如何将现实中的资产转化为数字代币,同时又不会危及全球金融稳定和信誉。以下是报告提到的几个重点:

一、Project Guardian:启用开放和可互操作的网络

这份名为“Guardian计划实现开放和互操作性网络”的报告主张建立开放和互操作的私有网络,利用去中心化金融协议进行代币化资产交换。该报告旨在与国际清算银行(BIS)共同制定去中心化金融协议的最佳实践,以便于解决股票、固定收益、外汇和投资基金等资产类别的交换。

根据该公开报告,参与者出现传统金融业巨头的身影,像是汇丰(HSBC)、 渣打(Standard Chartered)、星展(DBS)、花旗(Citibank)等跨国银行皆齐聚一堂。

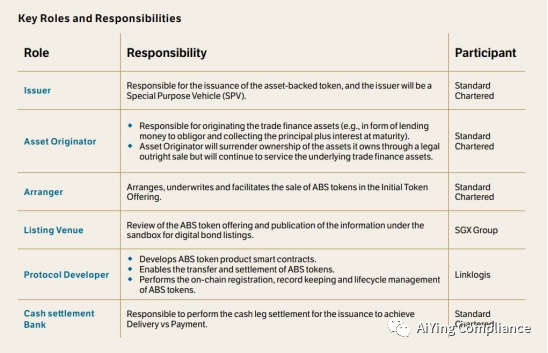

各家机构也将分别在各自选择的领域中对部分业务作出代币化尝试,按照报告所提到的内容,。据悉,渣打银行正筹备开发一个代币发行平台,以发行由新加坡交易所上市资产支持的证券代币,并将与支付平台Linklogis展开相关合作。

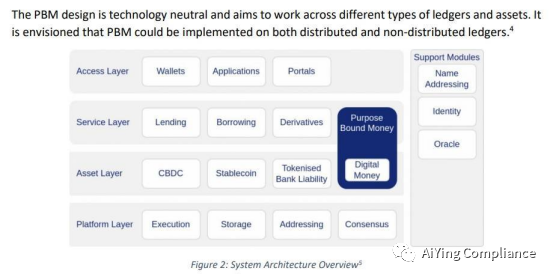

6月初,新加坡金管局发布《数字货币白皮书》,概述目的绑定代币(Purpose Bound Money)从发行到赎回的PBM生命周期的技术规范,以及与支持它的协议。

简单来说,PBM代币是一种概念,在通过使用智能合约和数字货币技术,将货币的用途限制于特定的目的或用途。PBM的核心理念是利用区块链和智能合约技术,使货币能够按照预先设定的规则、条件进行使用。

在描述PBM协议时,新加坡金管局引用了一个4层模型来为其定位,数字货币网路的组件可以分为4个不同的层次:接入层、服务层、资产层和平台层,PBM可以被描述为一种服务,当数字货币作为PBM绑定时,它横跨了服务层和资产层。

关于【新加坡金融管理局(MAS)&国际清算银行合作报告:分析数字资产化和DeFi如何在国际标准框架下运作】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

新加坡金管局金融科技长Sopnendu Mohanty表示:“行业参与者和政策制定者之间的合作帮助在结算效率、商户收购和使用数字货币的用户体验方面取得了重要进步。更重要的是,它增强了数字货币成为未来金融和支付领域关键组成的前景。”

这个框架提供了一种通用的方法,帮助人们理解如何设计数字资产交易的方式,使其能够在不同的网络和流动性池之间进行交易。

二、Defi的风险

MAS的报告指出,相较于私有链的中心化,去中心化的公链可能更加危险,因为验证者不需要获得官方监管机构的批准或授权。而且,由于没有中心机构来限制参与者,这使得应用很容易受到恶意活动的攻击。

相比之下,私有链更严格,只允许预先批准的组织加入。这样就可以建立一个可控的黄金,在这个环境中,所有参与者都是已知和信任的实体,从而降低了欺诈或有害活动的可能性。

关于公有链的风险,报告还引用了金融稳定委员会(FSB)关于DeFi风险的报告。该报告指出,去中心化协议中的投票权集中也是一个风险,因为决策通常只由少数控制者做出和执行。报告还指出,公共网络存在意外停机的风险,因为“数字资产技术的新兴性意味着大多数现有协议可能不支持企业级要求,也无法提供足够的强度和弹性”。

三、Defi监管的复杂性

监管去中心化金融(DeFi)协议的复杂性。报告指出,监管代币化金融资产和DeFi的法律和监管环境仍处于发展阶段,因此监管DeFi存在多个挑战。

报告提到了一些关键方面,如将数字资产视为财产、确定结算方式以及管理DeFi协议。此外,不同司法管辖区对DeFi交易的监管可能存在不同的规定,这可能导致不一致性和潜在障碍。报告得出结论,需要协调国际方案来克服这些复杂性。

报告列举了几个试点项目,展示了代币化技 术可以提供更好的定制化、更广泛的分销,并减少交换金融产品所需的时间和成本。

报告声称,汇丰银行、Marketnode和大华银行(UOB)已经试验了成功的数字金融产品试点。报告还指出,瑞银资产管理公司也正在尝试“可变资本公司”(VCC)基金,这是一种加密基金形式。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:AIying,如有侵权请联系删除。转载或引用请注明文章出处!