LD Capital:MakerDAO现状更新

复盘一下MakerDAO近段时间的变化。

原文作者:LD Capital

原文来源:medium

MakerDAO是基于以太坊的去中心化稳定币借贷协议,核心是以超额抵押加密资产做背书,发行与美元1:1锚定的稳定币DAI。通过治理调节发行DAI的稳定利率,让市场以套利方式实现DAI价格的稳定。

LD曾在今年3月份Spark协议上线之前出过一篇研报《LD Capital:万物生长的MakerDAO,星火已燃》,该文对MakerDAO的现状及未来进行过展望。目前Spark协议已经上线一个多月,值此之际,我们来复盘一下MakerDAO近段时间的变化。

1. Spark Protocol现状

MakerDAO的通用借贷协议Spark Protocol于5月9日正式启动,该协议主要用于借贷以DAI为重点的加密资产,其上第一个产品为Spark Lend,允许用户以设定的Dai储蓄率(DSR)借入DAI,目前利率为3.49%。

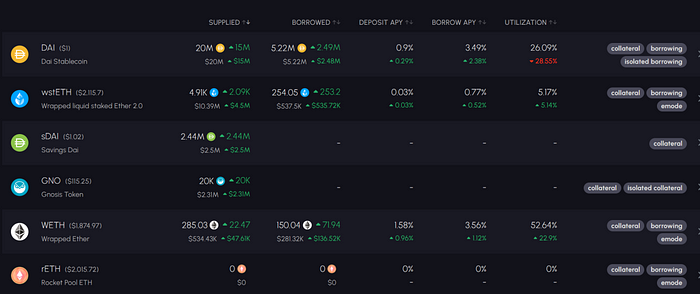

目前Spark借贷市场支持的资产包括DAI、wstETH(包装版本的stETH)、WETH、rETH、GNO和sDAI(包装版本的DSR内DAI)。

来源:blockanalitica.com

来源:blockanalitica.com

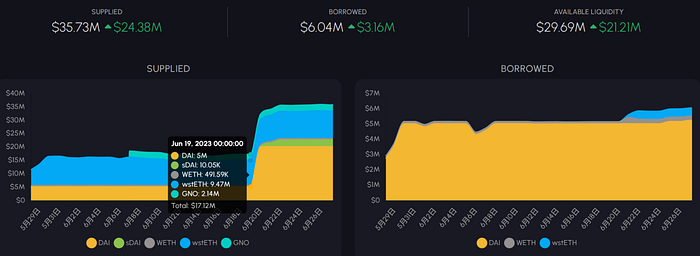

TVL当前达到2,969万美元,其中资产供应量最多的分别为DAI和wstETH。从下图的资产供应曲线上可以看到,自从Maker宣布上调DSR利率之后,资产供应量上涨幅度超过110%,但是资金出借规模仅有600万美元左右,利用率17%。

来源:blockanalitica.com

来源:blockanalitica.com

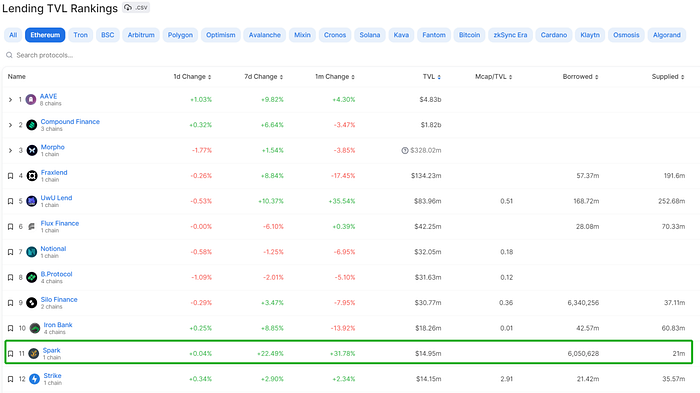

作为一个上新协议,虽然有MakerDAO做背书,但是最初的资产吸引力并不强,DSR调整之后才带来TVL的激增。依据defillama.com数据,Spark目前在以太坊借贷协议上排名第11位,过去7天内TVL上涨20%,目前TVL仅为Aave的0.2%。

来源:defillama.com

来源:defillama.com

2. DSR利率调整

DSR利率指的是DAI的存款利率,MakerDAO提供了一个储蓄合约,用户只需将持有的DAI存入该合约就能获得被动收益。当用户以ETH或者WBTC等资产作为抵押品借入DAI时,他们必须支付稳定费,也是DSR的收益来源。因此,DSR利率调整会影响到借DAI的稳定费。

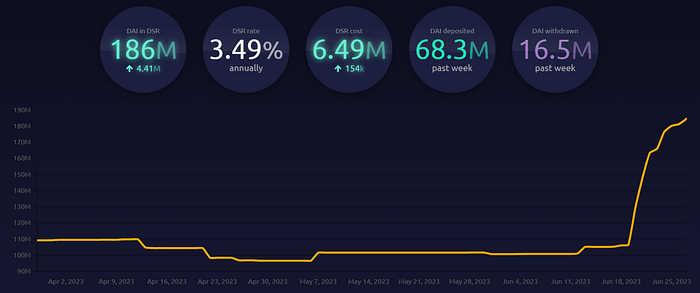

6月16日,Maker社区通过将Dai储蓄利率(DSR)从1%上调至3.49%的提案。该举措于6月19日正式生效,DSR内DAI规模一天内从1.1亿枚上涨至1.3亿。从下图DSR内DAI的增长曲线可以看到,DAI的增速虽然放缓,但是仍然处在增长状态。过去一周,DAI供应增长6,800万枚左右,当前总供应达到1.86亿。

来源:makerburn.com

来源:makerburn.com

在Maker的货币政策中,DSR是一个关键的货币政策调节工具,它通过激励或阻止用户锁定DAI来帮助平衡DAI的供需。通过调整DSR,可以应对Dai经济市场的短期变化。因此,随着Dai储蓄率的上调,Dai生态参与者可能会选择从其它借贷平台退出转而存入DSR合约,亦或者用户会将他们手中的其它稳定币换成DAI,进而导致对DAI的需求增加,这一变化也会导致外部DeFi协议中借DAI的利率,Maker平台将能够提供比其它协议更具有竞争力的利率,将DAI回收到Maker系统内部。

3. 抵押资产去“USDC”化

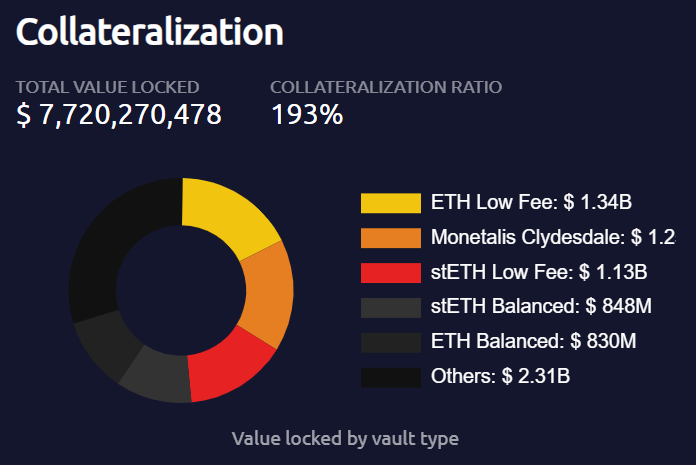

MakerDAO内目前锁定资产(TVL)规模高达77亿美元,抵押资产类型最大的金库分别为ETH-A和stETH-A。

来源:makerburn.com

来源:makerburn.com

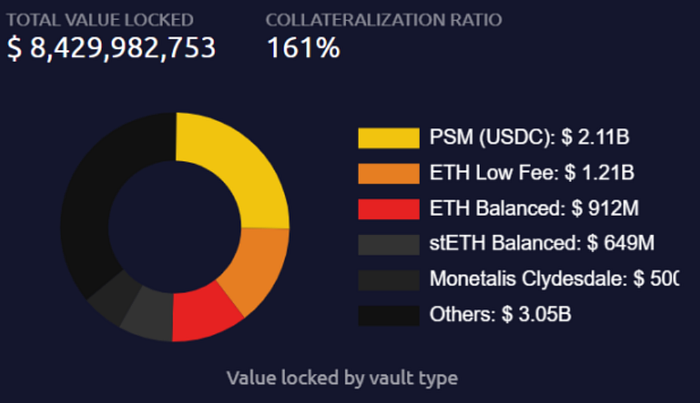

如果回看2023年3月份的数据,我们可以发现:当时TVL规模达到84亿美元左右,其中PSM-USDC池内资金就达到21亿美元左右,占比达到25%。

甚至在3月8日USDC发生脱锚事件时,MakerDAO PSM迅速成为USDC逃离的倾销场所,吸收了近20亿美元的USDC,导致PSM内USDC总规模达到40美元。庆幸的是此次脱锚事件是由于担心USDC存款储备而引起的,未对Maker造成实质性损失。在USDC锚定恢复之后,PSM模块内的USDC逐渐恢复到20亿美元左右。

甚至在3月8日USDC发生脱锚事件时,MakerDAO PSM迅速成为USDC逃离的倾销场所,吸收了近20亿美元的USDC,导致PSM内USDC总规模达到40美元。庆幸的是此次脱锚事件是由于担心USDC存款储备而引起的,未对Maker造成实质性损失。在USDC锚定恢复之后,PSM模块内的USDC逐渐恢复到20亿美元左右。

来源:Dune Analytics

来源:Dune Analytics

关于【LD Capital:MakerDAO现状更新】的延伸阅读

模块化借贷:不仅仅是一个meme?

DeFi研究员Chris Powers探讨了模块化借贷的新趋势,并指出其在应对市场挑战和提供更好服务方面的潜力。模块化借贷通过拆分核心功能和创建独立的市场来最小化风险和提高价值流动。该趋势将决定DeFi借贷堆栈中长期内价值的积累,并为私营企业提供更多无需许可的价值获取机会。同时,风险管理者也有可能成为未来模块化借贷的最大受益者。

模块化借贷:不仅仅是一个meme?

DeFi研究员Chris Powers探讨了模块化借贷的新趋势,并指出其在应对市场挑战和提供更好服务方面的潜力。模块化借贷通过拆分核心功能和创建独立的市场来最小化风险和提高价值流动。该趋势将决定DeFi借贷堆栈中长期内价值的积累,并为私营企业提供更多无需许可的价值获取机会。同时,风险管理者也有可能成为未来模块化借贷的最大受益者。

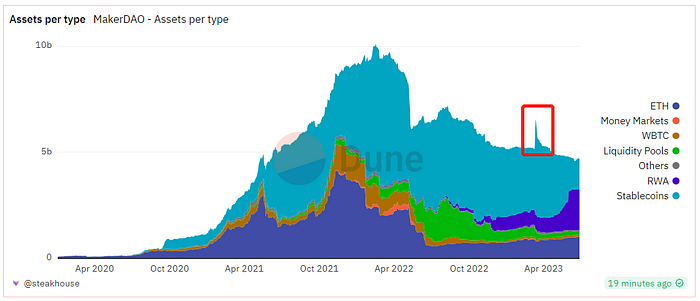

该事件之后,Maker内最大抵押资产为USDC一事再次点燃社区讨论热度,也令社区担忧。因此,MakerDAO试图将其资产负债表多样化,下调USDC的市场份额。目前该项数字已经下降至4.4亿美元左右,下降幅度达到80%。与此同时,stETH作为DAI抵押品的份额大幅上涨,从原来的6.5亿增加至11亿,涨幅接近80%。

除此之外,Maker社区接连通过两项提案,一是将GUSD债务上限从5亿降至1.1亿,另一项则是将USDP债务上限从5亿降至0,从这一系列举措也可以看出,Maker社区旨在降低中心化稳定币对协议的潜在威胁,也是在逐步实现Maker的“终局计划”。

4. The Endgame路线图更新

The Endgame(终局计划)的目的是简化和并行化Maker生态系统,推出新的品牌标识和首批6个SubDAO。2023年5月12日,MakerDAO联合创始人Rune Christensen在社区论坛发布关于The Endgame路线图的重大更新,此次更新旨在“提高效率、弹性和参与度”,应用人工智能工具辅助构建治理流程。对之前提出的The Endgame计划做出的细化补充以及明确阶段性任务

路线图分为五个阶段:

1)品牌重塑:在未来几个月内推出新的同一品牌标识和新治理网站,该网站将通过人工智能辅助流程构建弹性和并行治理,不会影响用户现持有的DAI和MKR,届时可直接升级到NewStable(新稳定币)和NewGovToken(新治理代币),最终名称将与新品牌和网站一起公布。

2)SubDAO启动:将发布首批6个Maker SubDAO和新的稳定币进行流动性挖矿。SubDAO作为MakerDAO中去中心化专业部门发挥作用,该计划旨在消除与日常运营相关的成本和复杂性,并将“大部分复杂性和风险”委托出去。

3)AI治理工具发布:Maker生态系统将开始提升其用于治理监控和改进的AI工具,包括Alignment Artifacts、Governance AI Tools、Atlas、AVC、Purpose Fund等;

4)治理激励措施启动:发布Sagittarius Lockstake Engine(SLE),治理即挖矿;

5)发布NewChain并达到最终的Endgame状态:该链将能够使用硬分叉作为治理机制,并且它还将具有优化其“作为AI辅助DAO治理流程和AI工具用户的后端,包括智能合约生成,状态租赁和协议内MEV捕获”的功能。

Dune Analytics上将PSM模块数据统一到Stablecoin类别内,未进行USDC、GUSD、USDP分类。

信息来源:星球日报

该部分内容也可参考我们之前发布的《LD Capital:万物生长的MakerDAO,星火已燃》。

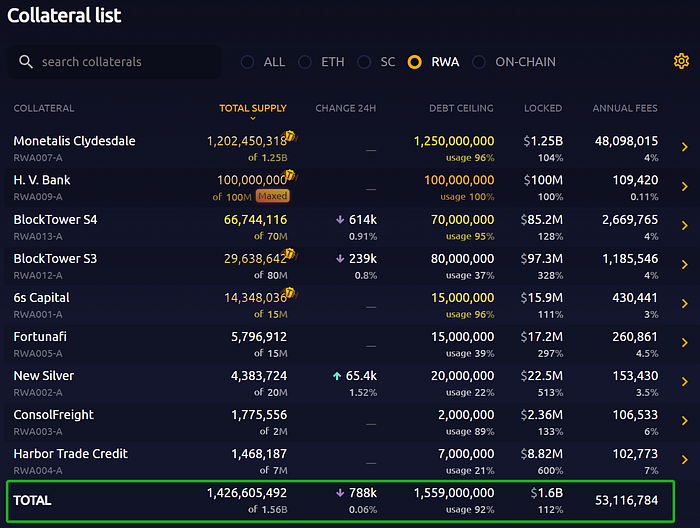

4. RWA业务规模

RWA当前锁定资产价值为16亿美元左右,供应DAI的规模在14亿美元。业务类型包括与Centrifuge合作的真实世界资产抵押借贷、美债和Coinbase托管,其中仓位最多的是Monetalis Clydesdale持有的美债,总供应12亿,占比达到76.9%。MakerDAO最初于2022年10月购买5亿美元的债券,2023年6月再次购买超过7亿美元的债券。

来源:makerburn.com

来源:makerburn.com

该数据不包含MakerDAO向Coinbase Custoday提供的5亿美元USDC,Coinbase的托管部门将为存款支付2.6%的年收益率,USDC奖励按月计算。Coinbase不会对参与该奖励计划或托管USDC收取任何费用。

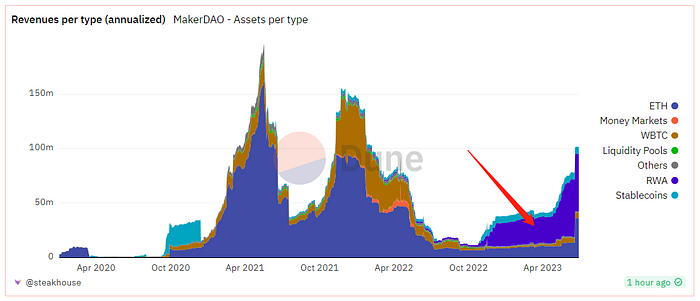

RWA业务规模在MakerDAO的业务占比中仅为20.7%,但是其收入为5,300万美元,在MakerDAO总收入(1.18亿美元)中占比达到45%。RWA是MakerDAO最为重要的收益来源,其中美债则是最大收益,所以MakerDAO社区再次增加对美债的投资,以期尽可能地增大收益,距离我们上次报告发布(2,300万美元)收益增长120%。

来源:Dune Analytics

来源:Dune Analytics

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:LD Capital,如有侵权请联系删除。转载或引用请注明文章出处!

标签:MakerDao