负溢价回归至去年同期水平,GBTC王者归来?

竞争者排队入场,灰度未来并不乐观。

原文作者:Loopy Lu

原文来源:odaily星球日报

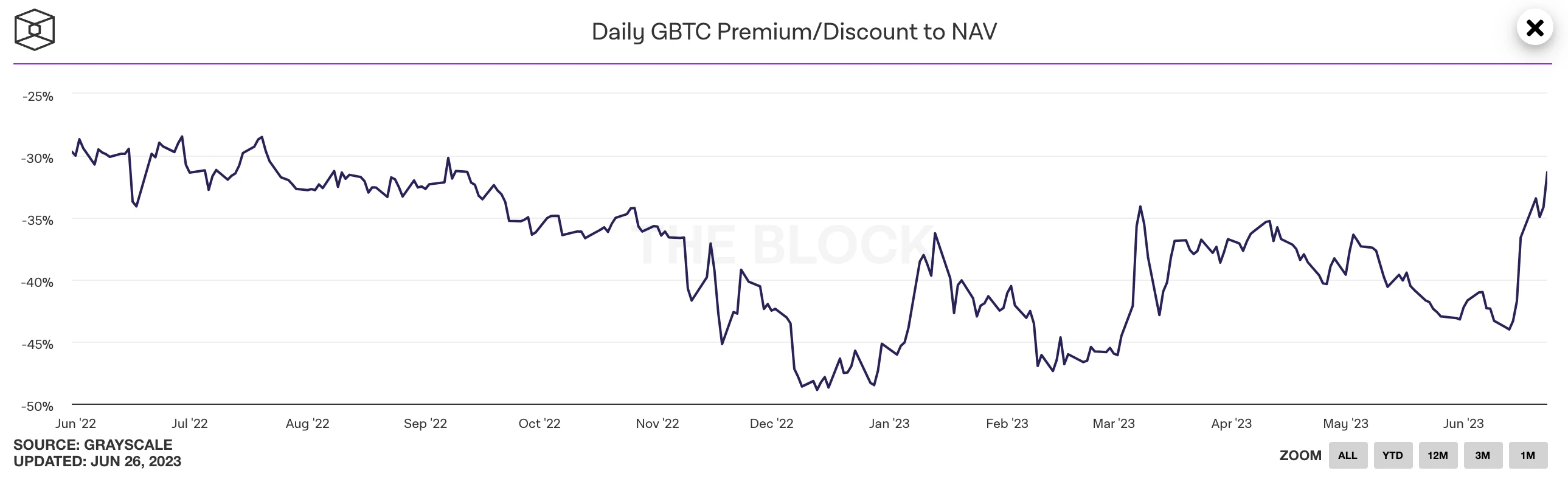

灰度的GBTC溢价正持续收窄。近日,其负溢价率正式进入 30%,已收窄至29.79%,为一年以来的最小值。其溢价率已收复至2022年7月的水平。

更直接点,GBTC能为今年新加入的投资者带来多少回报?

今年2月为例,GBTC曾一度达到10.3 美元的低点,彼时负溢价约为47%。以今日价格为例,目前GBTC价格为18.6美元。在不足5个月的时间内,GBTC已经创造了80%的美元计价收益,若以币本位计价,GBTC亦创造了32%的高额回报。

在我们仍处于熊市之时,可以跑赢BTC的资产显得弥足珍贵。

交易激增、价格暴涨,GBTC全面回暖

此前,GBTC曾一度面临抛售危机。自22年10月以后,负溢价水平持续走高,从超30%快速升高至超40%。在22年12月、23年2月,GBTC在较长的一段时间里面临着“半价”的高额折扣,负溢价率持续徘徊在50%附近。

从图形上来看,我们不难看到自6月中旬以来,近半个月的时间内持续走高。

从图形上来看,我们不难看到自6月中旬以来,近半个月的时间内持续走高。

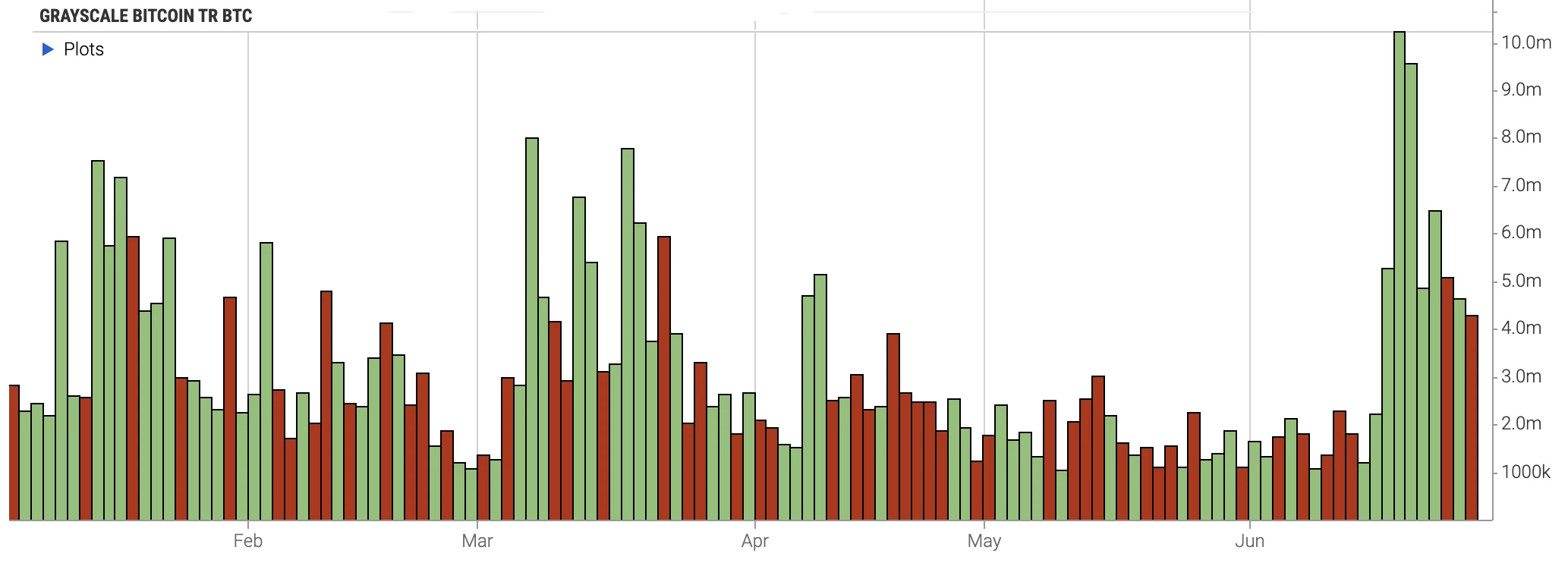

随着负溢价的收窄,GBTC的交易活动也逐渐活跃。纳斯达克的数据显示,自六月中旬以来,GBTC交易量持续走高,并在6月20日创下了今年以来的交易量最高点,日交易量达到了1020万美元。

纳斯达克数据显示,6月GBTC的交易量达到了6920万美元,而在5月,这一数字仅为3870万美元,本月环比上涨79%。

与GBTC 回暖相伴相生的,则是灰度营收的上涨,这或许能重振这个在过去的一年里面临了诸多危机与传言的币圈“旗舰级”机构。

长期以来,灰度的高额收费被投资者所诟病,其GBTC的管理费为2%,ETHE则为2.5%。若根据其持仓进行估测,预计灰度本月已从其旗舰产品GBTC和ETHE中获得大约4413万美元的收入。这也是自2022年5月市场深熊以来收入表现最好的一个月。

种种迹象都表明,GBTC数据的回暖,正反映市场对其日益增长的积极情绪。

人见人嫌到全面回暖,GBTC发生了什么?

与当下形成鲜明对比的,是GBTC在过去一年里的种种危机和流言四起的负面传闻。

2022年底,一则关于 GBTC 的传闻瞬间引爆了市场。尽管灰度长期以来凭借其优势市场地位赚取了不菲的收入,但灰度母公司的危机却将灰度拖下了水。市场传言称加密交易和借贷机构Genesis或存在偿付能力问题,为了填补窟窿,Genesis 的母公司DCG或选择解散旗下另一家公司Grayscale(灰度)所发行的GBTC 和 ETHE。

而在今年1月,一波未平,一波又起。Gemini联合创始人Cameron Winklevoss发出公开信,代表其平台用户向 Digital Currency Group(DCG) 创始人喊话,措辞严厉并要求其偿还所欠的 9 亿美元。Cameron还在公开信中透露, DCG 累计欠 Genesis 约 16.8 亿美元,DCG 不断加剧的危机引发了加密社区高度关注。

随着Genesis危机的加剧,Gemini 在场外市场持续抛售GBTC抵押品。这也导致了GBTC负溢价的持续扩大。其抛售规模一度占到GBTC总流通量的5%。

此前,DCG曾加杠杆炒GBTC,这也是引爆其财务危机的主要原因之一。根据 Odaily星球日报统计,从 2021 年一季度开始,DCG 共计花费 13.05 亿美元购入 54823667 股 GBTC,平均每股单价 23.8 美元。而随着市场的全面转熊,DCG 仍在熊市持续加仓,并一度“杠杆”炒币。随着GBTC的不断下跌和市场环境的逐渐恶化,其财务危机逐渐浮现。

曾经的市场曾经对GBTC有多么悲观,现在对其的看涨情绪就有多么强烈。

尽管市场已经对GBTC表现出了极为积极的未来展望,但仍距离GBTC的历史高点存在着极高的差距。

2017年6月、2017年9月,GBTC一度创下了超过100%的正溢价。Coinglass的数据显示,其溢价率历史最高曾达到132%。

关于【负溢价回归至去年同期水平,GBTC王者归来?】的延伸阅读

Polymarket 与预测市场的去中心化困境|CryptoSnap

Polymarket是最大的链上预测市场,允许使用USDC或ETH下注预测热门话题。它采用UMA预言机确保公平结果。近日,有关$ETH ETF是否通过的争议引发关注,部分交易者认为未真正通过。早期的预测市场概念如Augur也出现,但与Polymarket不同,它使用ChainLink预言机。然而,Polymarket仍存在中心化风险,且区块链基础设施不完善,需要权衡去中心化和效率。投资机构对预测市场前景持乐观态度,但在解决可靠性问题前,链上预测市场的未来仍不确定。

SignalPlus宏观分析(20240606):BTC ETF两日流入超12亿美元

美国经济疲软,ETF流入加速,市场风险偏好持续,加拿大央行降息被视为宽松周期开始,美联储降息预期回归,股市表现强劲,Nvidia主导地位扩大。7月上半月是股市最正面的时期,加密货币ETF流入加速,价格或将创历史新高,空头存活存疑。现在是享受的时候。

在2021年的牛市之时,GBTC溢价率由正转负。但其负溢价并不严重,长期维持在10%或20%左右。

目前GBTC的溢价水平远远低于曾经的水平。随着市场情绪逐渐转向“牛回速归”,GBTC是否有望重回昔日王座,甚至回归正溢价?

6月16日,是GBTC本轮上涨的开始。

当日,全球规模最大的资产管理集团之一贝莱德(BlackRock)通过子公司 iShares 向美 SEC 提交了现货比特币 ETF 的文件申请。这也让加密市场再次拥有了“正规军”入场这一叙事模式。

根据申请文件,其资产主要由代表该信托托管人持有的比特币组成,而「托管人」则是通过加密货币交易平台Coinbase进行托管的方式实现。随着正规民ETF的消息传开,GBTC再次重回部分投资者的视野中心。

在GBTC漫长的历史中,该公司曾数次试图将GBTC转换为ETF,以此来为GBTC的投资者提供完善的退出渠道。它于 2021 年 10 月首次提交了这一申请。但遗憾的是,这一想法始终无法得到实现。而随着贝莱德入局BTC ETF的市场,市场多有揣测此类产品获批的可能性正在迅速升高。

若最终BTC现货ETF推出,加密货币将迎来历史性的时刻。而一旦开了现货ETF的先河,GBTC有望顺利转换为ETF,其负溢价将不复存在。此中不仅蕴含着巨大的套利空间,也有望将GBTC重回宝座。

BTC ETF竞争激烈,灰度能否重登王座?

数据的全面回暖、ETF的强烈预期,一切都让GBTC看上去在不断向好。但长远来看,其市场地位是否有望重回自己的全盛时刻,仍然存在着重重难关,投资者也不必对其抱持过高的期待。

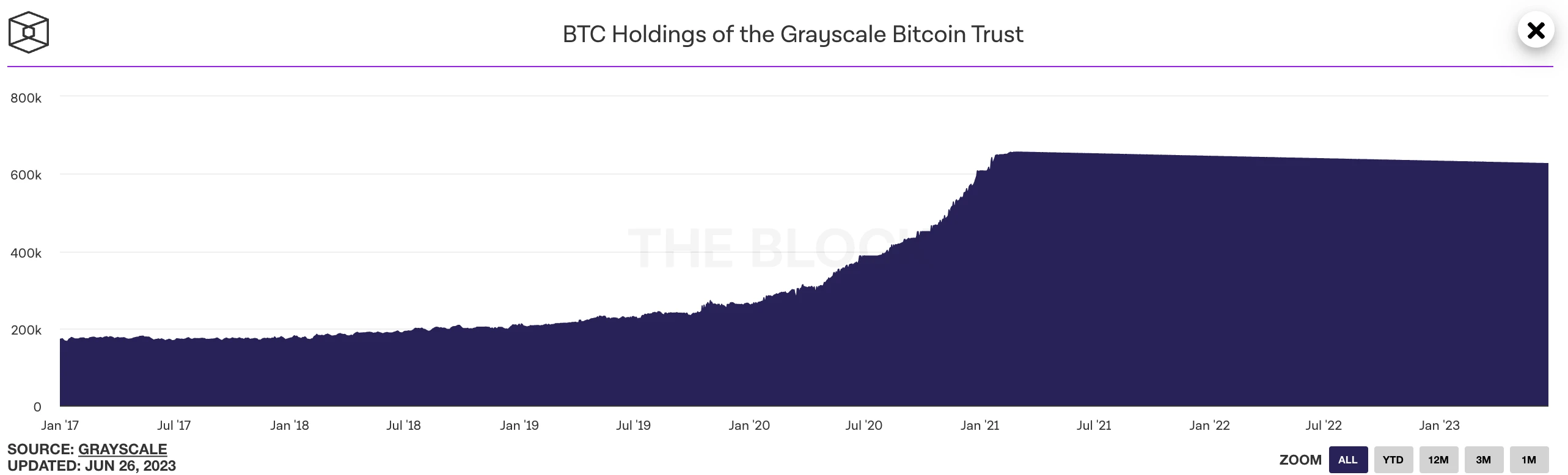

在很长的一段时间内,灰度一直是加密市场的最大单一买家。

在21年初,灰度持有BTC达到历史峰值,突破65万枚BTC。

查看其图像,则更为震撼。在登顶之前,其持币数量犹如一座陡峭的山脉,不断攀升。由于其独特的机制,灰度只能买入、无法卖出,对比特币的现货市场施加了难以估量的影响。

查看其图像,则更为震撼。在登顶之前,其持币数量犹如一座陡峭的山脉,不断攀升。由于其独特的机制,灰度只能买入、无法卖出,对比特币的现货市场施加了难以估量的影响。

“始终如一”的数量庞大的买入,也让其一度被戏称为“牛市发动机”和比特币貔貅。

而在新一轮的牛市之中,灰度的市场地位或将受到冲击。

在此之前,由于众多监管原因或合规要求,灰度GBTC一度被视为是机构投资者的最佳选择。但若现货ETF得以推出,GBTC将面临众多的竞争者。

近期,华尔街巨头集中申请ETF并入局加密市场。除贝莱德外,还包括富达、Invesco、WisdomTree等多家机构。

一旦ETF获批,无论GBTC是否能成功转换,对其影响都将是深远的。

若GBTC无法转换,其他BTC ETF的获批将吸引GBTC的投资者转向其他ETF。若GBTC成功转化,其他竞争者也将刺激灰度被迫降低其高昂的管理费。最重要的是,如果GBTC转换为ETF,那么该基金将面临强烈的外流压力,其庞大的资产管理规模也有可能会急剧下降。

“牛回速归”的情绪已逐渐显现,无论灰度的市场地位能重回往昔,其庞大的体量仍然值得市场对其保持关注。即使是现在,灰度仍然持有62.59万枚BTC,价值约190亿美元,占据了比特币流通量的3.2%。

而随着市场的不断完善,灰度在市场中充当“风向标”的功能远不如前。市场上可以替代灰度的产品正在逐渐增加,灰度已经不再是市场的唯一选择。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Loopy Lu,如有侵权请联系删除。转载或引用请注明文章出处!