Token Terminal:近期 DEX 数据分析报告

我们预计未来的 DEX 发展将优先考虑改善代币定价、滑点和用户体验。

原文标题:Exchanges (DEX) – Weekly fundamentals #69

原文作者:Tokenterminal

原文来源:tokenterminal

编译:深潮 TechFlow

本文将重点关注加密货币交易所(DEX)市场领域,并根据 Token Terminal 上的指定仪表盘进行分析,以揭示其中最有趣的图表和趋势。

概述

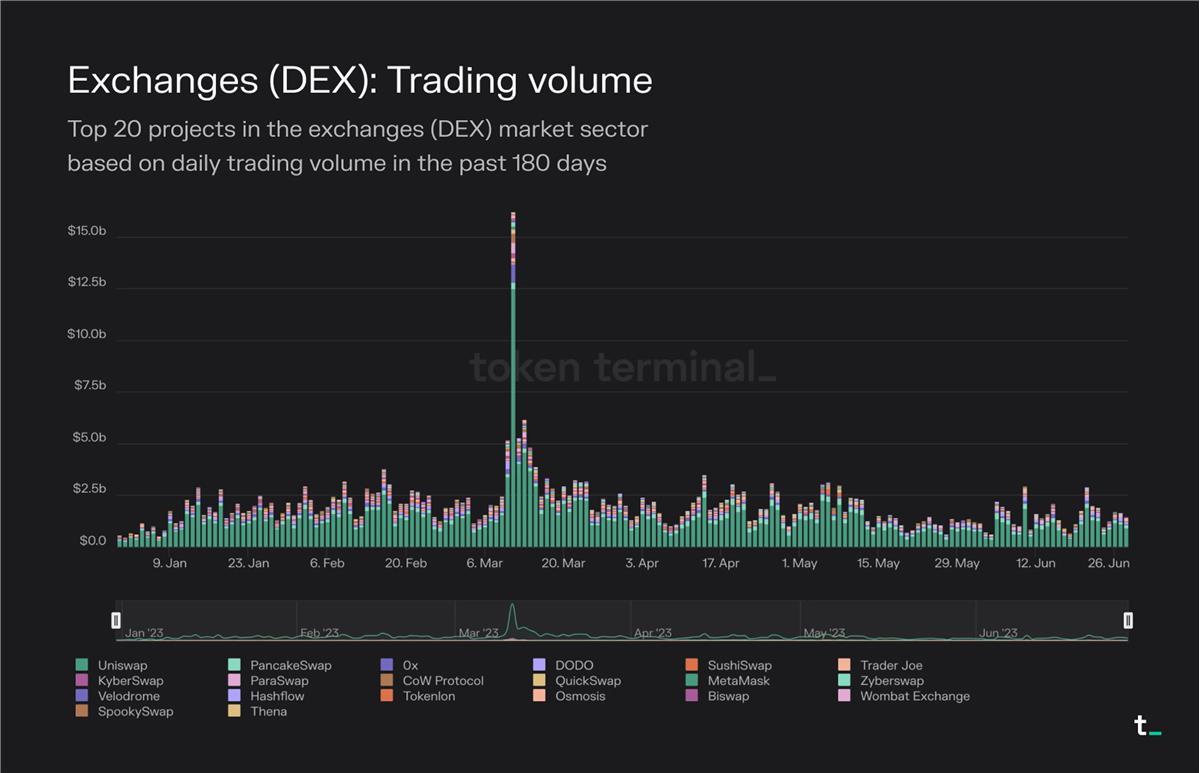

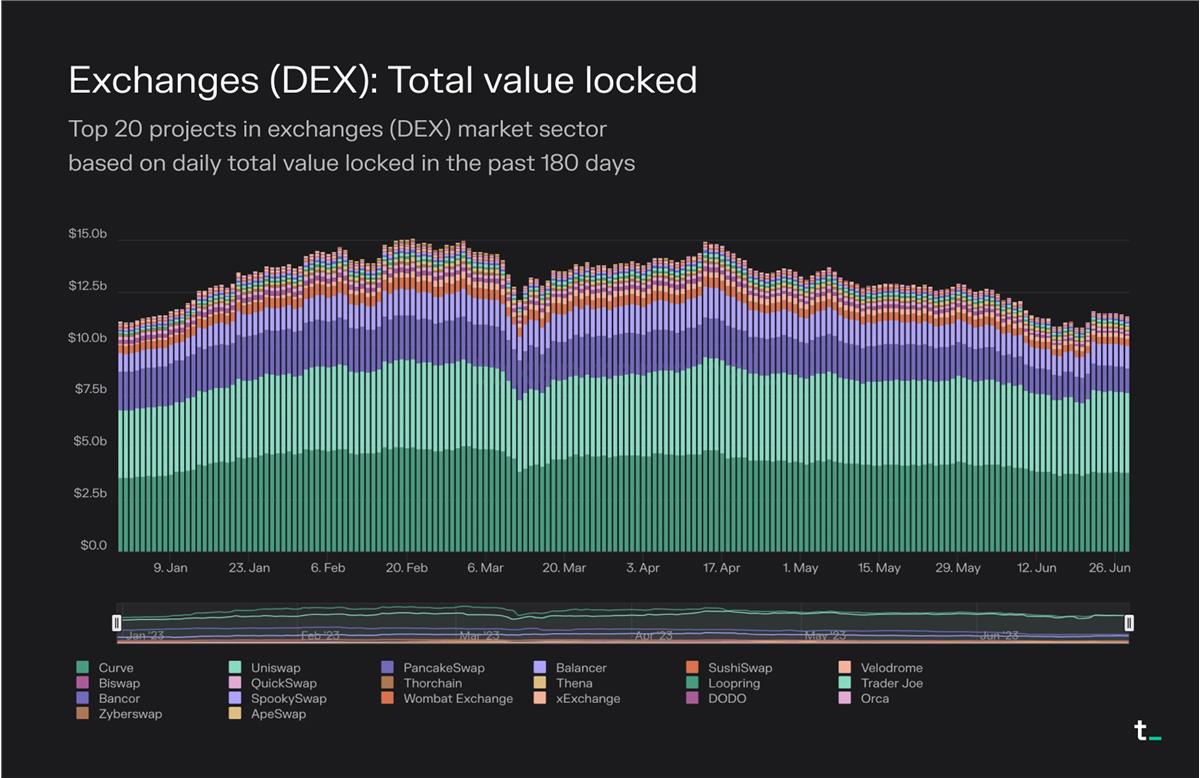

交易所 (DEX) 市场领域顶级项目过去 180 天的每日交易量和锁定总价值 (TVL) 如下图所示。

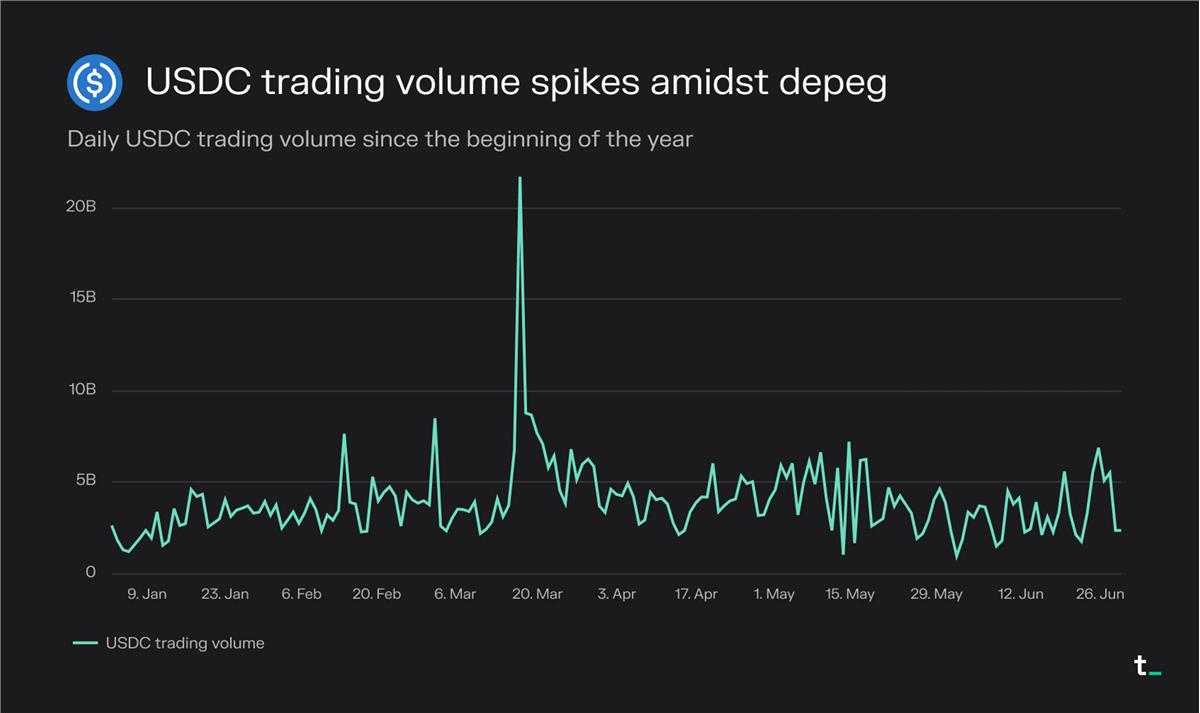

在过去的 180 天里,交易量和 TVL 相对稳定,只有三月中旬出现了例外。DEX 的交易量在 2023 年 3 月 11 日达到 162 亿美元的峰值,超过过去 180 天每日平均交易量 20 亿美元的八倍以上。而 DEX 的 TVL 在 3 月 9 日至 12 日期间也下降了 14%,从 140 亿美元降至 121 亿美元。

USDC 脱钩是 3 月中旬交易量和 TVL 发生巨大变化的主要原因。3 月 10 日, Circle 宣布持有陷入困境的硅谷银行高达 33 亿美元的敞口后,导致其所发行的 USDC 与美元的脱钩。由此,持有 USDC 的用户转换到其他代币,导致 DEX 的交易量增加。DEX 中的 TVL 也急剧下降,部分原因是由于 DEX 流动性池中的 USDC 价值降低。例如,Uniswap 上的 USDC-WETH 交易对在 3 月 9 日拥有逾 4.5 亿美元的流动性,但到了 3 月 12 日只剩下了 3 亿美元。相比之下,WETH-USDT 交易对的 TVL 在同一时期内相对稳定。

宏观经济和监管行动对 DEX 市场领域和整个加密货币行业有着重大影响。这些外部因素可能导致交易量和用户持有的流动性仓位价值出现突然变化。投资者和市场参与者在分析市场动态和做出金融决策时应牢记这些影响因素。

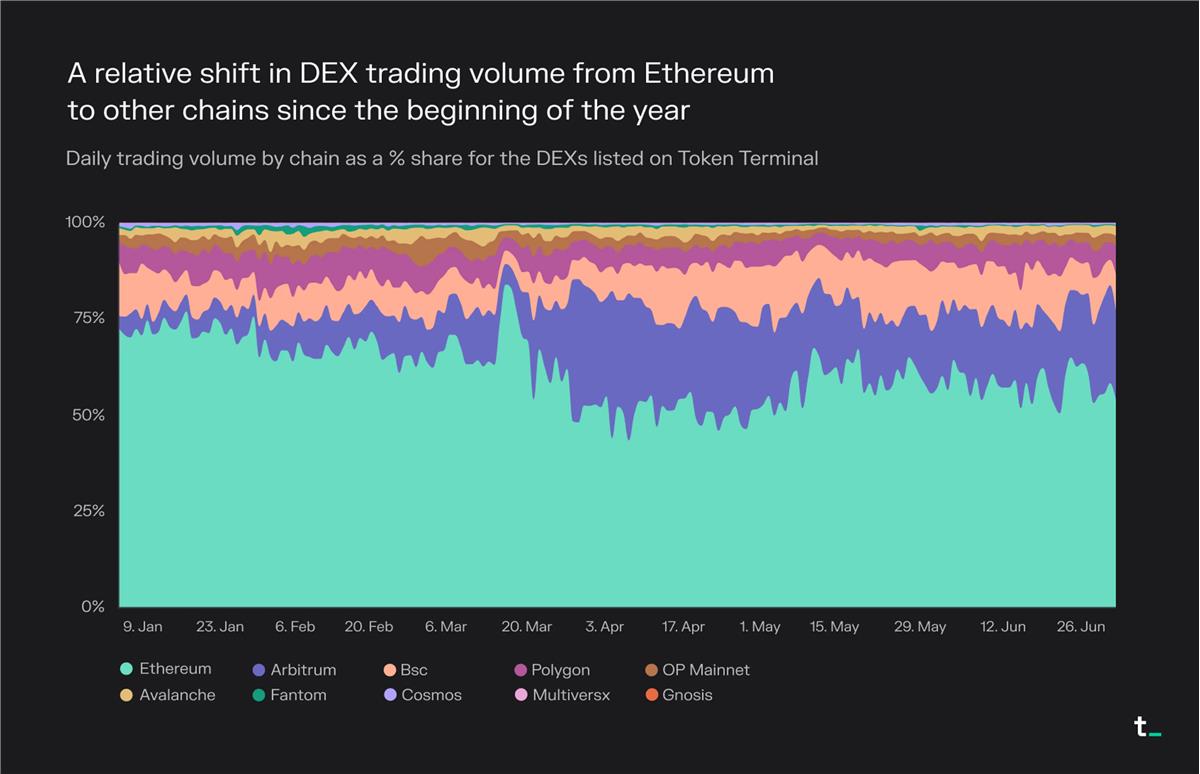

DEX 交易量正在从以太坊转移到其他链上

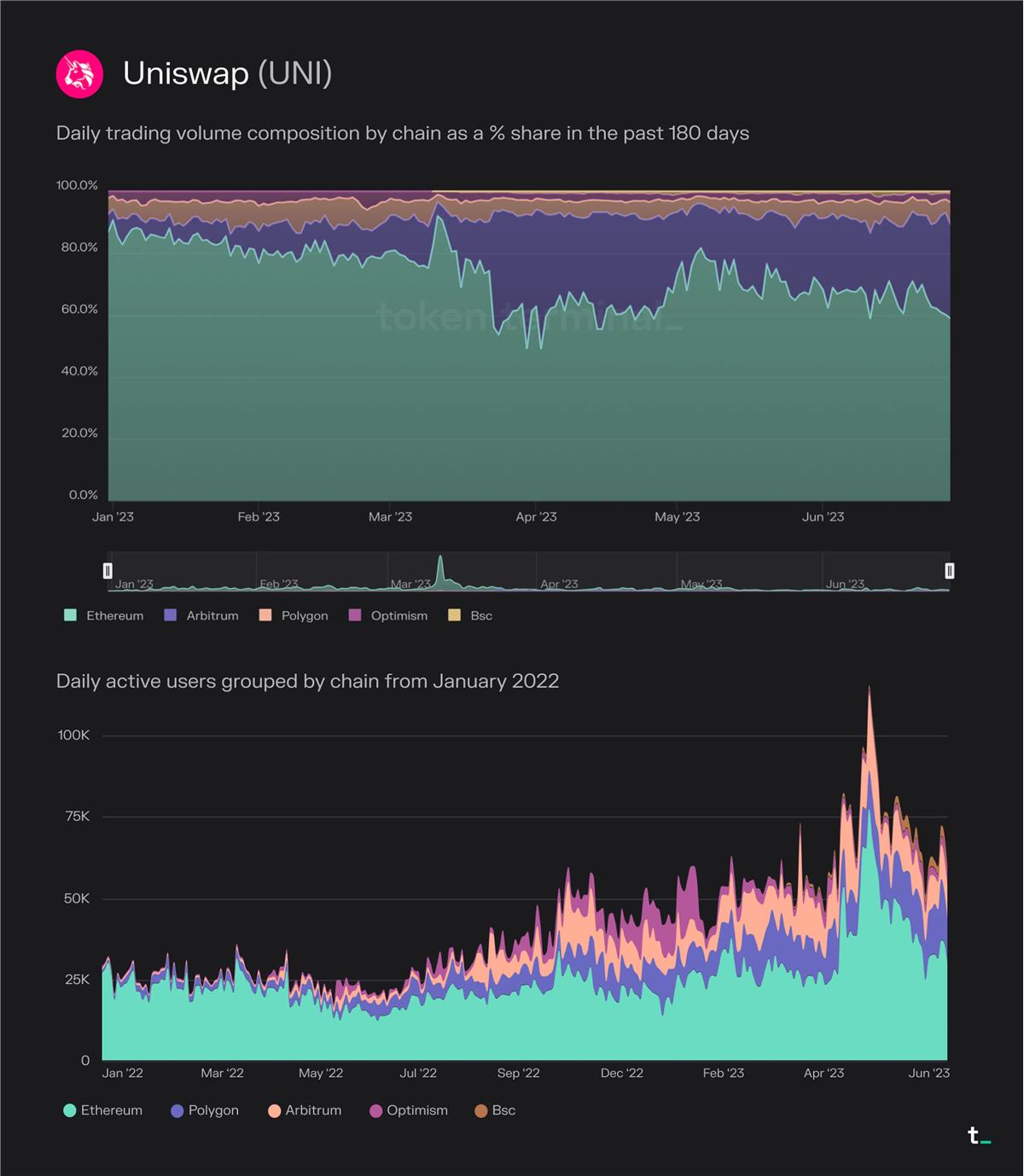

自 2023 年初以来,由于在 Arbitrum 上的增长,以太坊上的 DEX 交易量份额已从 72%下降至 54%。与此同时,Arbitrum 在同一时期内从占总 DEX 交易量的 3.3%增长到 23.3%。而 Polygon、Optimism 和 BNB Chain 上的交易量份额相对稳定。

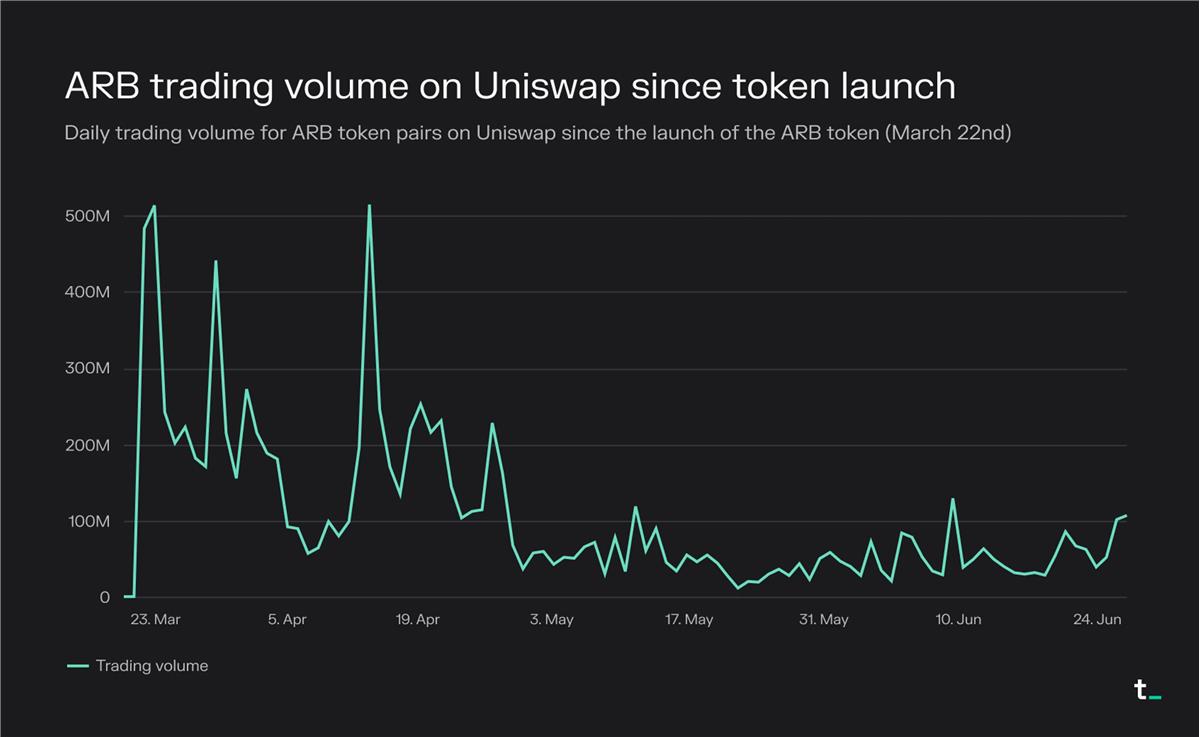

Arbitrum 在 DEX 交易量份额方面的峰值出现在 ARB 代币于 2023 年 3 月 23 日推出的时候。在推出当天,Arbitrum 上领先的交易所 Uniswap 上的 ARB 交易量超过 4.8 亿美元。这种激增很可能是由用户将其 ARB 空投奖励转换为其他代币所驱动的。虽然自 3 月底以来,Arbitrum 上的 DEX 交易量略有下降,但在以 DEX 交易量衡量时,Arbitrum 仍然是仅次于以太坊的第二大链。

用户对在 Arbitrum 上进行代币交易的需求增加导致了新的 DEX 的推出。尽管 Uniswap 在过去 90 天内在 Arbitrum 上仍然是当前市场领导者,完成了超过 338 万笔交易,但一些原生于 Arbitrum 的较新 DEX 也开始崭露头角作为竞争对手。一个显著的例子是 Camelot,它是 Arbitrum 上相对较新的 DEX,在过去 90 天内完成了近 100 万笔交易。

案例分析:知名的 DEX 在原生链外扩展

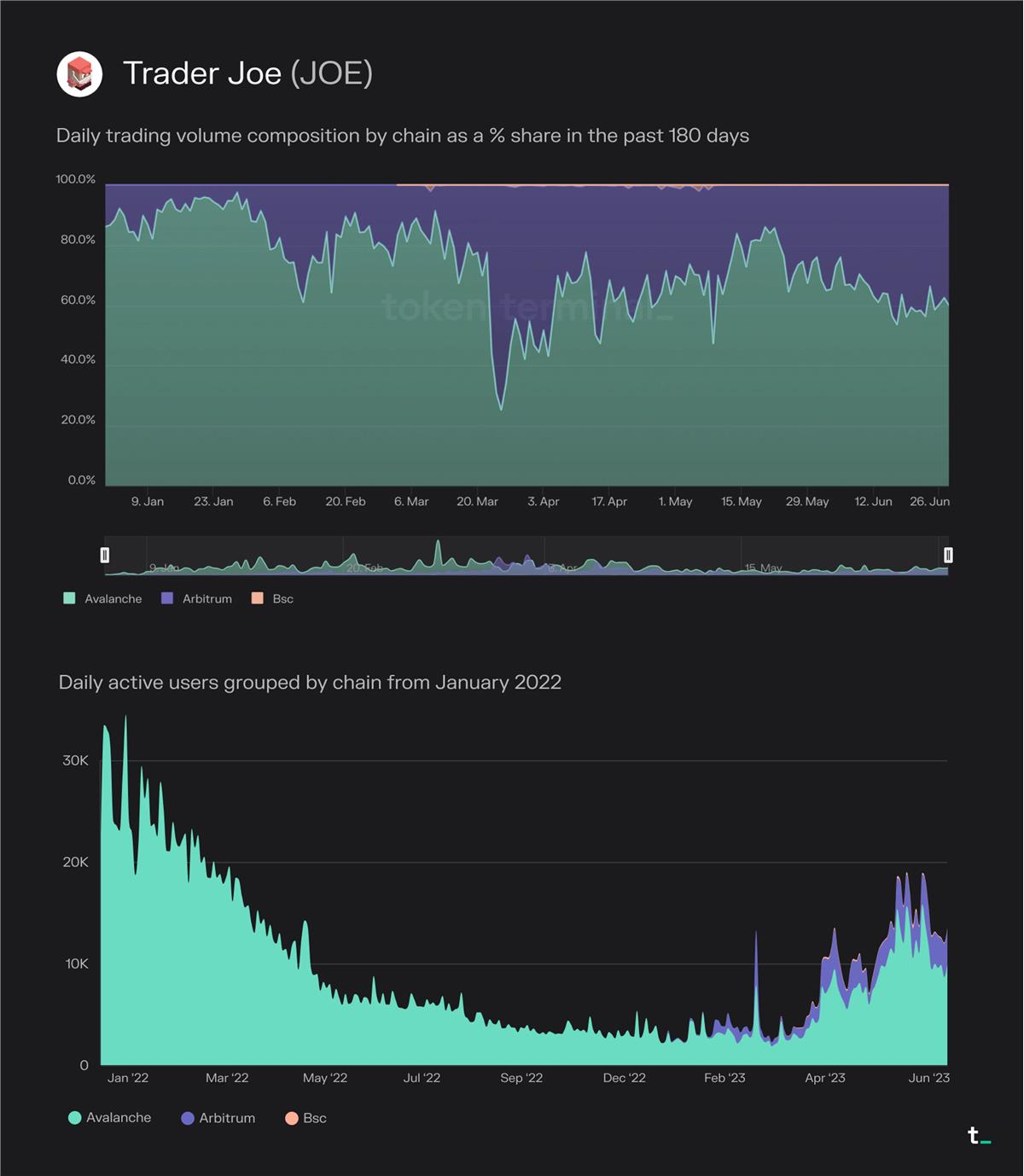

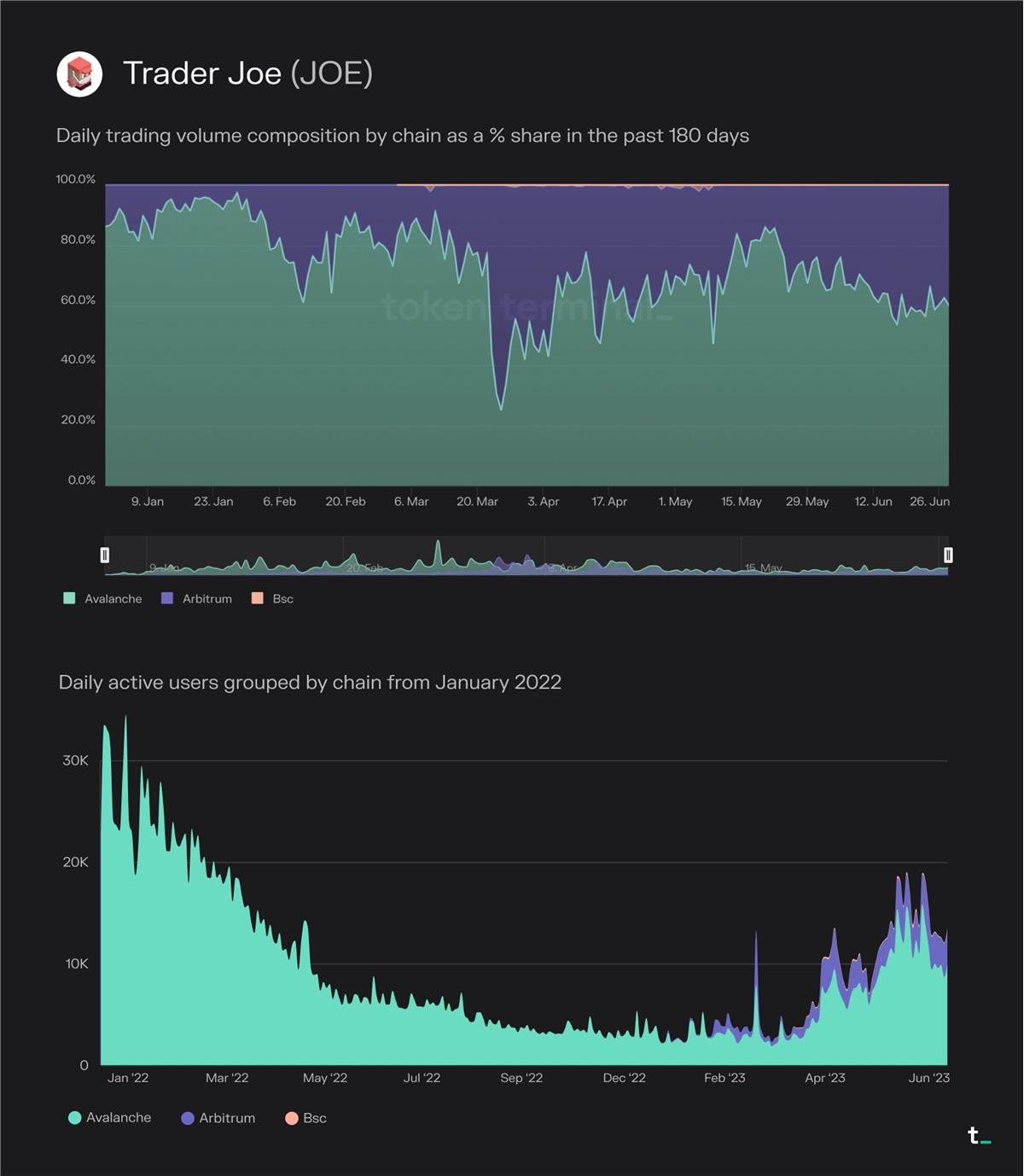

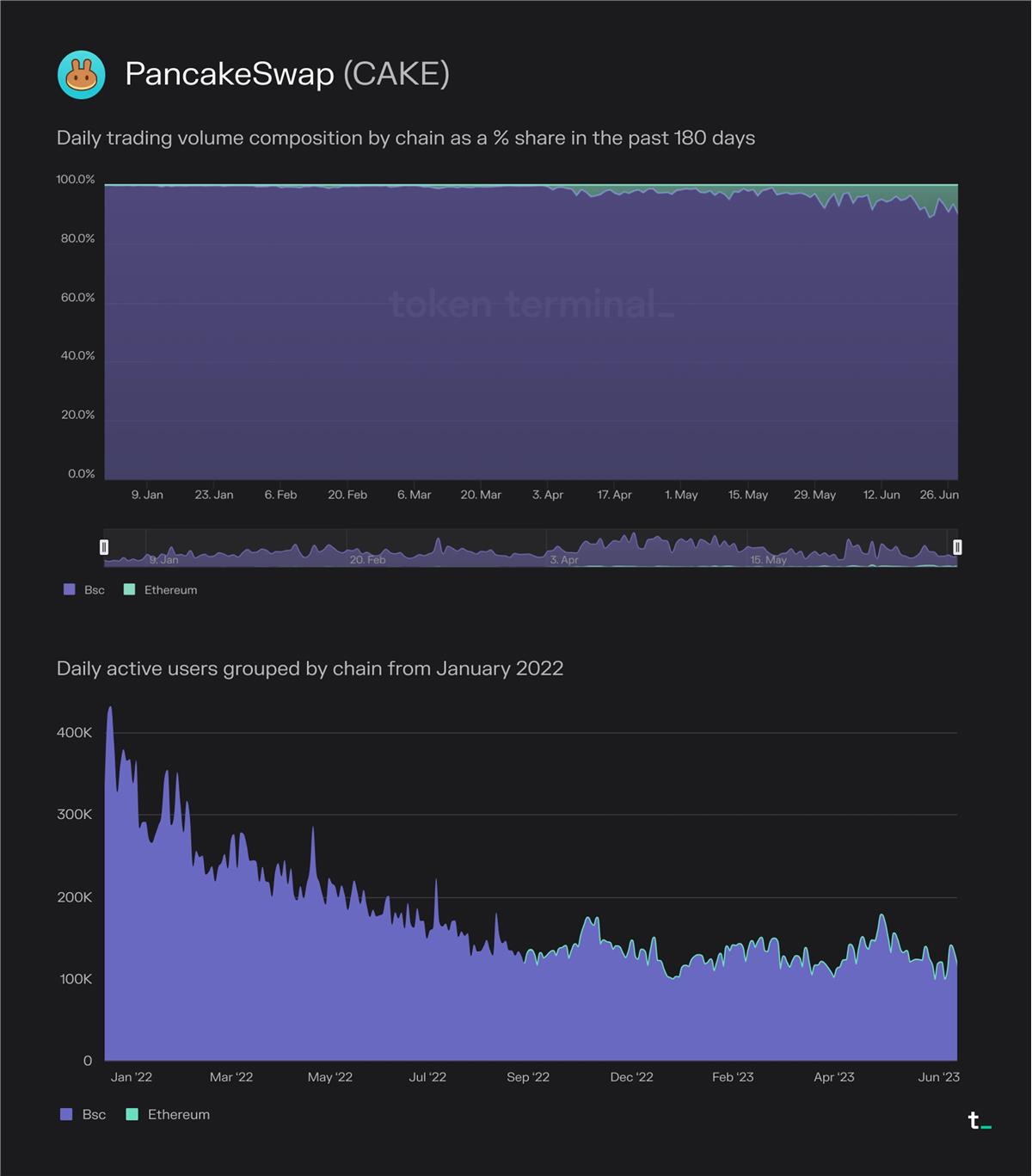

Uniswap 和 Trader Joe 已成功扩展到其原生链之外,而 PancakeSwap 在以太坊上则面临着发展势头不佳。尽管 Uniswap 长期保持在以太坊上,PancakeSwap 在 BNB Chain 上,Trader Joe 在 Avalanche C-Chain 上,但这三个 DEX 后来都扩展到了其他链上。目前,Uniswap 和 Trader Joe 有 40%的交易量来自于以太坊和 Avalanche C-Chain 以外的链。相比之下,PancakeSwap 在 BNB Chain 以外的交易量仅覆盖了总交易量的 4.2%。

关于【Token Terminal:近期 DEX 数据分析报告】的延伸阅读

第一个ERC-1919代币,Base上的AIR怎么玩?

Degen是一个新的机制,旨在解决DEX交易中的流动性问题和恶意攻击风险。它采用多级分档机制,消除交易对手风险,每档价格以0.8%的预定Delta值增减。此外,它还可应用于改进后的荷兰式拍卖和基于层级的节点销售等未来的使用案例。使用ERC-1919,无需DEX和LP提供流动性,卖出代币后等级会降低并被销毁。这个机制具有潜力和消除交易对手风险的能力。

一文盘点 2024 年第一季度 TON DeFi 发展状况

TON DeFi领域2024年第一季度,总锁定价值增长7倍,受到去中心化交易平台和流动权益挖矿协议Tonstakers的影响。The Open League推出,奖励用户参与TON项目并提供增强APY的流动性挖矿池。DeDust和STON.fi推出TelegramMini Apps,方便交易者使用基于Telegram的Token研究工具和新闻频道进行交易。Storm Trade允许使用Toncoin作为期货交易抵押品,增加实用性。Whales推出流动型质押池Whale Liquid,EVAA协议上线,提供利息奖励和EVAAXP积分。RedStone是TON上的第一个Oracle解决方案,满足DeFi基础设施需求。随着DeFi的发展,对可靠的Oracle服务的需求将增加,TON在这方面有潜力。

进入新链是 Uniswap 和 Trader Joe 每日活跃用户增长的驱动因素。Uniswap 的大部分增长来自 Polygon 和 Arbitrum 上的新交易者,而 Trader Joe 的活跃用户也在 Arbitrum 上增长。

通过扩展到 Arbitrum,Trader Joe 捕获了进行较大交易的用户。40%的 Trader Joe 交易量和 25%的活跃用户来自于 Arbitrum 上的活动。每个用户的增加交易量表明,在 Arbitrum 上,Trader Joe 能够吸引平均交易规模更大的交易者,优于在 Avalanche C-Chain 上。

以太坊上的 DEX 市场领域变得更具竞争力和具有挑战性,对于新进入者来说也更加困难。上述 DEX 的比较表明,扩张应该针对市场份额不断增长的链,例如 Arbitrum。

趋势

下面展示了 DEX 市场领域中一些项目的有趣趋势。

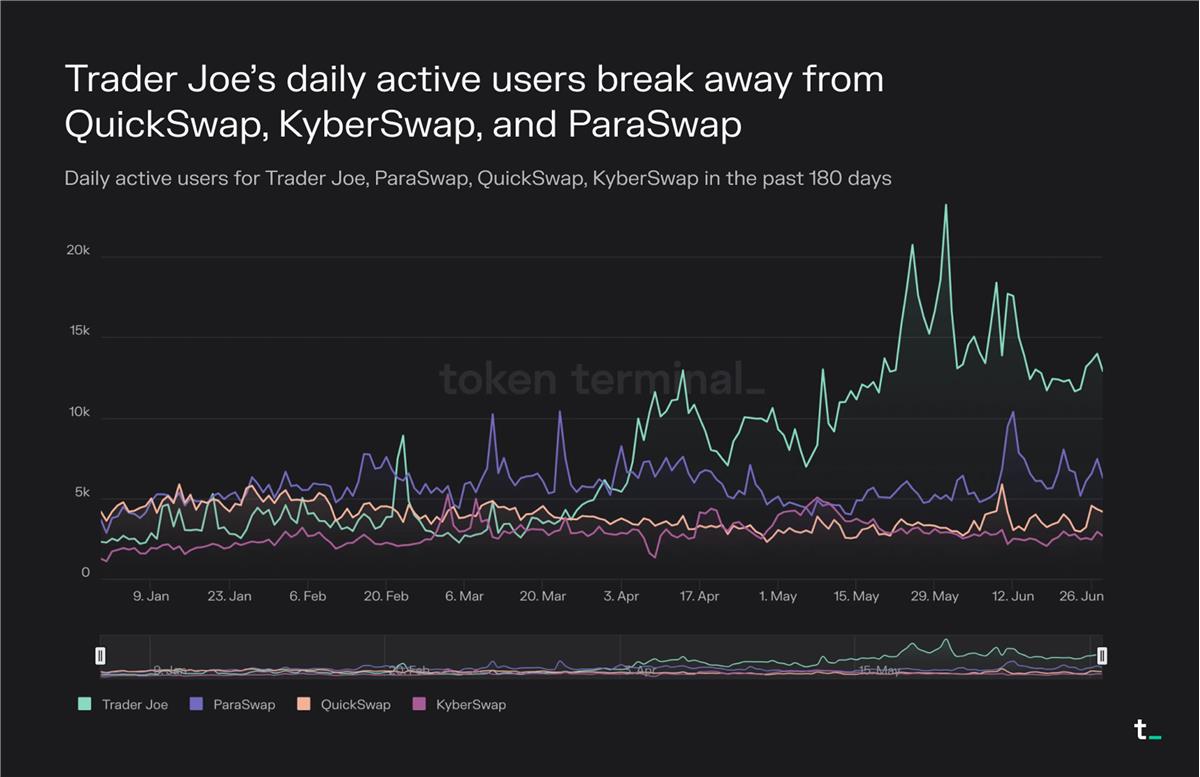

在过去 180 天内,Trader Joe、Quickswap、KyberSwap 和 ParaSwap 是 DEX 市场领域中表现最佳的项目,其交易量增长分别为 237.2%、91.8%、61.8%和 38.6%。

在过去 180 天内,Trader Joe 的日活跃用户数量翻了两番,超过了竞争平台 QuickSwap、KyberSwap 和 ParaSwap。QuickSwap、KyberSwap、ParaSwap 和 Trader Joe 在过去 180 天的交易量和趋势也相似。日活跃用户数量也保持在类似水平,直到 3 月底,Trader Joe 的日活跃用户数量几乎翻了三番。

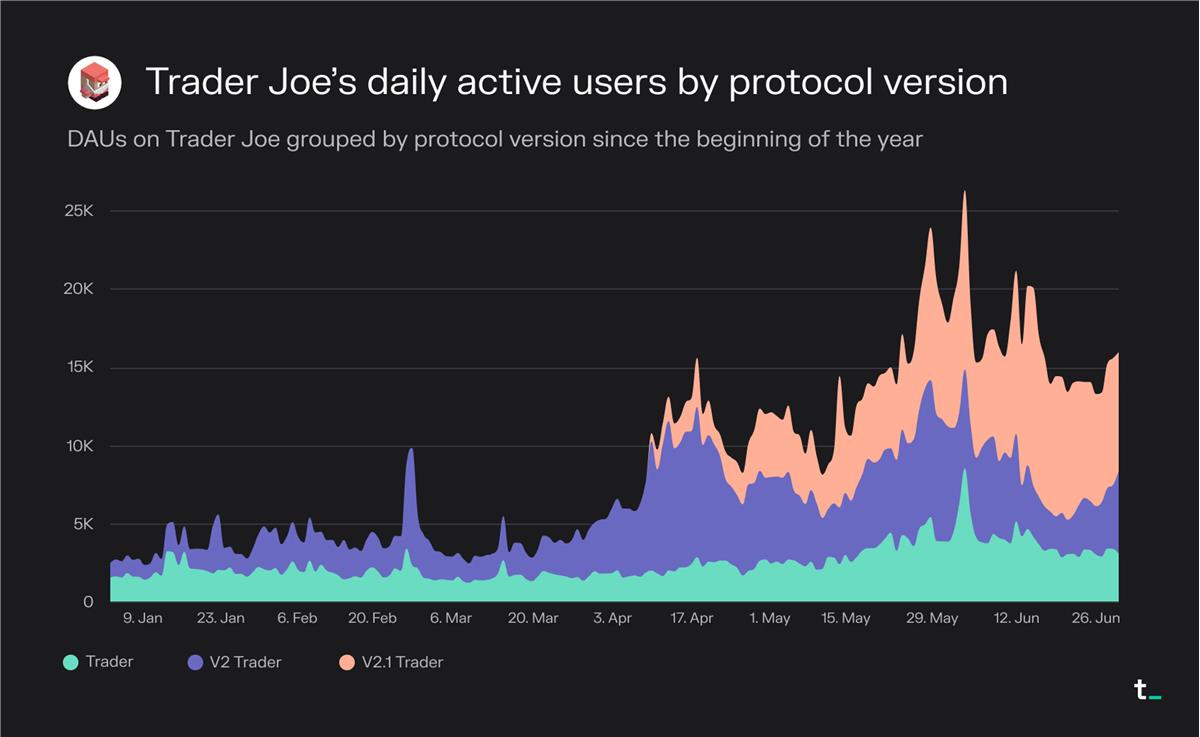

Trader Joe 活跃用户基数的增长主要归因于新的 Liquidity Book 解决方案的发布和对 Arbitrum 的扩展。Trader Joe 发布了新的 Liquidity Book 解决方案(v2 和 v2.1),改善了代币定价并降低了滑点。

Trader Joe 的 v2.1 还将流动性提供者获得的费用自动重新投资到他们的流动性仓位中,提升了用户体验。这些新版本的推出也受益于 Avalanche C-Chain 和 Arbitrum 上的整体活动增加。

预计未来的 DEX 发展将优先考虑改善代币定价、滑点和用户体验。我们预计未来的 DEX 版本将专注于提供更好的定价、更低的滑点、自定义费用层级、流动性仓位可用性以及自动管理用户仓位。我们可以在 Uniswap v4 的最新更新中看到这些趋势的例子,它通过 Hooks 引入了更可定制的流动性池。

领域中的其它关键亮点

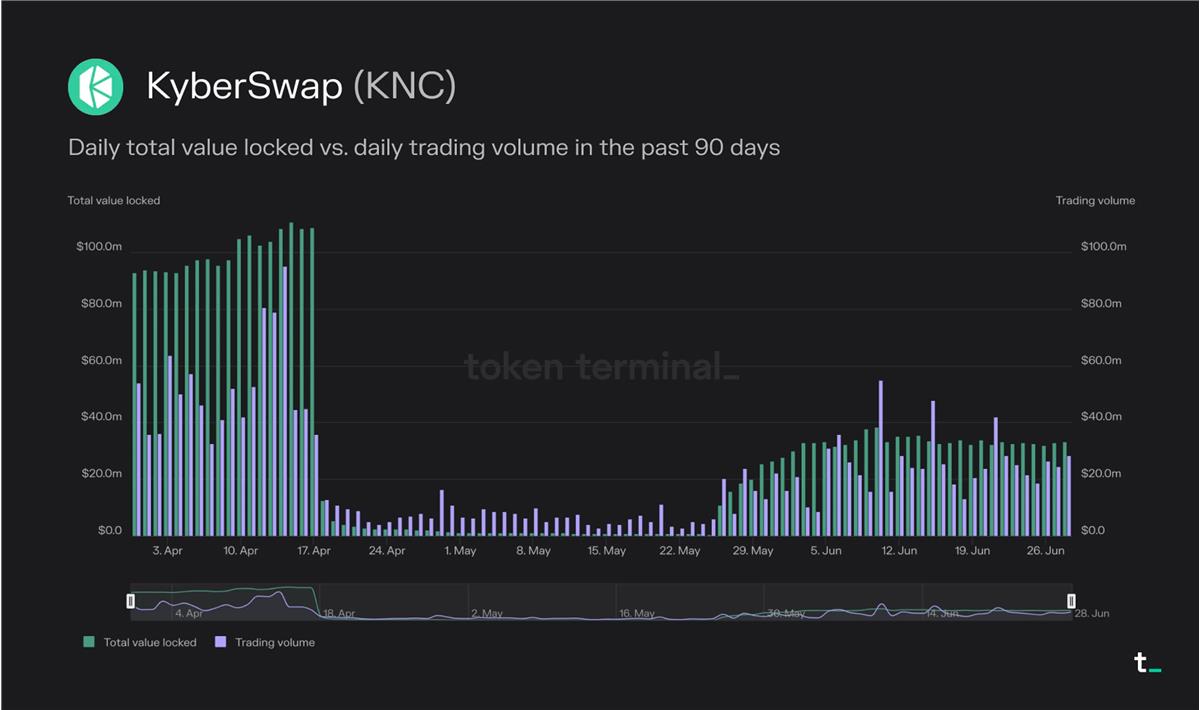

在发现并修复漏洞后,KyberSwap 重新启动了其 Elastic 合约。

在发现并修复漏洞后,KyberSwap 重新启动了其 Elastic 合约。

2023 年 4 月 17 日,KyberSwap 发现了一个智能合约漏洞。相关的流动性池合约被暂停,导致 KyberSwap 的交易量和总锁定价值(TVL)急剧下降。新的 KyberSwap Elastic 合约已部署,协议于 5 月底重新启动运营。尽管交易量和 TVL 尚未恢复到暂停前的值,但 30 天交易量增长 200% 表明 KyberSwap Elastic 正在重新获得吸引力。

集中化流动性解决方案得以更快地采用,这要归功于 Uniswap v3 许可证的到期。

Uniswap v3 是在 Business Source License 1.1(BUSL 1.1)下推出的。该许可证限制了 v3 源代码在商业或生产环境中的使用,直到 2023 年 4 月 1 日为止。许可证到期后,许可证转换为通用公共许可证,意味着只要保持开源,代码就会被公众分叉。自许可证到期以来,PancakeSwap 和 SushiSwap 都使用了 Uniswap v3 的现有代码部署了它们的集中化流动性解决方案。

在许可证更新之前,KyberSwap、Trader Joe、QuickSwap、Zyberswap 和 Thena 已经开发了替代的集中化流动性解决方案。此外,Biswap 将在未来几周推出其集中化流动性解决方案。

Velodrome 推出了 v2 版本。

这个新版本提供了用户体验的更新,支持自定义池费用、单代币流动性仓位和升级的治理投票机制。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Tokenterminal,如有侵权请联系删除。转载或引用请注明文章出处!