长推:分享 Pendle 的无风险套利技巧

利率 Swap 居然这么好玩

原文作者:Luke

原文来源:twitter

注:本文来自@0xLukeCrypto 推特,其是 @Cobo_Global PM,原推文内容由CHAINLOOK整理如下:

分享 Pendle 的无风险套利技巧!利率 Swap 居然这么好玩

这个图片是 YT token 的隐含收益率,可以发现隐含收益率从 6 月28 日到 6 月 30 日基本是一路大跌🧐

在 6 月 30 日后,隐含利率才开始上涨,目前基本回到了合理水平。

https://app.pendle.finance/pro/markets/0xfd8aee8fcc10aac1897f8d5271d112810c79e022/swap?view=yt&chain=arbitrum

什么是 Pendle?什么是 YT Token?🤔🤔🤔

简而言之,Pendle 是一个可以实现固定利率/利率 Swap 的创新 DeFi 产品,最近乘着 LSD 的春风币价/TVL 双起飞🛫🛫🛫

Pendle 会将生息资产拆解为本金 Token(PT)和收益Token(YT),生息资产 = PT + YT。例如 1 wstETH = 1 PT-wstETH + 1 YT-wstETH。

PT 在固定期限后,可以 1:1 兑换本金 Token,但是在期限内无法获得原本属于生息资产的收益。

YT 在固定期限后会价值归零,但是在到期前,持有 YT 会持续获得生息资产的收益。

而 PT 的价格 + YT 的价格 = 生息资产的价格。 所以 PT & YT 的价格隐含了:生息资产在该固定期限内的收益率。

关于 Pendle 和 YT Token 的具体原理、更形象的案例,请看 Pendle 中文社区大使 @ViNc2453 老师的 thread:https://twitter.com/ViNc2453/status/1641010908016304129

非常简明易懂

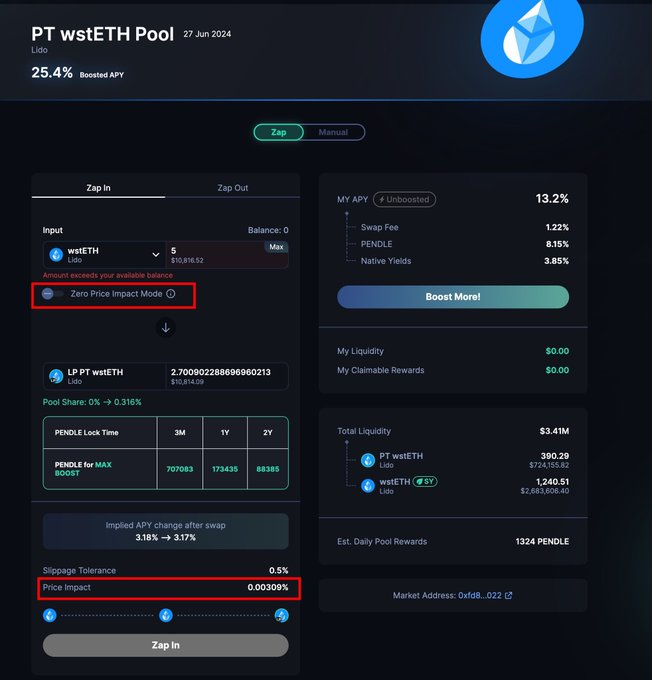

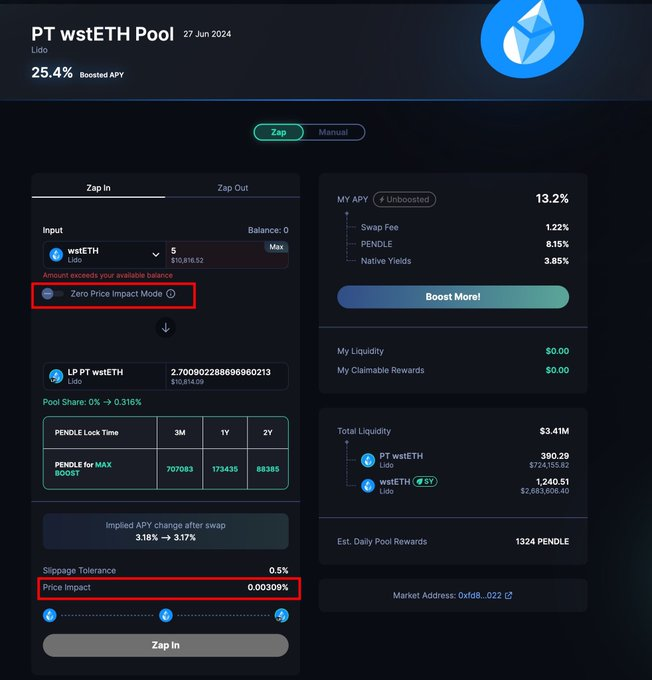

而为什么 YT-wstETH 会出现连续下跌的情况呢? 原来这个一年期 wstETH 所对应的流动性池,是在 28 日上线,并且提供了最低 13.2% 最高 25.4% 的收益率🎉🎉🎉

在熊市中,最高 25.4% 且极低无常损失的流动性挖矿机会,都要归功于 @pendle_fi 创新的【三】Pool

所以很多嗅觉敏锐的小伙伴在提供流动性。

提供流动性最省心、最快的方式,当然是 Zap in 啦,但是不知道大家有没有注意到界面中的 Price impact。

原来我们为 Pendle 提供的流动性,是「生息资产本体」与「PT Token」的代币对。所以当我们 Zap in 提供流动性的时候,其实卖出了 SY Token。

官网有详细的解释:https://app.pendle.finance/pro/learn

所以在新的流动性池建立时,会有无数小伙伴 Zap in 充值流动性,也就会让 SY Token 不断被卖出、SY Token 的价格一直在变低。

而 SY Token 代表着 wstETH 一年的收益获取权,所以 SY Token 的价格也就是 wstETH 这个生息资产的隐含收益率。

在池子上线的一天内,隐含收益率最低被砸到了年化 2.8%

而 wstETH 的真实收益率是 4%!

关于【长推:分享 Pendle 的无风险套利技巧】的延伸阅读

EigenLayer官宣空投!但Pendle用户惨遭背刺……

EigenLayer发放空投,总供应量16.7亿枚,分配给社区45%,投资者29.5%,早期贡献者25.5%。但社区不满分配方案,认为项目方占比过高,代币不可转让。空投受IP限制和VPN封锁影响,与积分关联不大,部分用户反映数量少。空投后,EIGEN可能会跟其他项目一样下跌,市场流动性不足。

Pendle 暴涨背后:博空投,上杠杆, EigenLayer 再质押叙事中的赢家

Pendle是一个收益交易平台,通过将资产拆分为本金和收益两个部分,实现了收益的代币化和交易。用户可以以折扣价购买资产,并通过本金和收益代币投机获利。Pendle不断迭代并支持加密货币的收益交易,其中LRT市场尤为成功,为Principal Token购买者创造了每年30%以上的收益率。随着引入更多LRT,Pendle有望继续主导这一市场细分。$PENDLE为LRT和EigenLayer提供了良好的风险敞口。

不过隐含收益率中,其实也包含了对智能合约风险、wstETH 收益率下降的定价,所以低于 4% 是合理的。

wstETH 收益率,会因参与 POS 质押的 ETH 数量变多而下降,但也会因链上交易活跃 MEV 收入增加而变多,所以未来一年 wstETH 的平均收益率是多少,就见仁见智了。

但是 2.8% 合理吗?不合理!

我们可以给一年期的 wstETH 找到一个一个 benchmark:

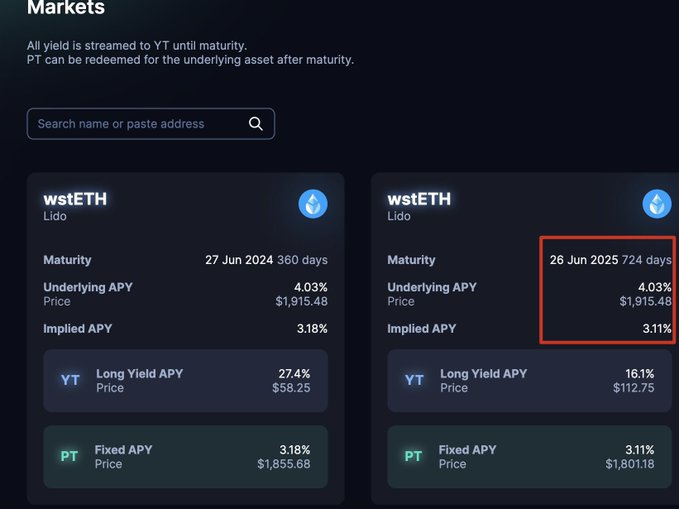

如图,两年期的 wstETH 的隐含收益率为 3.11%,而一年期的 wstETH 因为到期时间更短,所以不确定性更小,理应隐含收益率高于 3.11%。

2.8% 的隐含收益率明显属于低估。

所以我们可以选择,抄底 YT Token。

在图表的后半段,可以看到,不断有 smart money 抄底,最终把 YT Token 所对应的隐含收益率,买入到了合理的水平。

当成功抄底 YT Token 后,你该如何选择下一步呢?

策略 1:你可以抛售低价购入的 YT Token,通过价差获利。

策略 2:你可以选择一直持有 YT Token,假如 wstETH 的收益率保持 4% 不变的话,那就是 30% 的 ETH 收益率!(假设你购入 YT Token 时,隐含收益率为 2.8%)

最差的情况,市场对 wstETH 质押的后市看衰,YT Token 价格一直较低,但是只要 wstETH 的收益率没有降到 2.8% ,那你始终是不会亏损的。

所以这是一个接近无风险的套利策略,不知道从这个案例里,大家有没有感受到利率 Swap 的乐趣

不过这样的套利机会来源于,流动性提供者选择 Zap in,忽视了隐含的成本。

未来随着大家对 Pendle 界面越来越熟悉,这样的机会将越来越少,最近要敏锐抓住新池子上线的机会🐛

同时也建议各位流动性提供者,提供流动性前,可以先看看实际收益率和隐含收益率的价差,做出是否卖出 SY (Zap in) 的判断

如果觉得 YT 被低估了,不想在充入流动性时卖出 YT,那么可以选择 Zero price impact mode,充入流动性时,产生的 YT Token 不会被卖出,而是会分发给你。

你可以持有 YT Token 持续获得收益或者等到 YT Token 变成合理价格后卖出。

希望这个 thread 可以给大家分享一个赚取猪脚饭的机会。

也可以帮助大家学习到什么是利率 Swap,如何通过「对利率的观点」赚取收益。

另外一定要夸夸 @pendle_fi 团队创造了这么创新的 DeFi 产品。

希望通过这个 thread,可以让更多小伙伴接触 Pendle 使用起来。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Luke,如有侵权请联系删除。转载或引用请注明文章出处!