下一轮减半周期,哪些因素将决定比特币的天花板?

最重要的是,在未来几个月内获得批准的带有贝莱德名字的比特币 ETF。

原文标题:Does the Bitcoin Halving Create a "Supply Shock?"

原文作者:Michael Nadeau

原文来源:The DeFi Report

编译:Luffy,Foresight News

比特币区块奖励的下一次减半将于 2024 年 4 月 8 日左右发生。从历史上看,减半引发了三个惊人相似的周期。在文中,我们将拆解过去三个比特币周期并预测下一个周期。

我们探讨的主题包括:

- 比特币周期背后的驱动力是什么?

- 前 3 个周期的运营和网络 KPI

- 前 3 个周期的价格走势

- 预测下一个周期

比特币周期背后的驱动力

每 21 万个区块,比特币区块奖励减半一次。从时间尺度衡量,减半大约每 4 年一次。它标志着比特币的货币政策发生变化,支付给矿工的区块奖励(网络通胀)减少 50%。

明年 4 月,比特币区块奖励将从每个区块 6.25 BTC 降至 3.125 BTC。

由于新增发行量减半,因此可以合理地得出新增供应量减少是每次牛市的催化剂的结论。

这个理论是这样的:

减半后,矿工向市场出售的比特币减少。这消耗了很大一部分的抛售压力。价格价格处于边界,新买家会推高价格。然后,财经媒体开始谈论比特币,人们开始用谷歌搜索它,比特币迅速走红,新买家进入市场,链上活动回升,风险投资公司将资金投入到支持生态系统的新业务中。于是,更多业务=更多营销=更多用户,这又刺激了更多的买家和更多链上活动,以及更多的媒体报道。

瞧,创历史新高了。

这是一个很好的故剧本事,让我们看看数据,它是不是事实。

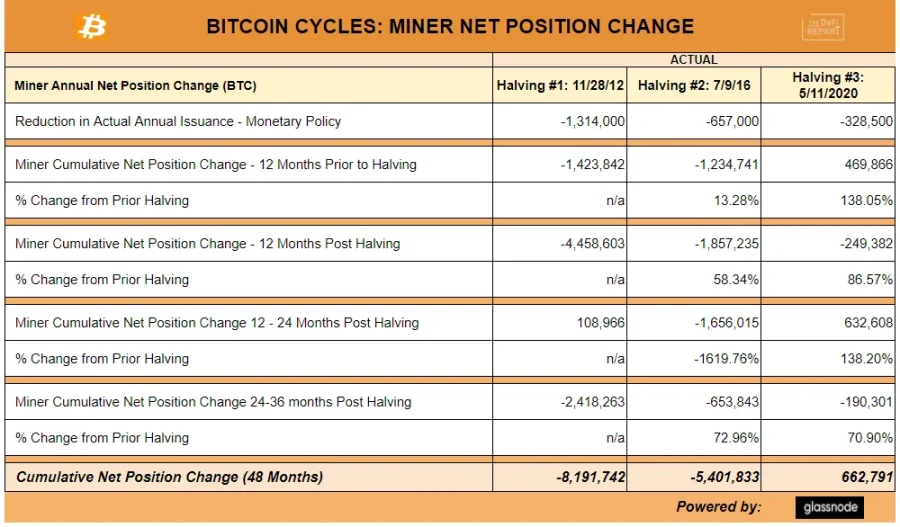

净头寸变化= Glassnode 标记为属于矿工的钱包地址持有比特币的净变化。

第一次减半:根据比特币货币政策,年度新发行量减少 1,314,000 个。但在减半后的 12 个月内,矿工持有的比特币减少了 4,458,603 枚,这是减半前 12 个月内矿工比特币持有减少量的 2 倍多。2013 年,随着比特币价格上涨,矿工们抛售了大量比特币。在第一个减半周期中,总共有超过 800 万枚比特币从矿工手中流失。由于比特币价格处于较低水平,买家主导了市场。

第二次减半:减半后 12 个月内,矿工持有比特币同样比之前 12 个月下降更多。再一次,价格走势是由市场上的买家主导。在第二个周期中,总共有超过 540 万枚比特币从矿工手中转移。

第三次减半:矿工在减半后售出的比特币数量比前 12 个月更多。然而,第三周期是矿工的第一个积累周期。 我们发现过去 6 周(第四个周期开始)净头寸增加了 9.3 万枚。

矿工抛售减少造成的供应冲击并不一定会引发牛市。实际上,矿工在减半后的 12 个月内出售的 比特币数量比周期中的任何其他时间都多。

话虽如此,减半的叙事可能会吸引来新买家,市场可以实现自我调节。因此,即使数据与叙述相矛盾,如果人们相信它是真的,它就可能是真的。市场就是这样的具有反射性的,加密货币市场尤其如此。

但这个故事还有更多内容……

全球流动性

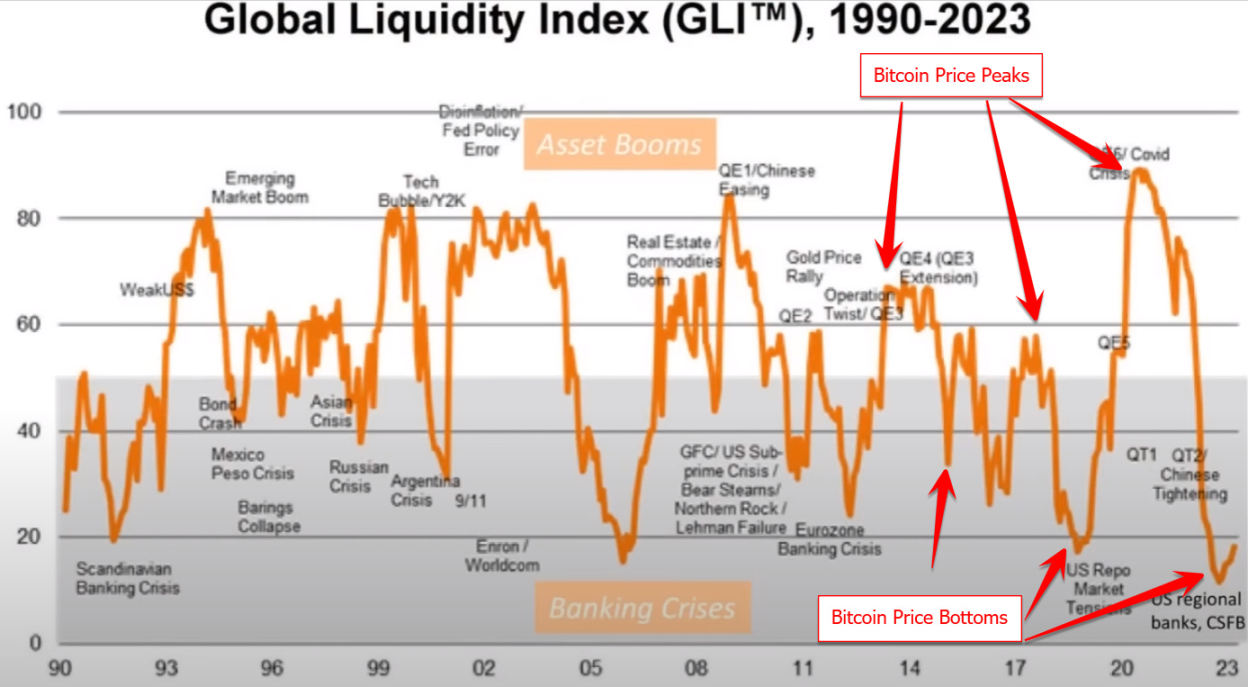

你会听到越来越少关于比特币与全球流动性周期相关性嘲讽,但这才是数据与价格走势实际相符的地方。

资料来源:美联储、中国人民银行、欧洲央行、日本银行、国际货币基金组织

全球流动性似乎在 22 年底触底,这也标志着比特币和标准普尔 500 指数的底部。今年年初,我们看到全球流动性略有反弹。比特币上涨了 80%。标准普尔 500 指数上涨 15%。

在美国,通货膨胀已经结束,美联储已暂停加息。资产价格年初至今有所上涨,并且可能会持续一段时间。

但也有一些阴云正在蔓延,货币政策可能会发生转变。

具体来说, 7 万亿美元的国债将在明年到期。这些债务需要进行再融资 / 重新发行以支持财政支出。根据国会预算办公室 2023 年 5 月的更新数据,美国今年的赤字预计为 1.5 万亿美元。

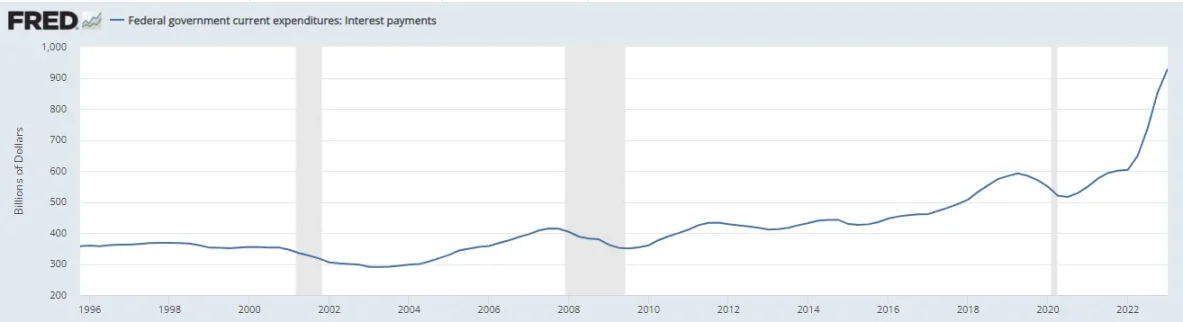

与此同时,债务利息支付现已成为美国政府的第二大支出,每年接近 1 万亿美元。

资料来源:美联储 FRED 数据库

10 月份,4300 万美国人将恢复学生贷款还款,平均利率为每月 503 美元。根据调查,37% 的借款人表示他们需要削减其他支出。34% 的人表示他们根本无力承担这笔费用。

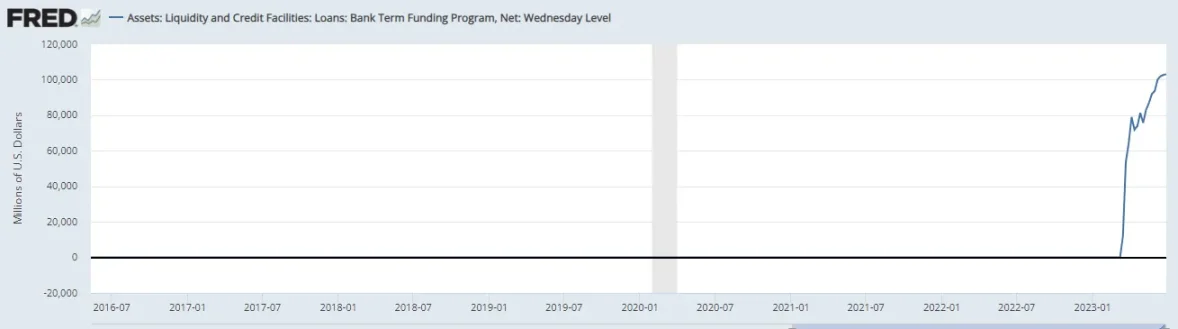

此外,银行仍在请求加入美联储的银行定期融资计划:

资料来源:美联储 FRED 数据库

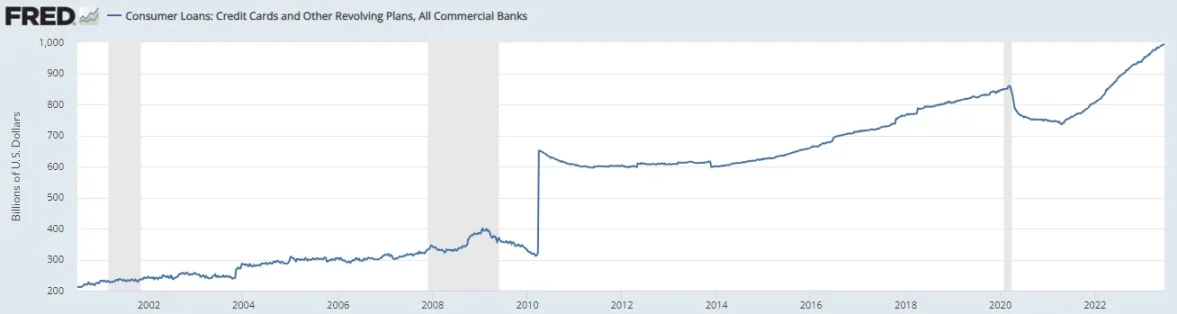

消费者信用卡贷款创历史新高,超过 1 万亿美元:

资料来源:美联储 FRED 数据库

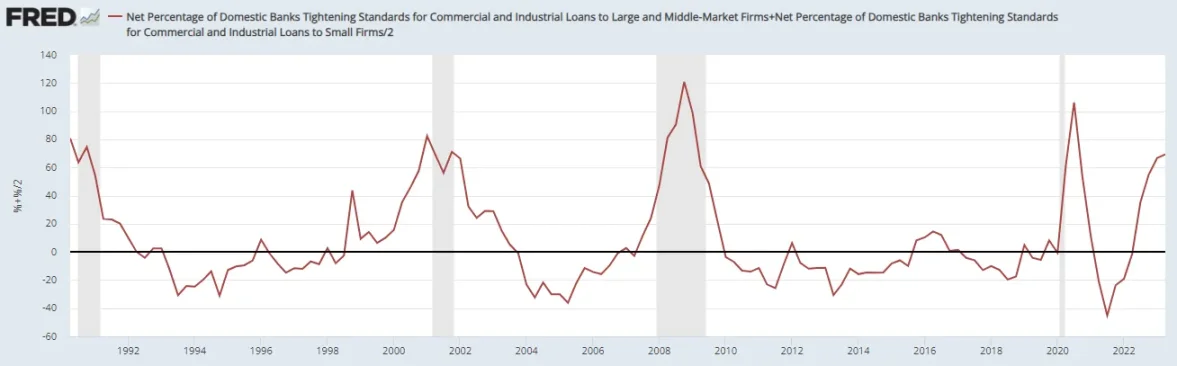

银行贷款标准也表明经济衰退即将来临:

资料来源:美联储 FRED 数据库

最后,商业房地产行业有超过 1.5 万亿美元的债务,需要在未来几年进行再融资。这是因为利率处于 2006 年以来的最高水平。当然,由于远程工作,办公空间的占用率和估值有所下降。雪上加霜的是,花旗集团的一组分析师发现,超过 70% 的商业房地产写字楼贷款由地区银行持有。

这些因素应该会给通胀带来进一步的下行压力。

目前,CPI 通胀掉期最早将于今年 10 月以 2% 的通胀率定价。美联储预计一年内通胀率为 1.3%。

将这些联系在一起:

比特币的市场价格与流动性生死攸关。从美国的角度来看,流动性状况似乎已经触底。我们在中国和日本也听到了同样的情况。欧洲也处于类似的境地。随着通胀率回到 2%,全球经济应该随之放缓。

届时,美联储将获得改变货币政策的绿灯。

这将为另一道量化宽松之墙打开闸门。至于时间表?我们认为这将在未来几年内发生。

这种流动性的转变与比特币减半周期以及随之而来的叙事相一致。

创新周期:运营和网络 KPI

明白了吗?比特币周期依赖于流动性。但流动性并不是一切。

关于【下一轮减半周期,哪些因素将决定比特币的天花板?】的延伸阅读

长推:是否应该选择 LBP?

本文介绍了项目首次亮相计划中资源充足的重要性,以及吸引资金和引入代币的多种方法。FjordFoundry是建设者们的热门选择,通过流动性启动池(LBPs)可以获得资金注入。文章分析了FjordFoundry V2上代币销售的价格走势和LBP的定价模型,探讨了代币发行对投资者的意义。数据显示,只有少数代币获得正回报,大多数遭受重大损失。早期价格走势可能会提供线索,但折扣价发行或立即抛售可能导致早期买家陷入困境。总的来说,代币发行的可见性至关重要,市场变化无常,可能会产生争议。

以太坊叙事热潮下 哪些强相关项目值得期待

SEC批准了8只以太坊现货ETF,对加密市场有利。以太坊价格表现不佳,但市场看好其长期走势,预测今年底可达8000美元。与以太坊相关的项目有L2Arbitrum、Optimism、Metis、Starknet等,以及Ether.Fi、Renzo、AltLayer等备受关注。DeFiPendle是一个值得关注的跨链利率衍生品协议。Uniswap收到SEC的威尔斯通知,MakerDAO推出新的稳定币PureDai。ENS被vitalik buterin称为最成功的非金融应用。PEPE和PEOPLE是基于以太坊的迷因币,最近突破历史新高,代表着具有历史意义的DAO运动。

如果我们在考虑网络增长等因素,可能会有所收获。

流动性 + 网络基本面的增长 + 正确的叙事=新的价格发现。

新价格发现的反身性 = 新 VC 资金。这会带来更多的建设、更多的用户,以及进一步的价格发现。

它是投机推动实际资本形成和经济发展的飞轮。很混乱,但它正在发生。

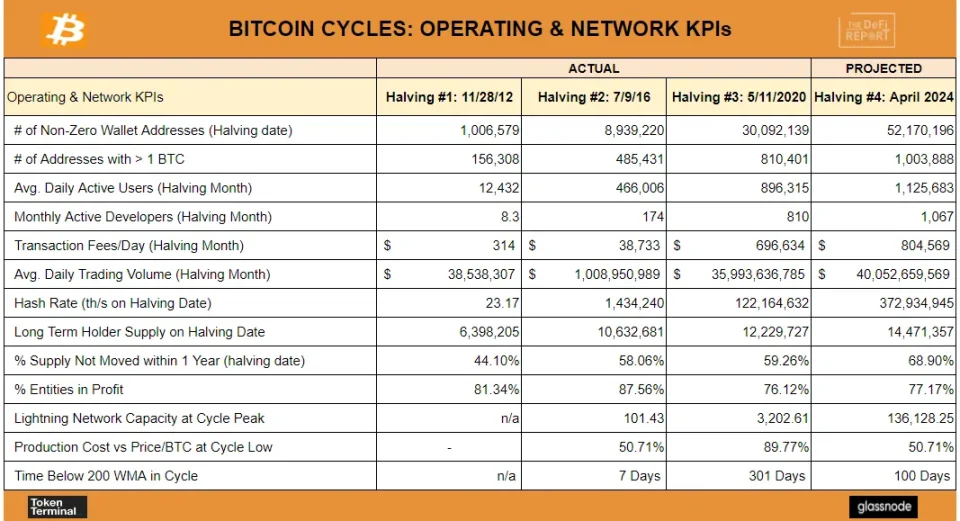

比特币的网络基础知识

比特币网络在我们追踪的几乎每一个指标上都表现强劲。我们将在下面列出一些:

非零钱包数:迄今为止,我们在每个周期中都看到非零钱包的稳定增长。我们在这里的预测只是推断去年的增长(目前为 4700 万)。请记住,该数字并不代表所有比特币持有者。由于数据仅限于链上钱包,因此无法代表数千万交易所客户。

开发者:随着 Ordinals 协议的引入,我们看到开发活动最近有所增加。

哈希率:网络安全和矿工情绪的指标。过去两年,哈希率增长了 3 倍,这表明矿工看涨比特币。

长期持有者行为:我们跟踪的最重要的指标之一。长期持有者和一年内未转移的供应量百分比目前处于历史最高水平。通过周期,我们观察到投资者和用户通常在牛市期间进入。然后他们更多地了解比特币并倾向于成为长期持有者。我们可以从超过 1 BTC 的钱包的增长中观察到这一点,最近这个数字已经超过 100 万个。随着长期持有者增长,它为下一个牛市奠定了基础,届时买家最终会在市场上占据主导。

闪电网络:闪电网络是比特币的第二层扩容解决方案。它能够以远低于比特币主网上交易的成本进行支付。虽然仍处于起步阶段,但我们可以看到闪电网络内的交易量在过去几年中已大幅增长。

其他的催化剂

Coinbase 引发了 2013 年的牛市。

以太坊在 2017 年提供了燃料。

Microstrategy、Paul Todor Jones、Tesla、Block、Mass Mutual 等在上个周期引爆了市场。

2024/2025 年会怎样?

贝莱德 ETF 的批准将是一个良好的开始。

贝莱德拥有无可挑剔的声誉,其申请的 500 多项 ETF 中只有一项失败。

在某些方面,贝莱德名称出现在 ETF 中比比特币现货 ETF 本身更有意义。

贝莱德的名字对于 RIA 来说很重要,这对资产管理者来说很重要,这对地球上几乎每个投资者都很重要。

过去,代表客户投资比特币可能会让基金经理面临职业风险。贝莱德 ETF 可能会将这种情况完全扭转。

一些值得深思的问题:如果更大的风险是不通过贝莱德现货 ETF 等值得信赖的工具来配置 1% 的比特币,会发生什么?

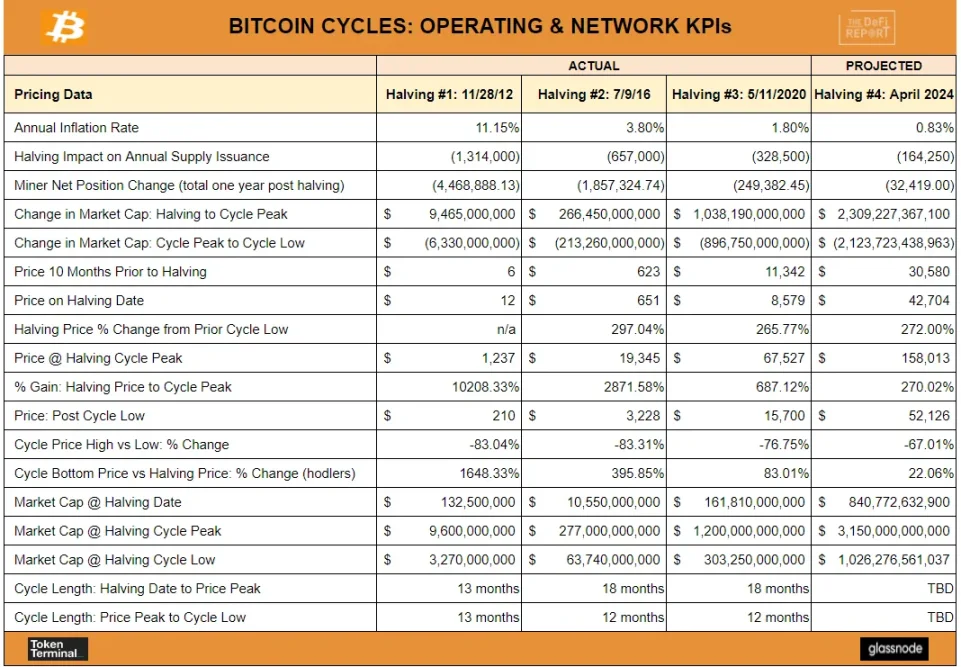

周期中的价格行为和预测下一个周期

5 个要点:

把握市场时机:购买比特币的最佳时机是当每个人都认为它已经死了的时候。2022 年我们有两次机会。我们在 12 月提醒读者,比特币正在触底。其次,购买比特币的第二个最佳时机是什么?从历史上看,它发生在减半之前的任何下跌期间。当然,把握市场时机确实很困难。美元成本平均法对于像比特币这样处于全球采用初期的资产来说效果很好。即使是那些在过去周期顶部购买的人,从长远来看也表现良好。比特币目前较历史高点下跌了 55%,但其 10 年、7 年、5 年和 3 年复合年增长率分别为 84%、73%、36% 和 49%。关键是要有长期的信念。确切地知道您要购买什么,并忽略噪音。

预测:我们根据前 3 个周期的情况预测,回报率将持续下降。本轮周期比特币的目标价为 15.8 万美元。

更高层次的框架:我们预测下一个周期的比特币市值峰值将达到 3.15 万亿美元(上一周期为 1.2 万亿美元)。这将使比特币市值达到黄金的 25%。长期读者知道,我们最终相信比特币将达到并超越黄金市场(目前市值 12.6 万亿美元)。

总体而言,我们认为下一个周期加密货币总市值可能会飙升至 8-10 万亿美元(上一个周期为 3 万亿美元)。以太坊、竞争性 L1、重要基础设施领域可能会产生有趣的机会。

周期后低点:我们预计比特币的波动性将在未来几年持续。话虽如此,我们预计波动性会随着时间的推移而减弱。市场规模增长、更成熟的投资者进入该领域、成熟的市场结构和产品、新法规以及较少的「狂野西部」杠杆都会促进这一结果。请注意,比特币就像一种商品——在牛市中价格远远超过其生产成本,然后在熊市中跌至(有时低于)生产成本。

关于上一周期的说明:我们认为由于中国的挖矿禁令,该周期并没有发挥应有的潜力。如果你还记得的话,那时比特币的价格刚刚创下历史新高,特斯拉刚刚为其资产负债表购买了比特币,Michael Saylor 通过 Microstrategy 和媒体巡演购买了数十亿美元比特币。我们认为,如果没有中国的挖矿禁令,比特币可能会突破 10 万美元。由于矿工集中在中国大陆(廉价水电丰富),禁令最终导致了矿工强制抛售和投降事件。

周期中期的 KPI

缩小范围,了解我们今天相对于过去周期的情况。

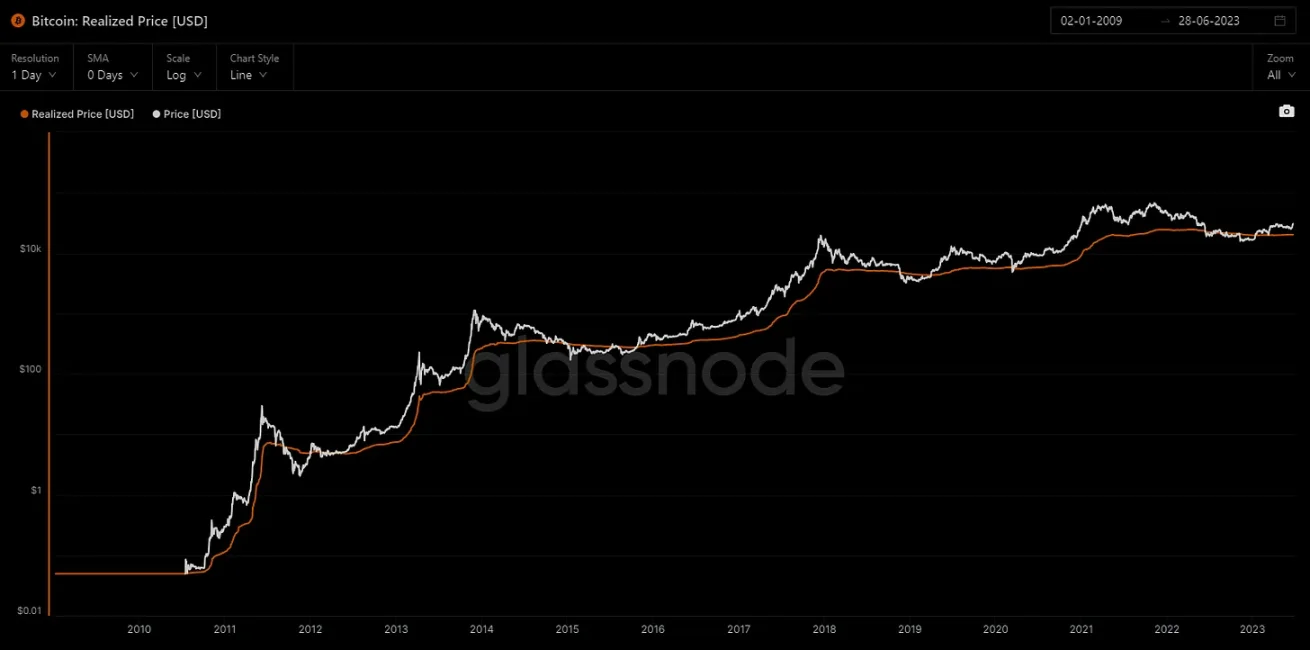

市场价值 / 已实现价值:

来源:Glassnode

这个指标衡量市场价格与每个流通比特币的平均价格的比率。我们在 23 年初走出了绿色区域,这在历史上是一个很好的切入点。也就是说,我们仍处于相对较低的水平。

已实现价值:

来源:Glassnode

已实现价值是平均价格的代表,即每个流通中的比特币的购买价格。目前该价格为 20,323.34 美元。

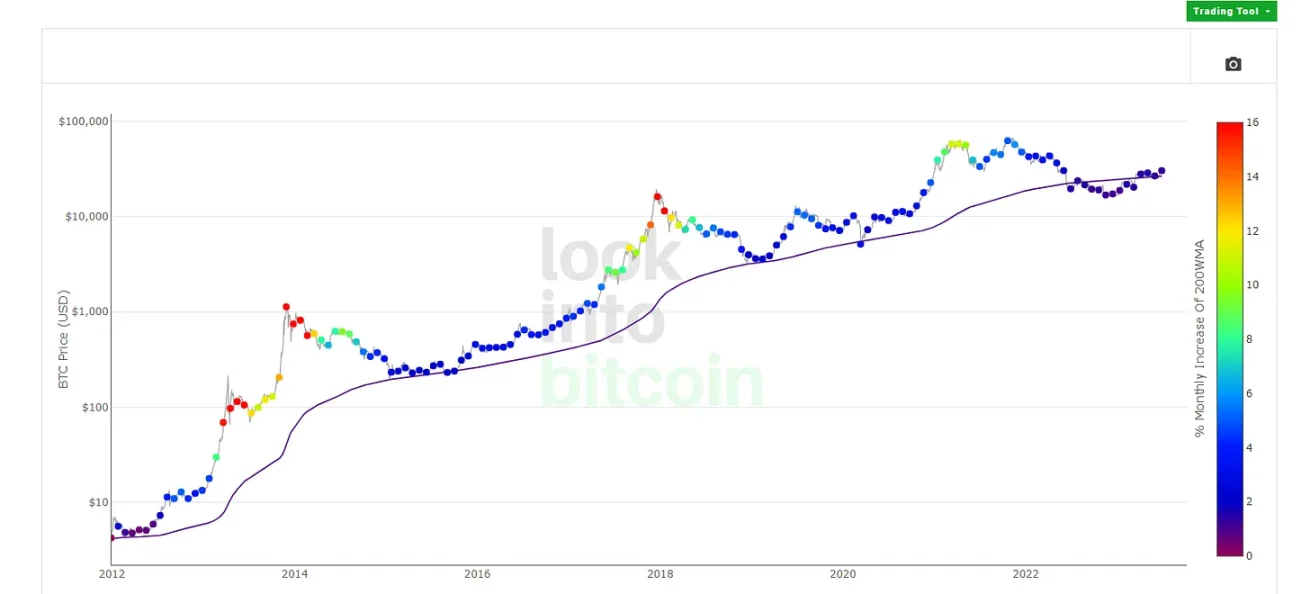

200 周移动平均线热图:

资料来源:Look into Bitcoin

2022 年,比特币历史上首次跌破 200 周移动平均线,并持续了大约 9 个月。此后比特币已经恢复过来,200 WMA 目前的价格为 26,665 美元。

结论

比特币的采用周期主要由全球流动性、网络增长和减半供应冲击的「叙事」驱动。这三个元素似乎很好地组合在一起。

最重要的是在未来几个月内获得批准的带有贝莱德名字的比特币现货 ETF。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Michael Nadeau,如有侵权请联系删除。转载或引用请注明文章出处!