长推:2023年的RWA会是2019年的DeFi吗?

窃以为面向下一轮牛市的投资组合,应该将RWA和LSDfi 纳入资产配置表

原文作者:NingNing

原文来源:twitter

注:本文来自@0xNing0x 推特,其是独立加密分析师,原推文内容由CHAINLOOK整理如下:

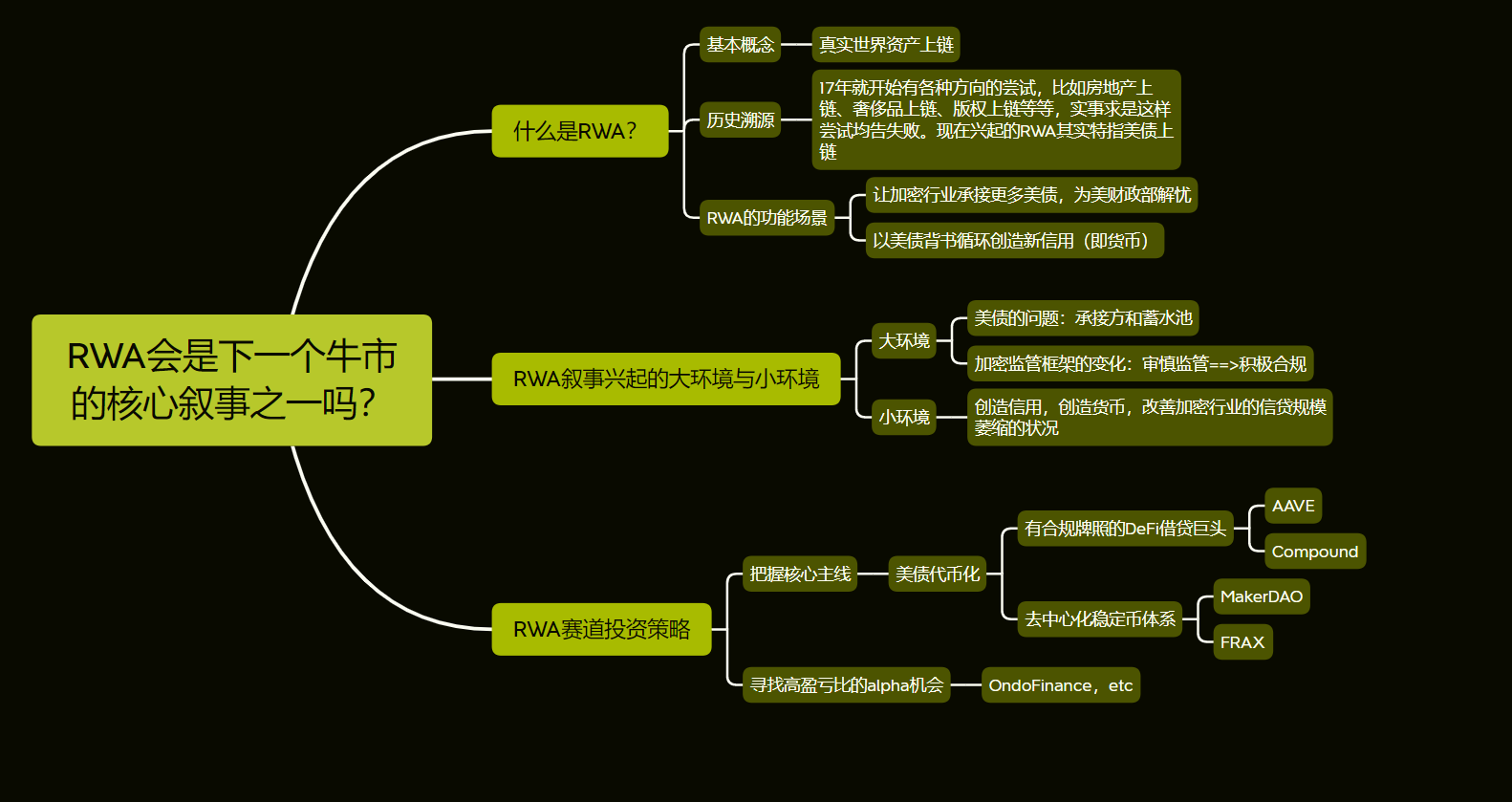

2023年的RWA会是2019年的DeFi吗?

旧瓶装新酒,这是RWA在2023年给市场的普遍观感,这也恰是DeFi在2019年给市场的普遍观感

上一轮熊市,许许多多的加密投资者因为“旧瓶装新酒”的判断,而错过了DeFi的早期投资机会

那么错过2023年的RWA,会让我们再次在下个牛市拍断大腿吗?

这个问题很难回答。但作为一个市场经历两轮牛熊而幸存至今的老韭菜,我的直觉告诉我,需要首先放下傲慢和偏见,去认真调查研究 RWA,再审慎理性地加以判断

1 RWA的过去与现在:泛化==》具体

RWA(Real World Asset,真实世界资产)并没有一个权威的共识定义,我们这里使用指事法直接定义RWA,RWA即真实世界资产上链,Token化真实世界资产

它的一般架构分为链上和链下两部分:

--链上部分:支持智能合约的公链或者L2+获取真实世界资产价格和状态的预言机+实现RWA功能交互的一组智能合约等

--链下部分:真实世界资产托管机构、审计机制、保险机制等

如上所说,RWA并非是一个新概念,它在17年、18年的ICO风潮中就已经红极一时。当时有很多房地产上链、奢侈品上链、内容版权上链等项目,这些项目在各种方向上进行了尝试和探索,但后来均已被市场证伪

而23年再度兴起的RWA叙事,其内涵已非泛化的真实世界资产上链,而是局限于美债代币化

目前加密世界的美债代币化有3种路径:

--中心化稳定币的储备资产美债化。据公开信息,USDT、USDC、BUSD的发行方已经~80%的储备资产转换美债,估计这三家持有的美债总规模~$960亿美元,已经超越巴菲特的伯克希尔哈撒韦公司。这也是为什么加密KOL们戏称RWA龙头应该是USDT的原因。

--去中心化稳定币DAI在储备资产引入Token化美债。6月21日,MakerDAO动用协议金库资金买入$7亿美债,该行为被市场解读为协议金库的资产多元化配置

但其实据http://daistats.com和http://makerburn.com网站平台数据,RWA早已纳入DAI的资产负债表,成为铸造DAI的抵押资产之一

目前狭义的RWA资产(代币化美债)在DAI抵押资产的占比为39.7%。如果我们把USDC和USDP也看做一种RAW资产的话,这一比例将上升至55%

--OndoFinance的美债代币化+货币市场基金。

OndoFinance是面向合规的专业投资者和机构的美债代币化平台

在通过严格的KYC和平台审核之后,投资者可以使用加密资产购买该平台发行的代币化美债$OUSG

$OUSG可以在OndoFinance旗下的去中心化货币市场FLUX借贷其它稳定币

但出于合规的需求,OndoFinance有意限制了$OUSG的自由度和可组合性

关于【长推:2023年的RWA会是2019年的DeFi吗?】的延伸阅读

LSD衍生赛道项目深度分析:探索未来趋势与机遇

以太坊质押市场增长迅速,质押比例达24%,流动性质押市场总锁定价值达314.3亿美元。Prisma Finance是一家专注于以太坊流动性质押衍生品的DeFi平台,用户可以使用LSD抵押铸造稳定币mkUSD。Restake Finance是一个基于EigenLayer的模块化流动性质押协议,可以提升收益并获得额外收益。Lybra Finance是一个LSDFi项目,提供稳定币eUSD和LBR代币。未来,Lybra计划向L2扩展并开发永续交易所。然而,其漏洞赏金较小,可能面临竞争对手。

今日推荐 | 以太坊如何化解 Lido 中心化风险?—— 为时太晚且没有必要

鉴于中心化的风险,提出限制 Lido 不受控制的增长的解决方案已在许多以太坊圈子中流行起来。不幸的是,几乎可以肯定,实施此类补救措施的机会之窗已经关闭。

2 RWA再度兴起的大环境和小环境

--宏观大环境

6月1日,美国参议院通过债务上限法案,美债供给迅速突破$32万亿,10年期美债收益率(即折价率)持续攀升至4.05%高位,美国金融监管当局急需增发美债的承接力量

而环顾全球,只有两股可靠的力量有可能承接新发美债,一股力量是中国,这是主要的;另一股力量就是我们加密世界

而在3月银行危机结束之后,美国金融监管当局对加密的不友好政策逐渐清晰,监管原则从审慎监管转变为积极合规监管

在这样的宏观环境下,加密世界积极推动美债代币化,未尝不是一种变相地向美国金融监管当局“磕头”和输诚,是一种积极的生存策略

--行业小环境

事实上,我们可以将稳定币视作加密世界的基础货币,将DeFi借贷协议的TVL和CeFi借贷平台的AUM视作加密世界的信贷余额

在经历2022年的熊市洗礼后,中心化稳定币从高峰期的~$1400亿跌至目前的~$1200亿,跌幅14.28%,萎缩并不严重

但为什么我们会觉得市场的流动性萎缩非常严重呢?

这是因为加密世界的信贷规模在同期萎缩极为严重。这主要是因为LUNA\UST和Celsius的爆雷,引发加密世界两大信用创造神器算法稳定币和CeFi平台的全面崩盘

在3家美国加密友好银行破产关闭之后,在BUSD被美国金融监管格局勒令停止新增发行之后,在可预期的未来中心化稳定币规模很难重新恢复正增长

在加密世界基础货币增长受限的情况下,行业通过引入代币化美债尝试两个方向的探索:

--既然中心化稳定币扩张受限,那就优先恢复去中心化稳定币的扩张。如MakerDAO将代币化美债引入DAI资产端,创造新的DAI

--通过代币化被全球视作无风险资产的美债,为DeFi借贷协议增信和增厚收益,在合适的时机以代币化美债为基础重新启动DeFi乐高循环创造信用,恢复加密世界的信贷规模

3 RWA赛道的投资策略

如果我们以Gartner新兴技术成长曲线观察,2023年的RWA可能正处于2019年的DeFi所在的阶段,即从泡沫破裂谷底期==>稳步爬升复苏期

RWA和LSDfi一样是房间内的大象,是加密世界投资的两张明牌,却往往会被大家熟视无睹

窃以为面向下一轮牛市的投资组合,应该将RWA和LSDfi

纳入资产配置表

声明:以上内容不作为投资建议,仅供参考。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:NingNing,如有侵权请联系删除。转载或引用请注明文章出处!