数据解读:2023年NFT市场增长背后的支持力量

旧玩家(旧实体)是 NFT 市场活跃度的主要贡献者,而场外的新进入者(新实体)是 NFT 市场新增动能的来源。

原文作者:Helena L.、Zixu H.,Eocene Research

原文来源:NodeLab

编译:bfrenz DAO

2023 年 NFT 市场增长背后的支撑力量,究竟是场内资金的内卷,还是新资本的加持?我们利用链上数据分析和地址聚类算法,揭示了这一问题的答案。

我们通过链上数据分析和地址聚类算法,研究了 2023 年整个 NFT 市场内新旧地址实体的交易量和投入资金占比,以及交易和资金增量的来源,从而揭示 NFT 市场的活跃度和新增动能主要来自旧玩家还是场外的新进入者。

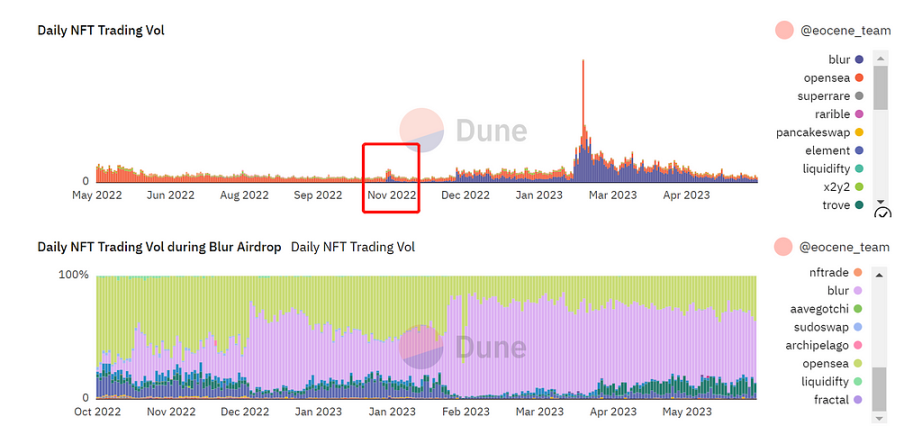

自 2022 年 6 月底,NFT 市场进入熊市,但 Blur 于 2022 年底推出 Airdrop 激励机制之后,NFT 市场的交易量有所改善(图一)。在 Blur 的空投活动期间,可以看到其对于整个 NFT 市场交易量的贡献不断增大(图一)。

图一:NFT 日交易量

图一:NFT 日交易量

Blur 空投的奖励机制以及代币的成功发行,无疑是 2023 年 NFT 交易量暴涨的最大因素。但交易量暴涨的背后,整个 NFT 市场的真实形势到底如何;换言之,NFT 的场内资金是否有实际增量,以及是否有新的资本流入市场,还是主要是旧资金的内卷?

我们 1) 探究了二季度相对于一季度,整个 NFT 市场新增交易量以及资金的来源;2)对比了 Blur 一季度和二季度空投活动期间,整个 NFT 市场不同地址实体的交易量以及投入资金的占比。

研究过程

1. 得出各个地址的交易量数据

- 首先,我们选定研究的时间区间为时间段 A(2022 年 10 月 19 日 -2023 年 2 月 14 日)和时间段 B(2023 年 2 月 15 日 -2023 年 5 月 31 日)¹;

- 其次,我们从 buyer 的角度进行交易量和资金量的研究,这是因为研究重点在于「NFT 市场参与者对于 NFT 的投入」;

- 再者,研究时间段内 NFT 市场的参与者众多,但是数据显示,贡献整个 NFT 市场交易量 / 资金量 90% 的 Top 交易量地址个数仅占全部地址个数的 8%。因此,为了便于分析,我们把研究对象范围定义为「每个时间段内对于交易量 / 资金量合计贡献九成的 Top 交易量地址」,由此筛选出总共 7 w 多个地址;

- 最后,我们剔除了洗盘交易(wash trades)²,得到各个地址的真实交易量和交易笔数。

[ 1 ] 时间段 A 即对应 Blur 一季度空投,时间段 B 即对应 Blur 二季度空投,以 2 月 14 日 BLUR 代币发行当天为分界线,这是因为 BLUR 的发行明显快速带动了 NFT 市场的活跃度。

[ 2 ] Wash trades 剔除规则:buyer=seller、buyer 和 seller 有共同 EOA 资金来源。

2. 基于交易量和交易笔数得出投入资金情况

- 基于先前得到的各个地址的交易量和交易笔数,分别计算每个 buyer 为不同 NFT collection 中的各个 token_id 投入的金额³;

- 将每个 buyer 所有投入金额加总,得到各个地址投入 NFT 的资金量。

[ 3 ] 当 token_standard=erc 721 时,各个 token_id 对应同一个 token,因此为每个 token_id 投入金额为买入该 token_id 支付的平均价格(平均价格=支付金额总和 / 买入笔数);当 token_standard=erc 1155 时,各个 token_id 可以对应多个 token,因此我们假设每个 token_id 投入金额为买入该 token_id 花费的总金额。

3. 基于地址聚类算法划分不同实体

基于资金关联的逻辑,把高度可能属于同一实体操控的地址划分为一个群,从而按实体的维度研究两个时间段交易量和资金量的来源。

- 我们规定聚类基于以下准则⁴:1)地址之间曾有 eth 或者稳定币的转移;2)两个地址之间必须互相转过账,次数为:一个方向>= 3 笔,另一个方向>= 1 笔;3)只限制在地址之间 2023 年的交易。

- 利用算法按照上述准则进行地址聚类,得到不同的地址群,并用 s 1 _ind 和 s 2 _ind 对地址是否在时间段 A 和时间段 B 参与过 NFT 交易进行标识⁵。其中,若地址群中至少包含一个 s 1 _ind= 1 的地址,则该地址群为旧实体;若地址群中地址 s 1 _ind 均为 0,则该地址群为新实体。

[ 4 ] 我们的算法可以识别钱包之间直接或间接的关联。「直接」是指两个 NFT 玩家之间的交互满足标准。而当多个 NFT 玩家曾与同一地址(无论该地址在不在分析范围)进行交互并且交互满足上述标准时,这些 NFT 玩家之间就会形成「间接」链接。

[ 5 ] s 1 _ind= 1 且 s 2 _ind= 1 说明该地址在两个时间段都参与了 NFT 交易;s 1 _ind= 1 且 s 2 _ind=0 说明该地址仅在时间段 A 参与了 NFT 交易;s 1 _ind=0 且 s 2 _ind= 1 说明该地址仅在时间段 B 参与了 NFT 交易。

研究结果与分析

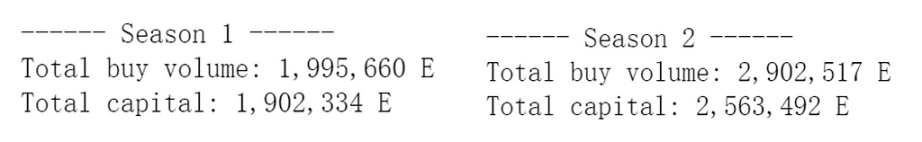

1. 数据结果⁶(buy volume 为「交易量」,capital 为「资金量」;Season 1 对应时间段 A,Season 2 对应时间段 B)

1.1)两个时间段分别的交易量和资金量:

关于【数据解读:2023年NFT市场增长背后的支持力量】的延伸阅读

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

BRC-20与符文,中外互不接盘?|符文+NFT观察 0605

最近,人们热议BRC-20和符文项目的互不接盘现象。国人社区热议UniSat空投的BRC-20 $PIZZA,而符文项目更受老外欢迎,这种文化差异促进了加密生态的多样性。同时,NFT新项目Zentry和Cosmic备受关注,但具体细节尚未披露。符文生态持续发展,已有一只进入CoinMarketCap前100名。Blob的EPIC符文受到关注,Binance也发推助力。COOK•THE•MEMPOOL仍占据符文打新日榜首,符文生态仍在发展中。

时间段 A 和时间段 B 的交易量和资金量

时间段 A 和时间段 B 的交易量和资金量

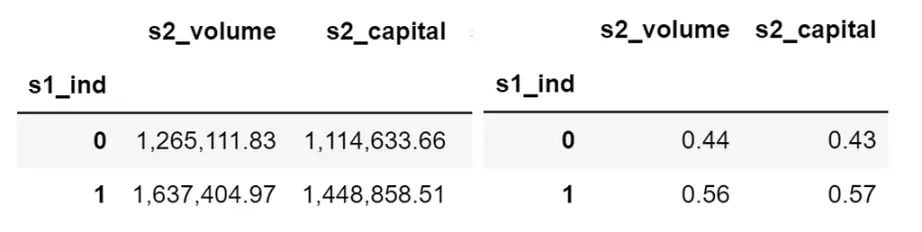

1.2)新旧地址⁷在时间段 B 的交易量和资金量(左边以 ETH 为单位;右边为占比 %):

新旧地址在时间段 B 的交易量和资金量

新旧地址在时间段 B 的交易量和资金量

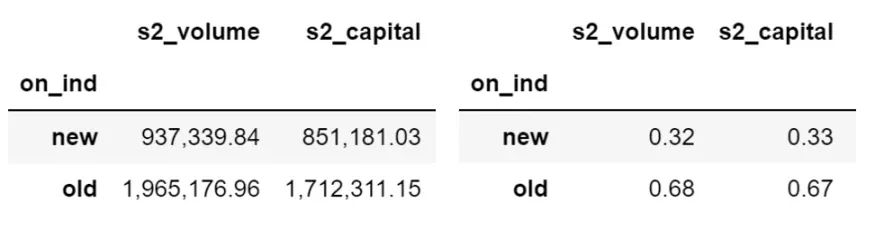

1.3)新旧实体⁸在时间段 B 的交易量和资金量(左边以 ETH 为单位;右边为占比 %):

新旧实体在时间段 B 的交易量和资金量

新旧实体在时间段 B 的交易量和资金量

[ 6 ]「在时间段 B 的交易量和资金量」分别输出地址和实体角度的数据是为了弥补地址聚类可能存在的缺陷(如将一些新实体的地址错误归到旧实体中,导致旧实体的交易和资金量虚大),从而获得数据的基准。

[ 7 ] s 1 _ind= 1 则为旧地址,s 1 _ind=0 则为新地址。

[ 8 ] on_ind=old 则为旧实体,on_ind=new 则为新实体。

2. 结果分析

2.1) NFT 场内资金的增长情况时间段 B 的总交易量和资金量均大于时间段 A 的,交易量和资金量增量绝对值分别为 906, 857 E 和 661, 159 E。交易量和资金量均呈现上升趋势,表明 NFT 市场总体呈增长态势。

2.2)新增资金的来源资金量的增量小于新实体在时间段 B 的资金量(661, 159 E vs 851, 181 E),因此新增资金量主要来源于新实体,而至少部分旧实体投入 NFT 市场的资金量在萎缩。

2.3)新旧实体的交易量和资金量的占比情况

综合地址和实体角度在时间段 B 的交易量和资金量数据,旧实体交易量和资金量的占比大致位于 55%-70%。

- 旧实体在时间段 B 的交易量和资金量占比均超五成,表明旧实体是 NFT 市场活跃度的主要贡献者;

- 但同时应当注意到,新旧实体在占比方面并未相差悬殊,因此我们认为新实体对于 NFT 市场的贡献力量不容忽视。

结论

通过研究 NFT 市场新旧实体的交易量和投入资金占比(旧实体占比在六成左右),以及交易和资金增量的来源(主要来自新实体),我们认为,旧玩家(旧实体)是 NFT 市场活跃度的主要贡献者,而场外的新进入者(新实体)是 NFT 市场新增动能的来源。

需要注意的是,资金增量以及新玩家进场并不完全意味着 NFT 市场在蓬勃生长。这是由于大部分增量都聚集于 Blur 上,极大可能是被代币奖励而不是 NFT 本身的价值吸引而来。至于如何在空投过后维持 NFT 市场长期的繁荣,仍然是市场共同面临的一大挑战。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Helena L.、Zixu H.,Eocene Research,如有侵权请联系删除。转载或引用请注明文章出处!