长推:$UNI经济模型沦为行业“笑谈”?解析Uniswap代币困境与破局之道

Uniswap V3的集中流动性LP也为一些进阶交易者提供了更高资本利用效率的LP添加方式,从而可以在发币早期,交易量较大的阶段获得高APR的LP收益。

原文作者:@0xJamesXXX

原文来源:Twitter

注:原文来自@0xJamesXXX发布长推。

$UNI 代币经济模型一直是DeFi行业的一个“笑谈”。

两天前,@mjayceee 在 @Uniswap 论坛中发表了对$UNI代币经济模型改进的设想。

但我将通过这个Thread的3个板块,给出另外一个思路改进方案:

a, Uniswap的代币困局

b, Uniswap最有护城河的业务

c, 破局之法

a, $UNI 代币困局

首先,目前来看 $UNI 代币只有唯一一个治理权益。 关于Fee Switch是否要打开,也是Uni社区争议最大的一个问题,因为一旦Fee Switch打开,势必会影响LP侧的收益,从而降低Uni整体流动性,导致交易量下滑,然后LP收益进一步减少。 就这样进入一个死亡螺旋。

b, Uniswap最有护城河的业务

在主流币的交易方面,Uniswap有几大竞争者: 1,交易聚合器。其分流很大一部分C端流量,并且一旦Uniswap本身流动性下降,很大一部分交易量可能会分流到其它DEX平台。 2,Curve。不论是稳定币交易上Curve占据的主导地位还是Curve V2交易量的上升,都是Uni的直接竞争对手。

但是,目前只有一大类资产的交易,Uniswap占据了绝对主导的地位。 那就是新发行资产的交易: 1,MEME/土狗币 2,Blur、ARB这一类直接链上发行的蓝筹项目代币。

造成这个现象的几个原因: 1,Uniswap的历史地位以及品牌效应,使其目前依然是大众认知度最高的一个DEX,对于其本身安全性的质疑也几乎为0。 2,Uniswap V2较为无脑的xy=k的全价格区间LP添加方式,使其成为几乎所有的土狗币在链上添加流动性的首选方式。

3, Uniswap V3的集中流动性LP也为一些进阶交易者提供了更高资本利用效率的LP添加方式,从而可以在发币早期,交易量较大的阶段获得高APR的LP收益。

关于【长推:$UNI经济模型沦为行业“笑谈”?解析Uniswap代币困境与破局之道】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

但是,Uniswap平台以及 $UNI 本身,在这一类新项目早期超高交易量的阶段中并不能获得任何收益。 而且是在几乎没有竞争对手的情况下。 因此我提出以下的一个解决方案以及一些简单数据分析。

C, 破局之法

针对每一个时间未满720小时(30天)的交易对,自动打开Fee Switch开关,收取0.3%(具体比例可通过治理决定)的额外手续费做为$UNI体系的外部现金流来源。 同时可以针对同一新发行代币与 $UNI 代币的交易对,减免一半的收费,增加UNI效用。 720小时后,Fee Switch自动关闭。

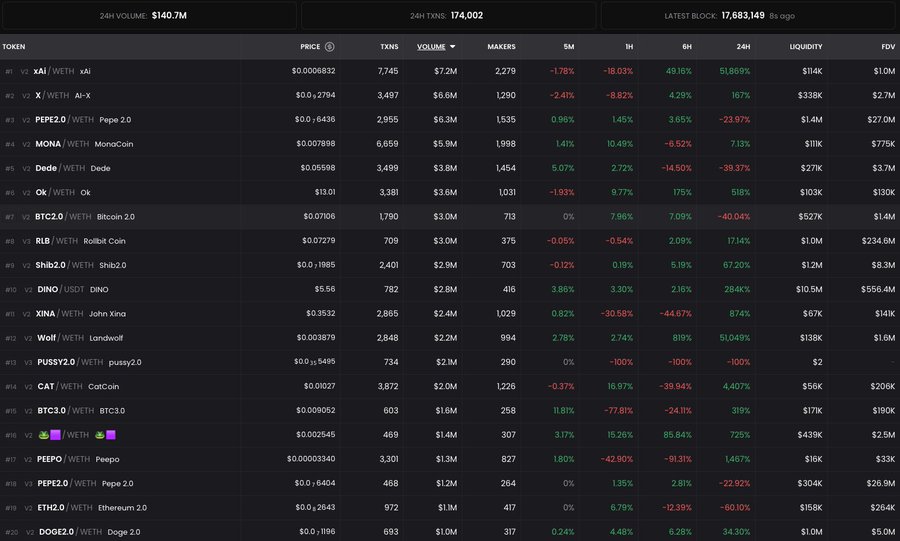

一些简单的数据: 通过 @dexscreener 的数据我们可以得知: 1,Uniswap 在 ETH主网上过去24H交易量为$670M。 2,其中不足720小时的交易对在24H的交易量为$140M,占比 21%。 通过这些新资产的交易,24H内就可为 $UNI 提供 $0.42M 的现金收入。 而且这还是在熊市链上交易量较低的情况下。

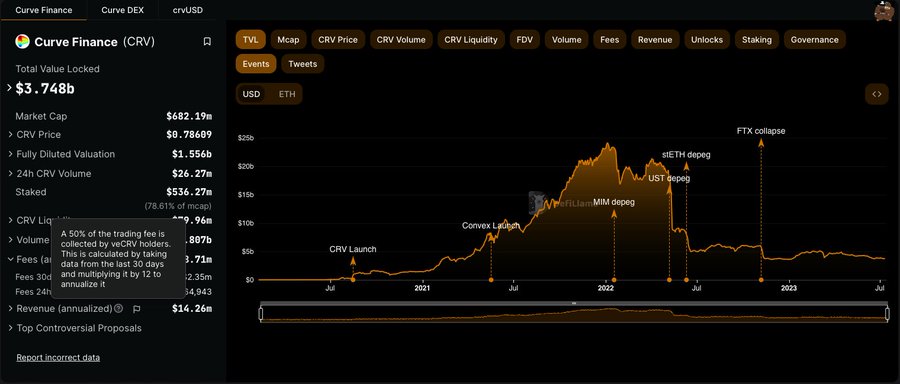

对比Curve的 $14.26M的预计一年收益, $UNI 通过这项改进带来的收益约为 $150M。 如果将 $UNI 代币本身再额外加入一些veTokenomics的设计,可以更强的绑定 $UNI 代币与平台LP的利益关系。(当然这一点基于Uniswap Labs美国团队的限制很难实现)

但是我们可以发现,通过让Uniswap在最具有护城河的业务上增加一定的Fee Switch 收费,可以给 $UNI 带来在行业内非常有竞争力的现金流收入,因此基于此的后续方案的想象空间也很巨大。

后续探讨方向:

1,对新交易对增加额外手续费收费,是否会影响Uniswap在这一类资产上的护城河效应。

2,更细致的数据分析,从而计算更准确的预期现金流收益。

3,如果这个方案可行,后续DAO如何管理获得的大量现金流收入:回购?空投?还是通过生态基金管理等。

注意:这篇Thread不作为严谨的行研内容讨论,纯粹是一排脑门写出来的。 里面有任何的数据和逻辑错误,提前感谢各位留言纠正和欢迎讨论。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:@0xJamesXXX,如有侵权请联系删除。转载或引用请注明文章出处!