熊市正是建仓时机?2023上半年加密融资额腰斩,却惊现“黑马”投资人

总览整个一级市场投融资情况来看,场外投资者对整个加密圈缺乏信心,无论是投融资金额还是数量都比往年大幅下滑。

原文作者:Zelda

原文来源:R3PO

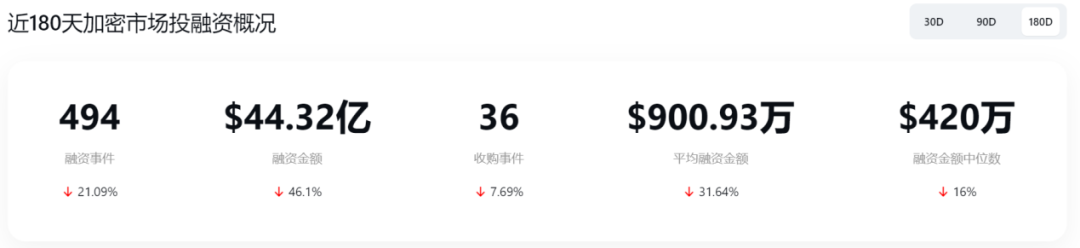

近日,红杉资本风投团队传出震荡消息,两名加密货币投资人离职,这两名投资人曾投资了倒闭的加密货币交易所FTX,让红杉损失2.14亿美元。红杉资本的动荡也从侧面折射出今年上半年加密市场投融资的情况,从上半年数据来看,整个一级投融资情况十分惨淡,融资金额环比接近“腰斩”。

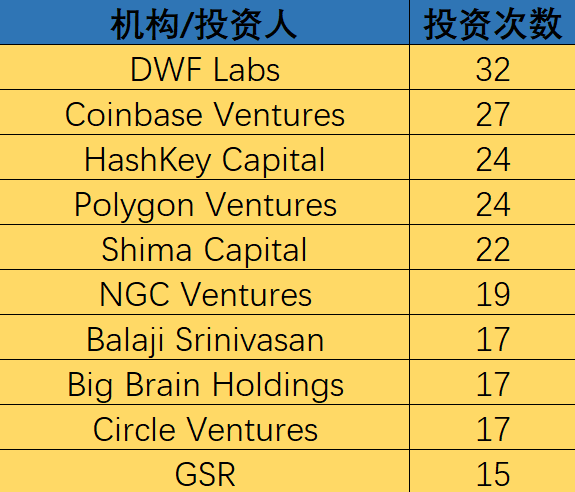

不过,并非没有好消息,动荡的市场也被认为是做好投资的最佳时机。今年上半年VC圈仍出现了“一匹黑马”——DWF Labs,其上半年共投资32次,远超其他投资机构,而且在官网宣称“无论市场状况,平均每月投资5个项目”。

另一方面,今年上半年,加密货币二级市场却走出去年深熊的影子,比特币价格从最低点16477.6USDT涨到最高31550USTD,最高涨幅超过90%,如此涨势为投资者带来了一丝喘息。或许,伴随二级市场走出熊市,下半年一级市场的投融情况会有所好转。

一、整体状况惨淡,融资金额环比接近“腰斩”

先来看一下这半年以来市场总体的投融资情况。自去年LUNA和FTX暴雷之后,全球加密市场进入深度熊市。无论是比特币还是NFT,无论是一级市场还是二级市场,真可谓是哀鸿遍野。从数据可以看出,不论是融资金额还是融资事件,相比于去年下半年都有大幅下滑,其中融资金额下降幅度达46.1%,接近“腰斩”。

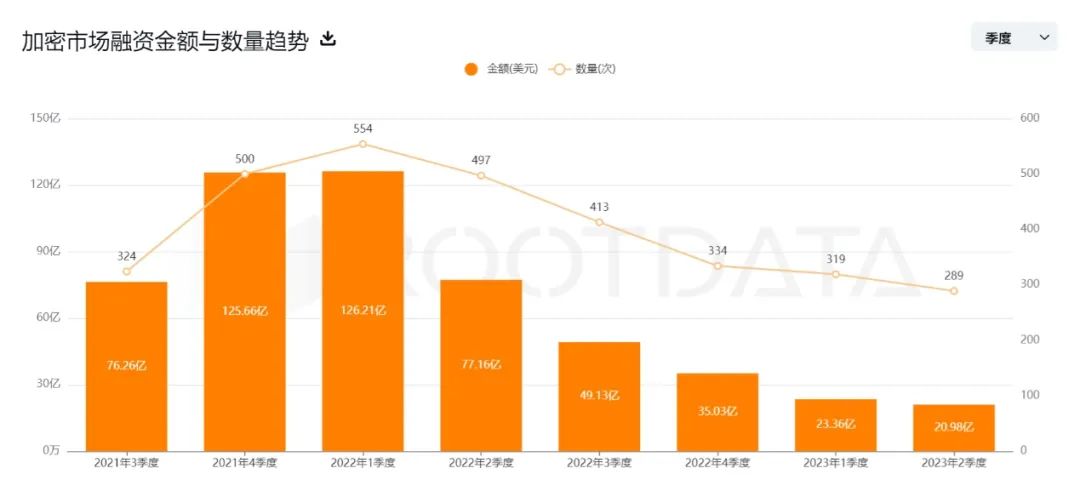

二、投资金额、投资数量均呈下降趋势,基础设施仍是最火赛道

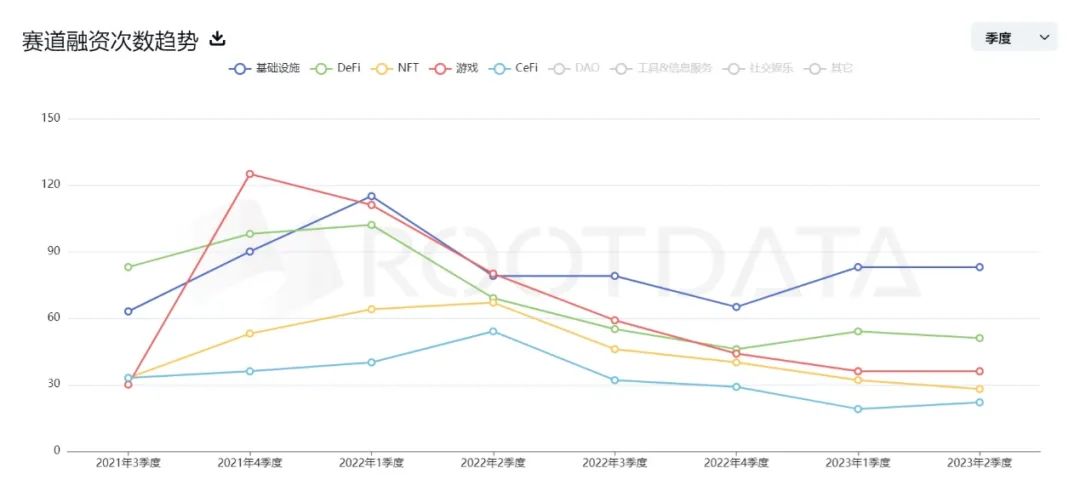

从趋势上看,不论是投资数量还是金额,自去年第一季度之后,均出现了连续5个季度的下滑。目前来看,机构对于投资仍趋于谨慎,“投融资熊市”依旧没有见底的迹象。

来源:ROOTDATA

来源:ROOTDATA

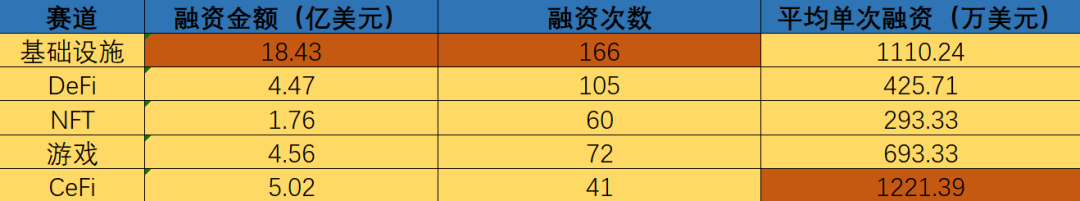

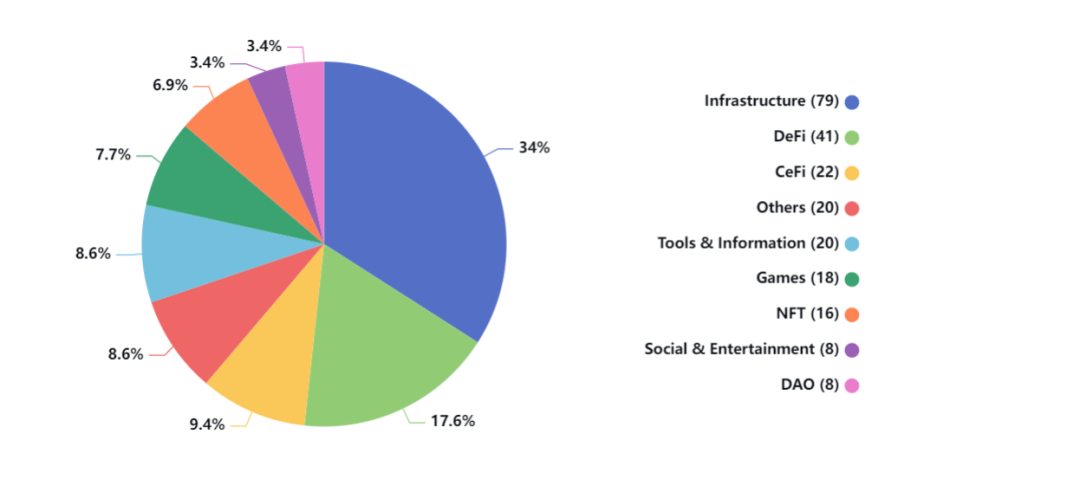

从赛道分类上来看,目前最受机构投资者欢迎的还是基础设施,无论是融资金额还是次数,都排在所有赛道的第一名。但从平均单次融资金额来比较,CeFi的单次平均融资额最多。看来CeFi的融资次数虽然少,但每一次都能融到一笔不菲的金额。

来来源:ROOTDATA

来来源:ROOTDATA

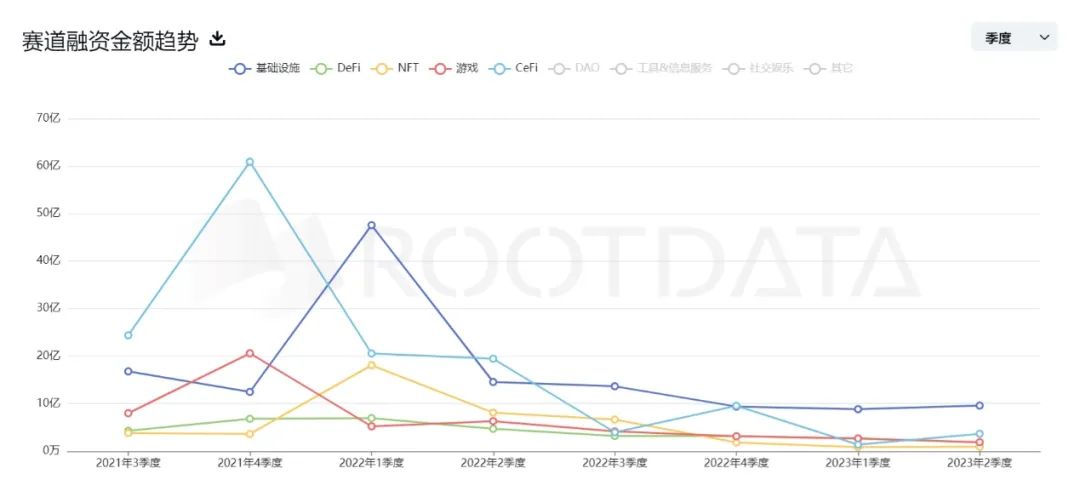

如果从纵向角度来看,所有赛道的融资金额均呈现下降趋势。

来源:ROOTDATA

来源:ROOTDATA

单位:亿美元。来源:ROOTDATA

单位:亿美元。来源:ROOTDATA

融资次数在今年略有反弹,但仍然距曾经的高点有较大差距。

来源:ROOTDATA

来源:ROOTDATA

各赛道融资次数。来源:ROOTDATA

各赛道融资次数。来源:ROOTDATA

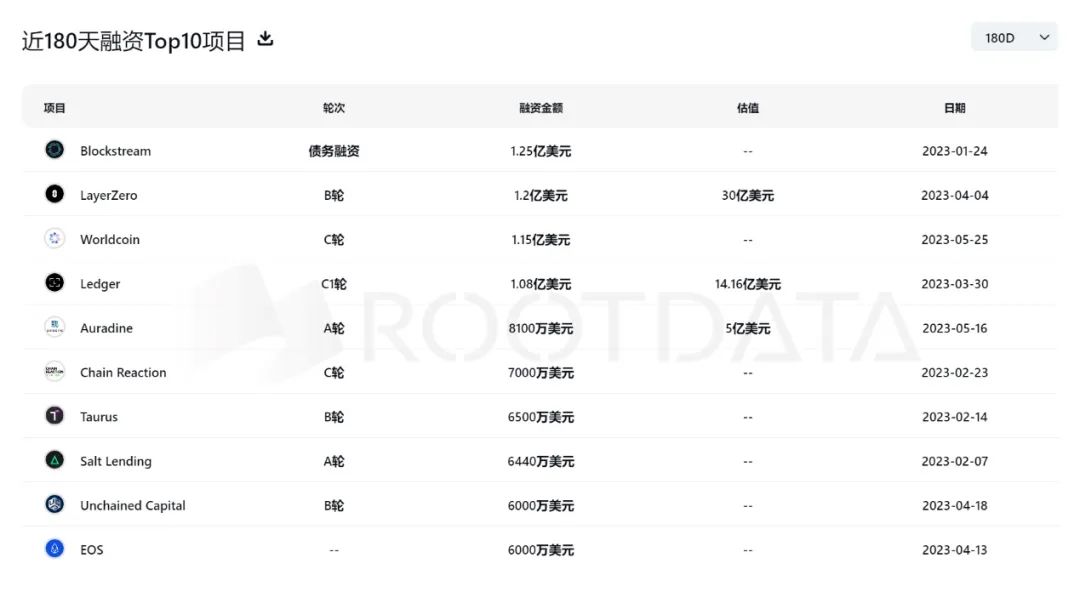

从项目的角度来看,融资规模前十名的项目分别是Blockstream(基础设施)、LayerZero(基础设施)、Worldcoin(数字货币)、Ledger(基础设施)、Auradine(基础设施)、Chain Reaction(基础设施)、Taurus(基础设施)、Salt Lending(CeFi)、Unchained Capital(CeFi)和EOS(基础设施)。

来源:ROOTDATA

来源:ROOTDATA

令人吃惊的是,融资前十的项目中,基础设施赛道占7席,CeFi占2席,数字货币占1席。看来基础设施无愧于投资者最青睐的赛道。Web3应用的繁荣需要强大且完善的基础设施作保障,在行业发展前景不明朗的时期,投资“铲子”往往是最优选择。

三、市场惊现“黑马”投资人,半年投资32个项目,出手阔绰

据我们的不完全统计,在今年上半年投资次数排行中,投资次数最多的机构是DWF Labs,共投资32次,可谓是今年VC圈的“一匹黑马”。

投资人投资次数。来源:ROOTDATA

投资人投资次数。来源:ROOTDATA

DWF Labs并不是传统老巨头,而是一家新兴的投资机构,成立于2022年。DWF Labs是一家Web3风险投资和做市商,为Web3公司提供做市、二级市场投资、早期投资和场外交易 (OTC) 服务以及代币上市和咨询服务。

DWF Labs的投资理念略显激进,其官网页面写道“无论市场状况,平均每月投资5个项目”。DWF Labs管理合伙人Andrei Grachev 在接受采访时表示,目前动荡的市场正是进入投资领域的最佳时机,且他们已从利润中积累了足够的资金来投资项目。大多数情況下,DWF Labs通过直接购买Token的形式对项目进行投资。

另外,DWF Labs是Digital Wave Finance (DWF) 的一部分,而DWF是世界顶级加密货币交易商之一,在40多个顶级交易所交易现货和衍生品。或许强大的背景也是这位“新人”敢于在熊市激进出手的重要信心来源。

值得注意的是,著名投资机构a16z并未出现在前十名的排行榜中。在2023年上半年,a16z共出手投资14次,显著少于去年下半年的25次。a16z出手次数的减少,或许也是整个加密市场熊市的另一个侧面反映。

下面我们来看看一些著名投资机构们的“投资偏好”:

HashKey Capital投资版图。来源:ROOTDATA

HashKey Capital投资版图。来源:ROOTDATA

HashKey对于基础设施可谓是“情有独钟”,在所有投资项目中占超过三分之一,为34%。第二、第三名分别是DeFi(17.6%)、CeFi(9.4%)。

Coinbase Ventures投资版图。来源:ROOTDATA

Coinbase Ventures投资版图。来源:ROOTDATA

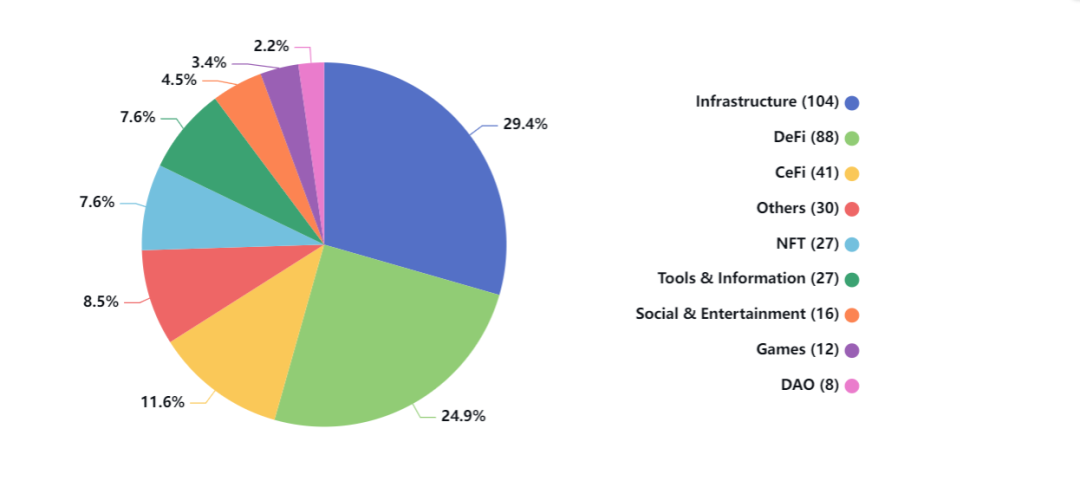

Coinbase Ventures也是最喜欢投资基础设施(比例为29.4%),但相比HashKey来讲,投资更加均匀一些,投资的第二名DeFi(24.9%)与第三名CeFi(11.6%)比例均比Hashkey高。

Circle Ventures投资版图。来源:ROOTDATA

Circle Ventures投资版图。来源:ROOTDATA

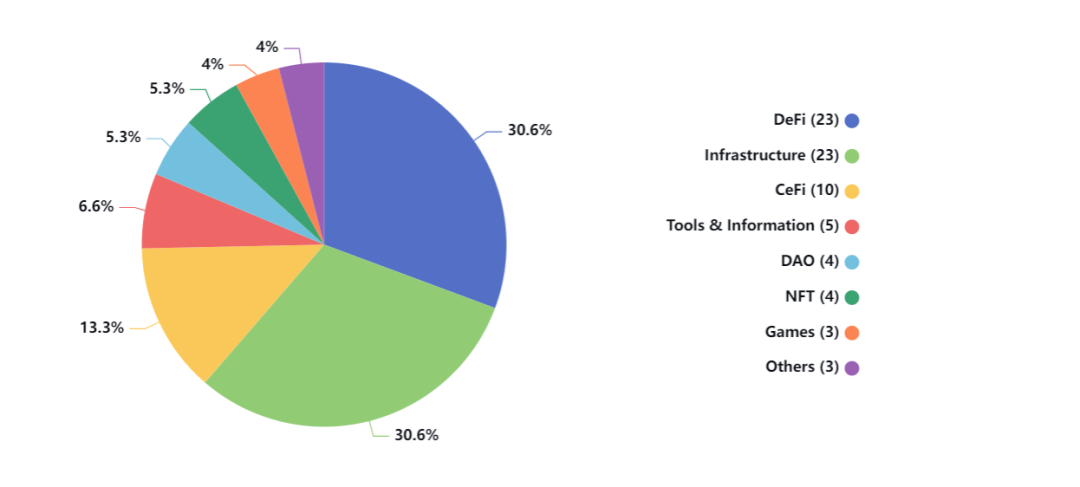

Circle Ventures最喜欢投资DeFi与基础设施,二者投资比例相同(均为30.6%)。第三名为CeFi(13.3%)。

a16z投资版图。来源:ROOTDATA

a16z投资版图。来源:ROOTDATA

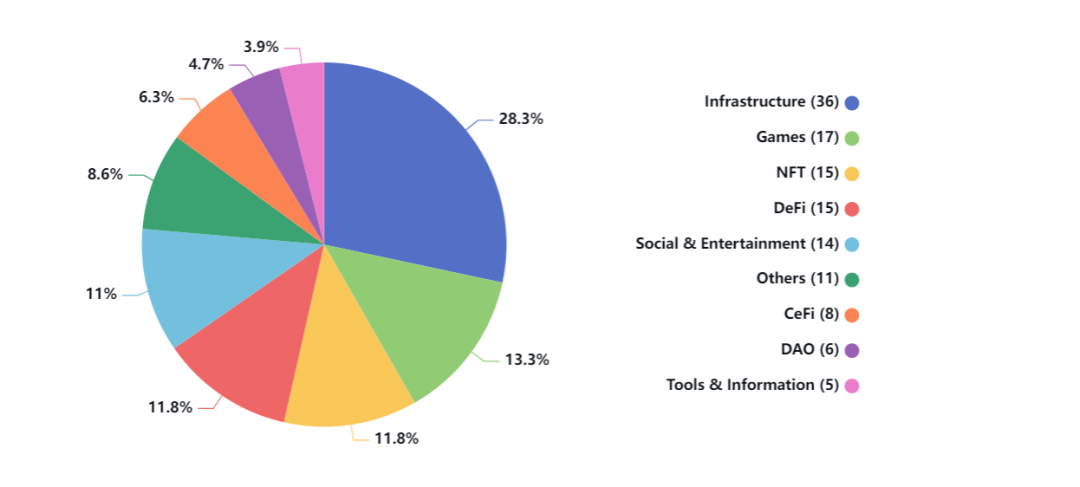

与前三家机构偏好不同,a16z的投资偏好更加独特。与前三家机构偏好基础设施、DeFi与CeFi不同,a16z投资排名第二、第三的是游戏与NFT。a16z的投资也显得更加“均匀”。除了基础设施独占鳌头(28.3%)之外,Games(13.3%)、NFT(11.8%)、DeFi(11.8%)、Social&Entertainment(11%)赛道的比例差不多。

四、最受欢迎的前十项目

关于【熊市正是建仓时机?2023上半年加密融资额腰斩,却惊现“黑马”投资人】的延伸阅读

发币在即,全面解读 AO 技术原理与生态潜力

Arweave主网启动后,推出AO技术实现可验证的无限计算,币价从$8涨至近$50。AO是基于存储的共识范式的无限计算能力网络,具有更强的并行可扩展性和可验证的计算能力。AO生态已建立基础设施和金融系统,并推出跨链桥、预言机、钱包、AMM等重要协议。AO与AI赛道有紧密关系,可以作为智能合约开发助手。AO宣布即将完成$AO代币发行,总量为21M,每四年减半。AO和AR代币在Space中各司其职,提供技术护城河,但生态建设仍处于早期。

发币在即,全面解读 AO 技术原理与生态潜力

Arweave主网启动后,推出AO技术实现可验证的无限计算,币价从$8涨至近$50。AO是基于存储的共识范式的无限计算能力网络,具有更强的并行可扩展性和可验证的计算能力。AO生态已建立基础设施和金融系统,并推出跨链桥、预言机、钱包、AMM等重要协议。AO与AI赛道有紧密关系,可以作为智能合约开发助手。AO宣布即将完成$AO代币发行,总量为21M,每四年减半。AO和AR代币在Space中各司其职,提供技术护城河,但生态建设仍处于早期。

今年上半年,获得融资金额最大的十个项目如下:

1. Blockstream

Blockstream是一家领先的区块链开发公司,成立于2014年。Blockstream的核心重点是为传统金融系统开发新的基础设施,关键开发围绕比特币侧链和其他与区块链相关的应用程序发展。他们的旗舰技术包括他们自己实施的Lighting协议和Elements Project,这是一个支持开源侧链的区块链平台。Blockstream已经推出了许多产品,如Liquid(基于比特币的交易所间结算网络)、Blockstream Green(安全比特币钱包),以及其他提供实时和历史加密货币交易数据的产品,以及为比特币挖矿操作提供托管服务。

投资人身影中包括Blockchain Capital、Ethereal Ventures等知名投资方。

2. LayerZero

LayerZero是一种全链互操作性协议,专为跨链的轻量级消息传递而设计。LayerZero 提供了可信且有保障的消息传递,并具有可配置的去信任化。

投资人身影中包括Coinbase Ventures、Circle Ventures、Binance Labs、a16zCrypto和FTX Ventures等,阵容豪华,看来不少顶级机构都很看好该项目。

3. Worldcoin

Worldcoin 是一种新的全球加密货币,旨在通过免费向所有人提供 Worldcoin,成为世界上最大、最具包容性的加密货币网络。Worldcoin 构建了一个名为 Orb 的设备,该设备捕获一个人的眼睛图像,并将其转换为一个简短的数字代码,从而可以检查该人是否已经注册。如果没有,他们将免费获得 Worldcoin 份额。原始图像不需要存储或上传。

投资人中包括Coinbase Ventures、a16z Crypto、Blockchain Capital等。

4. Ledger

Ledger 是一家加密货币硬件钱包公司,利用独特的专有技术为个人和公司开发加密货币的安全和基础设施解决方案以及区块链应用程序。

投资人中包括Blockchain Capital等。

5. Auradine

Auradine 致力于为未来的互联网基础设施开发突破性的可扩展性、可持续性和安全性解决方案,这些解决方案由革命性的区块链、安全、零知识和人工智能技术提供支持。

投资人中包括DCVC、Mayfield等。

6. Chain Reaction

Chain Reaction 正在通过加速计算性能来设计颠覆性区块链和隐私技术的未来。该公司与云服务商和数据中心合作,使用定制 ASIC 和系统改造计算基础设施,优化节能、高性能计算。其 3PU™(隐私保护处理单元)极大地加速了隐私增强技术对加密数据的实时操作,将云转变为可信环境,使依赖隐私大数据的垂直行业能够使用云(包括金融机构、医疗保健和大型制药、国防和政府以及石油和天然气)。

投资人中包括Morgan Creek Digtal、Hanaco Ventures等。

7. Taurus

Taurus 提供企业级基础设施来发行、托管和交易任何数字资产:包括质押、代币化资产和数字货币。Taurus 还经营着一个受监管的私人资产和代币化证券市场。

投资人中包括Tezos、瑞士信贷等。

8. Salt Lending

SALT lending 向以区块链资产作为抵押品的成员提供个人和商业贷款。

9. QuickNode

Unchained Capital是一家比特币原生金融服务公司,提供协作托管、交易台、比特币支持贷款和比特币退休账户。

投资人包括Valor Equity Partners、NYDIG等。

10. EOS

EOS公共区块链建立在EOSIO的开源软件框架之上,使开发者能够为现实世界创建去中心化的应用程序。

投资方包括DWF Labs等。

结语

总览整个一级市场投融资情况来看,场外投资者对整个加密圈缺乏信心,无论是投融资金额还是数量都比往年大幅下滑。但即便是如此差劲的市场,仍有DWF Labs这样猛烈“抄底”的激进玩家,它的行为真可谓是诠释了“别人恐惧我贪婪”的投资理念。

R3PO认为,针对如此惨淡的一级市场情况不宜过于悲观,因为二级市场已经开始逐渐走出熊市的阴影。一般来讲,一二级市场的投资状况并不会长期背离,二级市场的赚钱效应必然会传导到一级市场。所以,即使在深熊之中,亦要对投融资情况保持敏感。追踪投资人最钟爱的项目和赛道,这或许就是新一轮加密牛市的引爆点。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Zelda,如有侵权请联系删除。转载或引用请注明文章出处!