HashKey:以美国国债为例讨论 RWA 的代币化

美国国债施行多级托管制度,场外交易发生在两大主体之间:交易商与客户的交易以及交易商之间的交易,美债交易通常在第二个工作日结算。

原文作者:崔晨,HashKey

原文审核:邹传伟,HashKey

原文来源:chaincatcher

美联储开启加息周期后,美国国债利率持续上涨,相比之下,加密市场活动中的低风险收益(借贷利率、稳定币 AMM 交易费)要低得多。从 Coinbase 财报中 USDC 利息收入上涨可以窥见,美元稳定币发行方由于购买了大量美国国债储备,得到了不菲的收入。于是将美债收入带到链上的话题获得了大量关注,参与者既有传统基金公司,也有 DeFi 协议。美国国债属于 RWA(Real World Assets)的一种,RWA 的代币化将链上和链下打通,是在监管制度日趋完善下,区块链技术大规模应用的一个方向。本文针对将美债收入引入链上的话题,从美债代币化和间接引入美债收入的案例,讨论美债与 Token 结合的方式,这也是 RWA 代币化的一种。

一、美国国债投资收益与 Token 的结合方式

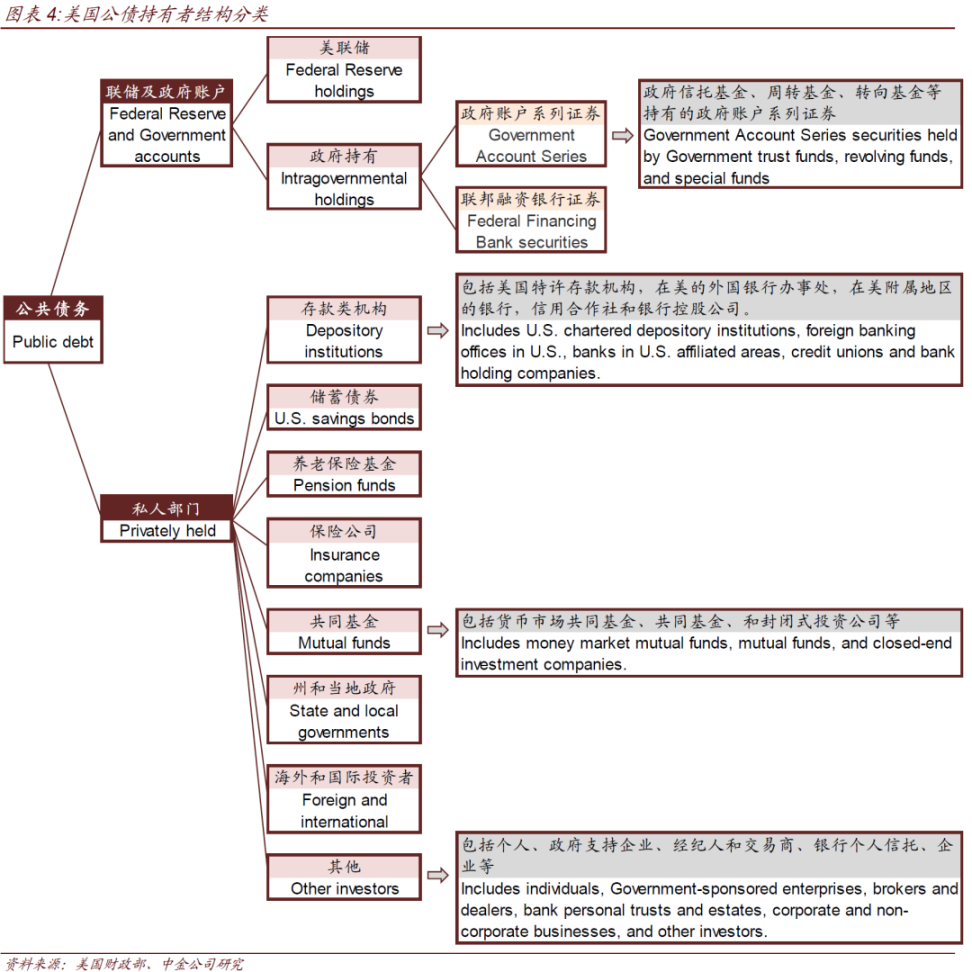

美国国债主要有四种形式:短期国库券(Bills)、中期国债(Notes)、长期国债(Bonds)和通胀保值国债(TIPS),并由公众持有债务和联邦政府内债务两部分组成。在公众持有部分,美国国内个人和机构、外国机构和政府等都能持有美国国债。他们可以通过银行、经纪商、经销商在一级市场上拍卖或者在二级市场上购买。由于美债拍卖方式、种类、期限等因素,参与美债交易需要很高的专业度。美债投资者以商业银行、保险公司、共同基金等大机构为主,因此美债具有大宗交易特点,交易集中在场外市场。[1]

美国国债施行多级托管制度,场外交易发生在两大主体之间:交易商与客户的交易以及交易商之间的交易,美债交易通常在第二个工作日结算。虽然一级托管的效率更高,但多级托管制是纸质化时代的产物,已经产生了路径依赖,目前美联储和财政部对提高美债清结算效率和对现货交易信息报告系统的讨论依然集中在多级托管制度中。

如果从提高美债交易的效率和透明度,以及降低中介成本的角度考虑,美债的代币化需要在源头上由美国财政部发行。这类代币化是标准意义上的将美债包装成 Token,需要美国政府发行或者出台相应的监管方案,委托第三方发行。由于美债的交易场所集中在场外,将美债进行代币化不一定会扩大参与者范围,美债 Token 化也不会给发行方带来直接收益(这与稳定币不同),因此在美国还没有注册发行的真正意义上的美债 Token。

图 1 是美国公共债务(包括国债)的主要参与方,目前所讨论的美债代币化集中在共同基金和企业持有部分。

图 1:美国公共债务参与者(资料来源:中金固定收益研究)

对于普通散户而言,美债投资可以通过共同基金或 ETF 的方式,将基金或 ETF 的份额进行代币化是现在推行的方法。为了符合监管要求,对基金份额 Token 持有者需要采用同样的监管要求,例如 KYC。因此没有降低投资者进入的门槛,只是增加了一种份额流通方式。如果此种方式吸引投资者参与基金投资,基金管理公司就能够获得管理费收入。

公司持有美债资产时,可以同时发行一种 Token 记为公司负债,这样就能将美债与 Token 绑定,公司能够收取管理费或 Token 铸造费。以这种形式进行的美债代币化对投资者会有身份、锁定期以及最低购买金额的要求,同样没有降低投资门槛。公司持有的美债对公司是资产,但公司发行的 Token 对公司是负债,投资者持有的 Token 代表了公司负债,增加了持有者的风险。

为了降低美债投资门槛,有些协议将已发行的美债投资的份额,再进行 Token 化。包装版 Token 的底层资产就是已发行在链上的 Token,能够通过智能合约完成操作,协议从中收取铸造费,也会发行治理代币。

以稳定币为媒介,可以间接地将美债投资收益引入 Token。例如可以将稳定币的储备资产换成有收益的资产,再将产生的收益分给质押稳定币的投资者。或者采用借贷池的方式,让投资者在池中存入稳定币,借款人将投资美债的收入以利息的方式分配给贷款人。

下文分别介绍美债代币化和将美债收入带给 Token 的方式,有些需要投资者符合发行方的要求才能持有 Token,而在非许可制下任何人都可以持有 Token,享受投资收入。除此之外还有通过应用,间接引入美债收入的方式,他们没有发行相应 Token。

二、美债代币化的方式

(一)共同基金份额代币化:Superstate、Franklin Templeton、WisdomTree

Compound 创始人 Robert Leshner 在 6 月 29 日宣布成立新公司 Superstate,计划推出投资短期政府债券的基金,包括美国国债、政府机构证券等。Superstate 已经向美国证券交易委员会(SEC)递交了招股说明书(N-1A 表格),等待 SEC 批准。在基金设计中,股东可以将其基金份额转化为 Token 的形式在以太坊上保管记录。

持有基金 Token 份额和投资基金的要求相同,基金份额 Token 的持有者需要将地址注册为基金的白名单,不在白名单上的地址不会被执行交易,投资者需要是美国居民。不过以太坊中的记录是二次记录,基金转账代理(Fund’s Transfer Agent)的官方记录仍通过簿记形式(book-entry form)管理。当两者存在记录冲突时,如果根据相关记录保管程序发现链上交易历史错误时,基金管理者会更新区块链的记录。链上白名单地址之间的点对点转账功能视监管环境可能在未来开启,或者在法规限制下不开启。

除 Superstate 之外,基金份额代币化已经有其他机构尝试。基金管理公司 Franklin Templeton 在 2021 年就上线了能够在 Stellar 区块链上流通的货币市场基金(Franklin OnChain U.S. Government Money Fund - FOBXX)。基金转账代理通过私有链集成系统维护官方记录,此私有链集合了传统簿记形式与公有链的特点。基金的单位份额由 BENJI 代币代表,投资者可以通过 BENJI 投资 App 得到 Token 的敞口,但不意味着可以提现到投资者的链上钱包。每一个 App 用户会分配一个 Stellar 的地址,同样对投资者有美国居民的要求。

WisdomTree 在 2022 年也上线了一只投资美国短期国债的基金(WTSYX),将份额发行在恒星链上。与 Superstate 类似,转账代理会以簿记形式保管官方记录,区块链仅作为二次记录。投资者同样需要通过其推出的 WisdomTree Prime 手机程序进行购买。

(二)基金豁免发行方式:Ondo Finance

与共同基金的方式不同,采用豁免发行来募资可以节约文书工作成本,以及对共同基金发行方的相关要求。与之对应的,豁免发行需要投资者满足 SEC 所定义的合格投资者和合格买家的要求。下面以 Ondo Finance 说明豁免美债基金的发行方式。

Ondo I LP 是 Ondo Finance 项目中的基金结构,通过 SEC Reg D 投资公司法 Section 3(c)(7)豁免发行,OUSG 是其中一只投资美国国债的基金。达到要求的合格投资者可以使用 USDC 投资 OUSG,这些 USDC 通过 Coinbase 被兑换为美元后,交给具有经纪商和托管资质的 Clear Street,再通过经纪商购买美国国债 ETF,目前投资的是 iShares 短期国债 ETF(代号:SHV)。

赎回过程与之相反,Clear Street 会出售 ETF 份额,美元由 Coinbase 转换为 USDC 返还给投资者地址。因此投资者也要在 Ondo 将自己的以太坊 /Polygon 地址注册为白名单,并且购买时有 10 万 USD 的要求。除了 ETF 收取的管理费外,Ondo 也会收取一部分管理费和中介费用。

(三)代表公司债务:Matrixdock、Maple Finance

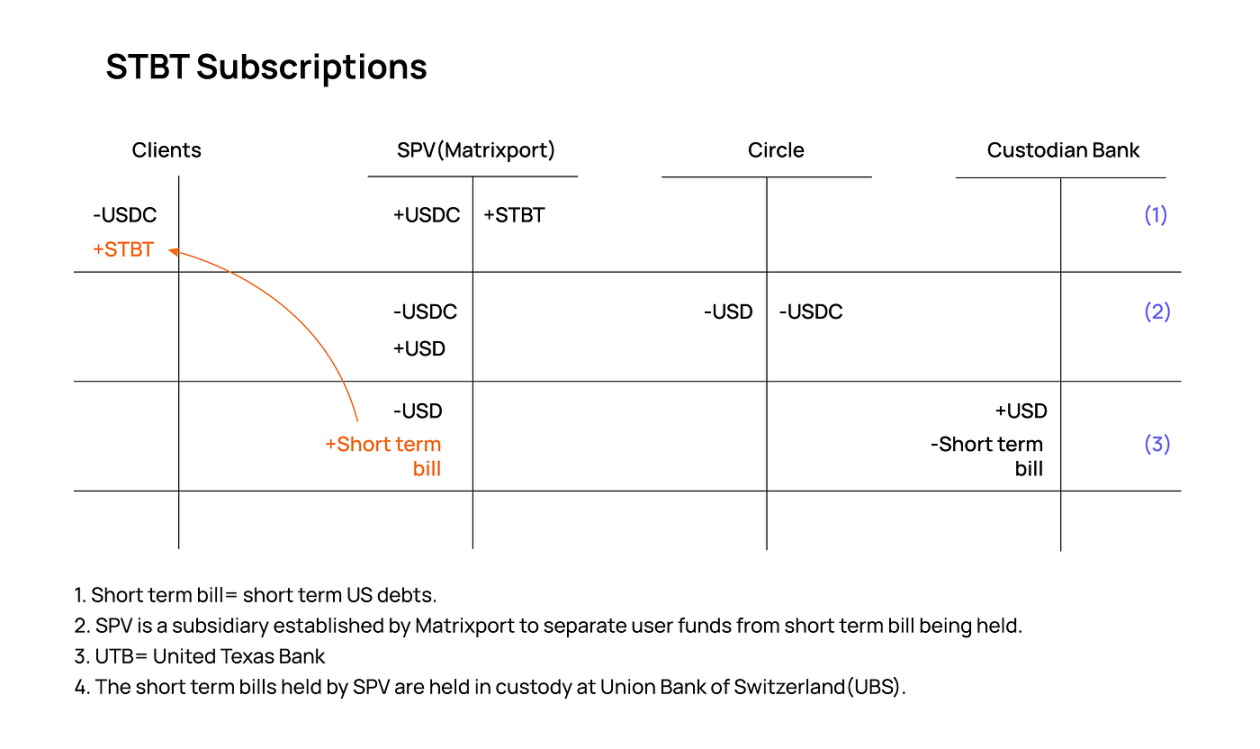

Matrixport 的链上国债平台 Matrixdock 推出了以美债为储备的 STBT(Short-term Treasury Bill Token),发行与赎回的过程与上文提到的 Ondo Finance 中 OUSG 类似,投资者可以直接使用稳定币购买国债,背后由项目方通过 Circle 将稳定币兑换为法币,再由第三方购买国债。与基金的发行方式不同,Matrixdock 通过设立独立的特殊目的公司(Special Purpose Vehicle,SPV)作为购买和持有美国国债的主体。图 2 显示了投资者铸造和赎回 STBT 的流程。

图 2:STBT 的铸造和销毁过程(资料来源:STBT 白皮书)

图 3 显示了客户、SPV 公司、稳定币兑换商 Circle 和托管银行的资产负债情况。可以看出,客户持有的 STBT 对应了 SPV 的短期国债资产。如果 Maxtrixport 公司破产,STBT 持有者拥有对 SPV 资产的优先清算权。

关于【HashKey:以美国国债为例讨论 RWA 的代币化】的延伸阅读

一把古典乐器贷款数百万美元,RWA 正扩展加密金融边界

亿万富翁Michael Novogratz的Galaxy Digital Holdings LP正在将贷款业务拓展到新的客户群体,最新交易是一笔数百万美元的贷款,抵押物是一把曾属于俄罗斯女皇的小提琴。Galaxy和Animoca Brands的联合创始人Yat Siu表示,Galaxy将以非同质化代币的形式持有这件乐器的代币化版本和小提琴本身。这是Galaxy为吸引不同客户群体而做出的初步努力,随着加密货币价格上涨和财富增长,这些客户群体受益。Galaxy一季度的平均账面贷款规模为6.64亿美元,随着开始在区块链上发行代表实物的资产,这种情况可能会有所改善。Galaxy通过其子公司GK8与Siu合作将小提琴代币化,最终希望允许其他人通过" 分割"的方式来购买代币化小提琴的所有权。

RWA的未来:持牌合规向右,散户代币向左,股币产品联动

近期币圈和国际形势热闹,比特币涨势、ETF、国际冲突备受关注。2024年进入离火九运,国际局势混乱,中美脱钩已成事实,数字货币将成为关键环节。RWA赛道是关键,需要真正的RWA出现。香港监管严格,RWA产品需要与金融机构合作承销和分销。最优质的RWA资产包括大宗商品数字权证、AI算力、绿色能源、音乐和体育的Fans生态、新内容平台模式等。RWA具有更持续和长周期的热点赛道,可能成为下一个热门投资领域。

图 3:STBT 的发行过程(资料来源:DODO)

与其他需许可的美债投资相同,STBT 也需要客户进行 KYC 并将地址注册为白名单列表,有最低 10USD 的投资要求。客户还需认证为合格投资者,并且不对中国大陆、新加坡、美国、加拿大等地区的客户提供服务。

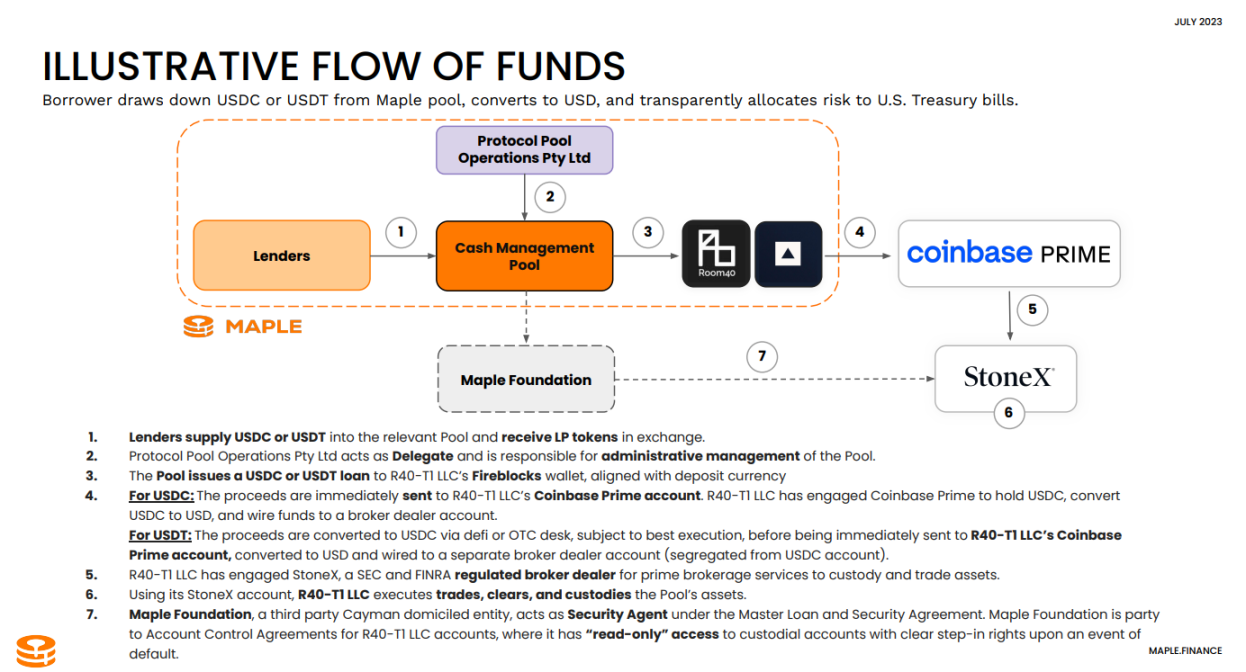

Maple Finance 也对推出了类似的模式,称为现金管理池,允许非美国认可投资者和实体通过 USDC 参与美债投资。Room40 Capital 成立的独立 SPV 将是此现金池的唯一借款人,扣除 0.5% 管理费后,国债收益会返还给现金池的质押者。在 Maple Finance 现金池中抵押 USDC 需要投资者进行 KYC。

图 4:Maple 现金管理池投资美债的流程(资料来源:Maple Finance)

(四)无许可的美债代币化:T Protocol

T Protocol 将 MatrixDock 发行的 STBT 进行包装,实现无需许可的国债投资产品,以降低美债的投资门槛。TBT 是 STBT 的包装版本,投资者将 USDC 发送给 T Protocol,由 T Protocol 铸造 TBT,T Protocol 积累到 10 万 USDC 后,通过合作伙伴购买 STBT。TBT 与 STBT 同样锚定 1 美元,可以通过协议赎回,以 rebase 的方式发放美债收益。还有一种 wTBT 是 TBT 包装的非 rebase 方式。

TBT 背后是协议购买 STBT 以及还未来得及购买 STBT 的 USDC 储备,T Protocol 相当于非 Matrixdock 用户与 Matrixdock 之间的中介。T Protocol 还发行了协议的治理代币 TPS,用于奖励协议的使用者和流动性提供者。在这个过程中,T Protocol 将需要严格限制的 Token 进行包装,降低了个人参与的门槛,整个过程不涉及 KYC,并且锚定 1 美元,是稳定币的潜在竞争者。

除此之外,无许可参与美债投资还有合成资产项目如 Synthetix 协议等,合成资产类项目背后没有真实资产储备,所以这里不再做介绍。

(五)小结

合规条件下的美债代币化存在如下容易被误解的要点:

- 第一,代币化不是针对美债本身,而是对持有美债的基金份额、公司设立持有美债的 SPV 债务代币化;

- 第二,代币化不代表投资者可以通过通用的以太坊钱包直接操作链上美债交易,钱包地址需要进行 KYC,并且转账仅限于白名单地址之间,这是为满足监管要求;

- 第三,对于共同基金的代币化,区块链不是官方账簿,而是作为二次记账,投资者的申购和赎回需要在美国工作时间进行。

基金或公司完成的代币化代表了将美债固定收益引入加密市场,但为了满足合规要求,Token 会在严格 KYC 要求下在链上流转,这是上述有门槛地美债 Token 投资品的共同特点。这些产品在托管费收取、赎回手续费收取、Token 定价方面会有区别。例如有些 Token 固定 1 USD 的价格,通过增发 Token 的方式分发收入,有些会随着收入价格上涨。

合规产品存在投资美债 Token 的门槛,如仅限美国客户或合格投资者,这些产品对扩大投资者基数的影响有限,更难以体现提高流动性的价值。其潜在的优势在于:未来可能允许投资者与投资者之间的 P2P 转账,让投资者直接使用 USDC 等稳定币购买国债产品,链上数据可视透明,以及锚定 1 美元发挥稳定币作用等。

为了降低美债购买门槛,将美债收入带给更广泛的人群,一些项目对美债 Token 再次包装,实现无许可的美债 Token 投资。除此之外,还有一些没有发行新的 Token,通过应用将美债收入引入链上的活动。

三、间接引入美债收入的方式

除了代币化的方式,投资者可以通过间接地参与应用的形式得到美债收益,下面是两个例子。

(一) 国库资产储备

作为资产储备型去中心化稳定币项目 Maker,在不断尝试将其储备资产由链上原生资产转换为 RWA。其目的不仅是对冲链上原生资产价格波动给协议自身带来的风险,还有以 RWA 增加协议收入的考量。曾经 Maker 一半以上的储备资产来自其 PSM(Peg Stability Module)模块吸引的稳定币,这是以固定汇率使用 USDC 等稳定币兑换出 DAI 的方式。但这些储备的稳定币没有给 Maker 协议带来收入,于是 Maker 通过委托 Monetail 设置信托结构,遵循与上文提到的使用 USDC 购买美债类似的结构。储备资产会先兑换成法币,再由托管银行购买美债 ETF。但与上文项目不同的是,美债 ETF 的收入归 Maker 协议所有,Maker 通过 DAI 的货币政策增加 DAI 的存款利率,将协议收入分给 DAI 的持有者。例如 6 月份 Maker 社区将 DAI 的存款利率从 1% 上调到 3.49%,就源于 Maker 协议的收入上涨。

(二)借贷协议

如果以美债作为抵押品,通过链上协议借稳定币,再给贷款者一定利息收入,就相当于将美债的收益带给了链上参与应用协议的用户。例如 Ondo Finance 启动了去中心化借贷协议 Flux Finance,允许 OUSG 的持有者质押 OUSG 借出其他稳定币。参与 Flux Finance 的借贷池无需许可,能够间接得到他人投资美债的收入。

Flux Finance 的清算机制与 Compound 类似,但由于抵押资产是美债 ETF,借贷风险要远低于抵押加密资产的协议。抵押物 OUSG 需要白名单地址才能够持有,所以清算人也要在 Ondo Finance 进行 KYC。Flux Finance 通过 Ondo DAO 发行的 ONDO 代币进行治理。

四、思考与总结

市场讨论广义上的美债代币化主要指的将投资美债收益引入到链上,而非美债本身的代币化。虽然将美债发行到区块链上能带来提高清结算效率,降低托管层级、提高透明度等好处,但这一活动需要美债的发行方美国财政部推动。

将美债投资基金的份额进行代币化是主流的方式之一,但此类美债 Token 的购买者需要符合基金发行的监管制度,例如 KYC、豁免条件下最低购买额度的限制。例如对于共同基金来说,目前美债代币化储备量最大的 Franklin Templeton 在 Stellar 发行的 BENJI,投资者只能通过传统的应用端程序购买,与一些人想象的使用以太坊钱包直接购买投资品不同。

公司债务也是一种投资产品,投资者持有的美债 Token 源自公司债务,同时公司持有美债资产也算美债代币化的一种。但这种方式对投资者的风险更高,而且没有降低投资者门槛,所以出现了包装原始 Token 来降低投资门槛的项目。

采用 rebase 机制发放美债收入,锚定 1 美元的美债 Token 将成为稳定币的竞争对手。虽然 Maker 率先开启了储备资产购买 RWA 的尝试,但流通的 DAI 自身没有增值收入。在 LSD 领域,通过 Lido 发行的具有 Staking 收益属性的 stETH 在 DeFi 应用场景中取代了 ETH 的作用,未来稳定币竞争格局也会受到锚定 1 美元的美债 Token 的影响,但在监管的严格要求下,无许可的美债 Token 会受到限制。

除了美国国债之外,RWA 的代币化总体也可以分为三种形式:资产本身的代币化、包含资产投资品的代币化和链上间接引入资产收益的方式。这三种方式分别由不同的发行方参与,也代表了代币化的难易和灵活度区别。美债代币化是 RWA 代币化的典型案例,可以从整个过程了解到链上与链下之间需要通过中介解决的程序,其中涉及的中介和步骤越多,成本也会越高。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:崔晨,如有侵权请联系删除。转载或引用请注明文章出处!