长推:新提案为$UNI 创造长尾流动性场景

文章详细讨论了$UNI代币作为优化长尾流动性市场的新工具的可能性,对未来其在去中心化金融空间的重塑角色给出了前瞻性的展望。

原文作者:雨中狂睡

原文来源:[email protected]

之前已经看到很多人,包括 @0xJamesXXX 讨论 $UNI 的赋能。近期在 @Uniswap 治理板块看到一个帖子,很有意思,它为 $UNI 创造了一个很实用的长尾流动性场景。 我将按照他的思路分两个板块总结一下:

- $UNI 和 $ETH 基础背景介绍和对比

- 该模型如何运行?

XYK模型的真正魔力在于它很容易为长尾资产创造市场,新的 $UNI 代币模型应该倾向于Uniswap对长尾流动性池的促进。 目前,大多数长尾资产都与 $ETH 配对。由于各种原因,这长期以来一直是逻辑标准。这样做的问题是 $ETH 的机会成本越来越高。

XYK模型的真正魔力在于它很容易为长尾资产创造市场,新的 $UNI 代币模型应该倾向于Uniswap对长尾流动性池的促进。 目前,大多数长尾资产都与 $ETH 配对。由于各种原因,这长期以来一直是逻辑标准。这样做的问题是 $ETH 的机会成本越来越高。

在这一点上, $ETH 太珍贵了,无法成为垃圾币的首选资产对。我的理解是, $ETH 本身就拥有质押收益率,配对LP有点浪费。 $UNI (一种机会成本基本上为零的代币)有一个机会,可以取代 ETH 成为首选资产对。 $UNI 可以作为流动性连接器和枢纽,连接广泛的长尾资产组合。

类似于Bancor V1代币模型,不过 $UNI 具有 $BNT 从未有过的优势。首先,Uniswap是一个更加成熟的ETH生态系统中的卓越 DEX。其次, $UNI 拥有 $BNT 从未有过的规模和市值。第三,项目将使用 $UNI 作为配对资产,因为它对他们有利,而不是因为它是由协议强加的。

$UNI 还带来了与 $ETH 更相关的优势,这意味着 $UNI 对不太容易受到无常损失的影响。 综上所述, $UNI 在机会成本(质押收益率)和资本风险(无常损失敞口)方面都优于 $ETH 。 如何运行?

关于【长推:新提案为$UNI 创造长尾流动性场景】的延伸阅读

长推:复盘精彩刺激的 $RCH 大战

昨晚,$RCH与BTW进行了精彩的大战,项目方上线了产品并给LP添加了700ETH,但被聪明钱抢跑。随后,神盘出现,币价从0.2上涨到1u。项目方背景强大,有大机构背书,链上交易活跃。Sofa.org推出了两个产品,Earn和Surge,用户可以利用期权策略进行理财和预测未来走势。产品实力强大,能力超过web3团队。

长推:$RCH 能不能到20亿?无预留、无权限、燃烧通缩、上所才是起点

$RCH是新兴项目,初始加入池子的ETH价值300万,现市值7000万。若跌回1块,市值为2000万,上限无法预测。项目方烧了750ETH,加其他支出,合计400万。预计市值达15M,产品和资方有潜力,交易量高,无VC抛压和项目方币。预计上市后,市值5亿-40亿。

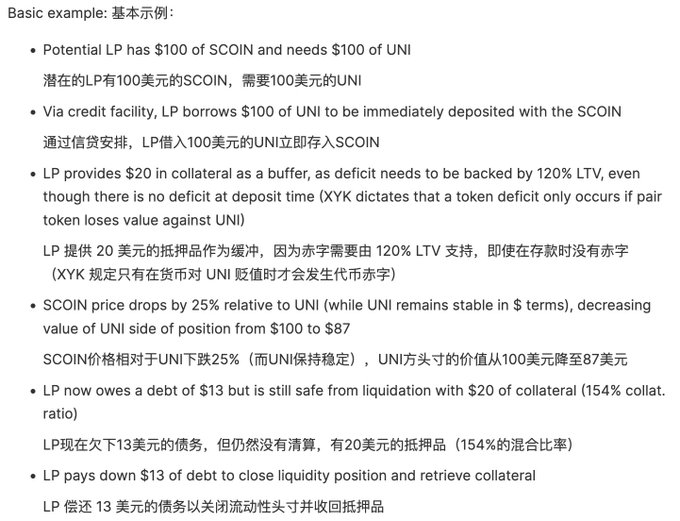

对于 $UNI 来说,要作为基础对发挥作用,大规模借用需要非常便宜。 UNI信贷工具(UCF)是一个Hook,允许LP借入 $UNI 用于流动性头寸。在所有情况下,它都比 Aave 更具资本效率,范围从 1 倍到无限多。它不需要前期资本,因为如果货币对 $UNI 交易对贬值,借款人只需要抵押其头寸的赤字。

很多激励措施(流动性激励) 有了UCF,Uniswap 应该对成百上千个项目运行小型激励/共同激励计划。通过国库的20亿美金,让 $UNI 成为长尾资产指数。

V4(和UCF)将部署在多个链上,因此这些激励措施将具有广泛的影响力。无论谁最终分配这些激励措施——无论是 DAO 委员会、基金会还是核心团队——都需要对社区负责,同时保持一定的自由度来完成一项艰巨的工作。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:雨中狂睡,如有侵权请联系删除。转载或引用请注明文章出处!