损失超 5000 万、创始人买豪宅被控欺诈,“水逆期”的 Curve 还有救吗?

今年的 Curve 像是在历劫:先是创始人套现风波、被控商业欺诈,后有资金池被盗……

原文作者:西柚

原文来源:ChainCatcher

今日,Curve平台资金池被攻击成为加密市场头条新闻。截至目前,Curve平台上资金池损失已高达5200万美元。

7月31日,根据DeFiLlama数据显示,Curve平台上锁仓的加密资产价值为17亿美元,创2021年1月以来的新低,24小时内资产规模缩水约50%,在DeFi应用中TVL排名已掉至前十名开外,现排名11。

Curve的攻击事件引发了一连串的连锁反应,使其多个DeFi应用受牵连。而CRV代币价格的剧烈波动又隐藏着潜在的链上清算危机。其中,借贷平台Aave禁用CRV借款功能,有用户猜测是为了防止有用户借币CRV恶意做空促使连环清算,而韩国交易所Upbit由于CRV价格波动较大宣布暂停了CRV代币的充提。

这次可谓是Curve的至暗时刻,这次会不会也像之前一样顺利度过难关呢?

攻击事件已牵连多个 DeFi 应用,还有哪些潜在风险?

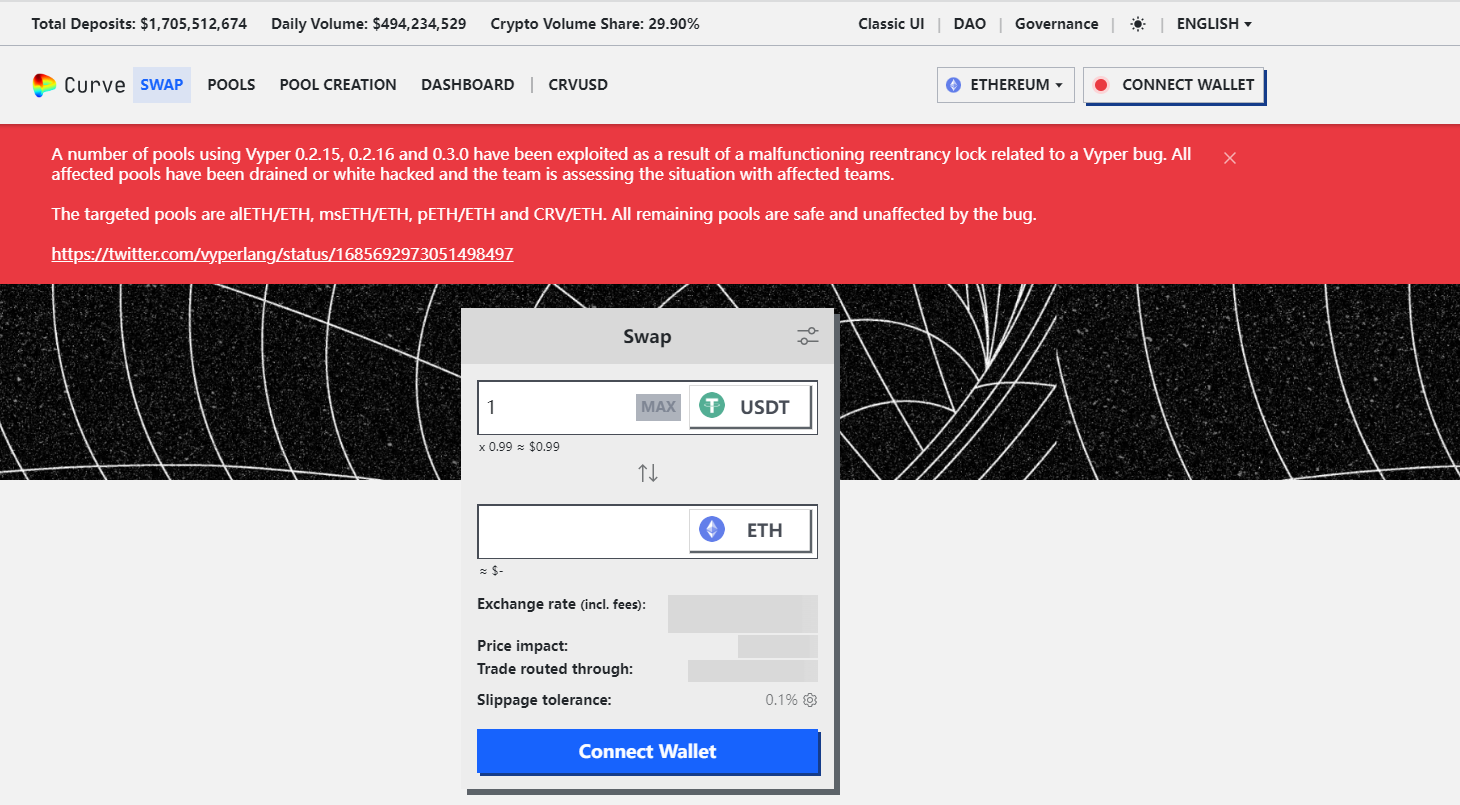

如今,打开Curve官网页面首先映入用户眼帘的就是Vyper漏洞相关的资金池安全提示:由于Vyper重入锁故障,使用Vyper 0.2.15、0.2.16和0.3.0的资金池被攻击,这些资金池的流动性已被抽干,团队正在评估受影响的情况。受影响的资金池包括alETH/ETH、msETH/ETH、pETH/ETH和CRV/ETH,其余资金池未受影响。

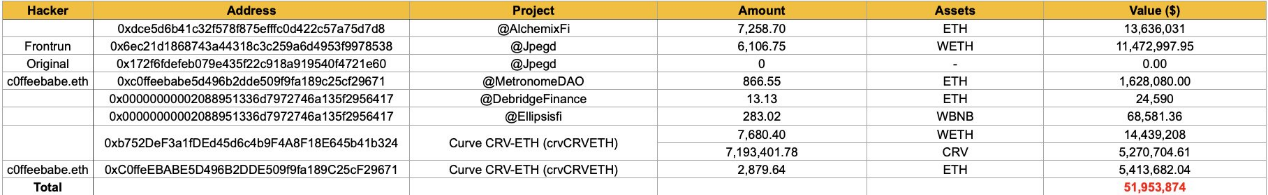

Curve资金池攻击事件牵连了多个DeFi应用。根据派盾监测统计,截至目前,此次攻击累计损失约5200万美元。

其中,NFT借贷协议JPEG'd发行的pETH在Curve上组成的pETH-ETH池损失约1100万美元,并使其pETH价格脱锚,现价格为862美元;DeFi借贷协议Alchemix的alETH-ETH池遭攻击损失约1300万美元,现alETH价格为1246美元,仍处在脱锚状态;DeFi合成资产协议MetronomeDAO的msETH/ETH池被盗约160万美元,并暂停了Metronome主网功能;Curve上的CRV/ETH资金池被盗资金超1000万美元;DEX平台Ellipsis损失6.8万美元;跨链应用deBridge损失2.4万美元等。

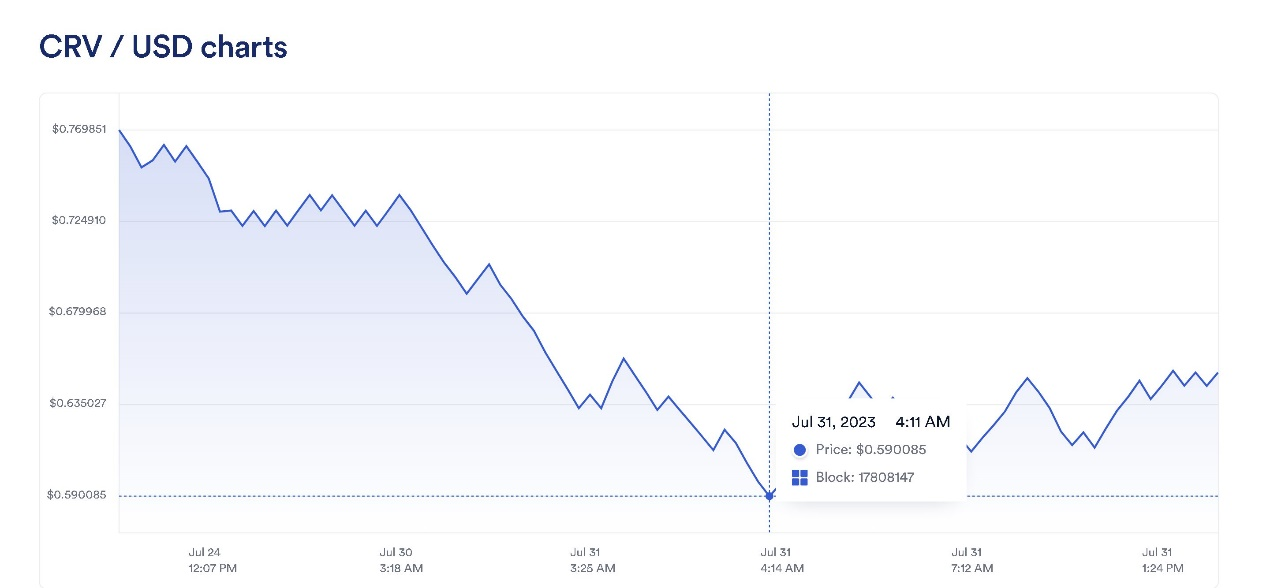

与此同时,Curve的原生代币CRV价格在链上出现了剧烈波动,其Uniswap上的CRV/WETH交易对曾在短时间(7月31日3点左右)内一度跌至0.03美元,几乎归零。现价格已恢复至0.63美元左右。

今日,韩国最大交易所Upbit发布公告称,由于Curve部分稳定币池被攻击,导致CRV波动性较大,现已暂停Curve(CRV)充值与提币服务。

CRV价格的剧烈波动始终牵动着用户的心弦,因为链上有大量的CRV抵押仓位,一旦CRV价格跌至一定的价位,那么将有大量的CRV面临清算,这往往也会使其资产产生死亡螺旋。

其中,最为备受关注的要为Curve创始人Michael Egorov的仓位所属,用户对其持有的巨额CRV仓位是否会被清算以及产生的连锁反应很担忧。

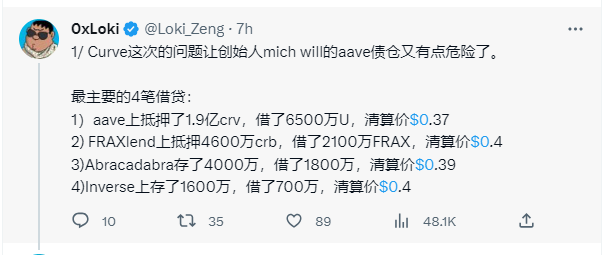

根据研究员0xLoki推文显示,Michael Egorov在Aave、FRAXlend、Abracadabr、Inverse等借贷平台上共抵押了2.92亿枚CRV,价值1.81亿美元,借出了1.1亿美元资金,其综合清算价格约在0.4美元附近。

其中,Aave上的仓位最大,抵押了1.9亿CRV,借了6500万美元,清算价0.37美元。其次是FRAXlend上抵押4600万CRV,借了2100万FRAX,清算价0.4美元;Abracadabr存入4000万CRV,借出1800万美元,清算价0.39美元;Inverse上存入1600万CRV,借出700万美元,清算价0.4美元。

如果CRV跌至0.4美元以下,那么3亿枚CRV将全部被清算。

不过,从链上价格来看CRV曾一度跌至0.03美元,为何未造成任何CRV仓位的清算?这主要是因为借贷协议多采用的报价机制是Chainlink预言机进行喂价。而Chainlink的报价机制并不是依据单一的链上数据或某个单一的DEX,而是采用的链上(DEX)链下(CEX)数据加权后的平均价格,根据交易量按比例加权。

就拿这次的CRV来说,CEX 中币安、OKX上的价格并没有到0.03美元,Chainlink并不会报价0.03美元,而是多方加权后的价格,根据数据显示,Chainlink最低价格是0.59美元。

正是因为Chainlink的报价机制差异使CRV在面临短时的链上异常价格时,并未让其抵押中的仓位被清算。

关于【损失超 5000 万、创始人买豪宅被控欺诈,“水逆期”的 Curve 还有救吗?】的延伸阅读

DAO 代币进化,一览实用性现状与潜在用例

GCR团队和FWB合作研究了DAO代币及其应用图景,发现其受到技术、监管和运营挑战的限制。探索了DAO代币的潜在用例和发展路线图,希望促进加密经济的发展。DAO代币通常用于奖励贡献者、支付运营成本和支持DAO的增长和运作,但需要保持供需平衡。代币持有者可以通过投票参与治理和质押获得收益,但需要注意法律风险和质押机制的设计。Web3中,代币的出现为协调机制带来了巨大的潜力,但仍需探索新的机制和用例。

流动性提供者的博弈,Curve债务难题何解?

当场外交易的CRV变得可流动时,Curve将不得不经历另一次压力测试。

现在Aave已禁用CRV借款功能,有用户猜测可能是为了防止交易者利用Curve漏洞事件恐慌,借币CRV恶意做空促使连环清算。目前在Aave中有约2.91亿枚CRV供应,约95%来自Curve创始人Michwill的存入。在过去的几个小时内,创始人Michwill已陆续归还了部分债务的资金,并增加了CRV质押物。

以太坊合约语言 Vyper漏洞导致攻击

Curve这次攻击事件可谓牵涉面极广,用户关注度极高。不过,庆幸的是Curve本次被黑客攻击并不是自身的合约漏洞问题所致,而是基础层的以太坊智能合约编程语言出现了问题导致的。

就在Curve上稳定池被攻击后,7月31日,以太坊编程语言Vyper发推表示,Vyper0.2.15、0.2.16和0.3.0版本的重入锁失效,而Curve上的遭到攻击的资金池(alETH/msETH/pETH) 是采用的Vyper 0.2.15部署。

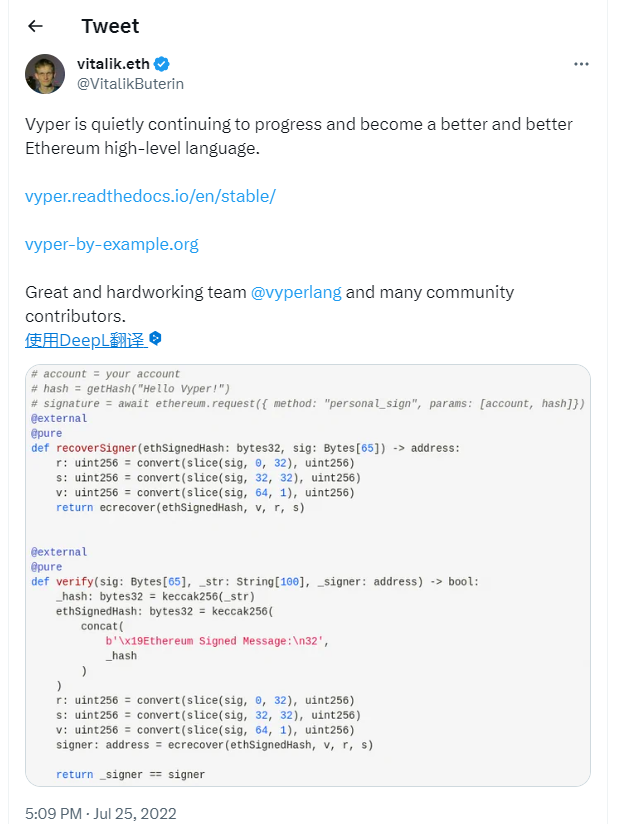

Vyper是一种Python系的以太坊智能合约开发语言,创建于2017年。与目前常用的编写以太坊智能合约Solidity相比,该语言对于习惯于Python系语言的开发者会更好上手。以太坊创始人Vitalik曾在推文中表示,Vyper正在悄悄地继成为更进步的以太坊高级语言。其中,用Vyper编写的项目示例包括Uniswap v1及Curve等。

而本次Vyper提及的版本重入锁功能失效,作恶者可以多次反复重入合约,在单次交易中多次执行某些功能,导致未经授权的操作或资金被盗。

目前,Vyper的新版本已经修复存在的漏洞,只是Curve被攻击的几个资金池的合约不可升级。

本次黑客攻击事件罪魁祸首其实是底层编程语言Vyper而不是Curve本身,让人松了一口气的同时,也引发了用户对于承载DeFi应用的基础层安全性方面的更大的担忧。因为比起应用的问题,底层语言的漏洞更让人后怕。这主要是因为基础层漏洞带来的灾难对于其链上生态影响是致命的,往往会引起多个连锁反应,重建的过程会更加困难(如Curve上被攻击的资金池合约不支持编程语言升级版本等),而单个应用出现问题的影响范围大多是可控的。

所幸这次不是Solidity,而是还不那么流行的Vyper出了问题。

加密KOL CM发推表示:“Curve被黑,Vyper的技术层面问题,可谓是釜底抽薪,这已经不是协议本身或者说智能合约设计的问题,如果Solidity也同样有出问题的可能性,那么链上所有的应用也无安全可言。所以你们说DeFi不存在了,这还不算惨的,更悲惨的是区块链不存在了。”

不过也有用户对此表示这验证了一个真理:没有绝对的安全,当你享受了智能合约带来的好处时,也要履行相应的代价。

“多灾多难”的Curve能否度过这次风波?

虽然被攻击的原因与项目本身合约无关,但Curve依旧成为众矢之的。

有用户认为本次事件尽管是编程语言的问题,但Curve也难逃此咎,审查不到位也没有主动提示用户资金池所采用的编程语言。不过也有用户表示,这次事件恰好验证了Curve智能合约的安全性,因为其它资金池并没有都采用Vyper,鸡蛋没有放在同一个篮子,官方分散了风险。

总的来说,这次黑天鹅事件对于Curve平台来说负面影响多于正面。

今年对于Curve来说,可谓是“多灾多难”。

先是在5月底,Michael Egorov被媒体爆出与其妻子Anna Egorova在墨尔本购买两处豪宅,共斥资4100万美元,占地面积4251平方米。

随后在6月初,Curve创始人Michael Egorov先是被ParaFi、Framework Ventures和1kx知名加密VC联合起诉控告商业欺诈。称其于2020年向Curve投资100万美元之后,Michael Egorov将这些投资款存入Curve的流动资金池,三家VC未拿到任何商业回报,既没有获得CRV代币也也未收到退款。并指控Michael Egorov无意放弃本人对Curve的控制权,没有向Curve DAO交出权力,锁定了比预期更多的CRV保持压倒性的控制权,一边通过质押获得奖励收益一边变卖部分代币。

接着又被用户扒出,创始人Michael Egorov手握三分之一以上的CRV流通盘,其在Aave中抵押的CRV代币总量高达2.91亿枚,占据CRV流通供应量的34.15%。这在用户看来,Curve创始人这是在以低成本的方式变现方式。

在Aave中抵押的2.91亿枚CRV一直被用户视为一个隐而未发的堰塞湖,会引发集体做空CRV。这对Curve生态和Aave协议都是极大的威胁,用户担心CRV会清算遭遇死亡螺旋也会给Aave带来坏账。而这次的黑天鹅事件虽没有让该仓位发生清算,但再次引起了用户的担心,市场的风险是捉摸不定的,一旦极端事件发生,那么这3亿枚CRV仓位带来的影响也将是不可预测的。

虽然后来随着稳定币crvUSD的推出和数据的增长让用户逐渐淡忘了有关其创始人的舆论风波,但接二连三的事件对Curve来说打击还是不小。这次攻击后,Curve也会依旧像前几次一样快速恢复吗?

说句公道话,似乎近期的事件无论是创始人风波还是智能合约语言漏洞引发的攻击,都和项目本身的运行没有直接关系,也无法真正对一个去中心化的项目造成致命威胁。今日,吴忌寒还发推称已经抄底CRV,并力挺Curve 表示:“在即将到来的 RWA 浪潮中,CRV 是最重要的基础设施之一”。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:西柚,如有侵权请联系删除。转载或引用请注明文章出处!