长推:深度讨论Fraxlend的独特借贷机制

为了激励清算人保护协议,他们在进行“干净清算”时会额外收取1%的费用。

原文来源:Twitter

原文作者:@Cook0x

注:原文来自@Cook0x发布长推。

深度讨论Fraxlend的独特借贷机制,在Curve危机中独领风骚。@fraxfinance

TL;DR

1. 隔离借贷市场保护了借贷人和借款人

2. 不能被借出的抵押品保护了借贷人和借款人

3. 利率变化比市场上普遍所描述的要慢 (3-7)

4. 独特机制 - 动态债务重组 (8-10)

本人经历Curve事件后彻底路转粉。

首先,让我们谈谈一些基本概念。Fraxlend池是隔离的借贷对。这有两个重要的影响,可以显著降低借款人和贷款人的风险: 1. 任何与抵押品或不良贷款有关的问题都限于各个配对之间; 2. 抵押品无法被借出。 协议支持 15 种抵押品类型,包括您可以借用 Frax 的 Curve LP 代币。

现在让我们仔细看一下CRV市场。Curve团队不幸成为vyper编译器的0-day漏洞攻击的受害者,由于一些市场动态,该交易对的利用率接近100%。 有些人指出这意味着利率将迅速上升,然而,对于细节有些夸大,所以在这里进行一定纠正。

这个特定的池子使用PID控制器来调节利率。通俗地说,当利用率很高时,利率会使用乘数增加,而当利用率较低时则会降低。 您可以在此处了解更多关于Fraxlend使用的不同类型利率模型:https://app.frax.finance/fraxlend/available-pairs…大多数池子使用的是可变利率V2,但CRV池使用的是原始的时间加权可变利率模型。

与大多数借贷协议不同,这两种计算器都会根据市场动态自动调整,无需进行治理干预。我们认为让市场来确定利率比让团队在每次市场波动时提出治理提案更好(因为这种方法较为缓慢)。

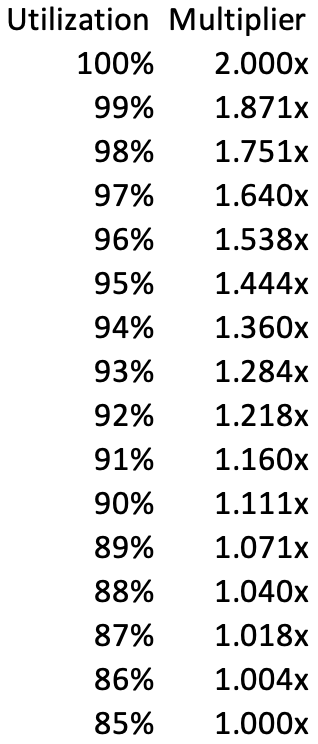

利率增长受两个参数控制:利用率和利率半衰期。对于CRV市场,半衰期为12小时。这意味着在100%的利用率下,利率将每12小时翻倍一次。

关于【长推:深度讨论Fraxlend的独特借贷机制】的延伸阅读

Base 链 DEX —— Aerodrome VS Curve

Velodrome是一个成功的DeFi案例,通过改进veCRV模板,实现了更优越的DEX模式。与Curve不同,Velodrome的流动性提供者不收取交易费用,而是通过VELO代币排放获得激励。通过仪表投票,veCRV/veVELO持有者决定每周发行的CRV/VELO代币分配比例。Velodrome避免了其他协议吞噬供应的可能性,并提供了类似于Convex的功能,但更简单。它正在成为超级链的基础流动性中心,可能会改变游戏规则。Velodrome已在Optimism上取得巨大成功,其产品套件包括收取和分配费用的DEX部分。

流动性提供者的博弈,Curve债务难题何解?

当场外交易的CRV变得可流动时,Curve将不得不经历另一次压力测试。

然而,重要的是要意识到在实际操作中,利率的增长速度要慢得多,因为利用率永远不会完全达到100%,甚至只是稍微下降,都会显著减缓增长速度。请参考以下数据:在99%的利用率下,增长倍数为1.87倍,而在95%的利用率下,增长倍数为1.44倍。

现在让我们谈谈Fraxlend的一个独特功能,即「动态债务重组」,它保护借贷人和借款人的利益。在发生不良债务的情况下,Fraxlend立即调整fToken的虚拟价格,从而保持池的正常运行并防止恐慌出现。

在典型的借贷市场中,当出现不良债务时,借贷人会立即撤资,试图比其他人更快地提取资金。而在Fraxlend中,池子会立即将损失「社会化」- socializes losses,分摊给所有借贷人。这有助于保持市场流动性,并防止池子出现问题。

「动态债务重组」发生在清算人进行“clean liquidation - 干净清算”时,即当清算导致借款人的抵押品余额为0时。为了激励清算人保护协议,他们在进行“干净清算”时会额外收取1%的费用。

所以来总结一下:

1. 隔离借贷市场保护了借贷人和借款人;

2. 不能被借出的抵押品保护了借贷人和借款人;

3. 利率变化比市场上普遍所描述的要慢;

4. 动态债务重组降低了借贷人的风险和借款人的波动性。

翻译整理自 @DrakeEvansV1 - economics & code @fraxfinance

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:@Cook0x,如有侵权请联系删除。转载或引用请注明文章出处!