DeFi重回正轨了吗?

对于以太坊网络上的 Uniswap交易量来说,目前每周的交易量为557亿美元,明显低于以往。

原文作者:Ding HAN,Alice Kohn

原文来源:Glassnode

执行摘要

• 一些积极的数字资产行业发展和DeFi行业的进步再次激发了投资者对DeFi代币的关注。

• DeFi代币关注度的提升引发了做市商的关注,他们增加了各自池中的流动性,这表明他们对这些代币的交易和价格活动的前景充满信心。

• 进一步分析Uniswap的交易量分布表明,大部分交易活动可以归因于机器人,这些机器人主要在以太坊和稳定币交易对上活动。

山寨币再次受到青睐了吗?

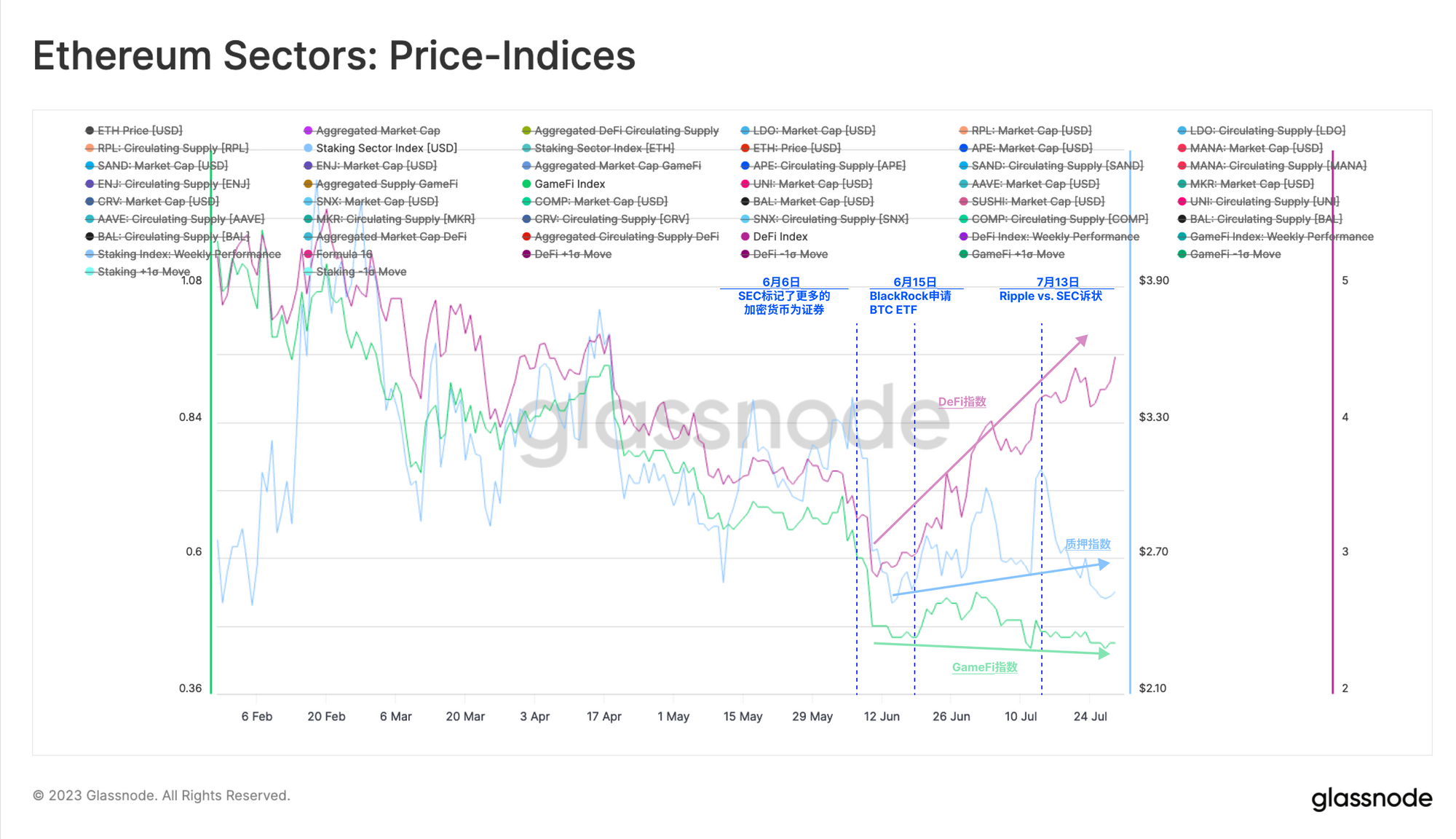

在过去的几个月里,山寨币市场在几项关键发展的推动下,在正面和负面新闻事件中展开了激烈的拉锯战:

• 6月初,美国证券交易委员会(SEC)将68种加密货币列为未注册证券,这打压了市场对于除比特币和以太坊之外的其他代币的兴趣。甚至在这一消息发布之前,这些代币中的许多都表现不佳,我们在报告"应对 DeFi 下跌趋势"中对此进行了报道。

• 贝莱德(BlackRock)和富达(Fidelity)等金融巨头提交的比特币现货ETF申请引发了市场的热情,这股热情甚至扩散到了比特币以外的广泛数字资产领域。

• 另外,在7月中旬,美国证券交易委员会(SEC)在对瑞波实验室(Ripple Labs)的诉讼中裁定,这家加密公司在公共交易所销售其XRP代币并未违反联邦证券法,这对其他美国加密项目和整个行业释放了积极信号。XRP的胜诉为山寨币投资者带来了一线希望,使他们有信心应对未来可能的更多监管措施。

其中,与DeFi板块相关的代币表现最为强劲,自从6月11日创下的低点以来,我们的DeFi指数价格已经反弹了56%。相比之下,GameFi和Staking等其他主要市场板块的表现却差强人意。

实时工作台图表

实时工作台图表

我们的DeFi指数由市值排名前8位的DeFi代币组成,其对比以太坊的表现已经呈现出近两个月的上升趋势。这是自 2022 年 9 月以来首次出现的超额收益,迄今为止的表现非常相似。

实时图表

实时图表

但是,如果我们将排名前八的DeFi代币分开看,两种代币的表现尤为突出,成为这一趋势的主要推动力:它们是MKR和COMP。经过深入研究,我们发现,这两种代币的表现很可能与新项目的基本面因素密切相关,而非更广泛的市场发展。

6 月 28 日,Compound的创始人兼首席执行官罗伯特-莱什纳(Robert Leshner)宣布退出借贷协议,并启动了一个新项目,致力于将规范化的金融引入区块链网络。这一消息发布后,COMP代币在一周内猛涨了83%。

大约在同一时间,MakerDAO启动了一项名为智能燃烧引擎的回购计划,利用协议拥有的多余 DAI从Uniswap 池中购买MKR。这一动向在一个月内将会抽走约700万美元的MKR,这一前景使得该代币在本周价格上涨了43%。

实时工作台图表

实时工作台图表

透过对前八大 DeFi 代币在DEX与CEX交易所的流量研究,我们可以看到人们对于DEX交易的兴趣再次浓厚起来。从今年6月初的3.75%起,DEX 交易的相对份额已经增长到现在的29.2%,已经接近了2022年下半年的峰值。

混合类型的Uniswap交易

混合类型的Uniswap交易

随着DEX交易活动的复苏,对这些近期发展的影响以及对利益相关者可能产生的潜在影响进行研究是很有价值的。我们这次将重点关注 Uniswap,这是一个占主导地位的DEX,并且在过去一周中,其gas fee 消费也是最多的。

对于以太坊网络上的 Uniswap交易量来说,目前每周的交易量为557亿美元,明显低于以往。2023 年早些时候,围绕流动性质押代币的交易量激增,"meme-token "的交易量也曾短暂上升,但后来逐渐下降。

因此,尽管最近围绕 BTC ETF申请和瑞波币对 SEC 判决的热潮一度席卷市场,但并未带来 Uniswap 交易活动的明显增长。

通过深入研究 Uniswap 在不同第二层网络上的交易量分布,我们可以得到更明确的了解。显然,大量的交易已经从以太坊主网转移到了 Arbitrum,后者在三月份就吸引了高达32%的交易量。这一趋势在6月和7月期间仍然保持在高位,这在一定程度上也解释了我们在上文中所观察到的以太坊交易量的下降。

通过深入研究 Uniswap 在不同第二层网络上的交易量分布,我们可以得到更明确的了解。显然,大量的交易已经从以太坊主网转移到了 Arbitrum,后者在三月份就吸引了高达32%的交易量。这一趋势在6月和7月期间仍然保持在高位,这在一定程度上也解释了我们在上文中所观察到的以太坊交易量的下降。

关于【DeFi重回正轨了吗?】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

机器人与人类交易员

机器人与人类交易员

另一种理解Uniswap交易活动的方式是通过查看交易者的类型。自2019年以来,我们发现各种各样的 MEV 机器人在市场上涌现,这些都是监控区块链并找寻利润点的自动化程序。在这次的分析中,我们将只关注两种类型的机器人:套利机器人和三明治机器人。

•套利机器人的目标是利用不同交易所以及中心化交易市场中同一代币对的价格差异以获利。

•三明治机器人是在目标交易者(假设为买家)交易之前插入交易,以更大的差价进行交易。然后,"三明治"机器人会再次卖出资产以关闭差价,使双方的价值最大化。

下图展示了在 Uniswap(以太坊)上,机器人交易量与人工交易量的比例。

我们发现,三明治机器人的交易量通常占每日交易量的 60% 以上。自今年年初以来,套利机器人的交易量份额已从约20%降至10%。然而,从七月初开始,人类交易者的交易量份额已经增长到30%,这与 DeFi 代币兴趣增加的时间是相吻合的。

请注意,这种分类是基于 Glassnode 新开发的启发式方法第一次迭代的结果,而且目前还在积极开发中。在这次的迭代中,我们设定了相当保守的机器人标签标准,特别是对套利机器人。

此外,还需要注意,不同类型的机器人会产生不同的交易量和交易额。例如,一个"三明治"机器人至少需要执行两笔交易,因此其产生的交易量是人类交易者的两倍。

由于不同类型的机器人会造成不同程度的交易量膨胀,因此按交易者类型划分的每日交易量能够提供另一种比较的视角。

由于不同类型的机器人会造成不同程度的交易量膨胀,因此按交易者类型划分的每日交易量能够提供另一种比较的视角。

从图中我们可以看到,在美元贬值或者meme-token狂热等重大事件期间,人类交易者的活动异常活跃。而且随着价格波动的加剧和"目标交易者"的增加,套利机器人和三明治机器人的活动程度也相应提高,他们的活动度甚至能够在人类交易量上升期间,达到人类交易量的三倍。

下图是一个交互式的图表,展示了每种类型交易者的首选代币和池。无论是哪一种类型的交易者,他们都更倾向于选择最大的、流动性最强的交易对 ETH-USDC 和 ETH-USDT。

下图是一个交互式的图表,展示了每种类型交易者的首选代币和池。无论是哪一种类型的交易者,他们都更倾向于选择最大的、流动性最强的交易对 ETH-USDC 和 ETH-USDT。

作为信息市场的流动性池

自Uniswap V3上线以来,流动性提供者可以选择在池子内特定的价格区间内提供流动性。这使得相比在无限价格区间内提供流动性,流动性能在交易量预计最大的价格区间内更集中地进行分配(以此获得更多费用)。

来源:Uniswap

来源:Uniswap

自从公布了Maker的回购计划,MKR/WETH池在Uniswap V3中的流动性提供者中获得最大的成功,其流动性显著上升。

尽管该池传统上主要由MKR基金持有,但WETH的流动性深度增加了超过700%。这表明,流动性提供者正在预期MKR-WETH交易对的交易量会增长。

当我们深入研究流动性池的构成,我们可以清晰地看到WETH份额的明显增加,目前占总份额的21.2%。这是由于交易者越来越倾向于使用WETH来购买MKR,这也反映出自6月初以来,对MKR的需求明显增加。

当我们深入研究流动性池的构成,我们可以清晰地看到WETH份额的明显增加,目前占总份额的21.2%。这是由于交易者越来越倾向于使用WETH来购买MKR,这也反映出自6月初以来,对MKR的需求明显增加。

最后,我们希望提出一种观点,即Uniswap的流动性池可以作为一种代币预期价格走势的信息市场。如果我们仔细观察超出范围的MKR-WETH流动性,我们可以清楚地看到,流动性在价格远超MKR/ETH汇率的位置被提升。

最后,我们希望提出一种观点,即Uniswap的流动性池可以作为一种代币预期价格走势的信息市场。如果我们仔细观察超出范围的MKR-WETH流动性,我们可以清楚地看到,流动性在价格远超MKR/ETH汇率的位置被提升。

随着流动性提供者将其资金转移到更高的价格区间,他们在某种程度上表达了对更高价格区间手续费收入的价外期权。假设流动性提供者是理性的利益追求者,他们的流动性分布变动可能提供类似期权市场的洞察,让我们了解相关代币的预期波动率和预期价格区间。

总结和结论

总结和结论

2023 年,围绕数字资产的监管环境反反复复,正面和负面消息忽而来忽而去。近几周来,以MKR和COMP为首的DeFi代币表现突出。然而,当我们深入研究Uniswap上的交易活动,发现这些价格上涨并未引发DEX交易活动的相应增加。

造成这种现象的原因是,像Arbitrum这样的L2交易平台的交易量份额持续增长,同时,人类交易者的数量在减少。随着人类交易活动的减少,套利和三明治机器人的活动也相应减少。

对于MKR来说,提供流动性的做市商在Uniswap池中的数量明显增加,这在一定程度上预示了交易量的增加。因此,我们提出了一个想法,即流动性的分布可能为相关代币的预期交易区间提供了有价值的信息。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Ding HAN, Alice Kohn,如有侵权请联系删除。转载或引用请注明文章出处!