MakerDAO:以太坊“最疯狂”的 DAPP

在某种程度上来讲,MakerDAO 可以说是属于所谓的”寡头“治理而非真正的去中心化治理。

原文作者:菠菜菠菜 | 投研公会-研究员,Twitter: @wzxznl原文来源:Mirror: mirror.xyz/bocaibocai.eth

为什么说 MakerDAO

是以太坊上”最疯狂“的 DAPP?

在一场对 Vitalik Buterin 的采访中,主持人对 Vitalik Buterin 提问:" What’s the craziest application of the Ethereum that you’ve come across lately?”(你最近遇到的最疯狂的以太坊应用是什么?),Vitalik Buterin 的回答是:“I am definitely impressed by MakerDAO” (MakerDAO让我留下了深刻的印象)。

MakerDAO 是以太坊上第一个成立的 DAO 组织(按照成立时间而非产品发布时间,目前按照产品上线时间公认以太坊第一个 DAO 为 The DAO ),在整个稳定币市场上,DAI 在去中心化稳定币的应用规模上是 NO.1,并且在 DeFi 领域,MakerDao 具有颠覆性作用和意义,MakerDAO 的超额抵押机制消除了“凭空印钞”的风险并且是完全运行在链上的一套系统,不存在中心化托管的风险。

全文 8600 字,预计阅读时间 22 分钟

文章速览:

01/ MakerDAO-DeFi 的王者

02/ 什么是去中心化稳定币-DAI?

03/ 如何生成 DAI?DAI如何维持价格稳定?

04/ 如何使用 Maker 协议加杠杆?

05/ DAI 的清算机制如何运作?

06/ Maker 协议真的安全吗?

07/ MKR 是什么?MKR 可以用来做什么?

08/ 去中心化治理还是寡头治理的 MakerDAO?

TL;DR

- MakerDAO 是运行在以太坊上集超额抵押稳定币、借贷、存储、用户共同治理和发展的 DeFi 项目,同时也是目前以太坊上 TVL 最多的 DeFi 项目

- MakerDAO 的核心是 Maker 协议,可以抵押加密资产铸造与美元挂钩的去中心化稳定币 DAI,DAI 通过超额抵押以及 DSR(DAI Savings Rate)存款利率的调整来维持价格稳定

- 当用户铸造的 DAI 的价值高于 Maker 协议规定抵押率的抵押物价值就会面临清算拍卖并支付一笔清算罚款,若拍卖金额足以还债则进入第二阶段拍卖以保障被清算人可以拿回更多的抵押物,若资不抵债则由 Maker 协议承担未尝债务

- MakerDAO 曾出现过”零元购“事件,但漏洞并非来源于协议本身而是清算机制参数问题,MakerDAO 拥有一套紧急处理机制来保障 Maker 协议可以抵御系统性风险

- MKR是 Maker 协议的治理 Token 同时也是资本重组来源,持有 MKR 可以参与 MakerDAO 治理,Maker 协议资不抵债时通过超发 MKR 拍卖获取资金抵债, Maker协议金库资金达到一定金额时也会拍卖DAI回购 MKR 进行销毁

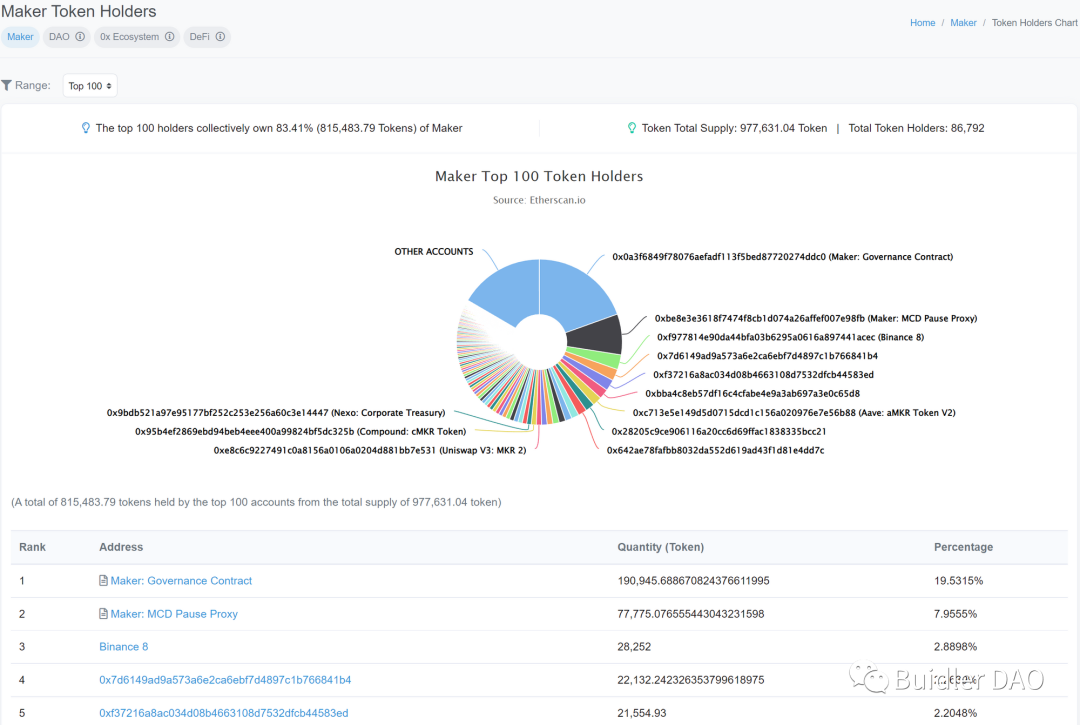

- MakerDAO 的治理体系呈中心化趋势,MKR 集中度过高导致 MakerDAO 陷入”寡头“治理,前100名地址掌握了 MKR 总供应量的83.41%

MakerDAO

MakerDAO

—— DeFi 的王者

MakerDAO是什么?

MakerDAO是一个运行在以太坊区块链上的、集超额抵押稳定币、借贷、存储、用户共同治理和发展的项目,MakerDAO 最核心的就是 Maker 协议,又称多担保 Dai(MCD)系统,可以让用户使用经过协议批准的资产作为担保物来生成去中心化稳定币 DAI,截止至2022年7月26日,MakerDAO TVL为 $8.03B 稳坐 DeFi 王者宝座。

数据来源:DeFiLlama

数据来源:DeFiLlama

MakerDAO 如何成立的?

Rune Christensen 在2014年以太坊出现之前就一直是比特股(Bitshares)社区的活跃成员,并探索在 BitShares 平台上推出稳定币DAI,但是Rune Christensen 发现比特币网络不足以支持一个复杂的金融系统,最终选择了被称为“世界计算机”的以太坊,因为与具有非常有限的脚本语言的比特币不同,以太坊是一个通用可编程区块链,运行着一个虚拟机,能够执行任意和无限复杂的代码使得在以太坊上可以实现智能合约。

MakerDAO 创始人 Rune Christensen 在2013 年 3 月第一次通过 Reddit 向世人展示了 Maker 的愿景,即创建一个由以太坊支持的美元稳定币。

- 2014年正式成立 MakerDAO 成为了以太坊上第一个去中心化自治组织(成立时间)

- 2015年3月 Maker 协议雏形诞生,创始人 Rune Christensen在 Reddit 上与以太坊社区的成员包括 Vitalik Buterin 分享了协议的设计、合约代码以及测试前端

- 2015年至2017年之间与来自全球的开发者开始了对代码、架构和文档的第一版迭代。2016年中,MakerDAO发布了以太坊上第一个去中心化交易平台:OasisDEX(现为Oasis.app)。

- 2017年12月 MakerDAO 正式在以太坊上推出第一版 MakerDAO 白皮书向大家介绍了 DAI 稳定币系统。创始人Rune Christensen 在 2021 年 7 月 20 日发布了一篇博客文章《MakerDAO Has Come Full Circle》宣布 Maker 基金会已经完成了它的使命并将会在未来几个月解散并完全交给社区管理实现了真正的去中心化。

什么是去中心化稳定币

什么是去中心化稳定币

—— DAI?

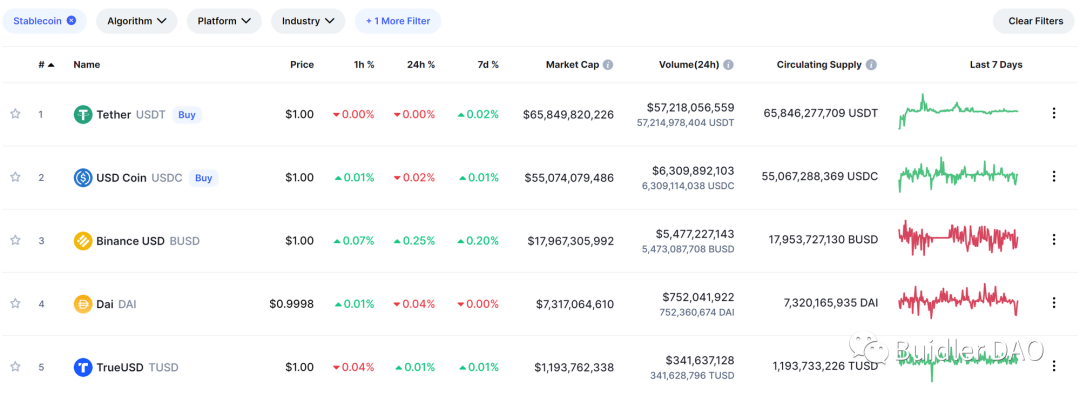

DAI 是一种在 MakerDAO 上通过 Maker 协议超额抵押产生的与美元挂钩的去中心化稳定币,总供应量取决于在 Maker 协议上抵押物的价值,截止至2022年7月26日 DAI 一共被铸造了7,320,165,935枚,在所有稳定币中总市值排名第四,是目前市值最大的去中心化稳定币。

数据来源:coinmarketcap

数据来源:coinmarketcap

去中心化稳定币到底是什么呢?中心化稳定币和去中心化稳定币有什么区别呢?

去中心化稳定币

去中心化稳定币—通常分为算法稳定币以及超额抵押稳定币,可以理解为通过一系列算法以及代码设计的智能合约而不是中心化主体铸造出来的稳定币,超额抵押稳定币不会凭空产生出价值,因为超额抵押稳定币通常是通过锁定一定的资产铸造出来的,如需要取回锁定的资产则需要销毁相应的超额抵押稳定币,但纯算法稳定币是通过一套设计好的机制铸造的,在设计上可能会存在缺陷,最经典的案例就是 LUNA 崩盘事件,用 UST 锚定来 LUNA(自己创造了自己的锚定物)。

比较有代表性的去中心化稳定币有:

DAI:DAI是一种在以太坊上的 MakerDAO 中通过超额抵押指定的资产铸造的超额抵押稳定币

UST:UST是一种在 Terra 公链上通过挂钩机制即燃烧价值1$的 LUNA 铸造1个 UST 的纯算法稳定币

FRAX:FRAX 是一种在 Frax Finance 上通过算法抵押一定比率指定资产以及 FXS(治理Token)铸造的算法+超额抵押稳定币

AUSD:AUSD 是一种在 AlpacaFinance 上通过抵押在 AlpacaFinance 上的存款铸造的超额抵押稳定币

中心化稳定币

中心化稳定币—具有“锚定”属性的加密 Token,其目标是锚定某一链下资产,并与其保持相同的价值,为了保持价格稳定,中心化稳定币由链下资产做抵押,如发行一个 USDT,Tether 公司会准备一美元的储备保证金,为实现稳定币价值和支持资产数量挂钩,中心化发行人通常会聘请独立的会计师事务所或审计机构定期对托管账户中的支持资产进行验证。

比较有代表性的中心化稳定币有:

USDT:USDT 又称为泰达币,是由美国 Tether 公司,为了与美元等值发行的一种稳定币,即 1USDT=1美元,用户可以随时使用USDT 与 USD 进行1:1兑换。Tether公司承诺1比1保证金,其每增加1枚新的USDT,都会在其银行储备金账户里增加1美元的账户资金,从而保证投资者随用随取的安全性(但实际储备金账户未对外公布)

USDC:USD Coin(代号:USDC)是一个完全抵押的与美元挂钩的稳定币,由 Circle 和交易所 Coinbase 组成的联营公司发行和管理,并由专业服务公司均富会计师事务所(Grant Thornton)将每月公开报告Circle发行的USDC的财务状况

BUSD:Binance USD(BUSD)是由纽约州金融服务部(NYDFS)批准,由币安与 Paxos 合作发行的与美元1:1挂钩的稳定币,而且BUSD是第一个拥有自己独立客户端APP的稳定币,BUSD在市场流通的每一枚BUSD都有对应的1美金资产存放在银行,采用独立的第三方会计事务所对资产进行审计并定期将审计结果予以披露

TUSD:TUSD 是 TrustToken 公司推出的稳定币,与美元1:1锚定,TrustToken 是美国旧金山的资产数字化平台,是一个加密货币提供商,主要业务为简化加密货币交易服务和加密货币对冲基金。与有争议地坚持银行账户审计的Tether不同,TrueUSD 使用第三方信托公司和独立会计师事务所,提供定期审计,为持有者提供强有力的法律保护。TrustToken 还将发布与澳元、欧元、加元、港币四个稳定币,TAUD、TEUR、 TCAD 和 THKD

DAI 属于去中心化稳定币中的超额抵押稳定币,本质上 DAI 的铸造并不会增加加密市场总价值,因为 DAI 的铸造意味着超于被铸造 DAI 价值的质押资产被锁定在智能合约中无法流通,但中心化稳定币的铸造可以使得加密市场的总价值增长,因为被铸造的中心化稳定币背后都映射着真正的价值物——法币。

如何生成 DAI?

DAI 如何维持价格稳定?

如何给 DAI 加杠杆?

生成机制

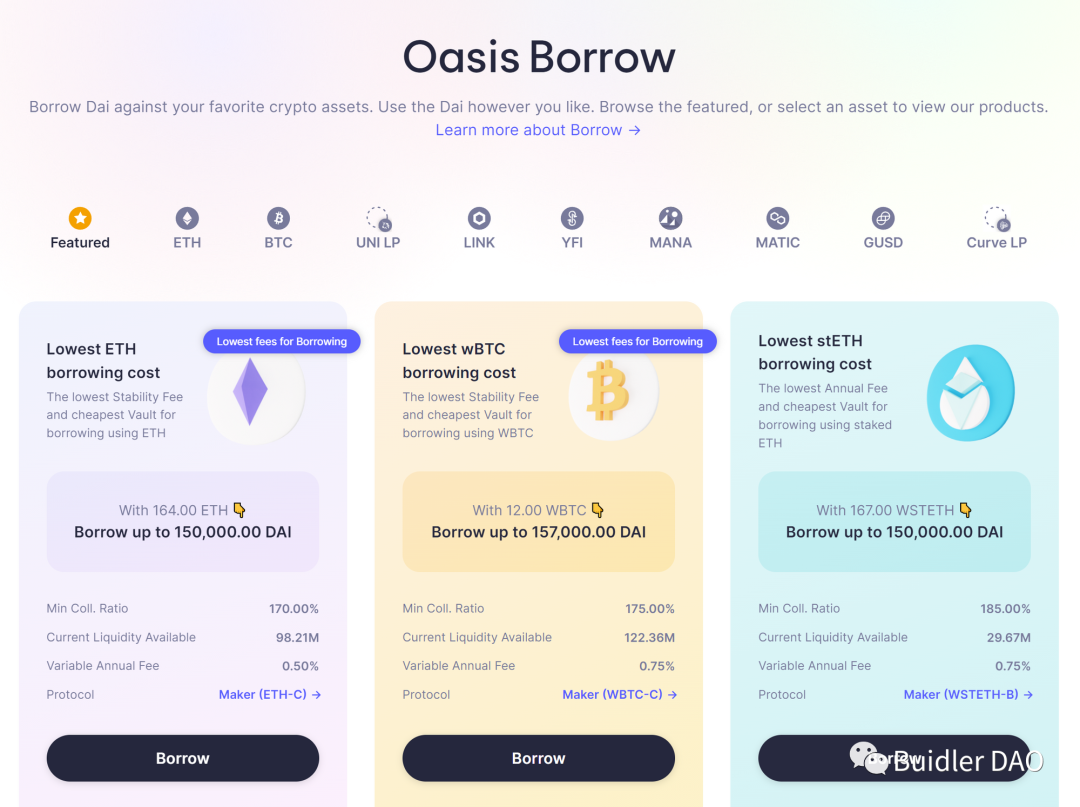

DAI 是由用户通过 Maker 协议超额抵押资产而铸造出来的,Maker 协议则由用户通过 Oasis.app 来实现,原理是用户通过 Oasis 创建保险箱(Vault)将加密资产放进去锁起来作为抵押,然后由用户自己决定生成多少的 DAI,用户只能生成少于抵押价值的 DAI,在赎回质押资产时还需支付一笔稳定费,Maker 协议支持的抵押品如 ETH、WBTC 等多达 20 多种,每种资产的抵押率以及稳定费都是由资产本身的风险指数以及 MKR 持有者治理决定的,比如,用户想质押比较主流的资产 ETH,wBTC,stETH 来铸造 DAI,假如用户想铸造1000个 DAI,用户需要质押价值1700美元的 ETH、1750美元的 wBTC 或者1850美元的 stETH 来铸造 DAI,稳定费分别为0.5%、0.75%和0.75%,并且产生的利息费用属于 Maker 协议,而不是 Oasis.app。

数据来源:Oasis.app

数据来源:Oasis.app

DAI 如何实现价格稳定机制?

虽然 DAI 在设计上是与美元1:1挂钩,但是 DAI 还是会受市场行为影响造成一定的价差,MakerDAO 社区通过 DAI 存款利率(Dai Savings Rate,DSR)让所有 DAI 用户可以自动获得储蓄收益来平衡市场供需,只需用户将他们的 DAI 锁入 Maker 协议的 DSR 合约即可,DSR 合约不对用户设置最低存款要求,用户可以随时从 DSR 合约中取出部分或全部 DAI。

当 DAI 的市场价格由于市场变化而偏离目标价格时,MKR 持有者可以通过投票更改 DSR 来维护价格的稳定性:

DAI不是凭空生成出来的,那么谁来支付这个利息呢?

DAI 的利息由 MakerDAO 稳定费的收益来支付,如果稳定费收益不能覆盖 DAI 存款利率的总支出,则差额记为坏账,并增发 MKR (Maker 协议的治理 Token 和资本重组来源)以弥补差额,MKR 持有者则成为了风险的承担者。

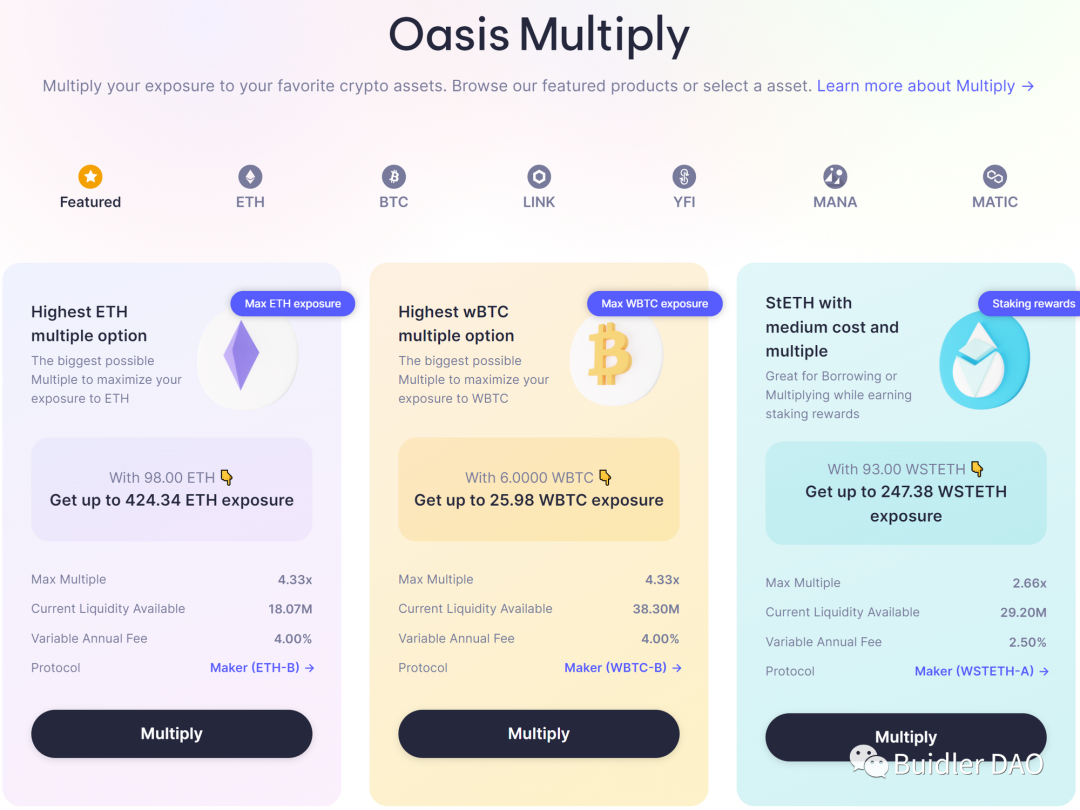

如何使用 Maker 协议加杠杆?

当用户创立一个保险箱(Vault)后,用户可以在 Oasis.app 上通过 Oasis Multiply 功能支付由 MRK 持有人指定的利息来借入 DAI 在保险箱中(Vault)购买更多的抵押头寸,这使得用户可以在抵押资产价值上升中获取更多的收益,但同时在面临资产下降时也会面临更高的清算风险。

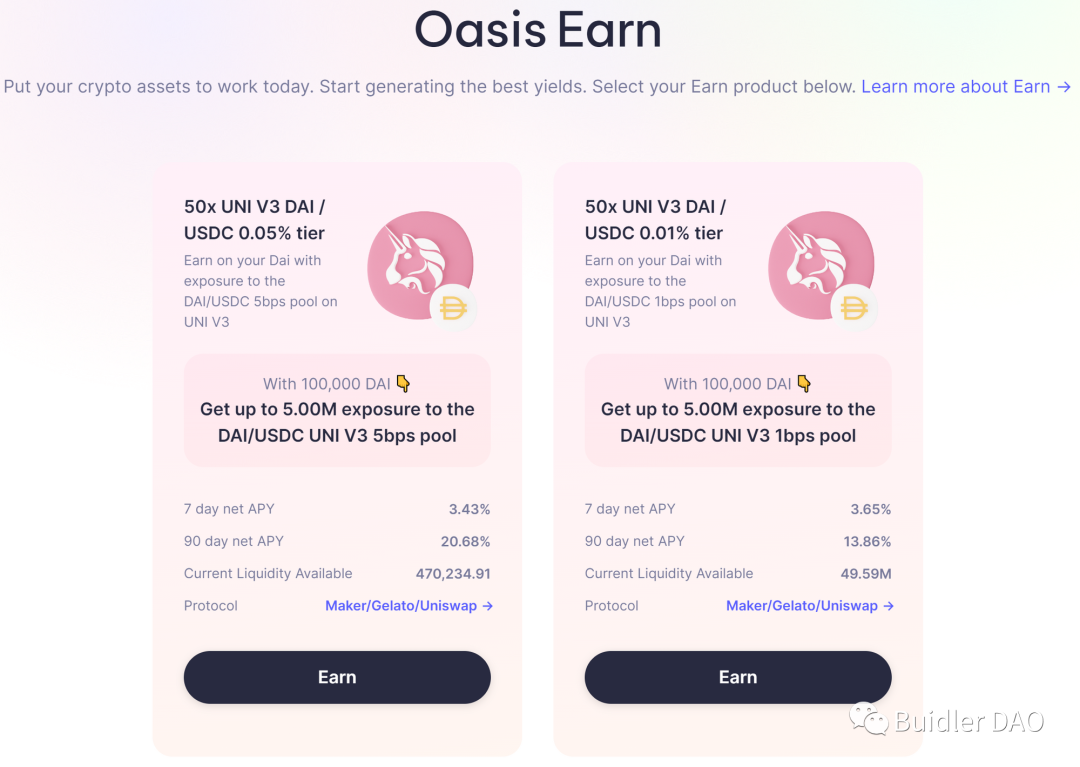

数据来源:Oasis.app

数据来源:Oasis.app

用户还可以选择将铸造的 DAI 和 USDC 放入Uniswap V3中进行流动性挖矿并在Oasis.app 上借 DAI 加杠杆从而达到更高的流动性 Mining 奖励。

DAI 的清算机制如何运作?

DAI 的清算机制如何运作?

用户在铸造 DAI 之后如果想取回在保险箱(Vault)中锁定的资产的话,用户需要把 DAI 归还才能从保险箱(Vault)中拿回被抵押的加密资产,这时被归还的 DAI 将会被协议自动销毁以达到抵押资产价值和 DAI 价值的平衡。

清算机制

当用户生成的 DAI 的价值始终少于抵押物允许生成的 DAI 的价值范围内的时候,一切都会正常运作,但是如果抵押物的价值下降导致用户生成的 DAI 的价值高于抵押物允许生成的 DAI 的价值的时候,举个例子,假设 ETH 铸造 DAI 的质押率为2:1,用户用价值 4000 美金的 ETH 铸造了1000个 DAI,此时价值4000美金的ETH 最高可以允许铸造 2000个 DAI,如果当以太坊价值跌破 2000 美金的时候,此时 1000 个被铸造的 DAI 的价值将会高于价值低于 2000 美金的以太坊允许铸造的最大价值 DAI 的范围,就会触发清算程序,清算意味着用户不再需要归还 DAI,则用户生成的保险箱(Vault)将会被充公进行抵押品拍卖把亏欠系统的 DAI 补回来,同时被清算的用户还需要缴纳一笔清算罚款,Maker 社区的 MKR 持有者们会针对不同的担保物类型设定不同的清算罚金,被拍卖的抵押物价值会加上清算罚款的金额一并进入拍卖程序。

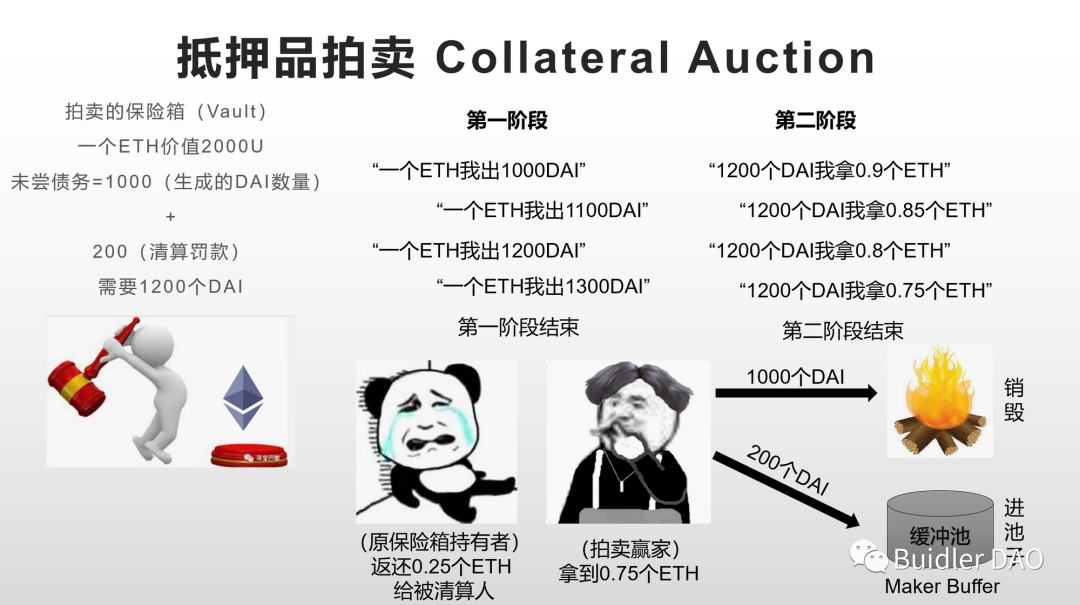

拍卖程序分为担保品拍卖(Collateral Auction)和反向担保品竞拍(Reverse Collateral Auction)两个阶段:

担保品拍卖(Collateral Auction):在第一阶段担保品拍卖中,竞价者开始对拍卖的抵押品出价,最高价者支付 DAI 来低价获取抵押品,回购的 DAI 用来弥补金库的未偿债务及清算罚金。

反向担保品竞拍(Reverse Collateral Auction):如果第一阶段拍卖上获得的 DAI 足以清偿金库内的债务,并足够支付清算罚金,拍卖就会进入第二阶段,拍卖者对固定价格的DAI竞价拿走更少的抵押物,目的是让原金库所有者可以拿回尽量多的担保物,同时保证所有 Dai 的债务得到偿付。

关于【MakerDAO:以太坊“最疯狂”的 DAPP】的延伸阅读

DAI向双稳定币发展,MakerDAO的Endgame“这盘棋”有多大?

本文介绍了MakerDAO创始人Rune Christensen关于Dai未来发展的两篇文章,讲解了Dai如何在Endgame转型计划中实现双向“制导”,即去中心化和中心化两种稳定币新品牌。文章提出了两种解决稳定币三难困境的路径,分别是优先考虑效用和规模和走纯粹去中心化的路径,并披露了两种不同品牌的具体发展规划。未来,NewStable将继承大多数Dai的用例,专注于大众市场的采用和符合监管要求的现实世界资产支持,而PureDai则专注于实现完全去中心化的稳定币,通过与SubDAO生态系统合作,提供合法用例和套利机会。最终,预计所有Dai用户将迁移到NewStable或PureDai,确保去中心化核心价值在未来的稳定币解决方案中得到延续和强化。

MakerDAO终局计划“Endgame”迎新进展:将推出首个SubDAO和新代币,计划今年夏季推出第一阶段

MakerDAO正在加速推进终局计划“Endgame”,通过提高效率、弹性和可访问性,将DAI的供应量扩大到1000亿甚至更多。首个SubDAO Spark及其原生代币SPK即将推出,采用流行的DAO治理新模式,将每个subDAO设定特定的应用或职责。随着Endgame的推进,MakerDAO将推出多种新代币和功能,旨在实现DAI使用量的指数级增长。此外,Capital联创发布的研究指出,MakerDAO在DeFi领域占据近40%的利润,但市盈率受到抑制。随着Endgame的推进,MakerDAO的重组之战已经开始。

拍卖流程如下图:

当第一阶段拍卖足以偿还债务时,开启第二阶段

当第一阶段拍卖不足以偿还债务时,不开启第二阶段,未偿债务由缓冲池(Maker Buffer)支付

在这有一个陌生概念叫缓冲池(Maker Buffer),那么什么是缓冲池呢?

缓冲池(Maker Buffer)是Maker协议中的一部分,是一个不属于任何人的金库,用户使用协议时产生的稳定费以及拍卖的收益(如清算罚款)等都会流入到缓冲池,Maker协议所产生的债务(如拍卖资不抵债)由缓冲池承担,如缓冲池中没有足够的 DAI 来偿还 Maker 协议的债务时,Maker 协议就会触发债务拍卖(Debt Auction)机制。

债务拍卖(Debt Auction)机制:当缓冲池中的 DAI 不足以偿还 Maker 债务时,Maker 协议将会超发 MKR 来启动拍卖程序,拍卖者可以使用 DAI 拍卖获取 MKR,拍卖获取的 DAI 将进入缓冲池去偿还债务。

但这样的话 MKR 不就严重超发变得越来越没有价值了吗?

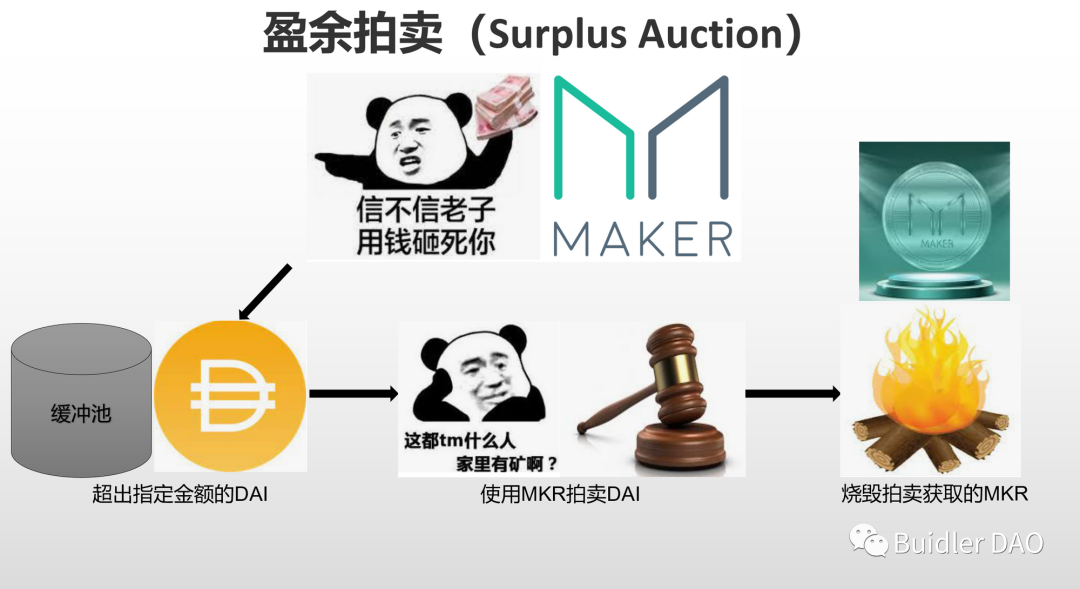

Maker 协议其实还有另外一套拍卖机制来确保 MKR 不会严重超发——盈余拍卖(Surplus Auction)机制

盈余拍卖(Surplus Auction)机制:当缓冲池中的 DAI 累积到一定金额时(Maker 治理决定的值),超出的 DAI 就会被盈余拍卖(Surplus Auction),在盈余拍卖(Surplus Auction)时,拍卖者可以使用 MKR 来拍卖获取固定数量的 DAI,价高者得,一旦盈余拍卖(Surplus Auction)结束,拍卖所得的MKR将会全部被协议自动销毁,从而减少 MKR 的总供应量。

那么看到这,你是否有一个疑问:

Maker 协议如何得知我的资产将面临清算?

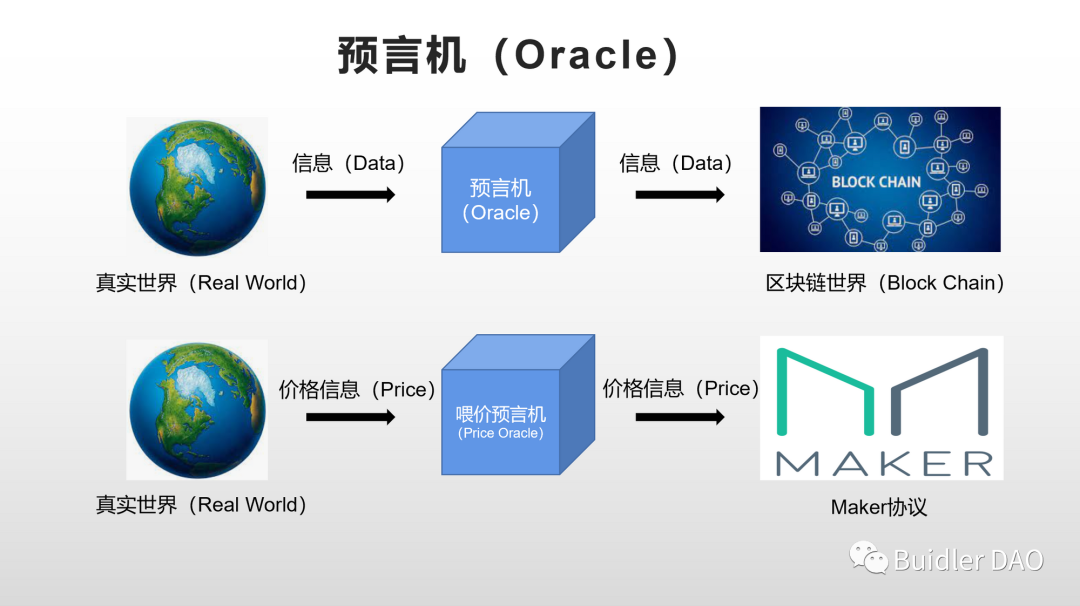

区块链的世界与现实中的世界其实是不互通的,那么这个时候需要有一个桥梁来让两个世界产生联系,Maker 协议如何获取现实世界中这些加密资产的价格呢?这需要一个叫做喂价预言机(Price Oracle)的东西来实现。

所谓预言机(Oracle)并不是用来预测未来的机器,而是区块链世界用来获取链外信息的工具,因为智能合约无法主动去获取链外数据,只能被动接受数据。

喂价预言机(Price Oracle):是由 MKR 投票者选出一组可信赖的喂价节点向 Maker 系统提供价格信息,群组的节点数量也是由 MKR 投票者来控制的。为了防范攻击者控制大部分喂价机的情况,Maker 协议是通过喂价安全模块(Oracle Security Module, OSM)来获取价格信息的,并不直接通过喂价机获取。喂价安全模块是架设在喂价机节点和 Maker 协议之间的防御层,将价格更新延迟 1 小时。在此期间,如果发现有喂价机被攻击者控制,可通过紧急信息输入者或 Maker 治理投票将其冻结。紧急信息输入者以及价格输入时滞的决策权都在 MKR 持有者手里。

DAI 被铸造后抵押物会被锁定在保险箱(Vault)里,喂价预言机会检测抵押物的价值是否达到 DAI 最大抵押率的价值,当抵押物的价值超过 DAI 最大抵押率的价值时就会触发清算拍卖,被清算者会被罚款,拍卖者低价拍卖获取抵押物,拍卖资不抵债时债务由协议承担。

Maker协议真的安全吗?

在网络世界上没有绝对安全的协议或者系统,对于一个设计复杂且承载如此庞大资金量的 DeFi 协议来说也是如此,难免会存在一些漏洞。

MakerDAO “零元购”?

在【312】黑天鹅事件中,由于 ETH 的价格出现了暴跌,Maker 协议中大量的抵押物价值跌破清算门槛,从而触发了拍卖程序,但由于以太坊网络在短时间内链上事务数量剧增导致 GAS 费暴涨,清算机器人的清算交易请求由于 GAS 费设置过低无法被及时处理,导致某一清算人在没有其他拍卖竞争者的情况下以 0DAI 的出价赢得了拍卖,MakerDAO 因清算机制失灵而零价拍出的 ETH 抵押品价值高达 832 万美元,且 Maker 协议系统内出现了 567 万 DAI 的无担保坏账,缓冲池中的 DAI 被掏空,为了填补产生的 567万 DAI 无担保坏账,MakerDAO 启动了首次 MKR 拍卖以填补漏洞,后续又对协议机制进行了改进以防止类似事件再次发生:

从这次事件上来看,MakerDAO 的损失并不来源于协议本身的漏洞而是拍卖机制设计的缺陷

MakerDAO的“核按钮”

Emergency Shutdown是什么?

对于承载着最庞大金额的 DeFi 协议 Maker 来说,准备好应对各种极端情况的紧急措施尤为重要,当发生极端情况如恶意治理行为、非法入侵、安全漏洞和长期市场非理性时,紧急关停机制(Emergency Shutdown)就是MakerDAO的最后一道防线,当紧急关停机制(Emergency Shutdown)被启动时,Maker 协议的正常功能将中止,用户将无法再存入抵押品并从 Maker 协议中生成 DAI,结算系统将确保任何 DAI 持有人能从系统赎回对应价值的抵押品,并且为了清算的顺利进行,MKR 持有者将决定一个等待时间并在时间结束后才可赎回抵押品,一旦启动紧急关停,系统中所有抵押类型的喂价预言机的价格将立即被冻结,并计算抵押品是否够填补未偿付的 DAI。

启动紧急关停机制(Emergency Shutdown)的方法有两个:

紧急信息输入者(Emergency Oracle)是一个由 MKR 持有者投票选出的紧急预言机,能够冻结单个喂价预言机机(例如,ETH 和 BTC 的喂价预言机),并且有权单方触发紧急关停机制(Emergency Shutdown),当极端情况发生时, MKR 持有者可以授权紧急预言机启动紧急关停机制(Emergency Shutdown)

紧急关停模块(Emergency Shutdown Module, ESM)是一个去中心化的紧急启动流程,需要 MKR 持有者将 MKR 锁定在模块中才可以启动,只有当锁定的 MKR 数量达到规定数值时才会触发紧急关停,这个数值是由 MKR 持有者投票决定,最初提议为 50,000 MKR

紧急关停机制(Emergency Shutdown)启动后会经历三个阶段:

阶段一:Maker协议关闭

关停机制启动后,用户无法创建新的保险箱(Vault)来铸造 DAI ,也无法操作已创建的保险箱(Vault),喂价预言机机制也会冻结,资产价格将会停止更新,冻结喂价预言机机制可以确保所有用户都能取回其应得的资产净值,并且保险箱所有者可以立即取回超过债务担保所需的担保物。

阶段二:紧急关停后的拍卖机制启动

关停机制启动后,抵押品拍卖开启,拍卖会在指定的时间内完成且比原拍卖时间期限要长,拍卖时间由 MKR 持有者治理决定,确保拍卖结束后所有拍卖都能顺利完成。

阶段三:DAI 持有者赎回剩余的抵押品

拍卖结束后,DAI 的持有者可按照固定的汇率用 DAI 赎回抵押品,并由 MKR 持有者开始决定重新启动系统

从目前看来,MakerDAO 已经经历过一次黑天鹅事件并从中吸取教训改进了拍卖机制,并且紧急关停机制(Emergency Shutdown)的存在使得 MakerDAO 在面临极端情况时拥有对抗系统性风险的能力,整体上看是相对安全的。

MKR 是什么?

MKR 可以用来做什么?

MKR 是 Maker 协议的治理 Token 和资本重组来源,在 Maker 协议开始时,总共有 1,000,000 MKR,MKR 的总供应量会随着协议系统的运作而产生波动。

作为治理Token,MKR持有者可以使用 MKR 对关于 MakerDAO 的治理进行投票,投票通常被用户修改 Maker 协议的内部参数如:抵押物价值与 DAI 的生成/清算比率 Liquidation Ratio、清算罚款金额比率 Liquidation Penalty、DSR 存款利率 DAI Savings Rate、拍卖机制参数(加注额度、竞标时长、加注间隔等)、哪些加密资产可以被作为抵押物以及预言机节点的挑选等。

作为 Maker 协议的资本重组来源,在 Maker 协议缓冲池(Maker Buffer)中出现债务赤字时系统就会增发 MKR 来获取资金偿债,当Maker协议缓冲池(Maker Buffer)资金超过一定量时(MKR持有者制定)将会拍卖 DAI 回购 MKR 并销毁。

去中心化治理

去中心化治理

还是寡头治理的MakerDAO?

截止至2022年7月26日,MKR 总供应量为977,631,04枚,一共有86,785个地址持有 MKR。

数据来源:etherscan

数据来源:etherscan

从 MKR Token 分布图来看可以发现一个有趣的现象,尽管一共有 86,785 个地址持有了 MKR,但前100名地址一共掌握了83.41%的 MKR,这种财富中心化的现象并不罕见,即便是在现实世界中也是如此,少数人掌握了大量的财富,根据2018年 BBC News 的报道:'World's richest 1% get 82% of the wealth'——世界上1%最有钱的人掌握了世界上82%的财富。

信息来源:BBC News

信息来源:BBC News

那么 MKR 的高度集中会对 MakerDAO 产生什么样的风险呢?

MKR 的高度集中会导致MakerDAO治理“寡头化”,少部分人就可以掌控MakerDAO 的治理。

首先先带大家了解一下 MakerDAO 的治理提案流程

Maker 治理流程大致分两个阶段:提议投票和执行投票。

从技术层面来说,Maker 协议的内部参数改变由提议合约(Proposal Contract)来实现,每一个合约针对一个或多个治理行为设计,并且所有的投票都由合约进行管理,在执行投票通过后,提议合约(Proposal Contract)就会开始执行更改Maker协议内部参数,由于该提议合约(Proposal Contract)是一次性的,一旦执行过后,该提议合约(Proposal Contract)将不可再次使用,下一次提案需创建新的智能合约。

对 Maker 协议治理型变量的更改在通过执行投票批准之后并不一定会立即生效。如果投票者选择启动治理安全模块(Governance Security Module,GSM),这些更改就会被推迟激活(时间由MKR持有者共同制定)。在延迟激活的这段时间给了 MKR 持有者行动的机会,如有必要,他们可触发紧急关停机制(Emergency Shutdown)来反对恶意的治理提议(例如,将担保物参数修改成与现行货币政策相悖的提议,或是关闭安全机制的提议)。

简单来说 MakerDAO 的治理流程是先在社区内形成一定共识后开启执行投票并创建提议合约(Proposal Contract),投票者可以选择启动治理安全模块(Governance Security Module,GSM)使得投票通过后延迟激活更改从而让更多 MKR 持有者进行一系列进一步讨论或行动如对投票结果发出异议或者启动紧急关停机制(Emergency Shutdown)

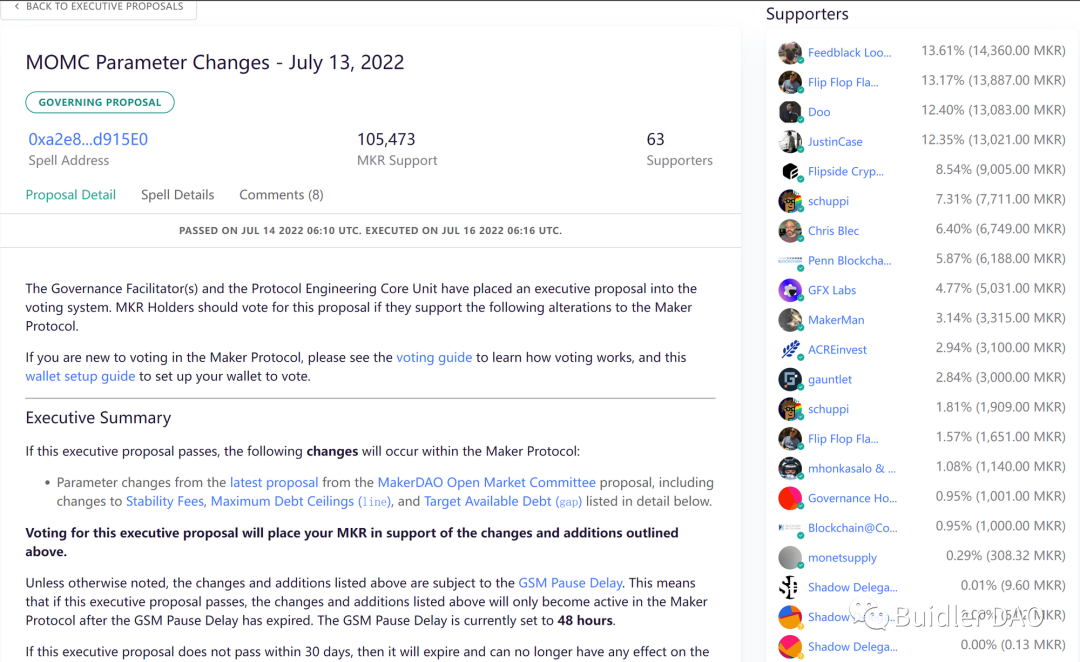

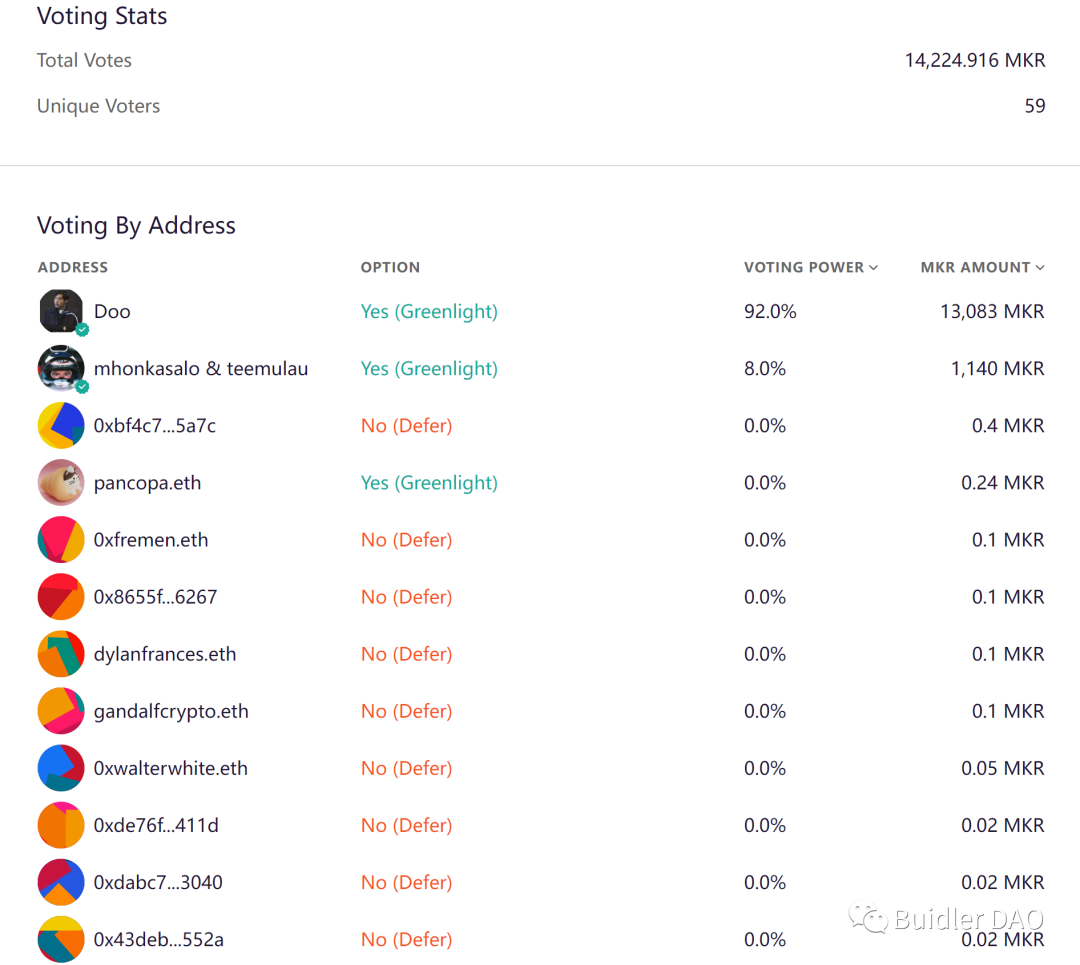

在了解完 MakerDAO 的治理流程后,我们可以观察 MakerDAO 治理的实际情况,截止至2022年7月26日最新的一个 MakerDAO 治理提案。

我们可以从这个提案中发现一些有趣的现象,真正参与治理投票并且有能够产生影响的人不超过20个,且前四名的投票总占比加起来就已经超过了50%,可以决定提案的通过并对 Maker 协议的内部参数进行修改,甚至在某些投票上,一人就可以起到决定性作用。

在某种程度上来讲,MakerDAO 可以说是属于所谓的”寡头“治理而非真正的去中心化治理,这种情况并不罕见,导致这种情况的原因可以说是人们普遍对参与治理没有兴趣或是 MKR 的价格使得参与 MakerDAO 的治理门槛过高,虽然对于持有大量的 MKR 持有者来说,联合其他 MKR "鲸鱼"就可以实现对 Maker 协议的"彻底掌控",甚至前几名 MKR 持有者就有足够的 MKR 单方面启动紧急关停机制(Emergency Shutdown),但用来作恶的话其实对 MKR 持有者本身并无益处,MakerDAO 的发展才是MKR持有者的共同利益。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Buidler DAO,如有侵权请联系删除。转载或引用请注明文章出处!