万字长文读懂以太坊合并的意义与未来估值

以太坊可以成为资本资产&货币资产。

原标题:万字长文!看懂以太坊合并的意义和未来估值,不要为“分叉币”接盘来源:公众号“星空价值投资”作者:阿空

最近以太坊的事闹得沸沸扬扬,国内一堆镰刀头子开始就以太坊的”POS“和"POW"发表评论。原因很简单,因为以太坊合并以后矿工的利益会受到损害。

按照目前的进展,在以太坊转入权益证明以后,过去矿工的算力会被难度炸弹所"丢弃",从而让以太坊从算力时代过渡到权益时代。

矿工们自然不干了,但有意思的事是,以太坊转权益证明,是白皮书上写出来的既定规划。换而言之,就是权益证明是社区共识,原则上是不会出现分叉币的。但问题恰恰又是出现在矿工这群既得利益团体。

所以,在以太坊合并临近,才会出现这么”声势浩大“的新闻,以至于让很多散户投资者都迷糊了。以太坊到底行不行?会不会分叉,分叉币到底能不能行?

今天总结一下,告诉大家到底应该选择”以太坊“,还是未来可能出现的”以太坊分叉币“。

文章会很长,但说的都是底层逻辑,如果你想在加密行业投资获得收获,那么请你务必看完。

01以太坊合并到底有什么意义?

关于“ETH2.0”的技术性问题,各类媒体、技术员包括2.0的开发者BenEdgington都有写过,这个不在今天的讨论范畴,或者说我不建议非从业人员过多的去了解技术。

道理很简单,我们是投资人,不是技术员。

投资之所以能获得收益,是因为你所投资的标的能够带来价值,这个价值来自于改善生活、促进社会的进步------而技术只是实现这个目的的路径,更关键的是,大部人也看不懂技术。

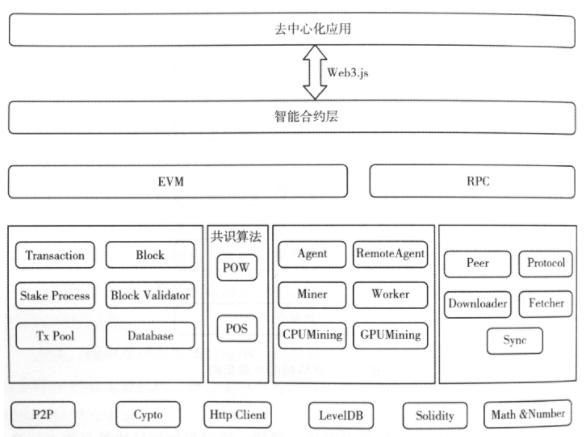

很多人连基本的ETH构架图都不想看

很多人连基本的ETH构架图都不想看

那么对于以太坊而言,我们更多的应该关注到的是2.0带来的价值、可投资的方向,以及未来能够达到的估值。

今年以来我写的文章几乎很少去探寻某个项目的技术路径,更多的都是从本质去生发一些哲学的探讨。

这就是因为如果不搞清楚某个项目、某个赛道的发展对于社会进步、对于行业进步的重要意义,那么最终的结果就是两个:

1.过于重视无法解决的技术问题而看不到未来,导致错失机会;

2.在熊市暴跌90%以后,不会再有牛市中能涨几十倍的信念。

很多人都知道ETH,但很多人要么是因为以太坊Gas费、拥堵等问题而错失了投资机会;要么就是在18年底ETH暴跌90%以后直接割肉。

这些知道ETH的人很少可以持有ETH到现在。造成这种结果的原因,就是没有信念-------没有因为“价值”建立的信念,自然就没有长期持有、无视市场波动的信念。

所以接下来,会以风险价值投资的体系,来聊一聊以太坊合并、以及以太坊的估值到底可以达到多少,合在一起写估计会很长,这次分开两篇文章写,一篇是关于以太坊2.0的意义,一篇就是如何给以太坊估值。

当然,观点会是很主观的,听不听就在诸位了。

其实讨论以太坊2.0,或者说以太坊合并的意义,是需要提出一个更高的视角。如果只是以他本身的发展来看,实际上我们看到的可能到处都是问题:

比如Pos转Pow是不是可能会让以太坊矿工“造反”?

ETH2.0长期跳票是不是技术上有漏洞?

很多业内资深大佬因为ETH基金会的“腐败”而长期看衰。

当然,这些问题确实存在,但这些从业者都陷入了一个平行向下的视角。有个略带贬义的词是叫做“管中窥豹”-------当然,我无意指责那些从业者,但我想说的是,对于投资而言:

“模糊的正确,比精确的错误更为重要”。

那么回到以太坊。

我们先忽略它在发展中所遇到的技术问题,我们先思考,未来3年、5年,或者最后Crypto会变成一个什么样的世界?如果不能看到这么远,我们也可以去思考,Crypto存在的价值到底是什么?

因为搞明白这些东西,你才知道以太坊存在的价值,以及现在的方向到底对不对。

在之前的文章里我也断断续续的聊过一个事,就是我内容的一次改变。其中一部分原因是教行情分析不能带人赚钱;另一部分原因就是,Crypto行业确实也就是在“DeFi之夏”以后,尤其是在元宇宙、web3.0的概念提出来以后,才可以实践风险价值投资。

因为当时大家都是在“探索道路”,“拿着锤子找钉子”,琢磨着这个能不能“去中心化”一下,那个可不可以“去中心化”一下,用隐私、确权包装出了很多东西,比如DAC、去中心化媒体等等等等,然后轮动式的炒“板块”,浓浓的“大A风”。

这些东西真的全都有价值?不见得------或者说在很长很长一段时间,是难以实现价值的,所以大部分的资本是看不到未来想象空间的。

但元宇宙、web3.0出来以后,加上基础建设开始慢慢丰富(这时候还不能说是完善),加密世界真正的想象力才开始爆发出来。

那么,这是一个怎样的想象空间呢?一个新兴的、全球性的虚拟经济体,展现的是去中心化、匿名性所赋予的“胖用户、瘦平台”的特质:

以NFT为基本粒子;以BTC、去中心化稳定币构建起货币体系;以DeFi构建起金融体系,以DAO构建组织制度,以以太坊/公链构建起社会活动组织。

在此基础上,各行各业会出现一个颠覆式的革命,并因此出现新的财富分配,出现投资回报率超乎想象的投资机会。

当你明白这点以后,再回过头来审视以太坊、以太坊2.0、以太坊合并,就非常容易看明白他的意义,也就会明白一些之前看似非常重要的、无法解决的问题,可能实际影响也并没有那么大。

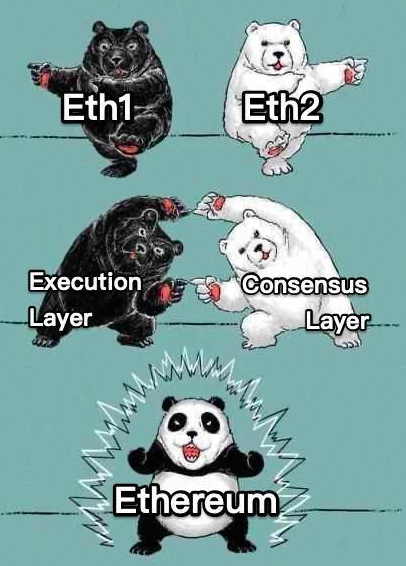

首先,现在这个世界上已经没有以太坊1.0或者以太坊2.0了,取而代之的是执行层(ETH1)和共识层(ETH2)。

最初以太坊的发展路线设计一共分成四个阶段:

1.边境。主网上线,可以挖矿,可以开发。

2.家园。正式版,优化。

3.大都会。优化。

4.宁静。优化,PoW转PoS。

这是以太坊最初的既定路线,其意义就是不断扩容、优化,进而从工作量证明转权益证明,在这一过程中,原有的ETH1将会通过难度炸弹被舍弃。难度炸弹:极大的减少矿工收益以促使矿工从PoW转PoS

但是一直以来ETH2.0的跳票,说明了ETH2需要兼顾的问题以及难度,远远超过了开发者们的想象。以至于开发者们不得不寻求一个“两全其美”的办法,即在以太坊信标链更早被准备好的基础上,提出了“早期合并”的提案。

并且在今年初正式敲定并“官宣”:未来取消ETH1和ETH2的称呼,转而以ETH执行层和ETH共识层的称呼来代替ETH1和ETH2,说白了就是“执行层+共识层=新以太坊”。而新的“以太坊”主链的结构将变成:以太坊主链→信标链→分片链。

技术问题学到这就够了,因为学到这就足以应对“ETH2.0升级”带来的一些误解和被诈骗的风险:

第一个是以太坊1不会被弃用。在最初的设计中,确实有提到会用难度炸弹将ETH1弃用,但在现在的“共识层+执行层”的路线中,ETH1和ETH2是合并的,并且在合并之前,所有的NFT加密代币、链的状态历史、DeFi应用都会继续存在。

第二点是不会出现分叉币或者硬分叉。因为转权益证明从一开始就是社区共识,持有ETH没有任何问题,起码5年内是不需要把ETH代币,升级为新ETH代币。所以啊,现在各种ETH2.0代币,以及所谓的测试网代币都是骗局,没有,没有,没有.....强调三次。

第三点是不会存在百万级别ETH质押到期的崩盘。在很多人会臆想出关于ETH质押到期而产生巨大的抛压-----那些在32个以太坊价值只有1WU的时候就质押的人会不会想要获利?

不会,首先合并不会解锁ETH,而是在合并后的硬分叉开始(时间大概在6~8个月)后,并且ETH不是一次性全部解锁,而是排队解锁,每天只有1125人可以解锁,这意味着解锁的过程需要一年,并且每日最多就只有3.8W个ETH流向市场,这还没有算上继续质押的收益率------要知道未来的质押收益率很可能会继续提高。

当然,还有更多的疑问和质疑,比如“巨鲸是否可以改变游戏规则?”、“为什么以太坊从一开始就不用POW而是要升级?”,“质押的利息不就是存款,这不就是印钱?”等等问题。

但实际上,这些问题都是小问题。因为这些问题都无法影响以太坊的基本面。

在2019年,以太坊2.0升级再次被延期的时候,市场上很多专业人士都表达了对以太坊的悲观态度。比如对各个公链上DAPP的日活总量对比以及对各公链代币价格的对比,当时的数据显示:

1.以太坊链上排名前十的DApp日活总量仅为4312,反观EOS有3个DApp日活量超过10,000,波场上排名第一的DApp日活量也达到4573。

2.ETH近一年跌幅达90.98%,高于EOS的83.51%以及Tron的67.92%。

很多唱衰以太坊的人都得出了同一个结论:

“年迈”的以太坊,由于底层系统的性能问题,渐显颓势,面临“忧患时刻”。

性能,都是性能。发现没有,对以太坊的攻伐无一例外的集中在以太坊高昂的gas费以及极低的性能上。

但大家往往忽略了一个问题:性能真的就如此重要?如果性能如此重要,那么BTC如此低能效的网络,怎么至今还没有被颠覆?

还没搞清楚问题的所在。

以太坊是加密世界最大的一条公链,我们可以认为他是这个世界中最强的一个“国家”,但这个世界存在的意义,一定是要有世界观且这个世界观是能对现有世界观做出颠覆的,而这个世界中所有事物存在的意义,都是在执行这个世界的“世界观和自然规律”。

Crypto世界核心的世界观就是三条:去中心化、隐私、安全。

我简单的来拆解一下这个世界的体系:

世界观:去中心化、隐私、安全(元宇宙、web3.0)

↓

底层构架:经济、文化、政治

↓

运转:社会活动

在这个体系中,以太坊存在的意义就是搭建底层架构以及生产实现社会运转的各类“智能合约”。

那么,以太坊的需求就是稳固、去中心化------你能想象一条中心化的公链来承载这个“世界的运行”么?又是一个被中心化主宰的世界?或者说,如果没有去中心化作为“武器”,现在任何一条公链所能达到的性能和扩展性,能和web2.0的产物所媲美?这属于是放弃核心自我毁灭了。

但矛盾统一,事物都有相对性。人世间也没有绝对的去中心化和中心化。面对Crypto的“不可能三角”以及社会运转中所呈现的繁复活动,以太坊也不能承担起一个世界。

所以未来的Crypto世界,一定是多链的世界。会根据不同的社会活动而出现对“中心化→去中心化”不同的需求。

货币体系和经济体系需要的一定是安全性、去中心化以及部分隐私,而诸如社交、游戏这些高频活动对性能的需求又会大过对安全性的需求。那么公链格局就会变成以太坊+诸多特性公链+跨链,各司其职,联合运转。

以太坊也恰恰是因为技术最成熟、积累最深厚的原因,从1CO的平台变成了DeFi的金融结算层,同时又获得了部分BTC所具备的货币结算价值。而以太坊升级后带来的变化并没有改变它“去中心化”的基本面。而是:

用PoS极大的降低了Gas费用,验证者的服务器级别;用分片网络提高了网络吞吐量;用eWASM降低了开发难度。

这些举措,无一例外的会让以太坊获得很多的开发者,更低的准入门槛,更高的用户容量-----并且这都是建立在“去中心化”为原教旨的核心之上。

你所能想象到的公链,谁能取代以太坊呢?或者说时至今日,还能不能用4000亿美金来重新做一个以太坊出来?可能性连万分之一都不到。

而打开以太坊桎梏的2.0升级,就意味着以太坊在向着世界级金融结算层、元宇宙底层构架迈进了关键一步。

02以太坊未来的发展会是什么样的,怎么给以太坊估值?

在聊ETH估值问题之前,我得聊几句题外话。

现在很多人喜欢在区块链行业里谈“价值投资”,但99.99%的人是不清楚在加密行业是很难去谈价值投资的。

价值投资的前身其实就是“捡烟头”策略:找到那些现金级资产高于股票市值的公司并买入,等到现金资产=股票市值后卖出。这也是巴菲特老师格雷厄姆以及早年巴菲特常用的策略。

但随着巴菲特跟芒格合作后,哥俩突然发现投资收益率最高的部分,几乎都不是捡烟头捡出来的,而是那些没有及时卖出的、后续公司利润增长又非常快的企业。

这时候巴菲特才开始反思,并且调整策略,即不局限于捡烟头策略,并且将“利润增长”列入了投资决策中,价值投资也才正式诞生。

其内涵就是通过对公司的商业模式、管理团队等等方面去计算某个公司未来几年的利润增长,把未来几年内能够赚到的钱折算到现在,并得到一个大概的估值。最后,通过这样的一个估值和实际的市值做一个比较,从而决定此家公司是否有“价值”,是否值得投资。

这就是价值投资体系的核心,以未来现金流贴现建立起来的公司估值模型DCF。

那么为什么在互联网时代,都不能去讲纯粹的价值投资呢?原因也很简单,因为互联网,尤其是移动互联网极大地解放了生产力。

我们说移动互联网(web2.0)时代带来的就是全球性的P2P社会化,这种变化所带来的的影响,也是所有的投资人和创业者所面临的挑战,那就是颠覆性的发展所带来的游戏规则的改变。

我举个例子,传统汽车行业市值最高的公司是丰田,2400亿美元。很多人听到BBM会很兴奋,但没用,市值说明一切。传统汽车行业的天花板就是丰田的2400亿美元,但我们看特斯拉,特斯拉的市值现在是1.09万亿美元,顶了将近5个丰田。

然而特斯拉有利润吗?没有的。记得有一次刘强东跟沈南鹏说,“如果京东能赚很多钱那是一件非常糟糕的事情”。事实上京东也是不挣钱的,但

京东的市值现在是800亿美金。

不止是特斯拉、京东,包括亚马逊也都一样。支撑他们高估值的就不再是利润率,而是极短时间完成的、巨大的市场份额。

在传统行业里,市场的凝聚度是需要超长的时间来积累,并且即便是行业龙头的市占率也不高。丰田对传统汽车市场份额是4.3%,又比如中国的女装行业前十家公司,市场份额加起来大概就是10%~15%。

而特斯拉最高时占据了整个电动车行业30%的市场份额,更夸张的是网约车大战后,滴滴跟优步合并后,市场份额高达95%。

那么,这时候的互联网,还能用巴菲特的价值投资体系么?怎么用?国内巨头是资本推动商业模式创新,国外的是资本推动技术创新。本质上都是烧钱换市场份额,长时间不赚钱,用DCF估值一套,全是垃圾。

关于【万字长文读懂以太坊合并的意义与未来估值】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

所以为什么巴菲特那么排斥互联网公司?从来不买微软谷歌,即便是后来选择苹果,他也不是把苹果看成了技术公司,而是消费品。

web2.0时代产业革命导致了规则的改变、商业逻辑的改变,使得整个行业出现了“赢家通吃”的游戏规则,导致了价值投资不再适用。

那么web3.0时代对web2.0“P2P社会化”形态的完善,以及“瘦平台、胖用户”这样一个趋势的到来,价值投资又怎么能生搬硬套呢?所以在区块链这个行业里,说自己是“价值投资的”,有一个算一个都是忽悠人。

那我们应该怎么做投资?在web2.0时代,张磊提出了“长期持有那些疯狂创造价值的公司”这样一个打通一级、二级市场的投资理念;沈南鹏则提出推演式的一级投资理念。

但不管怎么变,从格雷厄姆到巴菲特,又到张磊、沈南鹏。大家强调的都是“价值”,只不过在不断改变的游戏规则中,为“价值”做出了除“利润增长”之外定义。

在加密行业做投资,也是一样的道理。我们需要为“价值”做出更多的定义。

题外话就算说完了。接下来对以太坊的估值,我也会从风险价值投资体系出发,给出一个我的观点和结论。

公司的价值在于产品,而产品的价值在于是否真的能改善人们的生活、对社会的发展起到重要的推进作用。

从这种意义上来看,不管是巴菲特、沈南鹏、张磊其实也都是殊途同归(只不过大家对价值的定义有所不同)。那么,去判断以太坊的估值也是一样的道理,我们需要做的就是以“发现价值”的方式去看待以太坊

所以,我们一定是有VC式的思维逻辑,能够用自己的认知去推断行业、项目未来1~3年的形态,即便可能没那么完整,最起码也要提前思考,并且布局一到两步,这样才能获得更丰厚的投资回报。

在以太坊诞生之初,大家对它的理解其实非常单一。iCO热潮之后,部分人借鉴了传统股市的估值体系来对以太坊(或者说公链)进行估值,结果显然是不OK的。

我随便举个例子:如果以太坊的GAS费减半,那么以太坊的收益就减半,市盈率就要翻倍。但事实上GAS费减半以后恰恰是让以太坊巩固了护城河(以太坊被攻击也就是因为GAS过高和扩展性不够)。

后来mysoundwise.com的创始人,Tasha Che博士提出要以国家经济体的概念来为以太坊估值。

大概意思就是用“GDP”的概念来表示网络的总价值。然后利用货币数量公式PQ=MV(货币供给量×货币流通速度=价格水平×商品交易量)来计算以太坊的网络价值,那么以太坊网络的总价值,就等于流通中的ETH总量乘以ETH的周转次数。这也是现在对以太坊最流行的估值方式。

业内普遍的认知是,未来以太坊网络的GDP会非常可观,但又不会特别巨大。因为这种估值体系下是将ETH视为货币,那么如果要获得高周转次数,那么就要让交易的摩擦成本变得极低(所对应的就是GAS费要低到大家能接受)。

如此一来,ETH的估值就会比较低的,因为它不再有商品价值和溢价空间-----你会用1美元去买1.5美元么?

Kevin在去年的一篇文章中做了一个比较好的总结,即要用GDP为以太坊估值,核心就是三点:

1)ETH只是一种支付手段

2)ETH没有IP价值

3)跨链成本接近为零

但我们看以太坊的现状到底如何呢?首先ETH具有极强的“商誉”和IP效应,开发者和用户更愿意使用以太坊网络。同时以太坊的市值比Solona市值高了近10倍。

同时,以太坊的价值也不再是当年那样只能当成ICO的发行平台,而是支持了DeFi生态,GameFi生态,以及可以预见的web3.0生态以及元宇宙生态。

那么这样的现状下,PQ=MV理论对以太坊的估值就是极其片面且失真的。因此,我们必须要结合整个行业未来的发展,提出一个更“兼容”的估值理论。

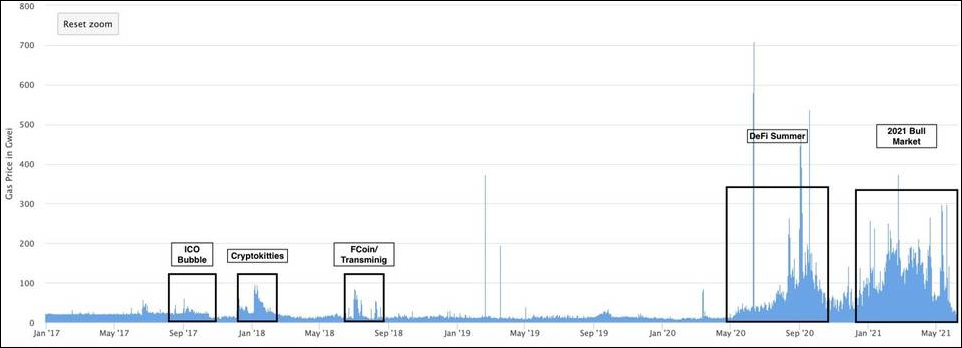

很多文章都提到了风险价值投资体系中所需求的“终局思维”。对于以太坊而言,自从"DeFi之夏"掀起了“减半行情”之后。我们会发现整个以太坊因为DeFi所积累的TVL、促成的交易额所获得的营收都是数十亿美金级的。

并且因为AMM所带来的高收益率,使得整个生态已经完成了“用户带来流动性→收益→TVL上升→交易更顺畅成本更低→带来更多的用户更多的流动性”这样一种正向循环。

同时,因为以太坊在长时间的市场检验过程中,不管是去中心化程度还是安全性上,都形成了非常深厚的护城河。

其他公链如果要想获得DeFi的市场份额,就只有两条腿走路:一方面对以太坊跨链,让头部DeFi项目跨链部署;另一方面就是复制同样完整的生态,并且以激励的方式来获得各方面的流动性,也就是俗称的“用资金来换取空间和时间”。

大部分高举“以太坊杀手”旗帜的公链,都是瞄准着以太坊高Gas费和低扩展性而“进攻”。但现实是以太坊通过layer2和未来2.0的路线都是在不断的优化gas费和扩展性。

如果说现在动辄数十、数百美金的交互成本让很多开发者和用户望而却步,那么当以太坊2.0到来和layer2完善使得交易成本和扩展性成指数级降低和提高后。我认为,以太坊的可访问性是以千倍计数的提高。

同样的,DeFi、web3的生发,也会让以太坊的估值起到突破性的增长,而不仅仅只是被当成一种具有手段的消费品。此时,以太坊如何估值,就取决未来整个行业会呈现出什么样的形态。

这里我想举个例子。

就以硅谷为例,因为硅谷代表了整个美国的信息产业发展。我们要明白,首先出现的是个人电脑,那么因为有个人电脑,所以就会有软件,那么同样的因为软件需要运行得更快,所以又会要求个人电脑有更好的芯片和硬件。这才有了微软,有了因特尔,有了戴尔。

这里面我们需要去思考一件事,那就是我们可能没有那么顶级的思维认知和格局,无法成为发明个人电脑、软件的创业者和投资这些创业者的投资人们,但在这些事物诞生以后快速发展的过程,我们却是可以一定程度的去预见和参与的。

简单的来说,0~1的诞生过程你我都很难去发掘并且参与,因为做这种事的一个时代才有那么几个人;但产业在1~100的发展过程中,我们是可以通过哲学层面去判断并且参与的。

我们顺这个思考来看以太坊。

以太坊可以成为加密世界的金融层。

业界很多人已经看到了这个趋势。这个趋势的源头就是来自于DeFi,去中心化所带来的的协议开源和代码开源,就会让DeFi获得更好的创新能力,这个速度是远远超过CeFi(中心化金融),且传递速度和成本也是远低于CeFi的。

同时,因为代币激励的原因,不再是只让项目方、股东、投资人来享受颠覆行业所带来的红利,而是能够将这种利益分发给所有具有眼光的二级投资人以及项目的建设者和用户。

更重要的一点,就是DeFi实现了P2P社会化最后的信任问题,虽然现在还没有完全解决整个信用体系,但DID和NFT的发展都让我们看到了建立链上信用体系的方法和希望。

那么,目前能承载DeFi的公链,就是以太坊。而作为以太坊原生代币ETH的价值,就会随着DeFi对金融重铸后,获得金融层的价值赋能。

以太坊可以成为元宇宙、web3的运行层,ETH获得文化资产价值。

换而言之,以太坊生态将会是元宇宙中重要的组成部分。

当然,我们现在看到很多公链,比如flow、sol、near或者是ftm等等,他们在未来可能不会消失。但这些公链为了扩展性更好,速度更快,都不约而同地选择了牺牲“去中心化”。

然而我们要明白的是,web3(元宇宙)存在的意义就是去中心化带来的产业颠覆。但从哲学层面来讲,中心化和去中心化是矛盾统一体,在去中心化的世界允许中心化事物存在的,比如社交等高频活动中,对去中心化的诉求也没有那么大。

但是,在经济类、政治类、文化类这种涉及到世界体系的关键要素中,去中心化才是支撑这个世界存在的意义。

因此,即便未来元宇宙是多链的格局,但能够承载经济、政治、文化类的社会活动运转的公链,只能是以太坊,现在也只看得到以太坊。

如果想象力再张开一些,当有天能够突破FT→NFT的技术壁垒,那么BTC和ETH还能获得艺术价值,就如同黄金、白银被打造成艺术品(佛像、项链、戒指等等)后,获得文化资产价值。

以太坊可以成为资本资产&货币资产

我们默认以太坊POS转型成功,而在POS中,质押者取代了矿工验证,换句话说,打包奖励(小费)归于ETH质押者所有。这就意味着ETH不但是作为支付品(手续费)获得了使用价值,同时也因为“持有生息”而放大了这种价值。

比如我们可以理解成“下蛋的母鸡”?

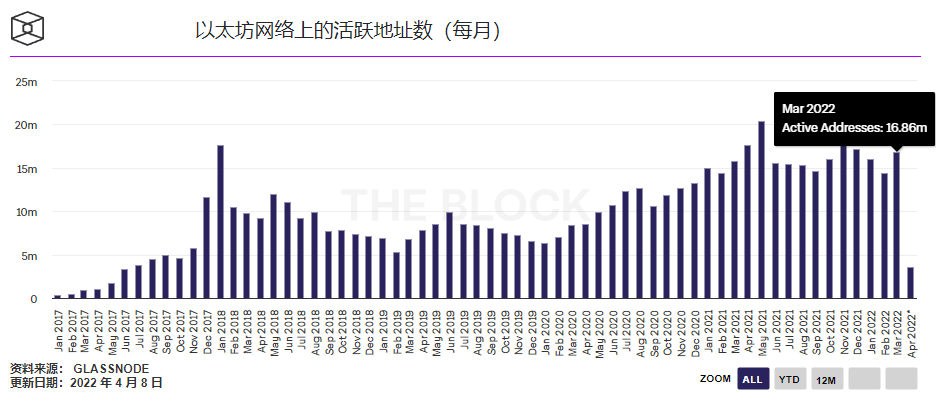

那我们来预算一下ETH作为现金资产在未来的总价值。自2017年1月到2022年1月,以太坊网络交易从44K增长至了1.2M,年增长率高达130%。但这个数据之下,我们看整个以太坊上的活跃地址数仅只有16.6M。

如果你能相信web3带来的改变堪比早期的互联网,那么你同样的可以默认以太坊未来的增长率区间为:

3~5年增长率可以保持在100%

5~10年增长率可以保持在80%

10~15年增长率可以保持在40%

15~20年增长率可以保持在20%

Kevin以125%的增长给以太坊估算到10年后的日交易笔数为40亿。但我觉得这样的计算方式还是有些问题的----他可能没考虑到产业加速发展的问题。

PC互联网时代达到一亿用户花费了7年,但进入了移动互联网时代后,用户数达到1亿时,仅仅只用了三年。

什么意思呢?互联网,从web1到web2,再到未来的web3,他们发展的加速度会越来越快。

我们看整个以太坊网络的月活地址数仅仅只有16M,7日活跃地址数仅只有501K,平均日活不到100K,过去四年的年增长率是140%。我们保守地采用110%的增长预估。

这就意味着:

4年后,以太坊网络的7日活跃地址数将达到一个亿。

Kevin以现在年增长率125%计算10年后以太坊网络的交易笔数会达到40亿,我认为是没有考虑到以太坊活跃地址数的爆发性增长。所以,以太坊处理的交易笔数会以140%的增长速度,在10年后达到80亿笔。

同时,Kevin对以太坊交易量爆发增长的判断我还是非常认可的,那就是:

“以太坊交易成本便宜,且成功扩容,可以在智能合约之间进行可编程小额支付,上述假设完全是合理的”

我们看到现在以太坊在layer2和执行层的突破,DeFi交易成本已经降低了10~20倍,未来以太坊2.0成功扩展后,这意味着:

“以太坊交易成本便宜,且成功扩容,可以在智能合约之间进行可编程小额支付,上述假设完全是合理的。以太坊经过3年多的发展,终于迎来了可扩容解决方案即将落地的时刻。正如我们之前强调的,DeFi交易的成本在未来6-12个月间可以降低20-50倍,这将意味着交易数量会出现指数级增长”

那么现在以太坊每天处理了37亿美金的ETH和619亿美金的稳定币-----这是远远低估的,因为没有算上ERC20上的其他代币,那么即便是以70%的年增长率来计算,10年后以太坊处理的总交易量是13万亿美金(远高于Kevin预估的5万亿美金)。

按以太坊十年后每天处理80亿笔交易并且达到了13万亿美元交易额来计算的话。

*13万亿美金其中5%是来自DeFi的高价值交易(空投、套利需要的抢跑),而交易费用为总价值的0.05%;

*80亿笔交易以0.01美元来计算;

*交易手续费稳定在5%的增长;

*假定十年后无风险利率是2%,必须的风险补偿利率是5%,那么ETH的质押者就需要获得7%的长期收益率。

如果满足上述条件,那么以太坊10年后的费用营收就是1441.8亿美金。把费用营收当成“股息”,我们可以算出未来十年后以太坊的总价值是7.5万亿美金。

接下来计算作为货币资产的部分。这部分价值我们可以粗略地以"数字白银"来看待。当以太坊网络成为元宇宙、WEB3的运行层后,ETH一定程度上是可以取代一部分BTC作为“价值存储”的功能并获得其价值。

当然,这里面虽然有一些前置条件,但我认为是以太坊所能够触达的:

1)低通胀。目前ETH的通胀率是4.3%,当pos权益证明通胀率就会以质押数量进入动态通缩,目前看来是0.43%,但随着质押率提高,未来大概率是可以稳定在2%左右(Tim Roughgarden的说法)

2)以太坊2.0的POS能经受住市场的考验。

3)对于DeFi系统的先发优势和TOP1级的安全性、去中心化。

比特币的货币价值是14.6万亿美元,那么ETH如果获得了BTC10%的份额,那么ETH关于货币价值部分的估值则是1.5万亿美元之间。

从过去的发展来看,以太坊的价值其实是一个不断发掘、不断被增值的。并且在Crypto行业如此早期的今天,太多的基础建设还未曾构建,还远远没有进入到落地应用的发展。

我们今天对以太坊的估值仅仅局限在:

1)消费品

2)货币价值

3)资本资产

4)文化资产价值

其中文化资产价值无法给出具体估值,因为需要这种价值考虑到历史、权力以及整个加密世界的总财富,而这是不可想象的、夸张的估值。

那么我们即便是以能预估的估值计算,未来10年后ETH的总市值将会达到9+X万亿美元。

也就是说,10万亿市值只是10年后ETH的最低估值。

那么,其他的分叉币,有什么价值呢?

【责任编辑:徐来】

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:星空价值投资,如有侵权请联系删除。转载或引用请注明文章出处!