以太坊合并投资策略:ETH反身性和再杠杆化

套利交易将大量涌现,DeFi的飞轮即将开始旋转。

原文标题:The Releveraging

原文作者:0xHamZ

原文来源:substack

编译:西早先生, MarsBit

ETH反身性

在成功合并之后,ETH的买压和卖压将经历从0到1的重大变化。

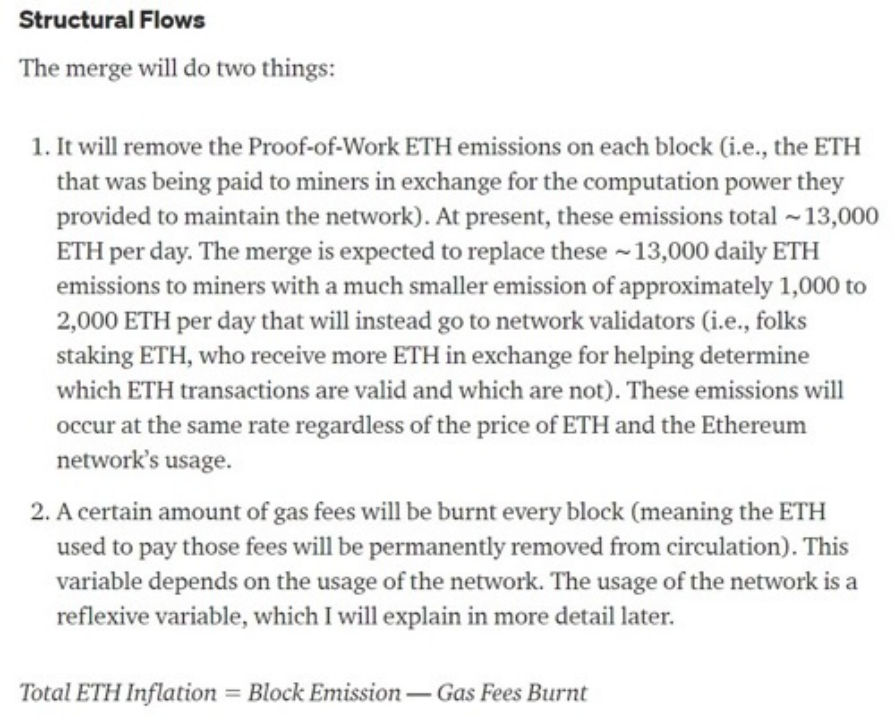

结构性流

合并会达成下面两件事:

1、取消每个区块工作量证明(PoW)的ETH产出(即支付给矿工的ETH,以换取他们为维护网络提供的算力)。目前, ETH每天的发行总量约13,000个。合并后,预计会减少到每天约1,000至2,000个ETH,而这些ETH将流向网络验证者(即质押ETH的人,他们验证哪些ETH交易有效,哪些无效来获得ETH)。无论ETH的价格如何波动,或以太坊网络的使用情况如何,该ETH产出量都保持稳定。

2、每个区块都会燃烧一定数量的gas费(意味着用于支付这些费用的ETH将永久地从流通中消失)。燃烧量取决于网络的使用情况。网络的使用率是一个反身变量,我将在后面详细解释。

ETH总通货膨胀=区块发行量-燃烧的gas费

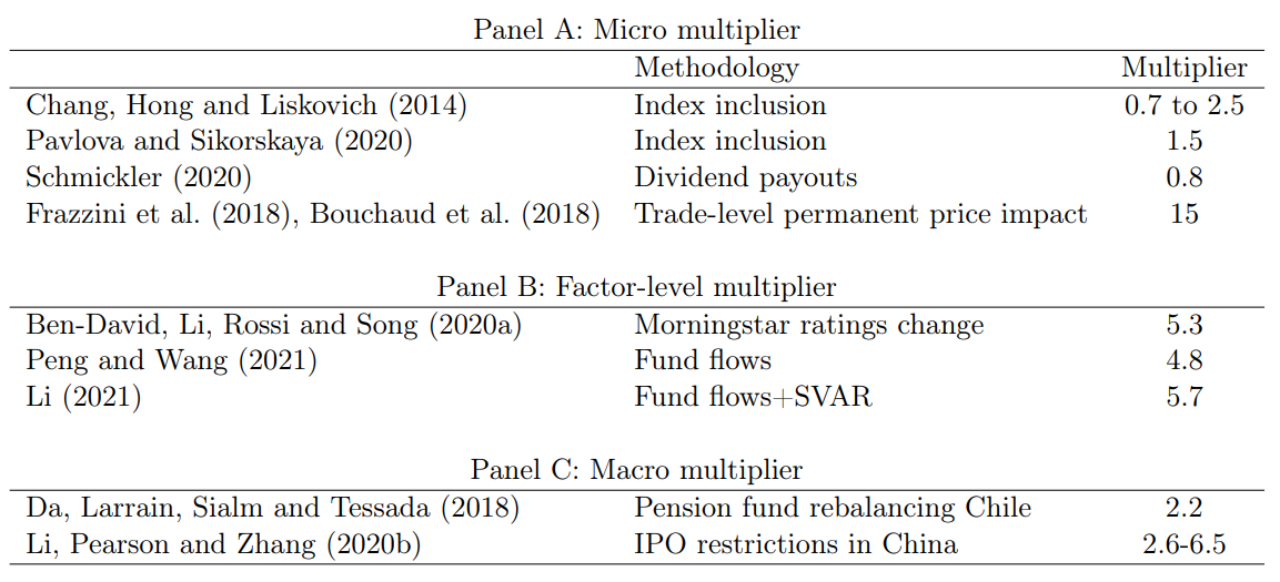

如果ETH的沽售压力减少1美元,对价格的影响是什么?

近年来的几种方法估算出来的答案至少是1倍,更有可能是2-3倍。

举个例子,一家公司进入标普指数及随后的上涨,会被研究人员会用来计算被动流入如何影响价格。

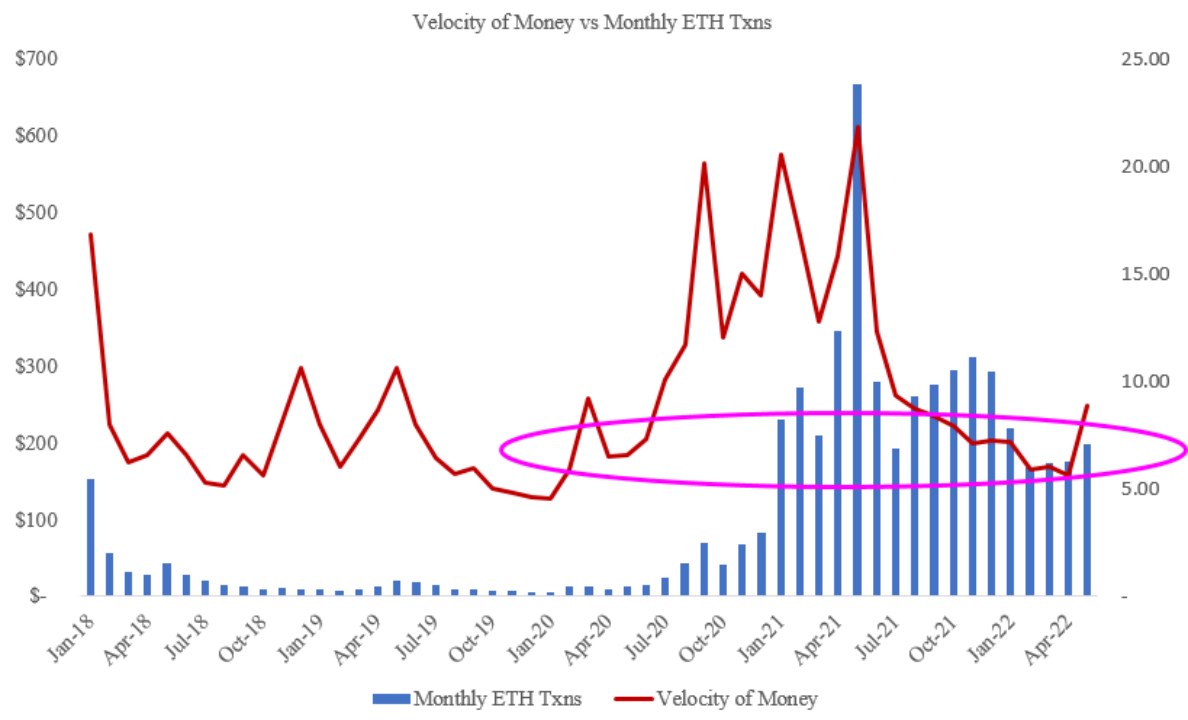

ETH的价格方向和体量十分重要,因为它的网络使用费和交易量是与w/ ETH

价格有很大的关联。

更高的ETH价格带来更高的ETH KPI。

ETH既有反身性,也有递归性,价格创造了基本面,基本面反过来推动价格。

我对此的解释是价格飙升吸引了注意力经济和加密货币的赌博属性。

这导致了更多的交易、亢奋、信仰和费用。

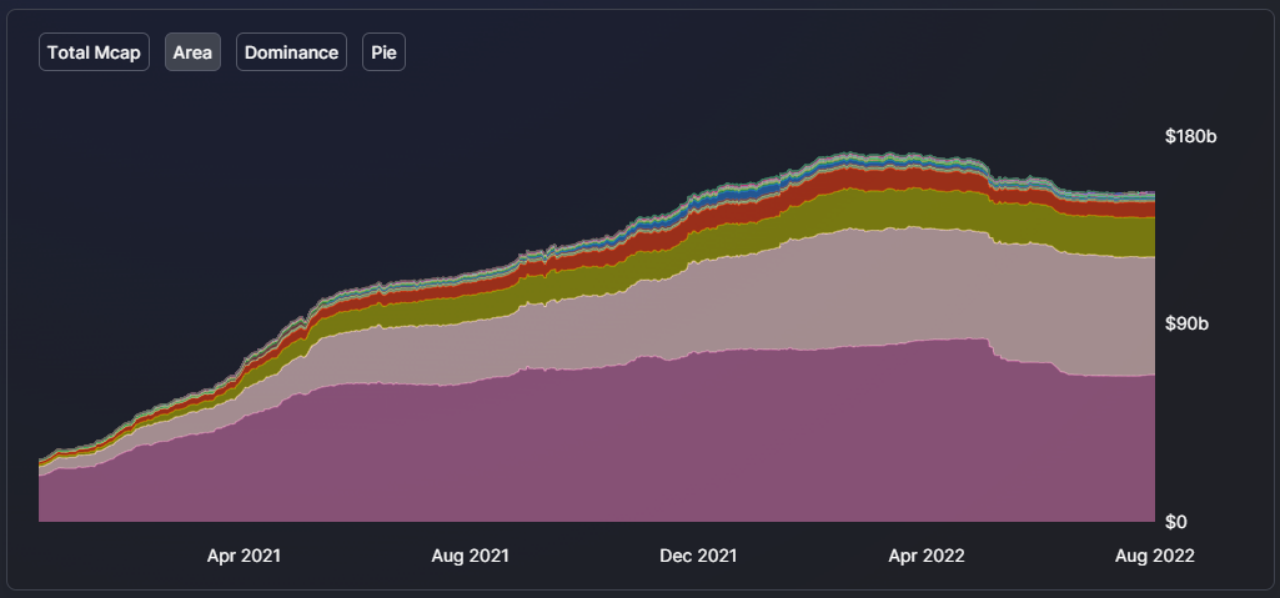

从数量上看,最好由ETH的流通速度来解释。有多少资金在ETH生态系统中被抵押多次?

下面是典型的ETH流通:

在Uniswap上购买ETH;

将ETH换成CRV上的stETH;

将stETH作为CVX LP存入银行;

用ETH或stETH LP仓位融资;

用融来的钱购买ETH;

ETH就这样流动起来。

该使用乘数随价格波动。

该流程将1个ETH重新在网络抵押5次。

再杠杆化

在成功合并后,加密世界会出现一个核心资产,具有较高的质押收益,这对DeFi也有一定影响。

根据估算,ETH的质押收益率将达到6-10%

这些估算的结果会随着时间的推移而修改,而且估算的难度不小。

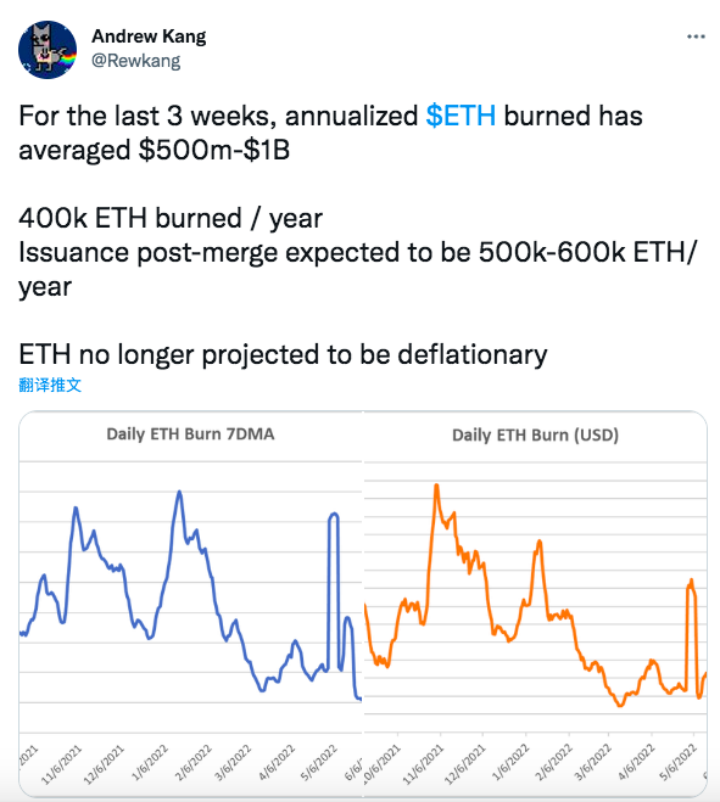

(注:在过去的3周里,ETH的年化燃烧量为5-10亿美元,每年40万个ETH的燃烧量。合并后,每年的发行量预计为50-60万个ETH。预计ETH不会出现通货紧缩。)

鉴于交易量过低、套利空间窄和大量的负资产,DeFi的稳定币已经供过于求。

一年前,没有人能想象到DeFi的收益率会低于传统金融。

当核心加密货币资产来自费用的收益率是正的时候,伟大的再杠杆化理论就出现了。

比方说,合并后的ETH在收益率达到8%。

关于【以太坊合并投资策略:ETH反身性和再杠杆化】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

通过链上或中心化交易所的delta中性工具,ETH能锁定8%的收益率。

现在还没有其他可扩展的代币能达到这样的收益率。

原来DeFi中没有好的投资选项,现在出现了一个数十亿美元的代币(ETH),有着不俗的质押收益率,这将改善DeFi中停滞的流动性。

套利交易将大量涌现,DeFi的飞轮即将开始旋转。

这是真的会发生吗?

我有几个想法:

AAVE上ETH/stETH之间的杠杆循环,将推动ETH供应或借贷价格向质押收益率看齐。

较高的ETH供应收益将鼓励现货ETH进入货币市场。

这会有连带效应。

ETH与DeFi中的所有非稳定币TVL相联系,ETH价格上涨导致山寨币价格上涨。

山寨币地位的提高,为ETH创造了更多的费用,这就增加了ETH的质押收益,也创造了新一轮的杠杆循环。

我们如何参与?

为了获得链上ETH的质押收益,你需要有stETH,它是DeFi中ETH流动性质押首要选择。

因为上海升级前无法赎回ETH,stETH就成为了唯一能带来质押收益的方式。从合并到上海升级之间的窗口期,大量的资金会从ETH流向stETH,这进一步提高LDO在市场上的主导地位。

stETH在CRV池上以对ETH是折价交易,我预计因为验证器的限制,这个数字将达到1.00以上。

为什么?因为能创造出来的stETH数量,相对于持有有息ETH的需求而言,显得不足。

你还能在哪里获得质押收益并拥有流动性呢?

但从另一个角度看,LDO也是有用的。

在加密货币中,项目的最大支出是发行。

LDO代币的发行使得ETH/stETH之间有了双向流动性。

LDO做了了不起的工作,即使用代币来挂钩stETH,但因为通货膨胀也造成了严重的损失。

在上海升级后,LDO的发行量会急剧下降。为什么?

在上海升级之后,你可以把stETH换成ETH,但有一个冷却期。

固定的清偿能力不需要代币激励。

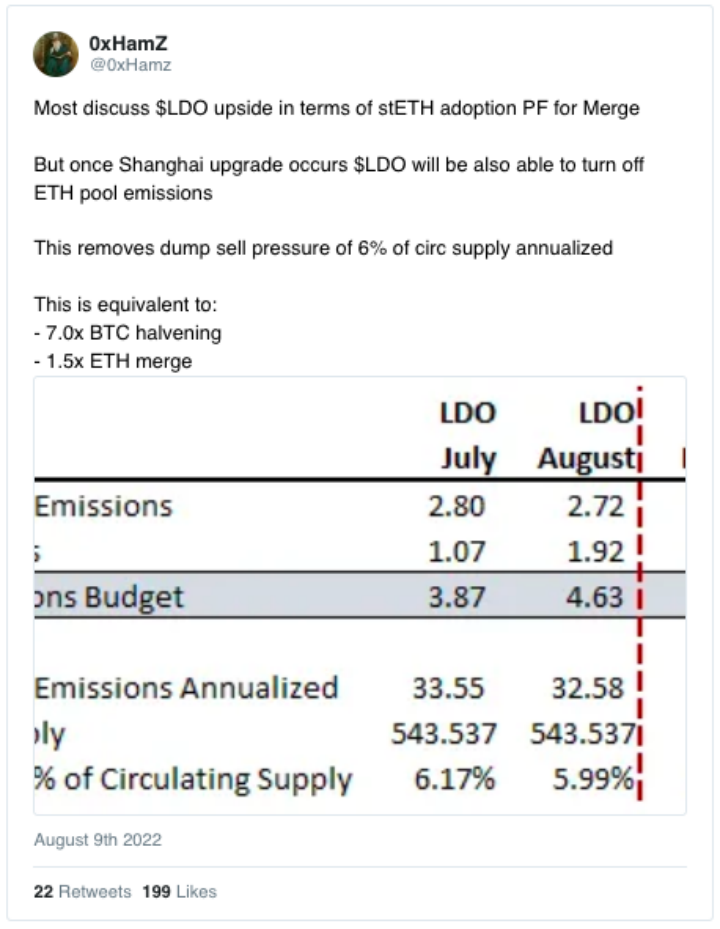

大多数人讨论LDO的上升空间,是在stETH为了合并采用PF上。但是,一旦上海升级发生,LDO也将能够关闭ETH池发行。

这就消除了年化6%的流通供应量的抛售压力。

这相当于:

- 7.0倍的BTC减半

- 1.5倍的ETH合并

这将导致年化发行量减少6%。

这相当于是BTC减半的影响的7倍,和1.5倍于ETH合并的预期影响。

结论

注意力经济是很难预测的,因为它的是各种巧合的因素的集合。

除了像验证或共识合并之类的技术问题之外,ETH合并应该会导致再杠杆化的爆发。

现在出现了条件成熟的迹象(比如加密货币中的DOGE和SHIB,股票中的BBBY和PLTR)。

但是,无论再杠杆化会带来什么,都会比前一个周期的低点更高,因为利率与QT继续收紧,ETH合并是在没有 "流动性膨胀 "的情况下发生的。

市场设计和交易的教训已经被部分参与者吸取,因此,以发行为前提的低市值到高FDV估值的项目,都不会出现像2020-21年那样的使用速度与狂热。

责编:Moon

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:MarsBit,如有侵权请联系删除。转载或引用请注明文章出处!