详解三种类型的代币模型,哪些代币在这场熊市中表现良好?

三种类型的代币模型分别为治理代币、抵押/现金流以及投票托管。

原文标题:What's the Best Token Model?

原文作者:Lucas Campbell

原文来源:bankless

编译:若华,MarsBit Intern

亲爱的加密货币社区Bankless Nation:

就像央行为自己的法定货币实施不同类型的货币政策一样,DeFi项目通过发行自己的“货币”,也面临着类似的任务。

例如,创始人希望为他们的代币持有者带来经济价值,但在不得不兼顾监管障碍、优化发行时间表等问题时,要提供市场效用是非常困难的。

这很复杂。

我们可能还需要几年时间才能找到最佳的代币设计。

但是,尽管我们还不知道一切,我们已经知道一些事情了。

在过去的两年里,DeFi对不同的代币设计进行了实践,获得了一些关于代币设计的宝贵知识。

Lucas分析了当今代币经济学的三个类别:(毫无价值的)治理型、生产性和投票托管代币。

哪些代币在这场熊市中表现良好?让我们来了解一下。

最好的代币模式是什么?

图片来源:Logan Craig

代币经济学是一个新兴的领域。

该行业正在集体探索最佳设计、分配、实用程序、治理框架和其他一切。这实际上是一片空白。

随着代币团队多年来的实践,我们已经看到几个不同的代币模型作为标准出现。

在2020年的DeFi summer,我们已经看到了UNI和COMP等毫无价值的治理代币的兴起。

还有像MKR和SNX这样的现金流代币,多年来一直是主流。

最近,我们看到投票托管模式(veToken)在行业领先的项目中获得了越来越多的关注。

那么,最好的代币模式是什么?

这就是我们要深入研究的问题。

首先,我们概述了不同的代币模型及其设计。

其次,我们将根据这些代币的价格表现来评估其指数,看看是否有一个持续的赢家。

让我们进入正题。

不同类型的代币模型

如前所述,我们已经看到了主要的三种类型的代币模型:

1、治理代币

2、抵押/现金流

3、投票托管(veTokens)。

治理代币

例如:UNI, COMP, ENS

有一段时间,治理代币是DeFi的标准。由Compound和Uniswap在2020年推广,治理代币顾名思义——对协议的治理权。

这些是毫无价值的。他们没有任何经济权利。一个代币等于一个投票权,仅此而已。

一般来说,治理代币受到社区的大量抨击。

没有现金流! 为什么会有价值?

这是一个比较客观的批评。知名的治理代币如UNI和COMP不从协议的商业活动中获得任何红利(即Uniswap的交易和Compound的借贷)。这主要是出于法律原因。在大多数情况下,由于缺乏现金流权,治理代币有助于最大限度地减少监管风险。

但正如Joel Monegro在我们的播客中所概述的那样,对协议产生影响显然是有价值的。虽然有价值存在,但很难进行估值。

还有一个普遍的假设是,这些代币最终会在未来对协议的经济权利进行投票--现在Uniswap就在做这样的事情。该协议目前正在讨论是否收费,从流动性供应商那里抽取部分利润。

虽然收费的利润不会直接计入UNI代币(它将归DAO所有),但这是一个早期迹象,表明这一命题将在长期内逐渐展开。这一切只需要一个提案。

尽管那些讨厌它的人会说,治理代币在投资组合中没有一席之地,但Uniswap 90亿美元的估值却有所不同。

它是否是表现最好的代币模式则是另一个问题(我们将在下面回答)。

抵押/现金流

例如:MKR, SNX, SUSHI

虽然有些协议选择了毫无价值的治理代币路线,但如MKR、SNX、SUSHI等其他协议决定将经济权利赋予其代币持有人。

在每种情况下,这些代币都从协议的商业活动中获得收入。MakerDAO是最早开始这种尝试的社区之一。Dai贷款的协议收入(应计利息)用于回购和燃烧MKR。这种做法已经实施多年了。通过持有MKR,你可以通过市场上不断减少可用的MKR供应量间接获得现金流权。

关于【详解三种类型的代币模型,哪些代币在这场熊市中表现良好?】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

MKR提供被动持有,而SNX和SUSHI则要求用户将代币入股,才能开始获得股息权。这两种协议都从交易活动中产生费用,并将其重新分配给协议上的股东。对于SNX来说,用户除了获得既定的SNX外,用户还可以每周获得sUSD(Synthetix的原生稳定币)的押注。另一方面,SUSHI质押者可以从协议中获得更多的SUSHI,自动在市场上购买。

请注意,对于抵押/现金流代币,我们不应该把原生通货膨胀视为收入的一部分! 最典型的例子是Aave。它就像是一个伪生产性的代币。虽然协议为用户提供了AAVE的质押(stkAAVE),但质押并没有从协议活动中获得任何外在的现金流---它只是来自DAO金库的AAVE。

投票托管(veToken模型)

例如:CRV, BAL, YFI

投票托管代币是目前代币经济模式设计中的源数据,由Curve Finance(一个高效的稳定币交换协议)推广。通过这种模式,持有人可以选择将他们的代币锁定在预定的时间内(通常从1周到4年不等)。

通过锁定他们的代币,用户会收到一个基于押注时间的投票托管(CRV的veCRV)。举例来说,一个用户押注1,000个CRV,1年期,他将收到250个veCRV,而如果他押注同样的金额,4年期,他将收到1,000(250 x 4)个veCRV。

这里的关键是,veTokens通常对协议有特殊范围的权利。对于Curve、veCRV持有者,有权投票决定哪些流动性池获得CRV流动性挖矿奖励,以及在他们LP时获得增加的奖励。此外,veCRV持有者还可以从交易费和通过协议进行的任何贿赂中获得分红权。

总的来说——veToken模型采用了上述两个代币模型,并周围添加了一些额外的效用,创造了一个非常引人注目的案例。

让我们来深入了解这些代币的表现,如何?

历史表现

为了做到这一点,让我们采取一个非常简单的方法(我是一个简单的人)。

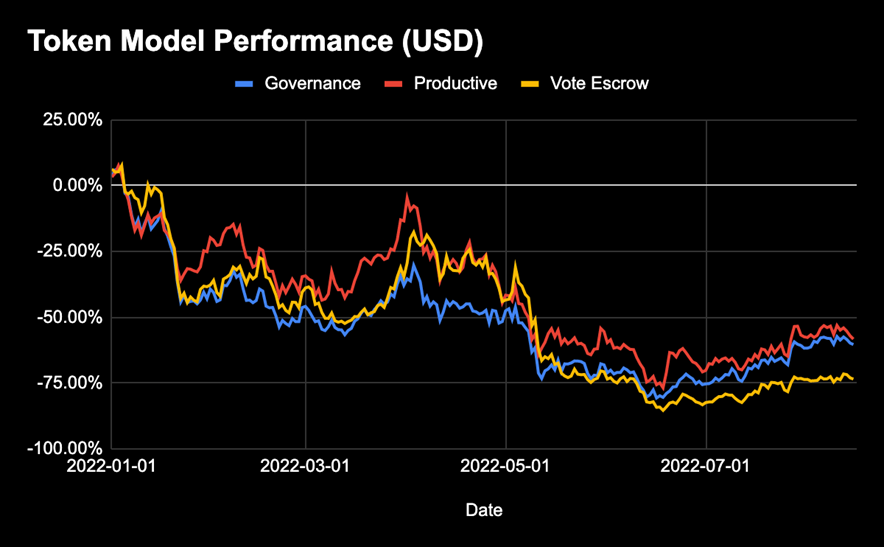

我们将对属于每个类别的三种代币进行平均加权指数,然后衡量它们最近一年的价格表现,--接近加密货币市场的相对顶部。

由此,我们将能够判断,当市场进入长期熊市时,哪种代币模式最具价格弹性。显然,在这方面有大量的细微差别——基本面、催化剂、空间内的叙事,等等。

无论如何,这将让我们对今天不同类型的代币模式提供一个简单的评估。

不同的模式是如何叠加起来的

指标

●治理:UNI, COMP, ENS

●生产性:MKR, SNX, SUSHI

●选票托管:CRV, BAL, FXS

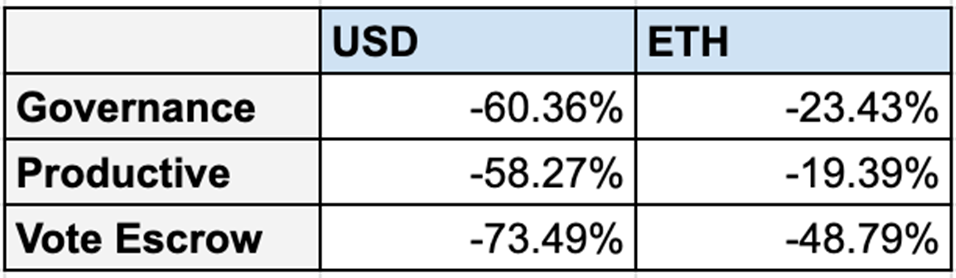

一开始,我们就承认2022年对加密货币来说并不是最好的一年。BTC和ETH从年初开始已经下跌了约-50%。

因此,如果大多数其他代币的跌幅相同,甚至更糟糕,这不应该是一个惊喜,因为它们的风险较高,而金融市场作为一个整体处于风险关闭的环境。

不管怎么说,看到这些资产按其代币模式分类后的表现确实很有趣。

当对每个类别中的三个代币采取平均加权指数时,以下是我们得到的最近一年的价格表现。

虽然从直觉上看,许多人认为治理代币应该表现最差,因为它们被广泛认为是无价值的,但投票托管代币实际上在三种代币模式中表现最差。尽管如此,值得注意的是,这种表现并不考虑持有者从协议费用、贿赂和任何其他现金流积极活动中获得的任何分红。

无论如何,考虑到加密货币投资者对代币模式的积极情绪,这仍然相当令人惊讶。投票托管模式是目前代币经济模式设计中的源数据。它具有令人信服的锁定动态,赚取现金流,并具有强大的治理权利(如指导流动性激励)。

有趣的是,并不是一个重要的代币把其他的代币拉下。所有3种代币对美元和ETH的表现都相当糟糕。这种模式的先驱Curve,下跌了-71%。同时,Frax的FXS下跌了-84%,而BAL,即使在3月份实施了投票托管模式后,也只下降了-61%。

原因是什么?

一个角度是,投票托管代币通常会有大量的代币投放。例如,Curve目前每天向该协议的流动性提供者分发超过100万CRV。根据CoinGecko报告的流通供应,这相当于在未来一年内超过100%的通货膨胀。同样,Balancer目前每周分发14.5万美元,相当于超过21%的年化通货膨胀。

另一方面,Frax只投放了大约7%的代币供应作为对LP的奖励。虽然这个数字并不疯狂,但Frax的糟糕表现可能主要归因于Terra之后算法稳定币的下跌以及由此导致的4个池子的启动失败。

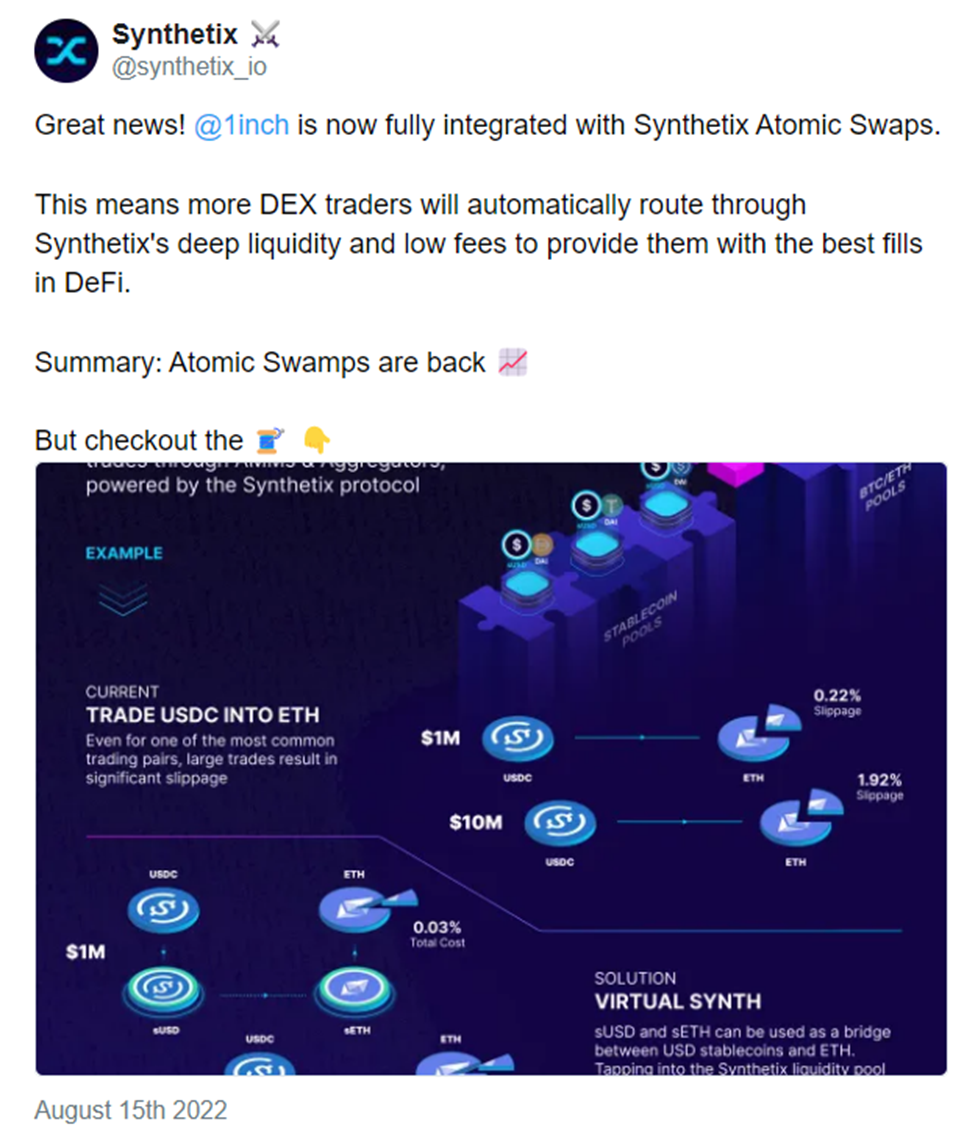

退一步讲,平均而言,生产性代币表现最好。这在很大程度上是由SNX推动的,它自年初以来只经历了-35%的下降。这可能是由于最近成功整合了不同聚合器(即 1inch)的协议原子交换,因为该代币已从 6 月份的底部跃升 135%。

在SNX之外,MKR的表现与市场整体大体相当,为-57%;最大的跌幅来自SUSHI,在其治理和运营动荡中,跌幅为-87%。

尽管在动荡的宏观环境下,美元的价格表现平平,但当从ETH的角度来看这些资产时——因为我们总是希望超越ETH——情况并没有那么糟糕。

有一段时间,在最近的市场底部附近,以 ETH 计价的生产性代币实际上正在上涨。

基本面 > 现金流

这里显然有很多细微的差别。价值增值的代币模式并不是万能的。

每个协议都有自己的独立驱动力。最终,推动宏观价格走势的主要是这些催化剂,而不是潜在的代币模式。虽然它有助于建立锁定流通股或股息的机制,有利于标记持有者,但它不是万能药。

毫无疑问,对于代币持有人来说,现金流权具有积极优势,增加了持有资产的吸引力,特别是当协议正在赚取可观的费用时。

但在一天结束的时候?

基本面很重要,叙事也很重要。

底层的代币模式,除非严重破坏,不然应该只是引擎盖下发生的事情。

责任编辑:Felix

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:MarsBit,如有侵权请联系删除。转载或引用请注明文章出处!