加密货币如何解决社会不平等问题?

不平等加剧是资本主义的必然特征。但就像历史上所有的系统性冲击一样,加密货币的兴起将有助于重置财富分配。

原本标题:Crypto Is a Solution to Rising Inequality. Here’s Why

原文作者:Tascha

原文来源:[email protected]

编译:MarsBit,MK

加密货币是一种系统性的冲击,它将使社会更加平等。

不平等的加剧是资本主义的必然特征。但就像历史上发生的所有系统性冲击一样,加密货币的兴起将有助于重置财富分配。

以下是原因,以及它对你自己的财富战略意味着什么👇

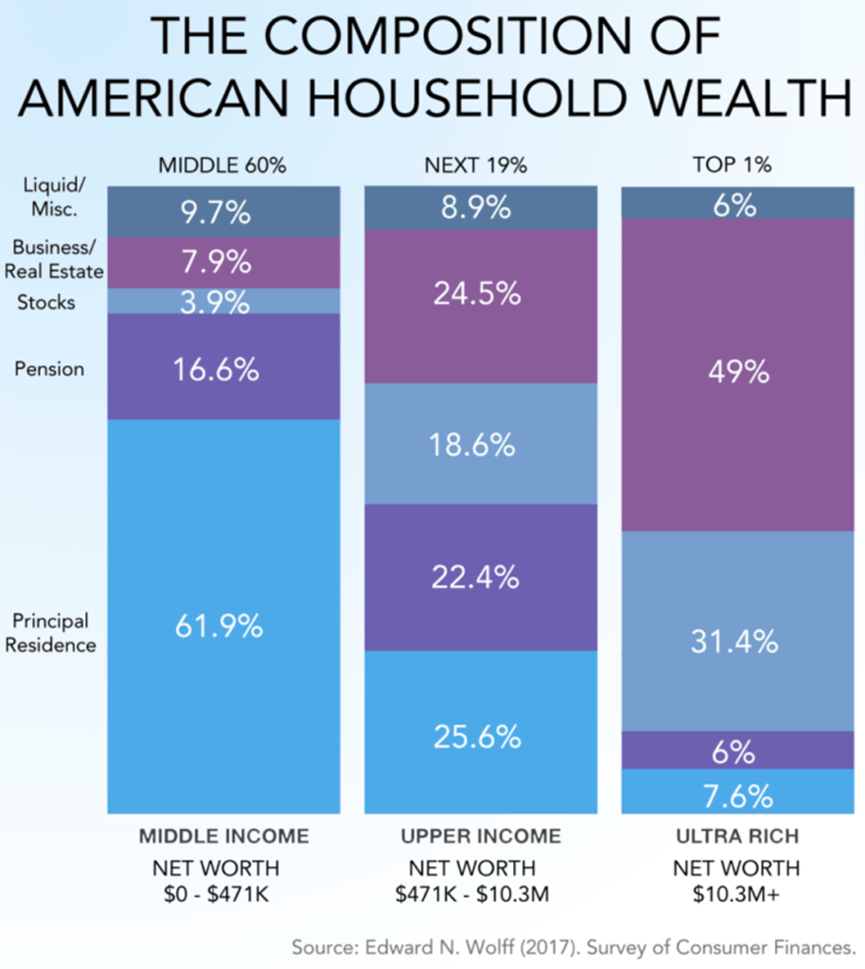

美国财富不平等在历史上是最高的。它导致社会动荡,严重影响经济发展(中产阶级的购买力弱=没有需求来推动增长)。

而加密货币就是解决不平等加剧的一个办法。

人们说技术变革、全球化和缺乏技能培训就是造成不平等现象加剧的原因。

但实际上,即使没有这些,在任何资本主义社会中,财富的日益集中都是不可避免的。

让我们看看3个简单的原因,以及加密货币如何帮助解决每个问题。

原因1:复利的魔力

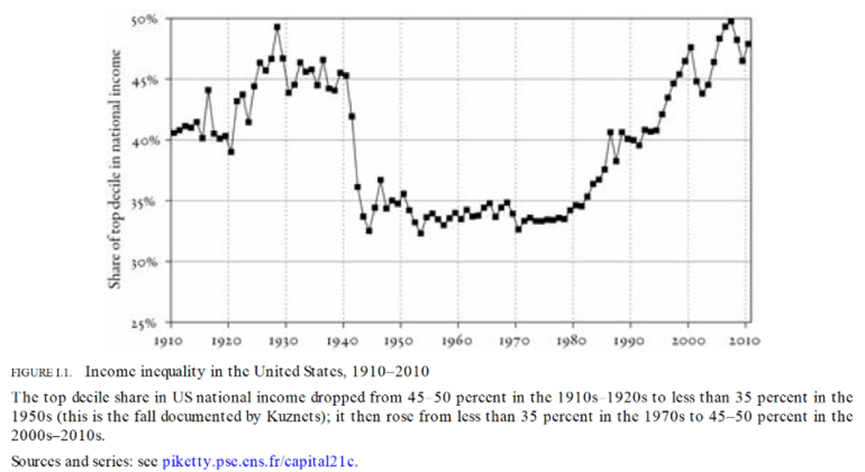

目前美国的净资产中位数是12万美元。前1%的财富俱乐部起价为1100万美元。因此,这两个阶层的财富差距达到1088万美元。

如果我们假设普通人和富人持有的净资产都能获得5%的年回报率(我在下面会讲到这一点,但请耐心等待),在10年后,财富差距将扩大到1772万美元,增加60%。

由于复利回报,这种财富差距的扩大是自动化的。

普通人的净资产需要多快的增速才能在10年内保持财富差距不变?

每年50%。

请注意,这只是为了保持差距不变,甚至并没有缩小。而且这是假设富人的资产每年仍然只有5%的回报。

如果你在想,"普通人的钱怎么可能每年都有50%的回报?无解。"

你是对的。几乎都是这样。

除了我们正处于经济的结构性转变中,而这种转变可能在一个世纪内仅发生一次。

如果你把赌注押在这种转变的引导者身上,你可以获得超额回报——以太坊和比特币的年回报率在过去5年和10年都超过200%。

但你又可以说,富人并不是不能投资加密货币。这如何能改变不平等呢?保持这个想法。我一会儿再来谈这个问题。

原因2:富人可以购买更多资产

如果你处于财富的前1%,即使是5%的回报率,你每年也能获得超过50万美元的资本收入。如果你把其中的一半存起来进行再投资,你仍然有足够的钱来支撑你良好的生活方式。

但如果你是普通人,你仅得到6000美元的资本收入。这几乎不够买一年的杂货,更不用说再投资了。

富人可以储蓄更多-->购买更多的资产-->拥有越来越多的经济份额。

持续的全球资产短缺加强了财富集中。当理想的资产供应有限时,例如城市房地产,价格便会被抬高。我在之前的文章中谈到了这一点。猜猜谁在竞标中输了?(提示:不是前1%的人。)

加密货币是对现状的冲击,因为它创造了新的资产类型,且比许多现有资产类别具备更好的功能。

我们现在的加密资产既可以作为新的价值存储(如NFT,比特币),又可以从经济增长中受益(如质押,流动性池)。

其结果是大大降低了拥有资本的准入门槛。

目前,普通人的主要资产是他们居住的房子。随着住房价格的飙升,进入中产阶级变得更加困难。而当你有沉重的抵押贷款时,就很难储蓄和获得其他资产。

但随着加密货币增加了经济中的资产供应池和种类,它将有助于抑制房地产等实物资产的价格上涨。(远程工作的兴起也与平抑住房价格的目标同向)。

随着时间的推移,更多的人可以只是为了居住购买房子,他们可以将他们的储蓄用于其他资产,并像富人一样更多的投资。

这不会改变收入分配顶端的任何东西(富人仍然可以购买他们想要的任何资产)。但它会拉平底层--在较低的收入层有更多的资本所有权--并帮助减少整体不平等。

这虽然不会改变收入分配的顶端(富人仍然可以购买他们想要的任何资产)。但这将拉平底层——在较低收入阶层拥有更多的资本所有权——并有助于减少整体不平等。

理由三:富人资产回报率更高

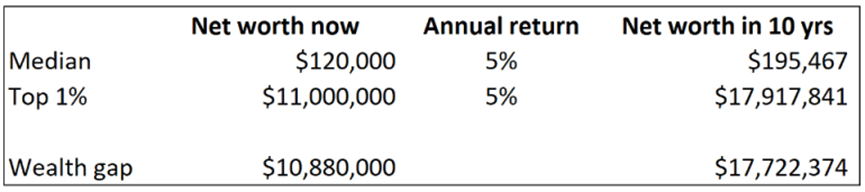

除了他们居住的房子,普通人的资本还被捆绑在养老金缴款和储蓄账户等流动资产上。两者的回报都很微薄。

关于【加密货币如何解决社会不平等问题?】的延伸阅读

EFL冠军球队Watford Football Club将通过数字投资平台Republic出售俱乐部股权

Watford Football Club与投资平台Republic合作,向投资者开放约10%的股份,包括球迷。通过在线平台和合作平台购买股份,筹集资金用于加强球队表现和品牌价值。俱乐部拥有近150年历史,近年来经历转型,拥有领先设施和国际认可的球员招募计划。合作旨在吸引更广泛的投资者群体,特别是球迷。股份价格为12.44英镑,最低投资额为49.76英镑。俱乐部估值1.75亿英镑,目标筹集资金约1750万英镑。有意购买股权的投资者可通过Seedrs和Republic平台参与。俱乐部由Pozzo家族持有,致力于重返英超联赛。Republic是一家总部位于纽约的金融企业,已部署超过20亿美元资金。Seedrs是欧洲领先的在线私人投资平台,拥有近300万全球会员。

HTX Ventures 宣布投资 NexGami,以发展 GameFi 生态系统

火币HTX的投资部门HTX Ventures宣布对Web3游戏平台NexGami进行战略投资,旨在成为游戏竞技赛事的主要场所。NexGami最近筹集了250万美元的资金,为游戏开发者提供无缝集成,玩家可组织比赛、争夺奖励、分享游戏体验。HTX Ventures支持NexGami吸引更多人进入Web3,通过投资和孵化推动区块链生态系统发展。目前,HTX Ventures已支持超过200个项目,与顶级区块链基金合作,共同打造区块链生态系统。

相比之下,富人的资本都在投资房产、私人股票和其他高回报的资产类别。

不要让我去了解美国的 "合格投资者 "条例,它除了保护普通人有更好的投资机会外,什么都没有。

因此,我们最初假设富人和穷人都能得到5%的年投资回报,这显然是不真实的。现实情况很可能是10%对2%这样的情况。

但加密货币将改变这种模式。这就是原因。

当经济经历范式转变时,资本的体现就会发生变化--

- 18世纪的资本:农田土地

- 19世纪的资本:工厂、机器、政府债券

- 20世纪的资本:城市房地产、股票

在这样的转变过程中,旧模式下的富人会受到损失,因为他们的财富所代表的资产类别要么被摧毁,要么价值暴跌。

这实际上是资本主义经济重置财富分配的主要方式--通过资产类别的大规模创造性破坏。如果没有这种破坏,现有的财富将随着时间的推移越来越集中在更少的人手中,原因我们在上面谈到过。

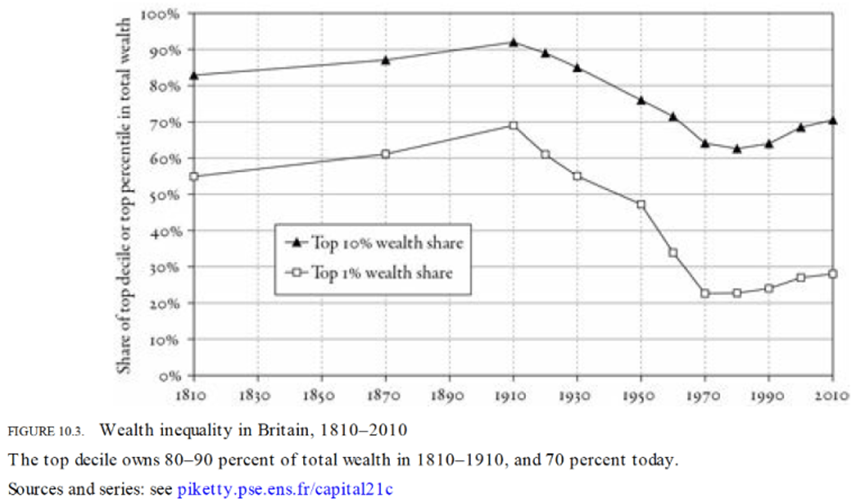

在简-奥斯汀的英国,富人是地主阶级。达西先生每年的1万英镑是来自农业用地的租金收入。

但是,当19世纪末,来自新大陆(美国)的农产品出口充斥世界市场时,地主们遭遇了重大的衰退,并摧毁了地主来自英国农田的回报。

其结果是,自20世纪初以来,英国的财富不平等程度大幅下降。

同样的情况也发生在二战中。

美国的富人已经遭受了大萧条的打击,随着他们持有的外国资产(如俄罗斯政府债券)的价值降至零,他们被进一步摧毁。

结果是二战后经济变得更加平等,直到20世纪80年代不平等再次加剧。

类似的历史在今天开始上演,并将随着加密资产类别的增长在未来几年继续下去。我们回顾历史就会发现。

- 21世纪的资本:数字资产

随着tradFi资产的价值升值速度慢于数字资产,甚至下降,富人阶层中也会发生类似的动荡。

你说,没有什么能阻止富人购买加密货币。

没错。但也没有什么能阻止19世纪的英国地主购买工厂和机器。他们毕竟是有钱的人。

确实有一些农场主参与了工业革命,并且做得很好,就像今天有一些富人成为加密货币的鲸鱼。但大多数人根本没有看到系统性冲击的到来,成为其牺牲品。

前1%的许多人是几代人的资本积累的受益者。今天的富有不等于对明天有远见。当你有一个好的东西,为什么要摇摆不定?

这就是为什么许多旧资本会继续遵循投资组合管理的传统智慧——股票和债券的百分比分割,增长和价值的多元化,等等。

这种策略在和平时期很有效——因为未来看起来就像过去一样。但在战争时期,这种策略会陷入困境。我所说的“战争时期”,并不是仅仅指武装冲突,而是指新旧模式发生重大冲突的任何时候。

全球股票总市值为120万亿美元,房地产价值为350万亿美元。加密货币的总市值是2万亿美元。如果加密货币在未来5-6年内以与过去5年相同的速度增长,到2027年,它的市值将超过全球股票和房地产的总和。

所以,如果你不认为我们现在处于战争时期,那就醒醒吧。

你说,加密货币在未来不会有那么快的增长。监管即将到来。美联储将提高利率。这都是泡沫。

当然,但请记住,我们只是在一个具有巨大动力的空间的看到创新的开始。

新的L1、L2和侧链正在快速降低链上基础设施的成本。这将刺激新一轮的应用和用例。今年仅NFT就增长了1000%,而这还只是开始。

资产 "的边界和定义将继续变化。监管需要很长一段时间才能跟上。

如果这不是对财富的最大破坏,至少与工业革命和两次世界大战的规模相当,那我不知道什么才是。

对你的财富战略的一些影响(不是财务建议):

房地产等实物资产的上升空间可能有限。他们不在历史正确的一边。尽管ST的繁荣,但你可能会看到长期的疲软。

购买加密货币作为 "投资组合的多样化",对你的普通共同基金经理来说只是公关信息。事而实是,当你知道一个范式转变的引导者有一天会成为“the”的投资组合时,你不会再分散投资组合押注于这个引导者。

责任编辑:MK

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Tascha,如有侵权请联系删除。转载或引用请注明文章出处!