Tascha:DeFi 的 3 个核心价值:成本、效率、所有权

DeFi 的 3 个核心价值:成本、效率、所有权

原本标题:Defi’s Competitive Advantages: What’s Real and What’s Not

原文作者:Tascha

原文来源:TaschaLabs

编译:MarsBit,MK

随着法规的出台,有人说DeFi将失去其优势。

他们错了。

"无监管 "与去中心化并不是DeFi的制胜法宝。哪怕除去这些,DeFi仍然比TradFi好100倍。

下面我们来看看DeFi的真正竞争优势

首先,为什么DeFi能提供比银行更高的收益率?

显然,有些收益比其他收益更具有可持续性。前段时间我写了一篇文章,探讨了不同类型的收益率。

但现实是,在短期内,高收益率的首要原因是大量资金流入加密货币以追逐回报。

撇开牛熊周期不谈,至少还需要几年的时间,加密货币赶上传统的资产类别后,这种趋势才会放缓。

不过,大量资金的流入不会永远持续下去。而那些称DeFi为庞氏骗局的人有着充分的理由。

但请记住,在任何颠覆性变革的早期阶段,庞氏骗局和非庞氏骗局之间的界限很薄。你必须越过其外表看本质。稍后再进行详细介绍。

缺乏监管是DeFi的另一个明显优势。Aave和Compound没有KYC。它们也不受流动性、资本和准备金要求等银行法规的约束——这些法规旨在使银行更安全,但限制了其盈利能力。

唉,法规可能是一辆行驶缓慢公交车,但车总有一天会来的。你可以试着猜测他们会采取什么形式到来。但其结果是一样的——增加经营成本和降低收益率。

因此,如果资金流入不会永远增长,而法规却在不断出台,那么还有什么值得为DeFi欢呼的呢?

有很多。

以下是DeFi的三个杀手锏,它们将支持它成为21世纪新金融模式的重要支柱。

价值支柱1. 低运营成本的设计

银行业是一个昂贵的行业。

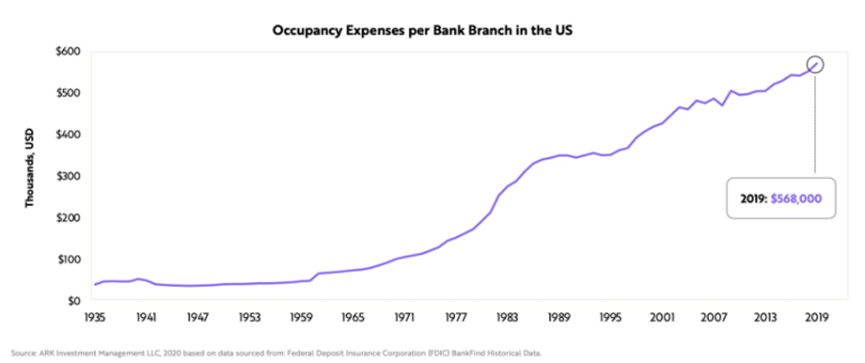

在美国,一个银行分支机构的运营成本为60万美元/年。一家银行平均有20家分行。那就是一年1200万美元。且不要忘了后台办公、数据库、安全、合规、支付网络的成本......

这就是为什么银行业是一个很难进入的垄断行业(监管也不容易)。但是,一旦你进入了,生活就会很舒适,利润率也很高——这个行业是资源和权力集中的典型代表。

这就是为什么银行业是一个很难进入的垄断行业(监管也不容易)。但是,一旦你进入了,生活就会很舒适,利润率也很高——这个行业是资源和权力集中的典型代表。

相比之下,你可以用5-10万美元开发一个DeFi应用程序,提供存款/贷款服务,即 "银行业务"。而这进入门槛大大的降低了。

那这魔术是如何发生的?

DeFi运行在以太坊、Solana等公共区块链轨道上——涵盖了大部分后端基础设施成本,并大大的对其简化了。

AWS为数百万SaaS(软件即服务)公司提供的服务,而区块链正在为DeFi提供。DeFi建设者不需要为此付费,因为他们的用户会为此付费,并因此得到奖励(稍后会详细介绍)。

其结果是创新和激烈的竞争,其规模在金融史上是前所未见的。

价值支柱2:高资本效率

作为一家银行,受限于你的市场的地理规模,你的固定成本会很高。

比如,你的固定成本是100美元,你每提供一笔贷款就能赚10美元。你必须提供10笔贷款才能达到收支平衡。这意味着如果一个市场没有10笔贷款的需求,那么那里甚至不会有银行的存在。

这就是为什么在较小的国家,资本成本很高,因为银行可以提供的贷款数量很少,银行必须在贷款和储蓄利率之间赚取更大的利差才能维持下去。

而当只有少数银行是可行的时候,它们就会成为垄断势力,攫取大部分的行业附加值-->没有竞争-->没有创新的动力-->资本成本居高不下-->恶性循环继续。

相比之下,DeFi应用程序有一套固定的成本,具备全球范围的资本分配。

关于【Tascha:DeFi 的 3 个核心价值:成本、效率、所有权】的延伸阅读

浅析Aave V4的核心要点——“统一流动性层”

Aave V4将推出" 统一流动性层",整合多个网络的流动性。类似于V3的Portal,但更高效灵活。通过模块化设计,Aave可更有效管理流动性,提高资金效率。升级还将允许添加新模块,如隔离池和RWA模块。Aave将成为无视链间流动性隔阂的DeFi协议,但需要信任假设。V4引入改进,如动态利率、流动性溢价、智能账户,构建Aave Network。旨在推动生态系统进一步采用,服务于10亿潜在用户。

Aave v4 的一些思考:每个大协议都应该发链?

Aave v4的改进旨在提高用户体验、降低治理成本、防止不良债务扩散,并为长期发展提供便利。其中包括统一流动性层、模糊控制利率、流动性溢价机制、智能账户和金库、动态风险参数配置、超额债务保护机制、与GHO稳定币的原生集成和计划推出的Aave Network。Aave计划推出的新网络层将作为GHO稳定币和借贷协议的核心枢纽,使用GHO支付费用,以Aave V4为枢纽,$AAVE作为主要质押资产。Aave未来将专注于稳定币市场,为GHO创造场景。Aave Labs将持续关注网络发展,选择最合适的技术方案。

如果越南的经济增长和资本回报率高于英国,资本可以立即从英国分配到越南。你的英国贷款人和你的越南借款人都会因此高兴。

同时,与银行相比,DeFi的护城河更难建立,因为进入成本很低。所有的道路都通向更高的效率和更多的竞争,促使每个人都进行创新。

价值支柱3:合作所有权模式

DeFi的商业模式是参与式的,投资者=客户。

DeFi的客户也是DeFi所运行的区块链的验证者和质押者。作为客户,你为基础设施付费并获得其回报。如果你质押DeFi平台的代币以此提供流动性,你也可以得到DeFi的部分利润份额。

这让客户有动力继续使用该平台,因为他们也是所有者。其结果是,与TradFi相比,用户采用率要高得多。

你说,这与购买你使用的银行的股票有什么区别?

银行的利润是不透明的,银行可以随心所欲地使用它。在现实中,其中大部分都是用于高管的薪酬,而不是给你分红。

相比之下,DeFi应用程序的质押奖励是可编程和可追踪的。如果Aave降低了它的质押收益率,你可以在眨眼间转到其竞争对手那里。它创造了一个反脆弱的客户群,并有一致的激励措施,使整个行业变得强大。

对DeFi的常见批判是,即它实际上不是去中心化的,只适合投机,让我们来谈谈这些问题。

批评1:DeFi不是去中心化的

DeFi的长期竞争优势都是不需要去中心化来存在。

假设明天摩根大通在纽约证券交易所筹集了一些股权,并用这些钱买入AAVE代币并入股(AAVE市值只有40亿美元。如果JP摩根想成为AAVE的鲸鱼,这并不难)。

由于AAVE的部分利润用于质押奖励,JP摩根说:"伙计们,我们要保持一切不变。我们赚取的质押收益,我们将作为红利支付给摩根大通的股东"。

AAVE仍然向贷款人和借款人提供同样有吸引力的利率。它仍然比任何传统的银行有100倍的竞争力。这对用户来说,没有任何变化,除了去中心化maxis权力下放会很生气。

你说,但这意味着摩根大通可以像银行一样垄断DeFi。

并非如此。

由于DeFi的准入门槛如此之低,因此用户总是有很多其他选择。如果你对摩根大通的子公司AAVE的服务不满意,你大可把你的资金转移到Compound、Anchor、Cream......(DeFi的低进入成本导致了激烈的竞争,记得吗?)

批评2:除了投机,DeFi没有真正的使用案例

金融中介重点在 "中介"——将一个经济体的储蓄引向生产性投资。

批评者说,DeFi在这方面的作用是零,他们是对的。但DeFi是一个三年前的行业。你能指望什么?

正如我们所说,从基本的储蓄账户到复杂的交易工具,并行金融系统的各种元素都在 DeFi 中构建。请给它一点时间。

DeFi以 "现实世界 "为目标进行借贷的一个主要瓶颈是如何使用非加密资产——例如房地产、应收账款、工资单——作为抵押品。

对我来说,第一步是将这些链外资产数字化。所有通常用作抵押品的实物财产,如房屋和汽车,都需要在链上表现为NFTs。

将会有一个大的行业,其唯一的功能就是维护现实世界的财产和其NFT之间的联系。一旦你把链外实体的资产功能转移到NFTs中,DeFi就可以从那里接手。

这不是一个微不足道的问题。(对于我的钻石NFT,我销毁了下划线钻石以解决1对1的匹配问题。但这显然不是大多数用例的解决方案)。

这就是为什么NFT领域的发展如此重要-——它是DeFi中大多数抵押品的来源,以支持现实世界的借贷。值得庆幸的是,许多有才干的人正在为此而努力。

一旦抵押品问题得到充分解决,它将打开DeFi现实世界用例的洪水闸门。

责任编辑:MK

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Tascha,如有侵权请联系删除。转载或引用请注明文章出处!