DeFi如何帮助缓解贷款问题?

相信代码,而不是人类的判断。

原文标题:How can Defi banking help alleviate these issues?

原文作者:cereal_killer

原文来源:Twitter

编译:Lynn,MarsBit

全世界有17亿人无法获得银行账户。

2021 年,美国 20% 的小企业贷款被拒绝。

Defi 银行如何帮助缓解这些问题?

Web3 贷款并不完美,但我们正在取得进展。

以下是你必须知道的一些关键趋势。

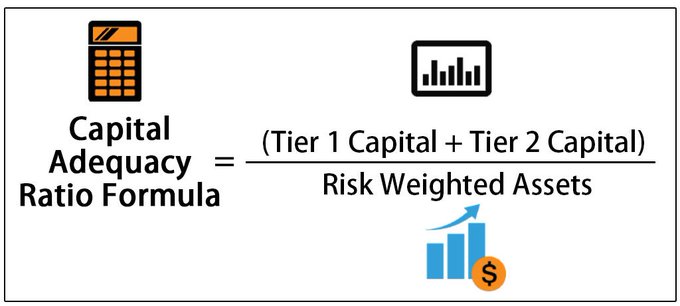

1/ 传统银行业务是如何运作的?

一般来说,银行的利润 = 贷款 - 存款

他们的贷款能力受到以下资本要求的限制,以 RWA 为分母。

风险评估起着至关重要的作用,因为它们直接影响着银行的盈利能力。

2/ 如何衡量风险?

取决于人的判断——你的信用分数、年龄、收入、目前的家庭地址,会影响你能借到多少钱。

银行可能会低估有利润隐患的资产的风险性。例如,早在 2008 年的住房泡沫。

3/ 为什么选择 DeFi 贷款?

- 24/7 向任何有抵押品的人开放访问,不再有人类的主观偏见。

- 没有 KYC,保留了隐私。

- 透明度高,可以及时看到协议的情况。

- 杠杆作用,不需要在抵押品上创建一个应税事件。

4/ 我们有 OG 贷款和借款协议,如 @@compoundfinance 和 @AaveAave,但前方仍有障碍。

a. 加密货币价格 24 小时波动,当用户的存款抵押品价值下降时,用户很容易被清算。

b. 感染性资金池。

c. 抵押资产的选择有限。

5/ 澄清一下,当抵押资产出现严重下滑时:

- 清偿失败

- 同一池子里的其他“健康”资产受到感染(留下坏账)。

协议因安全性原因限制其抵押品上市,但同时,也限制了货币市场的扩张。

6/ 有其他方法可以解决这个问题:

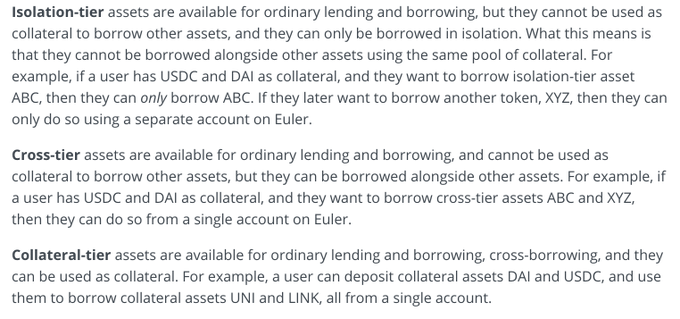

@eulerfinance 将资产分为隔离层、交叉层和抵押层(风险最大到最小),使得代币被借入、借出或作为抵押品的同时也限制代币被借入、借出或作为抵押品。

7/ 这是一个伟大的倡议,但对资产风险的评估仍然是以人为本。而且,错误的资产分类仍然可能导致我们之前列出过的问题。

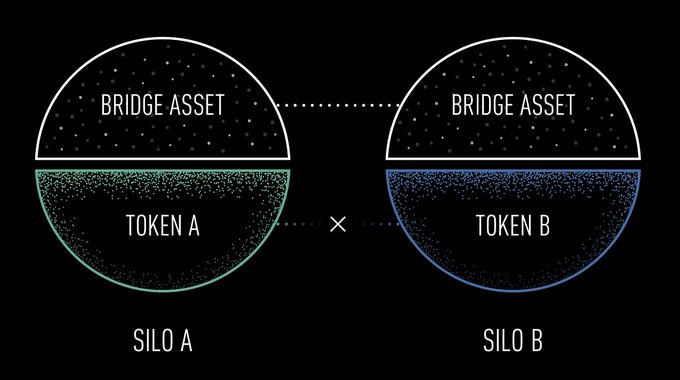

@SiloFinance 允许用户为任何与桥梁资产(如ETH)配对的代币创建货币市场(Silo)。

关于【DeFi如何帮助缓解贷款问题?】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

8/ 例如,如果代币 A 崩了,只有筒仓 A 的桥梁资产受到影响。风险被隔离了,所有其他类型的资产都保持安全。

但孤立的货币市场仍然容易受到 oracle 操纵。 如 Rari Fuse 市场漏洞:

全文链接:https://medium.com/rari-capital/fuse-explained-3ef2e0747953

9/ 除了重新设计的货币市场外,还出现了新的抵押品类型。

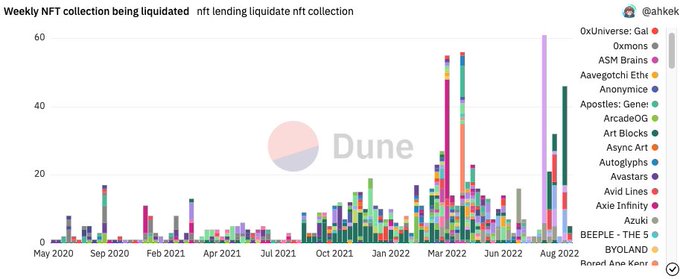

例如,@BendDAO 允许用户以蓝筹股 NFT 作为抵押品借入 ETH.

此外,@PineLoans 正在试验一种“抵押”功能,用户能够在购买 NFT 时获得帮助。

10/ 然而,由于 NFT 的流动性差,甚至在熊市时期更加不稳定,借款人可能比加密抵押品储户更经常被清算。坏账 > 恐惧 > 银行挤兑。

(自 2021 年下半年起,清算开始变得更加严重)

11/ 但随着 NFT 炒作的冷却和可能的新拍卖机制的发明,它们仍有潜力帮助提高NFT市场的资本效率。

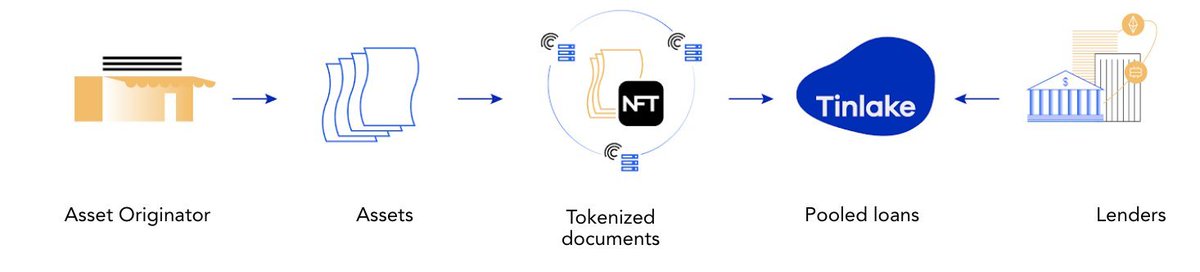

@centrifuge 正在将现实世界的资产(房地产、汽车等)作为 NFT 形式的抵押品入驻DeFi.

12/他们的产品解锁了新的机会,成为连接现实世界和加密货币的桥梁。

不过,合法的 NFT 作为现实世界资产的凭证还是一个问题。

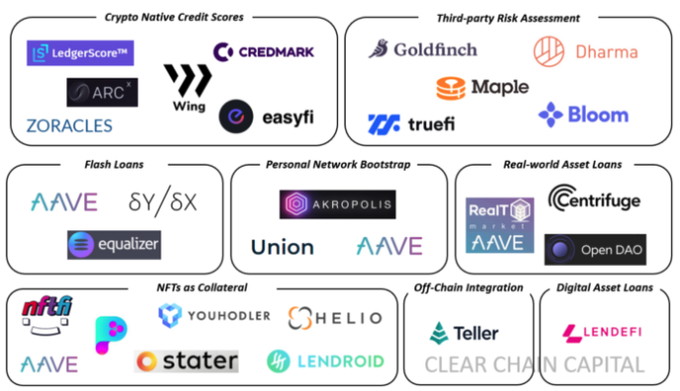

还有更多的分类,这里有一个 Web3 借贷的生态系统图,由 @ClearChainCap 提供。

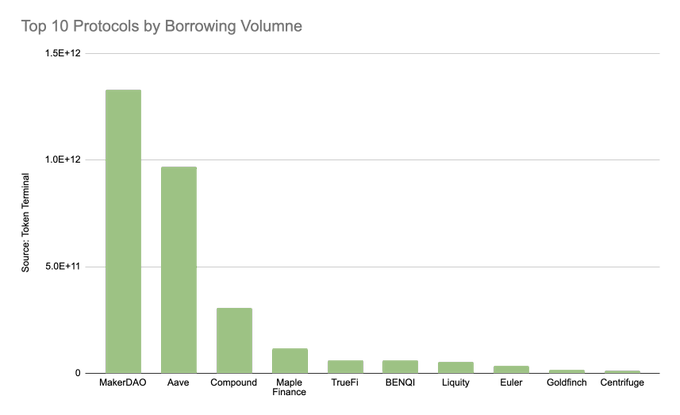

13/ 根据下图,以 MakerDAO、Aave 为首的 OG 协议主导了借贷市场。

孤立的货币市场,以NFT-抵押品为导向的协议在该领域仍是相当小众的。

我们仍然处于一个新生阶段。

(NFT 的总借贷量只有 174k)

14/ 关键点:

- 相信代码而不是人类的判断,为另外十亿用户打开了金融通道。

- 有大量的恶意意图和行为。但我们不是直接屏蔽,而是想出智能机制来阻止它们。

- 事情变化很快。保持警惕。

责编:Lynn

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:cereal_killer,如有侵权请联系删除。转载或引用请注明文章出处!