IOSG:Web3 3A卖楼花,杠杆化的研发模式会是高成本游戏的曙光么?

3A与房地产有着某种程度的类似,建设耗时耗钱,牵涉的利益相关方众多。怎么让各方的利益都能被满足,都能被incentivized,提高资金的周转效率,或许web3有对这一许多从业者怀抱理想的领域 有自己的解决方案。

原文标题:WEB3 3A卖楼花,杠杆化的研发模式会是高成本游戏的曙光么?

原文作者:Simon,IOSG Ventures

原文来源:IOSG

3A与房地产有着某种程度的类似,建设耗时耗钱,牵涉的利益相关方众多。怎么让各方的利益都能被满足,都能被incentivized,提高资金的周转效率,或许web3有对这一许多从业者怀抱理想的领域 有自己的解决方案。

从商业模式角度来说,存在即合理,也许crypto gaming space里,那些让人感觉画大饼,早早开卖NFT的真假3A团队并没有那么糟糕。

TLDR:

WEB3之于3A可以:

- 提前回笼资金,缩小敞口,让玩家分摊风险

- 让早期玩家成为share-holder,建立玩家持股计划

- 内容资产化,提高单个产品的容错率

3A游戏高风险性制约了创新

前几天游戏圈子里发生了一件 prob nothing的小事,事关10美金:

土豆厂育碧涨价了!自家的3A游戏的常规定价将从60美元上升到70美元(CEO特别强调,和其他竞争对手一样)。在育碧之前,一众大厂也都宣布对3A产品提升售价,游戏行业延续了10多年的定价标准,一众厂商情愿曲线救国(包括不限于:在游戏多放几个中奖概率loot boxs,在买断制的游戏里疯狂塞付费DLC, 发半成品游戏借口live-ops更新… etc)也要坚守的节操,终于在水涨船高的研发成本和通货膨胀面前,守不住了。

一款制作精美的3A是绝对划算的视听盛宴,北美看3场电影的钱,你就能拥有动辄30+小时的互动式沉浸式的娱乐体验。坚持了多年的定价其实是厂商,渠道,玩家多方博弈的结果,而这小小的10块涨价,背后是高企的3A成本和旧范式的难以为继。

本质上,游戏本身作为第九艺术,作为精神消费品,作为终极的娱乐形式,有着目前文娱消费领域里最坚固的内容质量-用户需求螺旋——内容质量高的游戏培育出对内容质量要求高的用户,要求高的用户反过来推动游戏不断提升内容质量。

RDR2 就是这种趋势极致的产物,不同种类的马肌肉纹路都不同

这看似是一个良性的螺旋,是推动游戏品质精进的力量,但纵观游戏,乃至大内容领域的演进历史,这种自我加强,也会让行业冲向不归路。

具体来看,所谓游戏的内容质量,有着趣味性&品质感,两个不同纬度的评价标准。前者更像是艺术创作,依托于天才的创意创新,后者,则是某种意义上可以被钱砸出来的。既然趣味性和玩法创新收益不稳定,那就用钱堆画面堆细节堆内容吧。用巨大的开销,不计成本的研发投入,造出一个个美轮美奂的fantacy worlds——尽管许多游戏设计原教旨者嗤之以鼻,认为老任等回归游戏本质的才是真神,但奈何玩家其实是买账这种成本模式的,体验不计成本和极尽奢华本就是一种精神享受。

现阶段的3A游戏行业,无限接近于于二战后的好莱坞,是大爆发大繁荣后,增长创新乏力的时代,产业逐渐演变成预算极致内卷的游戏。当年《埃及艳后》的预算成本高达4400万美元(相当于2022的5亿美元),近乎让21世纪福克斯破产。

《荒野大镖客:救赎2》是2018年销量最高的电子游戏,迄今为止,这款游戏全球销量已经超过4000万份。

但RDR2却不能称得上是一桩优秀的生意

引用gamelook的估算(有删改):

2018年8月份的时候,Take-Two公司CEO Strauss Zelnick在一次媒体采访中透露,“相对于《GTA V》,我们已经投入了3倍以上的资源来处理研发和一些意料之外的事情”。《GTA V》的研发和营销成本为2.65亿美元,即便是简单的乘以3,也达到了7.95亿美元,而有外媒则预测,《荒野大镖客2》的研发和营销成本实际上很可能超过9亿美元,为研发资金6.44亿美元+营销总成本3亿美元,所以,整个项目的成本有可能达到9.44亿美元。

http://www.gamelook.com.cn/2018/10/342327

而收入gamelook则根据零售商和平台抽成计算出“2300万份”的回本线,按照截止目前《荒野大镖客2》各平台的总销量是3500万份来算,考虑到steam低价区、老游戏促销等因素,《荒野大镖客2》的收益率也不会超过50%。

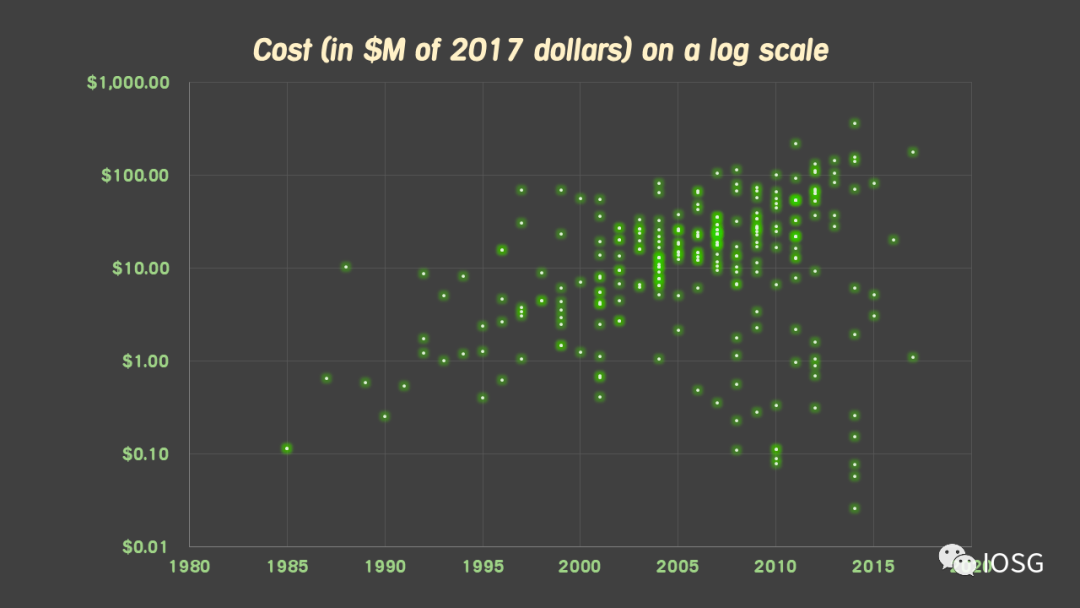

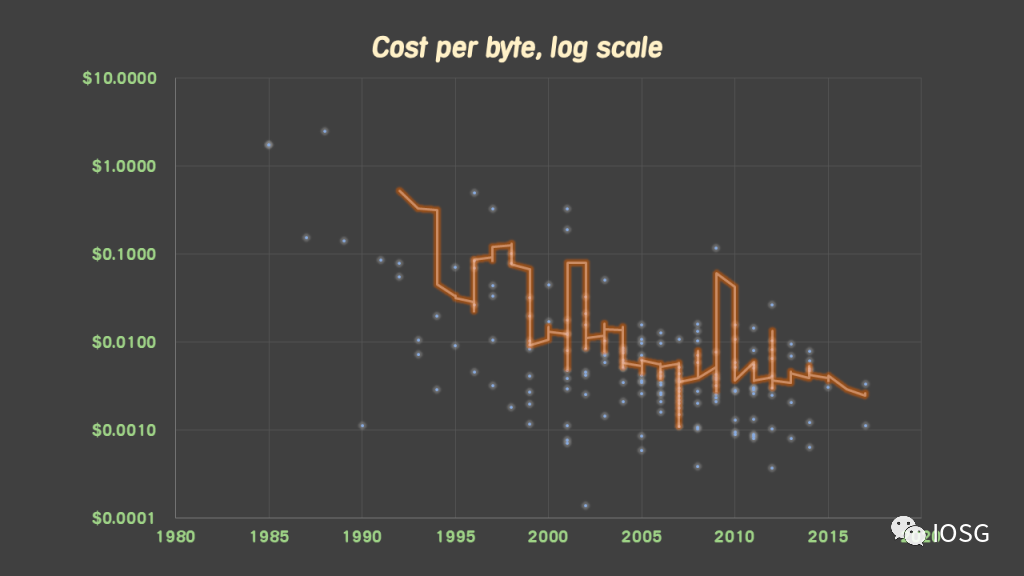

游戏设计界的至圣先师Raph Koster 写过一篇 the cost of games,用了 1980年-2017的 dataset,游戏研发费用基本上每5年x10的速度在增长。

如果结合游戏的大小来看,实际cost per byte成本是在下降的,游戏研发,分发效率无疑是在提高的。只是如今3A游戏变得越来越大,个个都变成了巨人歌利亚

高企的,不可回收的成本,让3A游戏的研发成为了一场场以时间和金钱为筹码的豪赌。当然,也有风险厌恶者试图找寻成功的secert formula,尝试用续集,模式化的游戏体验等等,来减少单个产品的风险敞口——但这无疑会拖了创新后腿。

好了,我们知道3A很贵了,那web3有什么解决方案呢?笔者认为有三个业界还未曾设想的方向:

● 提前回笼资金,缩小敞口,让玩家分摊风险

游戏的研发是一项复杂的,长期的计算机工程,但很多时候也像是穷枚尽举、自然选择的物种演化

在研发的过程中,prototyping←→kill the idea的循环往复往往会导致早期成本的不可预测和不可控。

早期研发阶段的投入设计成本很多时候都是无法回收的沉没成本。

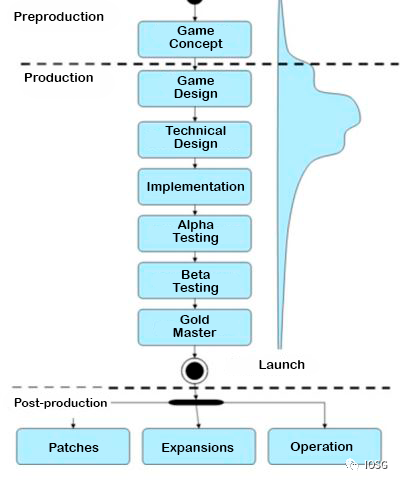

研发周期内,成本曲线大概是这样子的:

笔者身边有一个成功立项了的4000万成本的pc端游,open beta前的成本超过了总成本60%。

而web3游戏可以通过提前售卖游戏的内容(包括不限于NFT预售,token sales,提前开发小游戏等等)让开发组尽快回笼部分资金,即使在主玩法尚未成型尚需要迭代的时候,也能及时变现既有的开发进度。

及时的资金回笼意味着更长的run-way、更多时间和犯错机会,意味着更高的开发自由度,对vc funding更少的依赖。无需为生存担忧,真正有才华的开发团队能够从容地专注在产品的delivery上。也许3A有一天不会只是那几家有钱任性的studio的private club。

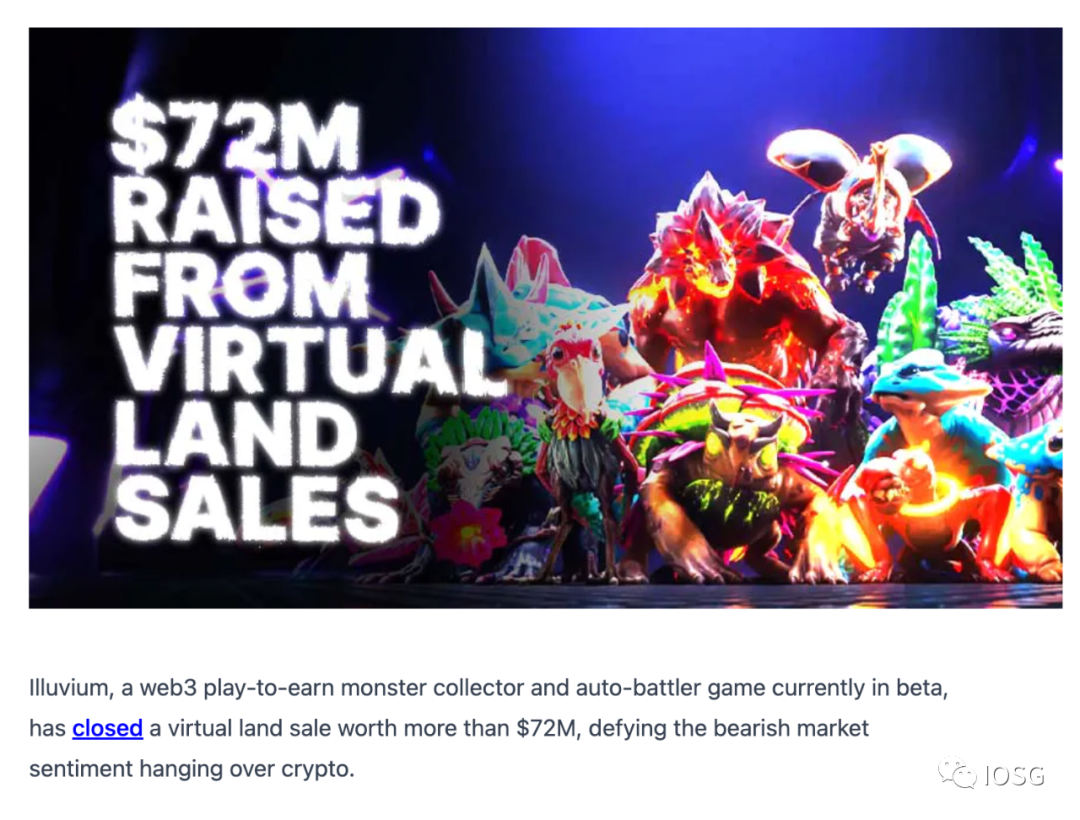

尽管业界内对那些游戏没有个成型就开始售卖土地和pfp的游戏颇有声讨,但我个人认为,这种模式对于3A游戏而言,这可能是改变命运的范式创新(当然啦 任何模式都有被abuse的可能🤔)

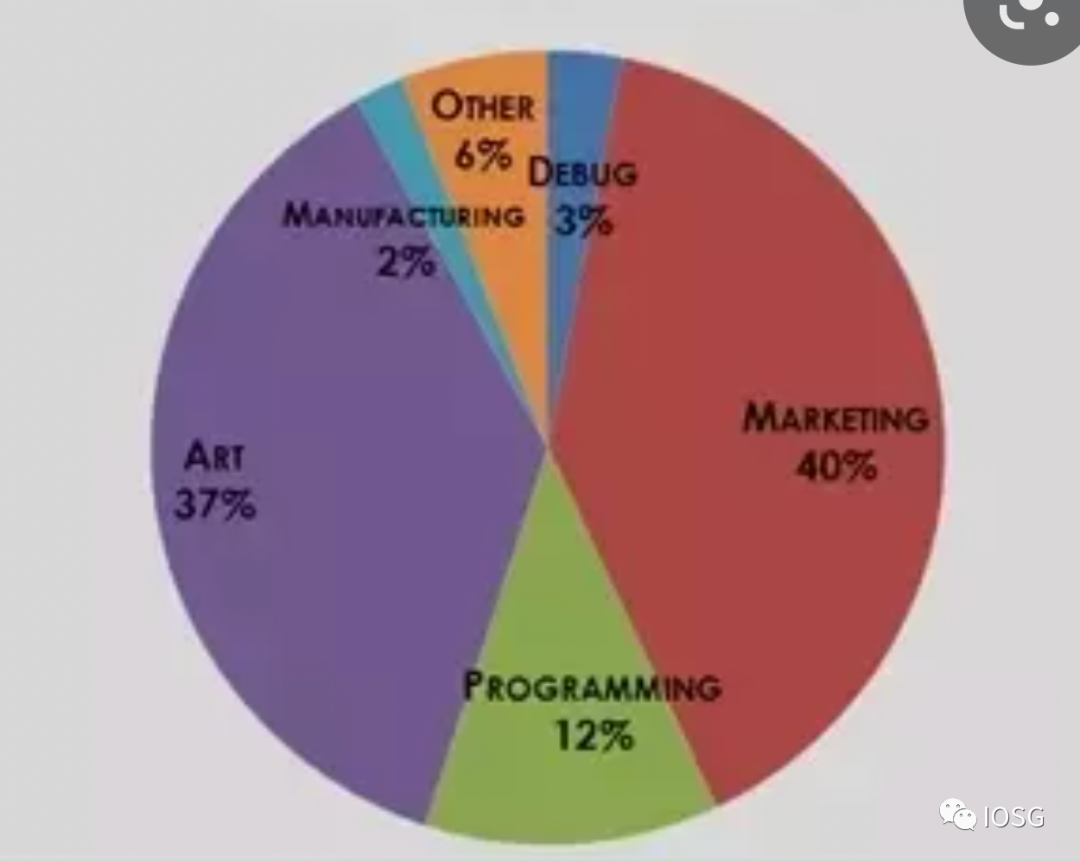

一般情况下,一款typical的3A budget breakdown如下:

有大量的钱是砸在美术制作和营销上的,特别是美术资源,可能游戏开发很早期的时候,就已经有了大量的“存货”,这些都是大量真金白银的美术工时砸出来的有价值的物品,但在传统3A中,在游戏发售的那天以前,这些美术资源都会成为积压的库存。如果库存一直积压,动辄几年,这家游戏工厂的周转效率是不是有大问题?

关于【IOSG:Web3 3A卖楼花,杠杆化的研发模式会是高成本游戏的曙光么?】的延伸阅读

Zentry(前GuildFi)联创:纯链游工会被证伪,超级游戏层才是未来

GameFi赛道火爆,链游公会崛起,但面临挑战。传统公会分享合作乐趣,Web3公会则以「边玩边赚」商业模式发展。古早GuildFi重塑为Zentry,专注构建游戏超级层,CEO曾是Bitfinex团队负责人。Zentry发布Nexus,将Twitter和Discord社交游戏化,即将推出Radiant。创始人认为Web3是游戏行业催化剂,通过投资、质押、基础设施和合作伙伴关系实现盈利。Zentry设想创建全球玩家网络,捕捉游戏、社交和生活方式的游戏相关经济流动。转型后的Zentry将基础设施与玩家网络结合,成为游戏中的游戏。团队对未来充满信心,认为在混合领域没有竞争对手。

火星财经加密日报 | 5月 15日

萨尔瓦多政府挖出近474枚比特币,使比特币储备增至约5750枚,总价值接近3.54亿美元。加密金融公司Galaxy Digital公布Q1业绩,净利润增长40%。多家公司推出新的加密货币产品和服务,包括L1链Initia、Lens Protocol、Lido联创与Paradigm资助的再质押项目Symbiotic、链游Guild of Guardians等。SEC将就加密立法进行投票,英国新法引发争议。稳定币崛起带来爆炸性增长,加密支付有巨大潜力。Web3技术改变游戏行业,Coinbase Ventures对基于以太坊的协议EigenLayer感兴趣。多家加密货币公司完成新一轮融资,包括Fund、Polymarket、Re、Zeta Markets、Hylé和Raven。

已有的美术资源可以通过NFT的方式,从游戏产品中剥离出来,提前售卖给玩家。这相当于将游戏化整为零,拆件发售。当然,贩售试玩版,预售游戏内容的模式古已有之,只是NFT的存在,让游戏得以更细的颗粒度被部件化。

不依托游戏本身,构建起了玩家和部分美术资源的所有权关系。未来会不会有这样一种玩法:在游戏研发阶段,玩家就购买了一栋建模完成的毛胚房子,开发团队分出一部分的3d建模工时给到这位玩家,有一名专门的建模师(或者ai),按照他的想法,帮他完成房子的精装修。开发者和玩家的界限,是不是开始有点模糊了?开发者提前回笼了毛胚房开发的成本,玩家得以提前布置他的小家(如果日后发现对这个游戏没兴趣了也许还能转手卖掉)。

当然了,到目前为止,大部分的游戏NFT离开了游戏本身价值会大打折扣,这实际上是将部分的游戏失败(pivot了,项目取消了,难产了 etc)的风险转移给了玩家。其实对于一些真的是用良心价卖的高品质3a,玩家是愿意分摊部分风险的。在传统3A中,玩家分摊的方式是成年累月地接受工作室跳票,容忍着一拖再拖的上线日期,继续保持对项目的关注,作为粉丝支持游戏、为周边付费。

NFT作为能确认所有权,在第三方市场上有一定流动性,日后甚至能在interoperability上衍生更多玩法的载体,个人觉得比某些web2的周边实在多了。二者能撬动的预售收入也不是一个量级的。

因为这个部件化预售模式,也许3A界会少一点孟姜女哭长城,苦等5、6年等来一个bugy作品的玩家?

● 让早期玩家成为share-holder,建立玩家持股计划

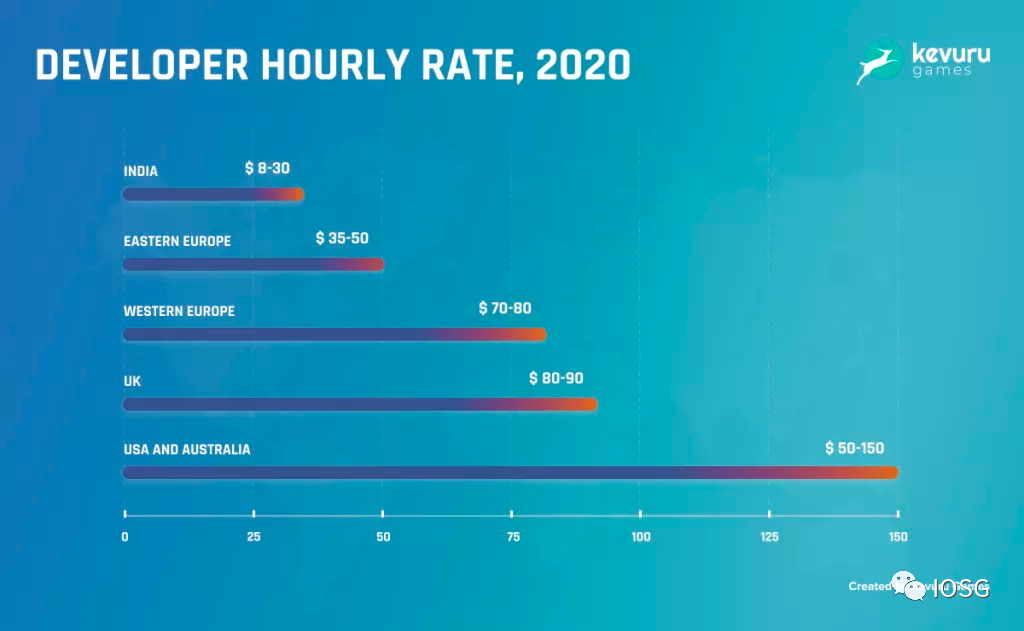

游戏开发的主要成本是人力成本,而game dev的pay可能developer里比较高的。

有3A能力的欧美工作室人力成本更是水涨船高

一款游戏的最低开发成本的计算公式是:

成本=成员平均费用*开发时间*团队规模

开发时间和成员平均费用几本上受限于市场和现阶段技术水平,早期资金并不充裕的团队更多只能在团队规模上做文章。但团队规模跟最终能delivery的游戏品质很多时候是强相关的关系,在团队规模上的取舍,有些时候也避免不了品质和竞争力的下降。那么怎么才能在团队规模有限的前提下,动员更多的人力呢?

让我们将游戏game A先不恰当地类比成一家公司,

同时,早期核心玩家更像是A的员工,用早期的关注,wom传播,换取游戏上线后的体验。对于创业公司A而言,早期核心玩家是没办法participate in the upside的,及时这家公司做大做强了,除了之后吹一吹“啊公司创业的时候我就在了”——我是老玩家之外,好像并没有什么额外的收益。

对于创业公司而言股份的设计和员工的激励机制意义巨大,如果能让游戏玩家get to participate in the upside,那么对于游戏背后的studio来说,是不是相当于有了更多可以动员的人力?

实际上,游戏开发团队主要有三种职位,策划,美工和程序。这里面有些工种是相对labor intensive的,比如测试,比如文案策划,比如翻译。一些核心的玩家群体是完全能胜任的。又或者,部分studio的雇员也可以get paid by governance token or NFT.

如果A是一款cryto game,A的governence token应该对应着什么呢?应该是这款游戏的equity(注意:区别于开发游戏的studio的equity)是部分玩家对A这款游戏的所有权。NFT应该是这款游戏的核心资产。

早期帮忙测试,帮忙翻译文案,甚至帮忙建模,帮忙构建社群的核心玩家如果能拥有游戏的核心资产,并在游戏成功后享受资产增值的upside,那这种核心玩家和开发团队的incentive alignment将大大提高3A游戏开发的人效。

● 内容资产化,提高单产品的容错率

传统游戏之所以是一个被mega-hit dominated 的生意,是因为容错率太低了,一款游戏有千百万种死法,玩家有千百万个理由不去玩一款游戏。

某种程度上,这是因为作为内容消费品,玩家对游戏来说是一种用完即弃,不好吃就扔的关系。玩家虽然在游戏内投入了时间和金钱,但是这些只是单纯的消费开销没有投资属性。用完餐了,或者饭不好吃,玩家都自然会walk out from the dining room。这种基于内容品质的优胜劣汰对于很多3A来说却是不可承受之重。除了研发成本以外,还有许许多多的因素可能让大制作的游戏功亏一篑。比如是团队矛盾,当年HALO一度难产,回笼重造也是因为办公室政治,无论是玩法还是品质都一流的作品却因为人的原因栽了跟头。

而web3游戏更像构建在资产上的消费品。是德州扑克中的德州(资产是扑克),篮球中的 3v3(资产是篮球和AJ)

游戏资产的存在和价值不再强依托于玩法和世界观,比如Yuga lab,其实就是先造了扑克,然后才开始做Otherside.

所有权的明确一方面让玩家和游戏之间的关系有了本质上的改变,玩家对有拥有所有权的产品有着天然的更强的attachment

另一方面,这本质上也是将风险做了隔离,玩法,题材,美术,经济系统,IP只要不要同时失败,那么游戏就能以其他方式生存。

德州不好玩了,我们斗地主嘛!AXIE经济崩了,PONZI模式被骂了,我们搞个SLG嘛,反正你的AXIE和SLP还能在这用!

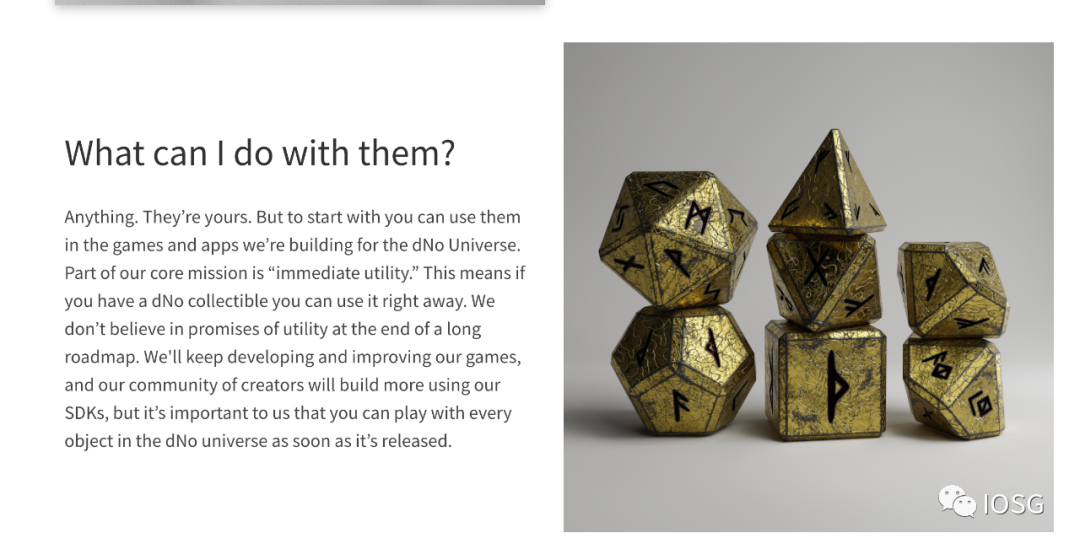

可以想象,未来可能会有将资产和游戏性进行更彻底剥离的产品出现,比如MAGICAVE这个团队就先从最soild的娱乐资产——玩具入手,造了一些好玩的骰子,然后玩家和团队才慢慢开发各种玩法去玩这些骰子。

又或者….能不能将玩法也资产化?

结语:

1949年之后,很多内地人开始涌入香港,整个50年代香港人口从50万暴涨到了150万。人口暴涨让香港的房子严重不够住了。

当时香港很多大楼的楼道里面,还有天台跟地下室都是住满了人。霍英东等一批企业家看到了房地产的机会。不过那个时候房地产的制度却非常不灵活,房子必须是整栋整栋出售,这是很多人财力所不允许的,作为地产商,资金的周转也非常低效。

于是霍英东发明了楼花这个玩法,刚刚拿下地皮就开始卖房,购房者都是根据图纸来买房子的。方案一出,地产界直指他是画大饼卖空气的骗子。

但因为楼花,霍英东得以提前从购房者手里面拿到大量的资金,这些资金可以用来支付建筑成本,他就节省了从银行贷款的成本。把节省的资金成本让利给购房者,所以买楼花的购房者就可以比买现房的人便宜不少。购房者有利可图,所以购房者也更愿意买预售的房子。香港地产自此腾飞。

当一个古老的范式难以为继,新的范式可能会以挺不伟岸方式出现。然而对于一个年纪轻轻的行业来说,没有什么是所谓政治正确的和理所当然应当的。

接受拥抱那些自然出现的现象和解决方案,然后by trail & error, 野蛮生长。

责任编辑:Kate

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Simon,如有侵权请联系删除。转载或引用请注明文章出处!