研报:DeFi 干掉传统金融,关键在现实世界资产

DeFi坚持提供真实的价值主张。

原文作者:jackchong_jc

原文来源:Twitter

编译:西早先生,MarsBit

DeFi会干掉TradFi(传统金融)。关键因素是现实世界资产(Real World Assets,简称RWA)。

但该行业缺乏一个明确的案例……

因此,我们写了一份70页的《入门报告》,帮助你穿透灵感迷宫。

下面是报告的纲要,这样你就可以跳到你喜欢的部分。

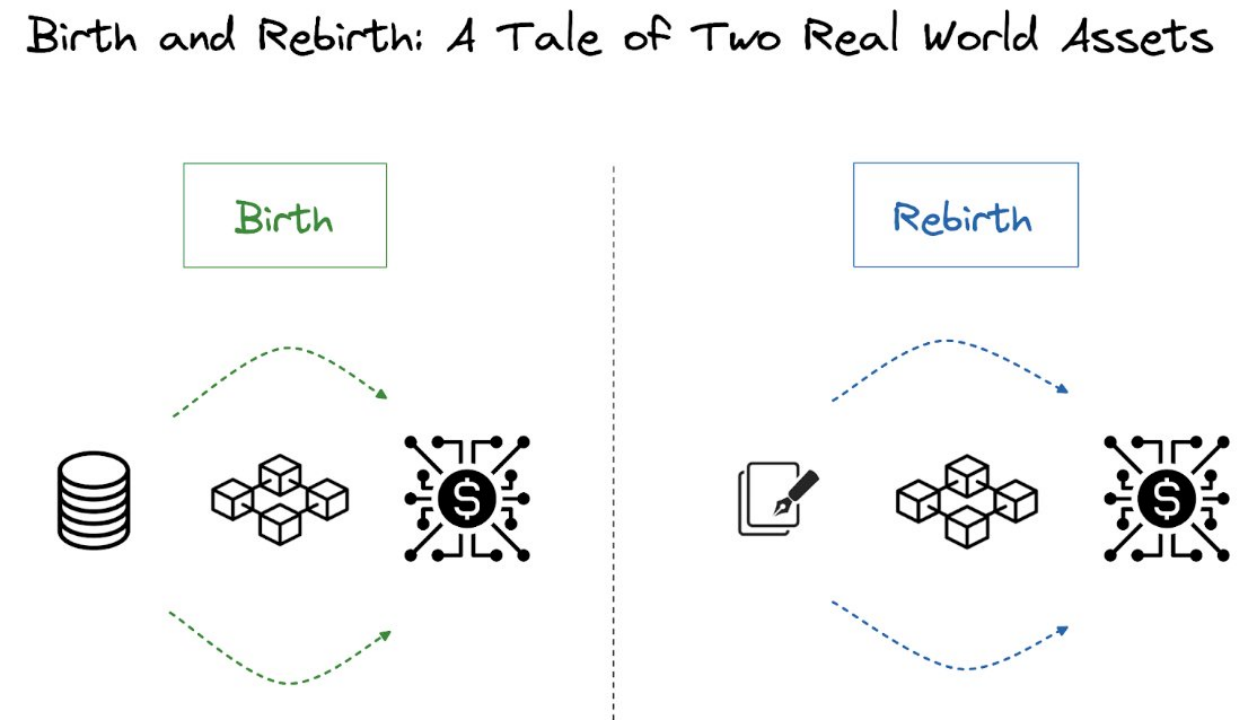

1、本体论:现实世界资产的二元论

所有的RWA都可以被归类为诞生或重生。

诞生:新的资产被创造出来,例如DAO债券、指数保险、NFT借贷

重生:现有资产被重新抵押,例如代币化的T-bills

2、问题:需要标准

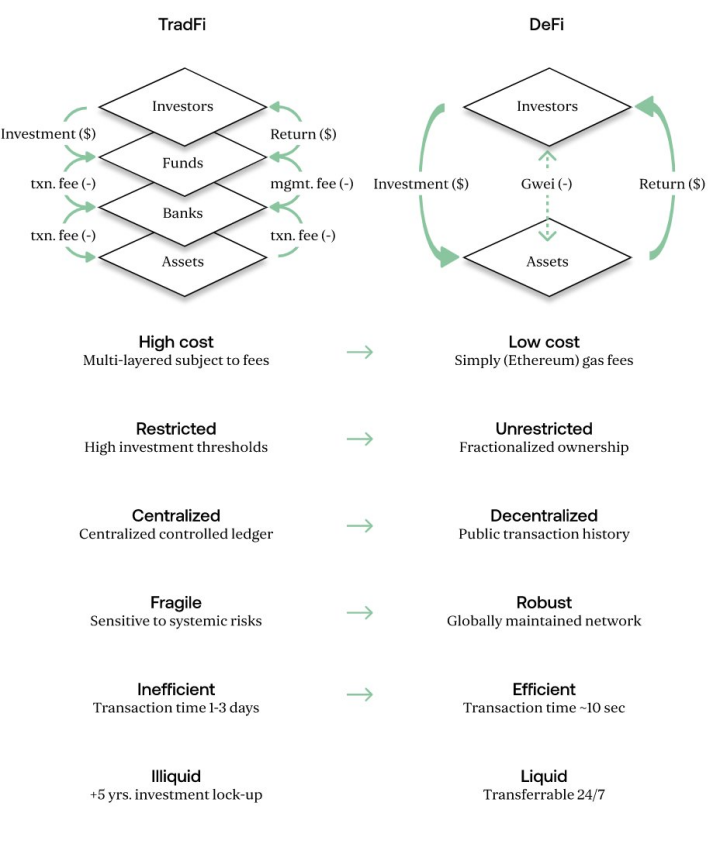

DeFi坚持提供真实的价值主张。

理论上,它是我们金融系统的高级后端

(图表:FriggEco白皮书)

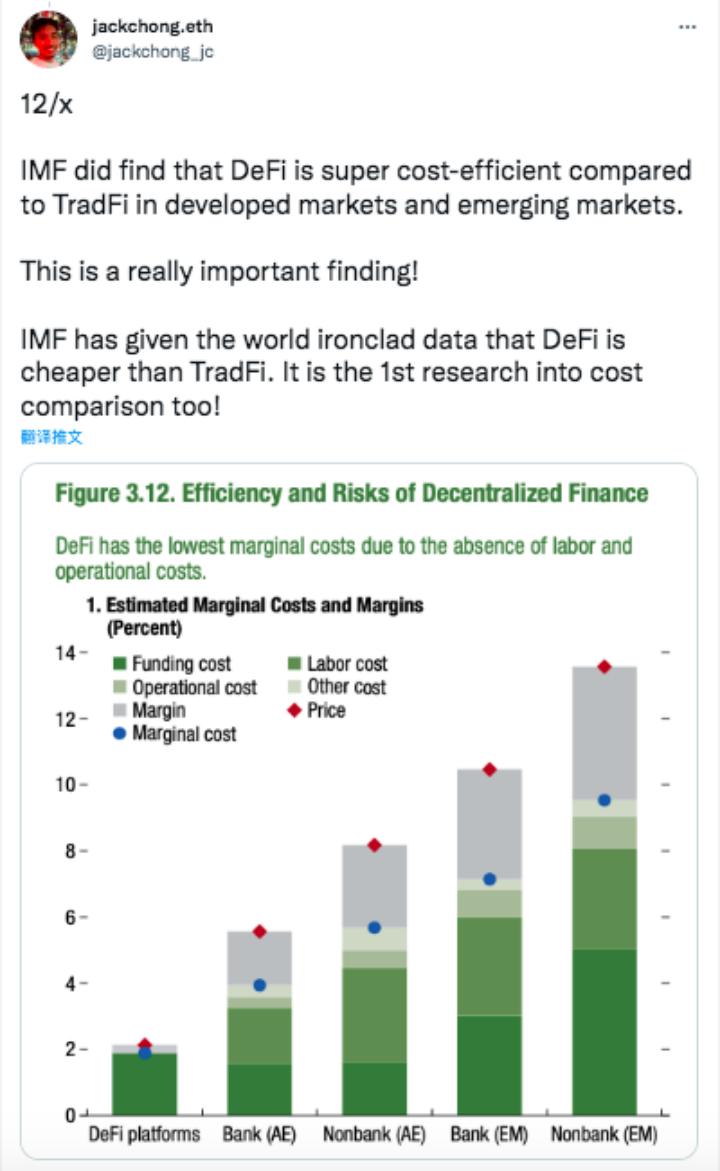

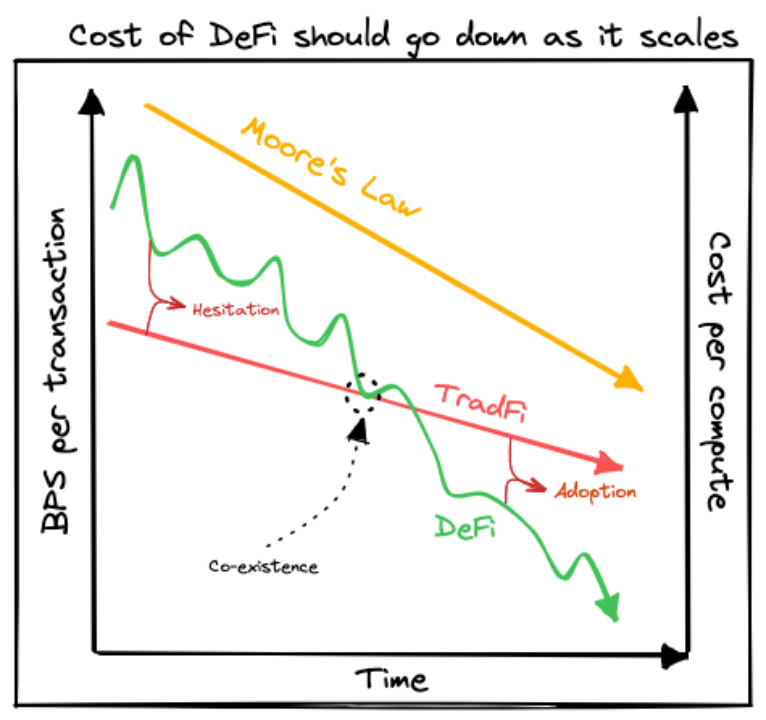

现实中,国际货币基金组织发现,DeFi确实在成本上有明显优势,特别是在新兴市场中

推文:国际货币基金组织发现,在发达市场和新兴市场中,与TradFi相比,DeFi的成本效率超高。

这是一项非常重要的发现!

国际货币基金组织为世界提供了确凿数据,即DeFi比TradFi更便宜。这也是第一个关于成本比较的研究!

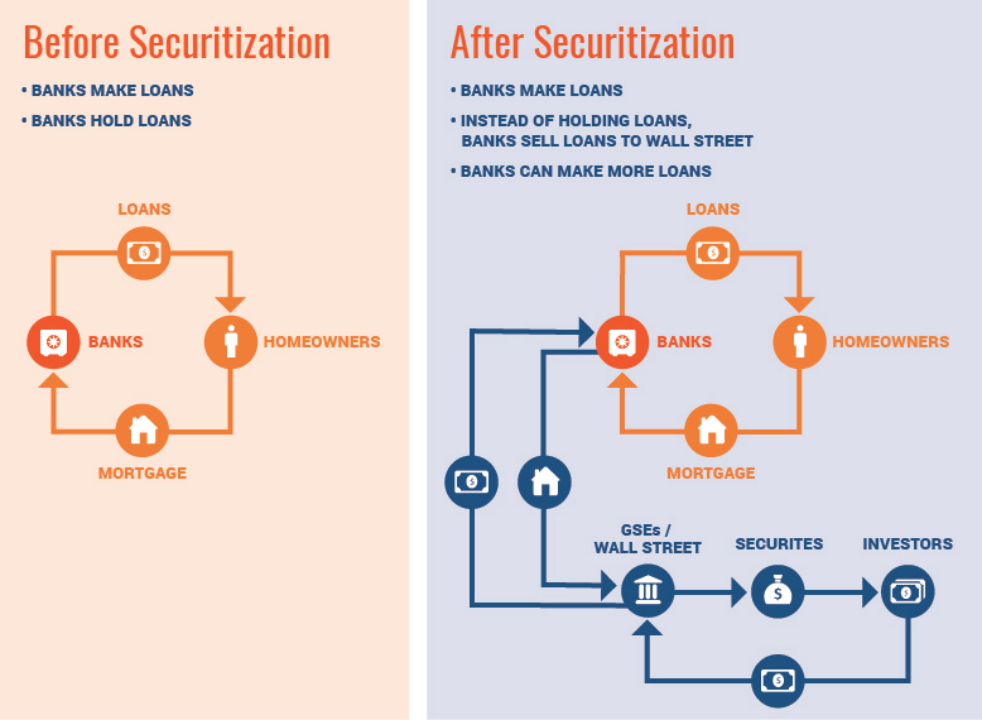

证券化把不同的、半同质化的、非流动性的资产包装在一个更有用的标准之下——CUSIP。

疯狂的2020-2029年里,代币化一定是资本市场的0到1的重大突破

然而,目前还没有RWA上链的标准。

3、解决方案:协议战争和战斗方式

看看Web1,IBM和施乐公司的战斗:TCP/IP赢了

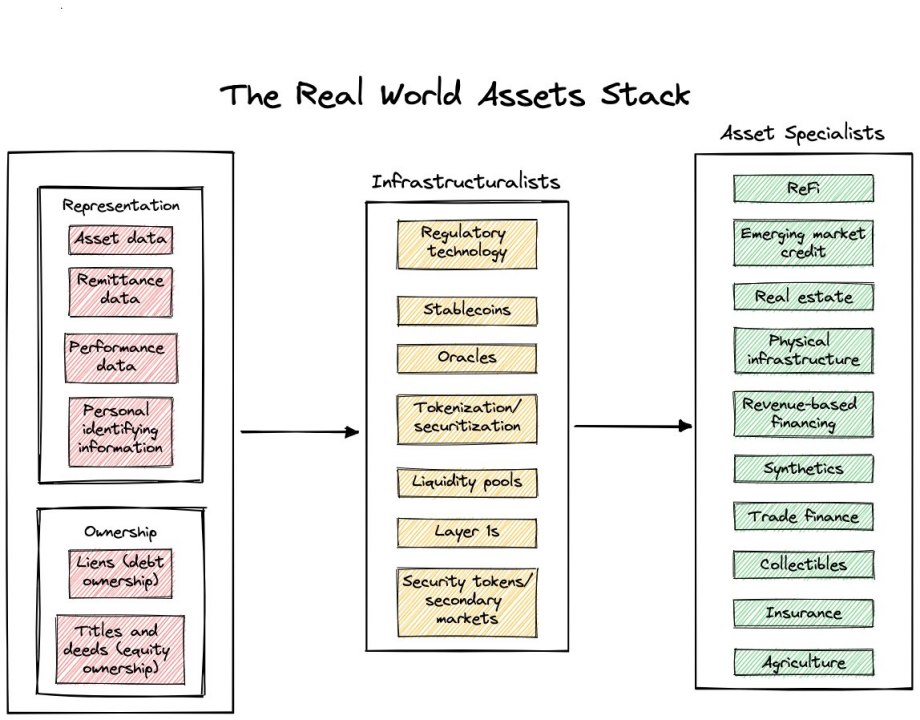

现在看看Web3,协议战争横跨3个层面

a.资产的表示和所有权的标准

b.基础架构师

c.资产专家

> 资产的表示和所有权的标准之战 <

在法律上,瑞士DLT法案承认数字资产为无记名资产。

在代码层面,我们有无数的合同标准....

如AC20, AC721, AC3643, AC3525, EIP2222, AC4626,itsa_global, cmta_ch

> 基础架构师之战 <

基础架构师建立通道,以实现RWA的交易、保管和结算。

我认为DID标准会很激烈!

如Quadratanetwork、TokenySolutions、securitize、spruceid、circlepay(Verite)

> 资产专家之战 <

这个类别的赢家锁定了RWA的需求和供应,有着较大比率的客户获取成本(CAC):终身价值(LTV)

如friggeco、goldfinch_fi、makerdao、Credix_finance

第三节:解决方案:协议战争和战斗方式充满了alpha。

我非常建议你细细研究该报告。你对我们的市场研究有什么想法,也请告知我们。

4、预测:两个系统共存

DeFi在 "技术上 "优于TradFi;这并不能保证DeFi必然被采用。

关于【研报:DeFi 干掉传统金融,关键在现实世界资产】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

事实上,Marc Andreessen提出 "软件正在吞噬世界"的十年后,软件和云仍然没有被完全采用。

在某种程度上,将金融系统从TradFi升级到DeFi类似于将服务器架构升级到无服务器。

如果历史重演,那么在可预见的未来,TradFi和DeFi很可能会共存。

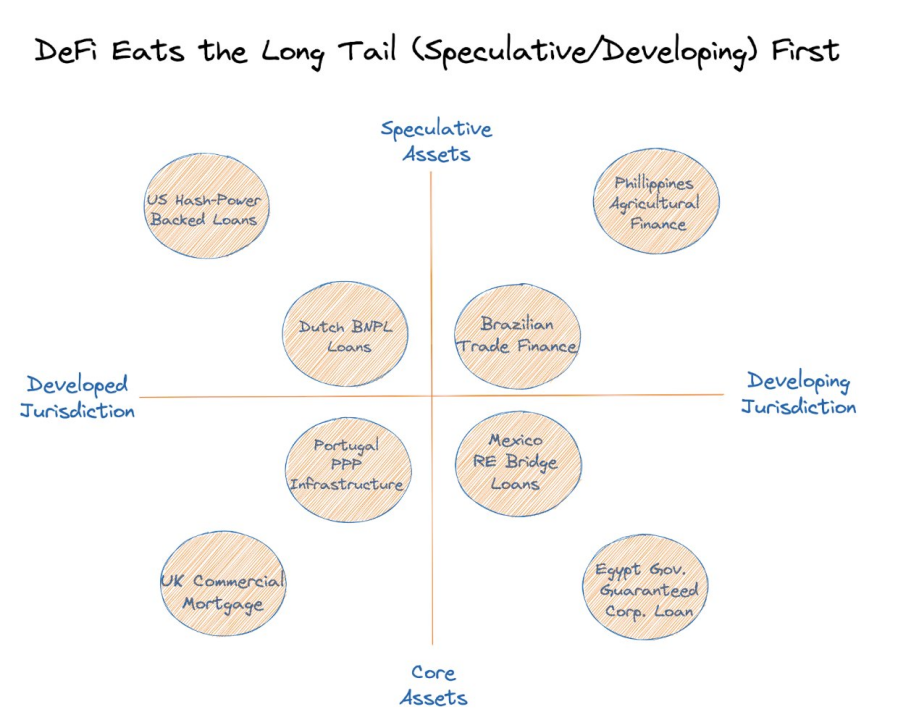

> DeFi先吃下长尾效应

我们确实注意到了逆向选择问题。请阅读该报告,了解我们建议的缓解措施。

> 资本:来自资产管理公司的需求

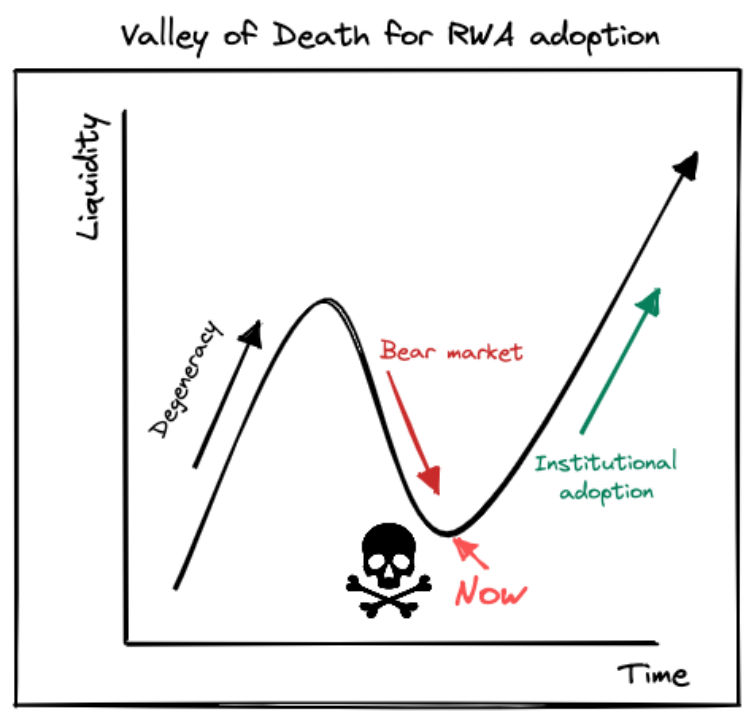

目前为止,RWA一直依赖于散户的流动性。现在我们正处于死亡之谷。机构的采用是至关重要的。

一个关键的问题出现了:资产管理公司如何与DeFi交互? RWA在这种关系中的作用是什么?

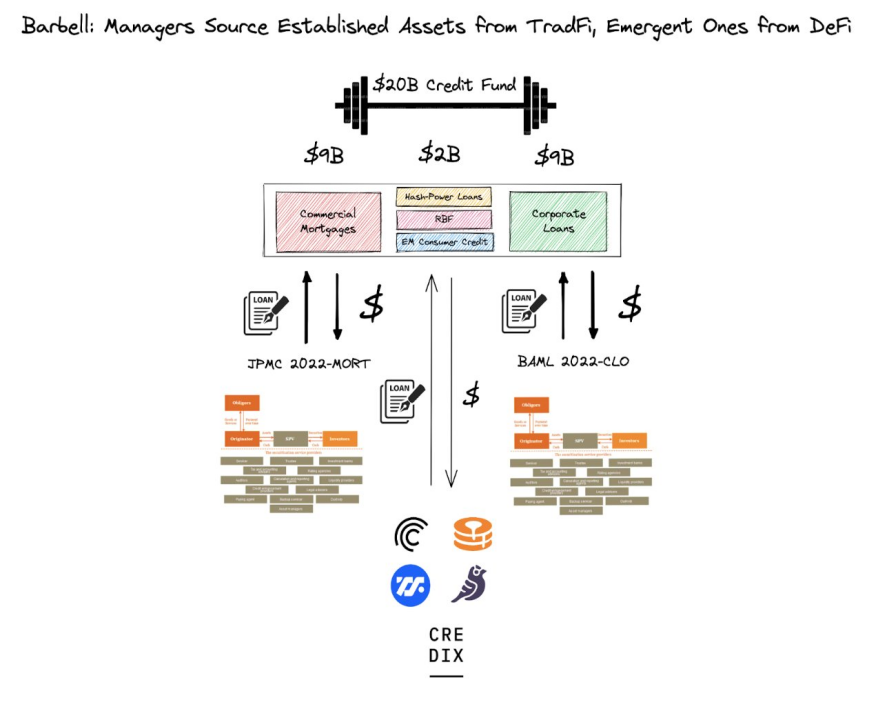

在短期内,我们预计大型资产管理公司从传统渠道获得大部分资产(约90%),同时也探索其他来源的资产(约10%)。

我们把这种动态称为 "杠铃",两端的负荷很重,中间的手柄很轻。

>资本:来自加密原生组织的需求

短期内,我们预计来自加密货币原生组织的需求将成为该行业的长期催化剂。

拥有大量资金的可盈利DAO已经开始探索RWA。

>供应:资产管理公司和Web2 Fintech

我们预计以前沿技术为重点的金融科技公司会在2023年自下而上地采用RWA。

如果这个观点还不足以说明,请参考这个预测:

Flexport将推出自己的DeFi协议。

为什么?阅读我们的《入门报告》吧!

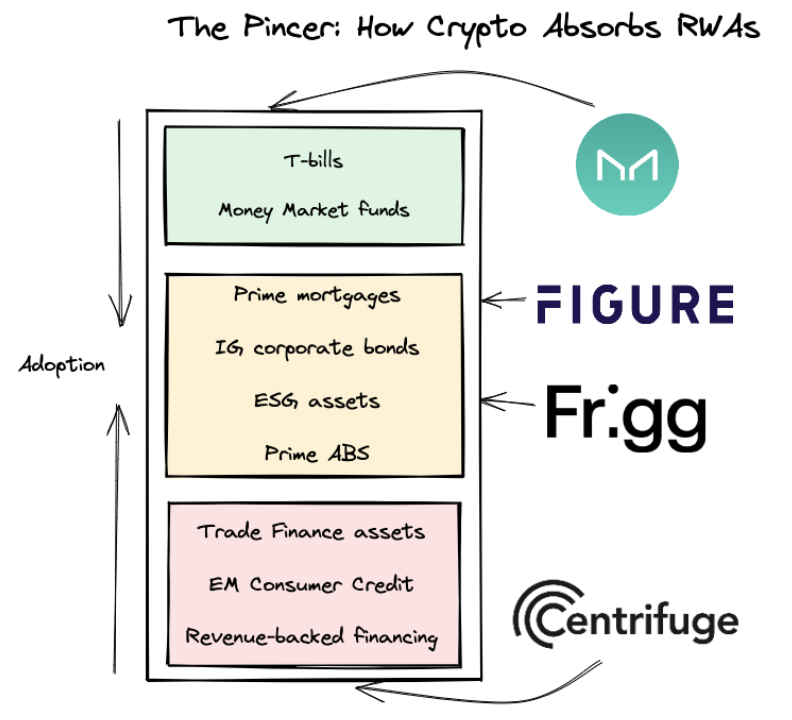

> 辩证法:钳子采用、成本曲线和价值累积

RWA的采用模拟了沿着资产质量堆栈的自上而下和自下而上的来源(makerdao、provenancefdn、friggeco、centrifuge、goldfinch_fi)

这类似钳子的运动轨迹!

现在,机构DeFi'堆栈结构'的成本和TradFi通道一样高。

除非DeFi比TradFi好10倍,否则机构仍然会对DeFi犹豫不决。

从长远看,网络效应能使成本降到零。

(我从基因组序列的成本图中得到启发)

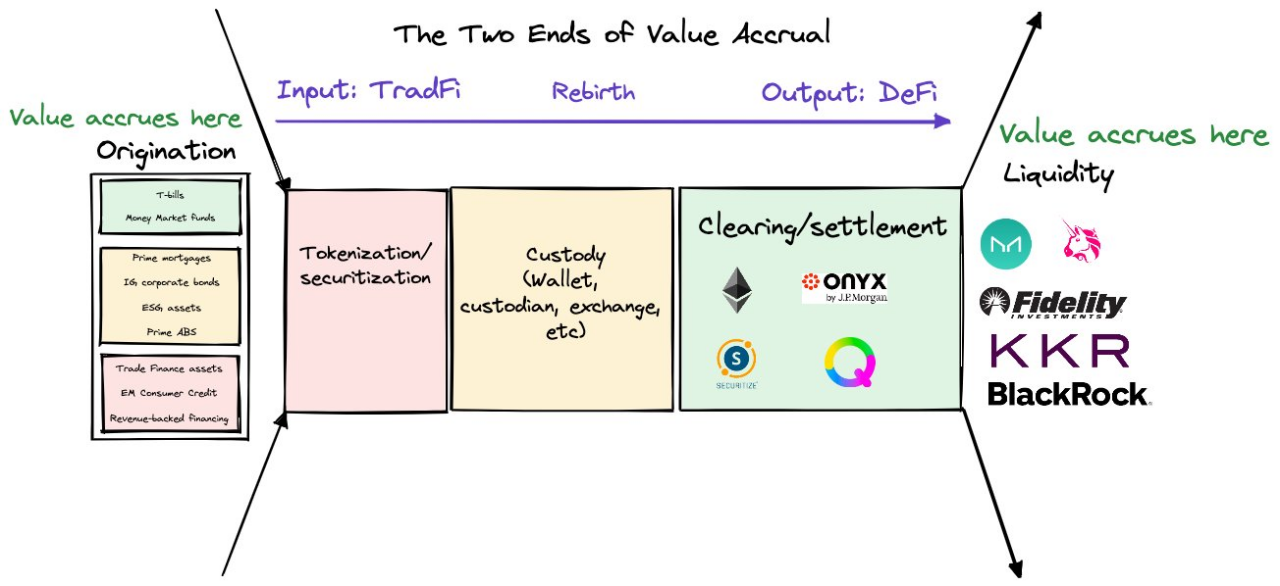

从长远来看,RWA的价值是在RWA价值链的两端产生的:来源和流动性

定价权来自于这两端。中间产品是同质化的和可商品化的。

RWA的赢家类似于投资银行,但他们是21世纪的投资银行。

5、景观

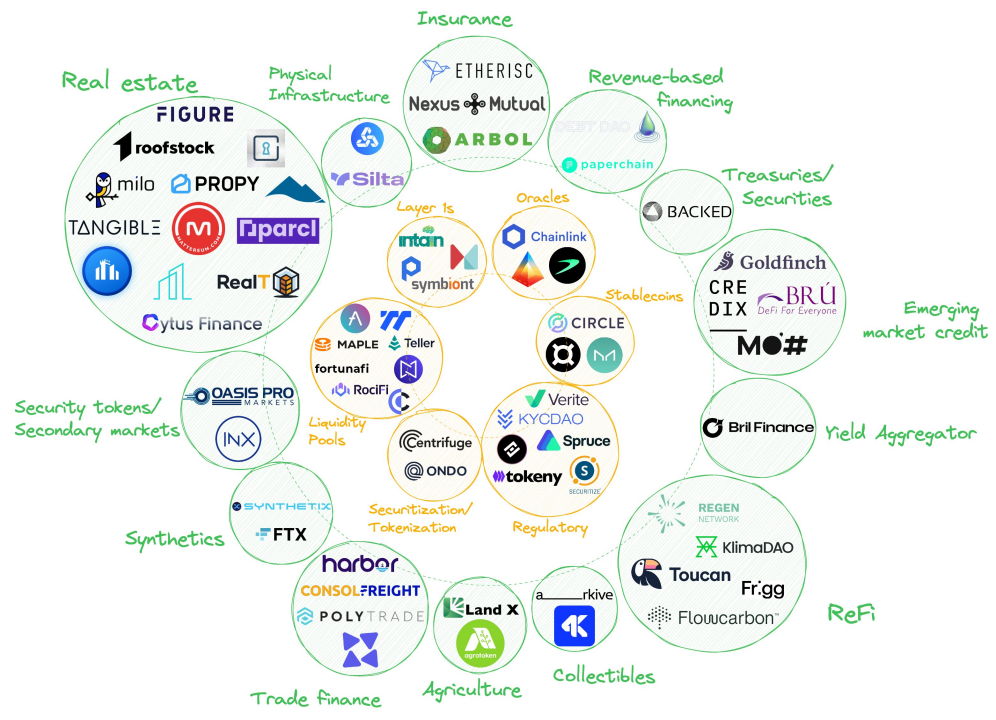

那么,谁是RWA的参与者?

请看我们的第一张综合生态系统图,我们把这个生态系统分为两大类:基础建设者和资产专家。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:MarsBit,如有侵权请联系删除。转载或引用请注明文章出处!