MANIFOLD——以太坊合并后MEV赛道不容忽视的新机会

无论市场形势如何,机会总是属于那些善于观察的人们。

原文标题:FOLD|MANIFOLD 以太坊合并后,MEV赛道不容忽视的新机会

原文作者:钻石手DiamondHands

原文来源:钻石手DiamondHands

市场总是处在不确定状态,而赚钱源于在出乎意料的事件上下注。

——索罗斯

市场总是需要新的叙事和热点。在万众瞩目的以太坊合并之后,市场似乎很快显得风平浪静。共识协议向PoS的转变,并没有带来PoW分叉币们所期待那么强的“算力转移”叙事。

下一个热点会在哪里?前阵子火热的“真实收入协议”也许能给我们提供一点线索:在市场逐渐转熊的大背景下,大家更关注能产生真正稳定收入、能穿越周期活下去的项目。

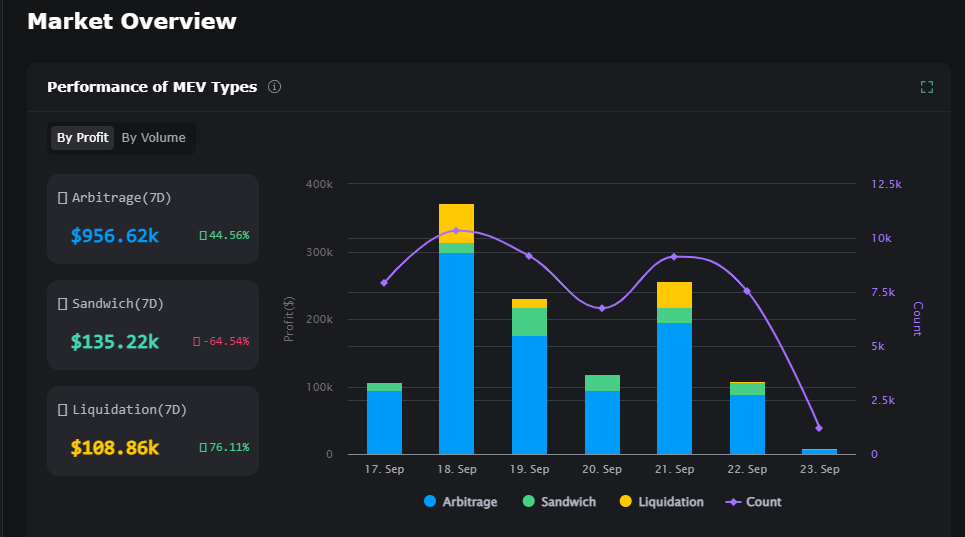

把真实收入与以太坊合并两件事放在一起看,一个闷声发大财的领域似乎被忽略了:MEV(最大可提取价值)。数据显示MEV过去一周所产生的利润加起来已经超过了200万美金。

其中的逻辑在于:无论牛熊如何变化,只要以太坊还在运行,就会产生链上交易,也就意味验证者(以前是矿工)总能通过MEV带来稳定收入(下文有对 MEV 相对详细的介绍);而在合并事件之后,区块验证者们(如LDO,Coinbase等质押大户)等也有增加收入的诉求,以此来吸引更多的用户进行质押。

我们今天要介绍的项目Manifold Finance,就与MEV有关。它提供的方案能让各类Defi协议/用户获得MEV产生的利润,同时也能有效的连接区块验证者,并试图成为合并后的顶级区块构建者。如果你在找寻合并之后的新叙事,并且不太了解MEV概念以及可能产生的项目机会,Manifold 的故事也许值得了解。

通证:FOLD

Manifold是什么

ETH中间件,为用户夺回MEV价值

在开始介绍Manifold之前,有必要对MEV的相关内容做一些简单的科普,这将成为理解Manifold业务的关键。对MEV内容熟悉的读者,可以直接跳过下面MEV的介绍,直接查看Fold的业务逻辑和经济描述。

MEV:用户看不见的香饽饽

首先,任何在以太坊上发生的交易,例如你在Defi上的swap、向朋友转1个ETH、Mint1个NFT等行为,都需要在提交时支付一定的gas费,你也可以把它通俗的理解成手续费。

随后,区块验证者(以前是矿工)对这些交易进行验证,验证通过后你的上述行为才能成功;同时,作为奖励,验证者们也会收取一部分你支付的手续费(以前可以理解为矿工费)。

但考虑到整个以太坊网络中同时发生了那么多交易,哪些交易会被验证者们优先通过呢?----很明显,它们会优先选择愿意支付更多手续费的交易。

举一个更贴近生活的例子:想象周五下班高峰期的滴滴打车,你如果想提高先上车的概率,可以选择加价,司机师傅显然会优先从诸多订单中选择你的。

于是,区块验证者(上例中的司机)在利益最大化的驱使下,完全可以自由地“嫌贫爱富”:尽最大地可能,选择将能够收到更多手续费的交易优先打包。

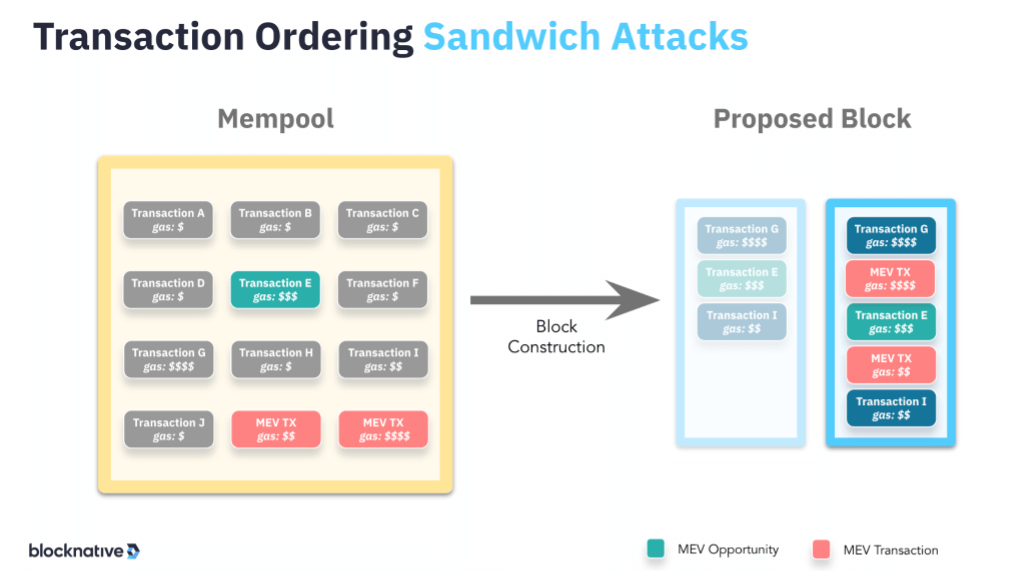

到此,MEV(最大可提取价值)的概念就很好理解了:

“通过增加、删除、改变区块中的交易顺序,可以从区块生产中提取的超过标准区块奖励和燃料费用的最大值”。---通俗的理解,就是区块验证者的利润最大化。

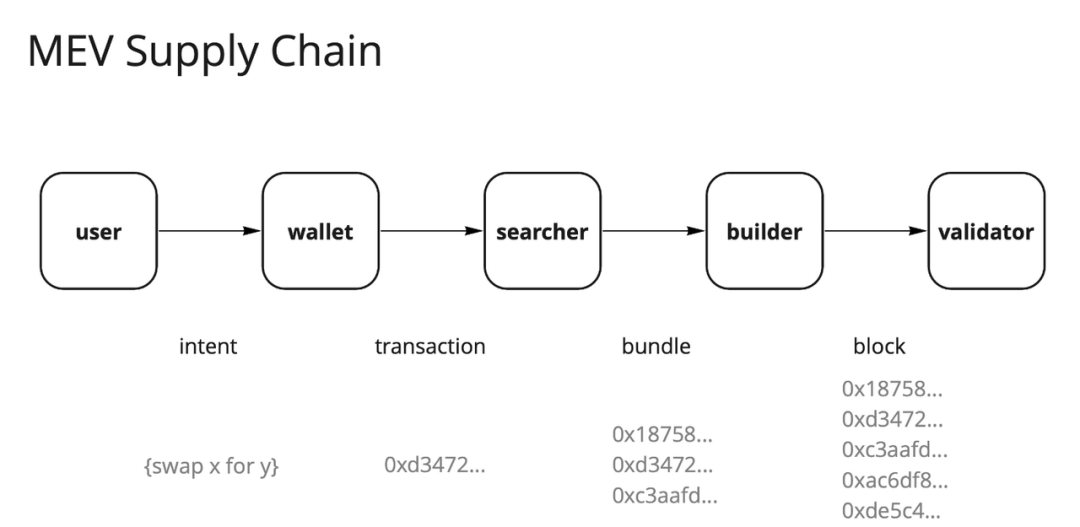

为了保证MEV利润最大化,目前整个系统已经形成了一条完整的供应链:

- 用户通过钱包/合约交互,产生一笔交易;

- 有专门的搜索机器人来监测交易,识别哪些交易更加有利可图;

- 搜索机器人把有利可图的交易发给区块构建者;

- 区块构建者把这些交易进行打包,发送给验证节点(以前是矿工);

- 验证节点优先处理这些交易,有利可图,同时交易本身被验证通过。

上述环节中,有组织专门做搜索机器人和区块的构建打包,验证节点因为有区块内交易的排序权,本质上可以坐享其成,甚至可以拍卖区块的空间,让搜索者和构建者把他们想要的交易发进来,然后几个角色共同来对MEV产生的利润进行分成。

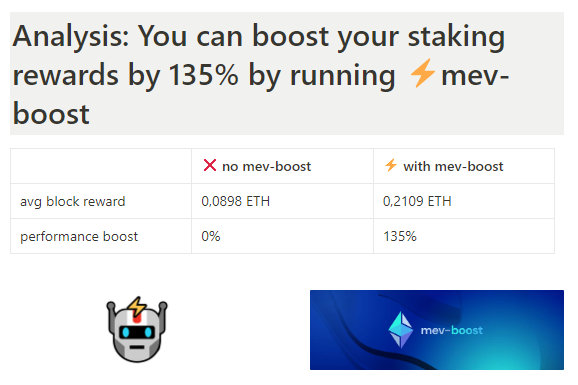

有数据表明,通过MEV相关机器人和技术,质押用户能从单个区块中获得的收益会多出135%。

Manifold:

穿过黑暗森林,让用户在MEV中分一杯羹

MEV给公链生态中除用户外的其他角色带来了可观的收益,但同时也产生了一些负外部性,典型的例子有:

- 三明治攻击和抢跑交易。简单来说,即你有一笔大额买进交易准备提交,机器人发现了你这笔交易,在交易确认前以一个更低的价格买进,在你交易确认后又以更高的价格卖出。机器人通过你进行了套利,而你承受了滑点和时间损失。

- 链上gas飙升和拥堵。由于MEV的利润导向,机器人可能在链上塞满小额交易,当你出现大额交易时,反而更容易在一堆小额交易中突出,更有利于MEV的发现,但此时交易会变得拥堵。

用户不光不能吃到MEV这个香饽饽,还反过来深受其负外部性的影响;同时,网络的拥堵,抢跑交易的出现也让Defi协议的使用体验变差。

在了解了这个背景后,Manifold的业务就变得非常好理解了:

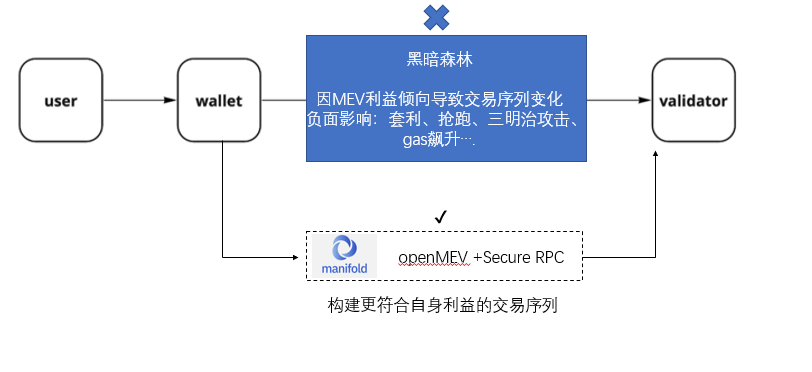

你可以将Manifold理解为一种中间件解决方案,让用户免受上述掠夺式MEV行为所带来的负面影响,同时还能够让用户分享一部分MEV中的利润。目前它支持ETH及其他EVM兼容的链,多用在例如Sushiswap等Defi协议中。

Manifold具体的实现方式理解起来需要一些技术基础,在此我们做一个非常简化的比喻:

- 在正常情况下,从你提交交易到最终被区块验证者确认,中间会穿过一个黑暗森林:你的交易被暗处的MEV观察者们虎视眈眈的盯着,极容易受到上文中所描述的恶性行为带来的损害;

- 使用Mainfold所提供的方案,意味着构建了一条穿过黑暗森林的安全通道:交易在这个通道中传递,并进行排序和处理,让你免受MEV负外部性带来的损失。

技术上,Manifold的这条安全通道被叫做 SecureRPC,基于这条通道提供了名为OpenMEV的服务。顾名思义,就是将原本黑暗森林中他人夺走的MEV,能够部分的开放到用户手中。

由OpenMEV路由的交易会重新进行排序,将更良性的、更符合使用者的利益的交易打包发给验证者,而免于受到公共通道中负面问题的侵害。

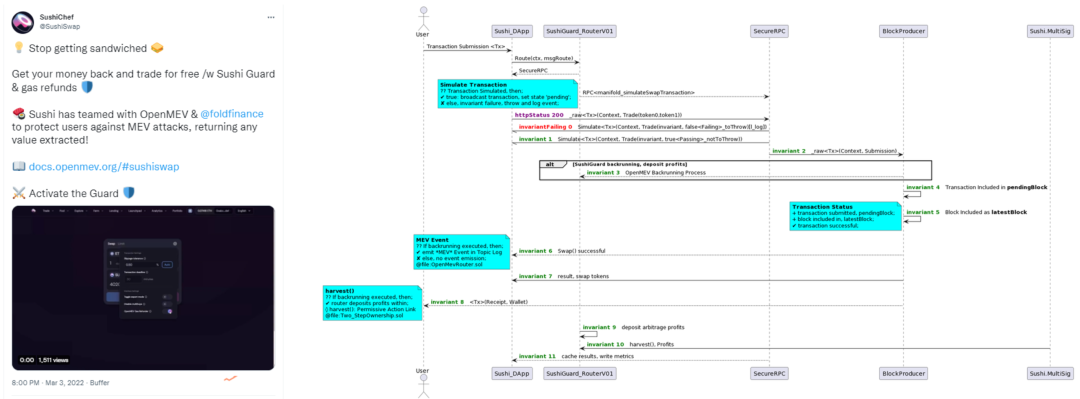

目前,Manifold已经与Sushiswap展开合作。用户在Sushiswap上进行的交易可以从OpenMEV中获益,具体的实现方式为:

- Sushiswap会启用一个叫做SushiGuard的保护性服务,用户swap或发起交易时服务启动;

- 保护服务会将符合条件的交易路由到Manifold提供的SecureRPC通道中;

- SecureRPC对交易进行处理、排序和打包,发送给区块验证者;

- 验证成功后交易生效,因处理策略产生的MEV利润会在sushi的用户中进行分配。

- 对于不符合条件的交易,用户也可以使用SecureRPC,使其免受MEV抢跑交易、高gas、三明治攻击等因素的影响。

对技术细节有兴趣的读者可以参考上面的技术示意图,在此我们仅描述一般流程。

Sushiswap使用了Manifold提供的服务后,在用户使用Defi的体验上得到了优化(gas/滑点/失败交易等减少)。同时,因为MEV产生的真实收入,也会分配给Sushiswap协议本身,以及持有Manifold通证FOLD的用户。

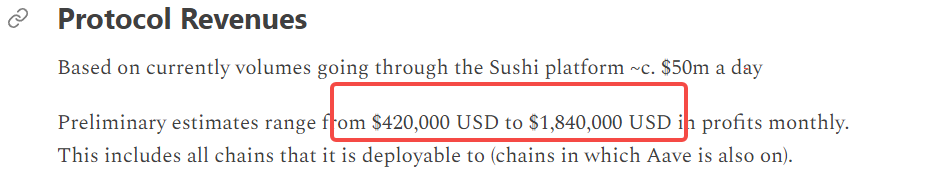

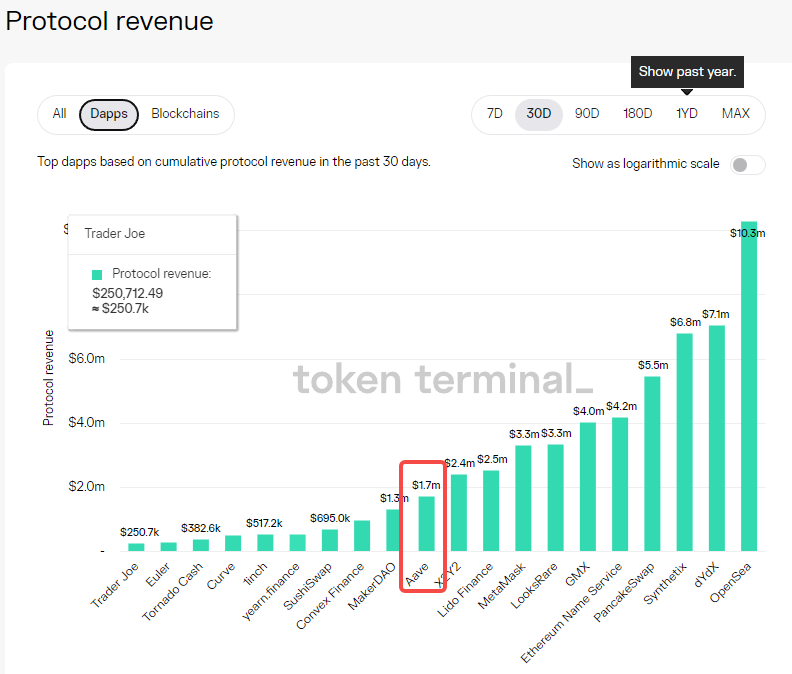

关于FOLD经济模型的部分会在下文具体描述,在此之前不妨看一眼更加宏观的协议收入数据。根据外网研究员@0xMinerva的估算,按照目前Sushi日均5000万美金交易额的前提,在多个链部署Manifold的OpenMEV服务时,Manifold协议的月收入初步预计会在42万美金到184万美金之间。

考虑最好情况,184万美金月收入,这个体量大致和AAVE的月收入相当。以真实收入做对照,Manifold也具备一定的想象空间。

通证与经济模型

持有FOLD,分享协议MEV的总收益

Manifold的产品和业务能够从MEV中获取收益。相应的,用户分享这种收益的方式有两种:

- 在Manifold发生作用的Defi协议中进行交易(例如上文提到的Sushiswap);

- 持有Manifold的通证,并进行质押。

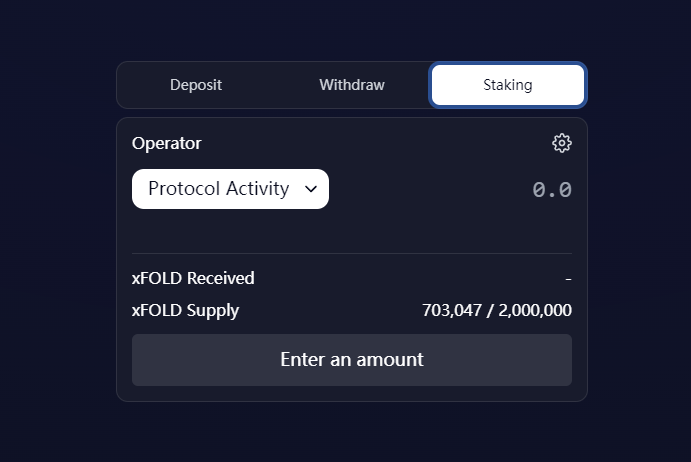

因此从原理上,FOLD通证的作用直接简单:除了常见的治理功能外,最大的作用在于分享Manifold协议所产生的利润;而在实操上,你需要将持有的FOLD通证兑换成xFOLD,即可获取收益。具体的操作方法也很简单,在Manifold Finance的官网上,点击质押按钮即可完成。

关于【MANIFOLD——以太坊合并后MEV赛道不容忽视的新机会】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

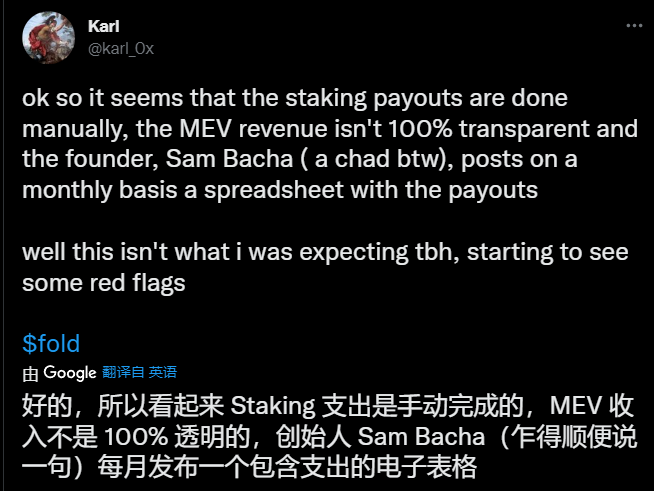

但在通证发放流程,具体收益率等问题上,Manifold官方目前并没有描述的很清楚:官方指南中的大部分内容更偏技术,经济上的收益没有确定的表达。这一点也是目前许多外网研究员比较困惑的地方。此外推特用户@karl_0x 深挖发现,FOLD质押的收益似乎是通过原始的电子表格记录再人工向用户发送,也对收入和APY的不透明提出了质疑。

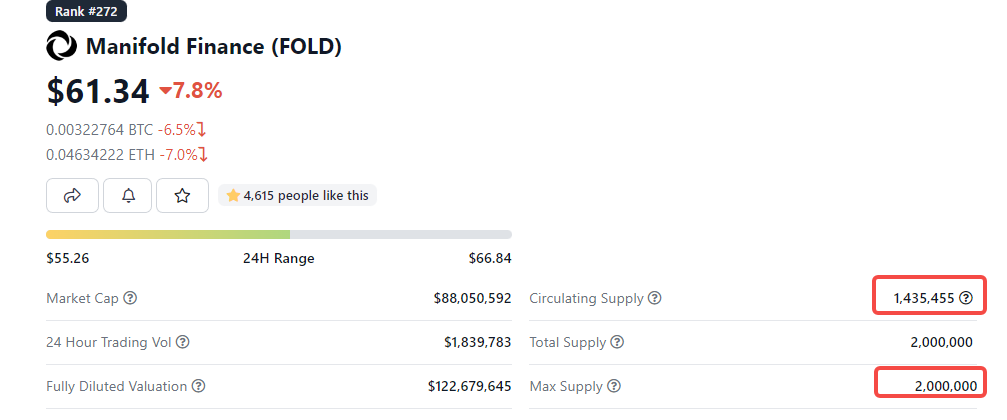

但与之相对的是,质押/持有FOLD理论上的预期比较可观。FOLD的总量仅为200万个,其中140万个已经在市场上流通(总供应量70%),未解锁部分占比较小;同时,已经有70万个FOLD进入了协议中进行质押(见上文质押页面截图)。

因此从供给上来看,FOLD面临的总解锁抛压相对较小,同时35%的FOLD进入了协议质押。而持有FOLD能够分享MEV收入的设计一直存在,理论上对FOLD持有的需求将会持续增加。

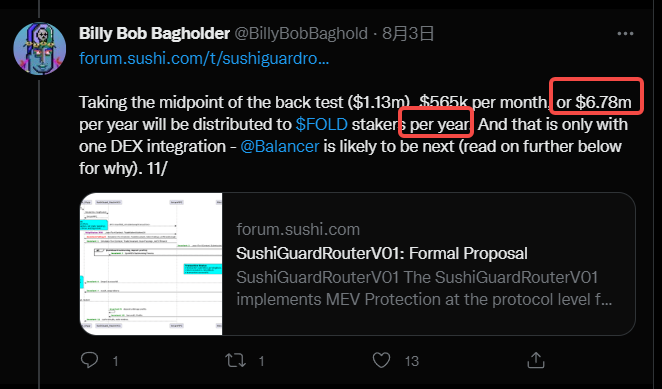

据推特用户@BillyBobBaghold估算,仅目前Manifold与Sushiswap的合作,按照公开的与Sushi55分成比例,FOLD的质押者们一年总共将会收到678万美金的分润,而这还仅是Sushi一家合作的情况。

按照FOLD的设计,质押者会从Manifold所有产品产生的利润中分享收益。如果后续Manifold与多个defi协议合作,那么质押FOLD所带来的利润预期就会更大。

综合来看,持有FOLD更像传统意义上持有了公司股票。当业务扩大利润扩大时,每股分红就多,股票价值也会上升。这种直接简单的价值捕获逻辑,似乎早已经吸引了一些聪明钱的注意。

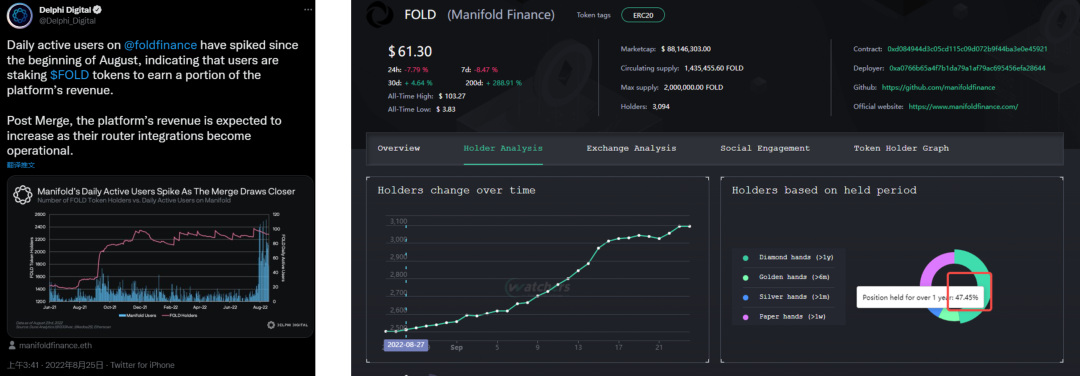

Dephi的分析显示,8月末Manifold协议的日活用户已显著上升,说明大家对Manifold在合并后能带来的MEV收益产生了预期;同时,我们也通过 Watchers 查询了目前FOLD通证的持有者分析,可以看到最近7天以来FOLD的持有者在显著增加;此外,持有FOLD超过1年的用户占到了总量的47%。

以上也许说明了早期用户的敏锐嗅觉。但我们还需要再看一看FOLD在发行时的相关数据。

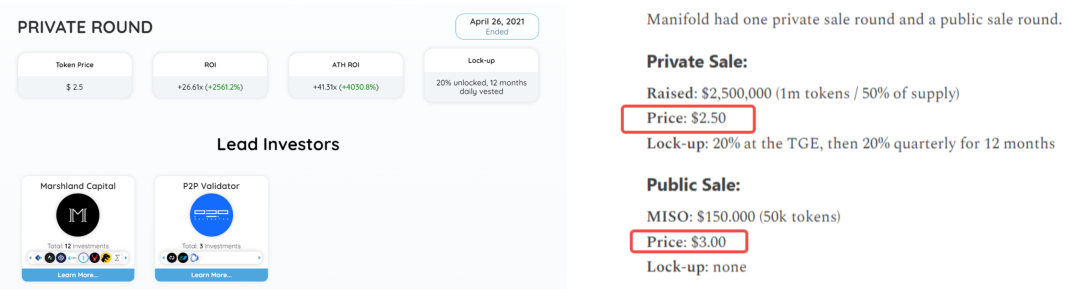

据Chainbroker所提供的数据,FOLD的私募轮次发生在去年,通证单价仅为2.5美金;而其他分析文章也显示公售轮次价格为3美金-----从目前价格来看,这已经是相当可观的ROI。

良好的预期 + 直接的价值捕获 + 早期投资者已大幅获利,这就是目前能从FOLD通证中总结的特征。

Manifold资方与团队

VC已可退出,创始人具备大厂及圈内经验

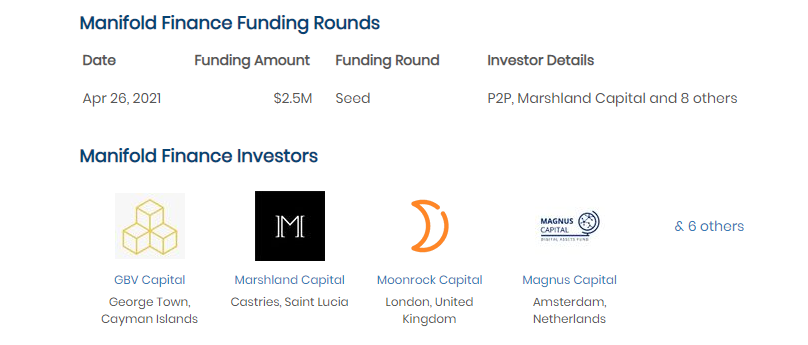

公开资料显示,Manifold在去年4月拿到了250万美金的私募轮融资,这也与上文所描述的私募轮通证出售总金额相吻合;同时,投资机构包括GBV、Marshland、Moonrock、Magnus等。

也就是说机构以通证购买的形式投资了Manifold。而按照1年内解锁完毕的设计,目前VC们理论上已经可以完成FOLD的出售并成功退出。

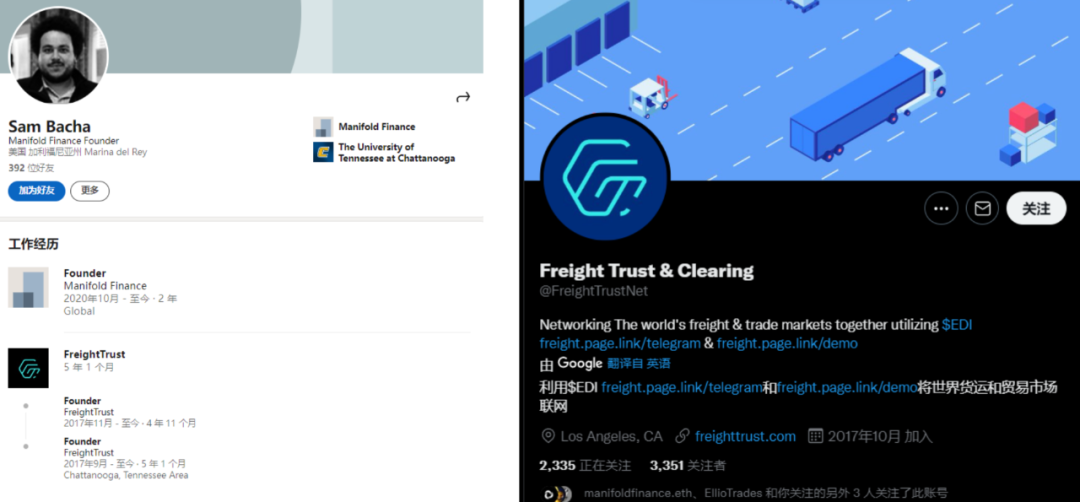

而在团队上,创始人Sam Bacha此前的5年在做一个名为Freight Trust的项目,从介绍上来看是通过区块链技术运用到物流和世界贸易中,其中可能涉及智能合约、现实资产上链等环节,也可以体现出创始人对区块链有一定的了解。

而在进入Web3之前,Sam也曾在美国电话电报和亚马逊就职,具备科技大厂的工作经验。其中在亚马逊工作的职位是财务分析师,这也可能为现在Manifold瞄准MEV领域,分析利润价值提供了一些帮助。

Manifold潜力与风险

潜力:

+合并后MEV业务成为验证节点和Defi协议的刚需:

以太坊在合并后,验证者们需要质押ETH,同时也希望尽可能的吸引用户来自己的协议中进行质押(如LDO)。而MEV所产生的利润,可以分给用户,从而提高质押收益率产生吸引力,因此这会成为验证者们的刚需;

此外,类似Sushi等协议在使用SecureRPC后可以保护用户免受MEV负面影响,对于提高用户体验也是很大的帮助。

+说得通的商业模式,非Ponzi的真实收入:

只要验证者们和协议们一直在,Manifold就可以一直发挥作用提取MEV,这种真实收入并不是通过Ponzi模型或者补贴产生,从基本面上具有持续性。

产生的MEV与Defi协议和区块验证者、用户之间进行分润,相当于每生产一单,整个链条上的所有角色都能享受利益,形成一个多赢局面。

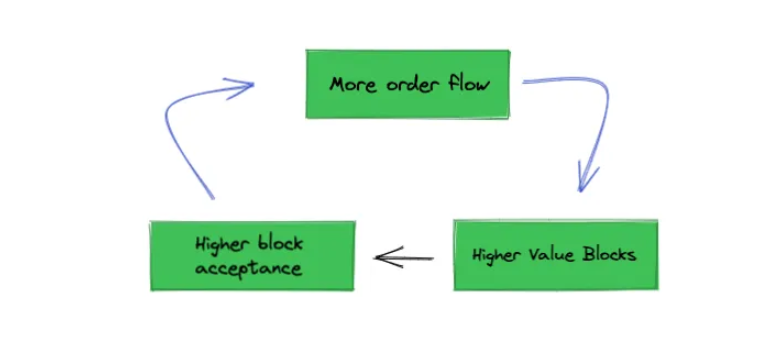

+具备正循环效应:

当Manifold用自己的OpenMEV和SecureRPC批处理更多交易时,实际上自己就扮演了区块构建者的角色,同时也形成了自己编排的链上交易顺序。从利润角度出发,这些交易顺序的结果,对应着更高的区块价值(手续费等),也更受到区块验证者的青睐。而一旦构建者和验证者的合作多次达成,验证者也会更有动力选择Manifold构建的区块, 同时用户/协议在明白了这种默契后也有可能倾向于使用Manifold的产品。

风险:

-FOLD通证价值捕获方式相对单一:

FOLD本身就类似于Manifold的股票,持有它就可以分润。但除此之外似乎找不到其他通证的使用价值,一旦Manifold业务出现下滑或者市场上有更多的替代品时,那么FOLD能带来的价值也会下降。

-产品/经济相关信息不够完整和透明:

在我们分析研究的过程中,最大的感受是Manifold官方提供的信息极其有限,无论是通证还是产品设计,都缺乏一个完整易懂的,面向普通用户的表达方式。最为显著的,质押FOLD的APY并没有在官网页面有所体现,不免也会让人心生疑虑。

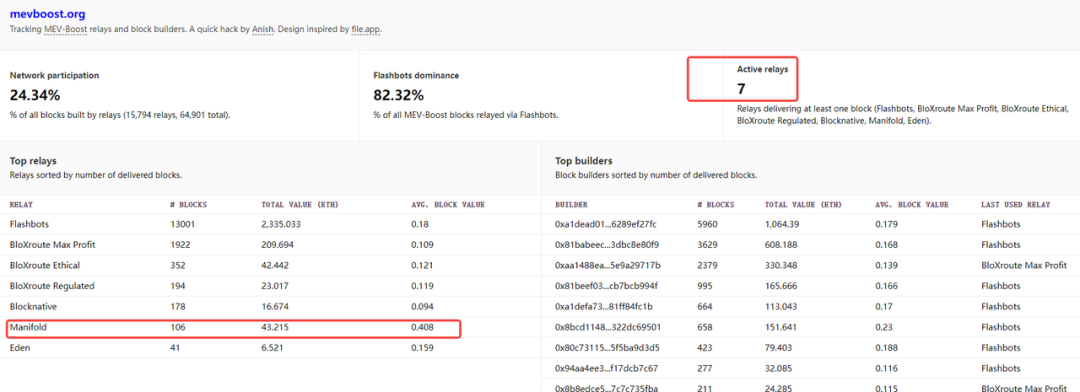

-在整个MEV市场中面临激烈竞争:

MEV作为一个香饽饽,目前市场上出现了7家主要的中继服务来构建区块和发送高价值交易。数据显示目前Flashbots占据了市场80%以上的份额,而Manifold构建的区块量,仅排在7家中的倒数第二,整个市场竞争非常激烈,后续市场是否会被继续蚕食有待观察。

但市场总是会处在不确定状态的状态中。没有长久稳固的叙事,只有不断变化的时机。MEV可能会被大多数C端用户忽略,因为它给我们带来的直接感知可能并没有那么强烈。同时,就在最近我们还看到了一种对抗MEV模式的项目 Enclave Markets,相对于DEX而言,对你的交易订单进行加密。

在了解整个产业链的逻辑后,也许可以对并不显而易见但具有发展潜力的赛道进行关注,而盈利也往往源于在出乎意料的事件上下注。

无论市场形势如何,机会总是属于那些善于观察的人们。

责编:Lynn

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:钻石手DiamondHands,如有侵权请联系删除。转载或引用请注明文章出处!