NFT AMM 交易模式全解

Defi的自动做市商在DeFi交易者中确实很受欢迎,然而,就NFT来说,交易者是否会完全适应AMM取代NFT中心化市场呢?本文一起来探讨。

原文标题:Everything you need to know about trading NFTs in an Automated Market Maker (AMM)

原文作者:Eeman Yusuf

原文来源:Medium

编译:若华,MarsBit

自动做市商(AMM)对加密货币来说并不陌生,尤其是在去中心化金融领域(Defi)。它被去中心化交易所(Dex)在其业务操作中使用。然而,这个概念在NFT中仍然相对较新,许多产品已经出现,来帮助创建这种采用,如UniclyNFT,bridgesplit ,Frakt,NFTx,Solvent Protocol,Tensorswap等。这些NFT的自动市场被创建,有助于为交易者提供流动性。

虽然它们在操作时可能是成功的,但大量的NFT交易者并没有利用它们,有些人甚至不知道有这样的应用程序或操作出口,这对于非常熟悉这个概念的Defi交易者来说是不太可能的事情。

随后,以太坊区块链上的NFT引入了一个新的AMM,即Sudoswap,虽然Sudoswap仍然落后于领先的以太坊NFT市场Opensea,但报告显示,以太坊NFT交易者对Sudoswap的显著使用,值得肯定。这可能导致了其他著名的NFT区块链的类似创新,如Solana,该创新包括最近推出的Hadeswap,以及已经在AMM计划中的Elixir。

什么是AMM?

如果你曾经使用过像Uniswap、Curve、Pancakeswap或Raydium这样的去中心化交易所,你已经在自动做市商上进行了交易。如果你没有做过,不要担心,自动做市商只是在一个只允许一方参与交易的市场中进行交易。

与中心化交易所(Cex)不同,如Binance、Coinbase等,那里的交易是点对点进行的,需要像普通传统市场那样有额外的一方,在AMM中,交易者唯一的互动是与使交易发生的智能合约的互动。

自动做市商如何运作?

需要向在AMM中交换资产或代币的交易者提供流动性,流动性池被用来代表提供流动性的另一方的角色,作为人类或中心化市场中使用的代币交换。

流动性池是指被称为流动性提供者的人提供资金,为AMM交易提供足够的流动性。这些流动性提供商从利用该资金池的每一笔交易中赚取费用,具体比例由AMM决定。任何使用AMM的资金已经到位的流动性是来自流动性提供者的资金池的结果。由于流动性已经存在,它完全消除了提供流动性的额外一方的需要,因为该方的角色已经被承担。

在没有另一方确定代币或资产应该定价或交换多少的情况下,自动做市商利用数学公式来确定价格。该公式可能随不同的AMM而不同,例如uniswap使用x*y =k。

为了在AMM上进行交易,必须有一个配对,这意味着用一种资产交换或交易另一种资产,例如ETH/DAI或SOL/DUST。X是配对中一个代币的数量,Y是配对中另一个代币的数量,K是一个固定常数。固定常数(k)是资金池的总流动性,应该保持不变。

NFT如何在自动做市商中进行交易?

NFT是独特的代币,它代表的是数字的或虚拟的资产,其理念一直是,NFT的交易只能由两方完成,就像实物资产的交易一样。已经建立了市场来帮助卖方和买方之间进行这些交易。

这些市场是托管的,在NFT的交易中,NFT离开卖家的钱包到市场,直到有买家购买为止。市场对NFT的这种临时占有,赋予他们对NFT的充分权力,引起资产所有者的厌恶。中心化和不适当的人为干预是AMM最初产生的原因。

这带来了AMM交易的创新,NFT所有者不仅在交易结束前拥有完全的托管权,而且可以在没有买家的情况下交易NFT。NFT交易的自动做市商也利用流动性提供者提供的资金的流动性池。这就消除了对买方或卖方等另一方的需要,因为流动性已经存在。

此外,人们还注意到,NFT的流动性很低,可能是由于成交量低或对特定NFT的炒作。然而,系统和交易者手中需要有流动性,以创造一个更有效和更好的市场。因此,创建一个自动市场,交易者不需要等待卖方对他们的资产感兴趣来获得流动性回报,他们可以简单地用可用的流动性池进行交易。

NFT的卖家或买家只需要连接他们的钱包,搜索他们想出售或购买的NFT,并将其与他们选择的任何其他代币或货币进行交易,只要市场上有流动性资金池。NFT也可以相互交换,而不是在AMM上交换流动性。

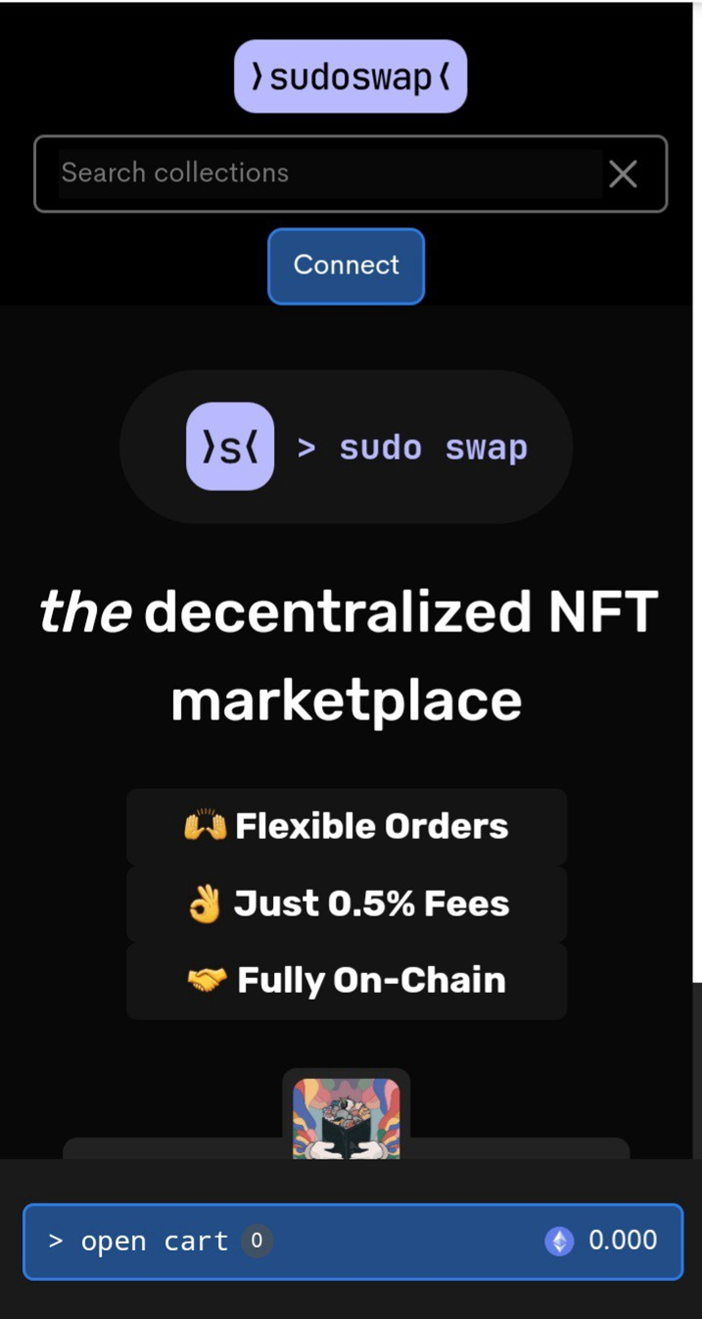

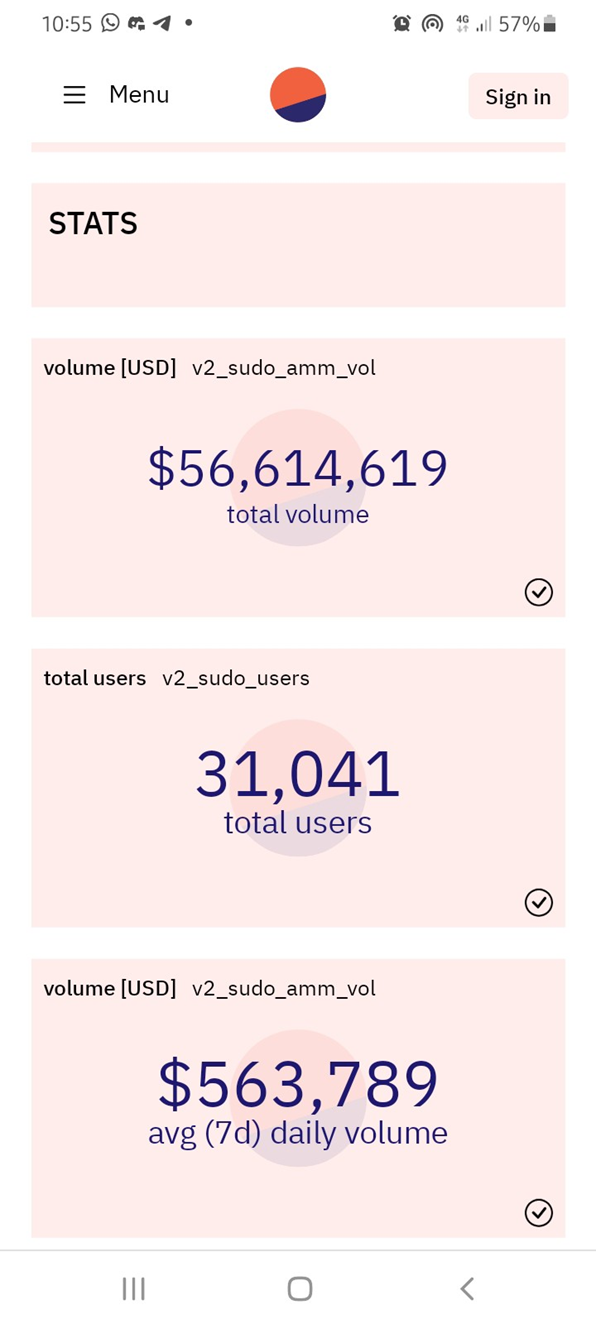

Sudoswap接口

AMM可能为交易者创造一个非常有效的交易平台,而不像中心化市场那样,卖方必须一个接一个地列出NFT。在AMM中,卖方可以创建一个挂单,以一定的价格或不同的价格挂出自己希望出售的所有NFT。在列出NFT时,卖方可以在出售一个NFT时输入所列NFT价格的一定百分比的增长。

例如,一个卖家以10%的上涨价格列出了10个NFT, 1ETH的价格,在卖出第一个NFT后,下一个NFT的价格变成1.1ETH,并相应地增加。这样,人们就可以最大限度地、有效率地退出NFT,而不是持续地检查中心市场的底价和调整上市价格。

关于【NFT AMM 交易模式全解】的延伸阅读

订单簿 DEX 演进之路:这十年都有哪些变化?

DEX在过去十年发展迅速,AMM模型虽然避免了委托资产给中心化参与者的风险,但仍存在一些问题。Loopring和dYdX是两个转向二层网络的DEX,旨在提高安全性和用户体验。DeGate是唯一一个达到STAGE 2评级的ZK Rollup项目,注重安全性和用户体验。DeGate提供链上取消和逃离模式,保证100%的无需信任,并引入了创新的交易机制。随着基础设施和ZK技术的发展,DeGate正在努力改进可扩展性和降低交易成本,并计划推出DeGate 2.0版本。从BitShares到DeGate,我们可以看到订单薄DEX的演进历程,DEX的用户体验将会进一步提升。

AMM是否在设计上存在资本效率低下?

【GPT】我们比较了Perpetual Protocol、Gains Network、GMX、D8X、Binance和dYdX这6个交易所,结果发现AMM的资本效率并不低下,其中D8X是样本中资本效率最高的交易所,交易成本11bps,资本要求30万美元。结论是DeFi永续合约的资本效率并不低下。

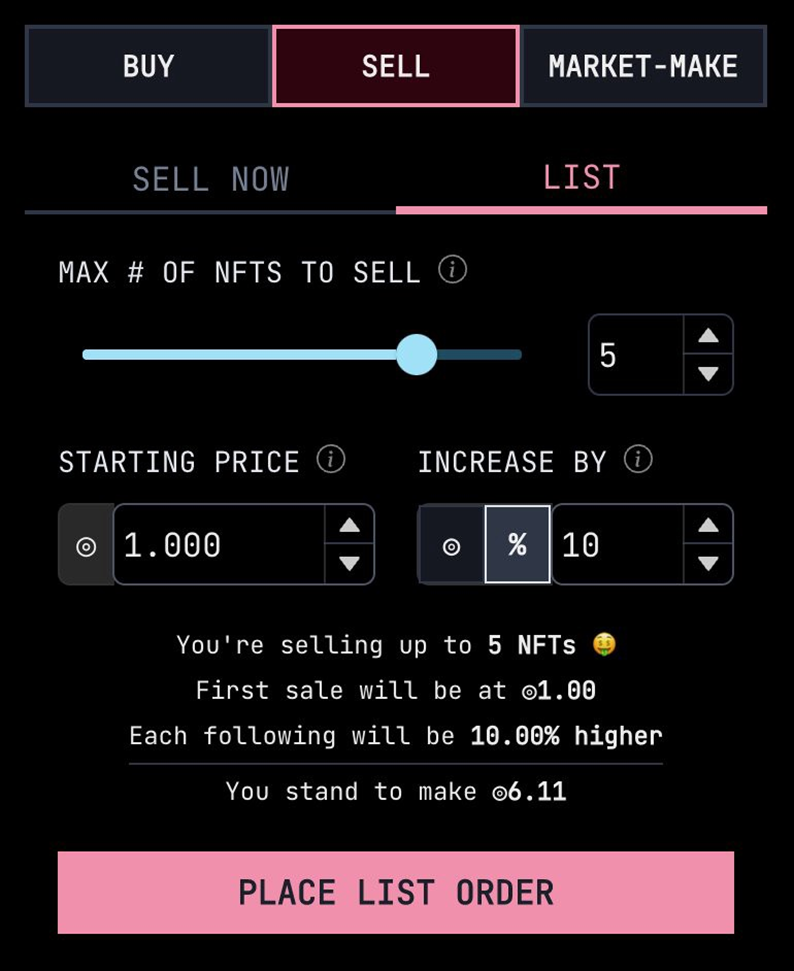

Tensor交易界面

这类似于买家的情况,一旦你输入了选择的范围和百分比,价格就会降低,你可以有效地购买NFT。这样,你就能够以更好的价格有效地积累NFT。例如,当买家在1E购买10个NFT时,输入10%的降幅,在购买第一个NFT之后,下一个NFT的价格就变成0.9E,降幅也相应继续,直到购买最后一个NFT。

应该注意的是,参与这种买卖,要存入在交易中使用的全部金额。

虽然这是一个值得称赞的创新,进一步使交易更加无缝,更重要的是更加去中心化,但在AMM中交易NFT仍存在一些风险。

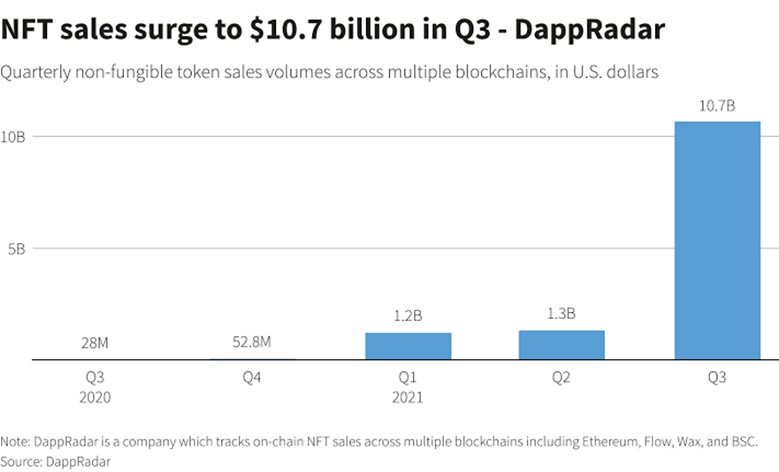

作为最近的一项创新,流动性池可能无法容纳足够的NFT日常交易量。Opensea和Magic Eden NFT每天的平均交易量是连续的。让流动性提供商为资金池提供资金可能需要一些时间,在这之前,NFT交易可能会很慢,并可能导致滑点,交易者可能因此而损失。

sudoswap的交易量

Opensea的交易量

并不是所有的AMM都支持所有类型的NFT,试图在特定的自动市场上交易不受支持的NFT,可能会导致此类交易者的资金损失。一些AMM收取的费用比其他的要高,交易者不了解这一点也可能导致资金的损失。

Defi的自动做市商在DeFi交易者中确实很受欢迎,然而,就NFT来说,中心化市场是主流,其中一些市场非常有优势。交易者是否会完全适应AMM取代中心化市场,还不确定,因为有些NFT交易者甚至从未使用过DeFi协议。

无论如何,这是一个非常好的创新,将允许更有效的交易,更多的流动性,并因此带来更多的人进入NFT。除此之外,社区还可以选择,决定他们是否愿意与另一方交易他们的资产,或在web 3的本质流动性池中交换这些资产。Web 3的发起是为了赋予社区自己做决定和做选择的权力。

新的交易?试试加密货币交易机器人或复制交易吧。

责任编辑:Kate

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Eeman Yusuf,如有侵权请联系删除。转载或引用请注明文章出处!