基础设施和应用程序周期:新兴基础设施供应商的战略思考

在淘金热中从噪音中寻找信号不是一件容易的事;保持冷静的头脑和执行战略是获胜的关键。这篇文章将试图解读那些在 DeFi ✕ Fintech 的交叉点上运营的收入模式。

原文标题:The Infrastructure and App Cycle: Strategic Thinking for Emerging Infrastructure Providers

原文作者:Liam Roberts

原文来源:substack

编译:Lynn,MarsBit

在淘金热中从噪音中寻找信号不是一件容易的事;保持冷静的头脑和执行战略是获胜的关键。

急于在新奇的市场中找到黄金

对于加密领域今年不得不忍受的所有考验和磨难,有一件事一直很突出,那就是寻求可持续的商业模式,以扩大规模。许多人已经尝试开发雄心勃勃的新货币化结构,但市场现实一直将这些方法拽回地面。这篇文章将试图解读那些在 DeFi ✕ Fintech 的交叉点上运营的收入模式。

注意到可组合性的作用是很重要的,因为它是 Web3/DeFi 和金融技术的共同特征。这篇文章将讨论商品化的作用,并强调团队在基本的新市场中管理其产品的单位经济性时将不可避免地经历压力。随着我们进入漫长的加密寒冬,以强大的基本面为基础的项目无疑将能够经受住时间的考验。

目前是基础设施的时刻。当冬去春来时,请留意可能成为下一波应用的东西。

背景

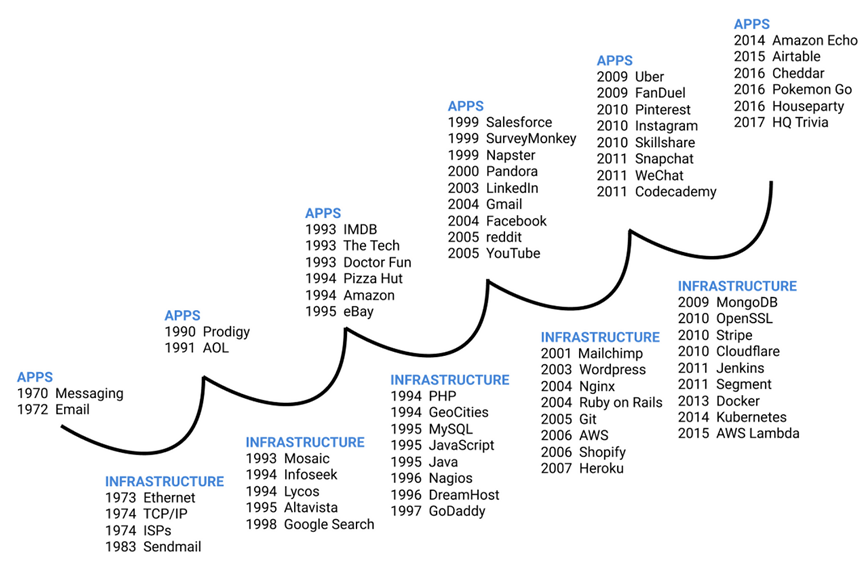

2018 年,Union Square Ventures 发表了一篇题为《The Myth of The Infrastructure Phase》(对基础设施不同阶段的迷思)的博客,其中 USV 概述了一个与基础设施发展是周期性的而不是以长期阶段发展的观点有关的论文:应用 → 基础设施 → 应用 → 基础设施 → 应用。

首先,应用程序激发了基础设施。然后,该基础设施使新的应用程序成为可能。

正如 Simon Taylor 最近在他的时事通讯 Fintech Brain Food 中所概述的那样,金融科技领域也有类似的起伏:

Vintage 0 是指 2010 年以前的任何东西。我们那时确实有新的公司在基础设施方面建立起来,但它们往往发展到一定规模后就被更大的人收购(想一想 Banno 被 Jack Henry 收购,Fiserv 收购 Monetise)。FIS 已经在并购上花费了超过 520 亿美元,Fiserv 的花费在 480 亿美元左右。

Vintage 1 是已经上市(或应该上市)的公司,消费者的例子有 CashApp 和 Chime,而基础设施供应商的 vintage 分别是 Marqeta 和 Galileo. Vintage 1 还包括商家方面的支付公司(Stripe、Block、Adyen 等)和一些早期加入的公司,如 Socure.

Vintage 2 是指 ~2014 年至 2016 年之后的任何事情(我知道这很模糊)。这将包括大多数 BaaS 供应商(Unit、Bond、Treasury Prime),下一代发行人处理器(Lithic 和 Highnote),以及整个支持服务堆栈(Alloy、Sardine、Unit 21、Drivewealth,以及实际上所有其他金融技术基础设施公司)。

基础设施 → 应用程序的循环适用于金融服务公司的发展,但有一个补充,即监管。监管的作用不应低估,因为它是政府可以利用的工具,可以激励或抑制投资。许多政府在无数情况下利用监管来刺激创新,吸引人才和资本,并促进竞争(想想英国金融行为监管局的竞争任务和监管沙箱)。不要低估良好监管所能释放的力量和动力——反之亦然。

虽然处于基础设施周期的中间阶段,但 DeFi ✕ Fintech 的交叉也处于关注制造而非分销的阶段。正如 Frank Rotman 在 The Copernican Revolution in Banking 中所指出的,预示着金融科技领域将出现几种类型的参与者,每一种都具有不同的制造和分销特征。我们正处于 DeFi ✕ Fintech 的类似时刻:重点是在基础设施/制造层建立市场主导地位,这在未来的双轨制金融服务生态中是无处不在的,这是基础设施建设者有机会成为 Visa 式现任者的难得机会。

至今为止有效的商业模式

这里是说明性的,而非详尽的。请注意它们的简单性,它们都需要大量的资金。

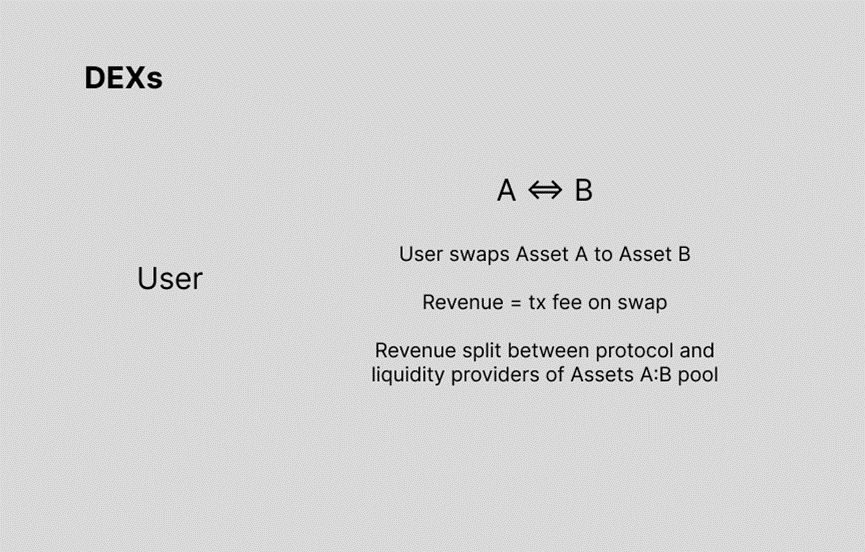

- DEX → 用户

- A ⇆ B

- 用户将资产 A 换成资产 B

- 收入 = 交换时的交易费

- 收入在协议和资产 A:B 池流动性提供者之间分配

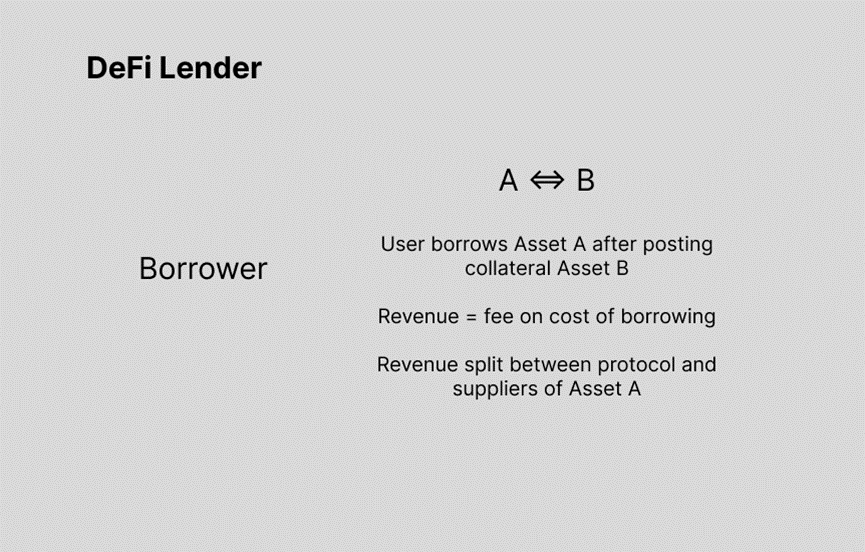

- DeFi 放款人 → 借方

- A ⇆ B

- 用户在提交抵押资产 B 后借入资产 A

- 收入 = 借款成本的费用

- 收入在协议和资产 A 供货商之间分配

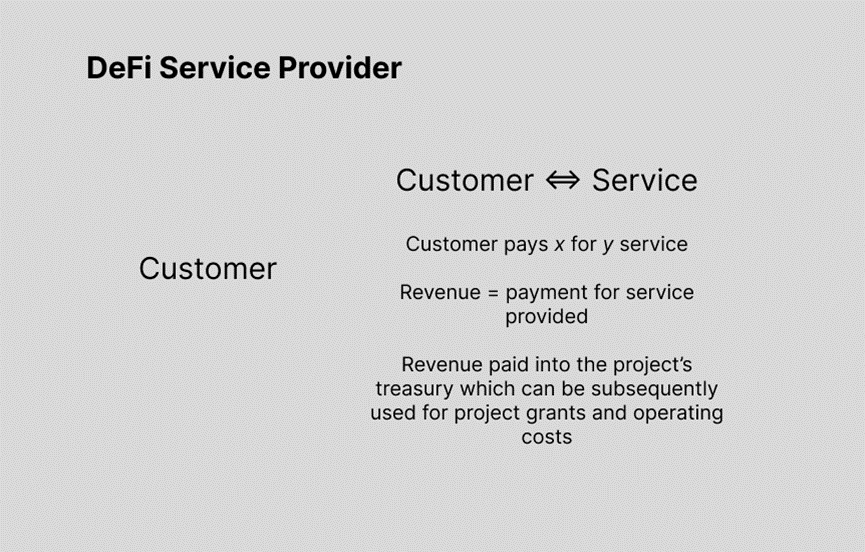

- DeFi 服务提供商 → 顾客

- 顾客 ⇆ 服务

- 用户为了 y 服务支付 x

- 收入 = 支付所提供服务的费用

- 支付给项目金库的收入,随后可用于项目拨款和运营成本

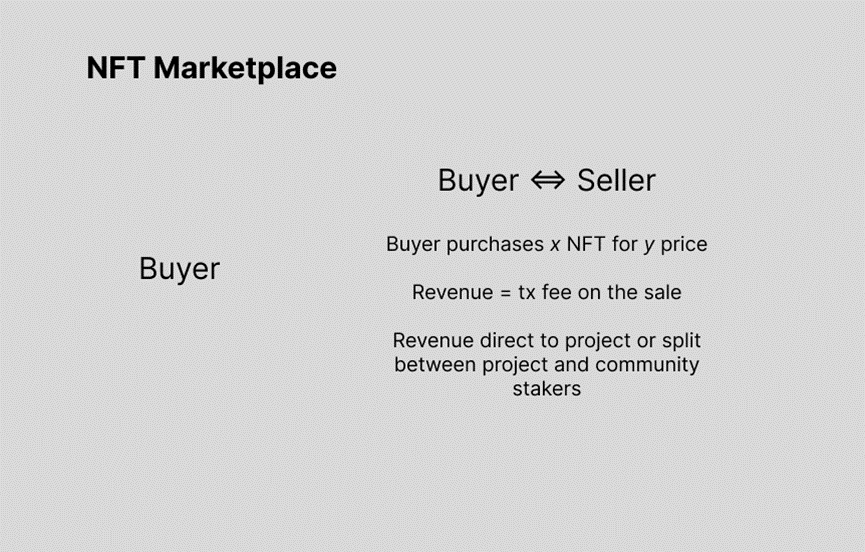

- NFT 市场 → 买家

- 买家 ⇆ 卖家

- 买家为了 x NFT服务支付价格 y

- 收入 = 出售时的交易费

- 收入直接用于项目或在项目和社区的质押者之间分配

关于【基础设施和应用程序周期:新兴基础设施供应商的战略思考】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

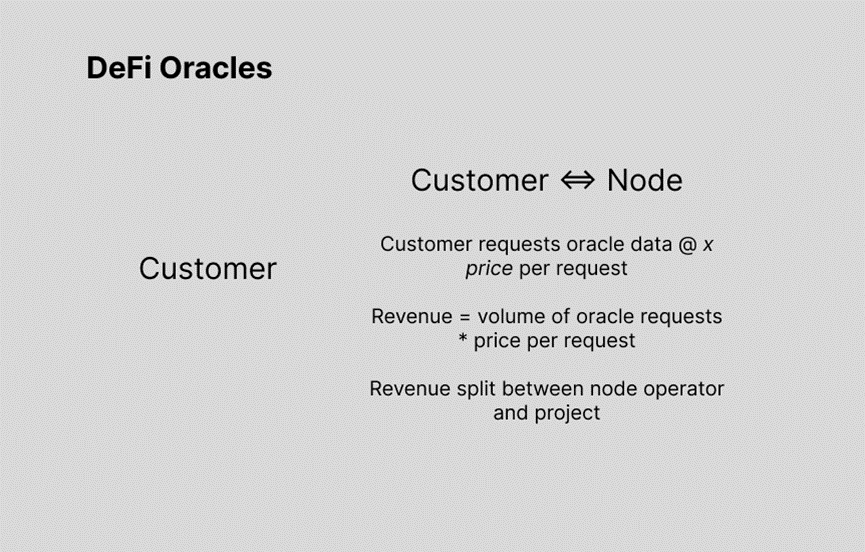

- DeFi 预言机 → 顾客

- 顾客 ⇆ 节点

- 顾客以每次 x 的价格要求预言机数据

- 收入 = 预言机请求量 * 每个请求的价格

- 收入在节点运营商和项目之间分配

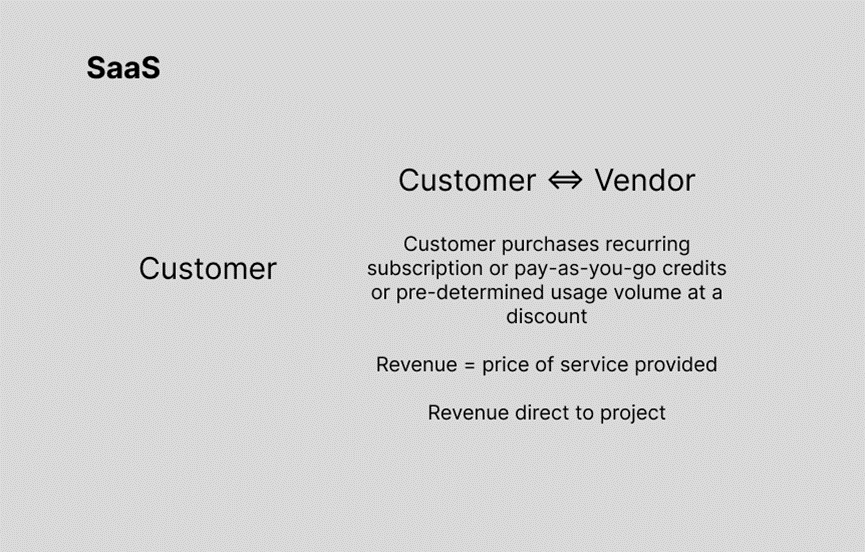

- SaaS → 顾客

- 顾客 ⇆ 供应商

- 顾客以折扣价购买经常性订购或现收现付的点数或预先确定的使用数量

- 收入 = 所提供服务的价格

- 收入直接用于项目

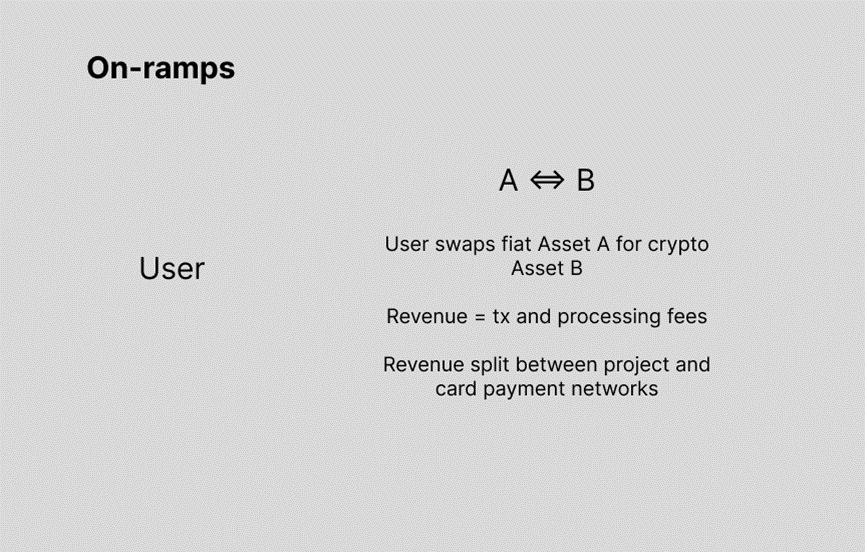

- On-ramp → 用户

- A ⇆ B

- 用户用法币资产 A 换取加密资产 B

- 收入 = 交易和程序的费用

- 收入在项目和卡片支付网络之间分配

战略分解

对于 DeFi ✕ Fintech 来说,很明显,我们目前正处于应用程序 → 基础设施周期的基础设施低谷。因此,考虑到这一点,建立 DeFi ✕ Fintech 基础设施公司的人应该如何考虑进入市场,并在收入的主要驱动力可能还不存在的领域建立主导地位,即为新生的应用层服务。这是一个艰难的问题,许多最近在种子轮前、种子轮、甚至 A 轮融资的人在未来 6-18 个月无疑将不得不面对。此外,在如此多的干粉等待部署的情况下,重要的是投资者在分配资金时,要考虑到以下几点:这个团队是否有足够的能力真的赢?

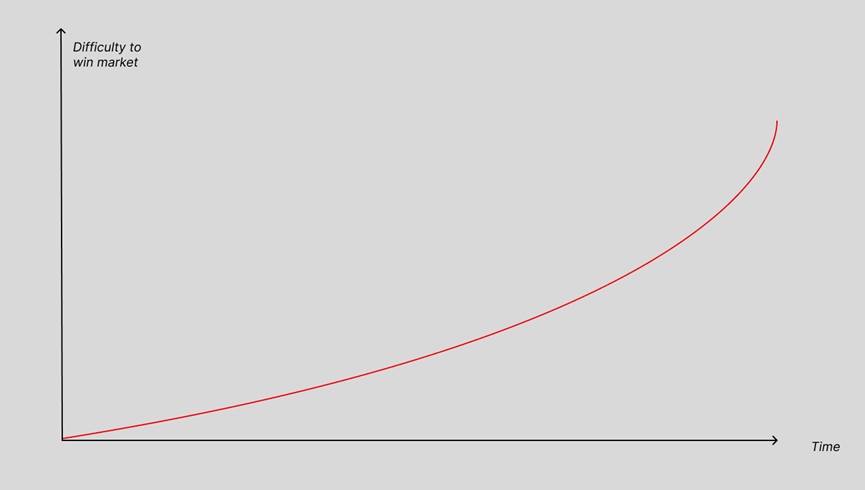

在新市场中,在其他条件相同的情况下,挑战者公司在取代现有公司时面临的困难继续增加,因为从理论上讲,现有公司的收入会带来资本支出,这应该导向持续的创新和客户满意度。

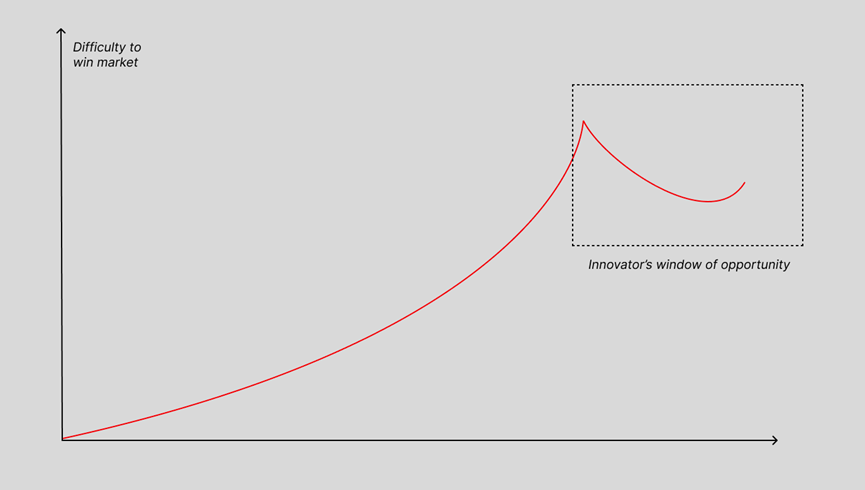

对挑战者来说,幸运的是,理论不是现实。当新一波客户(下一个应用周期的早期参与者)利用新兴基础设施的非明显组合开发不同的用例时,创新者的机会之窗就出现了。这个机会允许人们创建下一个基础设施周期,并且通常由那些在最新一波应用周期中解决了新的用例的人领导。随着新兴基础设施公司为下一波应用提供解决方案,以前的应用层(现在是挑战者的目标)开始评估新的基础设施解决方案,以保持足够的竞争力:即,持续创新的本质。

当然,这一切都很好,但它忽略了周期中的一个小但关键的时期:基础设施公司如何建立产品与市场的匹配,并巩固其对其他新秀的统治地位。为了在基础设施竞赛中获胜,公司必须巩固其作为效用的地位,尽可能地接近垄断(尽管除了少数罕见的垂直行业,寡头垄断是最常见的结果)。这一点之所以如此重要,原因有二:

- 首先,正如我们已经提到的,为了追求持续的创新和客户满意度,资本会带来资本支出;以及

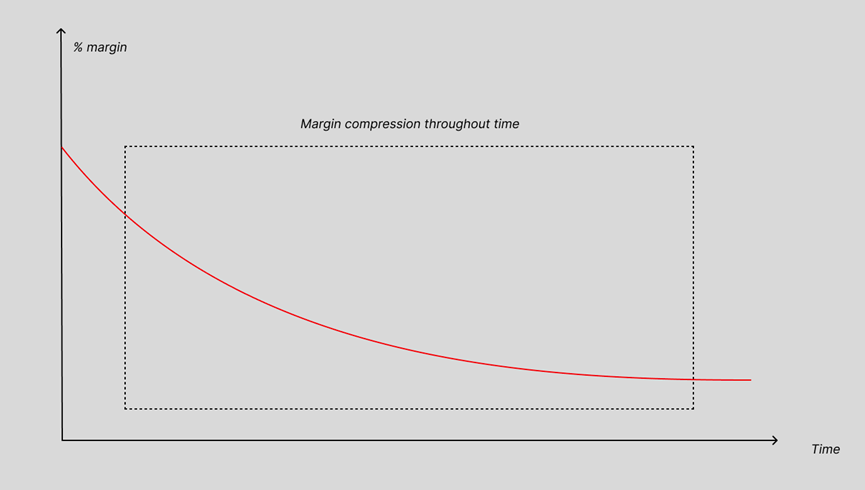

- 随着时间的推移,在一个有限的 TAM 的土地上,利润率会持续压缩。

基础设施公司意外地发现自己处于与风险投资类似的位置:确定垂直行业和赢家,以证明产品与市场的契合,并随着时间的推移提供越来越多的收入流。最终,基础设施公司在寻找客户的同时,也在押注哪些公司将提供超额回报。这导致了早期战略决策的两个核心组成部分:

1.进入市场;和

2. 产品/功能构成。

在追求进入市场时,基础设施的发挥需要:

- 评估理想客户档案的 TAM;

- 评估客户的团队和市场机会(就像你是风险投资人一样),以确定扩大规模的可能性,即将注意力集中在高投资回报率的客户身上;和

- 通过建立行业最佳实践、行业介绍以及与监管机构进行积极的主题对话来支持客户(类似于风险投资公司的平台团队)。

在评估产品/功能战略时,基础设施需要:

- 保持对速度的高度关注;

- 确保功能部署形成一个连贯的产品,即增长和持续合作的叙事;以及

- 将产品功能开发(甚至考虑调整激励措施)与假设的理想客户档案紧密结合。

一旦建立了产品与市场的契合度,现在是时候巩固你作为市场领导者的地位了,并扩大规模,扩大规模,再扩大规模。祝你们好运,你们现在是在争夺胜利;基本面是成功的关键。这不是一个赢家通吃的机会,但它绝对是赢家通吃的。

参考:

Long Take: Lessons from the Application / Infrastructure cycle for future betsby Lex Sokolin

The Myth of the Infrastructure Phaseby Union Square Ventures

Fintech Infrastructure Warsby Simon Taylor

The Copernican Revolution in Bankingby Frank Rotman

责任编辑:Kate

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Liam Roberts,如有侵权请联系删除。转载或引用请注明文章出处!