DCG致投资者的一封信只是一块遮羞布

3AC 在 Genesis 的资产负债表上撕开了一个洞。DCG的期票只是个创可贴。弥补股本损失的办法是新增股本。就是这么简单。

原文标题:DCG published a letter to investors

原文作者:Ram Ahluwalia, crypto CFA

原文来源:twitter

编译:Kate, Marsbit

注:本文来自@ramahluwalia推特,其是@lumidawealth的首席执行官,推特文中探讨了DCG 和 Grayscale。

DCG 发布了一封致投资者的信。它澄清了几个误解。它还对期票提出了新的问题。

我仔细研究了这个和 Grayscale 10-Q 以连接一些点。我们将介绍发生的事情和我们学到的东西。

让我们来分析一下。

我们学到了什么?

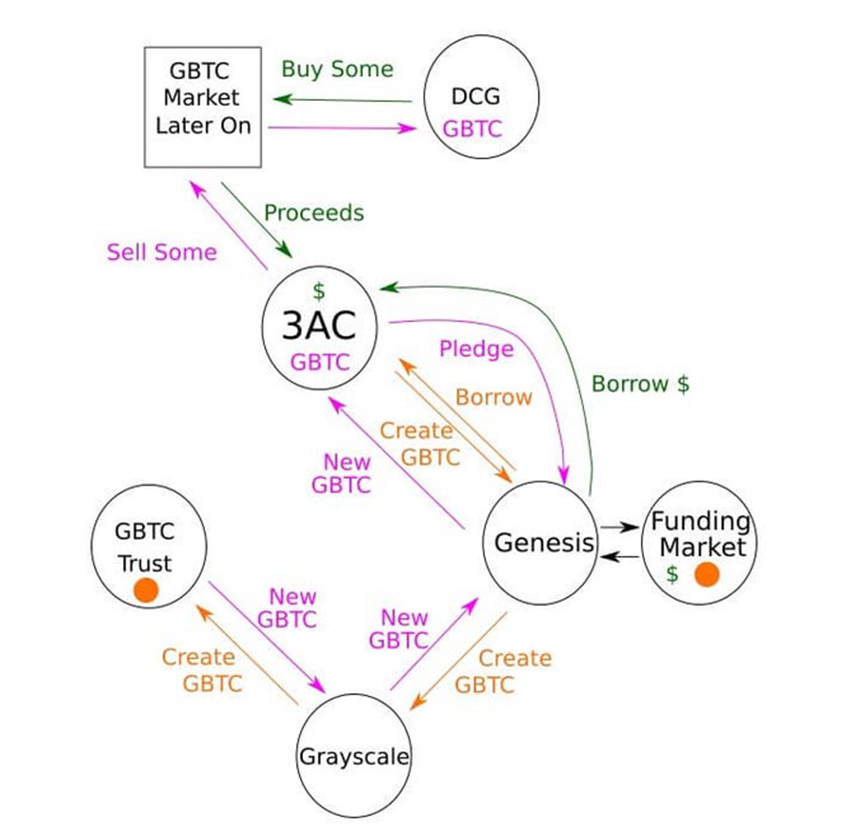

DCG 杠杆做多 GBTC。 3AC爆炸了。这种减记减少了 Genesis Lending的股本。

这增加了DCG对GBTC的杠杆敞口。

而且,GBTC 价格下滑得越多,DCG 的杠杆率就越高。

究竟如何?

DCG 欠两个债权人约 20 亿美元:子公司 Genesis Lending 和 Eldridge

- Genesis Lending。有两笔贷款,一笔5.75亿美元的贷款(贷款 #1)和一笔 11 亿美元的“本票”贷款(贷款 #2)

- 由 Eldridge 领导的小组发行了3.5亿美元的信贷额度

我们将重点关注贷款 #1 - ( “GBTC 贷款” ) - DCG质押其持有的GBTC向子公司Genesis Lending借款5.75亿美元。我们不知道时间。

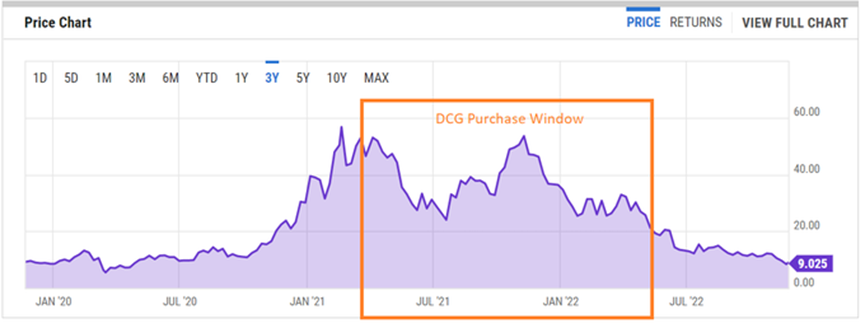

DCG 从 2021 年 3 月到 2022 年 6 月购买了7.78亿美元的 GBTC。DCG 在 3AC 爆炸后停止购买,来源:10Q

DCG押注NAV的折价将结束——3AC也在做同样的交易。Genesis Lending在同一笔交易中为DCG和3AC提供了融资。

他们有相同的看法。 3AC 购买 GBTC 有助于缩小差距。

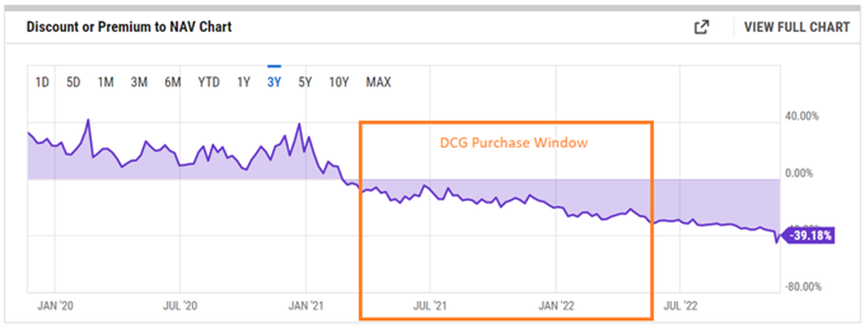

在此期间,GBTC 的NAV折价 7% 至 30%

但 DCG 面临着双重打击。 GBTC 的价值下降是由于:i) 比特币价值下降,ii) NAV折扣扩大至 45%

3AC曾经是GBTC的最大持有者(38 MM股份)。 DCG 在追加保证金时承担了部分或全部 GBTC。

折扣不断扩大导致 3AC 崩溃。3AC的抵押品缺口为4.62亿美元。

这使 Genesis Lending 陷入资不抵债的境地,DCG 出手相助。

截至 6 月底,DCG 持有的 GBTC 股份现在几乎翻了一番,达到 67 股 MM 股份

关于【DCG致投资者的一封信只是一块遮羞布】的延伸阅读

濒临破产、被指欺诈,DCG亲儿子Genesis正式走向清算?

【GPT】10月25日,纽约州检察官Letitia James指控Genesis Global涉嫌诈骗投资者10亿美元,并宣布破产。Genesis Global与FTX、三箭资本、BlockFi等公司有联系,最终Genesis向Alameda Research支付20亿美元,Gemini Trust Co.撤出2.82亿美元的加密货币。DCG表示没有证据表明其有不当行为,Genesis同意支付1.75亿美元给Alameda Research。

灰度与SEC案件刚胜诉,其母公司DCG连同Genesis、Gemini为何又遭纽约州起诉?

【GPT】纽约最高执法官Letitia James提起投诉,指控Gemini、Genesis和DCG诈骗11亿美元,涉及2.9万名纽约人。纽约州希望禁止Gemini、Genesis和DCG进入纽约的金融投资行业,并寻求追缴两家公司的“不义之财”以对投资者进行赔偿。DCG、Barry Silbert和Gemini均表示没有不当行为。

顺便说一句,一只封闭式基金在这么长的时间内交易价格较资产净值折价超过25%是很不寻常的。我尊重长篇论文。

然而,双方的赌注太大了。他们也没有对冲比特币价格的下跌。(有人对冲了吗?)

差距的扩大是第一张多米诺骨牌……

在 3AC 崩溃之后,DCG停止购买GBTC直到9月底。

DCG 已经杠杆化做多 GBTC,而 GBTC 的折扣和价格对他们不利。自 3AC 以来,DCG 就专注于资产负债表的去杠杆化。

我们不知道 DCG 是否在 9 月之后出售了 GBTC(直到 2 月提交)。我认为是这样的——这可以解释折扣扩大到创纪录的水平——近50%。市场知道 DCG 正试图去杠杆化,并且持有最多的 GBTC。(人们可能是“摩根大通鲸鱼”的先行者。)

DCG 正在通过盈利和潜在的 GBTC 资产出售来去杠杆化。DCG 的 GBTC 加权平均购买价约为 24 美元(而今天的交易价格为 9 美元)。如果 DCG 确实出售 GBTC,他们将蒙受重大的已实现损失。仅在第三季度,DCG 的*未实现*损失总计2.68亿美元

未实现的损失与Grayscale目前每年2.73亿美元的营业额收入相当。

注 1:我们只能衡量 Grayscale 的收入(不是收益或利润率)

注 2:Grayscale 第三季度的收入同比下降6800万美元,同比下降约 50%

Grayscale 有足够的盈利能力来偿还贷款#1。但还有贷款#2 的业务——10 年到期的 11 亿美元本票。这笔贷款让 DCG 更头疼,也让潜在投资者有些犹豫。

我认为 DCG 有足够的创收能力来吸收这些负债和损失。但我只能看到灰度 P&L。DCG是力量的源泉。他们可以吸收 2n 美元的损失。我不认为DCG存在偿付风险。

这对生态系统来说是个好消息。

Grayscale 的收入与比特币的价值直接相关。正如我所提到的,Grayscale 的收入同比减少了 50%。如果比特币大幅下跌,那我们就得重新评估了。DCG 的明智之举是筹集资金,这样他们就可以完全抵御BTC价格风险。

澄清 1:Genesis Lending 向 DCG 提供的5.75亿美元贷款可能只是企业贷款(例如,DCG 可能没有抵押 GBTC 抵押品)。这并没有改变广泛的结论——但这意味着 DCG 从 Genesis 追加保证金的风险较小。DCG 尚未澄清这一点。

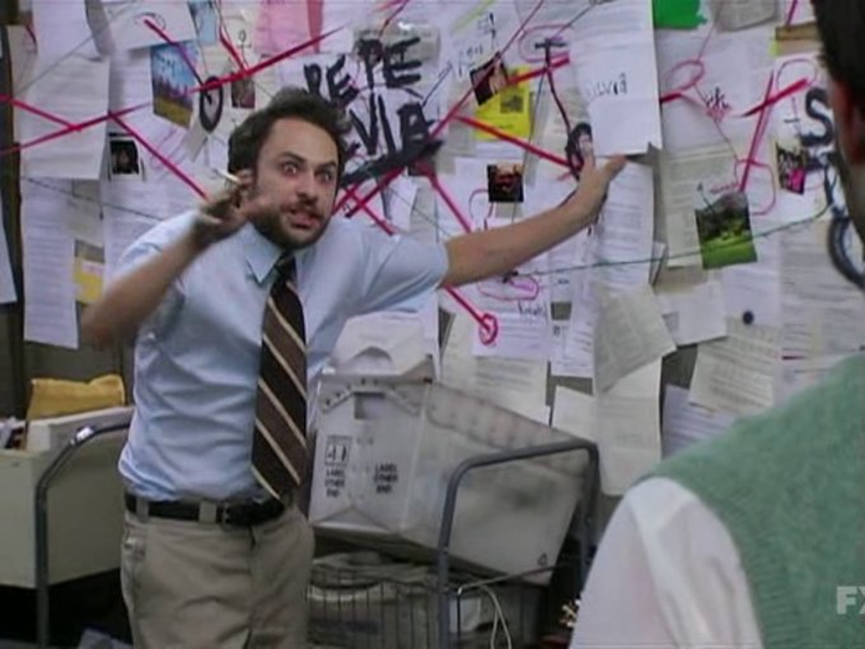

这是对发生的事情的简洁视觉描述。

离别的念头。“持续时间不匹配”——信的开头是一块遮羞布。如果是这种情况,Genesis 可以为其资产寻求信贷安排(就像 DCG 对 Eldridge 所做的那样)。或者它们可以以票面价格出售这些贷款,以产生流动性,向债权人偿还债务

核心问题是股权减值(以及可能的运营和资产质量问题)。3AC 在 Genesis 的资产负债表上撕开了一个洞。DCG的本票只是个创可贴。弥补权益资本损失的办法是新增权益资本。就是这么简单。

投资者反应:

责任编辑:Kate

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Ram Ahluwalia,如有侵权请联系删除。转载或引用请注明文章出处!