Synthetix重大更新:质押SNX可获得60%的年利率

Synthetix V3 的流动性将主要通过交易费用来激励,其真正收益在启动和提案通过后可能会飙升。

原文标题:Important updates of @synthetix_io with huge ALPHA:With almost 60% APR by staking $SNX

原文作者:DeFi_Cheetah

原文来源:twitter

编译:Kate, Marsbit

注:本文来自@DeFi_Cheetah推特,CHAINLOOK将内容整理如下:

1 Synthetix的重要更新与巨大的ALPHA!!!!

通过质押$SNX获得近60%的年利率,这也许是在当前市场上赚取收益的更好选择之一。如果我告诉你未来几个月可能会有进一步上涨呢?

1. 2 更新:

- 不可知抵押品:在 Synthetix v3 中,用户可以通过存入除了$SNX之外的抵押品(如$ETH)在平台上赚取收益。

- 关于 sUSD 和 sETH 池的Curve提案:将费用从 4bp 降低到 2bp,放大系数从 100 更改为 256

2. 含义?简而言之,这些更新可以使 Synthetix 更具可扩展性,并且更多(相当大的)交易将通过 1inch 路由到 Synthetix,因此收入可能会增加数倍!但这些更新是如何合理地与含义联系起来的呢?

3. Synthetix 以其资本效率低下而闻名,其中合成资产 (synths) 由$SNX以CR 400%铸造(即 $4 $SNX换 $1 $sUSD )!对于$SNX市值< 6 亿美元,只能铸造< 1.5 亿美元$sUSD 。实际上, $sUSD 、 $sETH和$sBTC的市值仅为 8900 万美元、1300 万美元和 670 万美元......

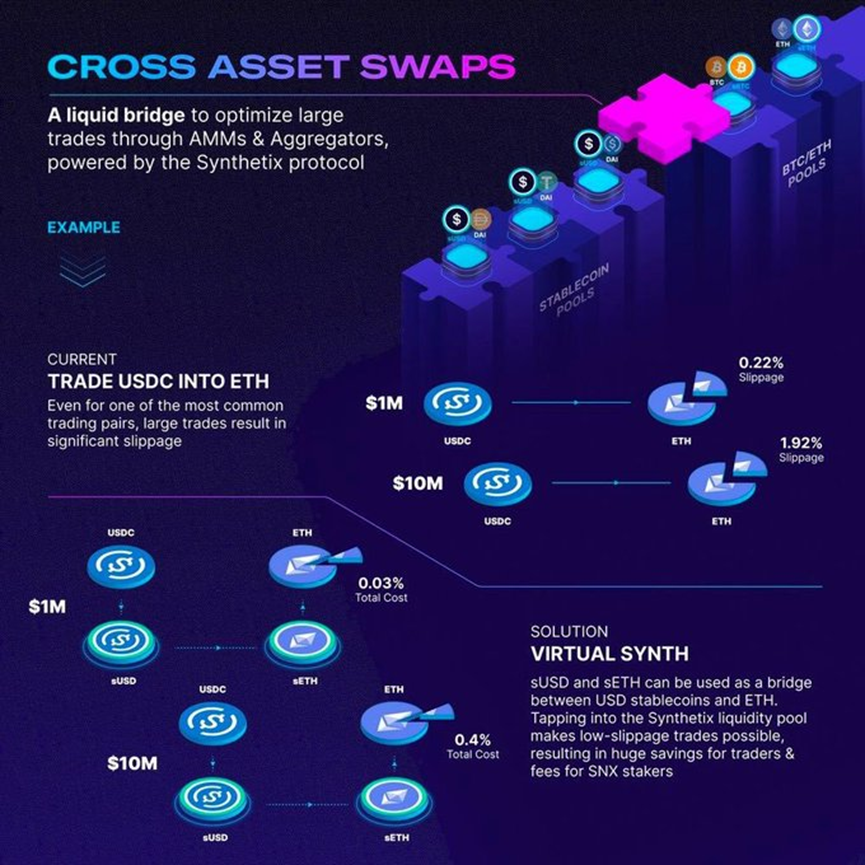

4. Synthetix 的一个主要价值主张是允许用户通过交换synth(不需要订单簿或x*y=k AMM模型) 来节省大量交易的巨大滑点。这就是原子交换。要了解更多关于原子交换的工作原理,请查看这里:

https://twitter.com/DeFi_Cheetah/status/1594654767955214336

5. 为了实现零滑点的大额交易,前提是synths必须足够深。但是,使用 400% 的 CR 来生成synths,池深度受到协议设计的限制。如果不能降低 CR 并且不接受其他抵押品类型,Synthetix 的上行空间非常有限

6. Synthetix V3(可能于1月推出)旨在通过借鉴@LiquityProtocol的 CDP 设计和清算机制来解决可扩展性问题,以允许更多类型的抵押品以更低的CR支持synths!要了解$LUSD,请查看:

LUSD是那些真正相信去中心化的人的救星。为什么需要去中心化的稳定币?这条新闻告诉你答案

https://twitter.com/DeFi_Cheetah/status/1556914377634172929

7. 如果 Synthetix 可以接受更多类型的抵押品,那么更多被高真实收益率吸引的用户将提供抵押品并铸币$sUSD ,这反过来加深了@CurveFinance上synths的流动性池。下一步是什么?增加 Synthetix 的交易量以维持收益率。

关于【Synthetix重大更新:质押SNX可获得60%的年利率】的延伸阅读

Base 链 DEX —— Aerodrome VS Curve

Velodrome是一个成功的DeFi案例,通过改进veCRV模板,实现了更优越的DEX模式。与Curve不同,Velodrome的流动性提供者不收取交易费用,而是通过VELO代币排放获得激励。通过仪表投票,veCRV/veVELO持有者决定每周发行的CRV/VELO代币分配比例。Velodrome避免了其他协议吞噬供应的可能性,并提供了类似于Convex的功能,但更简单。它正在成为超级链的基础流动性中心,可能会改变游戏规则。Velodrome已在Optimism上取得巨大成功,其产品套件包括收取和分配费用的DEX部分。

流动性提供者的博弈,Curve债务难题何解?

当场外交易的CRV变得可流动时,Curve将不得不经历另一次压力测试。

8. > 50% 的交易量来源是 1inch,它通过不同的 DEX 进行交易,以找到最经济的交易方式。Curve关于$sETH和$sUSD池的提议,旨在通过推动 1inch 将更多交易发送给Synthetix,来进一步增加 Synthetix 上的交易量。

9. $ETH < > $sETH < > $sUSD < > $USDT / $USDC是 Synthetix 最赚钱的交易路线,用户在@1inch上将$ETH交换为$USDT/ $USDC或相反时,实际上可以同时使用Curve和Synthetix来处理交易而无需通知。

10. 最近, Synthetix 对 sUSD < > sETH 交易的原子交易费用从 15bp 调整为 5bp。通过降低 2 个池的 Curve 费用,它们共同提供了以太坊上可能的最佳执行,对于大交易量,ETH < > USDT/USDC 的交易费用约为 9 bp (5+2+2) .

11. 降低 Curve 上的$sUSD和$sETH池的费用,加上 sUSD < > sETH 的费用,可以从 1inch 吸引额外的交易量,因为它通过最经济的路线自动进行交易。但是放大系数(因子A)呢?

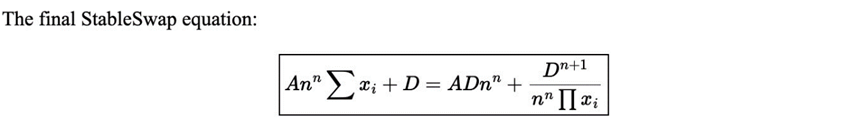

12. 因子 A 是指如下所示的Curve不变函数。放大A意味着常数和公式的比重占了整个公式的比重,使得集中提供流动性的价格范围(Curve V2的特征)更宽!

13. 听起来有点复杂。简单来说,Curve V2采用了类似于Uni V3的集中流动性模型,但提供集中流动性的价格区间是基于算法动态调整的,不需要太多人工操作。

14. 如果 A 较大,同样数量的流动性,由于价格区间较宽,提供的集中度较低。扩大A的原因是,目前$sUSD和$sETH两个池的流动性都不深,要处理规模较大的交易,池内资产容易失衡。

15、这种失衡会使锚定资产围绕锚定在更大的价格区间震荡更加剧烈。如果集中流动性的最佳价格区间太小,当这些资产在附近震荡时,会导致滑点更高,并且从 1inch 发送的交易量会减少!

16. 因此,扩大因子A可以在处理大规模交易时更有效地提供流动性!再加上降低费用以优化执行价格,以及以较低的 CR 接受更多类型的抵押品以加深synth的流动性,Synthetix 业务发生了革命性的变化!

17. 关于两个池的Curve提案可以在这里找到:

https://gov.curve.fi/t/update-seth-susd-curve-pool-parameters-atomic-swaps/4592

投票将于 12 月 9 日结束,到目前为止投票结果一致,Synthetix 和 Curve 都受益

18.就是这样!到目前为止,Synthetix V3 的流动性将主要通过交易费用来激励。该项目的真正收益在启动和提案通过后可能会飙升,更不用说建立在其上的衍生堆栈(即@kwenta_io和@lyrafinance)!!

责任编辑:Kate

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:DeFi_Cheetah,如有侵权请联系删除。转载或引用请注明文章出处!