Adam Cochran:2023年加密货币购买清单(268条推完整版)

像往常一样,这些是我对我认为在未来几年有关键催化剂的事物的选择,以及我对我的投资组合的思考。这不是投资建议,也不是对事情发展的预测,当然也不是可以随便乱说的。

原文标题:It's time for the 2023 shopping list!

原文作者:Adam Cochran,[email protected]

原文来源:Twitter

责编:Lynn,MarsBit

1/268

这是您一直等待、渴望并且最害怕的时刻。2023年购物清单时间到了!(这也是支持公共产品的资金!)

2/268

如果你真的讨厌线程,这里有一个指向子堆栈版本的链接,我会不时在 Twitter 之前发布这些内容。https://adamscochran.substack.com/

3/268

在我们深入研究购物清单之前,让我们做两件事。首先,回顾一下什么是购物清单。第二,回顾去年的购物清单。

4/268

我的购物清单策略基于这样的想法:即在市场的每一次大跌期间,你没有时间研究个别资产,因而你将错失买入机会。

5/268

每个购物清单都从建立一个小主题和购买计划开始。你的购买依据是你认为在未来 3-5 年内推动市场发展的催化剂。你的购买计划是每项资产的购买规模,以及在什么条件下购买。

6/268

每年我都会分享我的购物清单,并讨论我认为可以推动该清单上资产的催化剂。我不分享我的购买计划,因为这些总是根据个人情况、风险承受能力和时间表而定。

7/268

作为长期投资者,我预计可能会出现大幅回撤将不得不持有多年。我还预计一些资产将变为绝对零,这没关系,如果我相应地调整我的头寸。

8/268

有了购物清单,你永远不应该过度专注于几项资产,或者一次购买所有资产。而且,您的购物清单应该是*您*相信的资产。我根据我认为会执行的操作来分享我的。如果您同意这些催化剂,您应该专注于评估。

9/268

总的来说,请记住,这不是投资建议。适合我的购买可能不适合您。购买的任何资产都可能在某一天是一笔好买卖,而在第二天可能是一笔坏买卖。

10/268

购物清单也不是静态的。你需要每月重新评估它,在全球宏观、不断变化的行业事件和新发展的背景下考虑它。在投资中,静止不动是一种死亡愿望。

11/268

我一直以“强烈的意见;松散的持仓”(SOLH,Strong Opinions; Loosely Held)为目标,这意味着我对我的选择有信心和理由,但我不怕在出现新信息时进行调整。去年,这意味着在战争爆发和美联储未能对通货膨胀做出反应时做空。

12/268

通过合约对冲下行让我能够继续现货购买我认为对未来很重要的资产。考虑到所有这些,让我们谈谈去年:

13/268

这是去年购物清单的链接:

https://twitter.com/adamscochran/status/1476652328736342023?s=20

14/268

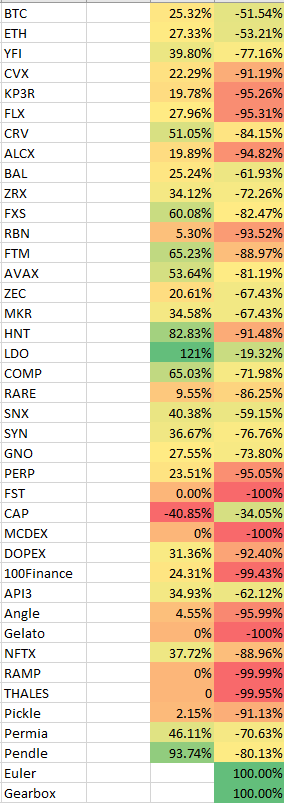

2022 年是艰难的一年。你可能已经看过“Shitcoin Minimalist”的推文,其中概述了如果你在资产发布当天购买了所有资产,平均回报率为 -83.9%

https://twitter.com/bccponzi/status/1608812919407661056?s=20

15/268

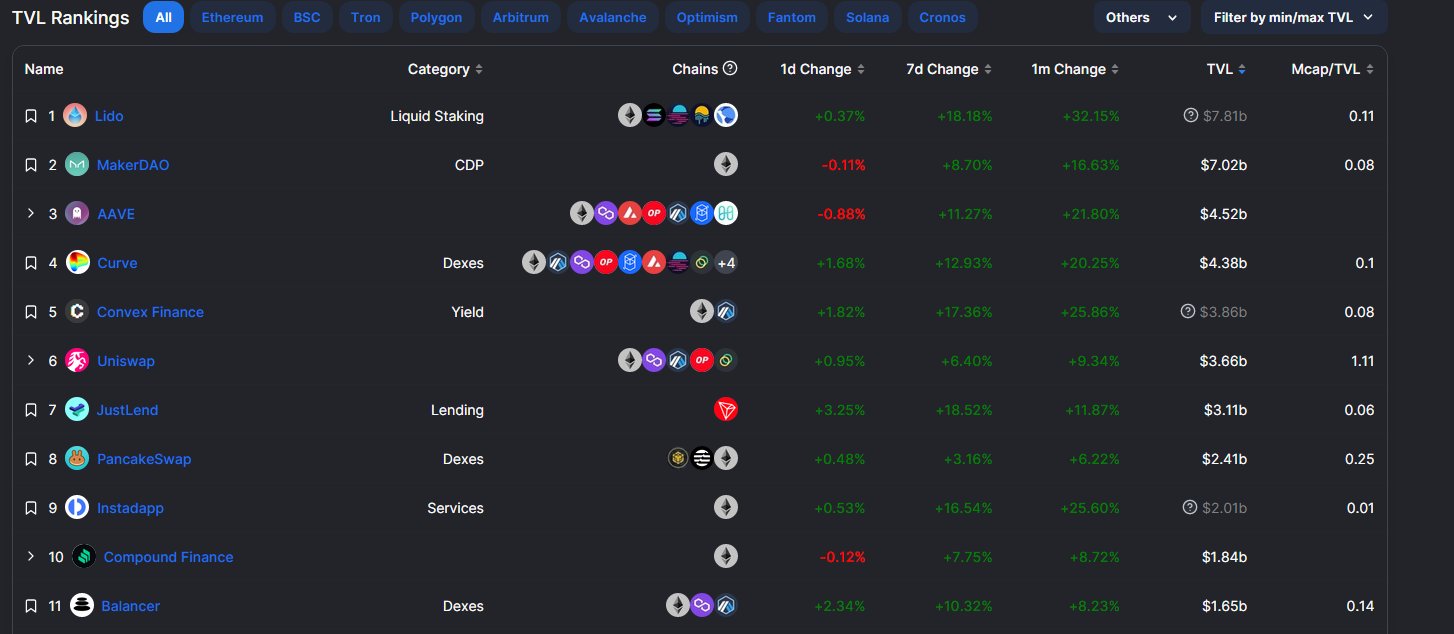

但是,如果我们在这次反弹后按市值查看前 130 大资产,平均一年的回撤是 -72%,而我的列表的平均回撤是多少? -71.16%

这些代币从低点平均反弹了 30.86%,在复苏中击败了 BTC 和 ETH。

16/268

显然这是艰难的一年,我们不要假装它不是;但资产列表确实跑赢了平均指数,而且在很多情况下跑赢了同行。它并没有战胜持有 BTC 或 ETH,这是你意想不到的,但它们也不会带来巨大的乘数。

17/268

现在让我们深入了解今年的购物清单。

有几点需要注意:

1.免责声明:我拥有这些资产的大部分,我绝对是在谈论我的清单,如果我对资产的信心不足以购买它,它就不会出现在我的名单上。

18/268

2. 如果人们愚蠢地模仿跟进,我当然可以重新平衡一些头寸,但我认为这些是长期赢家。如果您一天内爆仓 100 倍,我会抛售给您,然后重新购买,其他持有人也会如此。

3. 为每项资产定制 AI 艺术,带来乐趣。

19/268

4. 今年我还获得了赞助和附属链接,这些链接的收入将用于 Gitcoin 赠款。这仅适用于出站链接。项目无法支付才能上榜。

20/268

今年主题摘要:

——实际外部收入仍然是最重要的因素。

——但是,资产如此低迷以至于有一些“增长”风格的代币具有良好的r:r

——关注真正的收入催化剂、新颖的基础设施和用户体验游戏。

21/268

实际收入是指项目外部的用户使用项目并为其产生收入的项目,尤其是在没有持续的排放激励措施支持的情况下,这些激励措施最终会让用户付出代价。

22/268

另一个重要的亮点是用户体验游戏。这不仅仅是设计,这是让用户使用区块链技术变得简单的任何东西。就像网络浏览器或搜索引擎使互联网易于使用一样,我们需要使加密货币易于使用的工具。

23/268

这些可以是桥梁、多链应用程序、自动化工具、智能钱包等。任何使复杂的流动性断裂系统更易于使用或构建的东西。考虑到这一点,让我们深入探讨:

24/268

S级:#1 以太坊:

以太坊真的不需要任何理由进入榜首。它拥有最多的用户,在使用时会通货紧缩,并且有十几个即将推出的扩展解决方案。

在 Sideshift 上购买:https://sideshift.ai/a/shifts

25/268

我认为长期持有 ETH 就像在互联网泡沫破灭后购买互联网基础设施一样。这个行业的一切都处于痛苦之中,并且可能长期超卖,但这并不意味着它没有用。

26/268

我个人的看法是,有一天以太坊区块链将成为无处不在的数据层,抵押以太坊将成为参与者创造多代财富的难得机会。现代范德比尔特正在诞生。

27/268

#2@RDNTCapital-$RDNT

Radiant Capital 是这个周期中我最兴奋的新项目之一。它采用现有的货币市场模型,将其原生跨链构建,并使其完全由社区运营。

在寿司上购买:https://app.sushi.com/swap?inputCurrency=0x0c4681e6c0235179ec3d4f4fc4df3d14fdd96017&outputCurrency=0x82af49447d8a07e3bd95bd0d56f35241523fbab1

28/268

Radiant Capital 首先在 Arbitrum 上推出,它建立在 LayerZero 之上(该项目不在此列表中,因为它最近取得了如此成功的成功),这将使其拥有原生跨链市场。

29/268

用户将能够在一个网络上存入抵押品,并无缝地在另一个网络上借款。在 Arbitrum 上抵押您的原生代币,并在 Polygon 上借用以模仿下一个农场。使用您的 OP 代币作为抵押品借入 USDC 用于主网挖矿。

30/268

用户将能够跨市场借贷、结算和支付费用。该团队完全是自力更生,没有 VC 融资或种子轮融资,并且与 Aave 或 Compound 为他们的开发人员收取费用不同,Radiant 的协议将这一切奖励给利益相关者。

31/268

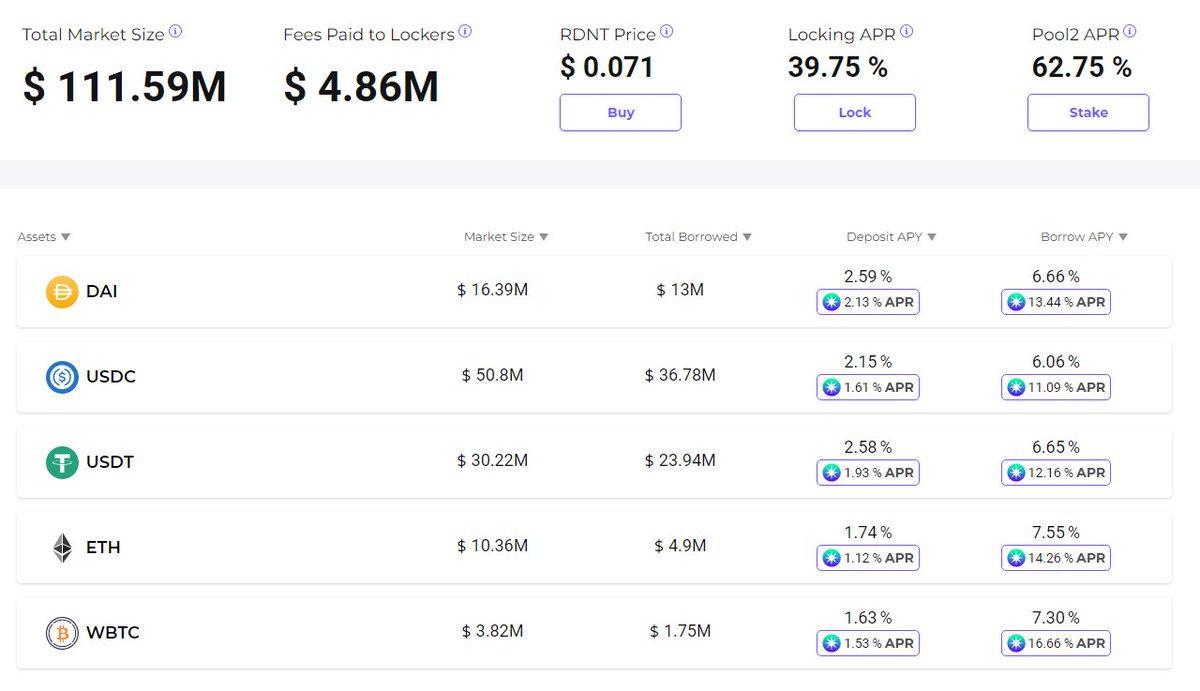

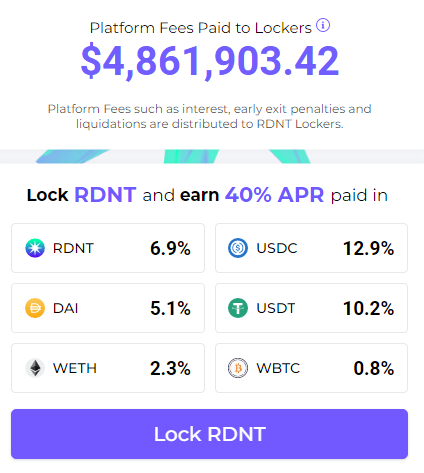

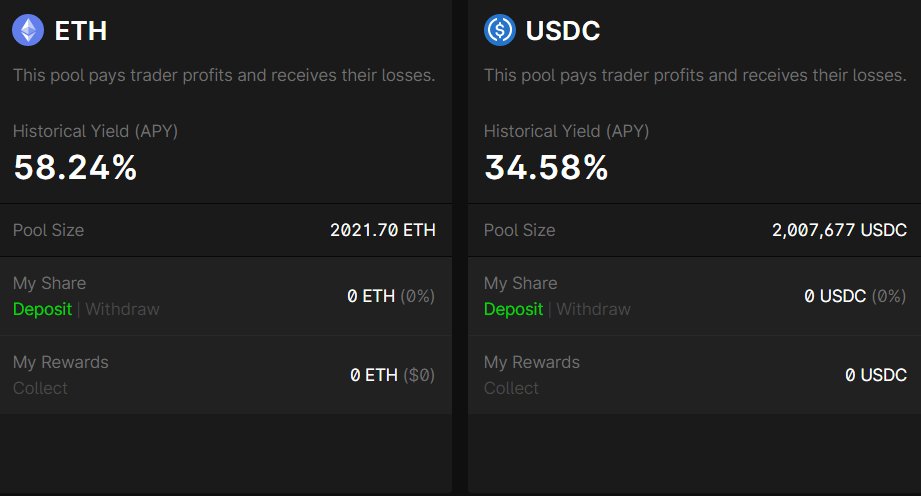

这意味着质押者获得了不错的 APY(现在是 39.75 %) ,但不是全部来自稀释代币,而是来自真实用例,并以真正有价值的资产支付,其中大部分以 USDC 的形式出现。

32/268

就估值而言,RDNT 目前的估值仅为 200 万美元,FDV 为 7000 万美元,尽管随着时间的推移,大部分 FDV 都支付给了利益相关者,稀释度实际上并不相等。

33/268

考虑到 Compound 的市值为 3.65 亿美元(FDV 为 5.29 亿美元),而 Aave 为 1. 2B ( FDV $1.3B) 这里有很大的增长空间。但是,更重要的是,即使 Aave 和 Compound 是多链的,它们的流动性也是支离破碎的。

34/268

虽然 Aave 希望通过其 V3 推出“Portals”,但它们尚未上线,并且将受到 Aave 结构的限制。鉴于 Radiant 正在从头开始构建,并考虑了跨链设计。

35/268

我认为,无论哪个团队都能在跨链借贷中占据强大的市场份额,很容易就有 50 亿美元以上的机会,而 Radiant 的开局很好。这个市场很难打入,所以风险:如果他们能够成功,回报的上升空间很大。

36/268

# 3 -@iearnfinance$YFI:

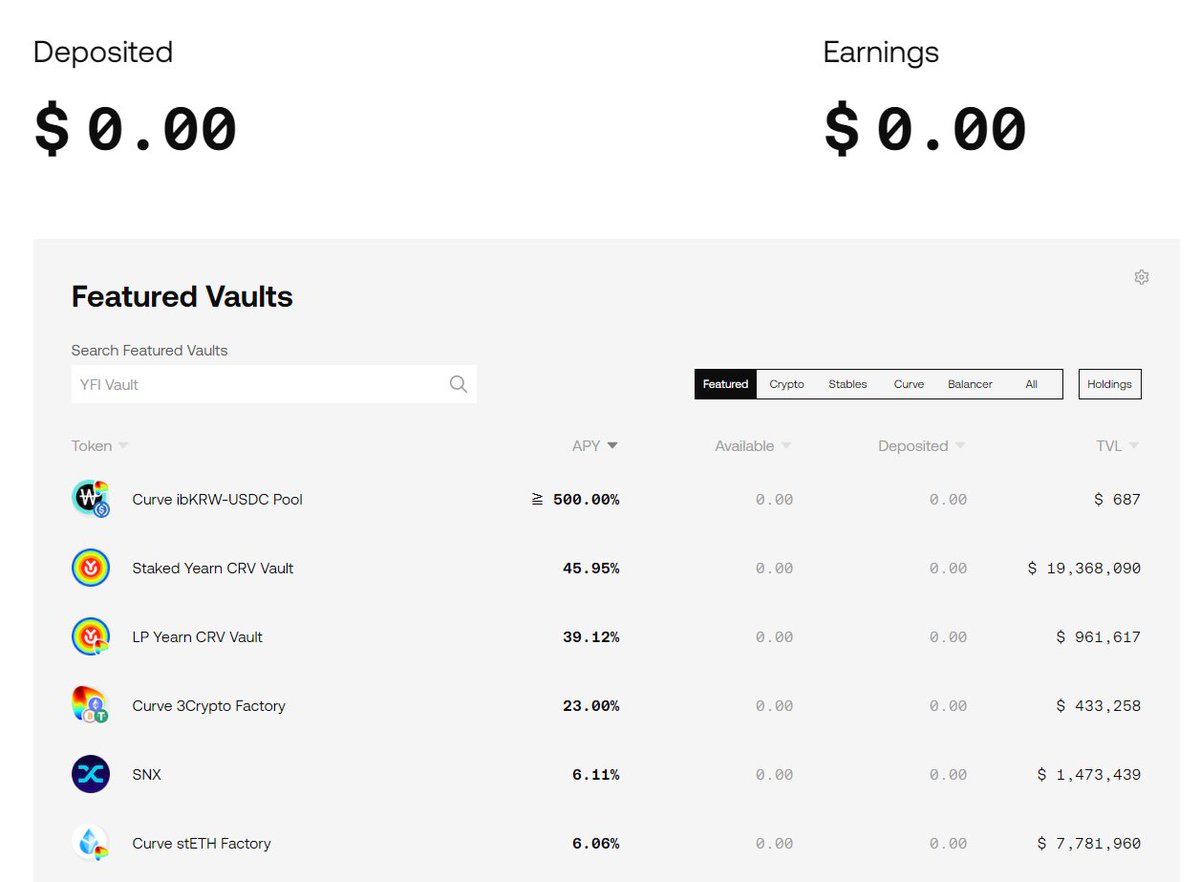

Yearn 是 Yield 自动化和 Vault 领域无可辩驳的领导者,更重要的是,它在竞争性产品方面经历了重大转型。

在 Sideshift 上购买:https://sideshift.ai/a/shifts

37/268

Yearn 最近完全重建了他们的产品,包括:

——一个新站点

——支持新链

——使费用便宜得多

——重新设计他们的 CRV 集成

——改造YFI代币

38/268

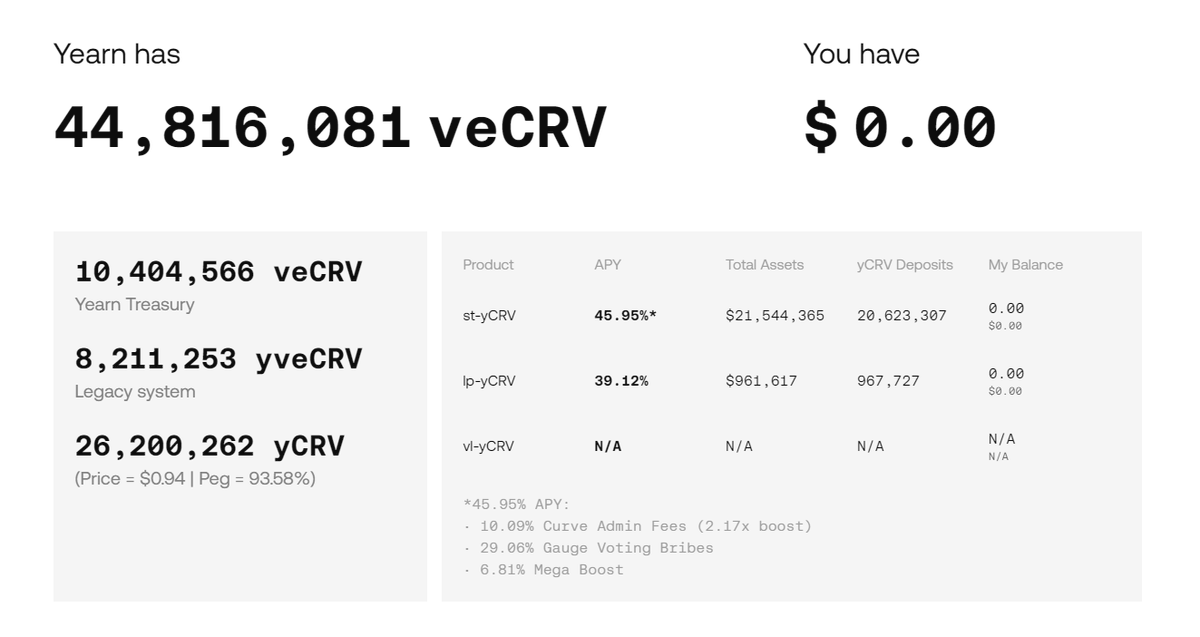

您必须了解的一件事是,Yearn 拥有大量 CRV,实际上是自己的 44M 锁定 CRV,这使他们成为生态系统中最大的 Curve 持有者之一。如此多的投票权被用来帮助他们在策略库中获得更高的回报。

39/268

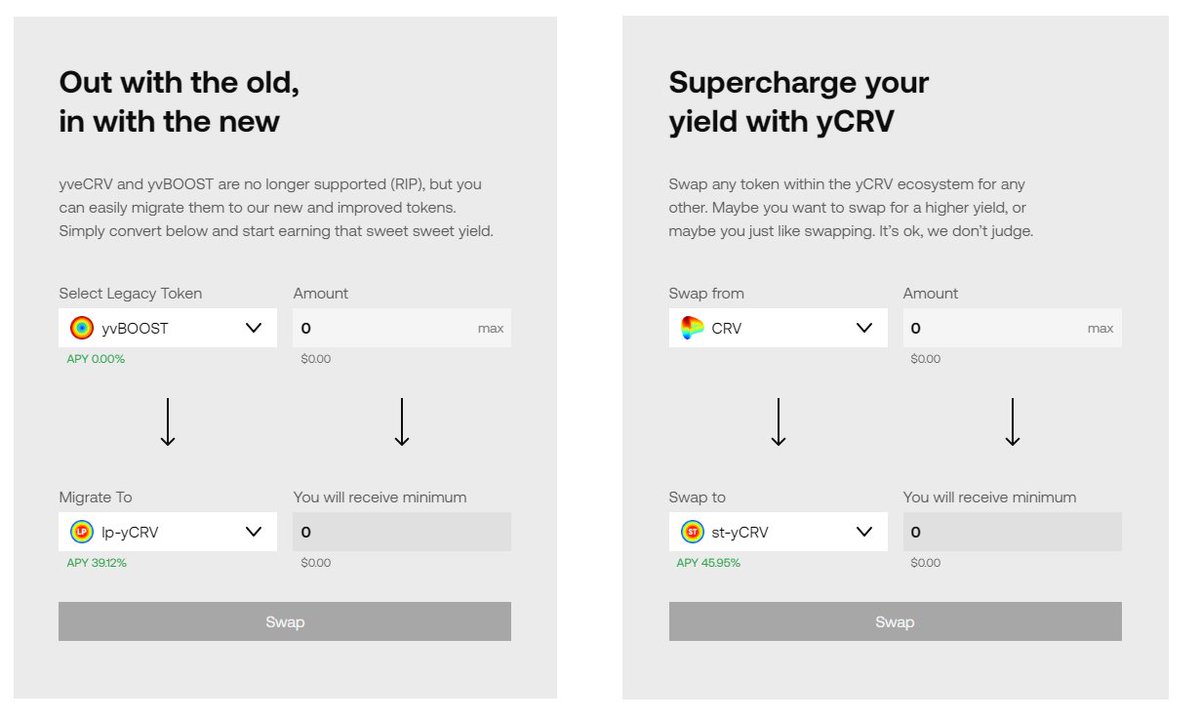

在他们之前的模型下,他们获取和奖励 CRV 锁定的方式效率低下,因此他们将旧的“yBoost”转换为新的 yCRV 模型,目前在质押时支付高达 45% 的 APY。

40/268

但是,更有趣的是,您锁定的 veYFI 将能够对仪表进行投票,以决定哪些金库获得分配给他们的投票权以及哪些金库直接获得$YFI奖励。

41/268

你可以把它想象成 Convex 的 Votium,但直接集成到系统中,而不是从一个地方赚取收益,而是从三个地方赚取收益:

——The Yearn Vault

——Yearn 回购的 YFI 排放量

——CRV奖励

42/268

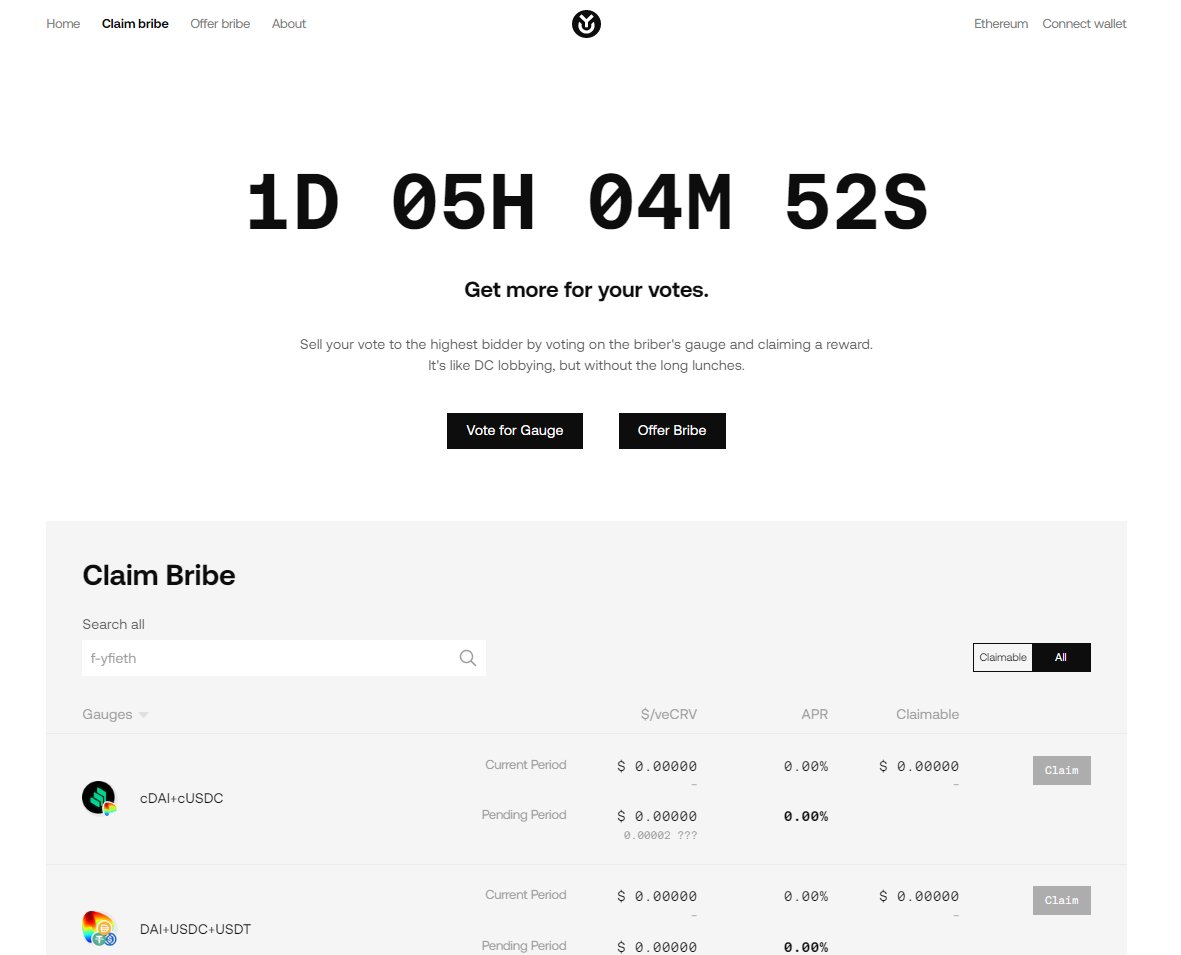

贿赂才刚刚开始,人们似乎完全没有意识到这一点,因为参与度很低,这意味着增加您的金库奖励只需要很少的选票。

43/268

Yearn 还开始创建自动化工厂,允许任何项目为其池部署自动化收益库,并向该池设置贿赂。随着模板数量的增加,Yearn 将能够为任何项目自动化大量的 Vault。

44/268

Yearn 保险库一直是 DeFi 基础设施的关键组成部分,但现在它们将是可扩展的、可贿赂的,并且对于与之集成的项目来说是有利可图的。就像上一个周期的 Curve 战争一样,部署 Yearn 指标并获得 YFI 将成为标准做法。

45/268

#4:@synthetix_io$SNX

作为斯巴达战士的故乡,Synthetix 是其中之一,并且一直在不断发展。Synthetix 允许创建由资产债务支持的合成流动性。

在 Sideshift 上购买:https://sideshift.ai/a/shifts

46/268

最初是一个允许您质押$SNX和借入$sUSD的简单借贷协议,现在已经发展到包括“原子互换”、一个永续期货引擎,并且很快就会有一个无需许可的市场来构建此类协议。

47/268

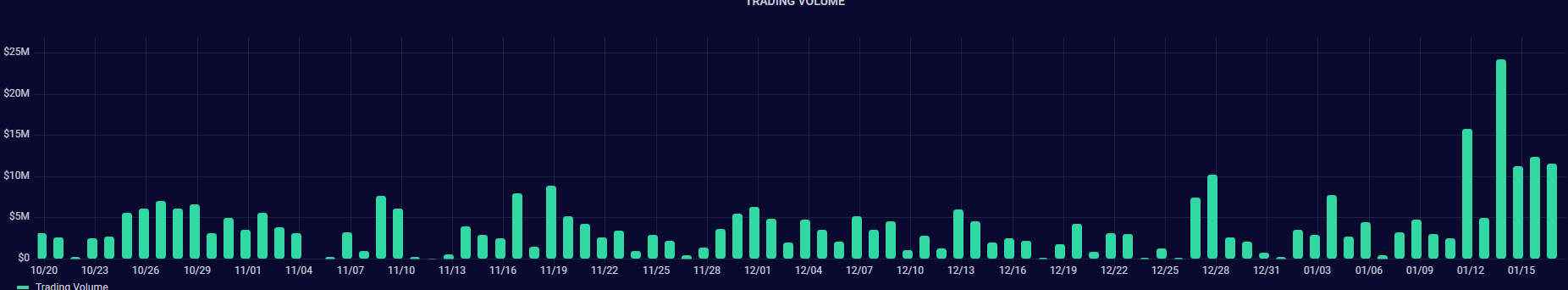

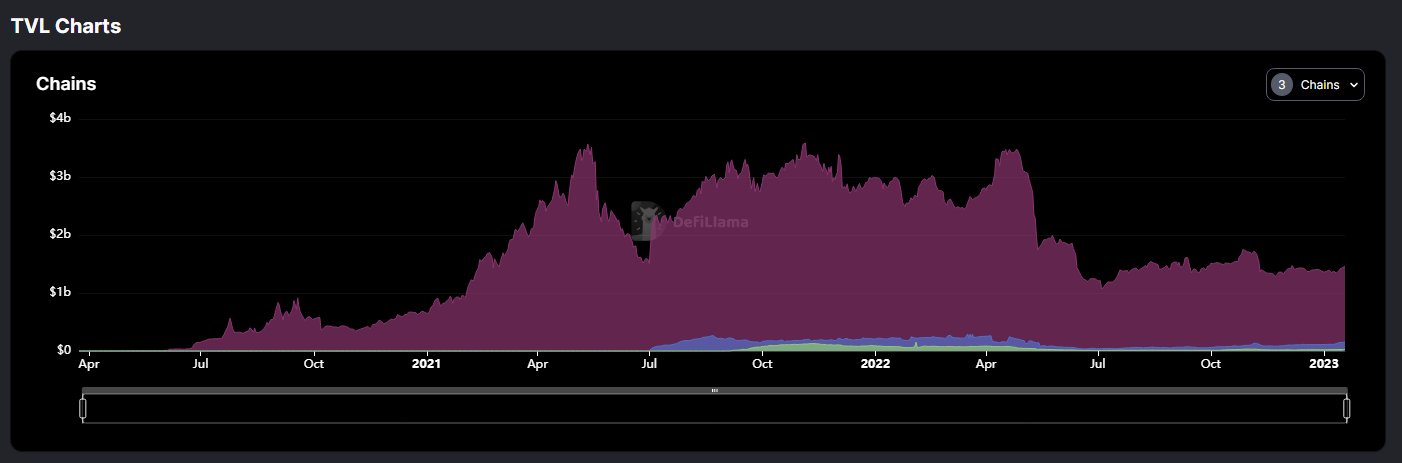

通过与 Curve、1Inch 和其他主要参与者的集成,Synthetix V2 原子互换产生了巨大的交易量,您可以看到即使在熊市中,他们的 V2 调整也如何导致交易量飙升:

48/268

在上一次牛市中,原子互换的 V1 交易量为> 1 亿美元/天。目前的做法是在熊市中每月进行一次,但在原子互换和永续合约之间,这仍然意味着在当前市场条件下 Synthetix 质押者的 APY 超过 70%。

49/268

Synthetix 的当前版本也仅在主网和 Optimism 上运行,但旨在于第一季度末/第二季度初推出的 V3 将支持多链,允许像 1Inch 这样的合作伙伴立即在任何链上使用它来提供交易流动性。

50/268

目前,所有市场都来自单一抵押品和单一来源,但 V3 的新模型将允许任何人在 Synthetix 之上构建自己的协议。

他们将决定抵押品、资产、模型和奖励。

51/268

他们可以选择发行 Synthetix 自己的$sUSD并使用由 Synthetix 管理的安全保险库,或者他们可以针对 Synthetix 债务池构建自己的系统并决定接受哪些抵押品。

52/268

然后,用户可以决定对哪些矿池进行质押,从而允许任何协议构建债务担保系统。

Aave 之类的货币市场,Kwenta 或 GMX 之类的永续合约,Uniswap 之类的 AMM 以及您梦寐以求的任何其他东西,Synthetix 都将提供流动性即服务。

53/268

Synthetix 的目标是抽象化这些部署的复杂性,以便它可以具有模板化版本,使启动您自己的 defi 协议就像运行 WordPress 网站或部署 Shopify 商店一样简单。

54/268

SNX 旨在成为支撑所有 defi 的流动性层。起初,这将是一个缓慢的开始,仅限于技术用户,但我对这个社区通过成为首批 dapp-to-dapp 协议之一能够取得的成就寄予厚望。

55/268

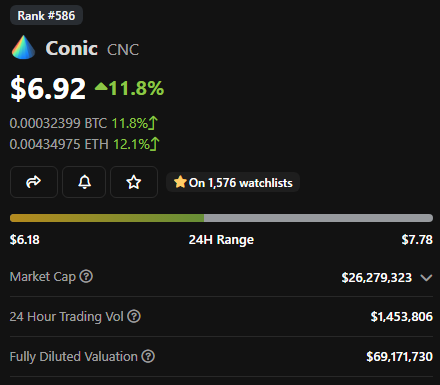

#5@ConicFinance-$CNC

圆锥形,全能的圆锥形。它可能最终成为您从未听说过的最重要的生态系统项目之一。 Conic 是 Curve 生态系统的关键部分,它带来了 omnipool 平衡。

在Curve上买入:https://curve.fi/#/ethereum/pools/factory-crypto-45/deposit…

56/268

Conic 创建了“omnipools”,允许用户将他们的资产存入 Curve 并将其分散到不同的池中以优化每美元的 APY。但是,这只是魔术的一小部分。

57/268

为了让 Curve 推出其 crvUSD 并接受多种抵押品,它的资金池需要能够轻松吸收清算。如果池中的流动性很低,那不是您可以做的事情,这会带来巨大的操纵风险。

58/268

这就是 Conic 的用武之地。通过创建一个可以从一个池转移到另一个池以寻求最高收益的资本基金。这意味着如果 crvUSD 上的某种抵押品被设置为清算,则 omnipool 可以重定向到该池以吸收奖励。

59/268

这将使 Conic 成为优化奖励的层,并使资产能够作为抵押品加入 crvUSD 系统。与 CurveWars 中的竞争对手不同,Conic 也是唯一一个将动态重新加权以增加费用的响应系统。

60/268

更重要的是,看看他们设计得像 Mac UI 桌面的网站,看到他们正在构建的复杂基础设施,以及他们对为什么 crvUSD 需要 omnipools 的深入了解,我不禁认为 Conic 的团队必须包括Curve团队成员?

61/268

现在,Conic 处于预发布阶段,因此存在风险。但是,当我将它的低市值与获得 CRV 投票或完成自动费用平衡的其他 defi 产品进行比较时,我喜欢这个机会:

62/268

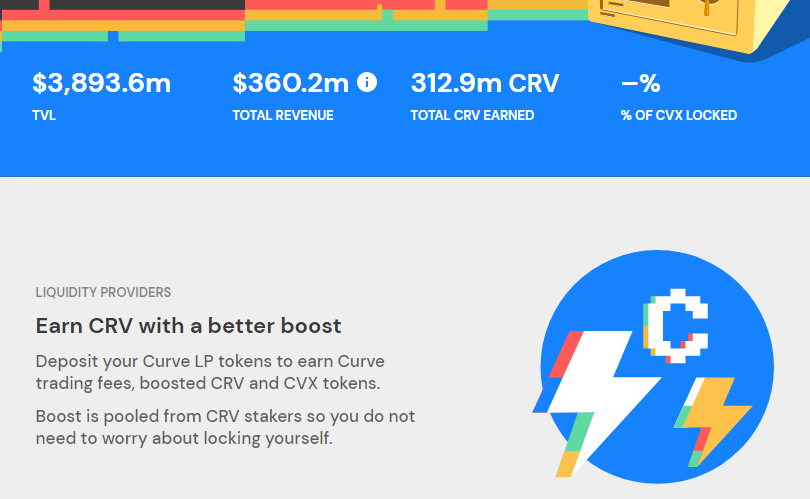

考虑到现在 Convex 的 TVL 约为 $3.8B,即使在这个低迷的市场中也带来了 $9.7M/month 的收入。给它的估值为 3.7 亿美元,大约是其年收入的 3 倍。

63/268

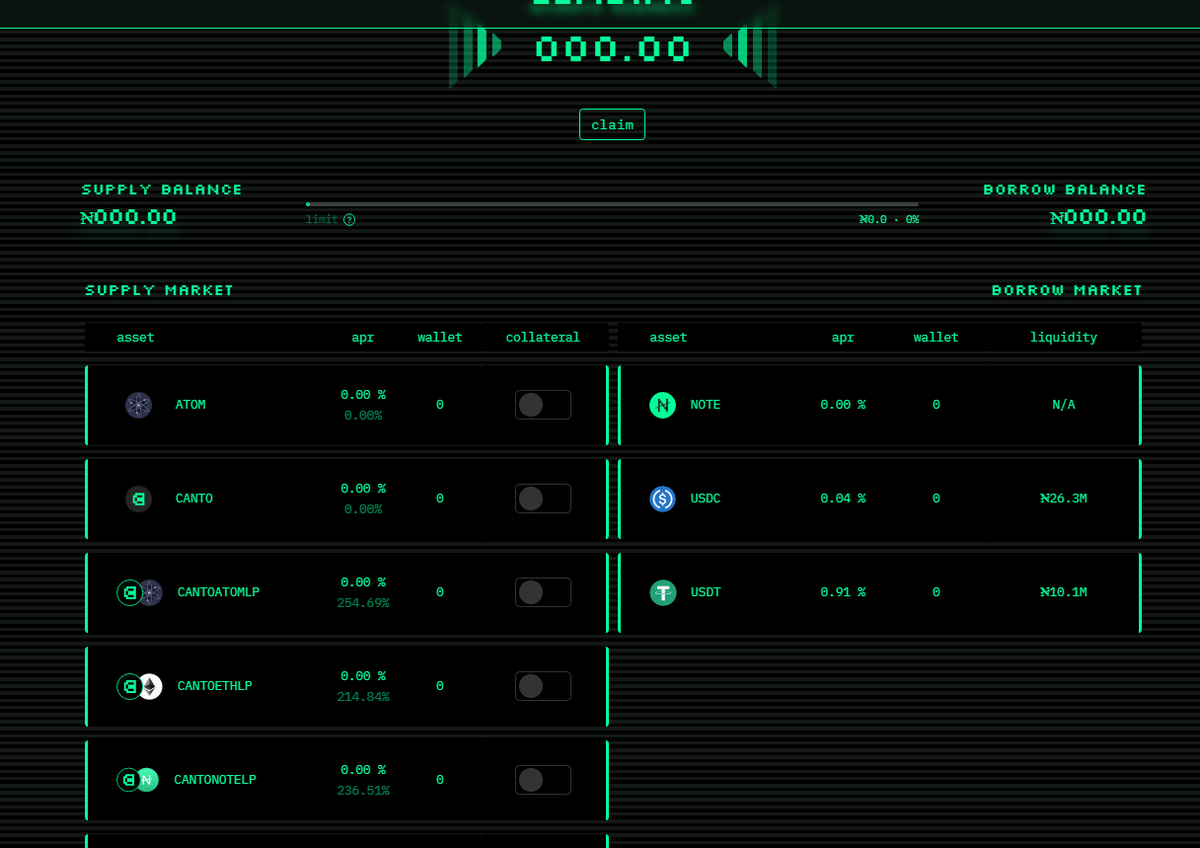

如果 Conic 能够获得该 TVL,即使在熊市中也有 10 倍的增长机会,即使 CRV 的价值没有增长。但是,Conic 可以从任何拥有大量 CRV 储备或涉及 Curve 投票贿赂的项目中窃取市场份额。

64/268

现在,即使在熊市中,每周也有大约 100 万美元的投票贿赂支付给 Votium,仅此一项就可能立即导致 Conic 的估值达到 1.56 亿美元。风险很大,但机会很多,它有助于加强 crvUSD。

65/268

#6:@ConvexFinance-$CVX

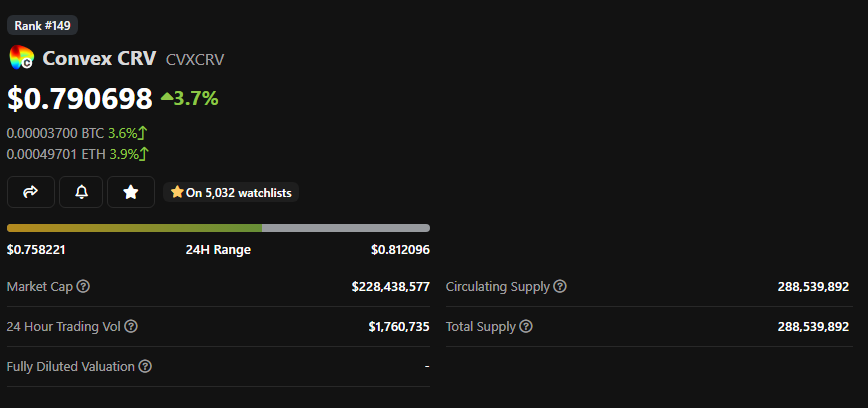

Convex,池之主。从我对 Conic 的看法可以看出,我认为 Curve 是该领域最重要的协议之一,它的价值只会继续增长。这意味着 Convex 就在那里。

66/268

虽然我认为 Yearn 和 Conic 将继续蚕食 Convex 的主导地位,但有一件事不容忽视。Convex 拥有 288.5M 锁定的 CRV,永远无法被带走。

67/268

即使 Convex 停止发放新的奖励,或者市场份额被新进入者夺走,投票权也永远不会被剥夺,并且会随着时间的推移继续获得奖励现在 cvxCRV 的交易价格也比 CRV 低 20% 以上。

68/268

当我们走向 crvUSD 时,人们想要将他们锁定的 cvxCRV 兑换成 CRV,从而造成了这个缺口。我个人的预感是,CVX 团队会将他们的 crvUSD 奖励推向 cvxUSD,以帮助缩小这一差距。

69/268

这意味着以当前价格,通过购买 cvxCRV 而不是 CRV,您将获得 20 %+的奖励能力。而现在,以美元换美元,购买 CVX 并锁定$vlCVX比原始 CRV 每美元赚取更多的选票,并从http://Llama.airforce的贿赂中获得 24% 的 APY。

70/268

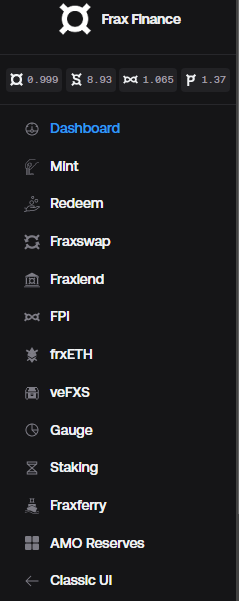

#7 -@fraxfinance:$FXS

Frax,所有人的消费者!

Frax 越来越难以归入任何一个类别,它正在成为试图吞噬其路径中所有垂直领域的 defi 怪物。

在 Sideshift 上购买:https://sideshift.ai/a/shifts

71/268

Frax 最初是一种算法稳定币,是少数能够在多个起伏市场中生存下来的稳定币之一。作为经过战斗考验的算法稳定器本身就令人印象深刻,但 Frax 并没有就此止步。

72/268

相反,Frax 决定他们要做几乎所有事情。从他们自己的交换 AMM 到他们自己的借贷市场,Frax 慢慢地逐个部门扩展到其他 defi 市场。

73/268

大多数尝试过像 Sushiswap 这样的方法的人都被它咬了一口,把自己摊得太薄了。但 Frax 在将这一切与核心市场联系起来方面做得很好。

74/268

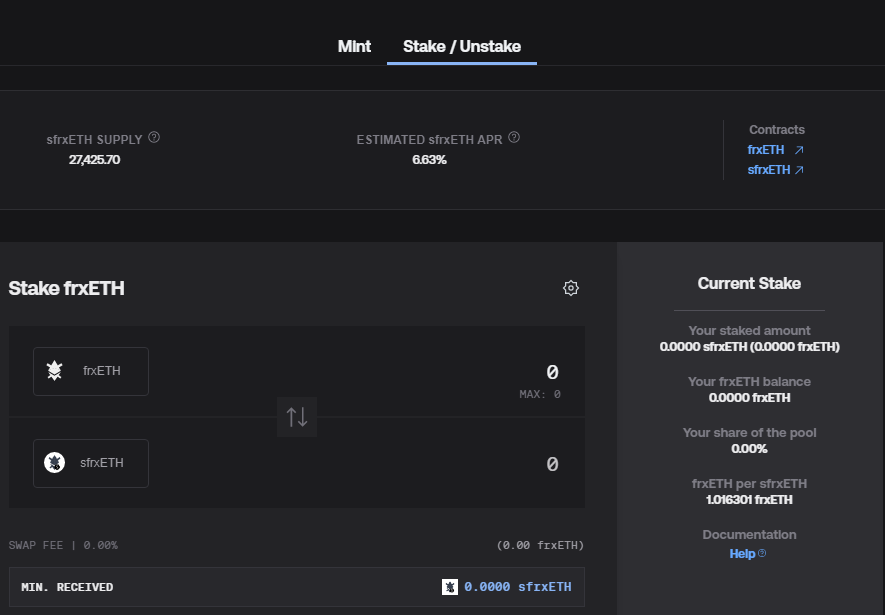

Frax 还是 Curve 投票权的大股东——您会注意到今年的趋势。他们打算利用该曲线投票权来提高其流动性质押 ETH 产品 frxETH 的 APY 收益率。

75/268

这与$cbETH和$stETH之类的人竞争,后者只能提供减去费用的基本 ETH 收益率。通过将他们的奖励(即使是短期的)重定向到 frxETH,随着时间的推移,Frax 应该能够在流动性质押中占据很大一部分市场份额。

76/268

与这里的其他一些项目不同,Frax 的估值已经相当高,并且由于围绕清算质押协议的叙述,在过去几周内已经大幅上涨。

77/268

我在上次下跌时增持,可能会在继续买入之前等待一段时间降温,但我认为 Frax 继续拥有一个超大的潜在市场,它表明它可以通过创建互连协议来提供一流的产品。

78/268

#8@CurveFinance$CRV

Curve - 伟大的重定向器。

defi 的潮起潮落由 Curve 提供支持。 CRV 投票可以在一个实例中改变任何项目的潮流,为项目赋予生命或完全征服它。

79/268

Curve 最初可能是同类货币对最有效的交换协议,但它通过成为初创项目的激励流动性场所,迅速发展成为行业巨头。

80/268

这个模型创造了“Curve War”,其他协议竞相收集尽可能多的 CRV 来激励他们自己的矿池。然后 Curve 推出了其 V2 矿池,以在定期交易对方面与 Uniswap 等 AMM 竞争。

81/268

虽然 V2 池增长了很多,但我的预感是这些池仍可以进一步扩大以提供更高的流量。但是,我认为 Curve 目前的催化剂是双重的。

82/268

首先,Curve 和 1Inch 合作整合了 Synthetix 的 Atomic Swap 协议,允许他们铸造合成资产并将它们交换进出 Curve 池,以获得目前不存在的更好的虚拟流动性。

83/268

这为常规 AMM 无法竞争的新贸易路线提供了机会。随着 Synthetix 扩大此产品中的资产,Curve V2 矿池将受益,允许用户跨复杂路线进行大量流动性交易。

84/268

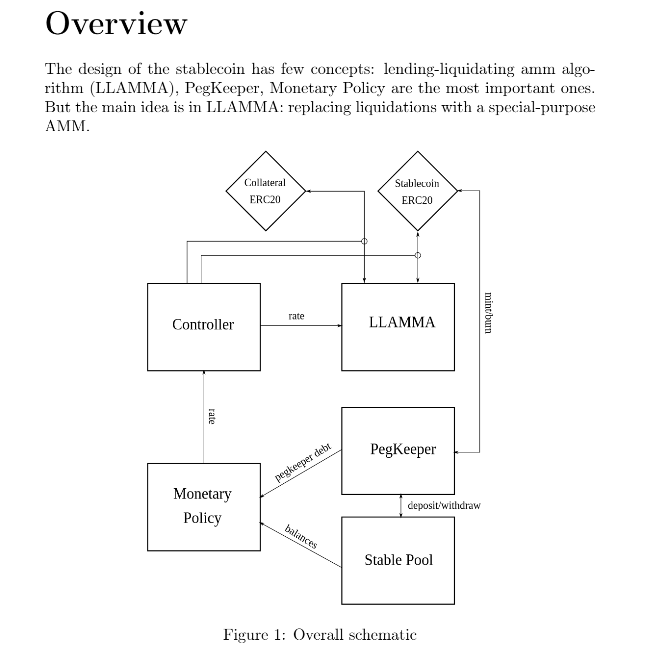

其次,Curve 最终有望在本月某个时候发布他们期待已久的稳定币“crvUSD”。系统不是基于常规清算的协议,而是使用称为 LLAMA 的自动清算方法。

85/268

这种自我清算的 AMM 在 Curve 的资金池中运行,这意味着清算费用将自动累积到 Curve 上的各个 LP,连同支付给$veCRV持有人的借款费用(这反过来也有利于 Convex、Conic、Yearn 和 Frax)。

86/268

那么为什么 Curve 稳定币比其他稳定币更有趣呢?部分原因是 Curve 推动了该领域对稳定币的一些最大需求。Curve 上的每个稳定币对都与 Curve 的“3Pool”配对。

87/268

即使在低迷的市场中,3Pool 也推动了近 6 亿美元的稳定币需求。但是,没有理由 3Pool 必须拥有这些资产,或者碱基对必须是当前的 3Pool。

88/268

Curve DAO 选民可以投票将 3Pool 从持有$DAI转换为持有$crvUSD,或者更好的是可以投票决定现在符合条件的稳定币的基准对是$crvUSD而不是 $3Pool,这将立即产生 6 亿美元的需求对于$crvUSD。

89/268

虽然看起来 Curve 将仅以$ETH作为抵押品开始,但 LLAMA 系统是确保抵押品多样化的优雅方式。只要 Curve 有一个资产的 V2 池,并且有 Conic omnipools 的支持,他们就可以自信地清算大多数资产。

90/268

更重要的是,这里的价值是自反的——随着为$crvUSD创造更多的需求,更多的奖励流向$veCRV的持有者,这使得$CRV更有价值,这意味着更多的项目想要控制$CRV的选票,这增加了对$crvUSD的需求,飞轮继续。

91/268

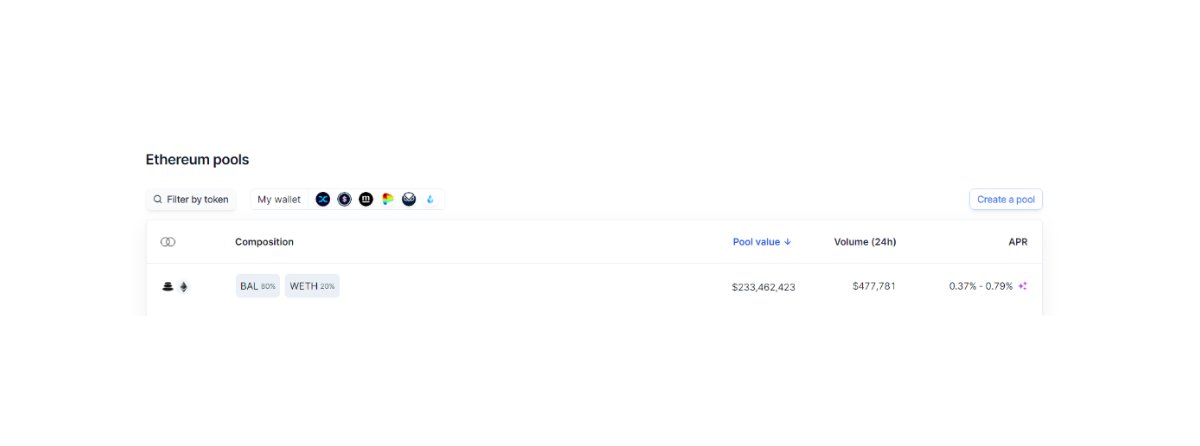

#9@Balancer$BAL

Balancer:伟大的均衡器。

Balancer 一直是新颖机制的领导者,但它有两个我认为会增值的关键特性。

92/268

Balancer 经常被忽视——因为让我们面对现实吧,谁会直接在 Balancer 上进行交易?没有人。但是谁使用过 Balancer LBP 池,通过 Balancer 路由或使用过 80/20 池?可能是认真从事 defi 的任何人,即使他们不知道。

93/268

Balancer 独特的模型使其成为 defi 的基础,我认为我们看到的发展是 80/20 矿池将成为支撑下一波 defi 浪潮的核心价值产品。

94/268

许多团队意识到他们的锁定代币模型(如 xSushi 或 veCRV)存在问题——因为虽然锁定代币会造成稀缺性和向上流动性,但它们也会导致新的大买家缺乏流动性,以及熊市中的弱底。

95/268

同时,你不能要求用户抵押一个普通的 AMM 对,因为 IL 会破坏他们的收益,或者头寸会变得非常集中,以至于你的资产永远不会真正上涨或下跌,这将是一个哑弹。

96/268

那你要做什么?这就是平衡 80/20 的地方——这是 Balancer 自己使用的东西。通过让用户主要持有他们自己的代币和 20% 的 ETH,他们确保了强大的流动性,但为用户提供了向上倾斜和较低的 IL。

97/268

在我最近交谈过的团队中,大约有 12 个团队正在进行重大的代币组学重新设计,其中 8 个团队正在谈论使用 80/20 矿池——目前只有 Balancer 真正提供这种功能。

98/268

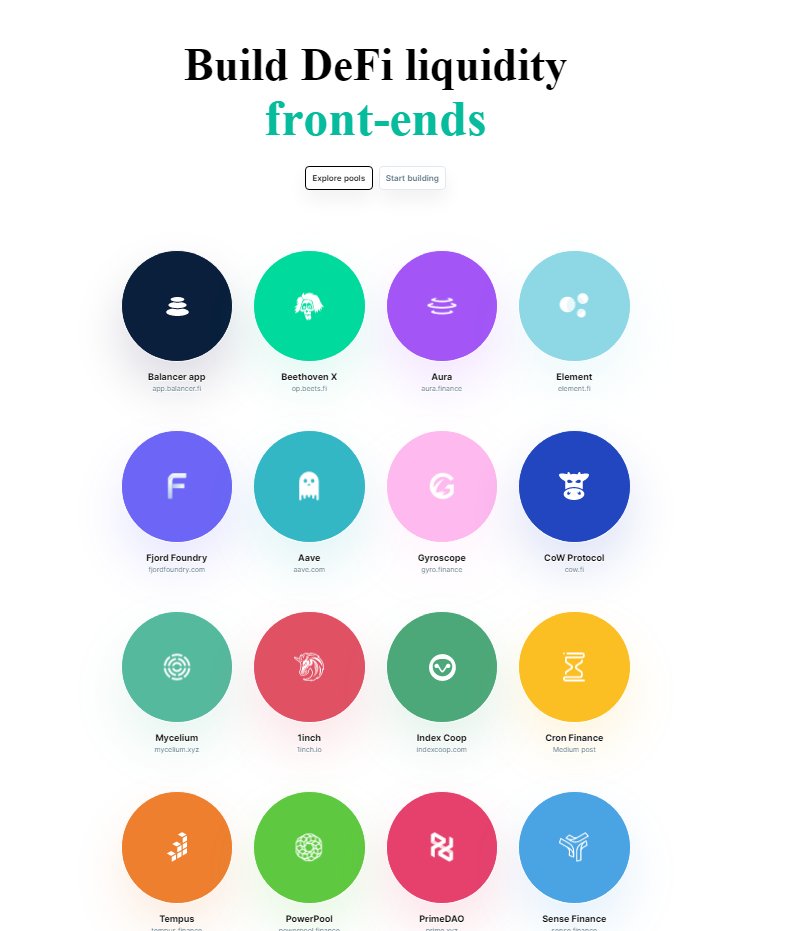

我在去年的 2022 主题中提到,我将 Balancer 视为一种 B2B 协议,可以为其他合作伙伴提供独特的流动性产品——他们真的很喜欢这一点。他们的首页现在指向合作伙伴登陆页面而不是交易页面。

99/268

它显然也对他们有用,Balancer 拥有近 20 个新合作伙伴,并且市场份额不断增长。有史以来第一次,他们接近 TVL 在 Defi 中的前 10 名。

100/268

即使在崩溃期间,他们也比大多数项目保留了更好的 TVL,因为它来自添加新合作伙伴而不仅仅是新用户。

101/268

当我推荐 Balancer 时,人们会笑,因为他们自己从不使用它。但正如我去年所说,我认为当你在不知情的情况下使用它时,Balancer 会赢,因为它是一个核心基础设施。

102/268

Balancer 是一个漫长的过程,一个真正的缓慢燃烧,要么成为 defi 的核心支柱,要么逐渐消失。但现在,他们在慢慢减少新的合作伙伴和独特的整合方面做得很好,所以我继续是买家。

103/268

点击进入第二部分。(待续)

104/268

#10 - @cosmos $ATOM

Cosmos——银河系的精灵

Cosmos 是一个互连的区块链网络,可以很容易地设计定制的可互操作的实现。

在 Sideshift 上购买:https://sideshift.ai/a/shifts

105/268

说到其他的 L1,我是相当怀疑的。

要让我接受这个想法,需要有一个很高的新奇标准,它不能简单地成为一个更好、更快、更多的捕鼠器。

它需要带来一个独特的产品。

106/268

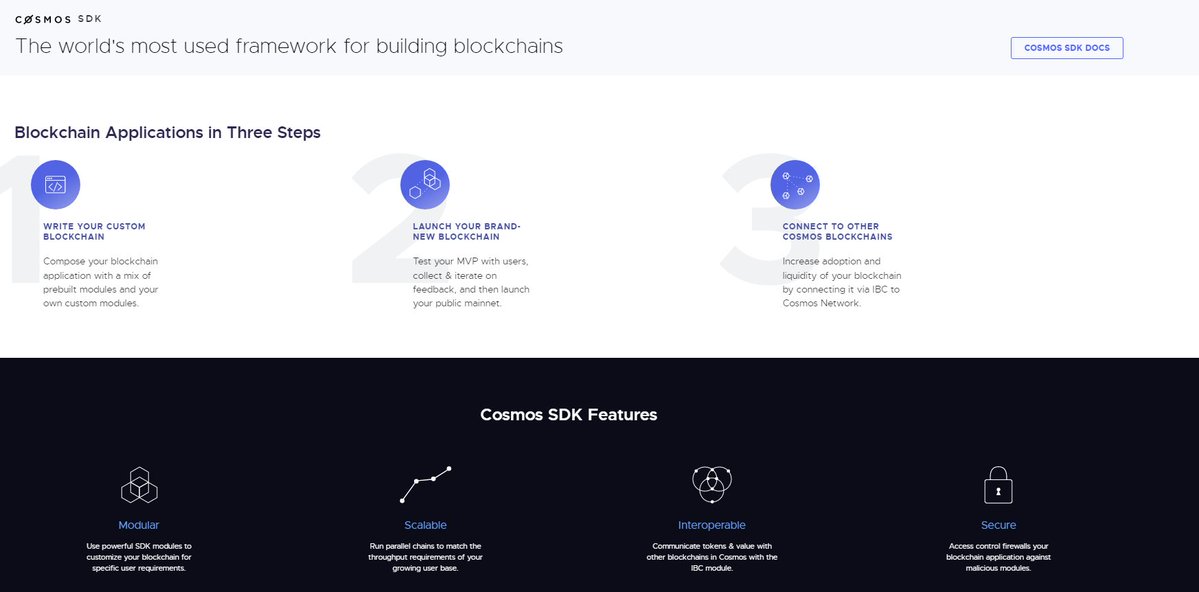

Cosmos 通过一个简单的模块化 SDK 做到了这一点,它允许任何人建立小型的自定义区块链,并围绕通信和工具制定相互联系的标准。

107/268

这意味着你可以创建一个利基区块链,它被设计成像 Osmosis 那样的专用 AMM,或像 Gravity Well 那样的桥链,或像 Akash 那样的托管,所有这些区块链都有标准的方式来进行原生的通信和互动。

108/268

我个人认为,对将作为核心结算层的单体区块链的竞赛已经结束。

以太坊赢得了这场比赛。

接下来的比赛是:

1)谁在 L2 上胜出 2)谁能在利基应用链上胜出

109/268

Appchain 领域的很多竞争者(Avax、Polygon 和 BSC)都在构建以标准方式设计的 Appchain,真的,它们被称为“微型链”比 Appchain 更好,Polkadot 的 Parachains 在早期有重大挑战,这确实损害了他们。

110/268

另一方面,Cosmos 专注于建立简单的工具和标准的连接方式,但除此之外,还试图保持组件的模块化,而不是框住建设者的创造力。

这真的很强大。

111/268

在以太坊的生态之外,我们并没有看到很多创新,我们经常只看到增量的改进。

但 Cosmos 是少数几个我们确实看到令人兴奋的实验和新颖的实现方式出现的地方之一。

112/268

所以我认为它很有可能是我们最终看到任何特定的非以太坊赢家出现的唯一地方之一。

这也是一个生态,它有成熟的赌注机会。

113/268

事实上,如果你是一个质押提供者,想在我的 DM 中加入白标质押服务,让我们来聊一聊,因为有很多小 Cosmos 链在那里,我很乐意为其质押并与他人分享。

114/268

#11 - @thekeep3r $KP3R

钥匙主人 Keeper.

Keeper 是重要的自动化工具,支撑着 defi 的很大一部分。

115/268

我不打算撒谎,K3PR 去年挺艰难的。

除了安德烈消失在夕阳下,成为一名合格的飞行员之外,还有让固定外汇奖励再次发挥作用的挑战,这对 Keeper 协议来说是一个艰难的时期。

116/268

这就是为什么它今年在我的名单上排名稍低的部分原因,但我仍然相信它在有才华的建设者手中,并将继续成为核心 DAO 基础设施。

主要的原因仍然是它们是唯一能够发挥作用的大规模自动化协议。

117/268

Keepers 可以自动调用智能合约,基本上就像Solidity 的 Cron Job.

你可以把它看成是:

Keepers 之于自动化,就像 Chainlink Oracles 之于定价。

他们是一个底层工具,任何人都可以不经允许地集成。

118/268

在智能合约中,你只需勾勒出一个函数,说明在什么条件下守约人应该调用另一个函数,以及这样做有什么奖励(如果有)。

当这些条件得到满足时,一个去中心化的守约人网络将竞相执行该功能。

119/268

意味着一个协议不需要依赖任何中心化的团队、多义词或 EoA 持有人来执行智能合约的命令。

这允许团队在不扩展合约开销的情况下扩展他们的系统。

120/268

例如,Yearn 策略(有数百种)需要定期(有时是每天)调用harvest()函数,以便金库有用户不断赚取他们的奖励。

121/268

大多数 Yearn 的策略不是依靠获准的签名者每天登录,而是列出了时间和盈利能力的阈值,让守卫者为他们触发收获奖励,让金库以自动化的方式运行。

122/268

正如你所看到的,这绝对是去中心化的关键基础设施。

我的预感是,在这个周期中,我们会看到很多老的 defi 团队被淘汰,他们的应用程序会因为没有人再运行常规功能而陷入停滞。

123/268

有了去中心化的 Keepers,即使明天所有的 Yearn 贡献者都消失了,Yearn 金库也会继续运行,只要金库仍然盈利,Keepers 就会继续调用收获功能并分配奖励。

124/268

Keeper并不华丽,也不是生态中 99% 的参与者想过要处理的东西。

但随着我们继续建立更先进的跨链产品和改善去中心化,它将发挥关键作用。

125/268

其他如 Chainlink 和 OZ Defender 都有自己的自动化工具——但到目前为止,没有任何东西能像 Keeper 网络那样,拥有分散的参与者的采用和广度,因此我仍然认为这将是一个长期的赢家。

126/268

#12 - @agoric $BLD

Agoric,硬化的立方体。

Agoric 是一个基于 Cosmos 的链,实现了安全和可访问性的独特设计模式。

127/268

与该领域的大多数协议不同的是,Agoric 依靠智能合约来保管你的资产,而 Agoric 是从头开始建立的,因此用户可以与 DeFi 互动,同时将资产保存在自己的钱包中。

128/268

它不是运行 Solidity,而是运行在它自己严格定义的“硬化的 javascript”的实现上,其设计模式是专门为 defi 设计的,并且它保持着一个兼容的可组成专业设计的代码库。

129/268

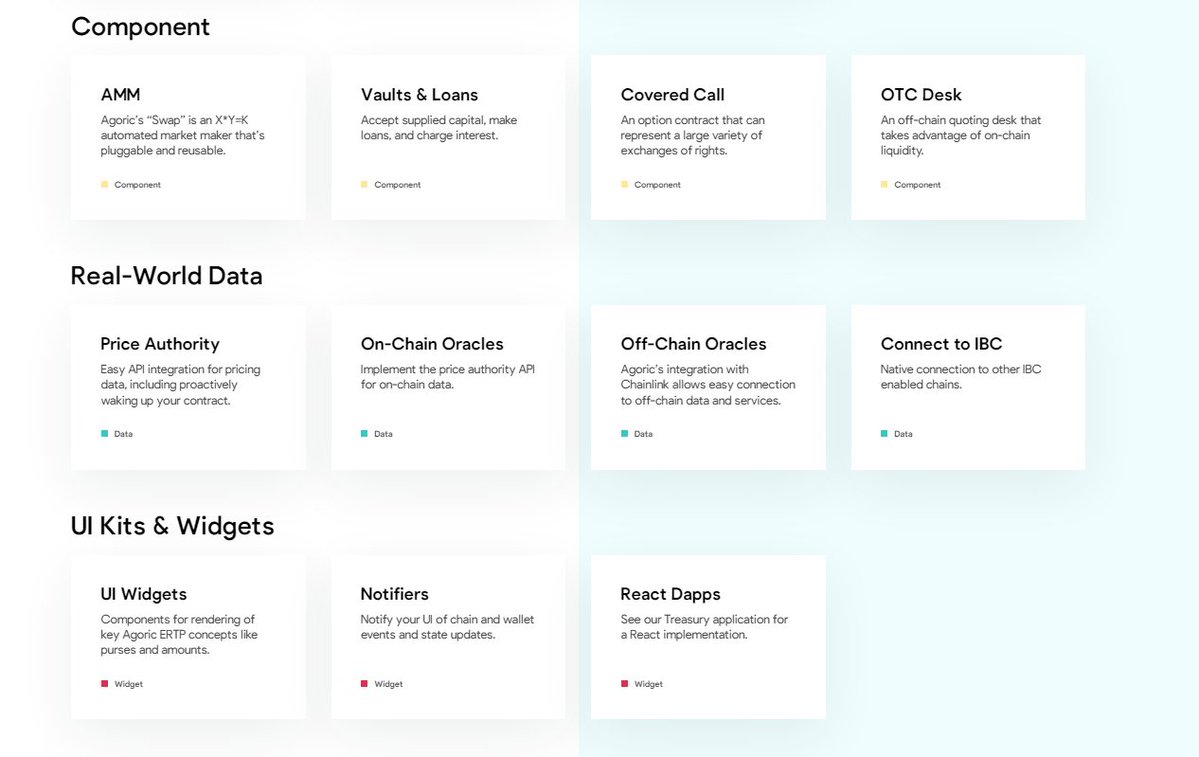

他们预先建立的组件库拥有建设者需要的核心工具,可以快速安全地进行建设,并帮助它创建围绕连接性的独特设计模式。

130/268

我很快就会为 Agoric 建立一个验证器,所以如果你对委托给一个低费用的验证器感兴趣,一定要订阅我的 newsletter. 现在,质押产生 12% 的年利率,这还没有考虑到价格上涨的可能性。

131/268

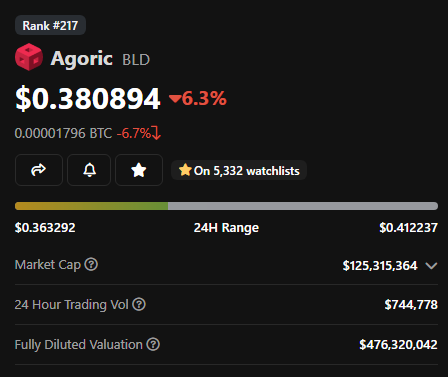

Agoric 目前的市值为 1.25 亿美元(FDV 为 4.76 亿美元)。

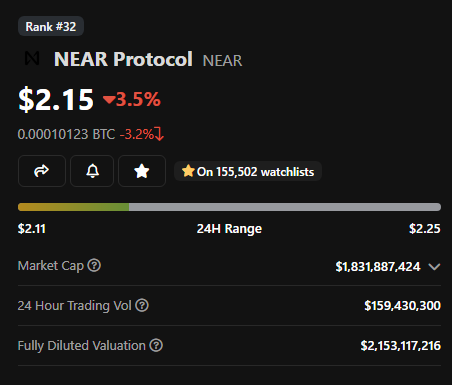

与 NEAR 这样的公司相比,NEAR 几乎没有任何使用量,其市值仅有 20 亿美元。

Agoric 有很大的发展空间,可以成为一个独特和有竞争力的 L1 产品。

132/268

#13 - @zcash $ZEC

ZCash:隐藏的手

最安全的隐私币,转向成为一个平台。

在 Sideshift 上购买:https://sideshift.ai/a/shifts

133/268

在过去,由于人们混淆了透明地址和屏蔽地址,认为它们是隐私可有可无的,ZCash 受到了很多批评。

随着协议迁移到默认钱包屏蔽的统一地址,这有助于克服这一用户体验挑战。

134/268

ZCash 也受到了打击,原因是:

A) 是一个 Barry 币

B) 拥有高额的持续采矿奖励

C) 作为一个独立的币种而不是一个平台

而且,所有这些事情都将改变。

135/268

ZCash 正在转向股权证明,就像以太坊一样,虽然时间线仍在移动,但我的猜测是,今年年底/明年年初的某个时候,这一举措将发生,并极大地改变Z cash 的供应需求。

136/268

ZCash 的社区也在深入探索让其他代币在 ZCash 平台上发行,并使用 ZEC 作为 gas.

一旦用户能够将代币迁移到 Zcash,这将迅速释放出新的 defi 机会。

137/268

当以太坊社区正在竞相完善 L2 的零知识证明时,它是 Zcash 社区从第一天起就一直在研究的东西。

他们目前的转移证明非常轻,可以在几秒钟内在手机上运行。

138/268

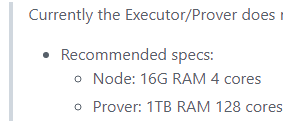

与像 Polygon 的 zkEVM 相比,它目前需要一个拥有 1TB 内存和 128 个 CPU 内核的验证器。

这是一个完全不同的球赛。

139/268

现在,虽然 Zcash 没有一个完整的图灵完整系统,但它确实有证明、签名和一个备忘录字段——而这实际上足以构建 defi.

毕竟“Omni”在比特币上运行时使用的设计空间还不到 512 字节。

140/268

我的预感是,一旦我们看到追踪余额的能力,我们将看到聪明的 ZK 电路设计,利用 ZCash 备忘录空间,允许轻量级的基本 defi,如交换、抵押和归属——允许在移动设备上进行快速、私人交易。

141/268

当我们开始关注分散的 L2 时,现实情况是,要么有强大的中心化证明者,要么证明者作为一种服务,使大部分人无法参与验证过程的这一部分。

142/268

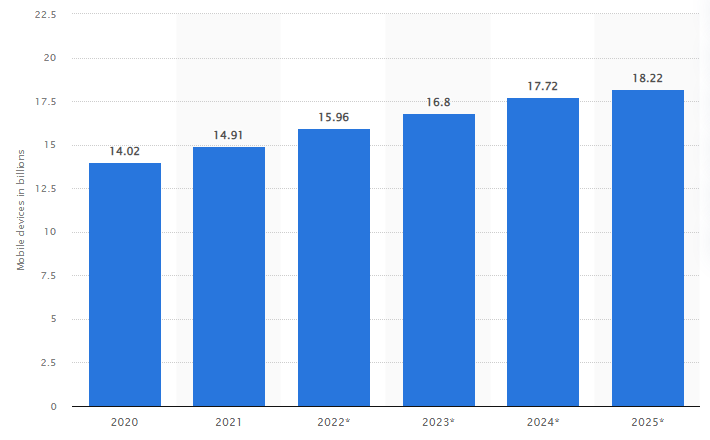

据估计,到 2025 年,移动设备(手机、ipad、智能手表等)的数量将超过人的数量 2.5:1——有人将成为移动加密货币的赢家。

我认为 ZEC 的快速支付可以通过证明和支持离线进行,Defi 有机会。

143/268

想象一下,无论你身处世界何处,即使连接能力有限,在简单的低端设备上,也能在几秒钟内完成转账和交易,而且都是私下进行。

144/268

这是很多加密货币一直在追求的梦想,而 ZCash 正走在一条相当明确的道路上,能够实现这个梦想。

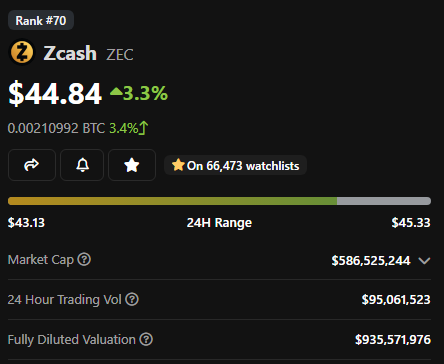

虽然目前的市值只有 5.86 亿美元(FDV为 9.35 亿美元)。

145/268

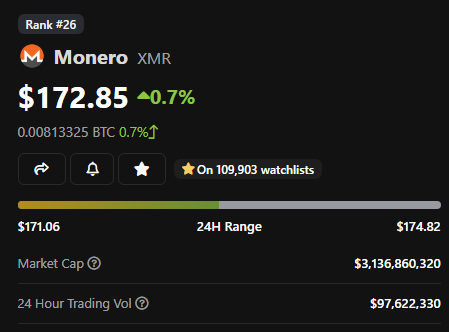

与最大的隐私币 Monero 坐拥 31 亿美元相比,即使市场没有上涨,也有 6 倍的市场份额潜力。

而且 Monero 也不是电子平台。因此,考虑到 L1 的价值,有一个更高的潜力。

关于【Adam Cochran:2023年加密货币购买清单(268条推完整版)】的延伸阅读

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

BRC-20与符文,中外互不接盘?|符文+NFT观察 0605

最近,人们热议BRC-20和符文项目的互不接盘现象。国人社区热议UniSat空投的BRC-20 $PIZZA,而符文项目更受老外欢迎,这种文化差异促进了加密生态的多样性。同时,NFT新项目Zentry和Cosmic备受关注,但具体细节尚未披露。符文生态持续发展,已有一只进入CoinMarketCap前100名。Blob的EPIC符文受到关注,Binance也发推助力。COOK•THE•MEMPOOL仍占据符文打新日榜首,符文生态仍在发展中。

146/268

#14 - @AlchemixFi $ALCX

炼金术士:转化者

Alchemix 通过设计第一笔自我偿还的贷款打破了常规。

147/268

但是,后来市场下跌,收益率下降,贷款需要永远偿还,他们有点卡住了。

但是,Alchemix 在重新设计 V2 方面做得很好,即使在熊市中也获得了体面的牵引力。

148/268

他们的 V2 现在允许你用高达 50% 的抵押品进行自我偿还的非清偿性贷款。

这意味着如果我有 10 万美元的 ETH,我可以借 5 万美元的 ETH 而不用担心清算。

149/268

这一点是有可能的,因为相关的抵押品被钉在一个能赚取收益的金库里,而收益率会随着时间的推移自动用于偿还我的债务。

在熊市中依赖外部收益率很糟糕——这确实束缚了其增长潜力。

150/268

但随着市场(也许)开始重新看到一丝曙光,Alchemix 有巨大的潜力来占领市场份额。

想象一下,你长期看好 ETH,但在高波动的环境下,向 Maker 借钱有意义吗?

151/268

并不会,因为在一个大灯芯的环境中,你的整个头寸很容易被清算。

但在 Alchemix 上,如果市场下跌,你不会被清算,只是需要更长的时间来拿回你的本金。

152/268

这意味着 Alchemix 让我以最小的风险承担高达 50% 的贷款与价值。

而且,随着我的抵押品价值的上升,以及金库策略的年利率再次上升,我的贷款会更快地偿还。

153/268

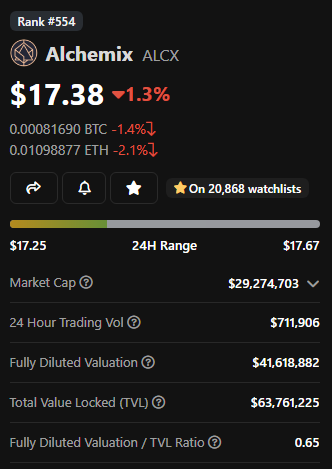

即使在熊市中,它的市值只有 3000 万美元(FDV为 4000 万美元),它的 TVL 也超过了其市值的 3 倍。

我的直觉是,当一般用户在牛市中使用自偿贷款时,聪明的买家在熊市中使用它来获取折扣资产。

154/268

我认为随着 APY 金库利率的不断恢复,Alchemix 扩展到其他连锁店,并整合持续的新战略,这个团队长期来看确实有很强的潜力。

特别是如果他们扩大覆盖的资产数量。

155/268

我可以看到在未来,他们在每条链上都有部署,提供一种简单的方式来对该链上的本地资产进行杠杆借贷。

alOP,alARB,alMATIC,等等。

156/268

Alchemix 不是一个肯定的事情,他们真的是在市场上的 APY 率的波动,而且团队真的需要扩大他们的足迹,以捕捉大量存在的锁定资本。

但如果他们能做到,我可以看到这里有长期 20 倍以上的潜力。

157/268

这是我真正进入高风险:高回报设置的情况之一。

有一个很好的机会,Alchemix 没有获得更多的地位,只是继续它的位置,因为它将需要很大的努力来拉回自己。

158/268

但无可辩驳的是,Alchemix 在提供新颖的价值主张和迅速扩大其规模以获得多个产业链上的锁定资本方面具有独特的优势。

159/268

#15: - @CantoPublic $CANTO

Canto——公共广场

160/268

Canto 是一个基于 Cosmos 的 EVM 链,对公共产品采取了激进的设计方法。

Canto 的目标是用有助于奖励去中心化的公共产品的设计来取代提取费用的基础设施。

例如,它有自己内置的本地借贷协议和 AMM.

161/268

这些内置的系统除了用于 LP 的基本奖励外,不收取任何费用。

它也有自己的原生稳定币($NOTE),它被内置到借贷市场,并通过利率控制进行管理。

162/268

但是,我认为 Canto 真正独特的设计原则将是其围绕费用奖励的模式。

在未来的版本中,当你部署一个智能合约时,该合约将有一个独特的 NFT 附加在它上面。

163/268

NFT 将获得与您的合同相关的所有 $CANTO 用于 gas 奖励的一部分。

这意味着协议将根据其使用量获得货币化,而不是有一个固定的收费模式。

164/268

这就鼓励开发者设计有利于公共利益的协议和系统,而不是仅仅设计能够提取最多的费用。

165/268

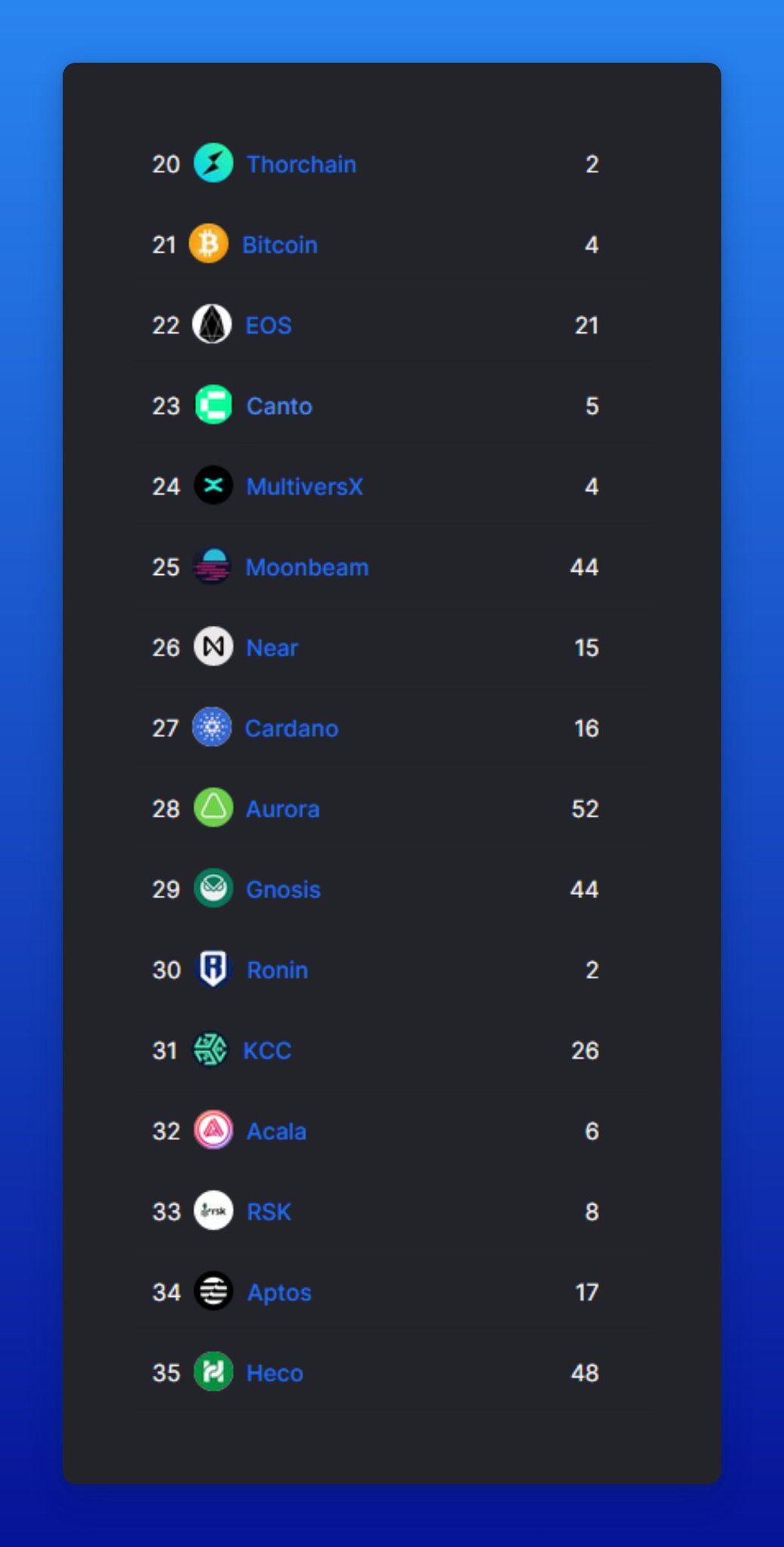

这是对系统的一次重大改造,但似乎正在发挥作用,因为现在 $CANTO 的 TVL 比许多其他大得多的连锁店还要多,远远超过 Near、Cardano、Gnosis 和 Aptos,这些都是数十亿美元的市值。

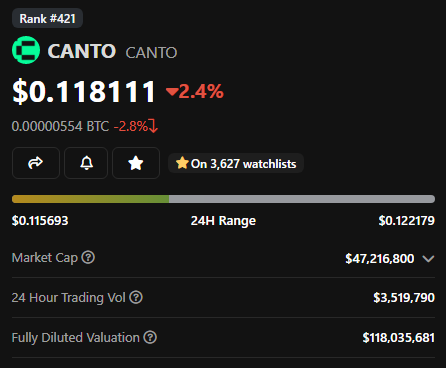

166/268

同时,Canto 的市值为 4700 万美元(FDV 为 1.18 亿美元)。

这意味着即使它的市值与它最接近的竞争对手 Near 的 18 亿美元相当,那么你就会看到 40 倍的收益。

按照 Cardano 的价格水平,这将是 261 倍。

167/268

建立一个新的 L1 是困难的。

让用户参与到多样化的新协议中是很难的(尤其是当这些协议与不收费的内置协议竞争时)。

Canto 将需要严重依赖其气体奖励计划来保持这种势头。

168/268

例如,你会失去不同的 AMM 为市场份额进行激烈竞争的机会,因为有一个本地的 AMM 被建在其中。

Uniswap 与 Sushiswap 对产量耕作的作用比没有费用的作用更大。

169/268

但是,如果 Canto 能够开辟出一些在其他地方难以盈利的新颖用例,它可能是一个真正的胜利。

考虑一下没有版权费的 NFT 项目,或免版权费 AMM,如 @sudoswap 他们将通过按使用量付费的模式赚取大量的钱。

170/268

我的预感是,我们看到这些新颖的感觉实现在未来几个月开始在 Canto 上进行试验,如果他们能够开始捕获一些市场,那么他们面前就有很大的增长潜力,支持可获得和可负担的产品。

171/268

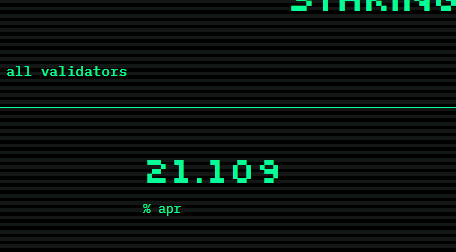

哦,更不用说,在这一切之上,赌注目前支付 21% 的年利率,这对下行的波动起到了很好的缓冲作用。

172/268

在 NOTE/USDT 或 NOTE/USDC 的稳定币对上贷款,年利率为 11%-12%——稳定币!这是我在可靠的网络上发现的最好的规模化稳定币收益。

这是我在一个可靠的网络上发现的最佳规模的稳定币收益率之一。

173/268

更不用说 Canto 是原生内置在http://Slingshot.finance聚合器中的,并且有公共 RPC 节点由他们托管,所以有良好的可靠连接/接口到生态系统,这在这些新的小链子上往往是罕见的。

https://slingshot.finance/

174/268

#16 - @API3DAO $API3

API3:连接器

在 Sideshift 上购买:https://sideshift.ai/a/shifts

175/268

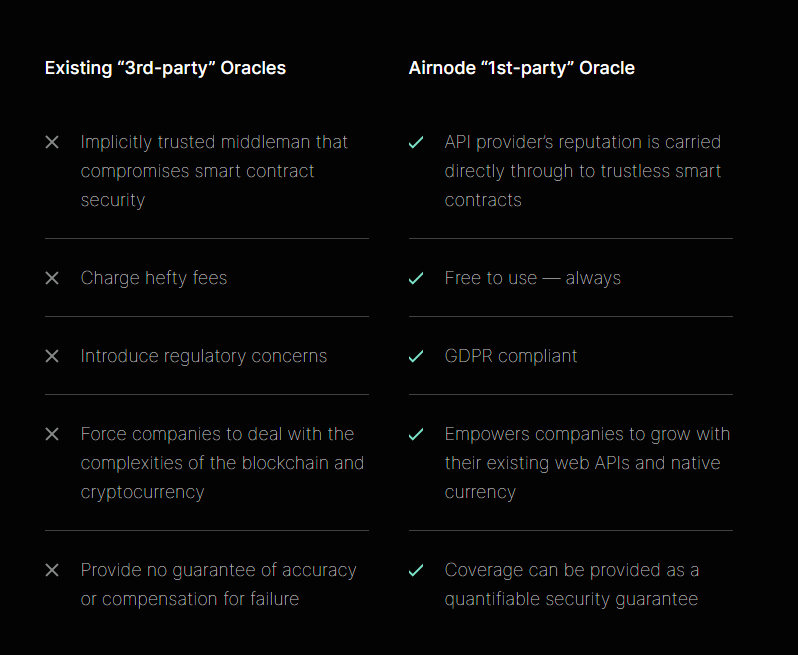

密码学中的预言机有几个核心问题。

1)免费馈赠是标准,但不可能永远持续。

2)为馈赠付费是断裂的。

3)没有办法轻松消费多个 API 来源。

176/268

在我们进一步讨论之前,是的,我知道Chainlink的存在。

是的,我确信 Chainlink 正在开发 X、Y 和 Z,因为他们有大约 100 种产品。

是的,@ChainLinkGod 我知道你对 Chainlink 将吃掉世界的原因有一些反驳。

177/268

但现实是:

1)一个去中心化的世界在一个类别中会有不止一个服务提供商。

2)在弱者身上下注,可以赚到更多的钱。

178/268

API3 旨在以一种新颖的方式解决其中的一些挑战,他们的“Airnode”设计让你以一种无信任的方式将任何 API 连接到 Web3,让你以无成本的第一方方式运行它。

179/268

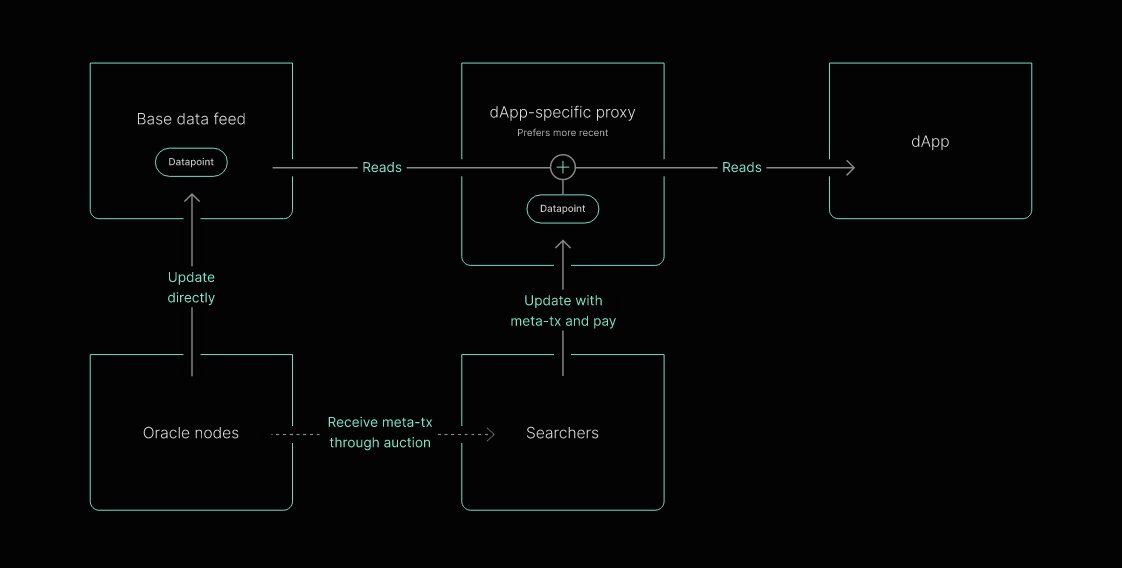

但是,他们也有一个解决方案,他们称之为“OEV”或“预言机可提取价值”,将 MEV 与预言机饲料相结合,允许预言机利用他们检测到的与自己的价格相比的市场低效率。

180/268

我希望看到 API3 以更开放的方式建立,现在,你必须填写表格,并与他们的团队交谈,以部署一个 Airnode,而且它只是在第一方的模式。

但是,这种工具也可以作为第三方托管服务,就像链路馈电一样。

181/268

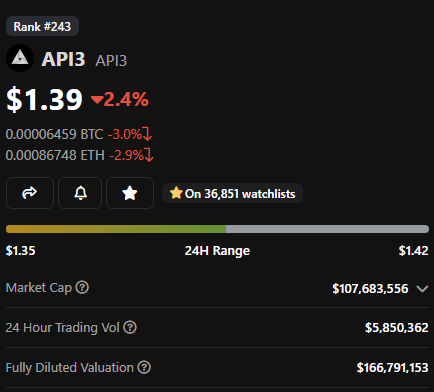

他们要达到这个目标将是一项巨大的工程,他们已经建设了一段时间,进展如何有点不透明,但以 1 亿美元的市值(1.66 亿美元的 FDV),他们是预言机领域最实惠但仍然合格的下家。

182/268

这并不意味着我认为 API3 会成为所有 defi 的默认预言机供应商。

但就风险:回报而言,他们是有明显增长机会的。

183/268

#17 - @AngleProtocol $ANGLE

Angle:欧洲人

在 Sideshift 上购买:https://sideshift.ai/a/shifts

184/268

我不知道你们美国人是否知道这一点,但美国之外还有一些国家,我们经常使用不是美元的货币——够野,不是吗?

185/268

到目前为止,加密货币一直是以美国为中心的,这一点已经根深蒂固,部分原因是由于流行的匝道,但也是目前的经济环境,其中美元的稳定是如此重要。

186/268

随着世界各地的经济不确定性开始解决,我们看到新兴市场开始再次成为可行的投资,人们对能够在链上持有和交易其他货币的兴趣将越来越大。

187/268

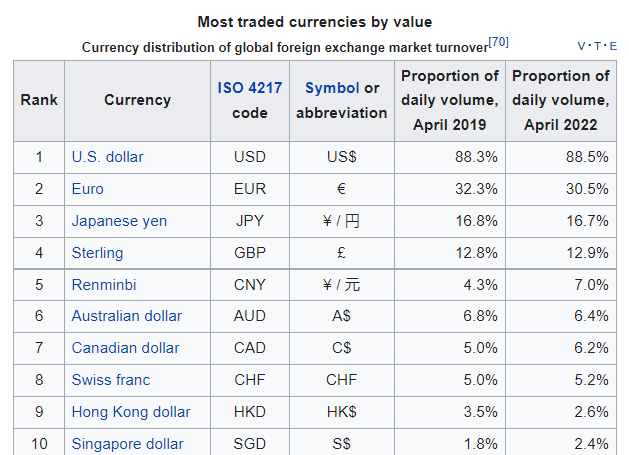

货币外汇市场实际上是世界上最大的市场,每天有数万亿美元的资本被交换,而到目前为止,这些都不是链上的,因为没有可行的非美元稳定币。

188/268

Angle 希望通过他们的 $agEUR 成为欧元的 MakerDAO 来改变这种状况。

通过让你以低利率为不同的抵押品开设一个保险库。

189/268

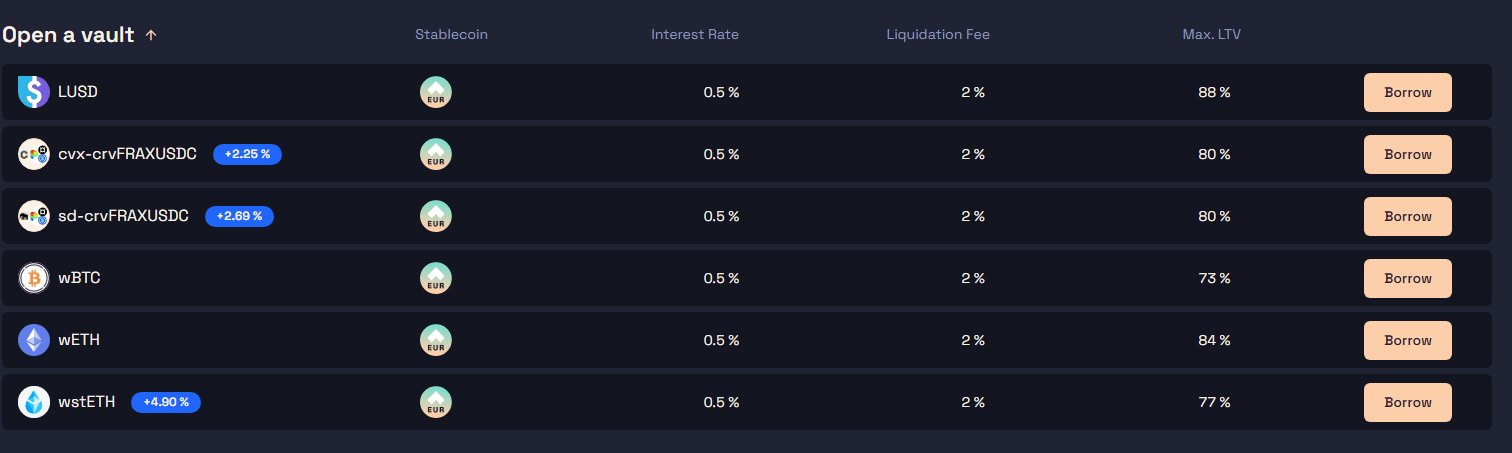

现在,用户可以以 0.5% 的固定利率借入 agEUR,对 wstETH、wETH、wBTC 和其他稳定币。

考虑到低利率,即使你即时将 agEUR 换成 USDC,这也是目前存在的对 ETH 的最低成本的稳定币借贷。

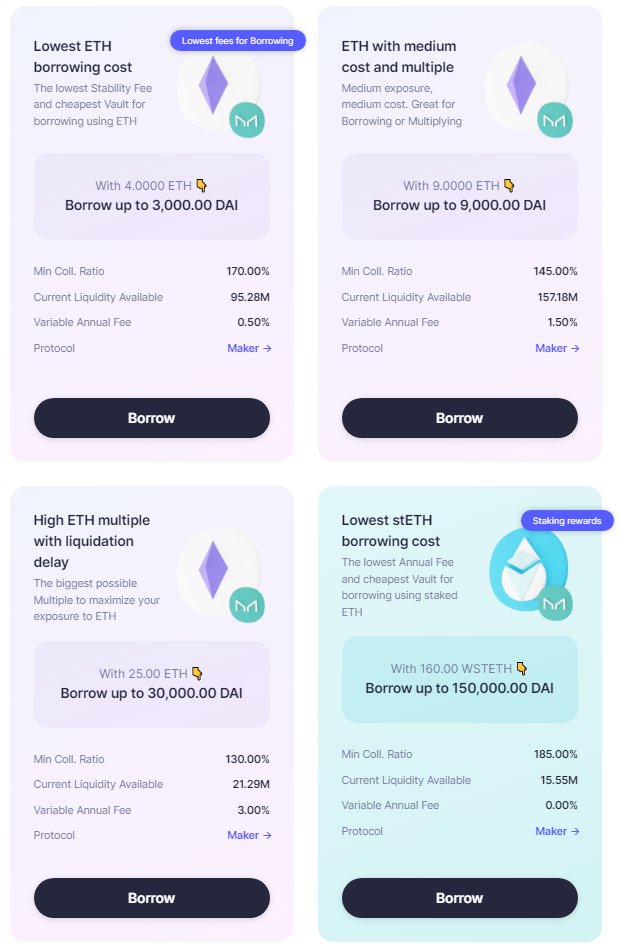

190/268

而在 MakerDAO 上借 DAI,你要么支付高达 3% 的年利率,要么得到较低的最大贷款与价值比率。

在这个意义上,Angle 被忽略了,因为即使你想借美元,它也是有价值的。

191/268(原作者遗漏)

192/268

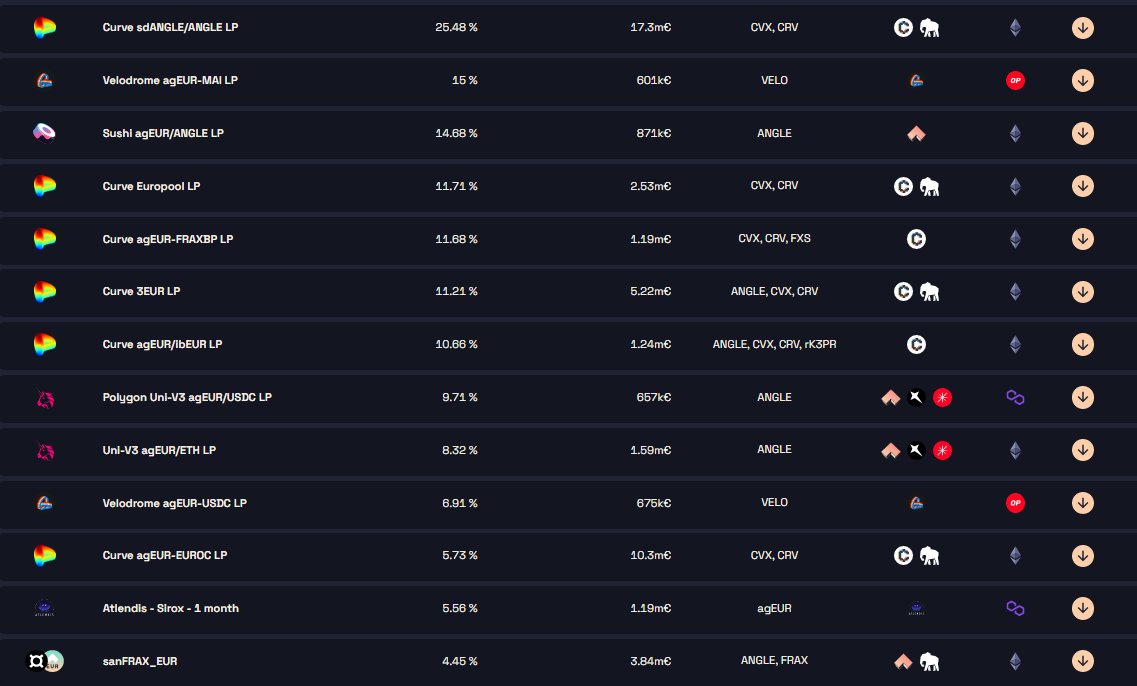

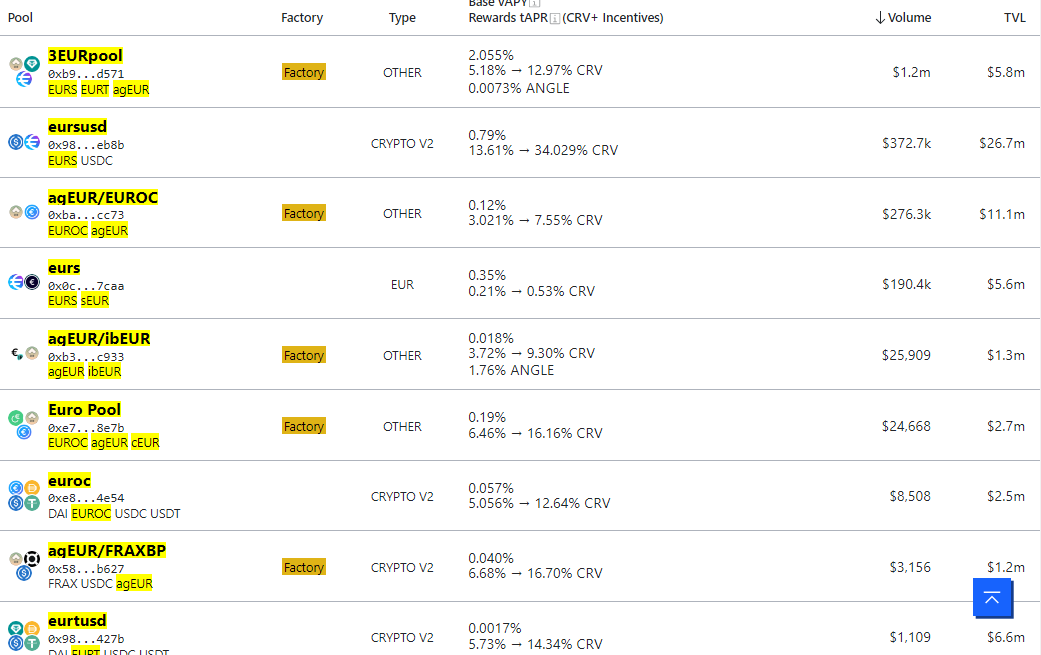

但是,如果你决定保留你的欧元借款,你仍然可以通过他们的激励资金池获得令人难以置信的回报,这些资金池覆盖了多个链,并在稳定币欧元/欧元对上支付 4%-25% 的资金。

193/268

这意味着,除非你认为美元/欧元汇率今年会向欧元下行方向变化 25% 以上,否则你在 @ConvexFinance 或 @VelodromeFi 这样的热门农场中投资欧元对可能比投资美元对更好。

194/268

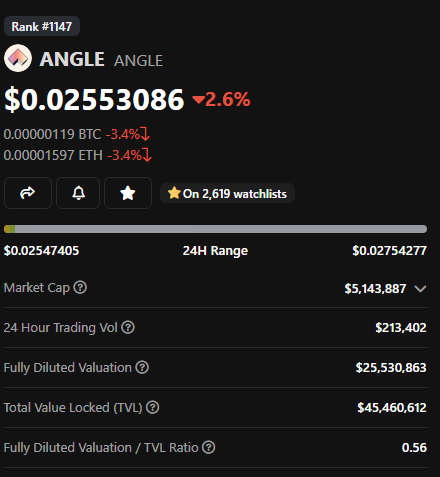

同时,$ANGLE 的市值只有 500 万美元,FDV 为 2500 万美元,考虑到欧元是全球第二大交易量的货币,有很多潜在的上升空间可以捕捉。

195/268

加密货币的部分讽刺意味在于,真的很难孤立地制造稳定币,因为稳定币的很多流动性来自于 Curve 上的稳定对。

随着 Circle 的 EUROC 和 Synthetix sEUR 的推出,链上欧元的流动性正在慢慢增长。

196/268

我的预感是,Angle 仍需要几年时间才能找到自己的立足点,随着流动性的增长,他们需要得到一些大型的场外交易服务台愿意帮助他们结算实际的欧元。

197/268

但随着欧元区的复苏,大量欧洲人将希望在链上持有欧元风险敞口,而且随着链上交易的加速和成本的降低,越来越多的外汇交易将转移到链上,欧元将成为其中的重要组成部分。

198/268

该团队面临着一场艰苦的战斗。如果他们想获得成功,他们需要不断加入不同的但安全的抵押品,积极寻找激励性的伙伴关系,并开始让 ag 电子游戏在其他地方作为抵押品使用。

199/268

但考虑到欧元需求在全球的突出地位,以及低市值,对我来说,这上面的风险回报似乎仍然是一个很好的机会。

200/268

点击进入第三部分。(待续)

210/268

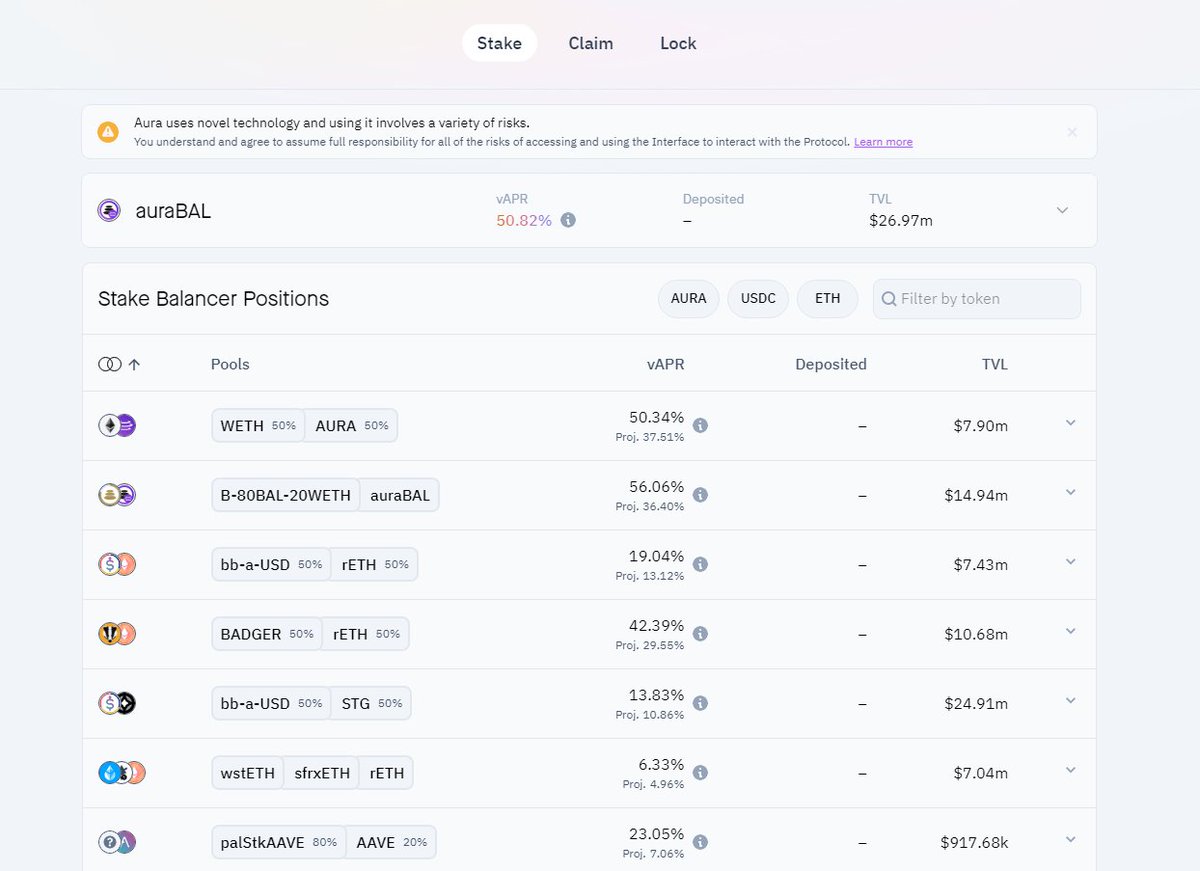

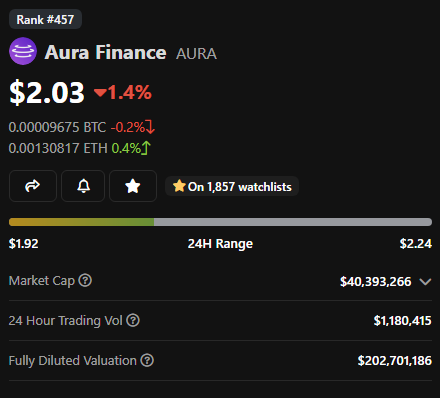

#18 - Aura Finance:$AURA

Aura:平衡者之光

202/268

Aura 对于 Balancer 来说,就像 Convex 对于 Curve一样。

它是一个锁定的流动赌注市场,有助于提高 Balancer 池的回报率。

就像 Convex 一样,当没有耐心的人以普通 BAL 的价格出售 aurBAL 时,Aura 会胜出,因为 Aura 永远持有它。

203/268

如果你相信“Balancer”的理论,那么 Aura 就是一个不费脑子的选择。

我喜欢这些锁定的代币游戏,因为它们真正奖励了我们这些能够耐心购买并持有 3-5 年的人。

市场就是要把钱从没有耐心的人手中转移到有耐心的人手中。

204/268

Aura 做到了这一点,同时让你在所投的代币上获得 50% 的 APY,如果 Balancer 的需求确实在持续增长,那么最终可能会出现 Balancer 投票的贿赂协议(类似于 Votium)。

205/268

另外,这也是一个很好的耕作机会,即使你自己不拥有大量的赌注 $BAL 头寸,也能在彩池上获得提升的回报。

80/20 的资金池特别适合在低 IL 的方向性赌注上耕作。

206/268

Aura 的市值为 4000 万美元(FDV 为 2.02 亿美元),考虑到他们永久锁定了 2700 万美元的 BAL,并且只有在赚取新的 BAL 时才发射 Aura,这是一个非常有吸引力的比率。

207/268

另外,正如我们在 Convex 身上看到的那样,他们可以扩展到其他连锁店,甚至像 Convex 与 Frax 一样扩展到其他产品,在他们使用的第一个主要协议之外扩大他们的足迹。

Aura 可以很好地进入另一个 veMarket.

208/268

现在我们开始进入高 R:R 部分,那些不太可能成功但有潜在催化剂的长线投资。

我们将从这里开始加速,但这些代币是我认为更有可能下跌而不是上涨的,但如果它们真的上涨,回报是巨大的。

209/268

#19 - @GearboxProtocol $GEAR

Gearbox:一个机器人的主要经纪公司

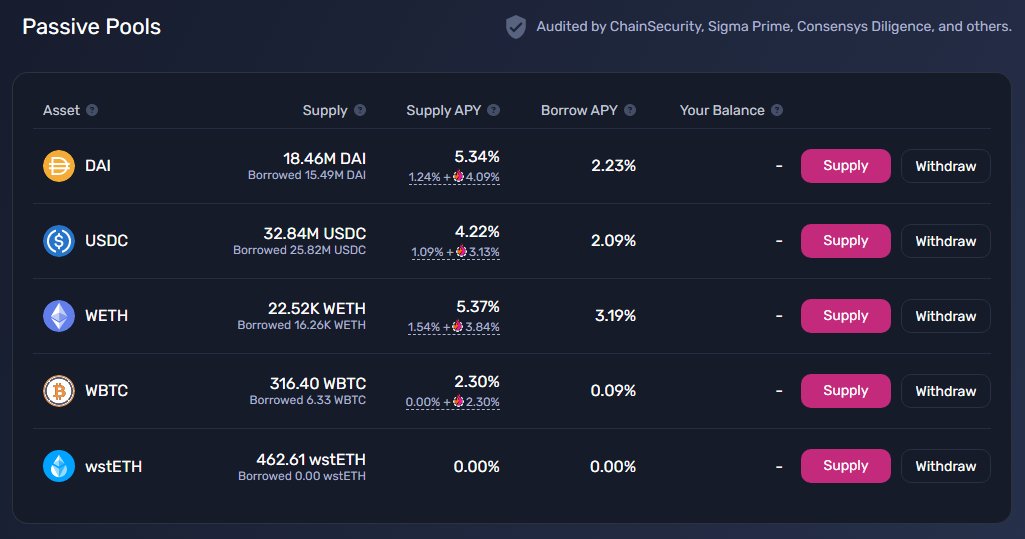

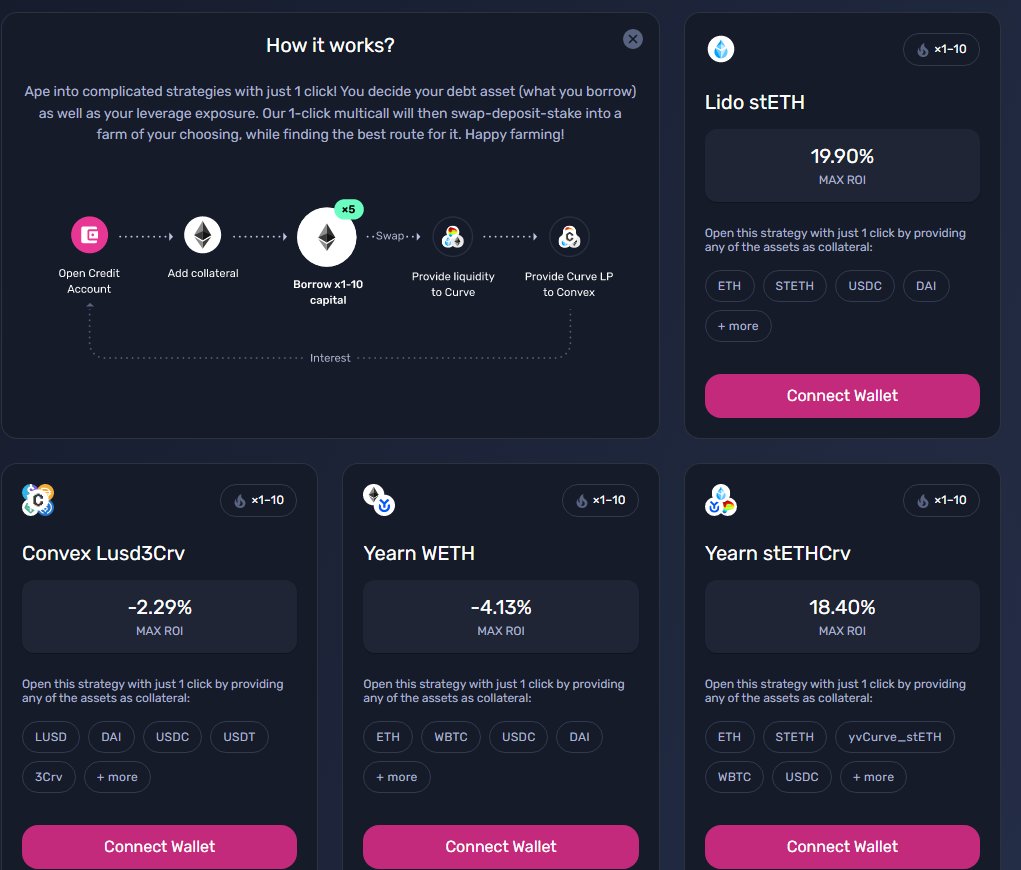

210/268

Gearbox 是 defi 中最有趣的新用途之一,它为 defi 应用创造了一个杠杆借贷的货币市场。

最终允许用户在链上从事杠杆耕作。

211/268

这是一个令人难以置信的强大机制,它为那些提供资产的人带来了一些相当强大的收益。

现在在主网上的单边无 IL 池中获得 5% 以上的稳定币,除了 Gear 之外,基本上闻所未闻。

212/268

他们预先建立的策略允许你在耕作机会上进入简单的一键式仓位,并获得增加的 APY.

但是,现在,随着规模的扩大,它只限于白名单上的一批用户。

213/268

Gearbox 在生产方面一直很慢,但换来的是一丝不苟的质量。

如果他们想扩大规模,团队和社区将需要继续加入新的资产和新的战略。

214/268

但是,总的来说,成为唯一没有过度抵押的真正杠杆来源的机会是巨大的。

如果你能抓住并安全地将其货币化,这是一个价值数百亿的市场。

215/268

现在,代币的发展道路是模糊的,扩大整合和白名单的道路也是模糊的。

他们的势头很容易在此停滞不前,或者说代币永远不会有真正的价值获取。

216/268

这就是为什么这是一个高 R:R 的赌注。

总的可解决的市场,但也是一个完全不明确的路径。

217/268

#20 - @kucoincom $KCS

Kucoin:一个怪胎

218/268

就长期存在的交易所而言,我不知道是否会有比 Kucoin 更简陋的地方(也许 HitBTC 或 Yobit,我猜)。

它是加密货币交易所中的 Dollar General 或 Waffle House.

而且很难对其安全性和稳定性给出任何诚实的意见。

219/268

那么,为什么它在名单上呢?

嗯,这个东西是一只蟑螂。它应该死掉 80 次以上,但它就是要继续下去。

而当不同的司法管辖区告诉他们要遵守当地的法律而不是库科恩管辖区的法律时,它只是对他们竖起了那根手指。

220/268

我对我在这里买的东西不抱任何幻想。这就像购买不良的垃圾债券债务。

但是,随着 FTX 的消失,更多的交易所倾向于阻止访问 perps,甚至本地用户的代币,有人可以吸收这些数量。

221/268

Bybit、Okex、Huobi 和 Binance 都在更多地玩美国的游戏,因为他们想直接接触到这个市场。

Kucoin 则没有,这是它的超级力量。

多年来,Kucoin 每天都会针对所投的 KCS 美元支付奖励,目前它的年收益率为 22%.

222/268

这个数字年复一年地增长,他们的用户群也在继续增长。

现在,我并不是说你一定要在那里大量保留资产——我并不赞成任何交易所都是安全的。

223/268

我也不建议任何人使用在其管辖范围内不合法的产品。

但是,必须有人抓住那些对他们来说没有明确的违法行为,但也不被支持的用户量。

224/268

大多数交易所即使能获得其中的一小部分,但相对于他们的市场份额来说,价格过高。

Kucoin 没有这个问题......因为……它是 Kucoin.

225/268

如果你在凌晨 3 点去 7/11 买一个热狗,你并不期望得到一顿美餐。

你很清楚你得到的是什么,你的成本效益分析只是决定了这是值得的。

在这里也一样。

我买的是 7/11 ,凌晨 3 点的热狗,因为它便宜。

226/268

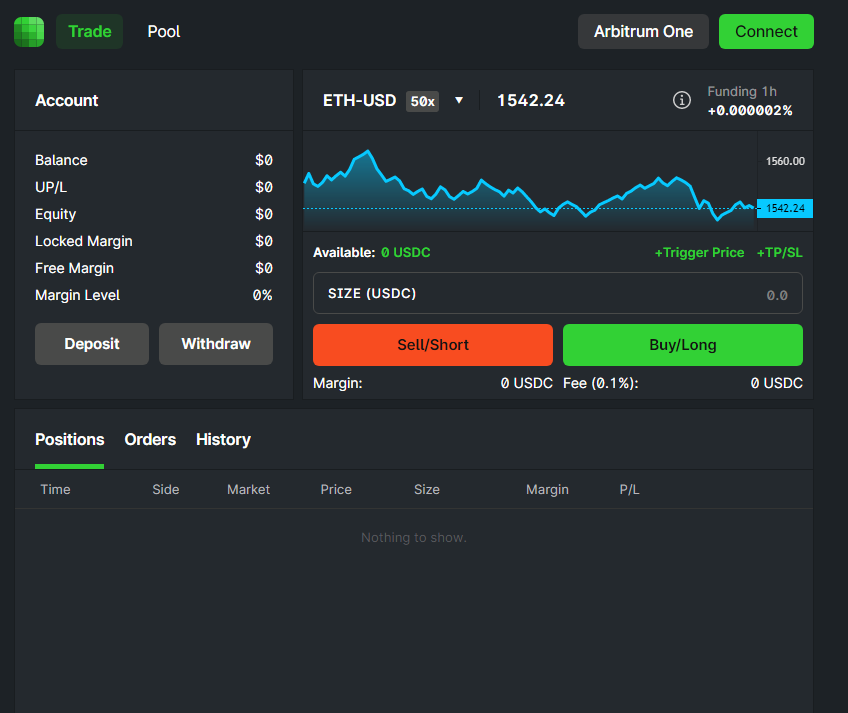

#21 - @CapDotFinance $CAP

年轻的斗士 Cap.

227/268

Cap 是一个由社区建立、拥有和运营的 DEX,允许永久的期货和保证金交易。

他们的 V3.1 版本在 Arbitrum 上大受欢迎,而他们的 V4 版本承诺为他们的永续资产引擎增加数百种新资产。

228/268

奖励给汇集资产为交易所提供流动性的用户,然后剩余部分用于回购 $CAP 代币。

这使得该项目对小交易者来说有一些相当显著的收益率。

229/268

它还有很长的路要走,但它是一个潦倒的年轻项目,继续以令人眼花缭乱的速度交付,并且正在向 DyDdoxx 这样的巨头发起冲击。

230/268

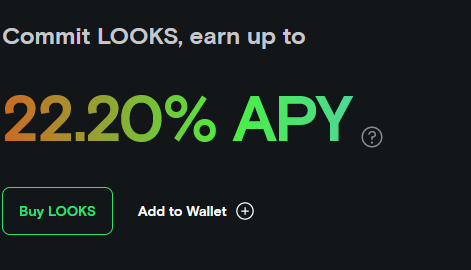

#21 - @LooksRare $LOOKS

独眼兽 LooksRare.

在 Sideshift 上购买:https://sideshift.ai/a/shifts

231/268

这里的前提很简单:

- 我认为 NFT 会继续大发展。

- 我认为 OpenSea 是不相容的。

- 我认为 Blur 的价格会过高,而且更专注于职业交易者。

- 我喜欢奖励。

232/268

在现有的有吸引力的 NFT 市场中,LooksRare 是唯一一个有奖励、价格不高且不是 OpenSea 的。

以 $LOOKS 和 $WETH 佣金支付的 22% 年利率是相当稳固的。

233/268

他们必须对 Blur 进行反击,以重新获得市场份额,但我认为他们可以通过关注 Polygon 和 L2,并去争取那些会觉得 Blur 界面太压抑的消费者。

234/268

好了,这就是了,现有代币的最后一排,没有比这更低的了。

超级长线,巨大的潜在乘数,但说实话,可能无法捕捉到任何一个。

235/268

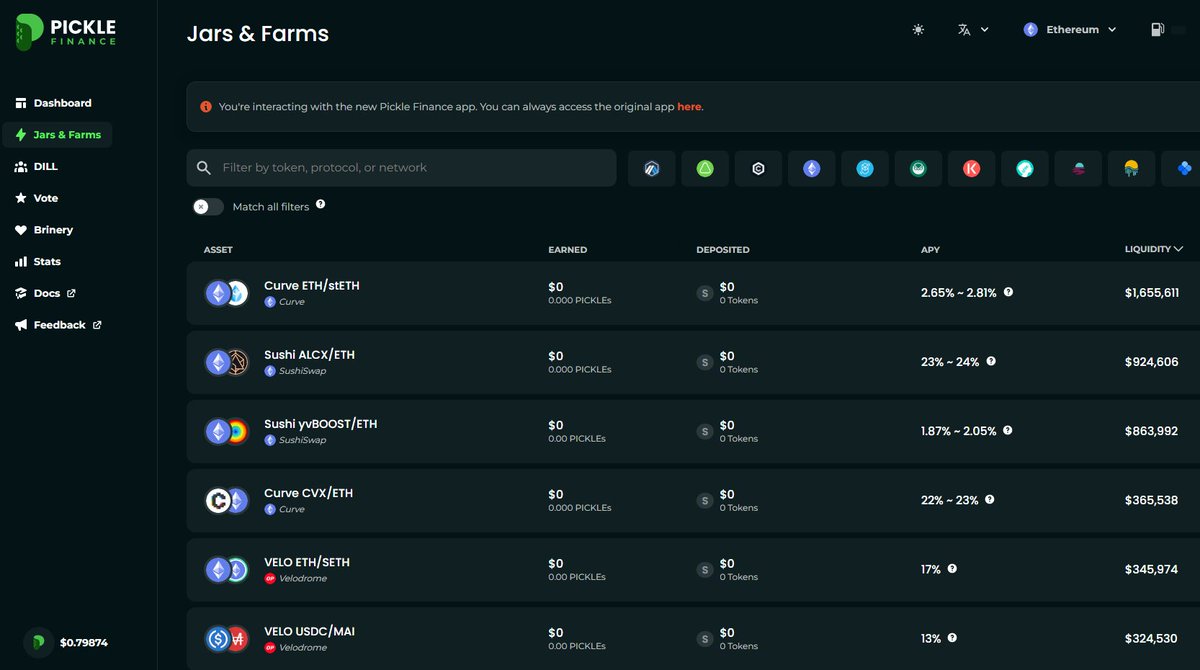

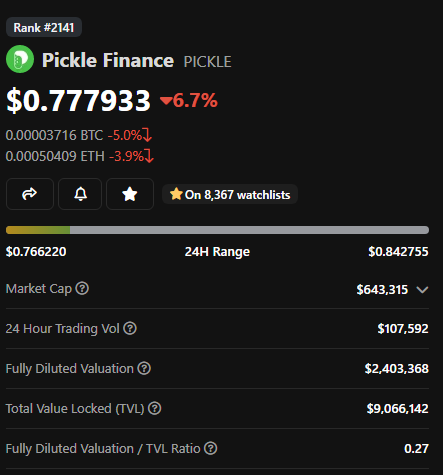

#22 - @PICKLEFinance $PICKLE

Pickle:可爱的小蔬菜

在 Sideshift 上购买:https://sideshift.ai/a/shifts

236/268

Pickle 有点像 Yearn vaults,但是是自动复合的奖励。

它推出时是一个巨大的打击,但在上一个熊市周期中消亡了。

但是,该团队一直在继续执行,他们的 V2 支持几乎所有的链条和成千上万的农场。

237/268

尽管这样,你仍然可以使用 Pickle Jars(金库)来获得很好的 APY,用 Pickle 的股份来投票决定哪个金库获得奖励并获得费用份额,目前奖励的 APY 为 19%,对于一个使用量低的小盘股来说,这是相当了不起的。

238/268

现在,当我说小盘股时,我是指小盘股。

泡菜的市值是 64.3 万美元,FDV 是 240 万美元。

就市值而言,它基本上是不存在的。

239/268

事实上,它的微观市值如此之小,如果该团队推出他们可爱的吉祥物的 NFT,出售 NFT 并用于购买 CRV 和 FXS 的资金,他们的市值可能会在一夜之间翻 3 倍......

240/268

Pickle 去年在他们推出 V2 之前就在我的名单上,现在仍然在我的名单上,但它是一种我不拥有的代用品,因为我实际上无法购买足够数量的它,所以不值得。

我一直在等待他们成长,这样我就可以买到合理的数量。

241/268

我希望他们能解决其中的一些流动性挑战,比如激励 80/20 的 Pickel/Weth 池,这样链上的流动性就会更好,希望他们继续努力做出一个有用的、可操作的、可盈利的产品,因为这很难得。

242/268

(但是我对那个小吉祥物 NFT 的想法是认真的! @Picklefinance 朋友们!如果真的做出来了要确保我得到一个荣誉称号,好吗?)

243/268

#23 - @NFTX_ $NFTX

NFTX:因为我们喜欢猫咪/猩猩/朋克/艺术

244/268

我仍然相信,大多数用户将无法负担得起完整的蓝筹股 NFT,但会希望接触到它们。

因此地板的代币化版本将可能存在。

NFTX 是该领域的领导者。

245/268

这在规模上还没有完全流行起来,坦率地说我不知道为什么。但我确实认为这是一个强大的模式。

我认为,如果 NFTX 努力让他们的代币被更多人认可为不同项目的标准分层所有权,他们将有机会。

246/268

也许甚至要让他们的主要项目的金库代币,如 $VAULT、$COOL、$PUNK 等在主流用户更多使用的交易所上市。

247/268

我认为金库能够在受欢迎的 NFT 项目中获得费用的价值道具是有价值的,如果他们能够抓住这个市场。

目前也没有人真正破解了这个问题,所以我认为他们仍有机会。

248/268

#24 - @sideshiftai $XAI

Sideshift:大魔术师

在 Sideshift 上购买:https://sideshift.ai/a/shifts

249/268

普雷斯托变化!嘭嘭 一个硬币变成另一个硬币。

我讨厌交易所要求 KYC/AML,即使在法律没有要求的情况下。

大多数交易所让你做 KYC/AML 是为了掩盖他们的风险,而不是因为你已经达到了法律要求的门槛。

250/268

Sideshift 是一个无需注册无需 KYC 的非托管交易所,执行即时交付的跨链和跨资产互换。

你不需要注册或分享个人信息,你可以使用多个链来交换。

251/268

像 ChangeNow 这样的竞争对手已经提供了法币交换,所以他们在某些门槛上需要 KYC.

Sideshift 只使用加密货币和稳定币,因此对于大多数司法管辖区来说,不被视为货币服务业务。

252/268

大多数竞争对手也不允许你使用隐私币进行交换,而 Sideshift 同时支持 Monero 和 ZCash,包括 ZCash 的屏蔽地址。

而且它有广泛的跨链资产。

253/268

它支持以太坊、Optimisim、Polygon、Fantom Tron、Cosmos Avalanche 和 Arbitrum 的 EVM 链。

以及比特币、BSC、Cronos、Dash、Dogecoin、Litecoin、Tezos、Ripple、Stellar、Solana、Polkadot 和 Kava 的本地链。

254/268

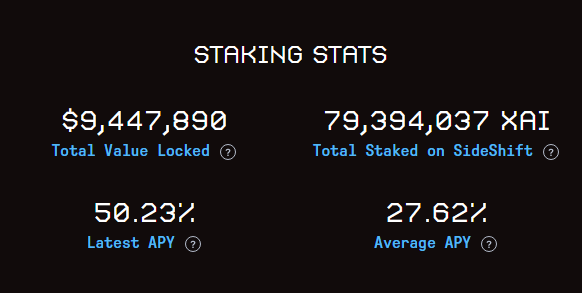

他们的原生代币 $XAI,就像他们的交易一样,提供给不在美国 IP 地址上的个人。

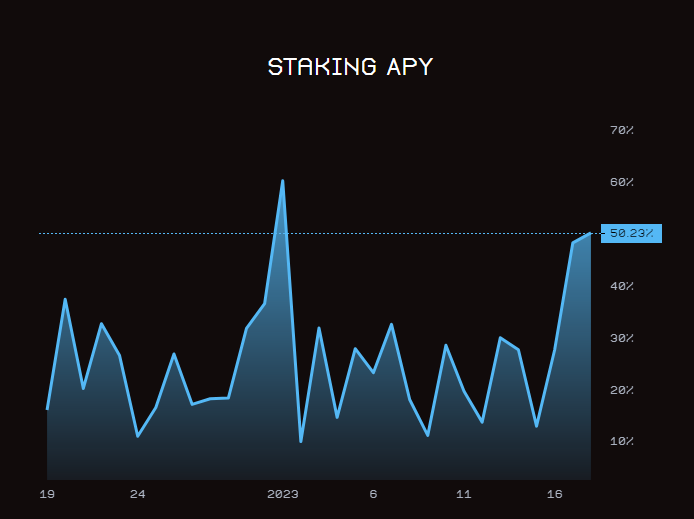

在押注 XAI 时,你可以从 Sideshift 的每日交易费中获得 50% 的分成,目前的年利率为 50%.

255/268

Shapeshift 还记录了他们的年利率,让你了解平均水平,在过去的几个月里,相当于 30% 左右,这对熊市来说是相当强劲的。

256/268

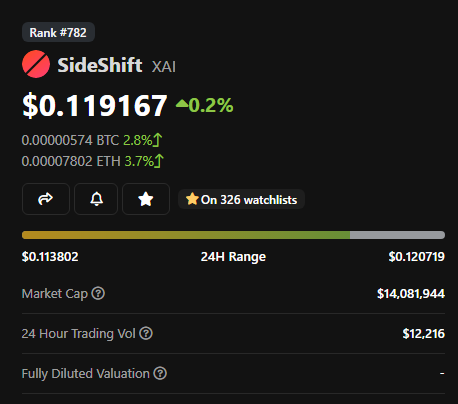

Sideshift 的估值为 1400 万美元,这是相当合理的,考虑到它的总利润一定在这个数字左右,才能有如此强大的 APY 质押。

257/268

像 Sideshift 这样的服务在以太坊的 EVM 空间还不健全的时候曾经非常流行,因为它们是跨链交换的关键。

像 Shapeshift 这样的项目曾经是城里一些最大和最有利可图的玩家。

258/268

当 EVM 占据主导地位,一切都转向 EtherDelta,然后是 Uniswap 的时候,他们都遭受了沉重的政策负担,而且对跨链交换的兴趣降低。

259/268

我的预感是,随着产业链变得更加支离破碎,这些类型的交换服务将更加起飞。

毕竟,本质上是充当桥梁,但有更多的选择。

为什么 Synapse 或 Multichain 要值 1 亿美元以上,而这个只值 1400 万美元?

260/268

最后,我们已经有了今年的农场,我一直在关注着。

在他们给我一个该死的代币之前,我不会给他们加上酷炫的图。

让我们快速浏览一下它们,这样你们就可以不用再读下去,然后说不定继续你们的生活了?

261/268

Clipper - 小型贸易优化 AMM Scroll - 接近推出的 zkEVM,已经做了一个不属于大项目的测试网 Volumex - 代币即将到来,不清楚什么时候

262/268

Polymarkets - 现在他们已经被迫离开美国,没有真正的理由不推出代币;而且随着美国选举周期开始升温,这将是推出代币的最佳时机。

263/268

Llama Airforce - 我认为 Llama Airforce 在某一时刻意识到他们正坐在一个有价值的工具上面,可以被代币化。另外,这样我就不用担心领到我的 Convex 奖励了。

264/268

http://polynomial.fi - 本质上是一个 Ribbo 的竞争者,建立在 Synthetix 的合成资产和 Lyra 选项之上。

接下来会发生什么很清楚。

265/268

好了,就这样了,你熬过了整个 thread,Twitter 的服务器又熬过了一年。

希望今年的市场最终会好起来,我们都会更好。毕竟,它不可能比去年更糟......

266/268

像往常一样,这些是我对我认为在未来几年有关键催化剂的事物的选择,以及我对我的投资组合的思考。

这不是投资建议,也不是对事情发展的预测,当然也不是可以随便乱说的。

267/268

虽然 2022 年对加密货币来说是充满挑战的一年,但在加密 Twitter 上却是相当有趣的一年。

谢谢你花时间阅读我的 thread,分享你的想法并参与进来。

为更美好的 2023 年干杯!

268/268

是时候走了,否则这条 thread 就会把我和花在生成 AI 艺术上的时间消耗殆尽,消耗殆尽!

责编:Lynn

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Adam Cochran,Partner@CEHV,如有侵权请联系删除。转载或引用请注明文章出处!