长推:以fraxfinance为例,研究去中心化稳定币的中心化抵押风险

美联储有6个非常严格的标准和3个不同的等级来评估一个实体是否可以获得FMA。

原文作者:francescoglt

原文来源:Twitter

编译:MarsBit

本文旨在以@fraxfinance作为案例,研究去中心化稳定币的中心化抵押风险,以及市场发展方向。

USDC脱锚和SVB的失败影响了整个加密行业,为去中心化稳定币提出了新问题。

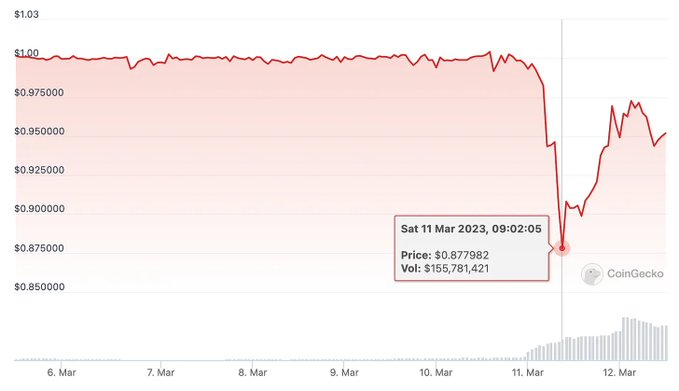

SVB 暴雷导致稳定币市场龙头USDC价格下跌,一度跌至0.8788 美元。

这产生了一连串连锁反应,甚至影响了去中心化稳定币,理论上它应该与中心化稳定币无关,受影响较小。 但 $FRAX也跌至 0.87 美元,主要是因为它依赖 USDC 作为抵押品。

本周发生的这类黑天鹅事件已经考验了去中心化稳定币的价值主张。如果它仍遭受系统性风险,那么持有的意义何在?

去中心化的稳定币在保持最低风险的同时,向完全去中心化的抵押品转移是否可行?

目前还没有开发去中心化稳定币的最佳方式的蓝图。

本文以 Frax 为案例进行研究,回答以下问题:

为什么 Frax 要将 USDC 作为储备?

去中心化稳定币能否转变为使用完全去中心化的抵押品,同时保持最小的风险?

Frax作为第一个基于部分抵押机制的算法货币系统而声名鹊起。它是开源的,无许可的,完全在链上。

Frax的愿景是成为DeFi的一站式服务:一种去中心化的中央银行。

作为计划的一部分,Frax团队最近宣布Frax将把其抵押比率提高到100%,这是在Terra崩溃后的监管担忧。

然而,正如目前USDC脱锚向我们展示的那样,100%的CR对Frax来说是不够的。真正显而易见的问题是哪些资产应该用作抵押品。

这一直是Frax团队所面临的问题。

已经在尝试解决了。

目前,Frax仍然依赖于“代币化法币”敞口,因为Frax的大部分抵押品都由USDC组成。

Frax可以作为抵押品的资产范围仅限于:

1. 真实世界资产(RWA):如MakerDAO $DAI;

2. 规避风险资产:如USDC。

在牛市的大部分时间里,RWA作为稳定币扩展基础设施(例如允许向企业贷款)的基本组成部分主导了叙事。

前进的道路没有对错之分,一切都取决于协议的最终愿景。由于Frax的目标是成为DeFi的中央银行,前进的最佳方式不是“承担高风险的私营部门贷款”,而是专注于风险最大的资产。

今天看起来最像这种稳定币的是Circle USDC,因为它完全由美国国债支持。因此,Frax决定最初用USDC作为抵押品,因为它是“美元中风险最低的经济负债”。

例如,如果DAI美元将由RWA支持,如特斯拉贷款和私人公司贷款,这将比以美元计价的稳定币贷款风险大得多。

尽管如此,由于其大部分抵押品都是USDC, Frax并没有真正去除与中心化稳定币的关联,也没有在市场动荡期间提供任何额外的保护:它的命运与Circle和USDC有关。

当然,Sam承认,依赖中心化第三方所固有的外生风险的程度,最终在本周SVB的失败中成为现实,SVB的失败影响了Circle并导致了USDC脱钩

用Sam的话来说,应该只有1个RWA:存入美联储主账户(FMA)的美元。每家大银行都可以向美联储申请,将美元直接存入其账簿。

开设FMA是Frax解决抵押困境的王牌。

关于【长推:以fraxfinance为例,研究去中心化稳定币的中心化抵押风险】的延伸阅读

三分钟速读 Usual Protocol:如何构建 RWA 抵押型稳定币 USD0?

稳定币是加密货币行业追求货币地位的一种解决方案,其中Tether是最成功的稳定币之一,今年第一季度利润超过45.2亿美元。新兴的稳定币公司Usual Labs推出了稳定币USD0,采用政府债券作为抵押物,旨在解决传统金融体系的问题。Usual代币分配90%归社区,持有者可参与决策流程并获得收益,与其他协议不同,体现了去中心化精神。Usual还集成了多个协议,预计将大大增强其流动性。它选择RWA支持来重新设计稳定币USD0,在稳定币市场有巨大的想象空间。

金融体系的重要组成——图解稳定发展最新格局

稳定币市场迅速增长,已超过1600亿美元,主要由USDT和USDC推动。稳定币被广泛用于交易,每周交易额超过500亿美元。稳定币推动了金融生态系统对美元和国债的需求,尤其是对美元匮乏的经济体和新兴市场。稳定币的全球足迹不断扩大,供应量可能会下降,但最近的上涨可能受到比特币现货ETF推出的影响。稳定币在公共区块链基础设施中发挥重要作用,促进去中心化金融应用程序交易。随着稳定币的发展,它们在金融领域的重要性将继续扩大,需要密切关注。

没有什么比通过“在美联储的资产负债表上存入美元,在美联储的实际账本上”,以美元计价的贷款更无风险的了。

然而,正如Sam自己所提到的,这是一条漫长的道路,充满了不确定性,因此Frax是否能够实现这一目标仍然是纯粹的猜测。

进一步思考:

Frax是完全的链上实体。因此,获得FMA的过程将比传统的大型银行困难得多。

美联储有6个非常严格的标准和3个不同的等级来评估一个实体是否可以获得FMA。

https://crsreports.congress.gov/product/pdf/IN/IN12031#:~:text=For%20eligible%20institutions%2C%20applicants%20must,the%20Fed%20or%20financial%20stability

“美联储只能向符合成员银行或储蓄机构定义的公司、指定的金融市场公用事业公司、某些政府支持的企业、美国财政部和某些官方国际组织授予主账户。

"......对于符合条件的机构,申请人必须遵守与支付、反洗钱、制裁和风险管理等有关的法律和监管要求;财务健康;而且不会对美联储或金融稳定构成风险”。

鉴于Frax是区块链协议,它将属于较高的风险级别,因此在批准之前将接受越来越多的审查。

在一次采访中,Sam提到Frax希望不沿用Yuga Labs所采取的方式,后者最近从a16z筹集了超过10亿美元。

用Sam的话说,这引入了“不合理的激励”来奖励股权持有人,因此将损害协议的价值主张,并将Frax变成一个中心化的公司。

另一种不同的结构方式可能是作为一个非营利基金会,类似于以太坊。

获得FMA将确保Frax保持去中心化,并为其持有人(而不是股权持有人)提供价值。

为了扩大一家领先的非金融金融公司(Yuga)的规模,可能会对一家旨在成为DeFi中央银行的去中心化公司的利益结盟产生破坏性影响。

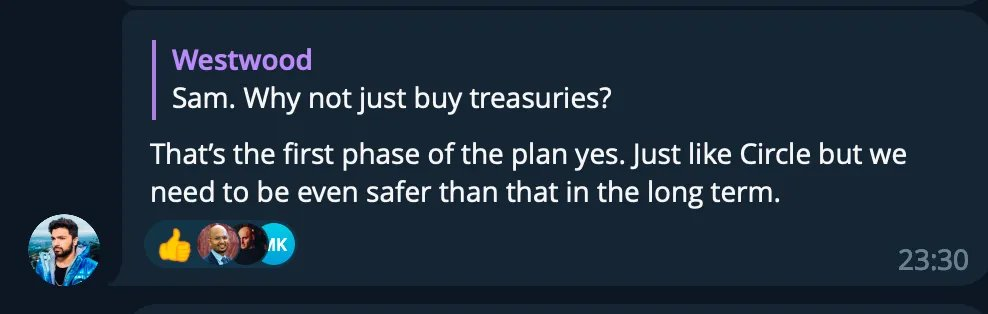

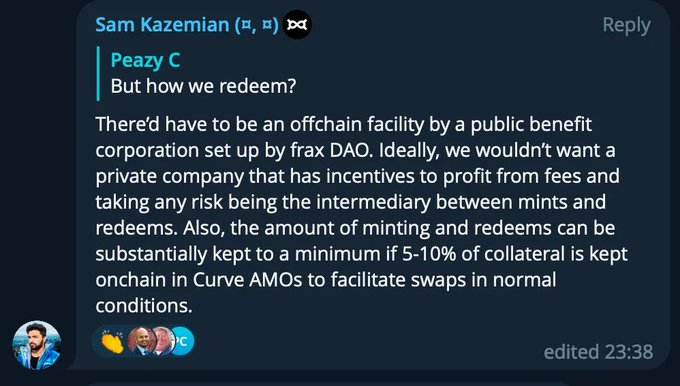

Sam在Frax电报群中提到了不依赖USDC的第一步:Frax可能很快开始直接购买美国国债。

他们会怎么做?

深思:

1. 最近的事件对整个加密生态系统进行了考验。我想说,Frax已经证明自己足够强大,表现出了韧性和改善抵押品的策略。

2. 这加快了寻找替代抵押品的进程。直接购买美国国债可能是朝着正确方向迈出的第一步。

3.随着Fraxswap和Fraxlend推出,Frax已成为第一个在以太坊上提供稳定币、流动性和借贷服务的DeFi协议。

通过控制整个堆栈,Frax进一步扩大了其执行任意货币政策以支撑其稳定币的能力。

4. 但这一切并非一蹴而就。除了抵押问题,未来几个月美国对稳定币的监管也将取得进一步进展。对Frax来说,这真是成败攸关的关键时刻。

5. 还有一点是Sam和Frax团队之间沟通的透明度问题。有任何问题吗?你问,就会得到答案。

注:作者本人并未获得Frax赞助。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:MarsBit,如有侵权请联系删除。转载或引用请注明文章出处!