第一季度加密货币资产流动性排名

APT 的流动性远远超过其市值,这意味着相对于其规模而言,它是流动性最强的代币之一,因此应该从较小的波动中受益。

原文来源:medium

原文作者:Conor Ryder,CFA

原文标题:Q1 Liquidity Ranking for Crypto Assets

编译:Lynn,MarsBit

上个季度,我发布了第一个加密货币资产的流动性排名系统,将每种资产的流动性排名与其市值进行比较,并调查哪种代币的市值从流动性的角度来看最具误导性。流动性可以说从来没有像现在这样在加密货币中处于有利地位,美元支付轨道被关闭,做市商从交易所撤走订单。随着市场深度处于 10 个月的低点,价格波动已经回升,因此投资者必须准确评估每一种资产的流动性,以了解预期的短期波动程度。在这篇文章中,我将提供流动性排名模型的更新,在这个过程中强调上一季度的一切大的变动。

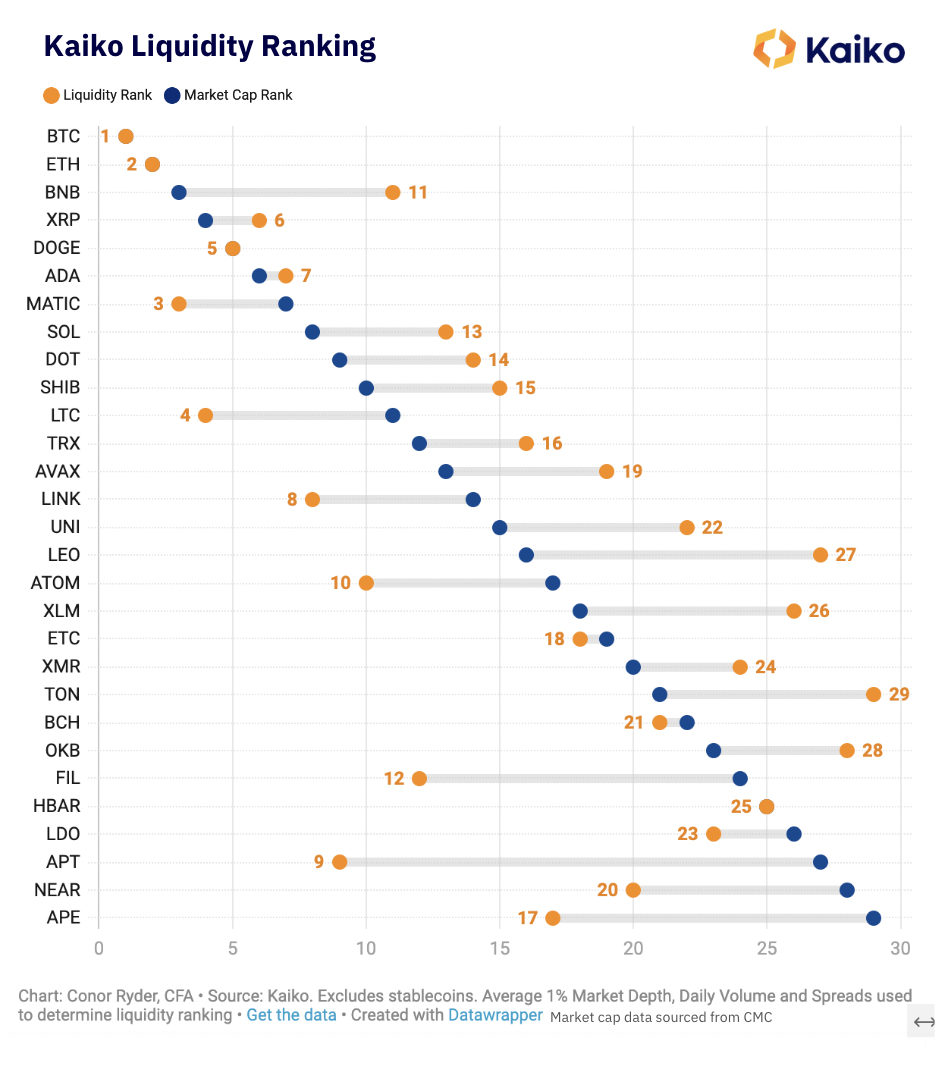

像往常一样,在深入研究每个流动性指标之前,下面的图表提供了每个资产的流动性排名(橙色)与其市值排名的总体情况。如果一个代币的流动性排名在中心的右边,那么相对于市值来说,它的流动性排名更差,反之亦然。

数据

29 种代币按市值进行排名,不包括稳定币和包起来的代币。对于交易量和市场深度,数据被汇总到 11 个流动性最强的中心化交易所的所有活跃的美元、BUSD、USDT 和 USDC 计价对中。这包括了大部分的市场活动。

对于点差,只使用了 Binance 的数据,它是在最广泛的市场中流动性最好的交易所。这是由于在采取平均价差时,异常值可能导致的问题。例如,只要有一个不流动的市场就会导致平均价差暴涨,这就不能反映出代币的真实流动性。

作为最后的说明,这个流动性分析仍处于早期迭代阶段,我们愿意接受反馈。以下三个标准被用来得出每个代币的流动性排名:

1)流量

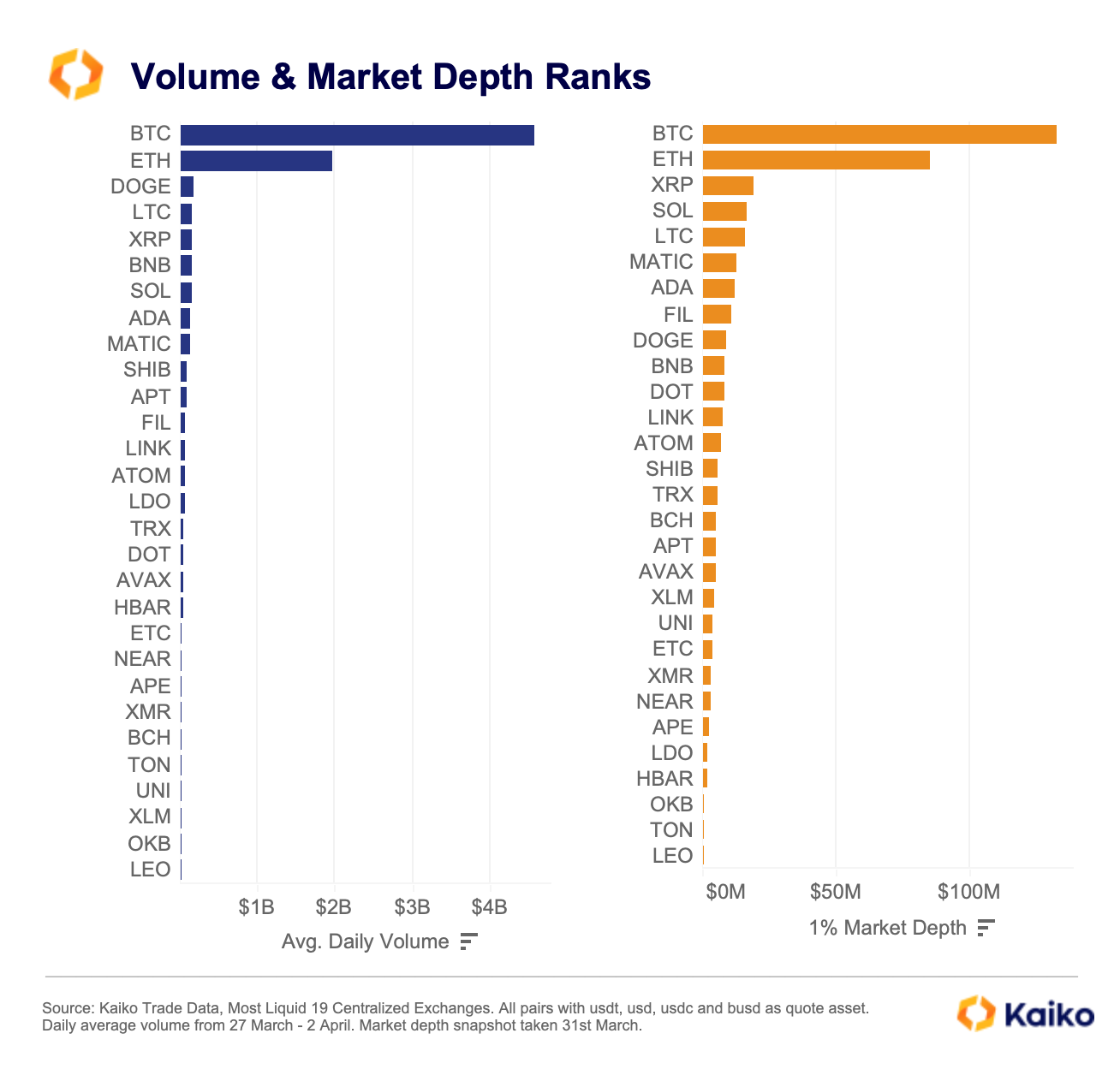

交易量与订单簿的流动性措施密切相关,如市场深度和价差。具有较高交易量的代币通常具有较深的订单簿,这使得交易者能够在对价格影响有限的情况下交易资产。但是,在加密货币市场上,这种关联性可能存在差异。例如,清洗交易或其他类型的市场操纵可以使一个代币在没有深度订单的情况下显得非常有流动性,这意味着仅靠交易量不足以完全评估流动性。

本季度销量突出的代币是:

·DOGE 的交易量在 2023 年开始时有所回升,并在几个较大上限的代币面前排名第三,令人印象深刻。

·LTC 的交易量也令人印象深刻,尽管其市值排名为 11,但如果不包括稳定币,则排名第四。对 LTC 交易量的提醒是,今年早些时候,我在 Bitforex 上发现了一些 LTC 清洗交易的例子,因此仅凭交易量数字不足以得出 LTC 流动性特别强的结论。

·与一些市值规模相似的竞争对手相比,DOT 在 2023 年第一季度的交易量明显偏低。DOT 在交易量方面排名第 17 位。

2)市场深度

市场深度考虑的是未结订单的总体水平和广度,由中间价两侧不同价格水平的买单和卖单数量计算得出。在本分析中,采取 1% 的市场深度。

上个季度我使用了 2% 的深度,然而当我对市场深度指标进行深入挖掘时,我发现有证据表明一些交易所/代号在故意玩弄 2% 的深度数字,夸大该水平的订单水平,可能是因为大型排名网站开始列出 2% 的深度栏。我发现1% 是一个更准确的深度代表,不规则的情况少得多。

如果市场深度对某一特定的代币来说是“深度”的,这意味着无论是买入还是卖出,都有足够的未结订单量,这最终使得以反映其内在价值的价格交换资产变得更加容易。一个市场的深度越弱,较大的市场订单就越容易推动价格。

上述市场深度突出的代币是:

·自上一季度以来,SOL 的深度相对于其他代币有所提高。在我们上次的排名中,SOL 在市场深度方面排名第 9. 本月,SOL 排在第 4 位,令人印象深刻。

·考虑到 BNB 是流动性最强的交易所的原生代币,BNB 的深度又出乎意料的低,尽管它是第三大非稳定币代币,但仍然排在第十位。

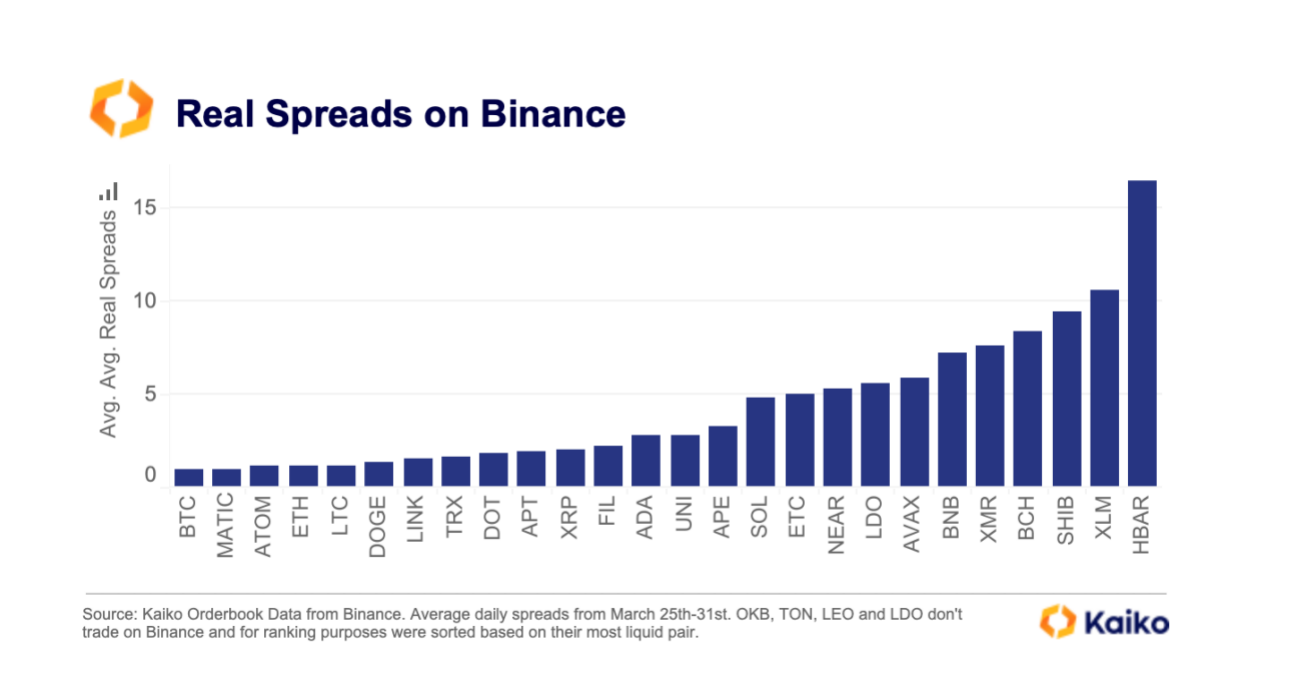

3)价差

在传统金融中,买卖价差是评估市场流动性时最常使用的指标。价差的计算方法是在某一时刻对某一资产的订单簿的最佳出价和最佳要价之间的差额。加密货币市场的价差更加分散,因为每个交易所对流动性提供者提供不同的激励措施,这影响了提供的价差。因此,我将 Binance 作为整体市场价差的晴雨表。本月,Binance 的市场结构发生了重大变化,除 TUSD 外,所有 BTC 货币对都取消了零费用,我们最近曾详细介绍过这一点。

通常情况下,价差越小,市场的流动性越强。较大的价差表明一项资产的流动性较弱,以稳定的价格交换该资产将更加困难,因此从投资的角度评估一项资产的整体流动性时,它是一个重要的衡量标准。

尽管 Binance 取消了费用并导致点差的变化,但只有 BTC 受到影响,甚至在变化之前就已经排名第一。

关于【第一季度加密货币资产流动性排名】的延伸阅读

速览Sanctum代币及空投最新信息

Solana生态的LST质押协议Sanctum公布了代币经济模型,解释了积分活动和空投方案。作为Jupiter LFG Launchpad第二期投票项目,Sanctum受到关注。第一季积分活动达到10.3亿美元TVL,成为Solana生态TVL排名第四的DeFi协议。代币经济模型为CLOUD,总供应量为10亿枚,分配给社区储备、战略储备、团队、投资者、初始空投、LFG Launch和LFG捐赠。第一季活动结束,第二季正在进行中。LFG Launch和LFG捐赠分别占8%和1%,CLOUD最大可实现18%流通率。第一季参与者将获得10%的CLOUD,第二季暂缓推出。参与Jupiter的LFG Launchpad可直接获取CLOUD,初始价格曲线为5000万美元。CLOUD可能主要在链上市场交易。

代币化资产——2024年 RWA 发展鸟瞰

资产代币化是加密货币领域的重要趋势,可提高流动性、降低交易成本,并吸引更多投资者。主要金融公司也开始研究和探索这一概念,通过数字化资产开辟新的收入来源。代币化利用公共区块链账本和智能合约,简化交易并增加透明度。稳定币市场蓬勃发展,收益资产的代币化也引起轰动。以太坊、Avalanche和Polygon等平台推动资产代币化发展。私有网络和公共网络都有优势和挑战,但共同努力将改变资产管理和交易,重塑投资和金融格局。

从利差的角度来看,最突出的代币是:

·从流动性的角度来看,MATIC 再次给人留下深刻印象,其利差排名从上一季度的第四位上升到第二位。

·BNB 再次令人失望,在其自己的交易所中的利差排名为令人沮丧的第 21 位。

·SOL 的价差也令人失望,尽管按市值计算它是第八大非稳定代币,但仍排在第 16 位。

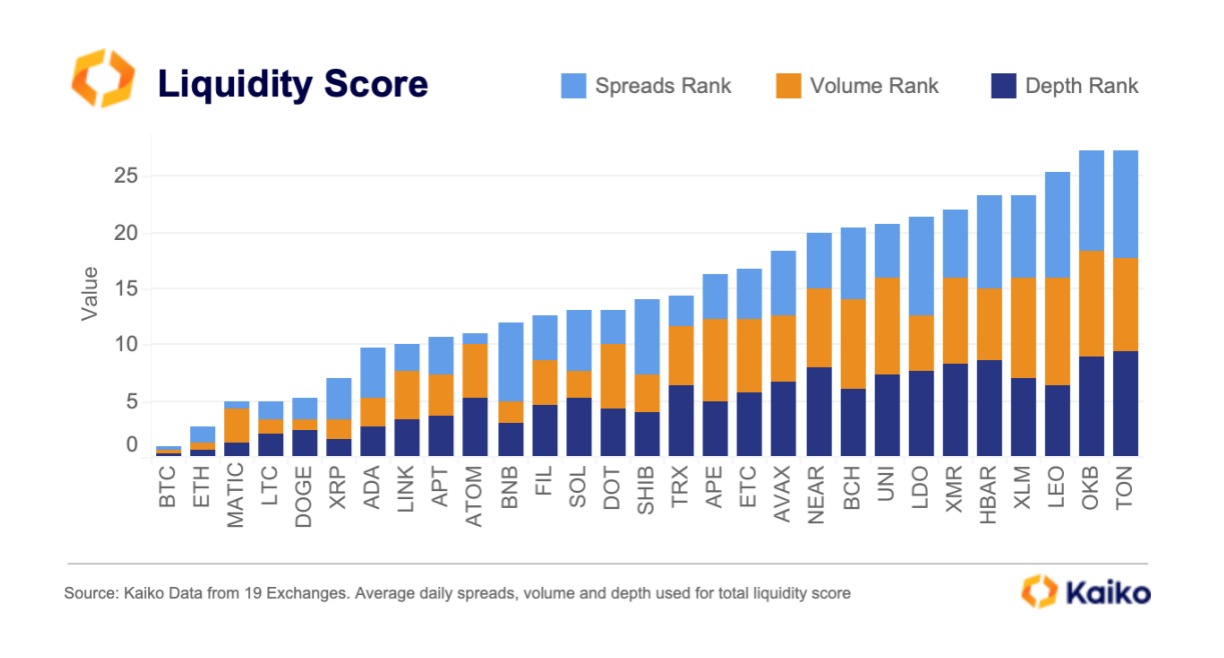

总流动性得分

将流动性的三个指标结合起来,得到三个指标的平均值,我们就可以得到每项资产的流动性分数。一个指标对其得分的贡献越小,其流动性越好。结果如下:

例如,XRP 在交易量和深度方面的得分都很高,但由于价差排名较高(较差)而受到影响。ATOM 在交易量和深度方面表现一般,但因其在价差方面排名第三。

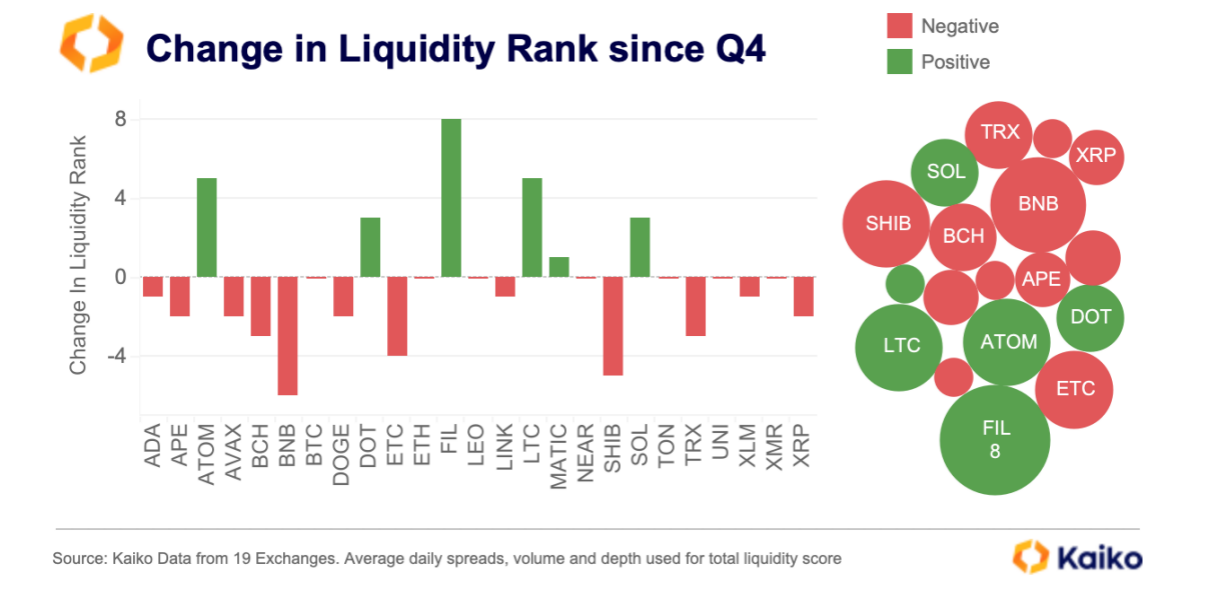

最大的移动者

由于这是流动性排名的第一次更新,我们在两个方向都有一些移动者。

改善的流动性:

- ATOM 的流动性排名比上一季度提高了 5 位,主要得益于其价差的大幅改善。

- FIL 和 LTC 有令人印象深刻的改善,然而,这两种代币都是我上个月洗盘文章的重点,所以可以说流动性得分是专门针对这些代币的误导。这强调了需要一个全面的流动性分析,在调查流动性指标的同时调查交易模式。

恶化的流动性:

·BNB 的流动性可以说是这次流动性排名的最大收获。从流动性的角度来看,这个流动性最强的交易所的原生代币是最容易被误导的代币之一,它的价差排名很差,深度排名也很差。自上个季度以来,它的排名已经下降了 6 位。

·TRX 的流动性排名下降了 3 位,因为 Justin Sun 受到了监管机构的抨击,USDT 本季度又被剥夺了。

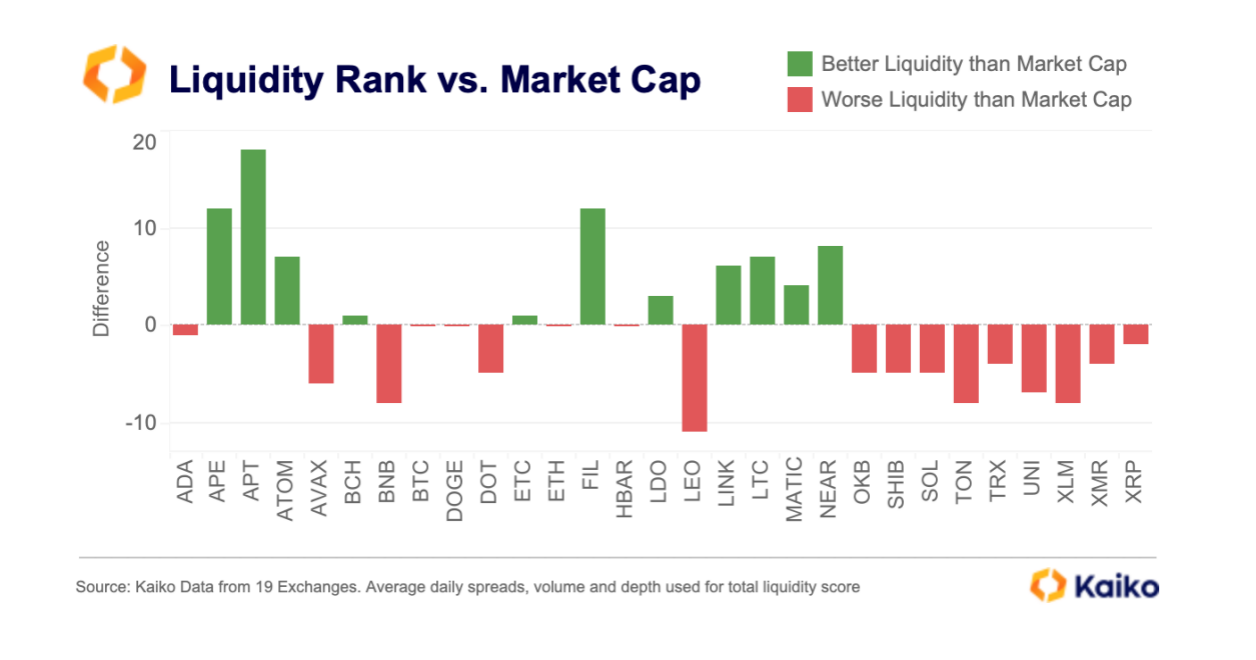

流动性排名与市值

现在,把这一切联系起来,我们就可以看到我在这篇文章中包括的第一个图表,比较每种资产的流动性排名和它的市值排名。下面的图表以另一种方式将其可视化,显示了这两个排名之间的差异。

显著的异常值:

·APT 的流动性远远超过其市值,这意味着相对于其规模而言,它是流动性最强的代币之一,因此应该从较小的波动中受益。

·LEO 和 BNB 引起了人们对交易所代币的更多关注,相对于它们的流动性,它们的市值远远超过了它们的流动性——这与 FTT 的情况类似,FTT 的流动性不足在 FTX 的崩溃中起到作用。

收获

正如我上个季度所说,简单地假设一个代币的流动性和它的市值一样,是懒惰和疏忽的。这个流动性排名向我们展示了一些主要的异常值,即代币的流动性可能远远低于其规模所暗示的,在某些情况下,对于其规模来说,其流动性是令人惊讶的。虽然不是完全万无一失,正如 Bitforex 上潜在的 LTC 和 FIL 清洗交易所证明的那样,这个流动性排名是对加密货币资产进行急需的强大流动性分析的第一步。随着流动性的需求比以往任何时候都要大,流动性指标对投资者来说只会变得更加相关。诸如 DOT、BNB 和 LEO 这样的异常值凸显了投资者需要仔细考虑他们所持股票的流动性,作为投资过程和持续风险管理的一部分。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:MarsBit,如有侵权请联系删除。转载或引用请注明文章出处!