Web3 基础设施网络代币激励研究——100亿美元的代币释放方法、对象、时间表

我们将 Web3 基础设施网络定义为去中心化的服务节点网络,为安全性以外的用例提供资源的网络,例如计算、存储、消息路由、访问控制。

原文标题:Evaluating token economics for Web3 infrastructure networks: Part I - emission schedules

原文作者:Robert

原文来源:Mirror

编译:Lynn,MarsBit

介绍

在过去的几年中,Web3 基础设施网络已经发出了超过 100 亿美元的奖励,但是很少有研究可以了解这些发放是如何支付的以及不同的发放时间表是什么样的。 在本系列的第一篇文章中,我们试图为黑暗带来一点光明。

我们将 Web3 基础设施网络定义为去中心化的服务节点网络,为安全性以外的用例提供资源的网络,例如计算、存储、消息路由、访问控制。

虽然该定义包括范围广泛的协议,但这些网络始终包含相同的角色:

- 服务节点:提供实际资源,例如存储、计算等

- 验证者:就网络其他节点类型提供的服务的履行达成共识

- 委托人(可选):将代币抵押给验证者和/或服务节点的代币持有者

- 网关(可选):编排用户和服务节点之间的连接

服务节点是每个网络需要组织的工作人员。 没有服务节点,就没有服务。 因此,我们将重点关注他们的奖励激励措施¹。

具体来说,我们查看了以下项目:

- 存储:Arweave、Filecoin、Storj、Sia

- 计算:Livepeer、Akash、渲染

- 数据/消息路由/混合(包括 RPC):Pocket、Nym、Hopr

- 无线网络:Helium (LoRaWAN)、Helium (5g)、Pollen (5g)

- 数据访问/索引:The Graph,Covalent

- 访问控制:Nucyper

因此,此列表扩展了由 Web3 索引 监控的网络,并且类似于 Messari 的 DePIN(去中心化物理基础设施网络)扇区。

克服先有鸡还是先有蛋的问题:激励供应方的方法

供应激励背后的主要思想很简单:在最初,当网络服务的需求和/或支付意愿很少时,需要通过激励来补贴供应,以克服因供应不足而导致需求不足的先有鸡还是先有蛋的问题 供应。 补偿供应方的来源有以下三个:

i)网络收入/费用的份额: 由于网络从为服务付费的用户那里赚取收入,服务节点获得份额(如果不是全部的话)——我们将在另一篇文章中深入探讨。

ii)代币奖励: 由网络分配/铸造以激励供应的资金,通常基于股权并以原生代币支付。 这将是本文其余部分的重点。

**iii)其他来源:**例如,由 i)和/或 ii)资助的捐赠基金

工作得到验证后,节点运营商可以获得奖励,有时是在锁定/归属期之后(例如 Filecoin)。 通常,服务节点可以领取奖励,而一些网络通过概率微支付 促进他们的支付 (例如 Livepeer、Hopr)。

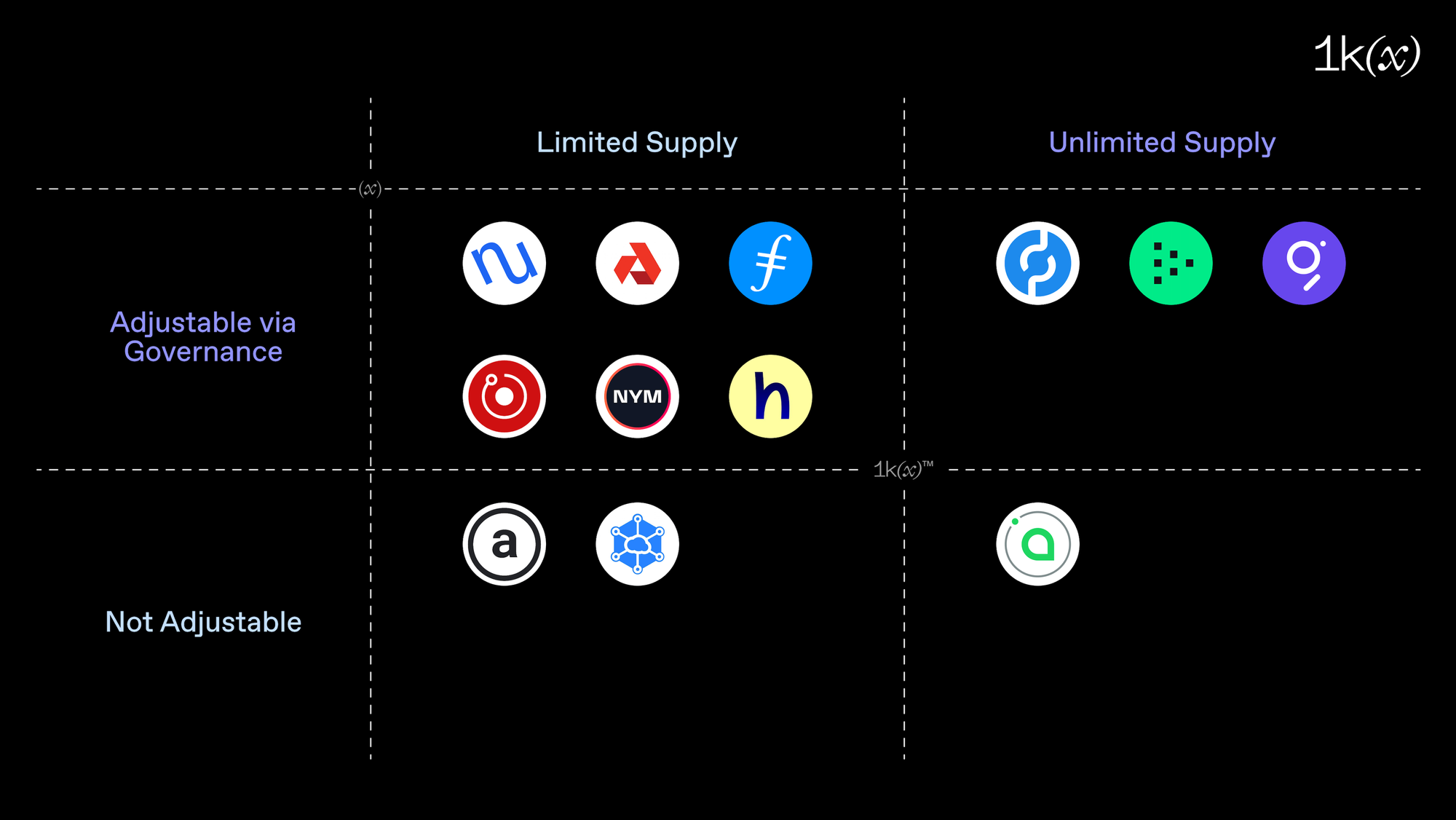

代币奖励是网络可以通过设计直接控制的唯一来源,这就是我们首先分析这些的原因。 考虑到现有的奖励机制,影响代币奖励设计的三个方面:

- 代币总供应量:

- **供应有限:**原生代币的最大供应量是有限的。 除非有销毁机制,否则网络可以分配给节点运营商的奖励也是有限的,因此最终会减少。

- **无限供应:**网络有某种通货膨胀机制,可以在没有任何设定限制的情况下不断铸造代币。

- 不变性:

- 可调整: 治理可以投票改变代币总供应量 (1.) 和/或整体排放时间表(下一点)——尽管大多数网络有能力迄今为止没有调整他们的奖励机制(这些例子 做过:Pocket、Akash、Helium 和 Render²)

- 不可调整: 没有治理或代币供应和排放时间表不在治理范围内(例如 Arweave、Sia、Storj)

- 发放时间表: 为节点运营商激励预留了多少供应量,以及随着时间的推移如何分配。

发放时间表提供了更大的复杂性,这就是我们在下一节中单独讨论它的原因。

发射函数的复杂度:

- 固定:总奖励仅取决于时间或它的某些变化,如块数(例如比特币)。

- KPI 驱动:额外的 KPI(关键绩效指标)会影响奖励排放。 请注意,这并不是指我们之前提到的通过治理调整时间表的能力。 一个著名的例子是以太坊 PoS 奖励,因为它们取决于已抵押的 ETH 数量。

制定激励措施:发放时间表

发放时间表是定义代币激励随时间分配给节点运营商的速率的计划。 该计划以函数的形式出现,具有两个维度:

发射函数的复杂度:

- 固定:总奖励仅取决于时间或它的某些变化,如块数(例如比特币)。

- KPI 驱动:额外的 KPI(关键绩效指标)会影响奖励排放。 请注意,这并不是指我们之前提到的通过治理调整时间表的能力。 一个著名的例子是以太坊 PoS 奖励,因为它们取决于已抵押的 ETH 数量。

发射函数的形状:

- 衰减:随着时间的推移,发出的奖励逐渐减少到零(例如比特币)。

- 恒定:发出的奖励遵循恒定的数量或比率。

Storj 未在此图中显示,因为存储节点已支付固定的服务金额,即没有代币奖励。 Filecoin 和 Nucypher 出现了两次,因为它们有两个属于不同象限的计划组成部分。 让我们深入研究四个象限中的每一个,进一步解释它们:

- 固定和腐烂

- 本着比特币的精神,代币发行量会随着时间的推移按照预先设定的时间表减少。 就比特币而言,这意味着每 210,000 个区块(约 4 年)BTC 发行率减半。 该象限中的大多数网络也遵循这种指数衰减,但通常具有更短的“减半周期”,例如 Helium 2 年或 Arweave ~1 年:

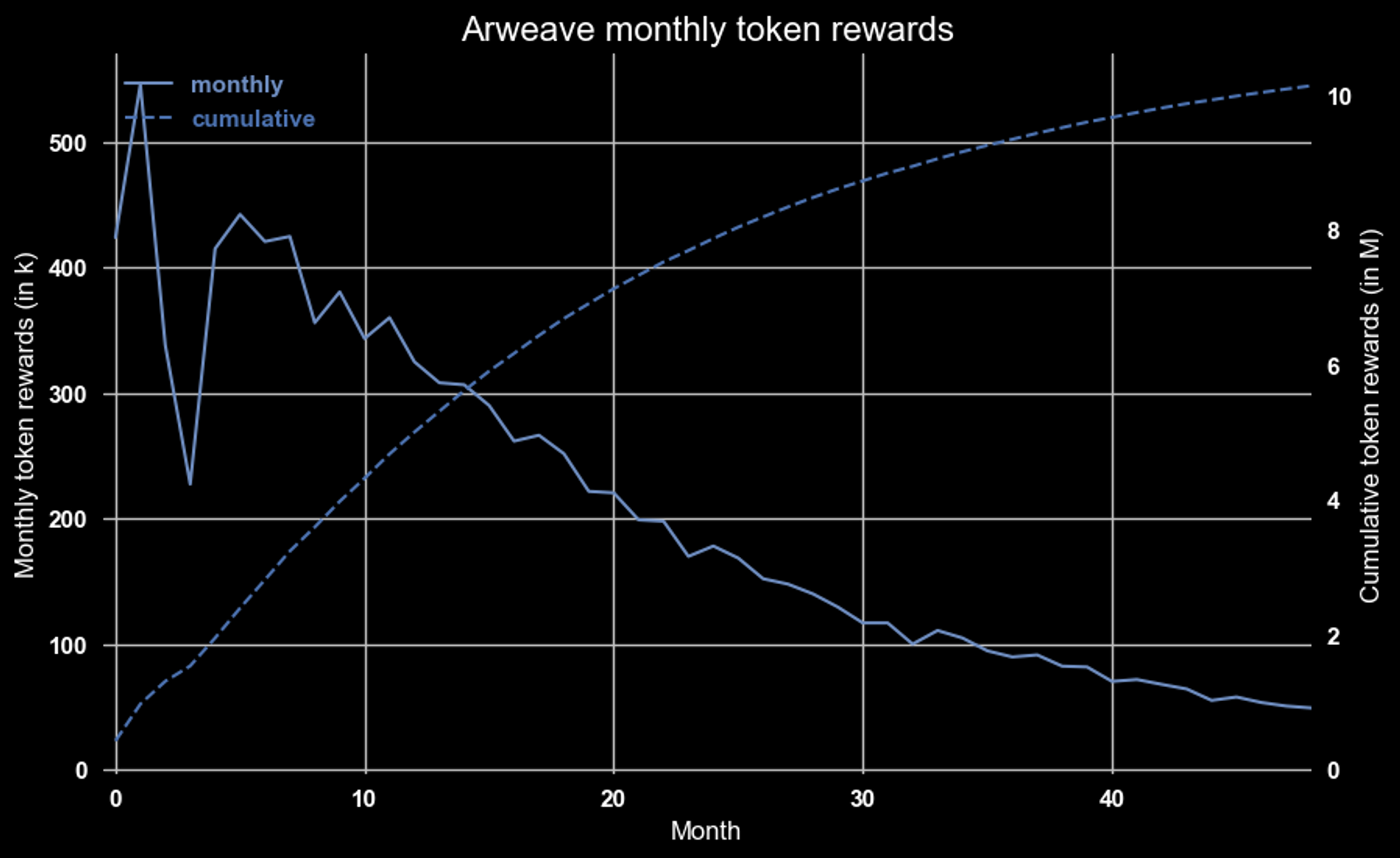

示例:Arweave

Arweave 在每个区块减少其 AR 代币的排放量,大致每年“减半”,因此奖励的指数衰减函数和累积奖励收敛到总供应量的 16.7%(11 M AR)的总奖励预算( 右轴)。

具有固定和衰减发放的其他网络是:

- Pollen: 计划将代币总供应量的 50% 用于服务节点、验证者和用户的奖励排放,从每周总供应量的 0.21%(2.1 M PCN)开始,一旦该池减少 ⅓ 就减半,这大约是 1.5 年后,第二次大约 3 年后。 用户组之间的划分取决于他们的参与(此处)。

- **Sia:**开始时每个区块排放 300,000 SIA(创世供应的 0.0067%),每个区块减少 1 个代币,直到 2020 年 7 月达到最低排放量 30,000 SIA 作为区块奖励。这些奖励仅支付给 SIA 区块链的验证者,即服务节点没有代币奖励。

- **Filecoin(简单铸造):**Filecoin 有两种发行令牌的方式,简单铸造和基线铸造。 前者在指数衰减后奖励每个区块,因此它们每 6 年减半(后者将在下一节中介绍)。

- **Helium (LoRaWAN):**调整后(在“调整能力”示例中提及²),Helium 每两年将奖励排放量减半(从每月总供应量的 2.2% (5 M HNT) 开始)。 热点获得每年调整后的份额³。

- Helium (5g): Helium 的移动网络开始时的每日奖励排放量为总供应量的 0.04%(100 M MOBILE),该排放量将在 2023 年 8 月减半(在 Solana 迁移过程中进行一些调整后),然后遵循 HNT 每两年减半的时间表(参见详细信息)。服务节点分配了其中的 60%。

- Render: 尚未获得代币奖励,但已批准切换到销毁和铸造模型,类似于 Helium 的方法。 当前最大供应量 536 M RNDR 的额外 20% 将作为奖励以衰减的方式分配给节点运营商。

要点: 固定和递减的代币奖励让事情变得简单。 虽然最终会逐渐消失,但奖励始终是已知的,并被硬编码到共识中——除非治理表面允许排放时间表发生变化,否则无法对其进行调整,从而使网络很可能支付过高。

- KPI驱动和衰减

该象限中的网络还应用衰减到零的排放计划。 KPI 驱动的时间表意味着这些排放量不(仅)取决于时间。

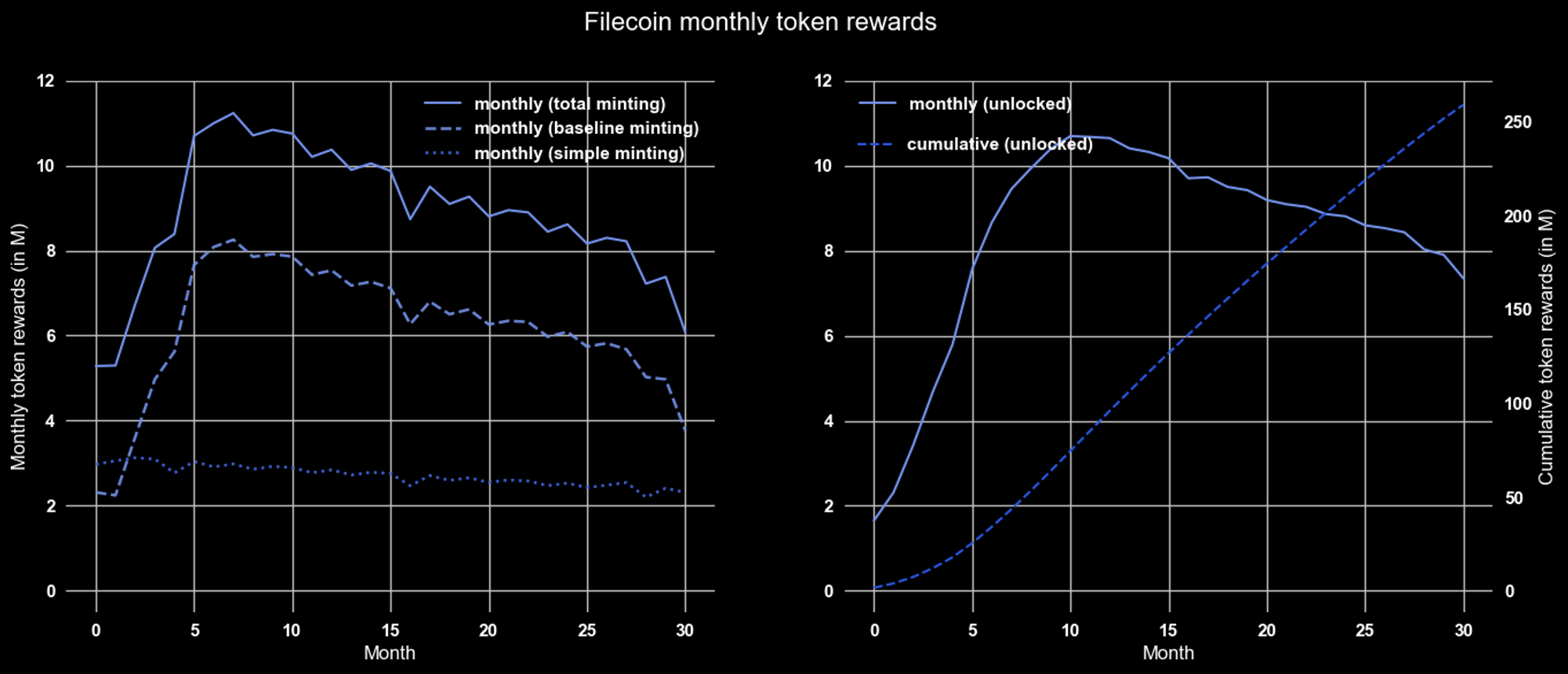

示例:Filecoin

Filecoin 具有双重铸币模型:简单铸币和基线铸币。 前者分配 30%,基线铸造分配另外 70% 的奖励(占 2 B FIL 总供应量的 55%)。 基线铸造根据网络提供的(增加的)存储容量目标基线的 KPI 发出奖励:每当网络的实际存储容量超过当前目标基线时,奖励就会被封顶。

描述那些基于绩效的奖励(实际容量与目标容量)的函数表示衰减结构,其中奖励也减半,因此是 KPI 驱动的衰减发放计划。 此处列出了该函数的完整数学运算。

左图显示了铸造的总奖励(实线),这主要受基线铸造(虚线)的影响。 从第 6 个月(当所谓的越过基线⁴ 发生时:)及以后,可以看到腐烂的性质。 解锁的发放量(右图)与铸造的总奖励(左图)在时间上发生了变化,因为 25% 的铸造奖励可立即提供给矿工,75% 在随后的 6 个月内解锁。

具有 KPI 驱动和衰减发放的其他网络是:

- NYM: 为混合节点奖励分配了总供应量的 25%(2.5 亿 NYM)。 每 720 个纪元(约 1 个月)最多发射 2%(因此衰减,相当于每约 2.8 年减半)。 但是,实际数量取决于活动节点的数量及其性能。 NYM 还提到,这个奖励池应该在稍后阶段通过费用重新填充。

- Nucypher 计划了两个阶段,KPI 驱动的时间表,第 1 阶段具有恒定发放量,第 2 阶段发放量递减:

- — 第 1 阶段计划在 ~5-8 年内持续发放约 25% 的最大 NU 供应量 (~1 B)。 这个时间范围不是预先固定的,因为它取决于质押的循环供应份额(质押率)⁵

- — 第 2 阶段计划奖励呈指数衰减,但减半时间(2 到 4 年之间)取决于质押者锁定质押的时间

- 这种方法的灵感来自于对四个网络上与奖励排放相关的质押行为的分析(参见此处):数据并没有显示出当奖励减少时质押者减少质押的强烈迹象

- Akash 在他们的白皮书中遵循了 Nucypher 的第 2 阶段,即根据质押率,奖励在减半期间呈指数衰减。 治理提前将减半期调整为 3.7 年,并定期调整通胀目标²。

**要点:**将衰减的奖励与围绕网络状况的 KPI 挂钩可能是陷入前期固定时间表和反复无常的治理之间的一个很好的中间地带,但代价是更复杂的技术实施,尤其是当它内置于共识算法中。 此外,如果网络的需求方不是 KPI 的一部分,则网络可能会面临在网络早期阶段过度激励其供应方节点的风险。

- 固定不变的发放量

恒定发放是指网络分配的恒定数量或速率的奖励,例如 每天 200 个代币或每年 3% 的通货膨胀率。 与上述象限的重要区别在于,发放量没有计划最终衰减到零。

还值得注意的是,恒定发放量只是“平的”,即如果发行的是恒定数量,则随着时间的推移是恒定的。 如果它是固定利率,即通货膨胀,那么总供应量会增加,发行量也会增加,如下所示。

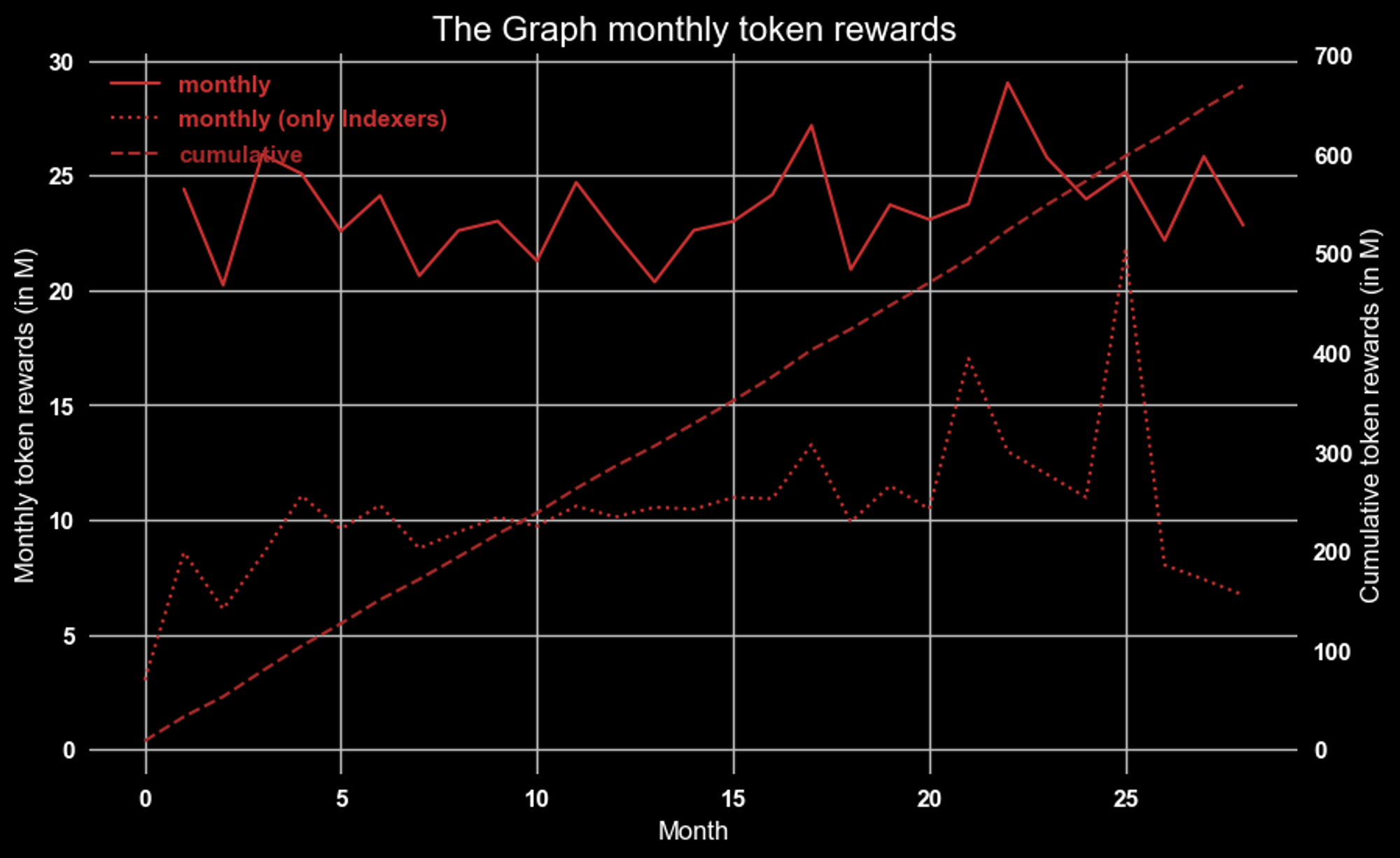

示例:The Graph

3% 的年通胀率(基于 GRT 的全部供应)分配给 GRT 质押者,其中包括委托人。 随着总供应量的增加,这导致奖励排放量稳步增加(见下面的虚线)。 索引器要求的 GRT 奖励是其中的一部分(参见此处以了解拆分的详细信息)。

实线显示了基于 3% 的年通货膨胀率(基于 10 B GRT 的初始供应)对索引器和 GRT 质押者的发放量,虚线(右轴)显示了这些的累积总和。 索引器单独定义声明的时间,这会导致随着时间的推移不太稳定的行。

关于【Web3 基础设施网络代币激励研究——100亿美元的代币释放方法、对象、时间表】的延伸阅读

香港Web3,究竟行不行?

香港虚拟资产平台牌照发放一周年,11家平台申请牌照,2家成功获得。未获得牌照的平台离开香港,原生加密平台也出走。发牌过程中,规模和专业度是重要考量,本土金融机构和具备内地资源优势的平台获得先机。有传言称,离岸交易所无法满足监管要求,导致多家知名加密交易所撤回申请。香港监管机构撤回Hashkey Exchange的合规申请,可能是因为涉及敏感地区客户服务或监管人手有限。香港虚拟资产现货ETF表现优异,但市场缩水,流动性差,难以吸引外资。香港选择从传统资本端而非加密原生应用切入,填补资产空白,探索传统领域的Web3资产转型。未来,香港Web3的发展仍有待观察,但去中心化市场与传统机构升维的碰撞仍需时间。

火币HTX重磅亮相GM Vietnam 2024并举办Web3未来之夜:聚焦加密新趋势 推进全球化战略

火币HTX参加GM Vietnam 2024,与越南本地区块链公司和社区合作,推动技术创新。活动上,火币HTX展示了安全合规的交易所经验,并建议用户谨慎投资和多元化投资。此外,火币HTX还与知名媒体ChainCatcher合作举办了“Web3未来之夜”活动,探讨未来发展机遇。火币HTX表示,越南作为亚洲新兴市场,正逐渐成为Web3行业的焦点,将继续关注和支持越南市场的发展。

在我们的一组网络中,没有其他具有固定发放量的固定时间表的例子。

要点: 制定固定和持续的奖励排放量既简单又可靠。 特别是在数量不变的情况下,无论节点何时加入网络,它们都提供了平等的竞争环境。 但是,它们需要无限的总供应量或单独的销毁机制。 与衰减的固定时间表一样,可能很难预先校准足够的发放率以实现适当的激励水平,因此当网络已经有很多节点并且不需要高激励来引入额外的节点时可能是有利的 .

- KPI 驱动和持续发放

恒定发放量是指随着时间的推移恒定的数量或速率(不会衰减到接近零)。 KPI 驱动意味着这些排放量取决于某些设定的 KPI/变量,而不(仅)取决于时间。

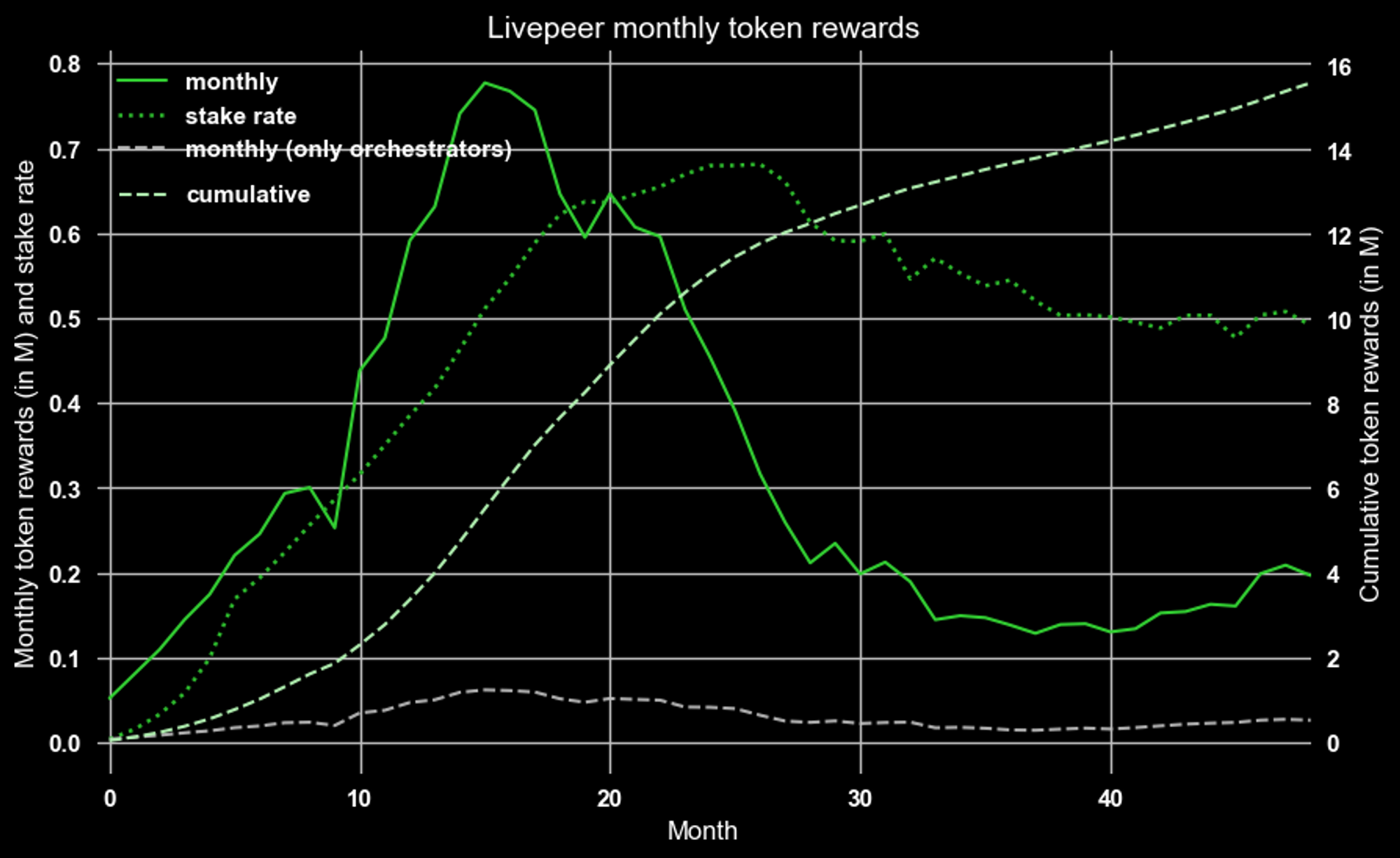

示例:Livepeer

每轮(5760 个区块)有一个固定的奖励发放率,因此是一个恒定的发放。 如果所有 LPT 供应量的 50% 以下被质押,这一比率会增加(每一轮),相反,当超过 50% 被质押时,这一比率会降低。 因此,实际发放量取决于该质押率而不是时间。 结果是代币发行量随着时间的推移看起来并不是很稳定,只有当 KPI(质押率)波动较小时才会发生:

在最初的几个月中,质押率(虚线,左轴)低于 50%(0.5),因此通货膨胀和月发放量增加(实线绿线,左轴)。 当股权利率超过 50% 时,排放量达到峰值。 他们减少并稳定下来,同时稳定在 50% 左右的股权利率。 协调者(灰线)保留一部分奖励,通常为 10-15%。

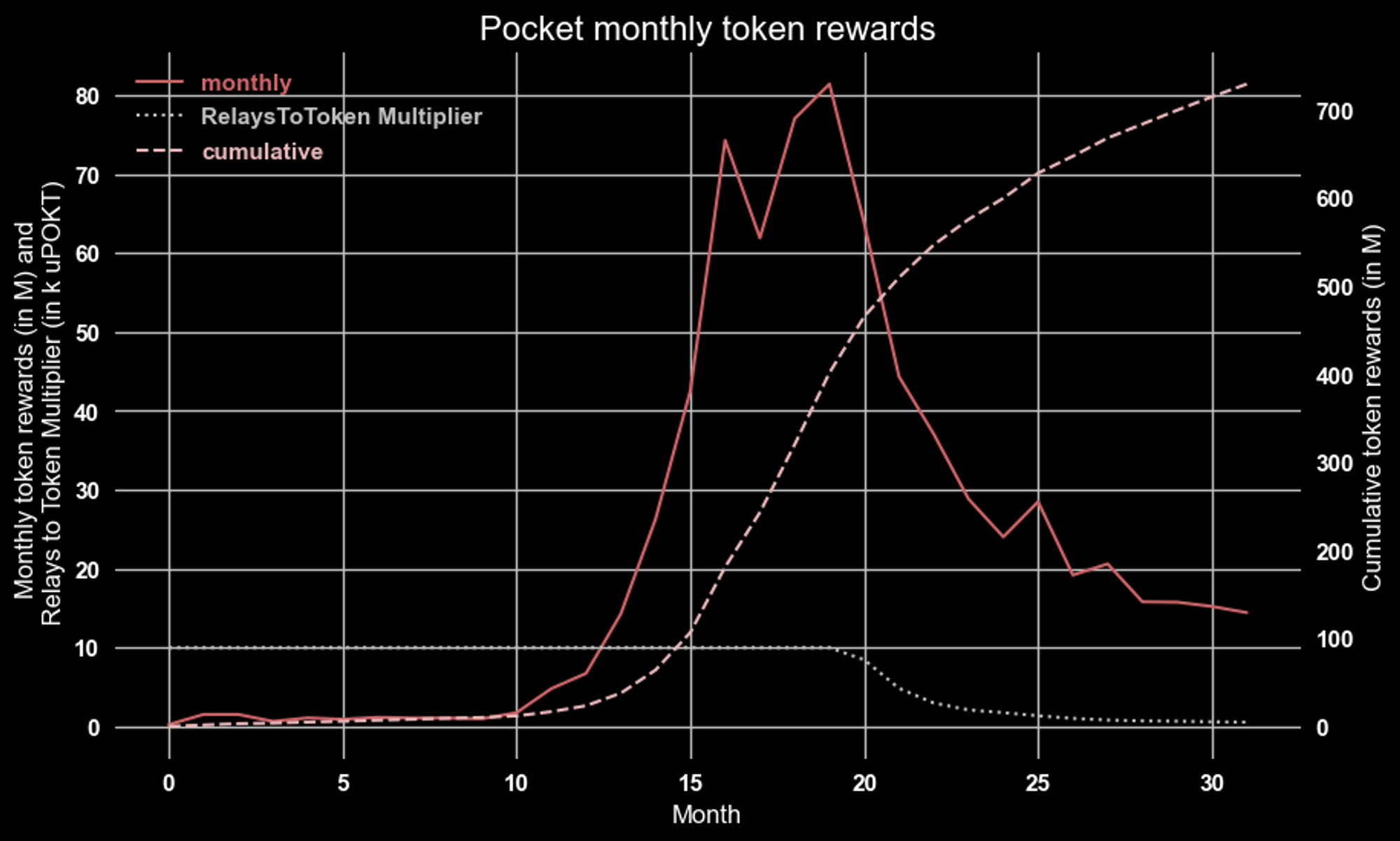

示例:Pocket

另一个例子是 Pocket Network,它有一个 RelaysToToken Multiplier 来确定每个中继节点服务一天每次铸造多少 POKT(并因此作为奖励支付)。 这些奖励的一部分分配给了 Pocket-chain 的验证者和 DAO,但 85% 分配给了服务节点。 只要这个乘数保持不变,这就是一个恒定的发放量。 它不依赖于时间,而是依赖于服务的继电器,因此遵循 KPI 驱动的时间表。

由于每天服务的中继数量在 2022 年初大幅增加。

具有 KPI 驱动和衰减发放的其他网络是:

- Hopr 遵循与 NYM 类似的逻辑,但计划每月为覆盖流量分配固定数量,实际排放量取决于网络条件和治理⁶。 总体供应量仍然有限,因为这些奖励只能持续两年。

- Covalent 即将公布有关其节点奖励的更多详细信息,但计划随着时间的推移不断发放,每年最多占总供应量的 2%。 实际金额取决于获得奖励的节点数量和类型。 您可以阅读此处并查看此处,是当前的节点运营商(及其代表)根据他们生产的区块样本获得持续的 CQT 排放。

- Nucypher: 如前所述,Nucypher 发放的第 1 阶段是恒定的,但这些发放的总时间范围受质押率的影响,因此每月发放的代币奖励也受质押率的影响。

要点: 取决于 KPI 的恒定发放量通常与 KPI 一样不稳定。 它们提供了高度的灵活性,当治理能够对其进行调整时更是如此。 尽管灵活性很大,但复杂性也随之而来 —— 如果不为各种潜在场景建模和规划,可能会遇到会给网络参与者带来很大压力的情况。

将所有内容放在一起:对实际发放时间表的汇总视图

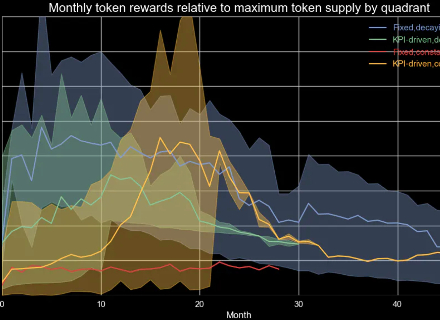

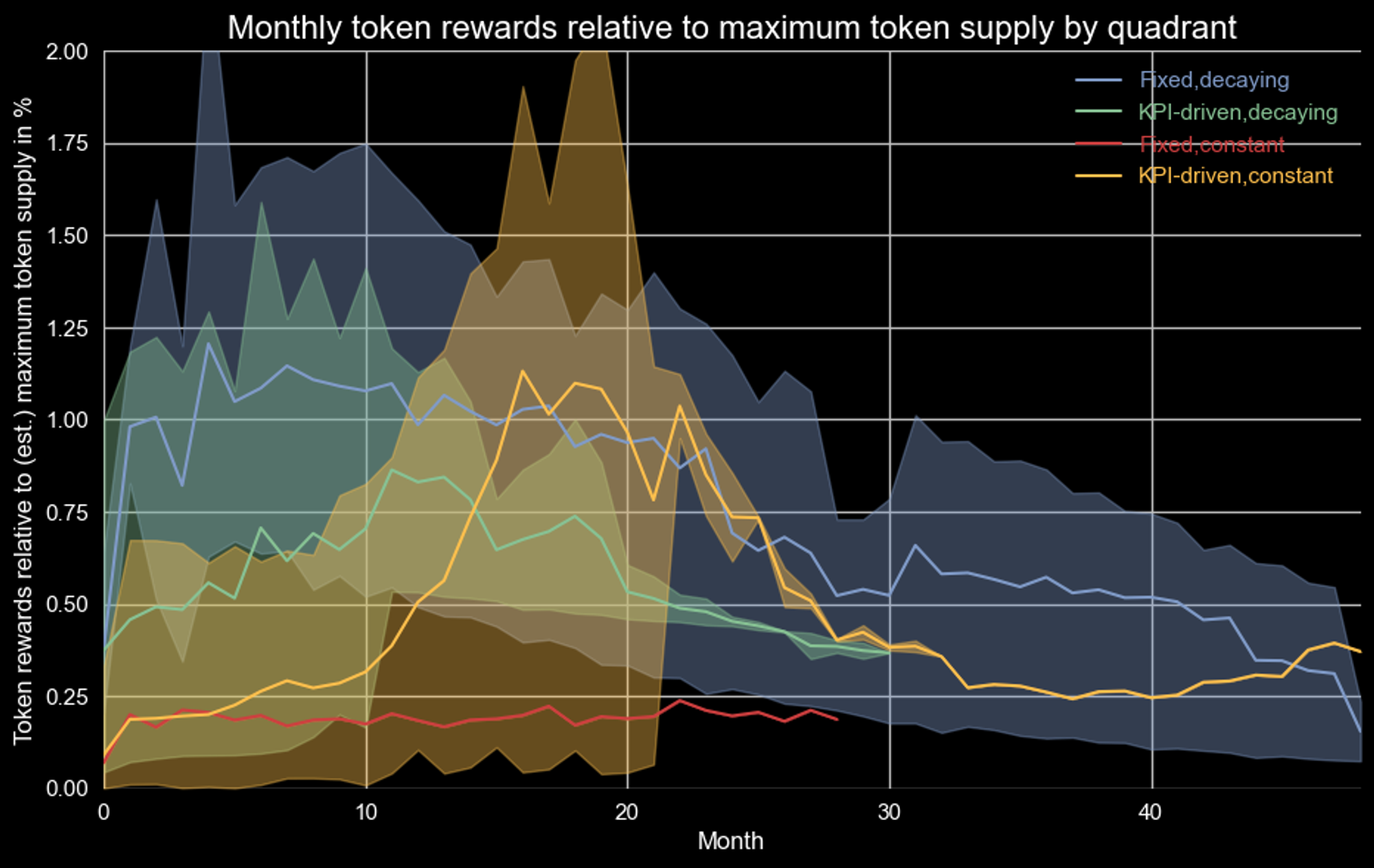

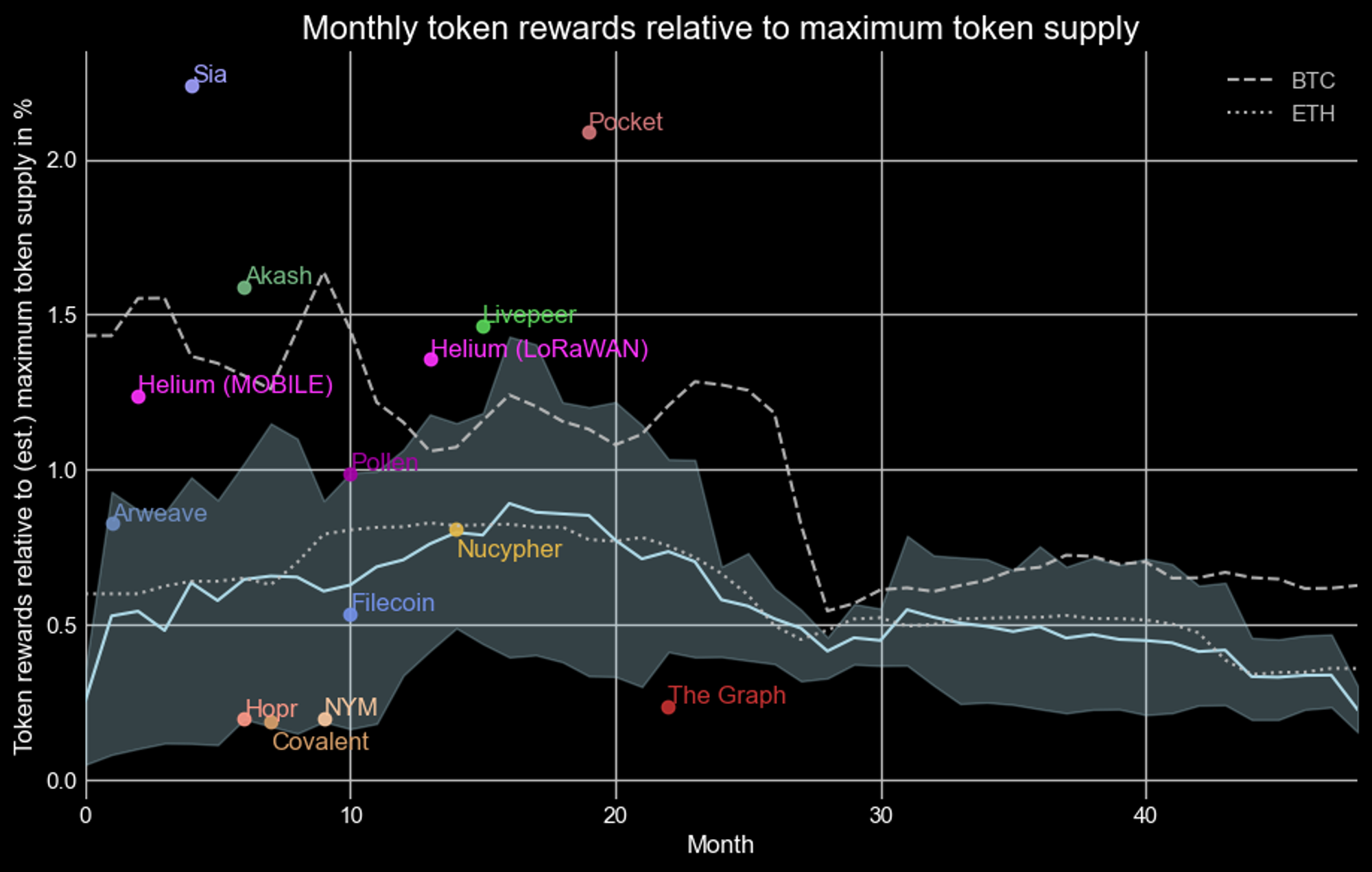

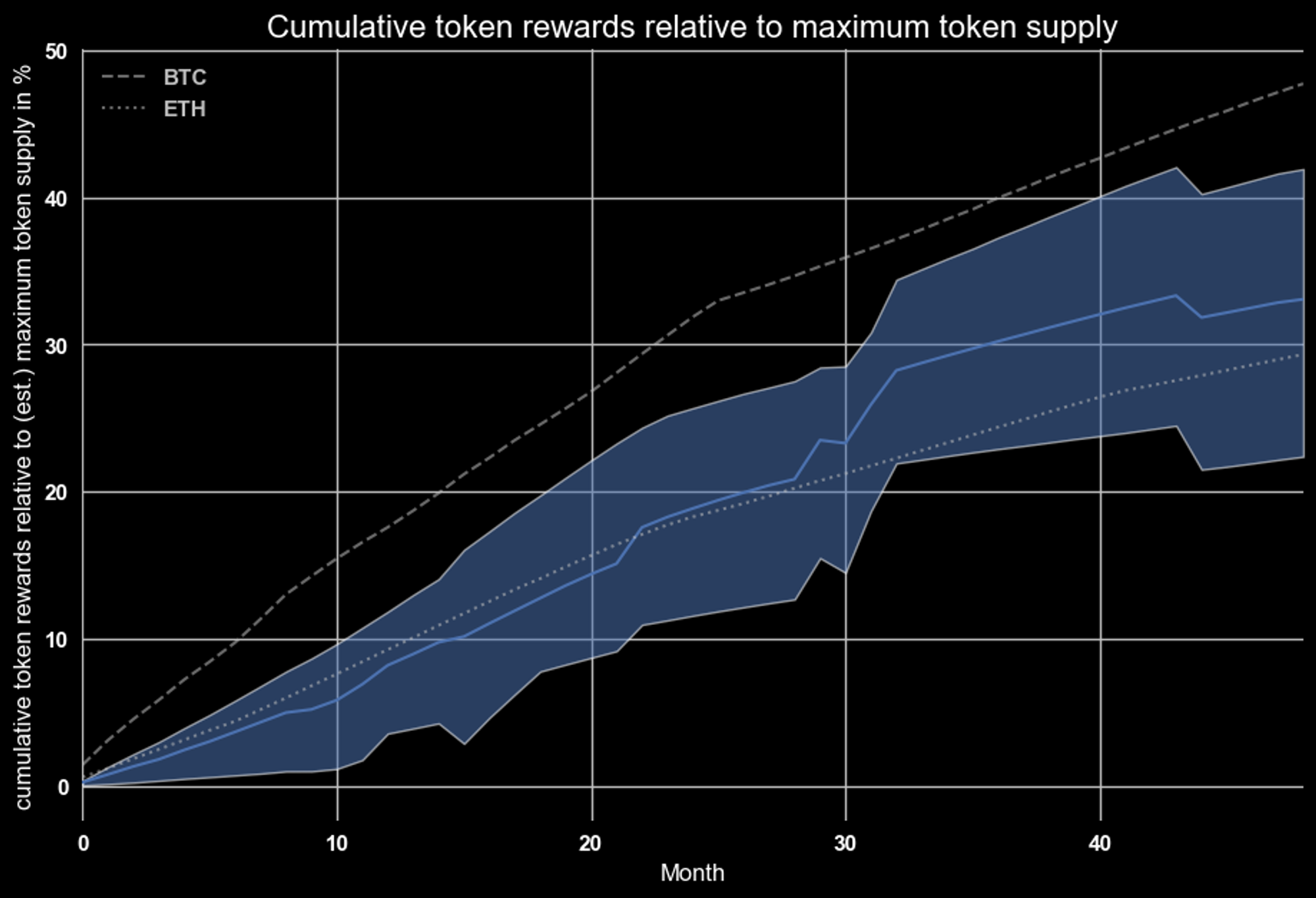

现在让我们来看看这些发放时间表是如何按月计算的。 为了使事情具有可比性,我们通过将代币发行量除以网络旨在拥有的最大代币供应量来标准化代币排放。 对于无限供应的网络(SIA、Livepeer、Pocket、The Graph),我们预测了 10 年的当前(净)通货膨胀,以获得最大代币供应的估计值。

上一节中每个象限的每月代币发放量汇总。 实线表示每个象限所有网络的平均值,阴影区域分别受最小值和最大值约束。

衰减时间表开始较高(占总代币供应量的 0.5-1.5%),而 KPI 驱动的时间表对影响基础 KPI 的市场环境有反应,因此难以比较。

如果我们进一步缩小并查看所有时间表,一个常见的模式是奖励发放的峰值(见下图中的点)在第一年,Livepeer(~15 个月)和 Pocket(~19 个月)——在 KPI 驱动的恒定象限⁸中都是值得注意的例外(根据其时间表设计,Graph 和 NuCypher 没有峰值)⁸。

相对于最大代币供应量,所有网络的平均每月代币发放量(实线是平均值,阴影是我们数据点的四分位数范围)。 彩色点标记每个网络的每月发放量(尚未)的峰值。 虚线/点线是比特币/以太坊发放时间表作为参考⁷

有趣的是,尽管时间表设计和所服务的基础设施领域(例如存储、计算等)不同,但每月发行量相对于总供应量的范围相似,最初约为 0.2% 至 1.2%,之后逐渐减少超过 2% 年。 比特币(虚线,09/2010 之后)和以太坊(虚线)的矿工收入的相对发放量也处于相似的范围内。 这也反映在累积奖励发放中:

随着时间的推移,蓝线(所有网络的平均值)和阴影区域(数据点的四分位间距)都是凹的,反映了主要衰减的排放量。 12 个月后,通常只有不到总供应量的 12% 用于奖励。 两年后,这个范围在 15% 到 25% 之间。 以太坊(虚线)的发放量与我们所选网络的累积排放量平均值一致。

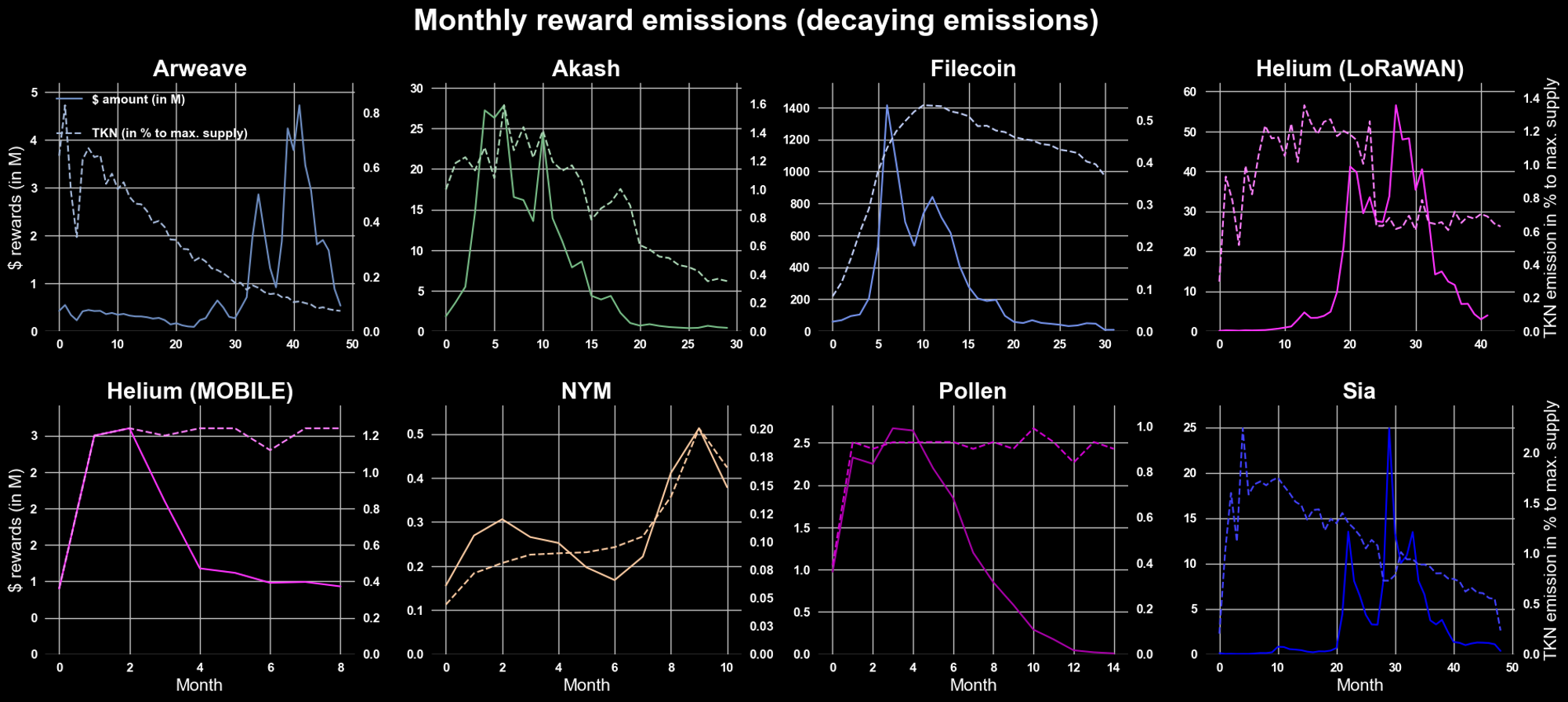

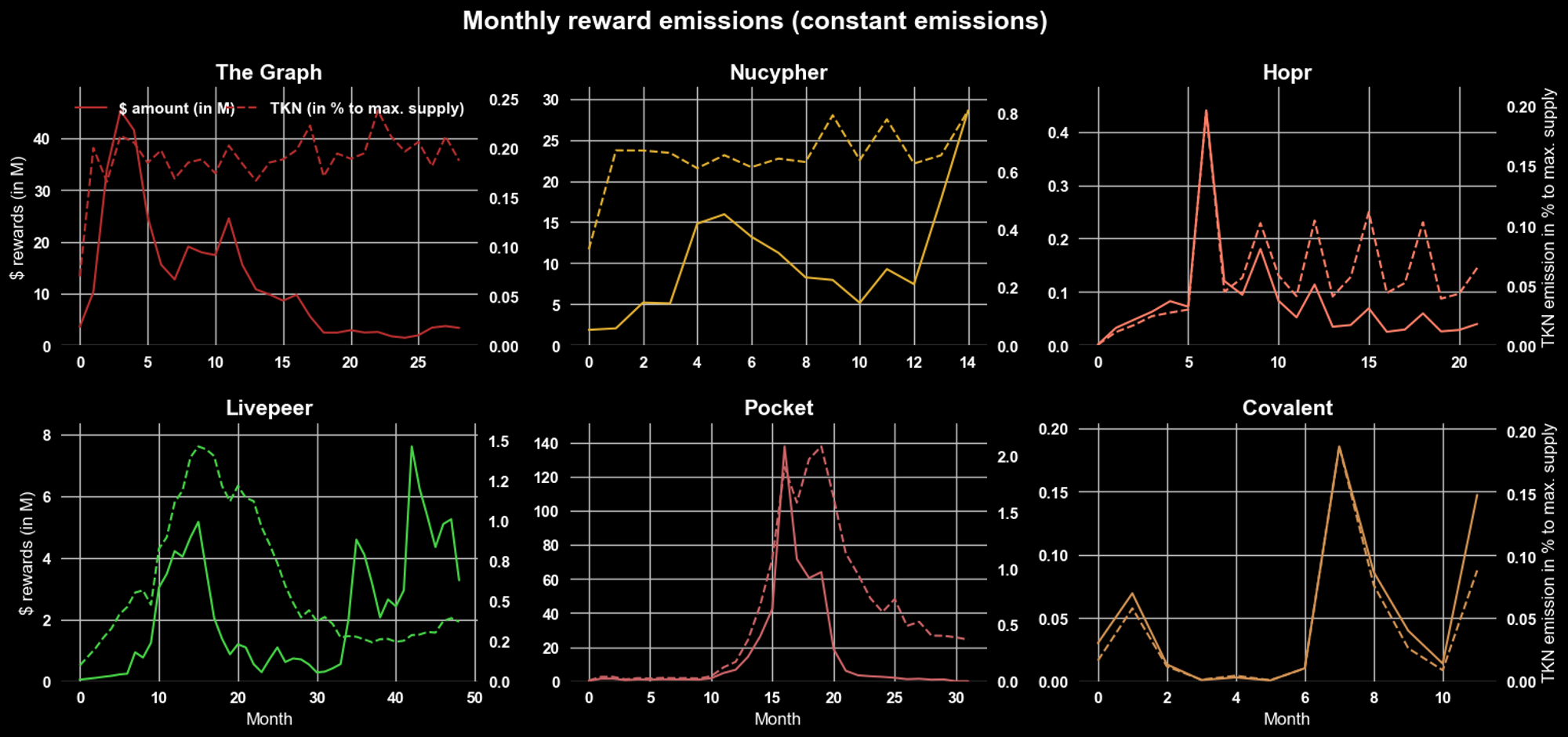

“美元发行”时间表

最后一张图表显示,在 web3 基础设施网络的早期阶段,代币奖励通常更高。 这些奖励的一方面是支付节点运营商所做的投资,这些投资以法定/美元形式发生。 在查看代币发放如何转化为“美元发放”时间表时,我们发现它们遵循非常不同的模式:

所有网络的美元发放量都在 2021 年下半年达到峰值,这解释了为什么虚线和实线如此不同,例如 Arweave 的代币奖励在第 40 个月后达到顶峰,当时每月代币奖励已经下降到 AR 总供应量的 0.1% 以下(左上图)。 有趣的是,那些以美元计算的月度代币奖励达到了数千万甚至数亿美元的峰值。 最近推出的网络,如 Helium MOBILE、Pollen 和 NYM,还没有经历过如此积极的市场顺风。 NYM 的月度代币发放量总体上也较低⁹。

对于应用恒定代币发放的网络,可以看到代币与美元的相同发放差异:

除 The Graph 之外的所有项目都位于“KPI 驱动、恒定发放计划”的象限中:它们的发放不仅取决于时间,这就是为什么它们的虚线不随时间变化的原因。 与上一张图表中的 NYM 类似,最近推出的网络(或 Covalent 的奖励排放)在其代币发放上的支出较少,并且——价格较低——也是以美元计算的¹⁰。

纵览

在运营各种服务时,Web3 基础设施网络遵循类似的每月奖励排放范围(即 0.2–1.2%),发放量通常在 2 年后减少。 最近推出的网络似乎处于该范围的较低范围内 —— 这似乎与这些网络在开始奖励发放时的较高市值有关,但需要更多研究。

这些发放物的美元价值往往大相径庭,受价格波动的影响。 如果我们认为服务节点的部分运营成本需要支付成本(迟早),那么这些都是相关的:**在牛市中看到的超额排放(以美元计算)本身不是问题, 但它们可能导致节点运营商承受过大的抛售压力(获利了结)。**这反过来可能导致代币价格下行压力,随着运营利润下降并迫使更多代币抛售,引发螺旋式下降。 在最坏的情况下,节点运营商甚至可能决定关闭运营,以致对网络供应能力产生负面影响。

为了更深入地挖掘,我们需要同时考虑额外收入(即网络的费用方面)和更好地了解成本方面——未来研究的两个主题。

如果您正在为您的 web3 基础设施项目设计代币模型,请在 Twitter 上联系 @KoschigRobert!

附录

本文基于一篇论文,其中有更多详细信息,例如在网络上和数据源呈现——我们将在未来几天将其链接到此处。

脚注:

- 另请注意,所提供的奖励排放数据并不限于所有网络的服务节点——有关所提供数据中包含哪些供应方角色的详细信息,请参阅论文

- Pocket 定期重新审视和调整他们的货币政策和参数; Akash 也并且刚刚开始讨论更新他们的经济学;Helium 很早就改变了其机制的基本原理:首先阻止参与者玩弄激励然后上限总供应量; Render 刚刚引入了决定切换到 Burn and Mint 模型的治理(参见详细信息)

- 详情见 HIP 10

- 关于Filecoin基线穿越的细节,请参见这里。

- 除了赌注金额,用户能够通过锁定他们的质押到一年来增加他们的质押重量,以获得更多的奖励。这样做的人越少,总体排放量就越低,因此第一阶段就越长(详见第三节)。

- Cover traffic 还没有上线,但Hopr目前正在使用一个质押项目作为占位符,以逐步致力于通过Cover traffic实施设想的激励机制。

- 比特币矿工收入从第 21 个月开始,因此在第 28 个月减半(对应 4 年减半)——在此之前我们找不到矿工收入。

- NuCypher 的峰值是在并入 Threshold 网络之前的最后一个月的发放量。 图中显示的峰值是最后可用的数据点之一。

- Filecoin:将 75% 的已发行代币奖励转换为美元价值的 180 天线性投资。 Helium MOBILE、Pollen 和 NYM 还没有看到它们的减排量,因此虚线还没有下降。

- NuCypher 显示合并到 Threshold 网络之前第一阶段的排放,不包括 worklock 代币排放; Hopr:如前所述,cover traffic 尚未启动,其中每月 代币排放计划在第 27 个月之前占总供应量的 1%;共价节点无法在第 3 个月和第 7 个月之间完全领取与 Nomad hack on Moonbeam 相关的奖励。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:MarsBit,如有侵权请联系删除。转载或引用请注明文章出处!