Galaxy 研究员:NFT借贷市场分析 —— 规模创历史新高,但不会持久

本报告简要概述了NFT借贷生态系统,并强调了Blend一夜之间的成功对其他领域的深远影响。

原文标题:NFT Lending Volume Reaches All-Time High, But not For Long

原文作者:Gabe Parker,Galaxy 研究分析师

原文来源:galaxy

编译:Kate, Marsbit

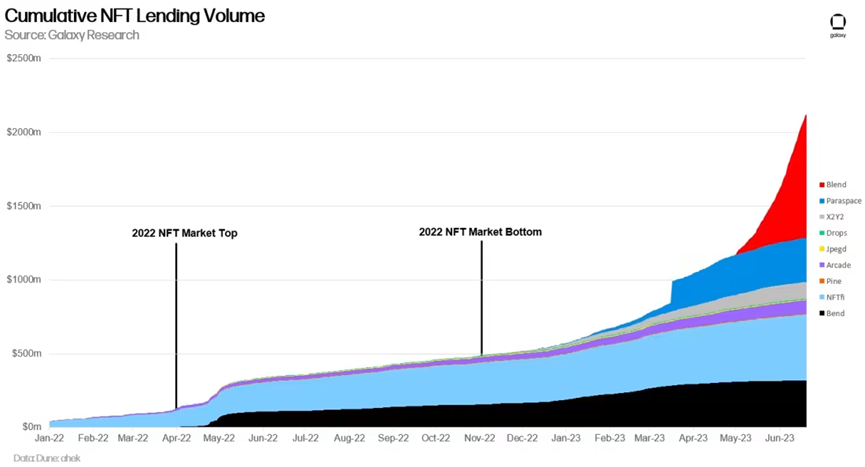

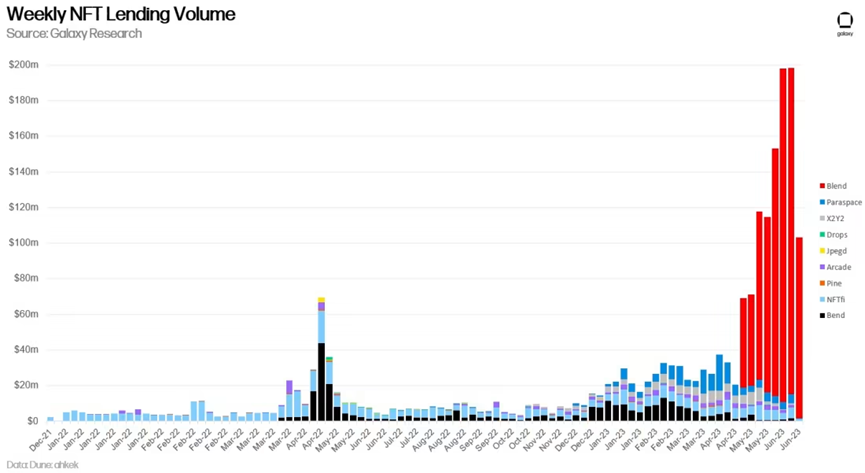

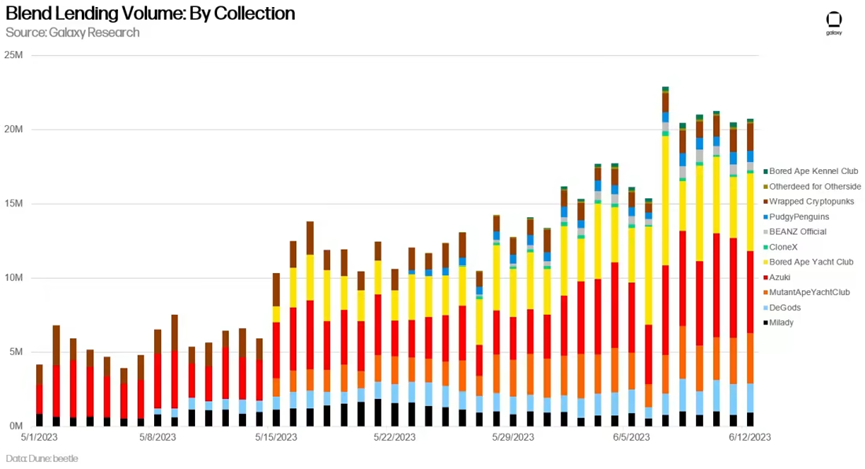

NFT借贷市场最近飙升至 2022 年牛市顶峰以来的历史新高。仅在2023年第二季度,NFT的借贷额就超过了1.97亿美元,这几乎完全是由Blur今年5月初推出的新借贷平台Blend推动的。Blend现在是使用最广泛的NFT借贷平台,拥有超过2300名借款人和1.5万名借贷人。自成立以来,Blend的累计借款总额约为9.21亿美元,借贷额约为6.2万笔。尽管少数用户占 Blend 数量的大部分,但活跃用户的增加是被采用的有希望的迹象。本报告简要概述了NFT借贷生态系统,并强调了Blend一夜之间的成功对其他领域的深远影响。

要点

• 2023 年第二季度 NFT 每周借贷量达到 1.97 亿美元的历史新高

• 年初至今,累计 NFT 借贷量增长 270%

• NFT借贷市场的用户总数正在增加

• 前十大借贷机构占Blend借贷总额的48%

• 排名前十的借款人占Blend借贷总额的26%

• Blend 68%的借贷是由空投农民推动的

NFT借贷动态概述

Blend和其他NFT借贷协议为希望利用其资产获得即时流动性的NFT持有者提供了方便的解决方案,同时也为贷方提供了从其ETH中获得收益的机会。这些协议通常用作点对点借贷市场,用户可以将其NFT锁定为托管智能合约中的抵押品,并请求以锁定的NFT的基础价值为担保的ETH借贷,期限为指定期限。借款人收到潜在借贷人的投标,并提供特定的抵押品和利率参数,使借贷人能够选择最具吸引力的借贷条款。在各种抵押品和利率参数中,有一个清算水平,它设置了相对于基础 NFT 抵押品价值的贷款价值比 (LTV) 阈值。如果发生清算,托管智能合约将用作抵押品的NFT转移给借贷人,以结算未偿还的借贷金额。一旦借贷被激活,借入的 ETH 就可以用来购买额外的 NFT,从而有效地建立杠杆NFT头寸。

在我们的NFT DeFi报告中,我们强调NFT持有者经常使用点对点借贷市场来对冲他们在热门NFT中的多头头寸。“实际上,NFT担保借贷是一种预先付款的看跌期权:如果NFT的真实价值在借贷期间低于借贷金额,则债务人不偿还借贷符合其利益,从而丧失其借款金额的NFT。”通过持有NFT(将其锁定在合约中),借款人创建了看跌+多头收益的组合,这与看涨期权类似。

NFT借贷格局

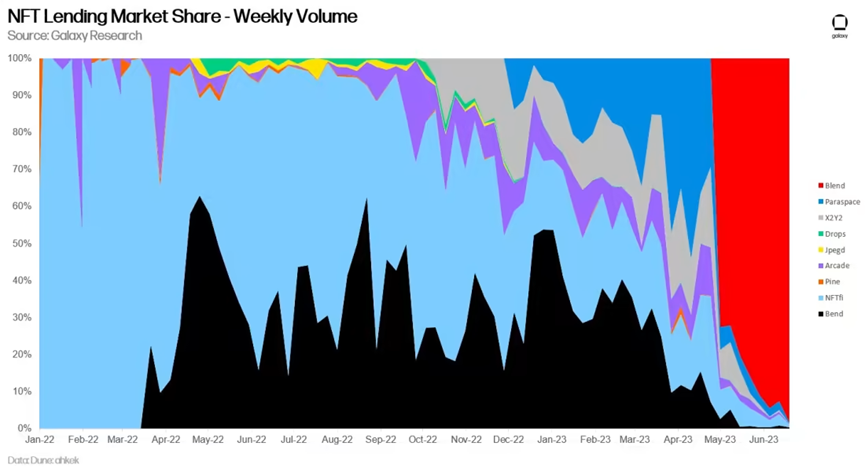

在2022年4月NFT市场达到顶峰之后,NFT 借贷活动的数量出现了显着激增。最初,市场主要由Bend和NFTfi控制,分别占63%和23%的市场份额。然而,NFT借贷格局在2022年12月发生了变化,X2Y2、Arcade和Paraspace等新竞争对手进入该领域,导致NFT借贷市场竞争更加激烈。结果,Bend 和 NFTfi 的市场份额分别下降至 12% 和 19%,而 Paraspace、X2Y2 和 Arcade 的市场份额则分别为 35%、25% 和 6%。虽然在当时意义重大,但与 Blend 出现以来我们所看到的相比,这种破坏根本不算什么。自今年 5 月推出以来,Blend 已经占据了大约 95% 的 NFT 借贷量。

在Blend出现之前,NFT借贷量正在从2022年11月的历史低点缓慢恢复。年初至今,累计NFT借贷额增长了270%。Blend一夜成功将借贷活动在几周内推至新高。值得注意的是,Blend在过去六周的销售额(9.21亿美元)超过了大多数竞争对手一年的销售额。

活跃的Blend

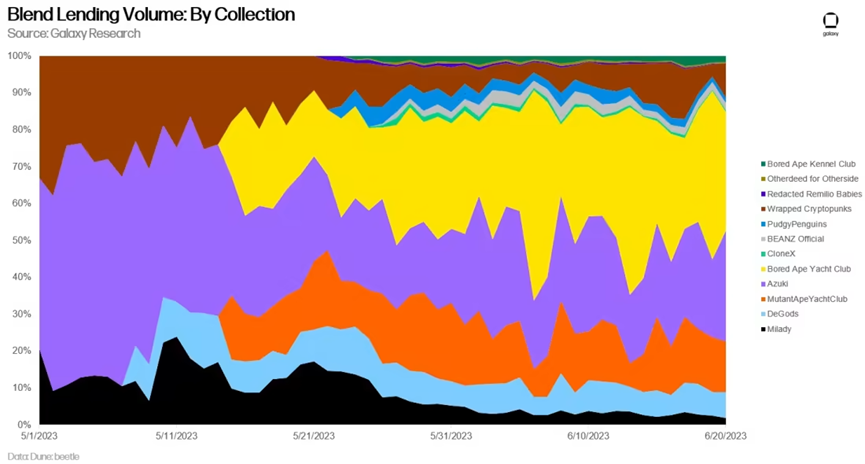

与其他 NFT 借贷平台类似,Blend 采取了保守的做法,限制对少数选定的主要 NFT 集合的支持,这些集合由于流动性增加而风险较低。在推出时,Blend只允许用户以Miladys、Azukis和Wrapped Punks为抵押借入ETH。Blend最终将借贷抵押品的选择多样化到其他主要的蓝筹NFT,然而,Azuki 仍然是用作抵押品的主要集合(706 笔活跃贷款)。

关于【Galaxy 研究员:NFT借贷市场分析 —— 规模创历史新高,但不会持久】的延伸阅读

NFT 与 ERC-6551:新星再度闪耀

ERC-6551、Blend 借贷和 Opensea 的 Deals 可能是 NFT 市场回暖的关键。

NFT的艰难时刻:多个项目关停,普跌行情下借贷平台出现连环清算和坏账

多个NFT项目接连关闭,借贷平台面临坏账风险,NFT市场正面临新一轮压力测试及生存考验。

Blend的贷款人和借款人

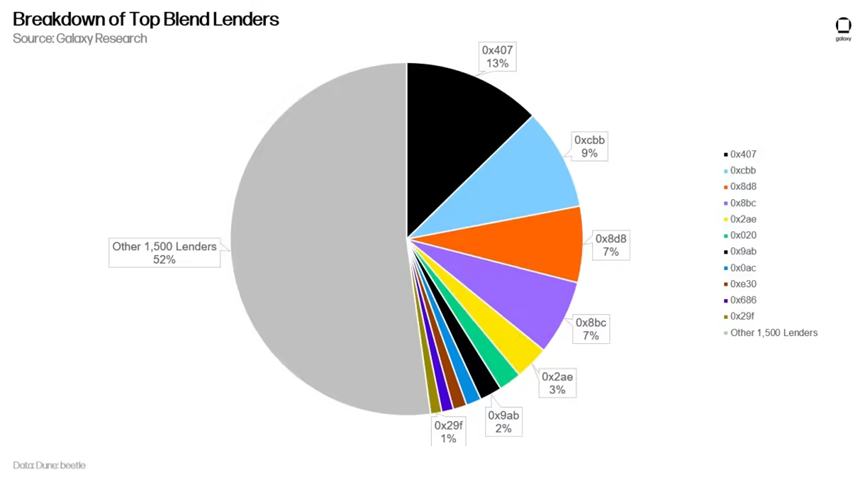

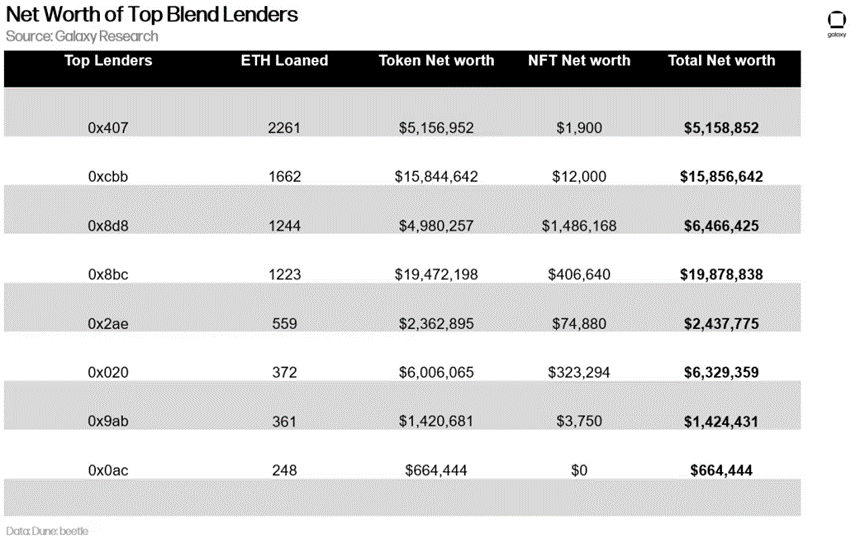

在我们的NFT市场更新中,我们之前注意到Blur的用户群主要由ETH鲸鱼组成。与Blur一样,Blend的借贷基础也主要由ETH鲸鱼玩家组成。例如,Blend的前十大借贷机构贡献了该平台48%的借贷总量。在这些贷方中,钱包0x8BC作为主要参与者脱颖而出,占 Blur 上向借方发放的 ETH 的约 7%。该用户的钱包大约有1970万美元,持有大量代币分配,主要由ETH组成。值得注意的是,钱包0x8BC收到了第三大的Blur代币空投,共计297万个代币(按今天的价格计算约为100万美元)。许多顶级借贷机构都获得了BLUR第一季的大量空投,这表明最初空投的最大受益者仍然是平台上最活跃的用户,可能是受到即将到来的第二季空投的激励。

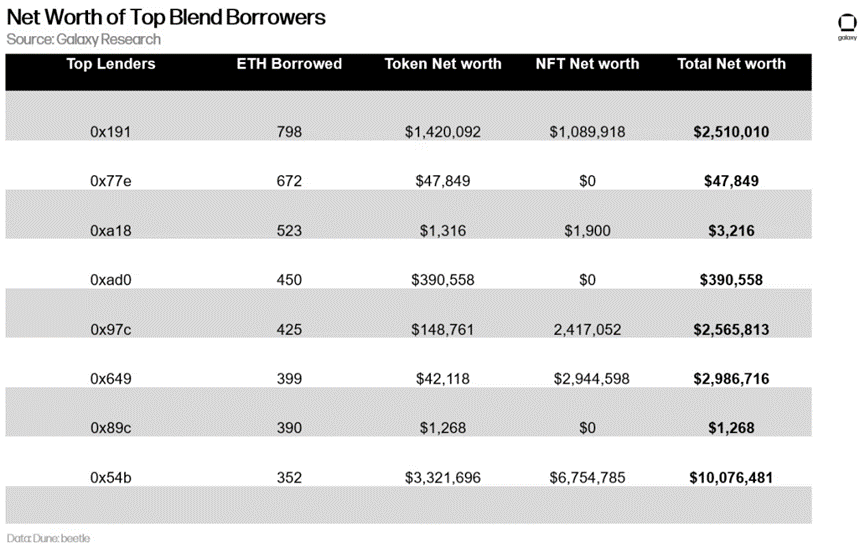

分析顶级Blend借贷人的钱包表明,这些用户也有相当大的NFT收藏品,从5到7位数不等。应该指出的是,经验丰富的 NFT 收藏家将他们各自的收藏分散到多个钱包中,因此,下面记录的每个用户的累计NFT持有量可能要大得多。

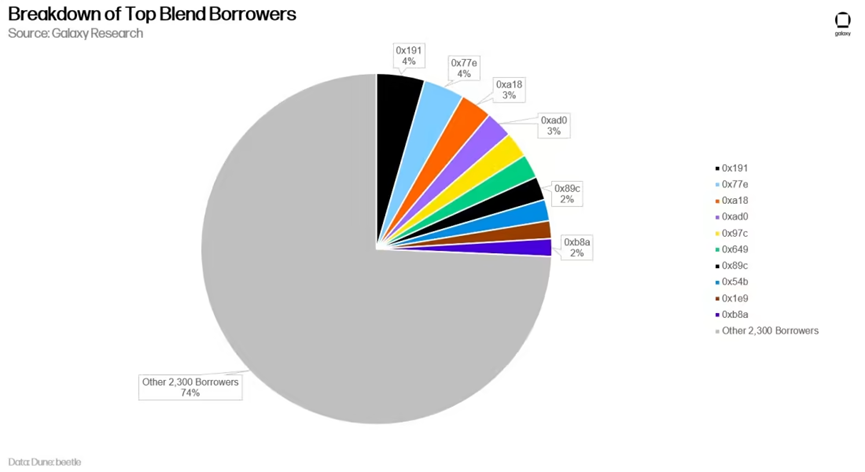

与 Blend 的贷款机构相比,Blend 的借款人群集中度较低且更加多样化,最大的借款人占总借款量的比例不超过 4.5%。作为参考,Blend 的最大贷方占总贷款量的 13%。显然,Blend 上的借款人多于贷方。

尽管Blend 的借贷量更多地分布在用户之间,但借贷的用户类型仍然是富有的 NFT 收藏家和 ETH 鲸鱼。这一发现强化了我们的观点,即 NFT 借贷是迄今为止由经验丰富的、富有的 NFT收藏家主导的工具。

Blend对Blur的影响

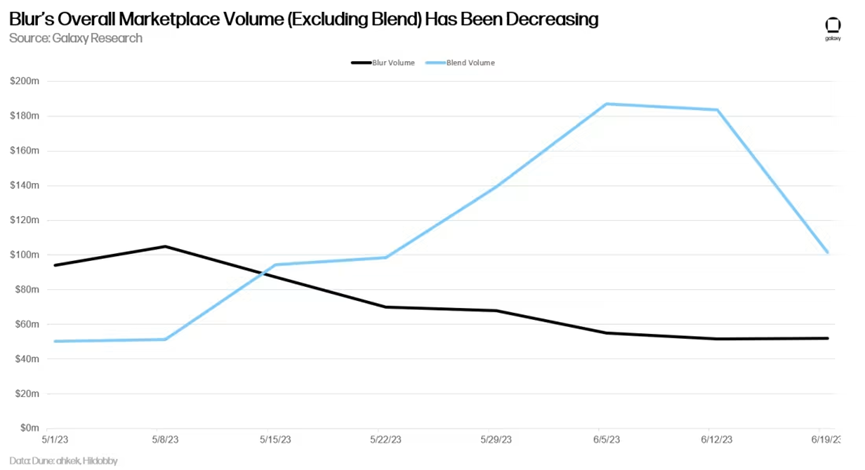

尽管NFT借贷活动在Blend上有所增加,但Blur的整体交易量(不包括贷款购买的NFT)正在下降。自2023年5月1日以来,Blend的每周累计借贷额比Blur的每周交易量高出43%。

NFT借贷在熊市中的寿命

一个关键趋势表明,目前的借贷量是无机的,可能是不可持续的。对于 Blend,超过68%的获批贷款的年利率为0%,这表明用户更关注空投,通过接受投标获得积分。另一方面,20%的贷款的年利率在10%到20%之间,这表明借款人迫切希望为即将到来的空投积累积分。这种活动的激增将在短期内使Blur受益,但当这些借贷激励停止时,用户粘性和交易量可能会下降。因此,Blend将面临与其他没有代币激励的NFT借贷平台类似的用户留存挑战。在第二季空投后,由于贷方没有动力接受0%的年利率条款,Blend 的借贷量将因贷款条款缺乏吸引力而大幅下降。贷款机构的减少将不可避免地导致 Blend 上的借款人缩减,导致贷款活动减少。

Blend对NFT生态系统的直接影响将通过教育新用户了解空投动力学,对NFT收藏者产生积极影响。此外,向成熟的NFT收藏者提供有竞争力的借贷产品,可以促进围绕流动性NFT收藏品的新交易策略。NFT的金融化将是众多发展之一,通过吸引新型的利润驱动型收藏者,将该行业推向新的水平,这将增加NFT市场的整体流动性。然而,在熊市中,NFT借贷将难以找到可持续的产品市场,因为累积交易量和交易者数量等关键指标处于历史低点。尽管Blend的案例分析仅强调了 NFT 收藏者的一个群体,但贷款通常是经验丰富的交易者使用的杠杆工具。由此看来,短期内,NFT借贷产品将无法满足零售收藏者的需求。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Marsbit,如有侵权请联系删除。转载或引用请注明文章出处!