长推:解决稳定币的三难困境 —— 去中心化、稳定性和可扩展性

本文详细解读了这些策略如何帮助解决问题,以及在实施过程中需要注意的风险和挑战。

原文作者:Liquity

原文来源:[email protected]

编译:Marsbit,MK

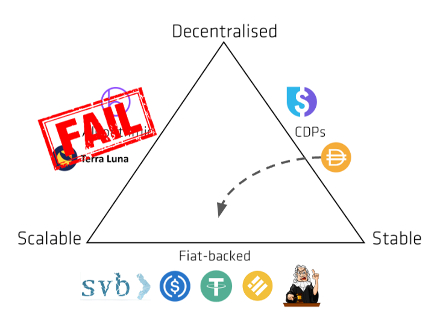

稳定币三难困境

是否可能同时实现去中心化、稳定性和可扩展性呢?

本文将探讨 CDP(债务抵押位置)和去中心化储备型稳定币采取的一些方法,以及我们所看到的挑战 。

CDP-based 协议需要抵押品才能铸造稳定币,即使在最困难的情况下也能确保去中心化和稳定性。这满足了两个要求(如果仅采用去中心化的抵押品),然而,由于以下的限制,仍然可能出现一些可扩展性问题:

- 借款需求

- 无需信任的抵押品(使保持硬锚点变得更困难)

- 需要在外部 DEXes / AMMs 上有二级流动性

那么,有什么替代方案呢?

进入去中心化储备协议

去中心化储备协议采取了一种替代路线,使用协议拥有的储备。这些储备通常由该特定链的原生资产(例如 ETH)支持。通过这种方法,协议允许直接铸造和赎回稳定币,从而导致更强的锚定。这也有助于解决流动性问题,因为它使协议本身成为主要的 AMM

然而,储备资产(如 ETH)的波动性对这些协议构成了重大挑战,因为在市场波动的情况下,协议需要承担所有的风险。这就需要有高效的对冲机制。那么,我们看到了哪些对冲机制呢:

1) 通过通胀进行再资本化 - 协议引入第三种代币(除稳定币和储备代币外)来补充储备。

这些代币的供应可以通胀,所以用户可以存入更多的储备资产以换取通胀资产,然后协议可以使用这些作为稳定币的超额备份

关于【长推:解决稳定币的三难困境 —— 去中心化、稳定性和可扩展性】的延伸阅读

Polymarket 与预测市场的去中心化困境|CryptoSnap

Polymarket是最大的链上预测市场,允许使用USDC或ETH下注预测热门话题。它采用UMA预言机确保公平结果。近日,有关$ETH ETF是否通过的争议引发关注,部分交易者认为未真正通过。早期的预测市场概念如Augur也出现,但与Polymarket不同,它使用ChainLink预言机。然而,Polymarket仍存在中心化风险,且区块链基础设施不完善,需要权衡去中心化和效率。投资机构对预测市场前景持乐观态度,但在解决可靠性问题前,链上预测市场的未来仍不确定。

重新理解Marlin:AI下半场的可验证计算L0「新基建」

Marlin是一种可验证云计算服务,利用加密技术保证数据安全,为AI+Web3应用提供低延迟、低成本的解决方案。它基于TEE和ZKP技术,为用户提供通用化的云计算方案,并通过激励机制吸引节点为网络贡献资源。Marlin的愿景是成为AI世界的可验证通用L0,为Oracle预言机、ZK Prover系统、AI人工智能等应用场景提供节点算力和存储等网络资源服务。它可以为AI大模型训练提供安全的计算环境,并为多元化应用场景提供可验证计算中间件。在AI+Web3时代,Marlin有巨大的价值潜力,可能成为未来AI+Web3应用的关键基础设施。

这个机制有两个主要问题:

- 协议需要极高的抵押率,导致资本效率低下(比如500%+的CR)

- 在市场崩溃时,通胀代币可能会出现死亡螺旋

那么,其他的机制呢?

2) Delta-中性对冲

Delta-中性对冲是一种对冲储备的波动性资产(如Ether)以抵抗价格波动,确保稳定币稳定性的方法。在这个上下文中,这意味着使用永续期货对冲波动的储备。

这也带来了一些重大的挑战,即:

- 过度对冲成本(特别是当杠杆需求低时)

- 通常会使用中心化的实体和交易所进行对冲 = 中心化风险❗,这完全使得解决三难问题变得毫无意义

尽管我们在 Delta-中性对冲方面看到了一些挑战,但我们有信心,解决这个特定的组件是破解三难问题的最好方式

我们计划如何做到这一点?这将通过一些巧妙的创新。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:MarsBit,如有侵权请联系删除。转载或引用请注明文章出处!