Variant Fund:DEX如何在熊市展现强劲的弹性?

虽然Uniswap是DeFi中最大的参与方之一,但其最大的竞争可能不是其他DEX,而是中心化交易所和传统金融。

原文来源:variantfund

原文作者:JackGorman,variantfund数据科学家

原文标题:HowDEXsAreDemonstratingTheirResilience

编译:Yvonne,MarsBit

注:原文来自JackGorman发布博文,CHAINLOOK整理编译。

在熊市持续的崩溃与动荡中,去中心化交易所(DEX)蓬勃发展。DEX继续按照计划运营,甚至成功地利用了当前的波动性。

在本篇文章中,我将审视现货去中心化交易所的持续增长和使用情况,并利用链上数据来研究支撑其稳定性和不断增长的驱动因素。

DEX使用量稳步增长

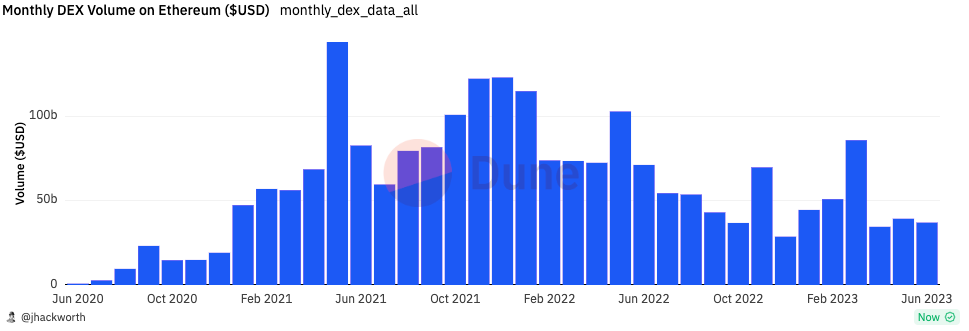

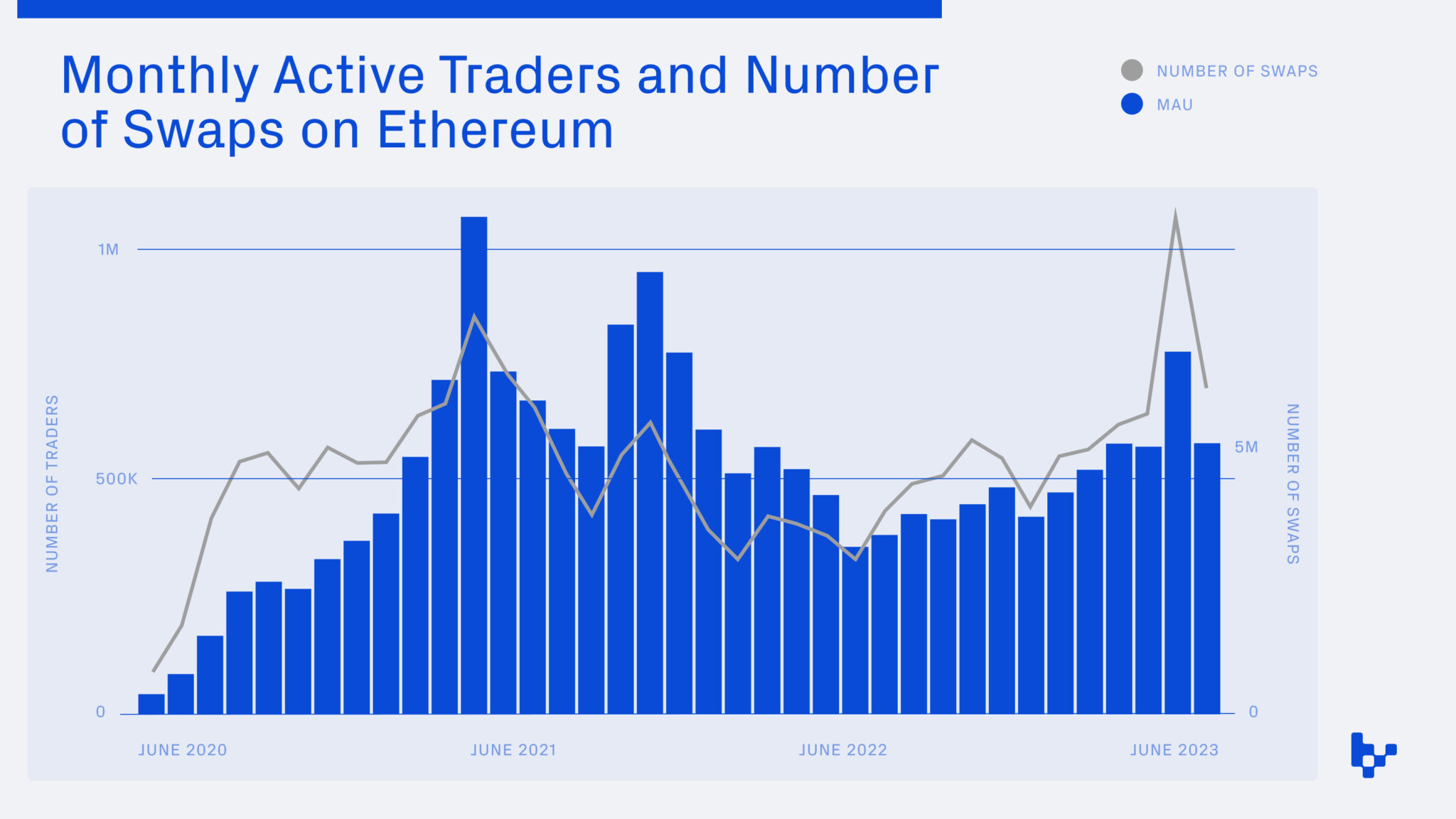

虽然DEX发展可以追溯到2014年,但2020年的“DeFi之夏”标志着一个关键时刻。从2020年6月到2021年6月,DeFi代币疯涨,DEX指标飙升,月度交易量复合增长率达47%,活跃用户数量复合增长率达26.4%。

加密领域的每个人都很清楚,狂欢最终结束了。2021年12月,DEX月交易量创下约1230亿美元的历史第二大月交易量,近一年后,DEX的月度交易量跌至280亿美元的低点。

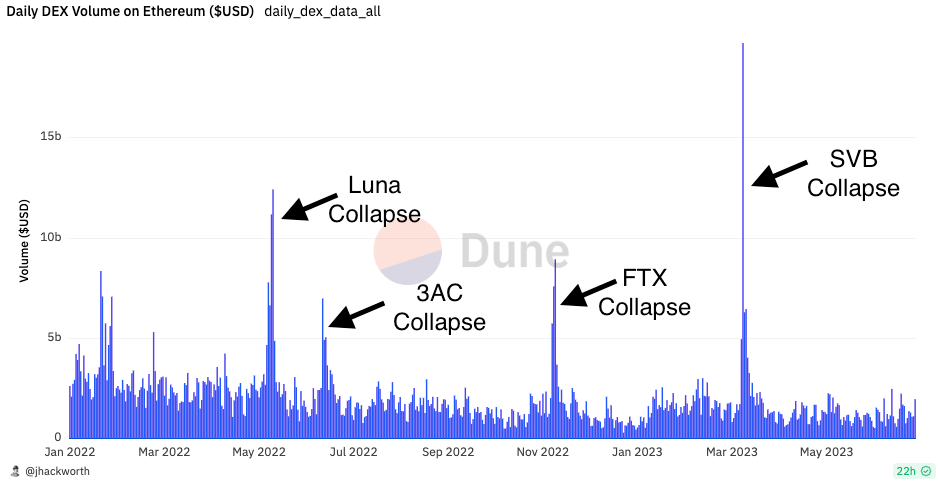

尽管交易量下降,但DEX仍按其路线图继续发展:提供无需许可的交易。事实上,在中心化实体(如FTX、BlockFi、Celsius和Voyager)崩溃时期,去中心化交易所交易量大幅飙升,创下了有史以来最大的单日交易量。SVB崩溃(以及USDC脱钩)导致DEX交易量创下单日最大交易量,交易量约为197亿美元。

2023年,交易量下降趋势开始扭转:以太坊上的DEX交易量在前三个月有所增加,在3月份达到了年度峰值,约为850亿美元。

此后,交易量有所下降,但有其他指标表明,DEX活动正在上升。从2022年12月到2023年6月,在新代币发布、流动性质押代币和meme币的推动下,活跃用户和交易量平均每月分别增长11.7%和7%。

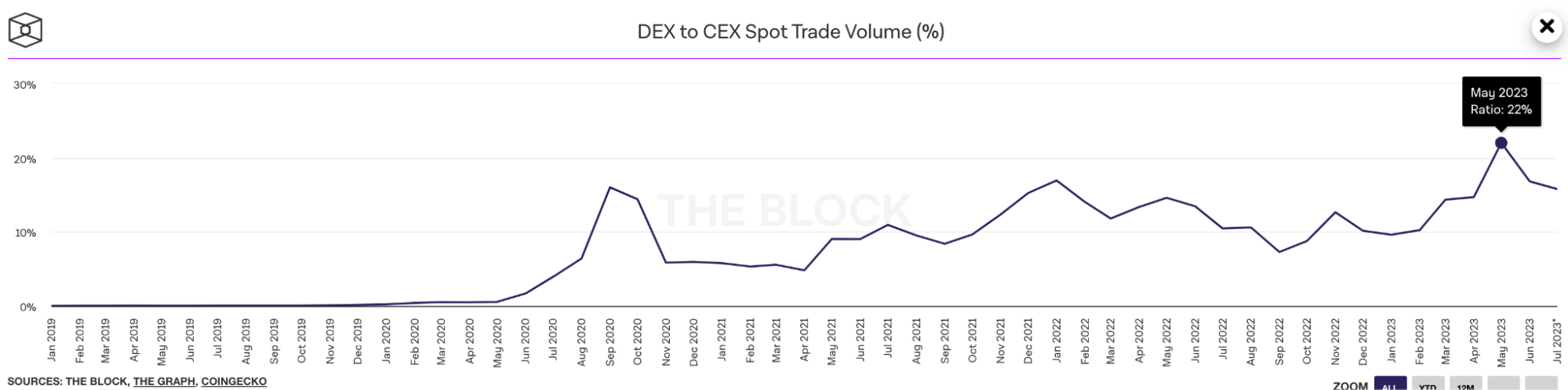

另一个积极的指标是,DEX对CEX现货交易量的增加。根据TheBlock数据,这一比例在5月份升至22%,创历史新高。

那么,为什么DEX对CEX的现货交易量、活跃用户和兑换量会突然上升?多数人可能会提到今年5月出现的疯狂的meme币。虽然这是一个主要的决定因素,但它只是更大趋势中的一部分。

DEX(尤其是AMM)擅长的是为长尾代币(meme币等小盘代币)提供无需许可的流动性。由于流动性不足、监管问题或其他因素,许多代币无法在中心化交易所上市。通过DEX,项目可以立即启动流动性,允许更多人参与市场。对于许多加密货币从业者来说,他们的首次链上体验是在DEX上兑换代币,因为它无法在CEX上交易。根据CoinGecko数据,Uniswap的代币数量几乎是Coinbase的20倍,是Binance的3.4倍。

目前,大部分交易量可能是meme币,但在未来有数百万代币的情况下,DEX让任何人都有机会在他们的首选资产中找到流动性。随着越来越多的用户习惯使用DEX,以及越来越多的监管审查对中心化交易所进行打击,这一上升趋势可能会继续下去。

Uniswap影响范围扩大

很明显,DEX已经找到了适合加密货币的产品市场,那么,究竟谁从去中心化现货交易所的日益普及中受益最大?

关于【Variant Fund:DEX如何在熊市展现强劲的弹性?】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

目前的市场领导者是Uniswap,数据显示,并没有真正的竞争对手紧随其后。年初至今,Uniswap占所有链上DEX总交易量的56%,位列其后的竞争对手Curve仅占12%的市场份额。

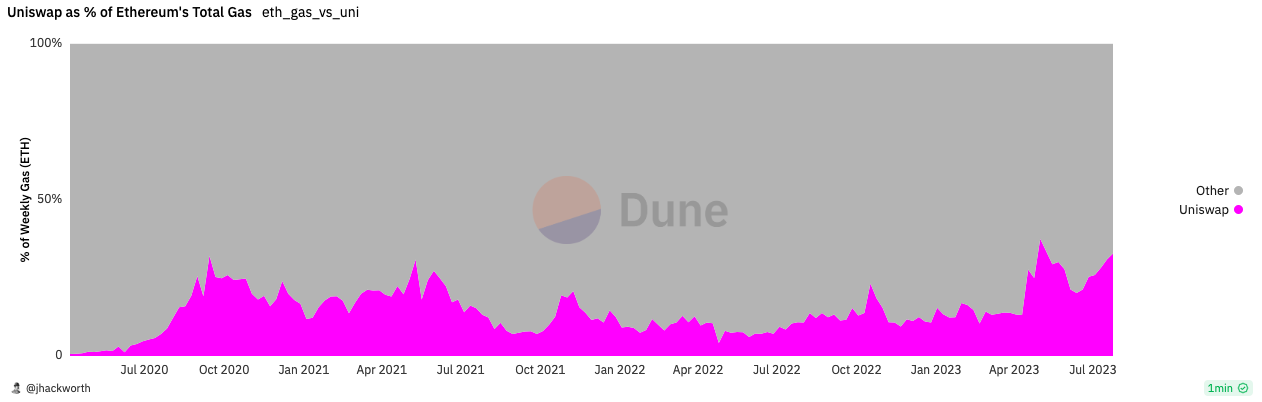

Uniswap在以太坊上消耗的Gas量凸显市场了对Uniswap的需求。在过去一年,以太坊19%的Gas来自Uniswap。这比第二大合约(Tether)高出约4.5倍。

虽然Uniswap是DeFi中最大的参与方之一,但其最大的竞争可能不是其他DEX,而是中心化交易所和传统金融。在这一更大的竞争领域,Uniswap仍然处于劣势:

在2023年第一季度,Robinhood的月用户为1180万,Coinbase为840万。相比之下,Uniswap在同一时期只有192万个唯一地址完成了所有链上的交易。

Coinbase在2023年第一季度处理了超过1450亿美元的交易。在此期间,Uniswap在所有链上交易量约为1540亿美元。虽然这对Uniswap来说是一个令人印象深刻的数据,但币安完成了超过1.9万亿美元的现货交易量,这可以让你对最大的CEX与最大的DEX之间的规模差距有一定的了解。

6月30日,纳斯达克在美国的交易量约为1096亿美元,是Uniswap当天总交易量的48倍。

(注意:我必须从10-K文件报告中挑选一些可用的指标。要是有一个地方能更频繁地报告财务数据就好了。)

案例研究:以Blur作为DEX竞争对手

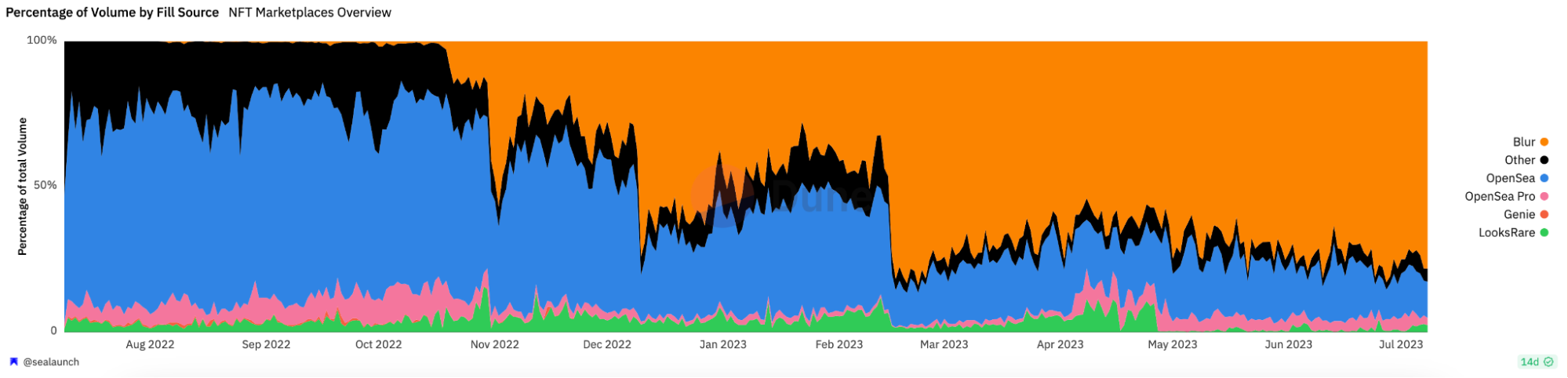

任何一本历史书都会告诉你,维持一个帝国的统治是艰难的。在加密货币市场,这就更加困难了。没有人预料到一个新的市场会迅速挑战OpenSea在NFT交易中的主导地位,但Blur做到了。

Blur实现这一目标的关键方法之一是吸引更多的流动性和“高级用户”。去中心化交易所也是如此。高级用户(通常是机构投资者)将在流动性(或代币激励)最大的地方进行交易。

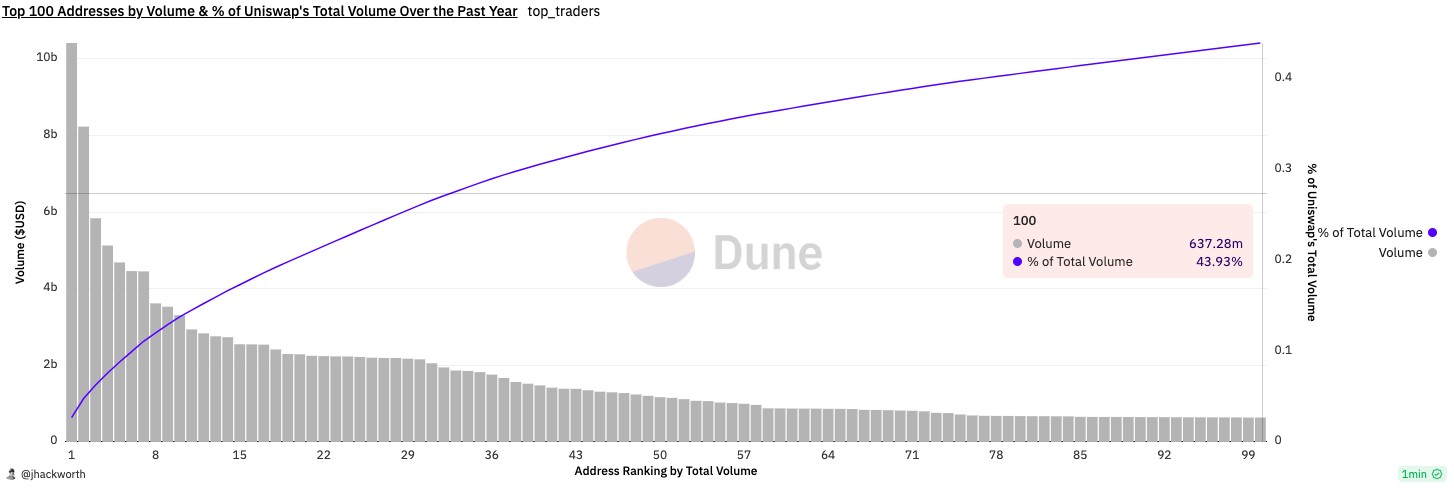

对于Uniswap来说,在过去的一年,按交易量计算的前100个地址占DEX总交易量的44%。如果另一家交易所通过激励措施成功地吸引了这些用户,该协议可能会迅速失去一半的交易量。Uniswap必须继续创新,以吸引流动性并提供最优惠的价格。

最近发布的UniswapV4和UniswapX可以通过提供更大的流动性和增强的定制来帮助保留和吸引新用户。

尽管市场动荡,但DEX运行平稳,并继续证明去中心化金融为何有效。甚至可以说,DEX目前是所有加密货币中最适合产品市场的。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:MarsBit,如有侵权请联系删除。转载或引用请注明文章出处!